Компоненты собственного капитала предприятия

Собственный капитал (далее — СК) в российской экономико-правовой традиции принято определять как совокупность следующих основных компонентов:

- уставного капитала (а также его аналогов: складочного, представленного вкладами товарищей, паевыми фондами и т. д.);

- добавочного капитала;

- резервного капитала;

- сумм, соответствующих затраченным на выкуп акций;

- нераспределенной прибыли.

Есть и иные трактовки понятия собственного капитала. Но с точки зрения бухучета приведенную нами концепцию можно охарактеризовать как наиболее целостную и приспособленную к практике. Тем более что формальное право ее придерживаться дано нам законодателем. В п. 66 приказа Минфина России от 29.07.1998 № 34н указано, что в структуре СК учитываются уставный, добавочный, резервный капиталы, нераспределенная прибыль, а также прочие резервы, к которым, в принципе, можно отнести суммы, соответствующие перечисленным за акции.

Рассмотреть особенности бухгалтерского учета собственного капитала организации мы можем, таким образом, последовательно изучив нюансы бухучета его отдельных компонентов.

Начнем с уставного капитала.

ПРОЦЕСС ФОРМИРОВАНИЯ СОБСТВЕННОГО КАПИТАЛА В СОВРЕМЕННЫХ УСЛОВИЯХ

Статья позволяет оценить значимость и этапы формирования собственного капитала организаций в современных условиях развития экономики.

Ключевые слова: капитал, прибыль, ресурсы, источник, собственник.

Всем известно, что на сегодняшний день любая организация не может существовать без капитала, то есть без потенциала, который позволяет ей функционировать и развиваться. Капитал подразделяется на собственный и заемный. Заемный капитал подразделяется на долгосрочный (срок погашения более 12 месяцев) и краткосрочный (срок погашения менее 12 месяцев).

Заемный капитал это заемные средства (кредиты и займы), а так же кредиторская задолженность. Привлекая капитал со стороны и гарантируя выплату по данному капиталу кредиторам, организация расширяет свою деятельность и функционирует на рынке. К кредиторской можно отнести: расчеты с поставщиками, расчеты с покупателями в части авансов полученных, расчеты с персоналом по оплате труда, расчеты с бюджетом и внебюджетом и т.д.

Что касается собственного капитала, то необходимо привести состав и этапы формирования такового. Регистрируя организацию, каждый руководитель должен понимать факт, что без наличия капитала не имеет шансов открыть прибыльное предприятие.

Исходя из экономического определения капитала, необходимо отметить, что к собственному относят: уставный капитал, резервный капитал, добавочный капитал и нераспределенную прибыль.

Рассмотрим подробно каждый из элементов собственного капитала.

Резервный капитал — капитал, который позволяет формировать резервы предприятия, или запас ресурсов, который может быть использован, чтобы не понести расходов или убытков.

Вторым элементом собственного капитала является добавочный капитал. Добавочный капитал — это капитал, который формируется в результате переоценки внеоборотных активов. Переоценка может быть

— либо уценка, либо дооценка. Момент определения, что именно будет — дооценка или уценка — зависит от рыночной стоимости того, или иного внеоборотного актива, который подвергается оценке [3].

Третьим элементом собственного капитала является нераспределённая прибыль организации.

Нераспределённая прибыль может быть аккумулирована за определённый период времени, а может быть элементом отчётного года. Что касается нераспределённой прибыли отчётного года, то данный вид прибыли нельзя назвать источником собственного капитала, так как по факту есть экономические показатели, которые способны корректировать суммы нераспределенной прибыли отчётного года.

Стоит отметить, что анализируя процесс формирования нераспределенной прибыли отчетного года, можно заметить, что данная прибыль формируется в несколько этапов:

– валовая прибыль как разница между выручкой и себестоимостью;

– прибыль от продаж

— как разница между валовой прибылью и расходами управленческого и коммерческого характера;

– прибыль до налогообложения

— как сумма между прибылью от продаж и сальдо прочих доходов и расходов.

И только четвертый этап формирует прибыль чистую за отчётный период. Выражается процесс как разница между прибылью до налогообложения и налогом на прибыль, ставка которого определяется налоговым кодексом РФ и составляет 20 % от прибыли до налогообложения.

В системе собственного капитала основным показателем и зачастую самым сложным является уставный капитал.

Уставный капитал – это денежные средства или имущество, внесенные учредителями при регистрации ООО. В соответствии с п. 1 ст. 14 ФЗ № 14-ФЗ «Об ООО» уставный капитал ООО определяет минимальный размер его имущества, гарантирующего интересы его кредиторов, и составляется из номинальной стоимости долей его участников.

Относительно вклада в уставный капитал, можно сказать, что вклад учредителями может быть внесен различным имуществом [2]:

– денежные средства на расчетный счет, подтверждением станет выписка банка;

– оборотные активы — подтверждающие документы организации о принятии данного имущества;

– внеоборотные активы — подтверждающие документы о принятии данного имущества.

Стоит отметить, что учредителями могут быть как физические, так и юридические лица. В качестве основателя организации может быть один учредитель, если такая ситуация возникает, то вклад вносится единолично.

Так же при оценке формирования собственного капитала нужно выделить и проблемные вопросы, возникающие в ходе его формирования:

– несовершенство нормативного регулирования, которое формирует множество спорных вопросов и делает формирование капитала затруднительным для организации;

– отражение процесса формирования собственного капитала в полном объеме и в полной сумме;

– отражение собственного капитала в финансовой отчетности организации;

– целевое использование собственного капитала организации.

При рассмотрении данного вопроса, нужно также обратить внимание на значимость собственного капитала и последствия при неправомерности его формирования.

Анализируя структуру собственного капитала организации, а также и источников его формирования, учитывая процесс оценки динамики делает возможным выявлять определенные проблемные опросы в сфере функционирования конкретной организации.

При недостатке резерва могут быть потери и наступление каких-либо чрезвычайных ситуаций, негативно влияющих на деятельности организации.

Также можно выделить такую проблему, как недостаточность собственного капитала, собственных источников финансирования хозяйственной деятельности. При анализе баланса, можно отметить, что в случае превышения кредиторской задолженности над собственными средствами, аналитики делаю выводы, что предприятия ведет свою деятельность неэффективно. Другими словами, у предприятия низкий уровень финансовой независимости.

Лица, которые заинтересованы в получении наибольших экономических выгод, могут быть рассмотрены в качестве источников финансовых ресурсов, то есть капитала организации. В связи с этим важен финансовый контроль за соблюдением экономических интересов всех ее участников. Основным источником информации по которому осуществляется контроль является финансовая отчетность организации.

Плохое информирование собственника о реальном положении дел организации грозит банкротством, а так же недополучением ожидаемой прибыли и выгод или получением прямых убытков.

Собственник может единственным способом осуществлять финансовый контроль организации – это финансовая годовая отчетность, заверенная аудитором с заключением о ее качестве и пригодности для осуществления финансового контроля.

Чтобы улучшить финансовое состояние организации, а так же совершенствовать процесс формирования и распределения собственного капитала используются следующие пути:

— снижение длительности производства, за счет введения новейших технологий, автоматизации процессов;

– улучшение организации материально-технического снабжения для бесперебойного обеспечения необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

– ускорение процесса отгрузки продукции и оформления расчетных документов;

– сокращение времени нахождения средств в дебиторской задолженности;

– создание резервного фонда, а также совершенствование его учета и отражения в бухгалтерском балансе.

Список литературы

1. Гражданский Кодекс РФ [Электронный ресурс] // СПС «Консультант Плюс»

2. Собственный капитал / Бурмистрова Л.М. // Финансы. — 2013. — № 4. — 32с.

3. Процесс формировании уставного капитала /Гаврилова А.Н.// Финансы. — 2014. — № 1. — 21с.

4. Организация деятельности предприятия /Кныш М.И// Экономика. — 2013. — № 5. — 65с..

Учет уставного капитала в составе собственного

Рассматриваемый компонент СК — один из главных источников формирования имущественных активов компании.

Уставный капитал и аналогичные ему хозяйственные категории выполняют 3 основные функции:

- инвестиционную (соответствующий объем денежных средств направляется на приобретение различных внеоборотных активов, основных фондов и т. д.);

- резервную (уставный капитал — один из основных обеспечительных ресурсов фирмы в кредитных и договорных правоотношениях);

- коммуникативно-партнерскую (посредством распределения долей в уставном капитале устанавливается контроль над бизнесом отдельных субъектов).

Бухгалтерский учет уставного капитала ведется с использованием синтетического счета 80, который включен в план счетов бухучета, утвержденный приказом Минфина России от 31.10.2000 № 94н.

Данный синтетический счет относится к категории пассивных: уменьшение уставного капитала фиксируется по дебету счета, увеличение — по кредиту. Часто он используется в корреспонденции с другим синтетическим счетом — 75, также утвержденным законодательно.

Учет капитала и резерва

Аубакир Л.В.

КарГТУ

Тема 11 Учет капитала и резерва

План

11.1 Порядок формирования уставного капитала и его учет

11.2 Акционерный капитал, порядок его формирования и изменения

11.3 Учет нераспределенной прибыли (непокрытого убытка)

11.4 Учет формирования и использования резервного капитала

11.1 Порядок формирования уставного капитала и его учет

Капитал — это активы предприятия за вычетом всех обязательств.

Капитал может быть разбит на подклассы. Например, в акционерном обществе средства внесенные акционерами, нераспределенная прибыль, резервы, представляющие собой ассигнования нераспределенной прибыли.

Иногда создание резервов требуется уставом или законом для обеспечения дополнительной защиты предприятию и его кредиторам от влияния убытков.

Сумма, которая определяет собственный капитал в бухгалтерском балансе, зависит от оценки активов и обязательств.

Уставный капитал — это стартовый капитал, который необходим хозяйствующему субъекту для производственной деятельности, с целью получения в дальнейшем дохода.

Уставный капитал является основным показателем, характеризующим размер и состояние предприятия. Он отражается в сумме указанной в учредительных документах, как совокупность вкладов учредителей. Величина уставного капитала остается неизменной на протяжении всей деятельности предприятия и лишь в исключительных случаях может изменяться. Изменение уставного капитала сопряжено с процедурой перерегистрации его величины в учредительных документах и перерегистрацией предприятия. Решение об изменении размера уставного капитала принимается в порядке, установленном законодательством.

Для обобщения и учета информации о состоянии и движении уставного капитала субъекта предназначены счета раздела 5 «Капитал и резервы».

Подраздел 5000 «Уставный капитал» включает три группы счетов: 5010 «Привилегированные акции», 5020 «Простые акции» и 5030 «Вклады и паи».

Остаток по счетам подраздела 5000 должен соответствовать размеру уставного капитала, зафиксированному в учредительных документах предприятия, если предприятие полностью сформировало свой уставный капитал.

Для учета задолженности учредителей по вкладам в уставный капитал предназначен контрарный, регулирующий счет 5110 «Неоплаченный капитал», по дебету которого отражается величина уставного капитала, которая должна быть внесена его учредителями, в корреспонденции со счетами подраздела 5000 «Уставный капитал». Фактически поступившие суммы вкладов учредителей отражаются по дебету счетов учета денежных средств, запасов, основных средств и других активов с кредита счета 5110 «Неоплаченный капитал».

11.2 Акционерный капитал, порядок его формирования и изменения

Акционерные общества учет собственных акций, выкупленных у акционеров с целью дальнейшего изъятия из обращения, ведут на счете 5210 «Выкупленные собственные долевые инструменты». По дебету счета отражают стоимость выкупленных собственных акций в корреспонденции со счетами по учету денежных средств, а по кредиту — изъятие акций из обращения в корреспонденции со счетами групп 5010 «Привилегированные акции», 5020 «Простые акции» и 5030 «Вклады и паи».

Под эмиссионным доходом понимают суммы, полученные акционерным обществом в результате продажи собственных акций по цене выше их номинальной стоимости. Учет эмиссионного дохода ведут на одноименном счете 5310, по кредиту которого показывают сумму продажи собственных акций в корреспонденции с дебетом счетов по учету денежных средств — при поступлении выручки от продажи собственных акций; дебиторской задолженности — при предъявлении счетов. Сумма дополнительного оплаченного капитала может быть направлена на нужды потребления акционерного общества.

11.3 Учет нераспределенной прибыли (непокрытого убытка)

В организациях возникает еще один вид собственного капитала — нераспределенная прибыль (непокрытый убыток). Нераспределенная прибыль представляет собой часть собственного капитала, которая не была распределена между акционерами в качестве дивидендов и доходов участникам хозяйственных товариществ. Нераспределенная прибыль может быть использована на выплату дивидендов и доходов участникам товариществ, а также на создание резервного капитала в соответствии с учредительными документами.

Учет нераспределенной прибыли (непокрытого убытка) ведется на счетах подраздела 5500 «Нераспределенная прибыль (непокрытый убыток)»,

Учет нераспределенной прибыли (непокрытого убытка) отчетного года ведется на счете 5510 «Нераспределенная прибыль (непокрытый убыток) отчетного года», который предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка, возникшего в отчетном году. Счет основной, пассивный, но может быть и активным у убыточного предприятия.

Нераспределенная прибыль может из года в год увеличиваться, представляя рост собственного капитала.

На увеличение нераспределенной прибыли направляются средства от переоценки основных средств и долгосрочных инвестиций, которые остались на счетах подраздела 5400 «Резервы».

Финансовые результаты предыдущих лет отражаются на счете 5520 «Нераспределенная прибыль (убыток) предыдущих лет».

11.4 Учет формирования и использования резервного капитала

В соответствии с действующим законодательством и учредительными документами хозяйствующие субъекты могут образовывать резервный капитал. Источником образования резервного капитала является нераспределенная прибыль.

Использование резервного капитала производится на покрытие расходов, предусмотренных налоговым кодексом, то есть на покрытие убытков от хозяйственной деятельности, для погашения облигаций акционерного общества и начисления дивидендов, а также на выкуп акций акционерного общества.

Учет резервного капитала ведется на счетах подраздела 5410 «Резервный капитал, установленный учредительными документами». По кредиту счета отражаются суммы отчислений в резервный капитал за счет нераспределенной прибыли отчетного года, а по дебету — использование средств резервного капитала.

Кроме резервного капитала, установленного учредительными документами, предприятие может создавать и другие резервы. Для учета резервов на переоценку основных средств, нематериальных активов, финансовых инвестиций открываются соответствующие счета в группах 5420 «Резервы на переоценку», 5430 «Резервы на переоценку нематериальных активов», 5440 «Резервы на переоценку финансовых активов, имеющихся в наличии для продажи».

Корреспонденции счетов по учету капитала и резервов

| Содержание операции | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1. Зарегистрирован уставный капитал АО и ТОО | 5110 | 5030 |

| 2. Учредители погасили свою задолженность денежными средствами в кассу | 1010 | 5110 |

| 3. Акции проданы акционерам по цене выше их номинальной стоимости (отразить сумму эмиссионного дохода) | 1010 | 5310 |

| 4. Увеличена стоимость основных средств в результате переоценки | 2410 | 5420 |

| 5. Откорректирована сумма накопленной амортизации основных средств в результате переоценки ОС | 5420 | 2420 |

| 6. Образован резервный капитал в пределах сумм, утвержденных учредительными документами за счет нераспределенной прибыли отчетного года | 5510 | 5410 |

| 7. Использован резервный капитал на покрытие убытков прошлого года | 5410 | 5520 |

| 8. Списаны доходы в конце отчетного периода | счета 6 раздела | 5610 |

| 9. Списаны расходы в конце отчетного периода | 5610 | счета 7 раздела |

| 10. За счет нераспределенной прибыли начислены дивиденды по акциям | 5510 | 3030 |

Основная литература [1-9]

Дополнительная литература [1-15]

Контрольные задания для СРС

- Понятие и элементы капитала.

- Порядок формирования уставного капитала и его учет.

- Акционерный капитал, порядок его формирования и изменения

- Неоплаченный капитал.

- Учет нераспределенной прибыли (непокрытого убытка).

- Учет формирования и использования резервного капитала.

Учет уставного капитала: использование субсчетов

В процессе учета собственного капитала может потребоваться задействовать ряд дополнительных субсчетов по счетам 75 и 80.

К таковым можно отнести:

- субсчет 80.01, на котором фиксируются сведения о тех или иных движениях уставного капитала;

- субсчет 80.02, на котором фиксируется стоимость подписанных акций;

- субсчет 80.03, на котором эксперты советуют фиксировать величину денежных средств, внесенных учредителями компании.

Для полного отражения операций по увеличению уставного капитала рекомендуется использовать дополнительный субсчет 75.01. Например, в корреспонденции с субсчетом 80.01.

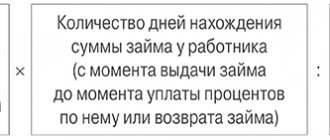

Чем отличаются друг от друга займы и кредиты?

Именно этот вопрос наиболее часто возникает у учетного работника.

Кредит можно получить только от банка или иной кредитной организации, т.е. организации, имеющей право осуществлять отдельные банковские операции на основании лицензии ЦБ РФ. Займ же может быть получен от любого физического или юридического лица согласно ст. 807, 819 ГК РФ.

Стоит отметить, что до 01.06.2018 г. договор займа считался заключенным в момент передачи денег заемщику. После 01.06.2018 г. он может считаться заключенным в момент его подписания (по аналогии с кредитными договорами).

Принципиальных отличий в части отражения рассматриваемых операций в бухгалтерском и налоговом учете в части вида договора займа или кредита не существует.

Проводки при пополнении уставного капитала за счет имущества, акций и прибыли

Уставный капитал можно формировать не только посредством зачисления денежных средств, но и различным имуществом, в отношении которого учредителями произведена стоимостная оценка.

Если речь идет о пополнении уставного капитала с помощью имущества, то для отражения таких операций в регистрах могут использоваться проводки по дебету таких синтетических счетов, как, например, 08, 10, 41, в корреспонденции с кредитом отмеченного выше субсчета 75.01.

Уставный капитал может быть пополнен за счет внешних ресурсов. Их приобретению может способствовать эмиссия акций (для АО) либо работа по привлечению дополнительных портфельных инвестиций (для ООО). При этом с бухгалтерской точки зрения все подобные операции практически идентичны и фиксируются с помощью проводки: Дт 75.01 Кт 80.

Уставный капитал фирмы можно также пополнить за счет нераспределенной прибыли. Для этого задействуется проводка: Дт 84 Кт 80.

Проводки при уменьшении уставного капитала

Уставный капитал фирмы может быть уменьшен, например, вследствие сделок по продажам долей, заключаемых учредителями. Бухгалтерский учет данных процедур может вестись с использованием такой проводки, как: Дт 80 Кт 75, если речь идет о снижении стоимости долей уставного капитала (например, если 1 из учредителей выходит из бизнеса). Дебет счета 75 может корреспондировать также с кредитом таких счетов, как 51 или 91, если предполагается выбытие имущества, формирующего уставный капитал.

Рассмотрим теперь, как ведется учет собственного капитала фирмы в контексте следующего компонента — добавочного капитала.

Учет добавочного капитала в структуре собственного: основные счета и субсчета

Данный компонент СК отражает увеличение стоимости внеоборотных активов вследствие переоценки основных фондов, эмиссионных процедур либо, например, по факту удорожания активов в силу рыночных причин (в частности, если активы представлены недвижимостью, которая выросла в цене). Можно отметить, что некоммерческими организациями в качестве добавочного капитала могут рассматриваться различные ассигнования из бюджета.

Добавочным капиталом можно считать удорожание стоимости уставного капитала вследствие изменения курса валют. Например, если уставный капитал номинирован в долларах и тот сильно подорожал, то его переоценка может сопровождаться последующим выделением увеличившейся суммы в рублях как добавочного капитала.

Главный синтетический счет, на котором ведется учет добавочного капитала, — 83.

Для него может быть открыт ряд дополнительных субсчетов:

- 83.01, который используется в проводках, фиксирующих увеличение добавочного капитала вследствие переоценки основных фондов;

- 83.02, который задействуется в проводках, фиксирующих увеличение добавочного капитала вследствие эмиссионных процедур;

- 83.03, который используется в остальных сценариях увеличения добавочного капитала.

Примечательно, что в структуре формы бухгалтерского баланса, утвержденной в РФ законодательно (приказом Минфина России от 02.07.2010 № 66н), предполагается раздельный учет показателей по добавочному капиталу, а также соответствующих переоценке внеоборотных активов, несмотря на то, что для отражения операций по обоим компонентам капитала фирмы используется 1 и тот же синтетический счет — 83. Данный аспект мы подробнее рассмотрим чуть позже.

Приведем примеры проводок, которые могут задействоваться при учете добавочного капитала.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

| 1. | Коэффициент оборачиваемости оборотных активов |

| 2. | Период оборота оборотных активов |

| 3. | Период оборота запасов сырья, материалов и других аналогичных ценностей |

| 4. | Период оборота дебиторской задолженности по продажам в разрезах учета |

| 5. | Период оборота авансов полученных по продажам в разрезах учета |

| 6. | Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета |

| 7. | Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности |

| 8. | Доля просроченной дебиторской задолженности |

| 9. | Доля неликвидных запасов |

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

Поб.дз .= (Дебиторская задолженность на конец периода * Длительность отчетного периода) / (Доходы за период)

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

- коэффициент текущей ликвидности — представляет собой отношение оборотных активов к краткосрочным обязательствам:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

- коэффициент срочной ликвидности — представляет собой отношение оборотных активов, за исключением запасов и НДС, к краткосрочным обязательствам:

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

- коэффициент абсолютной ликвидности — дает более точную оценку платежеспособности организации на момент его оценки и представляет собой отношение наиболее ликвидных активов к сумме краткосрочных обязательств:

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Проводки по учету добавочного капитала

Итак, 1 из вариантов увеличения добавочного капитала — переоценка основных фондов. Данная процедура осуществляется с применением проводки: Дт 01 Кт 83.

Другой вариант пополнения добавочного капитала — эмиссия акций. Она предполагает задействование следующей совокупности проводок:

- Дт 51 Кт 75.01 (посредством нее фиксируется получение фирмой денежных средств за акции по исходной цене);

- Дт 75.01 Кт 83 (используется при увеличении стоимости акций, вследствие чего растет объем добавочного капитала).

Теперь рассмотрим ряд проводок по дебету счета 83:

- Дт 83 Кт 01 — используется при погашении сумм, соответствующих уменьшению стоимости внеоборотных активов по факту переоценки;

- Дт 83 Кт 80 — отражает перевод добавочного капитала в уставный;

- Дт 83 Кт 75 — используется при распределении добавочного капитала между собственниками фирмы при ликвидации юрлица.

Далее изучим нюансы бухгалтерского учета резервного капитала.

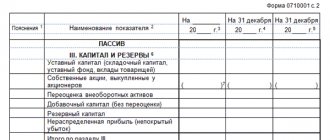

Собственный капитал как часть бухгалтерского баланса

При организации учета собственного капитала организации необходимо учитывать специфику использования данной информации в бухгалтерской отчетности. Выше было отмечено, что весь собственный капитал подразделяется на уставный, добавочный, резервный, нераспределенную прибыль, сумму акций, выкупленных у совладельца.

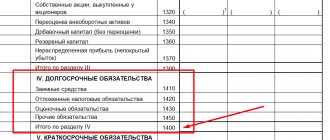

Именно такая структура отражена в третьем разделе бухгалтерского баланса, утвержденного приказом Минфина РФ от 02.07.2010 № 66н. На основании баланса общий размер собственного капитала компании можно вычислить путем сложения следующих строк:

- 1310 — уставный капитал;

- 1320 — размер выкупленных долей;

- 1340 и 1350 — составные части добавочного капитала;

- 1360 — резервный фонд;

- 1370 — нераспределенная прибыль.

Данные в балансе по строкам 1310, 1320, 1360 и 1370 определяются на основании остатков по счетам 80 (по кредиту), 81 (по дебету), 82 (по кредиту) и 84 (в зависимости от итогового финансового результата по дебету или по кредиту) соответственно.

Некоторые сложности могут возникать при оформлении строк 1340 и 1350 в форме № 1. Первая отражает результаты переоценки внеоборотных активов, вторая — добавочный капитал, сформированный за счет прочих источников. Хотя переоценка основных средств по определению включается в состав добавочного фонда, в балансе законодатели требуют учитывать ее обособленно.

В то же время никаких неразрешимых трудностей подобный вариант учета не создает, поскольку для данных целей применяется отдельный субсчет к счету 83 «Добавочный капитал». Для определения суммы, которую необходимо внести в стр. 1350, нужно из общего итогового сальдо по счету 83 вычесть данные субсчета, учитывающего результаты переоценки.

Итоговая сумма собственного капитала определяется в бухгалтерском балансе в стр. 1300 путем сложения всех строк раздела 3.

***

Корректное ведение учета собственного капитала предприятия предполагает знание его структуры и особенностей отражения на счетах всех его составных элементов. При учете необходимо проводить раздельную фиксацию уставного, добавочного, резервного капитала, суммы выкупленных акций и нераспределенной прибыли. В частности, добавочный капитал ввиду специфики его формирования из разных источников требует вести отдельный учет по каждому из них. В этих целях к большинству счетов, предназначенных для накопления информации по изменениям капитала, необходимо открывать специализированные аналитические субсчета.

Нераспределенная прибыль, помимо увеличения размера собственного капитала, может применяться для покрытия убытков как текущего, так и предыдущих периодов. В этом случае проводки делаются внутри одного счета 84, но с применением различных субсчетов.

Немаловажное значение имеет правильное отражение данных о состоянии капитала в бухгалтерском балансе. Для этих целей применяются данные по итогам счетов учета их составных частей на конец периода. Добавочный капитал в этом случае также отражается двумя частями: образованный за счет переоценки внеоборотных активов и за счет иных возможных источников. Таким образом, зная все перечисленные выше нюансы, специалист без труда отразит на счетах учета движение собственного капитала и предоставит достоверную информацию всем заинтересованным пользователям отчетности.

Похожие статьи

- Собственный капитал — что это за строка в балансе?

- Способы увеличения чистых активов учредителями

- Порядок формирования добавочного капитала

- Отчет об изменении капитала — образец заполнения

- Бухгалтерский учет собственного капитала

Резервный капитал как компонент собственного капитала

Резервный капитал используется как источник для покрытия убытков компании, а также выполнения обязательств фирмы в тех случаях, когда основных активов не хватает. Иных сценариев задействования резервного капитала уставы коммерческих организаций обычно не предусматривают. Резервный капитал формируется, как правило, за счет нераспределенной прибыли, а также личных взносов учредителей фирмы.

Основной синтетический счет, на котором учитывается рассматриваемый компонент СК, — 82, который относится к категории пассивных.

Пополнение резервного капитала за счет нераспределенной прибыли оформляется проводкой: Дт 84 Кт 82. В свою очередь, если данный ресурс пополняется за счет личных взносов учредителей компании, используется проводка: Дт 75 Кт 82.

Рассмотрим также проводки, соответствующие тем или иным способам расходования резервного капитала. Например, если резервы направляются на компенсацию убытков фирмы, то используется следующая проводка: Дт 82 Кт 84. Если же они расходуются на погашение обязательств, используется иная корреспонденция: Дт 82 Кт 66.

Понятие собственного капитала

Капитал – это основа для создания и развития организации. В процессе хозяйственной деятельности компании он обеспечивает интересы персонала, собственников и государства. Каждая компания имеет определенный капитал, который представляет совокупность денежных и прочих средств, необходимых для реализации хозяйственной деятельности. В зависимости от принадлежности конкретной организации средства подразделяются на собственные или заемные (Рис.1).

Собственный капитал является источником формирования имущества компании и относится к пассиву баланса.

Определение 1

Собственный капитал формируется средствами собственников организации. Собственный капитал – это стоимость всех средств фирмы, принадлежащих ей на праве собственности и использующихся для формирования доли активов. Данным капиталом хозяйствующий субъект может при совершении сделок оперировать без каких-либо преград. Размер собственного капитала зависит от финансовых результатов деятельности компании. Полученная прибыль соответственно увеличивает собственный капитал, а убыток уменьшает. Сумма собственного капитала определяется как разность между стоимостью всех активов организации и ее обязательствами.

Готовые работы на аналогичную тему

- Курсовая работа Учет собственного капитала 440 руб.

- Реферат Учет собственного капитала 250 руб.

- Контрольная работа Учет собственного капитала 190 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Собственный капитал формируется и пополняется из следующих источников:

- средства (деньги или имущество), вложенные собственниками организации при ее учреждении (уставный капитал, складочный капитал, уставный фонд);

- чистая прибыль прошлых лет и отчетного года за минусом уплаченных из нее доходов и дивидендов учредителям;

- взносы безвозмездные от учредителей или прочих физических и юридических лиц;

- вложенные на безвозвратной основе средства целевого финансирования.

Пример 1

Уставный капитал и чистая прибыль являются основными источниками формирования собственного капитала. Прирост собственного капитала организации обеспечивает успешная финансово-хозяйственная деятельность, за счет чистой прибыли отчетных лет.

Собственный капитал организации компании имеет следующие составляющие (Рис.1):

- уставный капитал (складочный капитал, уставный фонд);

- добавочный капитал;

- резервный капитал, прочие резервы;

- нераспределенную прибыль.

Появились вопросы по этой теме? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Рисунок 1.

Сумма уставного капитала указывается в уставе или в учредительных документах. Изменять эту сумму можно только в соответствии с итогами деятельности предприятия за прошедший год и в результате изменения данных в учредительных документах компании. Складочный капитал (уставный капитал, уставный фонд) организации обозначает минимальные размеры имущества компании, которое гарантирует обеспечение интересов кредиторов. Собственные средства не должны быть меньше заявленного уставного фонда.

Собственный капитал представляет собой источник формирования средств, которые используются организацией для достижения различных целей.

Собственные средства имеют в своем составе две главные составляющие: капитал, вложенный собственниками в предприятие, то есть инвестированный и капитал, созданный дополнительно к первоначально авансированному собственниками, то есть накопленный. Инвестированные средства формируются привилегированными и простыми акциями. Так же включается дополнительно оплаченный капитал и средства, полученные безвозмездно. Накопленные средства формируются в процессе распределения чистой прибыли предприятия. Таким образом собственный капитал, например, собственный капитал банка или торговой компании, будет меняться в зависимости от результатов деятельности фирмы.

Если у организации отсутствуют обязательства перед кредиторами, т.е. кредиторская задолженность, то стоимость совокупного имущества (активов) организации равна размеру собственного капитала. Если же у организации имеются обязательства, то ее собственный капитал будет равен сумме активов за минусом суммы обязательств. Поэтому величину собственного капитала еще называют чистыми активами. Величина чистых активов предприятия оценивается в определенном порядке, основой оценки при этом служат данные годового бухгалтерского баланса.

Нераспределенная прибыль как компонент собственного капитала

Следующий компонент СК — нераспределенная прибыль. Данный ресурс фактически отражает то, насколько успешна фирма с коммерческой точки зрения. При этом она может принимать и отрицательные значения — в этом случае данный показатель будет именоваться непокрытым убытком.

Для того чтобы отражать суммы нераспределенной прибыли, необходимо использовать основной синтетический счет 84.

Ключевая особенность данного счета состоит в том, что в течение отчетного года никакие записи на него не вносятся. Фактически бухгалтер работает с ним непосредственно перед сдачей отчетности, например бухгалтерского баланса, используя при этом другой синтетический счет — 99, на котором фиксируются прибыль и убытки. Прибыль, учтенная на нем, в конце года должна быть перенесена на счет 84 проводкой: Дт 99 Кт 84.

Нераспределенная прибыль как источник финансирования бизнеса

Рассмотрим, каким образом осуществляется бухгалтерский учет операций, отражающих практическое использование такого компонента СК, как нераспределенная прибыль.

Данный финансовый ресурс может быть направлен, к примеру, на выплату дивидендов. Этой операции соответствует проводка: Дт 84 Кт 75.

Еще 1 вариант использования нераспределенной прибыли — оплата труда сотрудников фирмы. При проведении соответствующих транзакций необходимо задействовать проводку: Дт 84 Кт 70.

Нераспределенная прибыль может использоваться в качестве ресурса для покрытия убытков, зафиксированных в предыдущие годы ведения бизнеса. В этом случае транзакция осуществляется в рамках одного и того же счета — 84, и потому для корректного отражения данной операции бухгалтеру нужно открыть ряд дополнительных субсчетов. Например, 84.01, на котором фиксируется нераспределенная прибыль или убытки прошлых лет, а также 84.02, отражающий текущую нераспределенную прибыль. Проводка, фиксирующая покрытие убытков, может выглядеть так: Дт 84.02 Кт 84.01.

Нюансы бухучета доли, выкупленной у акционеров

Еще 1 компонент собственного капитала — суммы, соответствующие сделкам по выкупу компанией акций у других владельцев. Соответствующие операции должны фиксироваться по дебету счета 81 (в суммах фактических затрат) в корреспонденции с кредитом счетов, на которых ведется учет операций, соответствующих типу сделки (например, 50 — если средства за акции выплачены через кассу, 51 — если акции оплачены через расчетный счет).

В свою очередь, может потребоваться отражение операций и по кредиту счета 81. Это возможно, если, например, уставный капитал фирмы уменьшен на сумму, соответствующую номиналу акций. Данная операция оформляется проводкой: Дт 80 Кт 81.