С 1 января 2021 года Налоговый кодекс дополнен новой главой 34 «Страховые взносы». В главу вошли статьи 419–432, регулирующие правила начисления и уплаты взносов в фонды. С 2021 года на взносы распространяются и основные принципы, касающиеся налогов. Это предусмотрено Федеральным законом от 3 июля 2021 года № 243-ФЗ. С нового года пенсионные, медицинские и взносы на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») – это часть налогового законодательства, а значит, администрирование этих выплат и прием отчетности по ним с 2021 года также станет функцией налоговиков. Фонды будут вести персонифицированный учет застрахованных лиц. В ведении ПФР останутся вопросы назначения и выплаты пенсий. То есть контролировать достоверность данных о заработке будут налоговики, а достоверность сведений о стаже – сотрудники ПФР.

Рассказывает Елена Сильченко, бухгалтер по заработной плате, г. Кировск: «Честно говоря, очередные нововведения в сфере взносов не так уж и критичны. Буквально каждый год, а иногда и чаще, российские законодатели кардинально что-то меняют в налогообложении и бухгалтерском учете. Мы, бухгалтеры, к этому почти привыкли, но обычно изменения незначительны и отследить их все довольно сложно. Здесь же Минфин выпустил все новшества единым блоком, избавив тем самым учетчиков от необходимости постоянно следить за правками Налогового кодекса, ПБУ и других нормативных актов».

Как придется отчитываться в ПФР

В ПФР компании будут сдавать два расчета: форму СЗВ-М (ежемесячные сведения о застрахованных лицах), а также новый отчет о стаже каждого сотрудника компании, на вознаграждения которым начисляются страховые взносы. Форма СЗВ-М останется. Ее компании и ИП должны будут сдавать в том же порядке, что и сейчас. Сдвинутся только сроки сдачи сведений. В 2021 году отчет СЗВ-М нужно было представлять в ПФР не позднее 10-го числа месяца, следующего за отчетным. В 2021 году отчет СЗВ-М в подразделения ПФР нужно будет сдавать в срок, не позднее 15-го числа месяца, следующего за отчетным. То есть времени на заполнение отчетов будет на пять дней больше (новая редакция п. 2.2 ст. 11 Федерального закона от 1 апреля 1996 г. № 27-ФЗ). К примеру, отчет СЗВ-М за январь 2021 года нужно будет сдать не позднее 15 февраля. Если не подать СЗВ-М вовремя или исказить в ней сведения, компанию оштрафуют – на 500 рублей за каждого работника в отчете.

Форма СЗВ-К «Сведения о трудовом стаже застрахованного лица за период до регистрации в системе обязательного пенсионного страхования» утверждена постановлением Правления Пенсионного фонда РФ от 31 июля 2006 года № 192п. Срок подачи СЗВ-К устанавливает территориальное отделение ПФР в своем письменном запросе. Как правило, это четыре недели с даты получения письма-запроса. Официально сроки СЗВ-К нигде не установлены.

В форму СЗВ-К включают сведения о:

- трудовой деятельности (место и период работы);

- других периодах, которые засчитываются в пенсионный стаж (больничные, отпуск по уходу за ребенком до 1,5 лет);

- территориальных и особых условиях, дающих право на досрочную пенсию;

- трудовом стаже;

- выслуге лет;

- профессии и должности.

Обратите внимание

За последние пару лет внебюджетные фонды начали осваивать методы своих коллег-налоговиков при проведении ревизий, однако именно проверки страховых взносов с 2021 года выйдут на новый уровень и будут проводиться чаще и строже.

Если не подать форму СЗВ-К или допустить в ней неточность, штрафов нет. Но если организация не подаст или исказит сведения о стаже, и пенсия окажется завышенной, чиновники ПФР могут обратиться в суд с иском о возмещении материального ущерба. С 2021 года страхователи будут представлять в ПФР сведения о стаже каждого работающего у них человека. Отчет будет ежегодным. Подать в фонд форму придется не позднее 1 марта года, следующего за отчетным. Указанный годовой отчет на 25 человек и более потребуется сдавать в ПФР в электронной форме по телекоммуникационным каналам связи. Сведения на меньшее количество застрахованных лиц можно будет представлять в бумажном виде.

Единый социальный страховой сбор 2021 года. Структура и особенности

- Регулирует платежи с 2021 года налоговая. Но у фондов остались небольшие ответственные зоны. Фонд соцстраха отвечает теперь за выплаты по травматическим ситуациям. Пенсионный фонд занимается отчётами по двум формам — это С3В-стаж и С3В-М.

- Взносы также платят граждане, относящиеся к сфере предпринимателя — юрлица, «ипешники», патентники.

- Налогом облагается доход от работы у ИП и адвокатов. А у юрлиц — выплаты своим работникам по договорам.

- Ставка не поменялась и в общем составляет всё те же 30%.

- Отчётность теперь ведётся по-новому. Нужно производить расчёт по ЕССС

- Взносы для индивидуальных предпринимателей рассчитываются в зависимости от уровня МРОТ. Превышенный лимит (300 тысяч) облагается процентом.

- Отчитываться можно стандартными бумажными способами. Но есть ограничения. Для фирм, штат сотрудников которых составляет более двадцати пяти человек, отчётность предусмотрена только в электронном варианте.

- Оплата ЕССС будет происходить по новым реквизитам (федеральной налоговой службы).

- Время оплаты и максимальные сроки также остались на прежних местах. Для фирм ЕССС оплачивается до 15 сила послеотчётного месяца.

- Для ИП фикс, который они платят, нужно перечислять до конца года, если сумма не превысила лимит. Всё, что относится к превышенной — до 1 апреля следующего года.

- Штрафы за нарушения сроков формируются ФСН (в том числе блокировка счетов). 200 рублей штрафа в день идёт по каждому несданному отчёту. При том, фонды по сферам, в которых они остались ответственными, также имеют право на наложение определённых санкций.

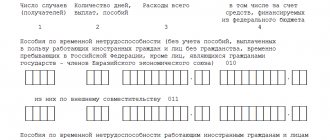

Какой будет отчетность перед ФСС

Отчитываться перед ФСС придется только по взносам «на травматизм». Форма расчета 4 – ФСС утверждена приказом ФНС России от 10 октября 2021 года № ММВ-7-11/551. Из нее исключили все «лишнее», что не относится к взносам «на травматизм». Сроки сдачи расчета в ФСС в 2021 году останутся такими же, как и для сдачи 4 – ФСС в 2021 году. Так, в электронном виде сдать расчет нужно не позднее 25-го числа месяца, следующего за отчетным. Если отчетность представляется «на бумаге», то ее сдать нужно не позднее 20-го числа месяца, следующего за отчетным.

Читайте также «Ошибки при заполнении формы 4 ФСС»

Учтите, что страхователи со среднесписочной численностью более 25 человек в 2021 году должны будут в обязательном порядке отчитываться в электронном виде, все остальные – смогут сдавать отчеты в ФСС на бумажных носителях. При этом, как видно, способ сдачи расчетов в ФСС в 2021 году, как и раньше, повлияет на допустимые сроки представления.

Итог

Резкого изменения в 2021 году не произошло. Однако даже некоторые небольшие изменения заставляют обращать на себя внимание, потому что от них зависит правильность отправки отчётности. Главным стало то, что администрировать взносы теперь берётся ФСН. А главным техническим моментом стали новые реквизиты для перечисления взносов. Всё это важно знать и помнить. И готовиться к последующим нововведениям, которые, скорее всего не заставят себя долго ждать.

Также вас может заинтересовать материал: «НДС — для чайников. Что это такое простыми словами».

Ответственность за неуплату страховых взносов

Ранее в отношении уплаты и расчета страховых взносов на плательщика не распространялись положения Налогового кодекса – в частности, не была предусмотрена отдельно ответственность за нарушение правил учета. Однако теперь, поскольку администрирование страховых взносов будет передано налоговикам, предусмотрено распространение ответственности за грубое нарушение правил учета, которое повлекло занижение базы для страховых взносов (п. 3 ст. 120 НК РФ). Кроме того, будет распространена ответственность за непредставление бумаг при осуществлении налогового контроля – в размере 200 рублей за каждый непредставленный документ. Также установлена ответственность в отношении персонифицированного учета. Так, за несоблюдение страхователем в предусмотренных случаях порядка представления сведений персонифицированного учета в форме электронного документа предусмотрен штраф в размере 1000 рублей (ст. 17 Федерального закона от 1 апреля 1996 г. № 27-ФЗ).

Дополнительные санкции, безусловно, имеют негативный эффект для плательщиков взносов. Вместе с тем имеется и положительный момент: введен трехлетний срок давности привлечения к ответственности за совершение правонарушения в сфере персонифицированного учета. А это означает, что за пределами трехлетнего периода компанию не могут привлечь к ответственности. Всю остальную отчетность, кроме вышеперечисленной, нужно направлять в ФНС. Вместо знакомых расчетов РСВ-1 и 4 – ФСС налоговики уже утвердили новую единую форму ежеквартального расчета по взносам. Она заменяет сразу несколько привычных форм: РСВ-1, РСВ-2, РВ-3 и 4 – ФСС.

Рассказывает Евгений Симонов, руководитель кадровой службы, г. Санкт-Петербург: «Хочется, что бы Минфин пытался держать себя в руках и не выдавал ежемесячно новые правила и форматы отчетов. Принимая очередные правки, чиновники должны быть уверены, что новых корректировок не потребуется. Почему же постоянно возникает необходимость переделывать регламенты и Налоговый кодекс? Иногда кажется, что это делается умышленно, чтобы окончательно запутать бухгалтеров и кадровиков».

Читайте также «Ответственность за нарушения уплаты страховых взносов 2017»

Тарифы страховых взносов за работников в 2019 году

В 2021 году страховые взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) – 22%

. - На медицинское страхование (ОМС) – 5,1%

. - На социальное страхование (ОСС) – 2,9%

(без учёта взносов от

несчастных случаев

).

При этом некоторые ИП и организации имеют право применять пониженные тарифы

(см. таблицу ниже).

В 2021 году изменилась лимиты для начисления взносов:

- на ОПС – 1 150 000

руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке –

10%

); - на ОСС – 865 000

руб. (в случае превышения, взносы больше не уплачиваются); - на ОМС – предельная величина отменена.

Обратите внимание

, что в 2021 году были отменены льготы по страховым взносам для большинства ИП и организаций. В частности, это затронуло ИП на патенте, а также представителей МСП, работающих в социальной и производственной сферах и применяющих УСН. Пониженные тарифы оставили лишь для НКО и благотворительных организаций. Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже.

Общие тарифы для страховых взносов в 2021 году

| Категория плательщиков | ОПС | ОМС | ОСС | Итого |

| Организации и ИП на ОСН, УСН, ЕНВД, ПСН и ЕСХН за исключением льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 865 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 150 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Участники свободной экономической зоны в Крыму и Севастополе | 6% | 0,1% | 1,5% | 7,6% |

| Организации и ИП, занимающиеся ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах | 20% | 5,1% | 2,9% | 28% |

| Хозяйственные общества и партнерства, осуществляющие деятельность в области ИТ технологий и соответствующие условиям пп.1 и 2 ст. 427 НК РФ | ||||

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 8% | 4% | 2% | 14% |

Примечание

: льготникам, в случае превышения лимитов в 1 150 000 и 865 000 руб. перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9% | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6% | — | — | 6% |

Примечание

: дополнительные взносы платятся независимо от лимитов в 1 150 000 и 865 000. При этом компаниям, которые провели оценку условий труда, можно платить доп. взносы на пенсионное страхование по специальным тарифам (п.3 ст. 428 НК РФ).

Единый расчет

Сдавать единый расчет по страховым взносам в ИФНС страхователи обязаны в срок, не позднее 30-го числа месяца, следующего за расчетным или отчетным периодом (п. 7 ст. 431 НК РФ). Соответственно, впервые сдать единый расчет нужно будет по итогам I квартала 2021 года. Новый расчет по страховым взносам в первый раз нужно представить не позднее 2 мая 2021 года. Компании и коммерсанты со среднесписочной численностью более 25 человек обязаны представлять расчет в электронной форме по телекоммуникационным каналам связи. Все прочие плательщики взносов смогут отчитаться «на бумаге» (п. 10 ст. 431 НК РФ). При этом имейте в виду, что способ сдачи отчетности по страховым взносам с 2017 года в налоговую инспекцию никак не влияет на сроки сдачи.

Предельные сроки обращения контролирующих органов за недоимкой

Если рассматривать факт недоплаты взносов, то допустимая давность по ним определяется путем суммирования периодов всех мероприятий по взысканию. Так, с 2021 года порядок исчисления срока исковой давности в сфере выплат в пенсионный фонд, фонд медицинского и социального страхования регулируется положениями ст. 46 НК РФ. В частности, если сумма взносов погашена не полностью, то ФНС выставляет плательщику требование. На его выполнение по умолчанию отводится 8 суток, если иной срок не прописан в нем.

Игнорирование требования и непогашение долга в течение этого периода приводит к принудительному взысканию задолженности. Первоначально распоряжение о принудительном изъятии средств направляется в кредитное учреждение. Оно выписывается по окончании срока, отведенного на покрытие долга, и не позднее 2 месяцев начиная с этого дня. Если 2 месяца уже истекли, долги можно получить только по решению суда. Для обращения в судебные органы у ФНС есть 6 месяцев со дня завершения срока, установленного в требовании. Если он будет пропущен по объективным уважительным обстоятельствам, то допускается его восстановление.

СЛЕДУЕТ ОТМЕТИТЬ! Возможно, что остатков на счетах окажется недостаточно для покрытия образовавшегося долга, тогда возможно обращение взыскания на имущество должника.

Последнее решение принимается руководителем ИФНС или его заместителем и передается судебному приставу. На это ФНС отводится 12 месяцев. По завершении этого срока подобное решение может вынести только суд, обратиться в который по такому вопросу можно в течение 2 лет с момента окончания срока уплаты недоимки.

Облагаемые объекты по страховым взносам

Облагаемыми объектами по страховым взносам в 2021 году, как и раньше, будут считаться выплаты и иные вознаграждения в пользу физических лиц, начисленные в рамках трудовых и гражданско-правовых договоров (ст. 420 НК РФ). Также сохранится и перечень выплат, которые взносами можно будет не облагать. Этот перечень приведен в статье 422 НК РФ. Единственное изменение коснется суточных. В 2016 году от взносов освобождалась вся величина суточных, указанная в коллективном договоре или в локальном нормативном акте. С января 2017 года ситуация поменяется. Не платить взносы можно будет только с суммы не более 700 рублей для командировок по России, и с суммы не более 2500 рублей – для загранкомандировок. Это закреплено в пункте 2 статьи 422 НК РФ. То есть с 2021 года для суточных действуют те же лимиты, как для НДФЛ (п. 3 ст. 217 НК РФ). В отношении взносов «на травматизм» все останется по-прежнему. Суточные будут освобождены от этих взносов в 2021 году в полном объеме.

Читайте также «Лимиты и база по страховым взносам на 2021 год»

Сроки уплаты страховых взносов для ИП

Все предприниматели, как использующие труд работников, так и работающие в одиночку, обязаны перечислять страховые взносы на ОПС и ОМС в фиксированном размере. Это взносы ИП «за себя», которые он платит помимо взносов за работников, если таковые у него есть.

Взносы ИП рассчитываются из размера минимальной оплаты труда, актуального на 1 января отчетного года, и на них не влияет налоговый режим, в рамках которого работает предприниматель. В 2016 году ИП платят за себя 23 153,33 рубля, из которых:

- 19 356,48 руб. – пенсионный взнос,

- 3796,85 руб. – взнос на медстрах.

Крайний срок уплаты взносов в ПФР – последний день года, за который они начислены, т.е. 31 декабря, причем их можно платить на протяжении всего года. Это может быть единовременный платеж на всю сумму сразу, или уплата равными частями раз в квартал, месяц, либо как-то иначе, как сочтет нужным сам предприниматель. Для забывчивых ИП есть хорошая новость — поскольку 31 декабря в этом году совпало с субботой, то последний день уплаты фиксированных сумм за 2021 год сдвигается на 9 января 2021 года. Но будьте внимательны: с 1 января 2017 года делать страховые платежи нужно уже не в фонды, а в налоговую, соответственно, по новым КБК и реквизитам.

Страховые взносы 2021 года будут рассчитаны из МРОТ, действующего на 01.01.2017. Эта сумма равна 7500 рублей, а сумма годового фиксированного взноса составит 27 990,00 рублей, из них:

- 23 400,00 руб. – пенсионные отчисления,

- 4590,00 руб. – отчисления на ОМС.

Последний день перечисления фиксированных взносов 2021 года тоже будет перенесен на первый послепраздничный рабочий день 2021 года, поскольку 31 декабря в 2021 году – воскресенье.

Для ИП, которые получили за год более 300 000 рублей дохода, помимо фиксированного пенсионного взноса нужно уплатить 1% взноса дополнительного. Он начисляется только на доход, превышающий 300000 рублей. Срок уплаты ПФР допвзноса установлен 1 апреля следующего года. Этот день совпал с субботой в 2021 году, поэтому крайняя дата для уплаты взноса за 2021 год перенесена на 3 апреля 2021 года.

Если предприниматель в 2021 году решит прекратить свой бизнес, то срок перечисления страховых взносов «за себя», как и прежний срок уплаты страховых взносов в ПФР, составит 15 календарных дней со дня снятия его с учета в качестве плательщика (п. 5 ст. 432 НК РФ).

Отправить фиксированные взносы в бюджет ИП может платежными поручениями с расчетного счета, а при его отсутствии – уплатить взносы наличными с помощью квитанции по форме № «ПД-4сб налог». Если предприниматель заработал не более 300 000 рублей, ему предстоит заполнить два платежных документа, если лимит дохода превышен, платежных поручений, или квитанций будет три. Это связано с тем, что для каждого вида взноса указывается свой КБК.

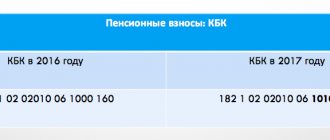

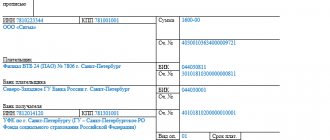

Новые КБК

Страховые взносы до 2021 года нужно было перечислять отдельными платежными поручениями в каждый внебюджетный фонд: ПФР, ФФОМС и ФСС (ч. 4 ст. 16 Федерального закона от 24 июля 2009 г. № 212-ФЗ). С 2017 года администратором пенсионных, медицинских и взносов на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») становится ФНС.

Поэтому с платежей за январь 2021 года в платежных поручениях в качестве получателя нужно указывать Федеральную налоговую службу. В связи с этим должны быть утверждены и новые коды бюджетной классификации (КБК) для уплаты взносов (ст. 6 Бюджетного кодекса РФ, п. 1 ст. 30 НК РФ). Поскольку администратором по взносам «на травматизм» остался ФСС РФ, направлять платежные поручения необходимо в адрес Фонда на соответствующий КБК (п. 1.1 ст. 22 Закона № 125-ФЗ). КБК по этим взносам с 2021 года измениться не должен.

Читайте также «КБК 2021. Будьте осторожны»

К тому же, будьте внимательны, если в расчете по страховым взносам данные о совокупной сумме на пенсионное страхование не будут совпадать с суммой взносов, начисленных по каждому физлицу, расчет будет считаться непредставленным. А налоговики должны будут направить страхователю уведомление о выявленном несоответствии показателей. В пятидневный срок со дня его получения страхователь обязан подать скорректированный расчет. При этом датой его представления будет дата первоначальной сдачи отчетности (п. 7 ст. 431 НК РФ).

Порядок взыскания недоимки по взносам от несчастных случаев

Истребованием долгов по взносам по несчастным случаям и профзаболеваниям будет по-прежнему заниматься ФСС на основании закона № 125-ФЗ. В нем определяется механизм погашения недоимок за счет денежных ресурсов или имущества плательщика. Если вскрылся факт неуплаты, то ФСС отводится 3 месяца с момента обнаружения на то, чтобы выставить соответствующее требование. Если такой факт будет выявлен в ходе проверки — то 10 суток со дня ее окончания. Плательщик взносов обязан исполнить полученное требование в срок до 10 суток с момента его вручения. Если он этого не сделает, у ФСС есть 2 месяца на принудительное взыскание через банк или пристава-исполнителя.

Максимальный срок для привлечения плательщика к ответственности за нарушения на основании п. 1 ст. 26.27 закона № 125-ФЗ — также 3 года. Они исчисляются со дня совершения нарушения или дня, следующего за периодом его совершения.

Причины изменений?

«Расчет» попросил Павла Курлата, партнера «Первой юридической сети», ответить на вопрос: зачем государству нужны изменения в порядке сбора и контроля страховых взносов? Является ли главной целью – увеличение объема сбора средств?

«Это изменение обсуждалось уже давно. Предполагается, что принятие новых поправок в законодательство снизит административную нагрузку на бизнес за счет сокращения числа контролирующих органов, снижения излишней бюрократии и оптимизации отчетности. Как это будет выглядеть на практике – покажет только время.

Обратите внимание

С учетом того, как неважно налажен у нас межведомственный обмен информацией, в начале 2021 года, скорее всего, возникнут накладки во взаимоотношениях фондов, налоговой и плательщиков в передаче данных о размере страховых взносов, их уплате и всех связанных с этим взаиморасчетов.

Полагаю, что изменение порядка сборов страховых взносов в 2017 году преследует сразу несколько целей. Но обо всем по порядку. Я думаю, что реформа продиктована необходимостью повысить собираемость государством денежных средств на социальное страхование. Видимо, самостоятельно фонды с подобной задачей справиться не в состоянии. В целом надо отметить, что несмотря на реформу, суммы уплачиваемых налогов не изменятся. Как платили работодатели страховые взносы, так и будут платить – как ООО, так и индивидуальные предприниматели. Только теперь почти все платежи будут осуществляться в ФНС по месту регистрации бизнеса».

Читайте также «Как правильно уплатить страховые взносы и отчитаться в 2017 году»

Почему же бывший ЕСН и нынешние страховые взносы так и не превратились в ЕССС?

Хотя бы потому, что под сбором НК РФ понимает совсем другое, а именно – обязательный взнос с организаций и физических лиц за совершение государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий. Вот госпошлина – это сбор, а страховые взносы по назначению совсем на нее не похожи.

Но дело тут и в том, что будь этот платеж сбором, на него распространялись бы почти все положения части первой НК РФ. Однако, как выяснилось, это инициатору изменений – Правительству – оказалось не выгодным и не удобным.

И написано теперь в п. 3 ст. 1 НК РФ, что действие Кодекса распространяется на отношения по установлению, введению и взиманию страховых взносов только в тех случаях, когда это прямо предусмотрено Кодексом (см. редакцию указанной статьи, действующую с 01.01.2017 г.).

Например, Вы знаете, что согласно п. 1 ст. 78 НК РФ зачет сумм излишне уплаченных федеральных налогов и сборов, местных и региональных налогов осуществляется по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Стань взносы разновидностью сбора (ЕССС), их отнесли бы к федеральным сборам и можно было бы просить о зачете переплаты по взносам, например, в счет недоимки по НДС или наоборот. Но такой возможности не представится. НК РФ не причисляет страховые взносы к видам налогов и сборов – ни к федеральным, ни к региональным, ни к местным. Прочтите ст. 12 НК РФ. Она классифицирует налоги и сборы, а ко взносам не относится. В ст. 18.1 НК РФ отмечено, что страховые взносы являются федеральными, но не сборами и не налогами, а отдельным видом платежей. И именно поэтому в п. 1.1 ст. 78 НК РФ закреплено, что сумма излишне уплаченных страховых взносов подлежит зачету только по соответствующему бюджету государственного внебюджетного фонда РФ, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику.

Так что путаница с названиями не просто так случилась и неспроста оставили нам название «Страховые взносы».

Концептуальный подход

«Другое дело, что у налоговой службы гораздо больше возможностей и практического опыта в том, как наиболее эффективно взыскивать задолженности, – продолжает Павел Курлат, – Думаю, в этом случае общее количество собираемых сборов только возрастет. Кроме того, это соответствует концептуальному подходу по реформированию системы управления финансами в нашем государстве. В недавнем прошлом несколько надзорных органов в области контроля были ликвидированы с передачей функций мегарегулятору – ЦБ РФ. Здесь та же ситуация – передача нескольких аналогичных функций от нескольких субъектов единому «налоговому агенту». Это, в конечном счете, должно обеспечить большие возможности правительству мобильно аккумулировать и оперировать государственными финансами, упрощая процедуру и гарантируя более высокую эффективность в чсборе налогов и обязательных платежей. Тем более, очевидна тенденция к ужесточению налоговой дисциплины для всех категорий плательщиков в условиях сжатия налогового поля».

Читайте также «Ошибки налоговых агентов»

Возможные проблемы

Изучение текста закона вызывает впечатление, что фонды и налоговая будут вынуждены обмениваться друг с другом большим объемом информации. Однако с учетом того, как неважно налажен у нас межведомственный обмен информацией, в начале 2021 года, скорее всего, возникнут возможное проблемы во взаимоотношениях фондов, налоговой и плательщиков в передаче данных о размере взносов, их уплате и всех связанных с этим взаиморасчетов. В связи с этим можно спрогнозировать увеличение нагрузки на суды в связи с оспариванием действий налоговой службы налогоплательщиками. «Думается мне, что неизбежна некоторая путаница в платежах в начале года. Не все предприниматели в нашей стране так пристально следят за изменением законодательства. Многое будет зависеть от действий самих фондов и налоговой службы, которым необходимо давать более полные консультации именно по порядку уплаты страховых взносов» – резюмирует Павел Курлат.

Что ждет предпринимателей

По просьбе «Расчета» Юлия Рыбалко, ведущий специалист по расчету заработной платы юридической , рассказала, что ждать компании и предпринимателей после принятых изменений, как поменяется порядок проверок и на сколько могут вырасти суммы доначислений?

«Что касается порядка проверки начислений, то отчетность, предоставленную по итогам 2021 года включительно, проверят пока еще внебюджетные фонды на предмет правильности и корректности расчетов. Начиная с результатов первого квартала 2021 года, отчетность будут проверять налоговые органы.

По моей оценке, компаниям стоит ожидать увеличение камеральных проверок из ФСС, связанных с возмещением расходов работодателя, выплаченным по больничным листам. Рост проверок будет связан с тем, что налоговые органы будут передавать сведения по заявленным расходам в ежеквартальной отчетности территориальному органу ФСС. Полагаю, что проверка расходов на страхование будет производиться через камеральные или даже выездные проверки».

Читайте также «Камеральные и выездные налоговые проверки»

Из чего формируется налог на зарплату

Доход граждан, получаемый в виде заработной платы, облагается несколькими разновидностями налогов:

- на доходы физлиц (НДФЛ);

- страховыми взносами;

- другие сборы, предназначенные для направления во внебюджетные фонды.

Обязанность производить расчет налоговых обязательств лежит на работодателе. Именно он несет ответственность за правильность расчетов и перечислений налоговых выплат по каждому наемному сотруднику в срок, регламентированный законодательством.

Смена ведомства

Процесс передачи дел налогоплательщиков из ПФР и ФСС в базы налоговиков начался в октябре 2021 года, но до сих пор не завершен.

«В связи с этим, полагаю, существует вероятность, когда налогоплательщики столкнутся с недостаточностью данных в ИФНС по наличию предоставленной отчетности и сумм уплаченных ранее страховых взносов, – говорит Юлия Рыбалко, – Дабы избежать дальнейших разбирательств по этому вопросу не только с внебюджетными фондами, но и с фискальными органами, рекомендую компаниям до конца 2021 года произвести сверку с внебюджетными фондами. Поскольку отчетность будет предоставляться в 2021 году непосредственно налоговикам, то при проведении проверок к ним будут применяться правила, установленные фискальным законодательством. В свою очередь, за ФСС сохранится обязанность производить проверки в отношении расходов на обязательное страхование.

В связи с этим компаниям следует учитывать, что один и тот же налоговый период может быть проверен дважды – как Службой, так и Фондом социального страхования. За ПФР сохранится обязанность проверки только в отношении персонифицированного учета, т. е. проверка останется лишь в отношении сведений, которые компании ежемесячно указывают в форме СЗВ-М.

На сегодняшний день механизм проверок ФНС отработан и хорошо налажен. Как показывает практика, сбоев он не дает, и поэтому число обнаруженных несоответствий, неточностей, ошибок в отчетностях, предоставленных налогоплательщиками, будет значительно выше, чем это было при проверках внебюджетными фондами.

Читайте также «Проверки ФНС: новый подход»

Справедливости ради стоит отметить, что за последние пару лет внебюджетные фонды начали осваивать методы своих коллег-налоговиков при проведении ревизий, однако проверки страховых взносов именно с 2017 года выйдут на новый уровень и будут проводиться чаще и строже».

Порядок уплаты налогов с зарплаты

Под налогообложение подпадают все получаемые сотрудниками доходы. Освобождаются от них только:

- пособия по беременности, родам и уходу за ребенком;

- проценты по выплате ипотечного кредита;

- оплата за образование.

В Налоговом кодексе РФ подробно описаны правила удержания налогов из зарплат. Любой организации следует неукоснительно соблюдать описанные в кодексе условия. Кроме того, нельзя нарушать установленных сроков подачи контролирующим органам такого важного отчетного документа, как налоговая декларация.

Придерживающиеся УСН предприниматели подчиняются общим правилам. Индивидуальным предпринимателям (ИП) также необходимо отчислять налоги с зарплат. Кроме того, следует вносить страховые отчисления — как за нанятый персонал, так и за самого ИП. В этом случае расчет производится специальным образом, исходя из актуального значения МРОТ.

| Наименование внебюджетного фонда | Процентная ставка | Законодательная база |

| ПФР (Пенсионный Фонд России) | 22,00% (от начисленной заработной платы, которая за год не превышает 796 000 рублей); 10,00% (от начисленной заработной платы, которая за год превышает 796 000 рублей); 16,00% (для производителей сельскохозяйственной продукции); 26,00% (для индивидуальных предпринимателей, не использующих труд наемных работников, которые платят за себя) | Статья 58.2 ФЗ №212 от 24.07.2009г. |

| ФСС (Фонд Социального Страхования РФ) | 2,90%; 1,90 % (для субъектов предпринимательской деятельности, использующих налоговый режим ЕСХН) | Статья 58 ФЗ №212 от 24.07.2009г. |

| ФФОМС (Фонд Обязательного Медицинского Страхования) | 5,10%; 2,30% (для производителей сельскохозяйственной продукции) | Статья 58 ФЗ №212 от 24.07.2009г. |

| Дополнительные тарифы, установленные для выплат физическим лицам, которые заняты на подземных или работах с тяжелыми или вредными условиями труда, в горячих цехах | 9,00% | Статья 58.3 ФЗ №212 от 27.07.2009г. |

| ФСС (страховой сбор на травматизм) | От 0,20% до 8,50% (в зависимости от вида деятельности) | ФЗ №179 от 22.12.2005г. |

Изменения по страховым взносам в 2021 году

| Изменение | Документ |

| Новый отчет о стаже застрахованных лиц | Федеральный закон от 1 апреля 1996 года № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» в редакции от 3 июля 2021 года |

| Изменился срок подачи формы СЗВ-М | |

| Введен запрет на представление данных персонифицированного учета «на бумаге» | |

| Определен срок давности по привлечению к ответственности | |

| Утверждена единая форма расчета по взносам | Налоговый кодекс Российской Федерации (часть вторая) от 5 августа 2000 года № 117-ФЗ с изменениями и дополнениями, вступающими в силу с 1 января 2021 года |

| Установлены новые сроки сдачи единой формы по взносам | |

| С суммы суточных, превышающих лимиты теперь нужно платить взносы | |

| Теперь из-за ошибки расчета итоговой суммы взносов по работникам отчет не будет принят | |

| Контроль сдачи отчетности и полноты уплаты взносов передан от ФСС в ФНС России | Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 года № 146-ФЗ в редакции от 3 июля 2016 года |

| Из-за изменения контролирующего ведомства изменились КБК по взносам |

Что прочесть про страховые взносы?

Чтобы более подробно изучить предстоящие изменения, рекомендуем обратиться к следующим нормативно-правовым актам:

В связи с многочисленными вашими вопросами, мы устраиваем серию онлайн-семинаров, посвященных реформам в нашем законодательстве, которые вступят в силу с 2021 г по вопросам:

– Новое законодательство о страховых взносах (вступает в силу 34 глава НК РФ)

– Реформа ККТ (онлайн-кассы)

– Новые стандарты бухгалтерского учета, которые вот-вот будут приняты

Уже сейчас, каждый бухгалтер уже должен понимать, как он начнет работать по-новому с 01 января 2021г. и волноваться по следующим вопросам:

- Как перейти на новый порядок уплаты и отчетности по страховым взносам без потерь?

- Как поделят между собой полномочия ФНС, ПФР и ФСС? Чьими разъяснениями руководствоваться с 2021 года по вопросам начисления пособий, определения льгот по страховым взносам, расчета среднего заработка и т.п.?

- Как работает система, «замешанная» на онлайн-кассах? Можем ли использовать “старые” ККТ с 2021г.? Кто обязан применять с 2021г. онлайн-кассы?

- Какие новые стандарты по БУ будут приняты? Кто обязан их применять с 2021г.? Как осуществить безболезненный переход?

Оформить заявку на онлайн-семинары >> Дорогой Коллега , грядет 2021 год, который будет очень богат на реформы и принесет в нашу бухгалтерскую жизнь значительные изменения.

Подключайтесь к нашим онлайн-семинарам по Реформам 2021 г. и Вы получите квалифицированные ответы на вопросы, которые уже волнуют Вас и вопросы, которые у Вас еще даже не возникли. Подробные программы всех семинаров, график и условия участия смотрите ниже.

Поставьте вашу оценку этой статье:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Сроки сдачи расчета по страховым взносам в 2021 году

Обратите внимание на сроки предоставления ревизорам расчета по страховым взносам. Документы должны быть у инспекторов не позднее 30 числа месяца, который идет за отчетным кварталом.

| Отчетный период | Срок сдачи |

| За 1 квартал 2021 года | 2 мая 2021 года* |

| За полугодие 2021 года | 31 июля 2021 года* |

| За 9 месяцев 2021 года | 30 октября 2021 года |

| За 2021 год | 30 апреля 2021 года |

* – день сдачи выпал на выходной, поэтому он переносится на первый рабочий день.