В Рекомендациях аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2014 год, приведенных в приложении к Письму Минфина России от 06.02.2015 № 07‑04‑06/5027 (далее – Рекомендации Минфина), уточнено, в каком порядке передающей и принимающей стороне следует учитывать средства, предназначенные для увеличения уставного капитала. Поскольку операции по увеличению уставного капитала касаются широкого круга предприятий, подробно проанализируем данные специалистами Минфина разъяснения.

В Рекомендациях Минфина рассмотрены две зеркальные ситуации:

- учет средств, перечисленных предприятием в счет вклада в уставный капитал другого предприятия до момента государственной регистрации соответствующих изменений учредительных документов;

- учет средств, полученных предприятием в связи с увеличением его уставного капитала до момента государственной регистрации соответствующих изменений учредительных документов.

Оприходование средств, перечисленных на увеличение уставного капитала

Без учета Рекомендаций Минфина

До сегодняшнего дня автор придерживалась позиции, что предприятие, внесшее денежные средства в оплату долей (акций) ставит на учет финансовые вложения при приобретении права собственности на эти финансовые вложения, которое, в свою очередь, возникает с момента государственной регистрации сделки. Соответственно, до момента получения права собственности перечисленные в уплату за доли (акции) средства числятся в составе прочей дебиторской задолженности.

В бухгалтерских записях это выглядит следующим образом:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетные счета» – перечислены денежные средства в оплату за приобретаемые доли (акции);

Дебет 58-1 «Паи и акции» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – оприходованы доли (акции).

Обусловлена данная позиция следующим:

- в случаях, когда отчуждение имущества подлежит государственной регистрации, право собственности у приобретателя возникает с момента такой регистрации, если иное не установлено законом (п. 2 ст. 223 ГК РФ);

- изменения и дополнения в устав общества подлежат государственной регистрации и приобретают силу для третьих лиц с момента их государственной регистрации (п. 2ст. 14 Закона об АО[1], п. 2.1 ст. 19 Закона об ООО[2]).

О том, когда у участника возникает право на доли при увеличении уставного капитала, напрямую в Законе об ООО не сказано. В отношении вторичного оборота, при котором передаются уже размещенные доли, подобного рода пояснения есть. Несмотря на то, что передача между третьими лицами уже размещенных долей (акций) выходит за рамки настоящей статьи, в данном случае уместно обратить на это внимание. Согласно п. 12 ст. 21 Закона об ООО доля или часть доли в уставном капитале ООО переходит к ее приобретателю с момента нотариального удостоверения сделки, направленной на отчуждение доли или части доли в уставном капитале ООО, либо в случаях, не требующих нотариального удостоверения, с момента внесения в ЕГРЮЛ соответствующих изменений на основании правоустанавливающих документов. При увеличении уставного капитала нотариального удостоверения сделки не требуется, следовательно, проводя аналогию, можно утверждать, что право собственности на долю возникает с момента государственной регистрации изменений в учредительные документы.

Переход права собственности на акции[3] происходит с момента внесения приходной записи по лицевому счету приобретателя в реестре владельцев ценных бумаг или с момента внесения приходной записи по счету депо приобретателя в депозитарии (п. 2 ст. 149 ГК РФ, ст. 29 Закона о рынке ценных бумаг[4]).

Позволим себе небольшое отступление о правообразующем значении государственной регистрации. Государственная регистрация – это не какой-то технический момент сделки, это действие, во время которого происходит возникновение права собственности для приобретателя. Оприходование предприятиями финансовых вложений после государственной регистрации сделки обусловлено не тем, что бухгалтерские работники предпочитают ставить объект на учет, когда все процедуры пройдены и никаких нарушений не выявлено, а тем, что в этот момент возникает право собственности. По мнению автора, когда в разъяснениях акцентируется внимание на факте государственной регистрации и умалчивается, что в этот момент переходит право собственности, это приводит к тому, что стирается понимание происходящего.

С учетом Рекомендаций Минфина

В Рекомендациях Минфина (раздел «Раскрытие информации об инвестициях в уставные капиталы других организаций») Минфин (со ссылкой на п. 2 ПБУ 19/02 «Учет финансовых вложений»[5]) делает вывод: информация о сумме денежных средств, перечисленных предприятием в счет вклада в уставный капитал другого предприятия, до государственной регистрации соответствующих изменений учредительных документов отражается в бухгалтерском балансе как финансовые вложения.

Приведем полностью содержание п. 2 ПБУ 19/02: для целей настоящего положения для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

Из Рекомендаций Минфина однозначно следует, что под надлежаще оформленными документами, подтверждающими существование права на финансовые вложения, понимаются не только документы, прошедшие государственную регистрацию, но и являются ли достаточными для постановки на учет финансового вложения документы, свидетельствующие об его оплате? Поскольку никаких иных моментов сделки Минфин в своем письме не называет, то, пожалуй, да. Хотя, возможно, многие не согласятся с такой трактовкой, поскольку в Рекомендациях Минфина напрямую не говорится, что именно оплата является моментом возникновения финансового вложения, однако абсолютно ясно, что этот момент наступает раньше получения права собственности на финансовое вложение.

Решая аналогичнуюзадачу в отношении объектов недвижимости, Минфин разъяснил, что основанием для оприходования объекта к учету является фактическое получение объекта[6]. Предприятие, получающее объект недвижимости, права собственности на который подлежат государственной регистрации, должен принять его к учету в момент фактического получения, независимо от факта государственной регистрации прав собственности.

Возникает вопрос, каким образом производится фактическая передача долей и акций участникам (акционерам) при увеличении уставного капитала? (Более привычны нам рассуждения о моменте передачи имущества от акционера (участника), который заключается в перечислении денег на расчетный счет или передаче имущества по акту приема-передачи.)

Законом об ООО момент фактической передачи доли в случае увеличения уставного капитала не регулируется, но можно предположить, что фактическая передача происходит с принятием решения об утверждении итогов внесения дополнительных вкладов участниками ООО и о внесении в устав ООО изменений, связанных с увеличением размера уставного капитала ООО (абз. 3 п. 1 ст. 19 Закона об ООО).

При увеличении уставного капитала АО передача происходит на основании передаточного распоряжения эмитента акций (п. 7.3 Положения о ведении реестра владельцев именных ценных бумаг[7]). Юридическая природа передаточного распоряжения была исследована, в частности, в Постановлении ФАС УО от 13.03.2014 № Ф09-5058/13 по делу № А60-26251/2011[8]. Суд пришел к выводу, что передаточное распоряжение не только содержит в себе обращение к регистрирующему органу на переход права собственности на бездокументарные ценные бумаги, но и непосредственно является актом (действием) по передаче бездокументарных ценных бумаг от продавца к приобретателю таких бумаг. Следовательно, по смыслу ст. 153 ГК РФ передаточное распоряжение фактически отвечает критериям сделки, которой признается, в частности, действие юридического лица, направленное на установление, изменение или прекращение гражданских прав и обязанностей, и которая может быть оспорена. Если проводить аналогии, можно сказать, что передаточное распоряжение выполняет для акций ту же роль, что акт приема-передачи для объектов недвижимости.

Подведем итоги. Поскольку в Разъяснениях Минфина никак не оговаривается момент фактического получения участником (акционером) долей (акций), скорее всего, ведомство считает возможным учитывать средства в составе финансовых вложений с момента их оплаты, то есть как до перехода права собственности, так и до фактического получения. Напомним: процедура увеличения уставного капитала такова, что передача долей (акций) и право собственности на них возникают всегда позднее оплаты (более подробно об этом – чуть ниже).

Виды ценных бумаг

Согласно ст. 142 Гражданского кодекса РФ ценной бумагой является документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении.

Под обращением ценных бумаг понимается их купля-продажа и другие действия, приводящие к смене владельца ценных бумаг.

Ценные бумаги имеют право выпускать любые предприятия, акционерные общества (АО) и кредитные учреждения.

К ценным бумагам относятся акции акционерных обществ, облигации, депозитные сертификаты, векселя и др. Выпуск и обращение ценных бумаг регулируются законодательством РФ.

Акция — ценная бумага, подтверждающая внесение средств ее владельцем в уставный капитал АО, дающая право на получение дохода от его деятельности, распределение остатков имущества при ликвидации общества и на участие в управлении этим обществом.

Акция не имеет срока действия и существует, пока функционирует АО. Акции бывают именными и на предъявителя; обыкновенными и привилегированными.

Именные акции содержат имя собственника, фиксируются в книге регистрации акций с указанием в ней данных о каждой именной акции, времени приобретения и о количестве акций у отдельных акционеров.

По акциям на предъявителя в книге записывают только общее их количество, они не содержат имени собственника.

Обыкновенные акции дают право на участие в управлении АО, на получение дивиденда в размерах, определяемых собранием акционеров по окончании отчетного периода.

Привилегированные акции обеспечивают владельцу преимущественное право на получение дивидендов в форме твердого фиксированного процента, но не дают ему права голоса в АО.

Облигация — ценная бумага, подтверждающая обязательство возместить его держателю номинальную стоимость с уплатой фиксированного процента.

Обладатель облигации является кредитором АО или предприятия, выпустившего облигации.

Облигации могут выпускаться именными и на предъявителя, процентными и беспроцентными, свободно обращающимися или с ограниченным кругом обращения.

АО выпускает облигации только после полной оплаты всех выпущенных акций на сумму не более 25% уставного капитала.

Проценты по облигациям выплачиваются либо периодически в течение срока, на который они выпущены, либо единовременно по истечении срока облигации.

Вексель — ценная бумага, удостоверяющая безусловное обязательство векселедателя уплатить, по наступлении срока, определенную сумму векселедержателю (владельцу векселя).

Вексель является не только удобной формой расчета, но и видом коммерческого кредита, так как оплата по векселю происходит не сразу а через определенное время, в течение которого сумма по векселю находится в распоряжении векселедателя.

Вексель является денежным долговым односторонним обязательством, в котором только векселедатель обязуется уплатить указанную в нем сумму

Ценные бумаги являются средством финансирования, кредитования, перераспределения финансовых ресурсов, вложения денежных накоплений.

По характеру объекта, осуществляющего выпуск ценных бумаг, они бывают:

- государственные;

- негосударственные;

- ценные бумаги иностранных эмитентов.

В зависимости от характера операций и сделок, скрывающихся за выпуском ценных бумаг, а также целей их выпуска, они подразделяются на:

- фондовые, или денежные. К ним относят акции и облигации и производные от них ценные бумаги, имеющие хождение на фондовых биржах;

- коммерческие (капитальные), обслуживающие процесс товарооборота и определенные имущественные сделки (векселя, чеки, закладные и др.).

Капитальные ценные бумаги выпускаются с целью образования или увеличения капитала предприятия, необходимого для развития производства.

Оприходование средств, полученных на увеличение уставного капитала

Без учета Рекомендаций Минфина

Традиционный подход заключается в том, что предприятие имеет право увеличить остаток по счету 80 «Уставный капитал» только после государственной регистрации соответствующих изменений в учредительные документы. Обосновывается это следующим:

- сальдо по счету 80 «Уставный капитал» должно соответствовать размеру уставного капитала, зафиксированному в учредительных документах организации (Инструкция по применению Плана счетов[9]);

- изменения и дополнения в устав общества подлежат государственной регистрации и приобретают силу для третьих лиц с момента их государственной регистрации (п. 2ст. 14 Закона об АО, п. 2.1 ст. 19 Закона об ООО).

Поступающие в оплату средства от акционеров (участников) до момента регистрации изменений устава числятся в привлеченных источниках на счете 75 «Расчеты с учредителями» и не увеличивают величину чистых активов предприятия. В частности, косвенно на этот момент обращено внимание в Письме Минфина России от 09.04.2007 № 07‑05‑06/86.

Следует заметить, что при увеличении уставного капитала всегда образуется кредиторская задолженность перед участниками (учредителями). Причина заключается в том, что изменения в устав не будут зарегистрированы до тех пор, пока полностью не произведена оплата уставного капитала (абз. 6п. 1 ст. 34 Закона об АО, п. 1 ст. 17 Закона об ООО). В этом отличие увеличения уставного капитала от формирования уставного капитала при создании предприятия, когда допускается произвести полную оплату в течение определенного времени после государственной регистрации общества (п. 1 ст. 34 Закона об АО, п. 1 ст. 16 Закона об ООО).

Процедура увеличения уставного капитала с момента принятия решения до государственной регистрации соответствующих изменений учредительных документов может занять весьма продолжительный период. Например, для ООО в случае увеличения уставного капитала за счет вклада действующих участников этот срок достигает четырех месяцев:

- два месяца на оплату взносов после принятия решения об увеличении уставного капитала (абз. 2 п. 1 ст. 19 Закона об ООО);

- месяц на принятие решения об утверждении итогов внесения дополнительных вкладов участниками общества и о внесении в устав общества изменений (абз. 3 п. 1 ст. 19 Закона об ООО);

- месяц на подачу документов для государственной регистрации изменений в устав (п. 2.1 ст. 19 Закона об ООО).

При увеличении уставного капитала за счет вклада третьих лиц (новых участников) процедура может занять больше времени, так как в этом случае на оплату долей отводится шесть месяцев (абз. 5 п. 2 ст. 19 Закона об ООО). Эмиссия акций АО может затянуться еще дольше, так как срок для размещения акций определяется самим эмитентом (п. 2.7.4 Стандартов эмиссии ценных бумаг и регистрации проспектов ценных бумаг[10]). Из анализа продолжительности этапов процедуры увеличения уставного капитала можно сделать вывод, что самый большой временной промежуток занимает оплата долей (акций) участникам (акционерам).

С учетом Рекомендаций Минфина

В Рекомендациях Минфина (раздел «Раскрытие информации о полученных инвестициях в связи с увеличением уставного капитала хозяйственного общества») чиновники (со ссылкой на ПБУ 9/99 «Доходы организации»[11]) указывают, что вклады участников (собственников имущества) не являются доходами хозяйственного общества. Учитывая это, продолжают финансисты, а также исходя из Инструкции по применению Плана счетов в бухгалтерском учете хозяйственного общества стоимость полученных от акционеров или участников денежных средств и иного имущества в связи с увеличением размера уставного капитала общества (до регистрации соответствующих изменений учредительных документов) показывается по отдельной статье в разделе «Капитал и резервы» бухгалтерского баланса.

По всей видимости, Минфин не считает необходимым, чтобы средства, перечисленные в уставный капитал, числились в составе привлеченных источников до момента государственной регистрации. Однако оприходовать их по мере получения денежных средств от участников (акционеров) на счет 80 «Уставный капитал» не позволяет описание, данное к этому счету Инструкцией по применению Плана счетов. Исходя из вышеперечисленного, автор предлагает с момента оплаты долей (акций) учитывать полученные вклады на счете 75 «Расчеты с учредителями», но в отчетности включать эти вклады в раздел «Капитал и резервы», а с момента внесения изменений в учредительные документы, не дожидаясь их государственной регистрации, зачислять на счет 80 «Уставный капитал».

Оценка ценных бумаг

Различают следующие виды оценки ценных бумаг Номинальная стоимость — сумма, обозначенная на бланке ценной бумаги (ЦБ). Суммарная стоимость всех акций по номинальной стоимости отражает величину уставного капитала организации.

Курсовая (рыночная) стоимость — цена, определяемая как результат котировки ценных бумаг на вторичном рынке, т. е. отражает реальную стоимость, исходя из спроса и предложения в определенном интервале времени.

Эмиссионная стоимость — цена продажи ценной бумаги при ее первичном размещении. Она может не совпадать с номинальной стоимостью. Разница между ценой продажи и номинальной стоимостью составляет эмиссионный доход организации.

Балансовая стоимость акций — определяется по данным баланса делением собственных источников имущества на количество выпущенных акций, т. е. стоимость, по которой ЦБ отражаются в балансе.

Учетная стоимость — стоимость, по которой ценные бумаги отражают на счетах бухгалтерского учета.

Ликвидационная стоимость — стоимость реализуемого имущества ликвидируемой организации в фактических ценах, выплачиваемых на одну акцию или облигацию.

В соответствии с Положением о бухгалтерском учете и отчетности, финансовые вложения принимаются к учету в сумме фактических затрат для инвесторов.

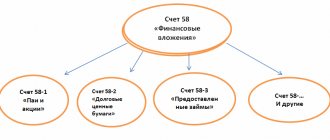

Учет затрат на приобретение облигаций

Облигации относят к долговым ценным бумагам и учет их ведут на счете 58, субсчет 2 «Долговые ценные бумаги». Затраты организации на покупку облигаций и других аналогичных ценных бумаг часто не совпадают с их номинальной стоимостью. В этих случаях возникает разница между фактическими затратами (продажной стоимостью) и номинальной стоимостью. Эта разница должна быть самортизирована так, чтобы к моменту наступления срока погашения облигации фактическая стоимость равнялась номинальной.

Согласно Положению о бухгалтерском учете и отчетности разница между суммой фактических затрат на приобретение облигаций и их номинальной стоимостью в течение срока их обращения равномерно (ежемесячно) относится на прочие доходы (расходы).

Если фактическая стоимость облигаций больше номинальной, тогда разницу относят на расходы проводкой: Д-т 91 К-т 58/2, и если стоимость приобретения меньше их номинальной, тогда относят на доходы организации: Д-т 58/2 К-т 91. Таким образом, к моменту погашения фактическая стоимость облигаций достигает номинальной.

Пример.

ЗАО «Луч» приобрело облигации за 40 000 руб., номинальная их стоимость — 34 000 руб. Срок погашения облигации — 2 года. Годовой процент дохода — 30%.

В бухгалтерском учете эти операции будут отражены следующими проводками:

1) при постановке на учет Д-т 58/2 К-т 76 — 40 000 руб.;

2) оплата облигаций Д-т 76 К-т 51 — 40 000 руб.;

3) разница между фактической и номинальной стоимостью составит: 40 000 — 34 000 = 6000 руб.

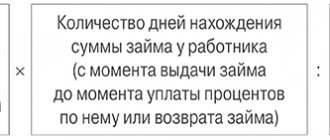

Эта разница должна быть погашена за 2 года. Сумма ежемесячной амортизации составит: 6000 руб. : 2 : 12 = 250 руб. Ежемесячно на сумму амортизации делается запись: Д-т 91 К-т 58/2 — 250 руб.;

4) на сумму начисленного годового дохода: Д-т 76 К-т 91— 10 200 руб. (34 000 х 30%);

5) Поступление дохода на расчетный счет: Д-т 51 К-т 76 — 10 200 руб.