Транспортный налог: понятие, объект налогообложения

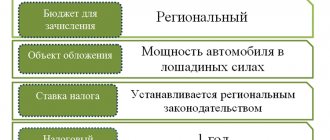

Транспортный налог – это вид денежного перечисления в бюджет, которое обязаны производить владельцы транспортных средств. Данный платеж относится к категории имущественных налогов.

В соответствии с п. 1 ст. 358 НК РФ в данном случае объектом налогообложения являются наземные, воздушные и водные транспортные средства, зарегистрированные в соответствии с правилами, прописанными в российском законодательстве. К примеру, это могут быть:

- автомобили;

- мотороллеры;

- автобусы;

- вертолеты;

- теплоходы;

- яхты и т. д.

Порядок уплаты транспортного налога регулируется положениями НК РФ (глава 28), а также нормативными актами, действующими в конкретных субъектах РФ.

СПРАВКА!

Стоит отметить, что данный вид налога относится к категории региональных. Это означает, что суммы, вносимые налогоплательщиками, остаются в бюджете конкретного региона. В дальнейшем они направляются на строительство дорог, больниц, школ и т. д.

Транспортный налог по регионам. Расчет

город Севастополь

Расчет транспортного налога для региона — город Севастополь

Республика Крым

Расчет транспортного налога для региона — Республика Крым

Ямало-Ненецкий автономный округ

Расчет транспортного налога для региона — Ямало-Ненецкий автономный округ

Чукотский АО

Расчет транспортного налога для региона — Чукотский АО

Ханты-Мансийский автономный округ-Югра

Расчет транспортного налога для региона — Ханты-Мансийский автономный округ-Югра

Еврейская автономная область

Расчет транспортного налога для региона — Еврейская автономная область

Санкт-Петербург

Расчет транспортного налога для региона — Санкт-Петербург

город Москва

Расчет транспортного налога для региона — город Москва

Ярославская область

Расчет транспортного налога для региона — Ярославская область

Забайкальский край

Расчет транспортного налога для региона — Забайкальский край

Страницы:1…След.

Кто является плательщиком транспортного налога?

Как уже было отмечено выше, плательщиками транспортного налога являются собственники различных наземных, воздушных и водных средств передвижения.

Так, в соответствии с ч. 1 ст. 357 НК РФ налогоплательщиками по данному виду перечислений в бюджет являются лица, на которых официально зарегистрировано то или иное транспортное средство. К примеру, если машиной управляет одно лицо, однако по документам владельцем является совсем другой гражданин, платить налог будет именно последний.

ВНИМАНИЕ!

При продаже автомобиля, данные о новом владельце поступают в налоговый орган в течение 10 дней. С этого момента платить налог должен будет покупатель машины.

В качестве лиц, обязанных вносить транспортный налог, могут выступать как обычные граждане, так и организации. Однако для последней категории налогоплательщиков предусмотрен отдельный порядок, условия и сроки внесения такого платежа.

Что облагается транспортным налогом, а что нет

После введения транспортного каждому автовладельцу было понятно, что основным объектом налогообложения является автомобиль. Однако есть еще целый список транспортных средств, которые облагаются налогом. В частности, дорогими и мощными могут быть не только авто, но и мотоциклы, мотороллеры и т.п. двухколесные транспортные средства. К тому же, так называемым налогом на роскошь облагаются яхты, самолеты, вертолеты, парусные суда, что в общем-то понятно. Так как только единицы могут купить себе такие ТС. Более подробно все облагаемые налогом транспортные средства, можно посмотреть в 358 статье налогового кодекса России. К транспортным средствам, которые не облагаются налогом в соответствии с законом относят весельные лодки или моторные лодки с мощностью меньше 5 лс; также налогом не облагаются трактора и комбайны, которые зарегистрированы на совхозы и другие сельскохозяйственные организации, это позволяет не отягощать и без того бедствующий сельскохозяйственный бизнес дополнительными налогами, точно такая же ситуация с организациями, которые занимаются перевозками(они тоже могут не платить налог на лошадиные силы). Однако, может случиться такая ситуация, что автомобиль состоит на учете, однако по факту, вы им уже не владеете, например автомобиль угнали или вы его разбили, в этом случае платить транспортный налог не нужно, однако Вам необходимо предоставить подтверждающие документы в налоговую инспекцию.

Срок уплаты транспортного налога

В действующем законодательстве четко прописан период времени, до истечения которого должен быть уплачен транспортный налог.

Так, в соответствии с ч. 3 п. 1 ст. 363 НК РФ налогоплательщики, являющиеся физическими лицами, обязаны произвести платеж до 1 декабря года, идущего за отчетным периодом. В случае несоблюдения данного условия в отношении нарушителя будет начислена пеня.

В целях уплаты транспортного налога гражданами, налоговым периодом признается один календарный год (п. 1 ст. 360 НК РФ).

Когда платить транспортный налог

Транспортный налог оплачивается в конце каждого календарного года, то есть если вы купили автомобиль 1 января, то налог вы должны оплатить до 31 декабря за целый год. Однако может быть такая ситуация, что вы купили машину в середине года. В этом случае вы точно также платите налог до окончания календарного года, просто оплата происходит только за определенное количество месяцев владения. Сумму за неполный календарный период вы можете рассчитать с помощью нашего калькулятора. Для этого укажите количество месяцев владения , соответствующее Вашему случаю. Расчет происходит очень просто, сумму налога за полный календарный период помножаем на количество месяцев владения и делим на 12.

В каких случаях платить налог не нужно?

Стоит отметить, что не все транспортные средства являются объектом налогообложения по транспортному налогу. В соответствии с п. 2 ст. 358 НК РФ не нужно платить данный вид обязательных платежей в отношении следующих средств передвижения:

- легковые авто, оборудованные для эксплуатации инвалидами;

- машины мощностью меньше 100 л. с., полученные через органы социальной защиты населения;

- водный и воздушный транспорт, принадлежащий организациям или ИП, который используются для перевозки пассажиров и грузов;

- средства передвижения, принадлежащие органам государственной власти;

- самолеты и вертолеты, предназначенные для обслуживания медицины;

- транспортные средства, числящиеся в розыске, или же те авто, которые уже найдены. В последнем случае уплачивать налог не нужно за период с начала розыска и до дня передачи машины ее владельцу;

- иные случаи.

Отдельно стоит подчеркнуть, что определенные послабления по транспортному налогу могут быть предусмотрены для граждан, относящихся к категории льготников (более подробно об этом написано ниже).

Транспортный налог по маркам автомобилей

AC

Acura

Alfa Romeo

Alpina

Alpine

AM General

Ariel

Aro

Asia

Aston Martin

Audi

Beijing

Bentley

Blonell

BMW

BMW Alpina

Brilliance

Bristol

Bufori

Bugatti

Buick

BYD

Byvin

Cadillac

Callaway

Carbodies

Caterham

Chana

ChangAn

ChangFeng

Chery

Chevrolet

Chrysler

Citroen

Cizeta

Coggiola

Dacia

Dadi

Daewoo

Daihatsu

Daimler

Dallas

De Lorean

De Tomaso

Derways

Dodge

DongFeng

Doninvest

E-Car

Eagle

Ecomotors

FAW

Ferrari

Fiat

Fisker

Ford

Foton

FSO

Fuqi

GAZ

Geely

Geo

GMC

Great Wall

Hafei

Haima

Hindustan

Holden

Honda

HuangHai

Hummer

Hurtan

Hyundai

Infiniti

Innocenti

Invicta

Iran Khodro

Isdera

Isuzu

IVECO

IZ

JAC

Jaguar

Jeep

Jensen

Jiangling

JMC

Kia

Koenigsegg

KTM

Lamborghini

Lancia

Land Rover

Lexus

Liebao Motor

Lifan

Lincoln

Lotus

LTI

Luxgen

Mahindra

Marcos

Marlin

Marussia

Maruti

Maserati

Maybach

Mazda

Mc Laren

McLaren

Mega

Mercedes-Benz

Mercury

Metrocab

MG

Minelli

MINI

Mitsubishi

Mitsuoka

Morgan

Moskvic

Nissan

Noble

Oldsmobile

Opel

Osca

Pagani

Panoz

Paykan

Perodua

Peugeot

Plymouth

Pontiac

Porsche

Proton

PUCH

Qvale

Reliant

Renault

Renault Samsung

Rolls-Royce

Ronart

Rover

Saab

Saleen

Santana

Saturn

Scion

SEAT

ShuangHuan

Skoda

SMA

Smart

Soueast

Spectre

SsangYong

Subaru

Suzuki

TagAZ

TATA

Tatra

Tazzari

Tesla

Tianma

Tianye

Tofas

Toyota

Trabant

TVR

UAZ

Vauxhall

VAZ

Vector

Venturi

Volkswagen

Volvo

Vortex

Wartburg

Westfield

Wiesmann

Xin Kai

YueJin

Zastava

ZAZ

ZIL

Zotye

Порядок расчета транспортного налога

При исчислении суммы транспортного налога учитываются следующие основные показатели:

- Налоговая база – ее величина выражается в лошадиных силах конкретного автомобиля. Данное значение берется из документов на транспортное средство.

- Налоговая ставка (измеряется в рублях) – данный показатель устанавливается на законодательном уровне. Причем его величина меняется в зависимости от мощности транспорта, его вида и субъекта РФ, на территории которого он находится.

- Период владения – промежуток времени, в течение которого машиной владело то или иное лицо.

- Повышающие коэффициенты – они применяются в отдельных случаях, вследствие чего сумма налога возрастает.

В целом, размер транспортного налога определяется по следующей общей формуле:

Транспортный налог = Налоговая база * Ставка * (Период владения авто / 12)

СПРАВКА!

У граждан нет необходимости в проведении самостоятельного расчета транспортного налога, так как это делают сотрудники налогового органа. Однако сумму, указанную в уведомлении, можно проверить, воспользовавшись онлайн-калькулятором на сайте nalog.ru.

Ставки по налогу

Сразу необходимо отметить, что по закону субъекты РФ вправе самостоятельно устанавливать ставки по транспортному налогу.

В ст. 361 НК РФ установлены базовые значения ставок для транспортных средств с различной мощностью. При этом органы местного самоуправления вправе увеличивать или уменьшать заданные величины не более чем в 10 раз (п. 2 ст. 361 НК РФ).

ВАЖНО!

Указанное выше условие (в части уменьшения ставки не более чем в 10 раз) не применяется в отношении легковых машин, мощность которых не превышает 150 л. с.

Таким образом, невозможно обозначить точные размеры ставок по транспортному налогу, так как в каждом регионе РФ они будут отличаться. Вместе с этим, на их величину влияют следующие основные факторы:

- категория транспортного средства;

- мощность автомобиля;

- территория, на которой находится авто.

Кроме того, при установлении ставки по транспортному налогу также может учитываться год выпуска машины и ее экологический класс (п. 3 ст. 361 НК РФ).

Когда применяются повышающие коэффициенты?

В отдельных случаях при расчете суммы транспортного налога могут дополнительно использоваться повышающие коэффициенты.

В соответствии с ч. 3 п. 2 ст. 362 НК РФ подобные коэффициенты применяются по отношению к следующим видам транспортных средств:

- Машины в возрасте до 3 лет, средняя цена которых составляет от 3 до 5 млн рублей (размер коэффициента – 1,1).

- Автомобили стоимостью 5–10 млн рублей, которые были выпущены не более 5 лет назад (повышающий коэффициент – 2).

- Легковой транспорт с ценой от 10 до 15 млн рублей в возрасте не более 10 лет (повышающий коэффициент – 3).

- Авто, цена которых составляет от 15 млн рублей, возраст – не более 20 лет (коэффициент – 3).

СПРАВКА!

Расчет средней стоимости машин с целью применения повышающих коэффициентов производится в соответствии с порядком, обозначенным в Приказе Минпромторга РФ от 28.02.2014 года № 316.

Можно ли сэкономить?

Единственным законным способом, позволяющим снизить размер транспортного налога, является использование льгот, действующих в соответствующем субъекте РФ. Однако такой возможностью можно воспользоваться только при наличии права на подобные послабления.

В целом можно перечислить несколько общих рекомендаций, которые позволят максимально избежать уплаты повышенного размера транспортного налога:

- Еще на стадии выбора автомобиля необходимо обращать внимание на его характеристики с точки зрения налогообложения. Так, разница всего лишь в одну лошадиную силу может существенно увеличить сумму налога.

- При покупке машины следует предварительно проверить, не входит ли она в перечень транспортных средств, для которых предусмотрен повышающий коэффициент по транспортному налогу.

- В случае продажи авто необходимо удостовериться в том, что новый владелец снял ее с учета. Также это можно сделать самостоятельно в течение 10 дней.

- Получив уведомление от налоговой инспекции, рекомендуется перепроверить, отраженную в нем сумму. Все данные (налоговая база, период владения и т. д.) должны совпадать с фактическими сведениями.

Штрафы за неоплату транспортного налога

Оплата транспортного налога обязательна по законам Российской федерации, также законом регулируются штрафы за несвоевременную оплату этого налога. Для начала давайте разберемся какие статьи в законе отвечают за транспортный налог и его не оплату в срок: это статьи 57 и 75 налогового кодекса Российской федерации. В которых сказано, что при неуплате налога в указанный срок с налогоплательщика взымается штраф в размере одной трехсотой части от ставки рефинансирования центрального банка российской федерации ежедневно. Для ясности рассмотрим пример.

Допустим, я должен был оплатить налог в размере 10000 рублей в установленный срок, однако не сделал этого и оплатил только через 10 дней. Тогда через 10 дней я должен буду оплатить уже не 10000 тысяч рублей, а сумму несколько больше. Ставка рефинансирования – 10%. Сумма налога будет равна: 10000 + 0.1*1/300*10000*10 =10035 рублей. То есть переплата составит 35 рублей. Откуда взялась такая сумма ? Все очень просто это произведение ставки рефинансирования на 1/300 , на сумму налога и на количество дней просрочки.

Отметим еще и такой момент, как было сказано выше, возможна ситуация, когда извещение о необходимости оплаты налога не пришло, а вы не знали о необходимости оплаты и просрочили оплату. Возникает вопрос о правомерности начисления штрафов, ведь, казалось бы, виноваты не вы, а налоговая инспекция. Однако тут закон не на вашей стороне, так как вы должны были поинтересоваться о необходимости оплаты транспортного налога при постановке авто на учет, поэтому штраф необходимо будет оплатить.

Льготы по транспортному налогу

Стоит отметить, что на федеральном уровне какие-либо льготы по транспортному налогу законом не предусмотрены.

Однако определенные послабления вправе устанавливать государственные органы субъектов РФ. Причем в каждом регионе они могут отличаться.

Для примера можно рассмотреть льготы по транспортному налогу, действующие в некоторых регионах России:

- В Москве от уплаты данного вида налога освобождены такие категории налогоплательщиков, как (закон г. Москвы от 09.07.2008 года № 33):

- Герои СССР и РФ, имеющие орден Славы;

- ветераны ВОВ;

- инвалиды (1 и 2 группа);

- семьи, где есть ребенок-инвалид (льготу получает один из родителей);

- другие категории лиц.

- Свердловская область – в соответствии с законом Свердловской области от 29.11.2002 года № 43-ОЗ от уплаты транспортного налога освобождены:

- пенсионеры;

- инвалиды;

- многодетные семьи (льготу получает один из родителей) и др.

ВНИМАНИЕ!

Узнать о льготах по транспортному налогу, действующих в разных регионах РФ, можно на сайте nalog.ru (раздел «Справочная информация о ставках и льготах…»).

Сообщите о льготах

Если на дату формирования сообщения у налоговой не будет сведений о льготе, налог она рассчитает без ее учета.

Поэтому заявления о льготах за 2021 год ФНС рекомендует представить в течение 1 квартала 2021 года.

Заявление можно подать в любую инспекцию. Если документов, подтверждающих право на льготу, в инспекции нет, она самостоятельно запросит сведения у регистрирующих органов по информации, которую вы указали в заявлении.

Заявление нужно составить по форме, утвержденной приказом ФНС от 25 июля 2021 г. № ММВ-7-21/[email protected] По результатам рассмотрения заявления инспекция направит организации уведомление о предоставлении льготы либо сообщение об отказе (п. 3 ст. 361.1 и п. 10 ст. 396 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Льготы по транспортному налогу

Порядок уплаты транспортного налога

Оплатить транспортный налог достаточно просто. При этом вовсе не обязательно куда-то идти. Провести платеж можно, не выходя из дома, одним из следующих способов:

- Через «Личный кабинет» любого банка – сегодня практически каждое кредитное учреждение предоставляет своим клиентам такую возможность. Понадобится лишь индекс, указанный в налоговом уведомлении.

- На сайте nalog.ru – при помощи такого способа произвести платеж можно прямо с карты или же через свой банк.

- Портал «Госуслуги» – оплатить транспортный налог можно по индексу уведомления в разделе «Оплата по квитанции».

- Официальный сайт ФНС – там есть сервис под названием «Заплати налоги», через который также можно внести деньги.

ВАЖНО!

Указанными выше способами можно платить налоги, включая транспортный, не только за себя, но и за другого человека. Главное, знать индекс уведомления, поступившего из налоговой инспекции.

Нужно ли самостоятельно уведомлять налоговую инспекцию о наличии транспортного средства?

По общему правилу гражданам не нужно уведомлять налоговый орган о приобретении транспортного средства, так как это делают сотрудники ГИБДД. После переоформления машины в течение 10 дней в налоговую инспекцию поступает соответствующий сигнал.

В дальнейшем сотрудники налоговой отправляют владельцам транспортных средств соответствующие уведомления, в которых отражена сумма налога, подлежащая уплате.

На практике иногда происходят ситуации, когда машина давно куплена, но квитанция из налоговой инспекции все не приходит. В данном случае налогоплательщик обязан самостоятельно уведомить о факте приобретения транспортного средства. В противном случае ему может грозить штраф за просрочку платежа.

Как отчитываться по транспортному налогу?

Стоит отметить, что физическим лицам не нужно отчитываться по данному виду налоговых перечислений в бюджет. Как уже было сказано выше, сотрудники инспекции самостоятельно рассчитывают сумму, подлежащую уплате, и рассылают соответствующие уведомления каждому владельцу транспортного средства.

Иной порядок предусмотрен для юридических лиц. Они обязаны самостоятельно рассчитывать сумму налога и ежегодно по нему отчитываться, о чем более подробно можно прочесть ниже по тексту.

Куда сдавать декларацию?

В соответствии с п. 1 ст. 363.1 НК РФ организации, являющиеся плательщиками транспортного налога, обязаны сдать декларацию в налоговый орган, расположенный по месту нахождения транспортного средства. Причем сделать это нужно до 1 февраля года, следующего за отчетным периодом.

Для крупнейших налогоплательщиков местом сдачи декларации по транспортному налогу является налоговая инспекция, где организация учтена в качестве крупного плательщика перечислений в бюджет.

Порядок исчисления налога.

Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно.

Налог налогоплательщиков, являющихся физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ.

Сумма транспортного налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение налоговой базы и налоговой ставки.

Сумма налога, подлежащая уплате в бюджет организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода. Налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере 1/4 произведения соответствующей налоговой базы и налоговой ставки.

При регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. Если регистрация и снятие с регистрации транспортного средства происходит в течение одного календарного месяца, то указанный месяц принимается как один полный месяц.

Законодательный орган субъекта РФ при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Порядок уплаты налога.

Уплата налога и авансовых платежей по налогу производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ. Причем срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом.

В течение налогового периода налогоплательщики, являющиеся организациями, уплачивают авансовые платежи по налогу, если законами субъектов РФ не предусмотрено иное. По истечении налогового периода налогоплательщики, являющиеся организациями, уплачивают сумму налога, исчисленную как произведение налоговой базы и налоговой ставки. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

При пропуске сроков уплаты авансовых платежей за каждый день просрочки подлежат уплате пени.

Налогоплательщики, являющиеся организациями, должны представлять в налоговые органы налоговую декларацию (по итогам налогового периода, до 1 февраля следующего года), а также налоговый расчет по авансовым платежам (по итогам отчетного периода, не позднее последнего числа следующего месяца).

Оглавление

Ответственность за неуплату

За несвоевременную уплату транспортного налога начисляется штраф в размере 1/300 ставки рефинансирования ЦБ РФ, действующей в конкретный период (для физических лиц). Причем такая пеня взимается за каждый день просрочки. Об этом написано в п. 4 ст. 75 НК РФ.

Кроме того, нарушителя закона ожидают следующие неприятные последствия:

- При допущении просрочки в первую очередь в адрес налогоплательщика придет письменное требование о внесении платежа.

- Если проигнорировать все извещения, поступающие из налоговой, то следующей мерой воздействия на неплательщика будет являться судебное разбирательство. Проводится оно в закрытом формате, по итогу чего выносится судебный приказ.

- На основании исполнительного документа банк самостоятельно спишет деньги со счета должника.

Кроме того, дело может быть направлено судебным приставам. Как известно, они обладают достаточно широким кругом полномочий по отношению к должникам (запрет на выезд заграницу, временное лишение водительских прав и т. д.).

Транспортный налог в случае угона

Если так случилось, что Ваш автомобиль угнали, то Вам необходимо обратиться в налоговую инспекцию с оригиналом постановления об угоне. Также вы можете предоставить копию постановления, но тогда налоговая инспекция будет делать запрос в соответствующий орган с целью подтверждения факта угона, это займет определенное время, поэтому лучше предоставить оригинал. При этом транспортный налог не будет начисляться только в тот период, пока осуществлялся/осуществляется розыск транспортного средства. В случае если уполномоченные органы не подтвердят розыск автомобиля, то транспортный налог будет начисляться.

Как определить наличие задолженности по транспортному налогу?

Для того чтобы не допустить просрочки уплаты транспортного налога, рекомендуется периодически проверять наличие задолженности по такому виду платежа. Сделать это можно разными способами, например:

- через «Личный кабинет» на сайте nalog.ru;

- воспользоваться порталом «Госуслуги».

Следует иметь в виду, что до 3 декабря информацию о сумме, подлежащей перечислению в бюджет, можно будет увидеть только в «Личном кабинете» или же в бумажной квитанции. По истечении данного периода времени, неуплаченный транспортный налог станет числиться как задолженность.

Транспортный налог по лошадиным силам

999

Расчет транспортного налога для 999 л.с.

998

Расчет транспортного налога для 998 л.с.

997

Расчет транспортного налога для 997 л.с.

996

Расчет транспортного налога для 996 л.с.

995

Расчет транспортного налога для 995 л.с.

994

Расчет транспортного налога для 994 л.с.

993

Расчет транспортного налога для 993 л.с.

992

Расчет транспортного налога для 992 л.с.

991

Расчет транспортного налога для 991 л.с.

990

Расчет транспортного налога для 990 л.с.

Страницы:1…След.

Плательщики налога

Согласно ст. 357 НК РФ плательщиками транспортного налога являются лица (юридические и физические), на которых зарегистрированы транспортные средства, признаваемые объектами налогообложения. При исчислении транспортного налога на практике нередко возникает вопрос, кто является его плательщиком, если транспортное средство приобретается путем заключения договора лизинга. Минфин в Письме от 11.12.2013 № БС-4-11/22368 привел следующие разъяснения.

Согласно Правилам регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения МВД РФ (далее – Правила № 1001), утвержденным Приказом МВД РФ от 24.11.2008 № 1001, предусмотрена возможность регистрации транспортных средств, используемых по договору лизинга, за одним из участников договора лизинга по письменному соглашению сторон. Кроме того, Правилами № 1001 определена также возможность временной, на срок действия договора лизинга, регистрации за лизингополучателем транспортного средства, зарегистрированного за лизингодателем.

Таким образом, если транспортные средства, находящиеся в собственности лизингодателя (но не зарегистрированные за ним), по договору лизинга переданы и временно зарегистрированы за лизингополучателем, плательщиком транспортного налога является лизингополучатель.

Если по договору лизинга транспортные средства, в отношении которых осуществлена государственная регистрация за лизингодателем, временно передаются по месту нахождения лизингополучателя и временно ставятся на учет в органах Госавтоинспекции МВД по месту нахождения лизингополучателя, то плательщиком транспортного налога считается лизингодатель по месту государственной регистрации транспортных средств.

Расчет и уплата налога

Налоговая база

По транспортным средствам, имеющим двигатель (например, автомобиль, самолет, катер), налоговой базой будет паспортная мощность двигателя в лошадиных силах. Налоговая база у несамоходных (буксируемых) судов – их вместимость в тоннах. По остальному водному и воздушному транспорту налоговая база определяется исходя из количества транспортных средств.

Налоговый и отчетный периоды

Налоговый период по транспортному налогу – год. Отчетные периоды по авансовым платежам для фирм – I, II и III кварталы. Однако власти регионов вправе отчетные периоды не вводить.

Ставки налога

Базовые ставки по транспортному налогу установлены статьей 361 Налогового кодекса. Региональные власти могут уменьшить или увеличить ставки транспортного налога не более чем в 10 раз. Кроме того, региональные власти могут устанавливать налоговые ставки с учетом количества лет, прошедших с года выпуска транспортных средств и (или) их экологического класса.

Базовые ставки по налогу приведены в таблице, с показателями которой можно ознакомиться в бераторе «УСН на практике»

При исчислении суммы налога и авансовых платежей в отношении дорогих легковых автомобилей применяются повышающие коэффициенты. Это положение действует при определении суммы транспортного налога по итогам года на легковые автомобили средней стоимостью от 3 000 000 рублей (п. 2, 2.1 ст. 362 НК РФ).

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается на официальном сайте Минпромторга России ежегодно не позднее 1 марта. Официальный текст документа опубликован на сайте Минпромторга России по адресу: https://minpromtorg.gov.ru по состоянию на 26.02.2016.

С 1 января 2021 года абзац 11 пункта 2 статьи 362 Налогового кодекса изложен в новой редакции, согласно которой перечень дорогих автомобилей применяется при расчете транспортного налога только за тот период, в котором он опубликован. Это позволит избежать разногласий при уплате транспортного налога и пересчета его за прошлые годы.

Порядок расчета налога и авансовых платежей

Транспортный налог рассчитывают отдельно по каждому автомобилю. Фирмы самостоятельно определяют сумму транспортного налога. Предпринимателям же рассчитывать налог не нужно: требование об уплате транспортного налога им пришлет инспекция.

Сумму транспортного налога, которую нужно заплатить в бюджет, определяют по формуле:

| Налоговая база | × | Ставка налога | = | Сумма налога, подлежащая уплате |

Если транспортное средство принадлежит вам меньше года (например, несколько месяцев), то налог платится только за эти месяцы. Чтобы рассчитать транспортный налог за несколько месяцев, нужно определить коэффициент:

| Число полных месяцев года или квартала, в течение которых автомобиль зарегистрирован на фирму | : | 12 или 3 месяца | = | Поправочный коэффициент |

Сумму налога рассчитывают так: налоговую базу умножают на налоговую ставку и на поправочный коэффициент. Его определяют как отношение числа полных месяцев владения автомобилем к числу календарных месяцев в году.

Отметим, что начиная с уплаты налога за 2021 год, вступили в силу изменения, согласно которым для нового владельца автомобиля месяц его регистрации будет считаться полным, если она произведена до 15 числа включительно (п. 3 ст. 362 НК РФ в редакции Закона от 29 декабря 2015 г. № 396-ФЗ).

К примеру, если автомобиль снят с учета прежним и поставлен на учет новым владельцем 15 числа, налог за весь месяц платит новый собственник. А вот если перерегистрация произойдет 16 числа, то платить налог придется прежнему владельцу.

До 1 января 2021 года если один владелец снял с учета автомобиль, а следующий владелец в этом же месяце поставил его на учет, то транспортный налог должны были платить оба (письмо Минфина России от 25 августа 2015 г. № 03-05-06-04/48994).

По мнению Минфина России, аналогичный порядок, действующий при регистрации автомобиля с 1 января 2021 года, можно применить и в случае угона транспортного средства. Следовательно, если владелец автомобиля представит в ИФНС справку об угоне до 15-го числа месяца включительно, то налог за этот месяц платить не придется. Если же справка будет подана после 15-го числа, то за весь месяц нужно будет уплатить транспортный налог (письмо от 17 марта 2021 г. № 03-05-05-04/14738).

По истечении каждого отчетного периода (I, II и III кварталов) фирмы уплачивают авансовые платежи по транспортному налогу. Их рассчитывают так: общую сумму транспортного налога (произведение налоговой базы и налоговой ставки с учетом поправочного коэффициента) делят на 4.

А по итогам налогового периода (года) в бюджет перечисляют разницу между годовой суммой налога и суммой авансовых платежей, перечисленных в течение года.

Региональные власти могут освободить отдельные категории фирм от уплаты авансовых платежей по транспортному налогу. В этом случае «освобожденцы» должны будут перечислять налог только по итогам года.

Имейте в виду: если транспортное средство находится в угоне (украдено), то налог по нему начислять не нужно. Но для этого владелец автомобиля должен представить в налоговую инспекцию справку об угоне. Об этом напомнила ФНС России в письме от 30 сентября 2015 г. № БС-3-11/[email protected]

Такую справку выдают органы МВД (ГУВД, ОВД, УВД) России, которые занимаются расследованием и раскрытием преступлений, в том числе угонов транспортных средств.

Следовательно, если представить в налоговую инспекцию подлинник справки об угоне, автомобиль, находящийся в розыске, не будет облагаться транспортным налогом. Ведь объект налогообложения отсутствует. После представления справки налог придется платить лишь за те месяцы, в течение которых вы владели автомобилем.

А вот если в ИФНС будет представлен не подлинник, а копия справки об угоне, налоговики направят в подразделение МВД, выдавшее копию, запрос о подтверждении факта угона транспортного средства. И только после подтверждения факта угона (кражи) автомобиля его владелец будет освобожден от уплаты транспортного налога.

Обратите внимание

Угнанный автомобиль не облагается транспортным налогом только в период его розыска.

Транспортный налог и «дорожный» сбор

С 1 января 2021 года организации могут уменьшать сумму транспортного налога в отношении грузовиков массой более 12 тонн на так называемый «платоновский» сбор (Федеральный закон от 3 июля 2016 г. № 249-ФЗ).

Система «Платон» или «платоновский» сбор это автоматизированная система сбора дополнительного налога для транспортных средств, имеющих разрешенную массу свыше 12 тонн. Такие большегрузы не могут передвигаться по дорогам общего пользования федерального значения без внесения «дорожного сбора» в систему «Платон».

Собственники большегрузных фур имеют возможность уменьшать сумму транспортного налога, исчисленного за налоговый период, на сумму платы, внесенной в систему «Платон» в этом же налоговом периоде.

Если сумма фактически уплаченного «дорожного» сбора меньше, чем исчисленная сумма транспортного налога, налогоплательщик вправе уменьшить транспортный налог на всю сумму платы.

Если сумма «дорожного» сбора окажется больше суммы транспортного налога, налогоплательщик полностью освобождается от уплаты транспортного налога.

Уменьшать транспортный налог могут как организации, так и физические лица.

При этом организации не уплачивают исчисленные авансовые платежи по транспортному налогу в отношении большегрузов. Воспользоваться «платоновским» вычетом при уплате транспортного налога можно с 1 января 2021 года.

Граждане, желающие применить льготу в виде уменьшения транспортного налога на «платоновский» сбор, должны представить в налоговую инспекцию заявление и документы, подтверждающие право на эту льготу (ст. 361.1 НК РФ). Физические лица могут уменьшить транспортный налог на «платоновский» сбор при уплате налога за 2015 год.

Кроме того, Закон № 249-ФЗ дополнил закрытый перечень УСН-расходов, содержащийся в пункте 1 статьи 346 Налогового кодекса. С 1 января 2021 года плательщики «упрощенного» налога с объектом доходы за вычетом расходов могут уменьшить базу по УСН-налогу на ту часть суммы «дорожного» сбора, которая превышает сумму транспортного налога (пп. 37 п. 1 ст. 346.16 НК РФ).

Такой порядок исчисления транспортного налога действует как для организаций, так и для физических лиц до 31 декабря 2021 года включительно.

Порядок и сроки уплаты налога

Уплачивать налог и авансовый платеж нужно по месту регистрации транспортного средства.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливают региональные власти. При этом срок уплаты налога для организаций не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 363.1 НК РФ).

О порядке исчисления и уплаты транспортного налога «упрощенцами» читайте в бераторе «УСН на практике»

Объект налогообложения

Согласно ст. 358 НК РФ объектами налогообложения считаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Таким образом, объектом обложения транспортным налогом признаются не только легковые и грузовые автомобили, но и водные и воздушные транспортные средства, которые не эксплуатируют дорожные покрытия (Письмо Минфина РФ от 09.12.2013 № 03-05-06-04/53771).

В силу п. 2 ст. 358 НК РФ не являются объектами налогообложения, в частности:

- весельные лодки, а также моторные лодки с двигателем мощностью не более пяти лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом.

На практике возникает вопрос: как определить, относится транспортное средство к объекту налогообложения или нет? Разъяснения по данному вопросу приведены в Письме Минфина РФ от 10.12.2013 № 03-05-06-04/54111. В нем чиновники ведомства отметили следующее.

В пункте 3 ст. 15 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения» указано, что допуск транспортных средств для участия в дорожном движении на территории РФ осуществляется путем регистрации транспортных средств и выдачи соответствующих документов. Так, документом, действующим на территории Российской Федерации для регистрации и допуска транспортных средств к эксплуатации, является паспорт транспортного средства, подтверждающий в том числе наличие Одобрения типа транспортного средства (Постановление Госстандарта РФ от 01.04.1998 № 19 «О совершенствовании сертификации механических транспортных средств и прицепов»).

Согласно Положению о паспортах транспортных средств и паспортах шасси транспортных средств, утвержденному Приказом МВД РФ № 496, Минпромэнерго РФ № 192, Минэкономразвития РФ № 134 от 23.06.2005, в строке 4 «Категория ТС (А, В, С, D, прицеп)» паспорта транспортного средства указывается категория, которая соответствует классификации транспортных средств, установленной Конвенцией .

При этом перевод категорий транспортных средств, указываемых в Одобрении типа транспортного средства, в категории транспортных средств по классификации Конвенции производится согласно названному приказу в соответствии со Сравнительной таблицей категорий транспортных средств по классификации Комитета по внутреннему транспорту Европейской экономической комиссии ООН.

Так, например, согласно приложению 3 к Положению о паспортах транспортных средств и паспортах шасси транспортных средств к транспортным средствам категории «В» (по классификации Конвенции) относятся как механические транспортные средства для перевозки пассажиров, имеющие не менее четырех колес и не более восьми мест для сидения (кроме места водителя) (легковые), так и механические транспортные средства для перевозки грузов, максимальная масса которых не более 3,5 тонн (грузовые).

Следовательно, указание в паспорте транспортного средства категории «В» не свидетельствует о том, что транспортное средство относится к легковым либо грузовым транспортным средствам.

В строке3 «Наименование (тип ТС)» паспорта транспортного средства согласно вышеназванному положению отражается характеристика транспортного средства, определяемая его конструкторскими особенностями, назначением и приведенная в Одобрении типа транспортного средства: например, «Легковой», «Автобус», «Грузовой – самосвал, фургон, цементовоз, кран» и т. п. Аналогично в соответствии с Отраслевой нормалью ОН 025 270-66 «Классификация и система обозначения автомобильного подвижного состава, а также его агрегатов и узлов, выпускаемых специализированными предприятиями» и п. 26 Положения о паспортах транспортных средств и паспортах шасси транспортных средств в строке 2 «Марка, модель ТС» паспорта транспортного средства указывается условное обозначение транспортного средства, состоящее из буквенного, цифрового или смешанного обозначения. Вторая цифра цифрового обозначения модели транспортного средства отражает его тип (вид автомобиля): например, 1 – легковой автомобиль; 7 – фургоны; 9 – специальные.

Таким образом, в том случае, если тип используемой для сельскохозяйственных работ автомашины не относится к специальным, положения пп. 5 п. 2 ст. 358 НК РФ на него не распространяются.

Далее хотим обратить внимание, что в перечне транспортных средств, не являющихся объектом налогообложения, также поименованы транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом(пп. 7 п. 2 ст. 358 НК РФ).

Как отмечает ФНС в Информационном письме «О налогообложении автомобиля, находящегося в угоне» (размещено на сайте www.nalog.ru), в целях подтверждения факта угона необходимо написать заявление об угоне в соответствующий орган внутренних дел.

При представлении в налоговый орган подлинника названной справки, подтверждающей факт угона (кражи) транспортного средства, транспортное средство, находящееся в розыске, не рассматривается как объект налогообложения.

ФНС также обращено внимание на то, что угнанное транспортное средство не является объектом обложения транспортным налогом только в период его розыска. С учетом положений п. 3 ст. 362 НК РФ налоговики разъясняют, что в целях исчисления транспортного налога месяцы угона и возврата автомобиля включаются в период нахождения транспортного средства у владельца.

В Письме ФНС РФ от 20.09.2012 № БС-4-11/15686 указано, что, поскольку НК РФ не ставит начисление и уплату транспортного налога в зависимость от использования транспортного средства в деятельности учреждения, даже неиспользуемое транспортное средство будет являться объектом обложения транспортным налогом.

Налоговая база для исчисления налога

Согласно ст. 359 НК РФ налоговая база для расчета транспортного налога в зависимости от вида транспортного средства определяется:

- в отношении транспортных средств, имеющих двигатели, – как мощность двигателя в лошадиных силах, устанавливаемая исходя из технической документации на соответствующее транспортное средство и указываемая в регистрационных документах;

- в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, – как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых устанавливается валовая вместимость, – как валовая вместимость в регистровых тоннах;

- в отношении иных водных и воздушных транспортных средств – как единица транспортного средства.

Согласно ст. 362 НК РФ автономные учреждения самостоятельно исчисляют сумму транспортного налога, которая определяется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Как отмечается в письмах Минфина РФ от 18.02.2014 № 03- 05-06-04/6768, от 27.12.2013 № 03-05-06-04/57725, от 04.12.2013 № 03-05-06-04/52764, налоговые ставки, установленные п. 1 ст. 361 НК РФ, могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в десять раз. Указанное ограничение размера уменьшения налоговых ставок законами субъектов РФ не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 лошадиных сил (до 110,33 кВт) включительно. При этом допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

На балансе автономного учреждения числится грузовой автомобиль с мощностью двигателя 120 л. с. Налоговая ставка, установленная законом субъекта РФ, где зарегистрирован автомобиль, равна 40 руб. за 1 л. с. Законом субъекта РФ не предусмотрена уплата авансовых платежей по транспортному налогу.

Рассчитаем сумму транспортного налога за 2014 год.

Сумма транспортного налога за налоговый период будет равна 4 800 руб. (120 л. с. x 40 руб.).

Автономное учреждение в марте 2014 года приобрело легковой автомобиль мощностью 180 л. с. В этом же месяце автомобиль был зарегистрирован в органах ГИБДД. Таким образом, срок владения автомобилем в налоговом периоде в 2014 году равен 10 мес. В соответствии с законом субъекта РФ, где зарегистрирован автомобиль, ставка транспортного налога составляет 50 руб. за 1 л. с. Отчетные периоды не установлены. Льготы для учреждений не предусмотрены.

Рассчитаем сумму транспортного налога за 2014 год.

В соответствии с п. 3 ст. 362 НК РФ в случае регистрации транспортного средства в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. Таким образом, поправочный коэффициент составит 0,83 ((10 / 12) мес.).

Сумма налога будет равна 7 470 руб. (50 руб. х 180 л. с. х 0,83).

Далее хотим обратить внимание, что Федеральным законом от 23.07.2013 № 214-ФЗ п. 2 ст. 362 НК РФ дополнен положениями, устанавливающими, в частности, следующее: при исчислении суммы налога в отношении отдельных категорий легковых автомобилей должен применяться повышающий коэффициент (норма действует с 01.01.2014). Данный коэффициент определяется в зависимости от средней стоимости автомобиля и количества лет, прошедших с года его выпуска. Так, сумма транспортного налога будет умножаться:

- на 1,5, 1,3 или 1,1 в отношении автомобилей средней стоимостью от 3 млн до 5 млн руб., с года выпуска которых прошло не более одного, двух или трех лет соответственно;

- на 2, если средняя стоимость автомобиля составляет от 5 млн до 10 млн руб. и с года выпуска прошло не более пяти лет;

- на 3, если с года выпуска транспортного средства стоимостью от 10 млн до 15 млн руб. прошло не более 10 лет. Этот коэффициент будет использоваться также в случаях, если автомобиль выпущен не более 20 лет назад и его средняя стоимость превышает 15 млн руб.

Как отмечается в Письме ФНС РФ от 26.03.2014 № БС-4-11/ 5316, повышающий коэффициент необходимо применять к сумме налога при уплате транспортного налога за налоговый период. При этом количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства (п. 3 ст. 361 НК РФ). Исчисление сроков, указанных в п. 2 ст. 362 НК РФ, начинается с года выпуска соответствующего легкового автомобиля. Поэтому при исчислении за 2014 год транспортного налога в отношении легкового автомобиля 2014 года выпуска, стоимостью от 3 млн до 5 млн руб. количество лет, прошедших с года выпуска этого автомобиля, составит не более одного года, в связи с чем при исчислении транспортного налога за 2014 год применяется повышающий коэффициент 1,5 (письма ФНС РФ от 07.07.2014 № БС-4-11/[email protected], Минфина РФ от 11.06.2014 № 03-05-04-01/28303).

В более позднем письме ФНС– от 22.04.2014 № БС-4-11/ [email protected] (совместно с Письмом Минфина РФ от 11.04.2014 № 03- 05-04-01/16508) налоговики уточнили по поводу применения повышающих коэффициентов. В соответствии с п. 2.1 ст. 362 НК РФ налогоплательщики, являющиеся организациями, исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки. Между тем иных условий исчисления суммы авансовых платежей по транспортному налогу п. 2.1 ст. 362 НК РФ не установлено. Следовательно, исчисление налогоплательщиками, являющимися организациями, авансовых платежей по транспортному налогу в отношении легковых автомобилей средней стоимостью от 3 млн руб. производится без учета повышающих коэффициентов, определенных п. 2 ст. 362 НК РФ.

По истечении налогового периода налогоплательщики, являющиеся организациями, исчисляют сумму транспортного налога в порядке, предусмотренном п. 2 ст. 362 НК РФ.

Расчет налога в городах России

Углич

Расчет транспортного налога для города — Углич

Ростов

Расчет транспортного налога для города — Ростов

Переславль-Залесский

Расчет транспортного налога для города — Переславль-Залесский

Гаврилов-Ям

Расчет транспортного налога для города — Гаврилов-Ям

Рыбинск

Расчет транспортного налога для города — Рыбинск

Ярославль

Расчет транспортного налога для города — Ярославль

Салехард

Расчет транспортного налога для города — Салехард

Ноябрьск

Расчет транспортного налога для города — Ноябрьск

Новый Уренгой

Расчет транспортного налога для города — Новый Уренгой

Порядок и сроки представления отчетности

Сдавать декларации по транспортному налогу обязаны только организации. Предпринимателям делать этого не нужно – они платят налог на основании уведомлений, которые им высылает налоговая инспекция. Форма уведомления утверждена приказом ФНС России от 25 декабря 2014 г. № ММВ-7-11/[email protected]

Форма декларации по транспортному налогу утверждена приказом ФНС России от 20 февраля 2012 года № ММВ-7-11/[email protected]

Срок сдачи декларации – не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Промежуточную отчетность по транспортному налогу – квартальные расчеты по авансовым платежам – представлять в налоговую инспекцию организации не должны. Однако обязанность уплачивать авансовые платежи в течение года за фирмами сохраняется (если это предусмотрено региональными законами).

Порядок исчисления суммы налога

Калькулятор на налог на автомобиль, как средство определения итоговой суммы, работает по формуле: ставка*налоговая база*повышающий коэффициент = размер. Эти показатели необходимо рассмотреть более детально.

Суть исчисления состоит в том, что цена исходит из учета мощности объекта, вместительности, года выпуска и категории автомобиля. Конечно, ставка варьируется и от места регистрации: разброс составляет до 25 рублей.

Ставка

Ставка налога на автомобиль регламентируется ст. 361 НК РФ. Закон предусматривает возможность уменьшения или повышения тарифа не более чем в 10 раз, решение принимают местные органы власти.

Пример вычисления суммы окончательной ставки для Москвы.

| Мощность двигателя (количество лошадиных сил) | Плата (руб.) за каждую лошадиную силу |

| До 100 л.с. | 12 |

| 100-125 л.с. | 25 |

| 125-150 л.с. | 35 |

| 150-175 л.с. | 45 |

| 175-200 л.с. | 50 |

| 200-225 л.с. | 65 |

| 225-250 л.с. | 75 |

| Свыше 250 л.с. | 150 |

Налоговая база

Определение базы не представляет большого труда: она указана в техническом талоне и является показателем мощности мотора в лошадиных силах.

Для воздушных судов эта цифра зависит от статической тяги в реактивном двигателе, а для водных транспортных средств – от величины и валовой вместимости в регистровых тоннах. Существуют иные методы и отдельные способы вычисления базы сборов. В некоторых случаях владельцу потребуется специализированная официальная экспертиза (к примеру, если отсутствуют показатели для расчета).

Период владения

Согласно ст. 362 Кодекса, периодом владения автомобилем, самолетом, лодкой или иным средством передвижения с прицепом или без, называется срок, исчисляемый годами, которые, в свою очередь, подразумевают 12 следующих подряд месяцев. Срок владения начинается с момента государственной регистрации имущества и заканчивается его снятием по причине отчуждения.