Лизинг – одна из наиболее выгодных возможностей для индивидуальных предпринимателей развить свое дело. Эта схема может быть интересна не только начинающим ИП, но и тем бизнесменам, которые уже давно работают на рынке и стремятся к открытию новых направлений.

Вопрос: Организация после выкупа из лизинга автомобиля продала его индивидуальному предпринимателю по цене выше выкупной, но существенно ниже рыночной. Какие налоговые риски возникают в данном случае у организации и у индивидуального предпринимателя по налогу на прибыль и по НДФЛ? Посмотреть ответ

Лизинг для ИП. Понятие и основные моменты

По своей сути, лизинг — это нечто среднее между кредитом и арендой имущества. Лизингом довольно активно пользуются крупные предприятия, но в последние годы по достоинству оценили его преимущества и некоторые представители малого бизнеса, в том числе индивидуальные предприниматели.

Вопрос: Какие налоги уплатит индивидуальный предприниматель (ЕНВД) при продаже автомобиля (выкупленного по лизингу), если сделка будет проводиться от физического лица, а не индивидуального предпринимателя? Посмотреть ответ

Схема лизинга довольно проста: ИП заключает договор с лизингодателем на приобретение какой-либо техники, оборудования, транспорта и т.п. имущества и начинает активно этим имуществом пользоваться в своих коммерческих целях. Одновременно с этим он постепенно выплачивает полную стоимость объекта лизинга. Ключевое слово здесь «постепенно»: платежи растянуты во времени и в собственность покупка поступает только тогда, когда лизингополучатель выплачивает ее полную стоимость.

Применяется также возвратная схема лизинга, которая заключается в том, что лизингодатель покупает интересующее имущество, а затем отдает его в финансовую аренду самому продавцу. При такой форме лизинга у получателя имущества по факту остается и сам актив, и денежные средства, которые можно применить по любому назначению. А когда истечет срок лизинга, право на собственность имущества опять вернется к лизингополучателю.

По каким причинам откажут в вычете НДС по лизинговым операциям?

Лизинг автомобилей для юридических лиц и ИП

Договор лизинга, по своей сути, является комплексом финансовых и правовых условий, которые появляются у арендодателя в связи с приобретением в собственность какого-либо имущества, которое он предоставляет за плату другому юридическому лицу (арендатору) во временное владение и пользование.

Договоры лизинга представляют собой разновидность договоров аренды и все основные правила и принципы аренды применимы и к лизингу, если законом о финансовой аренде прямо не предусмотрено иное

.

В то же время кардинальным отличием договоров лизинга от договоров аренды является обязательное условие: лизингодатель приобретает в собственность автомобиль специально для лизингополучателя и передает его лизингополучателю в ходе реализации этого договора.

Еще одним отличием лизинга от аренды является возможность выкупа лизингополучателем предмета лизинга (автомобиля) по окончании договора лизинга под условием отсутствия неоплаченных лизинговых платежей.

Цена, по которой выкупается предмет лизинга в конце срока действия договора, представляет собой остаточную стоимость автомобиля, которая складывается из покупной стоимости предмета лизинга за минусом начисленной амортизации.

Условие о выкупе автомобиля по окончании договора лизинга может изначально содержаться в тексте договора лизинга, но нередки случаи, когда в текст договора такое условие не включается, а по окончанию договора лизинга заключается отдельный договор на выкуп автомобиля.

Как правило, выкупная цена представляет собой сравнительно небольшую стоимость, в большинстве случаев она равна чисто символическим 100 рублям.

Бухгалтерский учет по лизингу автомобиля

Лизингодатель может передать на баланс лизингополучателя автомобиль в качестве объекта основных средств (важно помнить, что при этом собственником предмета лизинга по-прежнему будет являться лизингодатель). В этом случае юридическое лицо — лизингополучатель имеет право относить на свои расходы сумму начисленной амортизации за период действия договора лизинга. Но нужно помнить, что лизингополучатель получает лишь право владеть и пользоваться автомобилем, право распоряжаться (предоставлять автомобиль в залог, продавать или иным путем отчуждать имущество) он не имеет.

С момента перехода автомобиля к лизингополучателю, предприниматель имеет право списывать все расходы, возникающие при эксплуатации автомобиля^

- расходы на горючесмазочные материалы,

- ремонт автотранспорта (как текущий, так и капитальный),

- запасные части и другие расходные материалы.

Договор лизинга автомобиля может стать хорошим источником финансирования для малого и среднего бизнеса, так как дает возможность не только постоянно пользоваться новым авто представительского класса (ведь лизинговый автомобиль можно не выкупать, а просто заменить на новый), но и взять в лизинг грузовой автомобиль, который уже является источником дохода для предпринимателя.

Редакция сайта

Публикации по темам: как взять автокредит, какую машину выбрать в кредит, условия автокредитования в банках на новые и подержанные автомобили, как досрочно погасить автокредит на машину, страхование КАСКО и ОСАГО для кредитного авто. Редакция сайта «Автомобиль в кредит» помогает разобраться в вопросах получения, погашения и обслуживания кредита на автомобиль

Данная публикация была вам полезна?

Сохраните закладку в социальных сетях!

Общий бал: 7Проголосовало: 7

Где купить автомобиль с минимальным риском обмана

Trade-in — система покупки автомобиля, когда старый принимается в зачет нового

Рекомендуем другие полезные записи данной тематики:

Как взять автомобиль в рассрочку без первоначального взноса и банка

Где купить автомобиль с минимальным риском обмана

Почему покупка авто через кредит пользуется популярностью

Как приобрести автомобиль в кредит на выгодных условиях

«Серый» автосалон — как распознать неофициальных дилеров автомобилей

Какие выбрать дополнительные опции для авто

Главные плюсы лизинга

Преимущества лизинговых сделок для индивидуальных предпринимателей видны с первого взгляда.

- В отличие от банков и других кредитных организаций, лизинговые компании предъявляют не столь жесткие требования к сроку существования ИП, а также его финансовому состоянию, доходам и оборотам.

- Для получения предмета лизинга, индивидуальный предприниматель не обязан составлять бизнес-план.

- Окончательно решение о возможности работать с конкретным ИП лизинговая компания принимает в довольно короткие сроки (иногда в течение одного дня). При этом требуемый пакет документов для заключения договора лизинга существенно меньше, чем требуется для банковских организаций.

- Для ИП при лизинге на некоторых режимах налогообложения возможны налоговые послабления и льготы.

- У лизинговых компаний нет комиссий, которые обязательно включаются почти во все кредитные программы банков.

- После заключения договора лизинга ИП не нужно сразу выплачивать всю стоимость дорогостоящей покупки.

- Как только договор заключен, предприниматель может сразу начинать использовать любое имущество, купленное в лизинг.

- Лизинговые компании, как правило, предоставляют клиенту право самому выбрать поставщика того или иного товара.

- У клиента лизинговой организации чаще всего нет необходимости искать поручителей или предоставлять залог.

- Чем выше цена объекта лизинга, тем более выгодны условия его покупки.

- Можно досрочно выплатить все лизинговые платежи (но обычно это право наступает не раньше чем через полгода после заключения лизингового договора).

- Лизинговые компании хоть и не очень охотно, но, тем не менее, практически всегда идут навстречу в ситуациях, когда требуется отсрочка платежа.

Таким образом, плюсов у лизинга достаточно много.

Что привлекает ИП и юридических лиц? 10 преимуществ лизинга

Эксперты в сфере банковского и инвестиционного дела приводят целый ряд бесспорных преимуществ лизинга:

№1 Простота оформления

Получить лизинг гораздо проще, чем взять обычный кредит в одном из российских банков. С чем это связано? Лизинг признается менее рискованной услугой. Большинство финансовых организаций рассматривают возможность предоставления этого финансового инструмента даже для бизнесменов с нулевым балансом. Вероятность одобрения кредитной заявки в подобной ситуации – стремится к нулю.

№2 Свобода выбора

Легковой автомобиль или специализированные транспортные средства необходимы для решения краткосрочных задач? Тогда не вкладывайте в них полную стоимость. Как только задуманный проект будет выполнен, предприниматель вправе самостоятельно реализовывать основные средства и не выплачивать платежи. О дальнейшей судьбе имущества будет задумываться его собственник – лизинговая компания или одна из организаций, аффилированная банком.

№3 Гибкие условия

По некоторым договорам уплата лизинговых платежей за транспортные средства производится с момента, когда оно начинает приносить доход. Лизинговые компании предлагают ряд опций – отсрочку внесения платежа, льготный лизинг и др. Оперативная форма вовсе предоставляется без внесения первоначального платежа (но может потребоваться аванс!). В финансовом лизинге первоначальный платеж может достигать 49% от стоимости имущества.

№4 Немногочисленный комплект документов

Каждый лизингодатель индивидуально определяет перечень документации, которую частный предприниматель или организация обязаны представить к рассмотрению для получения одобрения.

Однако общий пакет состоит из следующих позиций:

- заявление (по форме, установленной ЛК),

- ксерокопия паспорта,

- ЕГРЮЛ,

- ИНН.

Некоторые компании запрашивают ксерокопии деклараций по НДС и 3-НДФЛ (для бизнесменов, использующих основную систему налогообложения). Предпринимателям, работающим по «упрощенке» (УСН), необходимо предоставить декларацию по уплате налогов за 2 либо более отчетных периодов. Перед подачей копий на рассмотрение, заверьте их в налоговой службе.

Внимание! Если у лизингодателя возникают сомнения в финансовой стабильности предпринимателя или ООО, он вправе потребовать оригинал справки об операциях по расчетному счету из банка.

№5 Льготы и послабления

По лизинговым программам не устанавливаются дополнительные комиссии (в отличие от кредитов и страховых договоров!). Кроме того, на некоторых режимах налогообложения действует возможность возврата НДС.

№6 Неограниченный выбор поставщика

В 9 из 10 случаев лизингодатели предоставляют индивидуальному предпринимателю право самостоятельно выбирать поставщика. Единственное, они могут вводить ограничения на приобретаемое имущество (например, можно купить только грузовые машины, стоимость которых превышает 850 000 рублей). Помните негласное правило – чем выше цена объекта соглашения, тем более выгодны условия его покупки.

№7 Досрочные выплаты по договору

Клиент лизинговой компании вправе досрочно погасить платежи по соглашению, НО большинство лизингодателей вводят ограничение – они предоставляют это право не ранее, чем по истечении полугода после заключения договора.

№8 Минимум обеспечения

Обеспечением по лизингу выступает приобретаемое имущество. Нет необходимости дополнительно предоставлять недвижимость в качестве залога или привлекать поручителей. Однако в России действует несколько программ, предусматривающих отсутствие первоначального взноса, но наличие платежеспособных поручителей.

№9 Упрощение ведения налоговой и бухгалтерской документации

В отчетностях при оформлении лизинга на транспортное средство для индивидуального предпринимателя действует ускоренная схема амортизации и уменьшение базы, облагаемой налогом. Дополнительно арендные платежи, выплачиваемые за имущество, включаются в статью расходов бизнесмена.

№10 Размер налогов не увеличивается

Юридическое лицо пользуется транспортным средством, НО на него не распространяется право собственности. Следовательно, имущество не числится на балансе компании, не включается в налогооблагаемую базу и не приводит к увеличению налогов.

Востребованность лизинга у ИП

Как показывает опыт российского предпринимательства, несмотря на очевидные преимущества лизинга перед кредитными программами банков, услуга это у ИП не достаточно широко востребована. Связано это с несколькими причинами:

- низкая информированность индивидуальных предпринимателей о возможности взять технику, оборудование и другое имущество в лизинг;

- агрессивная маркетинговая политика банков и малое количество рекламы в широких средствах массовой информации от лизингодателей;

- недостаточное количество лизинговых компаний в стране.

Минусы лизинга для индивидуальных предпринимателей

Возможно, отчасти не очень высокая популярность лизинга в РФ обоснована еще и теми отрицательными факторами, которые у него есть. К ним относятся:

- необходимость внесения аванса (минимум 10% от стоимости покупки);

- обязательная страховка объекта лизинга (лизингополучатель страхует объект лизинга за свой счет);

- отсутствие права собственности на предмет лизинга до полного погашения его стоимости по лизинговому договору;

- возможность расторжения договора с ИП со стороны лизингодателя в одностороннем порядке. Правда это возможно, только, если ИП не соблюдает условия лизинга, например, автомобиль, приобретенный в лизинг, неоднократно попадает в аварии, не проходит техосмотры и т.д.

Преимущества и недостатки покупки авто в лизинг

Лизинг: договор найма определяется, как соглашение между наймодатель (владелец имуществом) и наймополучатель (пользователь имуществом), при котором первый приобретает собственность для второго и разрешает ему использовать его в обмен на периодические платежи, называемые арендной платой или минимальными арендными платежами.

Преимущества

- Сбалансированный отток денежных средств (самое большое преимущество лизинга заключается в том, что отток денежных средств или платежи, связанные с наймом, распределяются на несколько лет, что позволяет сэкономить бремя единовременной значительной денежной выплаты; это помогает бизнесу поддерживать стабильный профиль денежных потоков).

- Качественные активы (при аренде актива право собственности на него по-прежнему остается за арендодателем, в то время как арендополучатель просто оплачивает расходы; учитывая это соглашение, становится возможным для бизнеса инвестировать в имущество хорошего качества, которое в ином случае может выглядеть недоступным или дорогим).

- Более эффективное использование капитала (учитывая, что компания выбирает найм вместо инвестирования в актив путем покупки, она высвобождает капитал для бизнеса, чтобы финансировать его другие потребности или просто сэкономить деньги).

- Улучшение планирования (расходы на лизинг обычно остаются постоянными в течение всего срока службы актива или срока аренды, или растут в соответствии с инфляцией; это помогает планировать расходы или отток денежных средств при составлении бюджета).

- Низкие капитальные затраты (лизинг является идеальным вариантом для вновь создаваемого бизнеса, учитывая, что это означает более низкую первоначальную стоимость и более низкие требования к капитальным вложениям).

- Права на расторжение договора (в конце срока аренды лизингополучатель имеет право выкупить имущество и расторгнуть договор лизинга, тем самым обеспечивая гибкость бизнеса).

Недостатки

- Расходы по аренде (мытные платежи рассматриваются как расходы, а не как долевые платежи по активу).

- Ограниченная финансовая выгода (при уплате денег за авто бизнес не может извлечь выгоду из какого-либо повышения стоимости автомобиля; долгосрочный договор аренды также остается бременем для бизнеса, поскольку договор заблокирован, а расходы на несколько лет фиксированы. В случае, когда использование актива не удовлетворяет потребности по прошествии нескольких лет, арендные платежи становятся бременем).

- Долг (хоть найм и не отражается на балансе компании, инвесторы по-прежнему рассматривают долгосрочную аренду как долг и корректируют свою оценку бизнеса, чтобы включить в нее аренду).

- Ограниченный доступ к другим займам (учитывая, что инвесторы рассматривают долгосрочную аренду как долг, бизнесу может быть трудно выйти на рынки капитала и привлечь дополнительные кредиты или другие формы долга с рынка).

- Обработка и документирование (в целом, заключение договора аренды является сложным процессом и требует тщательного документирования и надлежащего изучения предмета лизинга).

- Техническое обслуживание имущества (арендатор по-прежнему несет ответственность за техническое обслуживание и надлежащую эксплуатацию арендуемой собственности).

Что не приводит в восторг лизингодателей

Почему лизинг не так широко распространен, как это могло бы быть, хотя и занимает серьезный сегмент малого и среднего бизнеса? Вероятно, это связано с его особенностями и для предоставляющей стороны:

- суммы договоров по лизингу редко бывают крупными, иначе выгоднее было бы просто купить актив, поэтому для крупного бизнеса они представляют меньший интерес;

- ИП часто не отражают действительное финансовое состояние в отчетных документах, что делает лизинговые операции рискованным мероприятием для лизингодателя.

Особенности лизинга автомобиля при УСН

Упрощенная система налогообложения (УСН) освобождает от уплаты НДС, налогов на прибыль и имущество, НДФЛ для предпринимателей. УСН пользуется малый и средний бизнес.

Лизинг автомобиля для бизнесов на «упрощёнке» имеет ряд нюансов.

Давайте в них разбираться.

Возврат НДС и учёт расходов

Все лизинговые платежи, которые юрлицо или предприниматель на УСН выплачивают по договору лизинга, облагаются НДС (20%). Они включают:

- Погашение стоимости предмета лизинга (выкуп автомобиля);

- Проценты по лизингу, маржу лизингодателя, расходы на страхование, транспортный налог.

Стоимость автомобиля облагается НДС поставщиком, т.е. автодилером у которого лизинговая компания приобретает транспорт для клиента. Соответственно, организация на УСН оплачивает этот налог на общих основаниях, как если бы покупала машину единовременно на собственные средства.

Главное: НДС на проценты, лизингополучатель на «упрощёнке» возместить не может, в отличие от организаций, работающих на общей системе налогообложения (ОНС).

Страховку и налог на транспорт предприятию на УСН разумно оплачивать самостоятельно, пользуясь льготой по НДС. Если включить эти расходы в лизинговые платежи, нужно будет ещё и выплачивать начисленный НДС, то есть – 20% «плюсом». При «упрощёнке» эта переплата относится к затратам.

Еще одна особенность: платежи будут признаваться расходами, тогда как для организаций на ОСН, они относятся на себестоимость.

Вывод: субъекты УСН переплачивают НДС при лизинге без последующего возмещения.

Уровень доступности услуги

Для бизнесов на «упрощёнке» работает такой же порядок оформления лизинга автомобилей, как и для крупных организаций на ОСН.

Авто до выкупа – собственность лизинговой компании, которая передаёт имущество в финансовую аренду. Это делает автолизинг доступнее кредита – залог и поручители не нужны, сделка оформляется по минимальному пакету документов. Для лизинга по экспресс-программам Газпромбанк Автолизинг достаточно 2-х документов.

Автолизинг даёт возможность бизнесам на УСН:

- Делать покупку с вложениями от 5% стоимости;

- Получать автомобиль за 3-5 дней;

- Распределять затраты на срок до 5 лет;

- Погашать обязательства по индивидуальному графику, включая дегрессию и платежи под сезонную доходность.

Вывод: лизинг для небольших бизнесов на УСН – доступный способ покупки автомобилей с удобным распределением расходов.

Налоги для субъектов УСН в 2021 году

Для ИП и компаний сохранены действовавшие ранее ставки: 6%, которые с дохода, 15%, с разницы между доходами и расходами.

Особенности лизинга для ИП

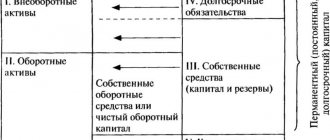

Есть два варианта получения объекта лизинга на время действия лизингового договора:

- объект лизинга остается на балансе лизинговой компании;

- объект лизинга переходит на баланс клиента лизингодателя.

Как бы ни сложилась ситуация, в договоре лизинга нужно обязательно предусмотреть один из этих двух вероятных сценариев отдельным пунктом. Впоследствии объект лизинга балансодержатель должен будет включить в амортизацию материальных средств.

Внимание! Если имущество, приобретенное в лизинг остается на балансе организации-лизингодателя, то ее клиент должен учитывать тот факт, что лизингодатель вполне может включать оплачиваемые им налоги на имущество в ежемесячные выплаты лизингополучателя по лизинговому договору.

Важно! Платежи по лизинговый договорам всегда облагаются НДС.

Принципы и особенности работы

Лизинг — это аренда имущества с правом последующего выкупа. В основе лизинга лежит кредитная операция. Но, в отличие от обычного кредита, оборудование, приобретенное в лизинг, является собственностью лизингодателя. При этом бизнесмен наделен правом самостоятельного выбора необходимого имущества и его поставщика. Лизингодатель оказывает информационные услуги и обеспечивает операцию, оформляя необходимые документы.

Лизингополучатель пользуется оборудованием, своевременно вносит лизинговые платежи и по окончании срока договора, получает имущество в собственность. Все затраты по эксплуатации и обслуживанию предмета лизинга ложатся на ИП.

В лизинг ИП может приобрести различное имущество:

- производственное оборудование;

- недвижимость (кроме земель);

- автотранспорт;

- спецтехнику.

Еще одной интересной программой является «возвратная» схема. По ней компания выкупает у бизнесмена имущество и по договору лизинга передает его этому же ИП обратно. Бизнес получает деньги на развитие и не теряет возможности пользоваться основными средствами. После окончания арендного периода собственность вновь переоформляется на ИП.

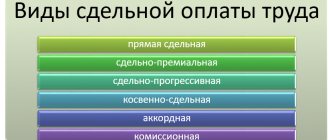

Лизинг может быть разным

Для малого бизнеса, представителями которого являются ИП, лизинг является очень популярной бизнес-операцией. Спрос породил несколько типов лизинговых предложений:

- экспресс-лизинг;

- лизинг, безоценочный по финансовому состоянию;

- специализированный лизинг (зависит от выбранного налогового режима).

Экспресс-лизинг

Чаще всего выбирается индивидуальными предпринимателями, так как его условия оптимально отвечают интересам малого бизнеса. ИП подает лизинговую заявку в компанию, которая рассматривает ее ускоренными темпами: решение о лизинге принимается не дольше дня, иногда в течение 1 часа. Если не последует отказ, лизингодатель принимает обязательства по финансированию лизинга для заявителя. После озвучивания решения ИП должен предоставить пакет документации, являющийся немногочисленным, чтобы можно было оформить лизинговую сделку. Стороны быстро согласовывают условия лизинга и заключают договор.

Лизинг, исключающий финансовую оценку

Этот лизинговый продукт предлагает соответствующие услуги без оценки финансового состояния предпринимателя, либо такая оценка проводится в минимальном объеме. Конечно, лизингодатель финансово рискует, но в качестве компенсации он намеревается получить больший, чем обычно, первоначальный взнос – до половины стоимости лизингового имущества, а также более высокой процентной ставкой. Нередко дополнительной гарантией выступает поручительство за лизингополучателя третьей стороны.

Лизинг для ИП при разных налоговых режимах

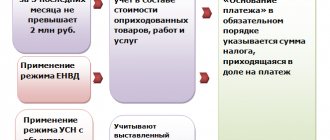

При разных системах налогообложения лизинг учитывается по-разному:

- Если ИП использует упрощенный налоговый режим с объектом доходы минус расходы 15%, то он имеет возможность снизить налогооблагаемую базу на размер лизинговых выплат. Что касается тех ИП, которые находятся на УСН с объектом доходы 6%, то, поскольку у них расходы не учитываются, на сумму налога лизинговые выплаты никак не влияют.

Важно! При выборе компании-лизингодателя, индивидуальному предпринимателю следует внимательно отнестись к тому, какую систему налогообложения она использует. Это важно, чтобы исключить невыгодные для «упрощенцев» ситуации, когда лизингодатель работает с НДС. Наиболее интересный вариант: найти предприятие, которое не включает НДС в свои услуги, поскольку также находится на «упрощенке». - Если ИП использует одновременно два налоговых режима: ЕНВД и упрощенную налоговую систему, то он обязан вести по ним раздельный учет. Соответственно и платежи по лизингу должны распределяться равномерно, исходя из вида деятельности. Однако, ситуация здесь такова, что точно отнести лизинговые выплаты к какому-то конкретному виду деятельности нельзя, поэтому расходы по этой части делятся пропорционально, в зависимости от дохода по итогам квартала на ЕНВД и УСН. Чтобы не возникало путаницы при двух налоговых режимах, ИП следует открыть специальные субсчета, на которые и вносить всю информацию, касающуюся тех или иных видов деятельности.

К сведению. Расходы по ЕНВД нельзя относить к расходам, которые уменьшают налоговую базу на «упрощенке». - Если ИП работает по общей системе налогообложения, он может смело использовать лизинговые программы, без оглядки на какие-либо особенности. Договоры лизинга при ОСНО позволяют очень выгодно оптимизировать налогообложение, так что ИП находящиеся на общем налоговом режиме могут приобретать имущество по лизинговым схемам на значительно более выгодных условиях, чем по любым кредитным программам.

Внимание! Какой бы налоговый режим не использовал индивидуальный предприниматель, нужно быть готовым к тому, что лизингодатель потребует заверения лизингового договора у нотариуса, что повлечет за собой дополнительные расходы в размере 1 % от суммы договора. Кроме того, в некоторых случаях может возникнуть необходимость заплатить еще один налог, например, транспортный при покупке в лизинг автомобиля.