Исходные данные

По какой ставке (какого города) рассчитывать транспортный налог, если головная организация изменила юридический адрес (с 25.11.2020 состоит на учете в Екатеринбурге, до этого состояла на учете в Ижевске)? Причем в Ижевске с 26.11.2020 открыто обособленное подразделение. У организации имеются в собственности автомобили, зарегистрированные в 2021 году и начале 2021 года, а также автомобили, поставленные на учет в декабре 2021 года. Все эти автомобили поставлены на учет в ГИБДД по Удмуртской Республике, только по тем, что поставлены на учет после смены головной организацией юридического адреса (в декабре), получены номерные знаки с регионом 196 (Свердловская область).

Решение

Плательщиками транспортного налога признаются лица, на которых по законодательству РФ зарегистрированы транспортные средства (ТС), признаваемые объектом налогообложения в соответствии со ст. 358 НК РФ, если иное не предусмотрено ст. 357 НК РФ.

На основании абз. 1 п. 1 ст. 363 НК РФ транспортный налог и авансовые платежи по нему уплачиваются налогоплательщиками в бюджет по месту нахождения транспортных средств.

В силу п. 5 ст. 83 НК РФ местом нахождения имущества признается:

- для водных ТС (за исключением маломерных судов) — место государственной регистрации ТС;

- для воздушных ТС — место нахождения организации или место жительства (место пребывания) физического лица — собственника ТС, а при отсутствии таковых — место государственной регистрации ТС;

- для транспортных средств, не указанных выше, — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, за которыми в соответствии с законодательством РФ зарегистрировано ТС.

Лайфхак по транспортному налогу

Анекдот:

Тракторист Вася сел в новенький «Бентли» и умер от комфорта.

В продолжение:

А если бы все же выжил, то потом сошел бы с ума от суммы транспортного налога.

Никогда не задумывался над размерами транспортного налога, но недавно друг обратился с вопросом: у нас в Иркутске транспортный налог на мою машину – около 40 тысяч рублей в год, а в Чите налог меньше в два раза; как сделать, чтобы мне платить по читинским ставкам? Переехать в Читу?

Что ж, переезд, полагаю, не стоит пусть даже и существенной экономии на налоге, но в вопросе следует разобраться…

Так как транспортный налог является региональным, то Субъекты РФ самостоятельно устанавливают ставки налога в своих регионах. Ставки, прописанные в НК РФ, могут быть увеличены до 10 раз местными законами. Из-за такого «разбега» разница суммы транспортного налога в различных регионах России за одну и ту же модель автомобиля может достигать десятков тысяч рублей.

Возникает вопрос: возможно ли оптимизировать сумму налога, уплачивая его по ставкам установившего более низкие ставки региона?

Возможно.

В соответствии со статьей 83 НК РФ в целях проведения налогового контроля физические лица подлежат постановке на учет в налоговых органах по месту нахождения принадлежащих им транспортных средств.

По статье 357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Согласно статье 358 НК РФ объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Статья 362 НК РФ определяет, что сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Отсюда можно сделать вывод, что транспортный налог исчисляется по территориальному признаку исходя из места регистрации автомобиля. То есть уведомление и платежка об уплате транспортного налога будет прислана вам налоговым органом того региона, где стоит на учете автомобиль, и по тем ставкам, что действуют в этом регионе, а не по правилам региона вашего проживания.

По аналогичной схеме исходя из местоположения собственности пока что считаются земельный налог и налог на имущество.

Таким образом, переезжать в соседний регион или на другой край страны не обязательно. Достаточно лишь отвезти авто в интересуемый Субъект РФ, поставить его там на учет и платить на десятки тысяч меньше налога.

Такими «интересными» регионами в настоящее время являются: Томская, Читинская, Магаданская области, респ. Бурятия, Ингушения, Дагестан, Якутия, Тыва, Чеченская, Чукотский АО.

Естественно, разницы существенны для автомобилей со значительными лошадиными силами. В отношении же маломощных авто, на мой взгляд, игра не стоит свеч. Кроме того ни что не мешает местным властям изменить ставки в любой момент…

Правила регистрации ТС

С 01.01.2020 действуют Правила государственной регистрации транспортных средств в регистрационных подразделениях ГИБДД МВД РФ, утвержденные Постановлением Правительства РФ от 21.12.2019 № 1764 (далее — Правила).

Пунктом 4 этих правил предусмотрено, что регистрация транспортного средства производится любым регистрационным подразделением по месту обращения владельца ТС вне зависимости от места регистрации физического лица, ИП или места нахождения юридического лица, являющихся владельцами ТС.

Регистрация ТС, принадлежащих юридическим лицам, производится с внесением в банки данных адреса места нахождения юридических лиц, определяемого местом их государственной регистрации, либо адреса места нахождения их обособленных подразделений (п. 8 Правил).

Государственный регистрационный номер ТС присваивается в соответствии с цифровым кодом региона места регистрации владельца ТС (п. 39 Правил).

Аналогичные правила действовали и в 2021 году (см. Приказ МВД РФ от 26.06.2018 № 399, утративший силу с 01.01.2020).

При изменении содержания или состава регистрационных данных ТС, содержащихся в соответствующей записи государственного реестра ТС, в регистрационные данные ТС нужно внести изменения (п. 51 Правил). Срок — 10 суток после возникновения обстоятельств, потребовавших изменения регистрационных данных (п. 3 Постановления Правительства РФ от 12.08.1994 № 938[1] (утратило силу с 01.01.2021)). На основании п. 5 Правил государственной регистрации самоходных машин и других видов техники, утвержденных Постановлением Правительства РФ от 21.09.2020 № 1507, вступившим в силу 01.01.2021, — 10 календарных дней.

Транспортный налог, если была смена налоговой внутри года в 1С

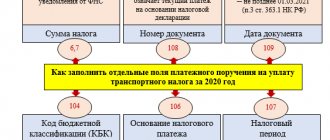

Добрый день, Наталья! Насколько я поняла, у вас 3 вопроса: 1. Когда начинать уплачивать транспортный налог в новую ИФНС при смене юридического адреса в течение года: с момента регистрации ТС в ГИБДД или с даты смены юр. адреса? 2. Должен ли быть пересчитан транспортный налог за год по ставкам нового региона или должны учитываться авансовые платежи за 1 кв., 2 кв. и 3 кв. по ставкам старого региона? 3. Сейчас в программе помимо начисленных авансовых платежей полностью начисляется налог по новому адресу регистрации, причем у всего парка, в результате чего получается задвоение налога. Так? ———————————————————————————————————— Боюсь, однозначного ответа на 1 вопрос я дать не смогу, и вам придется сделать запрос в свою новую ИФНС и работать сейчас с ней по транспортному налогу в тесном контакте. Прежде всего, уплата транспортного налога (авансовых платежей) производится налогоплательщиками в бюджет по месту нахождения транспортных средств (ТС) (п. 1 ст. 363 НК РФ). А местом нахождения наземных ТС признается место нахождения организации (ее обособленного подразделения), по которому оно (ТС) зарегистрировано в ГИБДД (пп. 2 п. 5 ст. 83 НК РФ). Вместе с тем, постановка на учет и снятие с учета организации в налоговом органе по месту нахождения ТС осуществляются на основании сведений, сообщаемых органами ГИБДД (п. 5 ст. 83 НК РФ). Таким образом, постановка на учет по месту регистрации ТС состоит из этапов: 1. Регистрация организации в ИНФС по новому адресу. 2. Регистрация ТС в ГИБДД по новому адресу 3. Только после сообщения ГИБДД ИФНС снимет с учета организацию в старой ИФНС и поставит на учет в новой. Что делать в промежутке, пока не перерегистрированы автомобили, и ГИБДД не подала сведений в ИФНС, не ясно. Справочно: Организация обязана зарегистрировать ТС в ГИБДД по новому адресу в течение 10 дней после его смены (Приказ МВД России от 21.12.2019 N 950), ГИБДД в 10-тидневный срок должна сообщить налоговым органам о смене адреса регистрации ТС (п. 4 ст. 85 НК РФ). Минфин признает проблему (Письмо от 11.03.2020 N 03-02-07/2/18031), но решения не предлагает. Как действовать в этом случае, думаю, придется выяснять в обоих территориальных подразделениях ФНС. По 4 автомобилям, которые уже зарегистрированы по новому юридическому адресу, налог следует уплачивать с даты регистрации в ГИБДД, применяя п. 3 ст. 362 НК РФ: • если регистрация произошла до 15 числа включительно, то полный месяц засчитывать для новой ИФНС и налог рассчитывать по ставкам нового региона с этого месяца, • если с 16 и далее — то по ставкам старого и уплачивать в старую ИФНС (Письма Минфина от 17.11.2016 г. N 03-05-05-04/67450, от 11.08.2016 г. N 03-05-05-04/47037). Таким образом, авансовые платежи за 9 месяцев останутся в регионе по старому юр. адресу. Здесь ничего делать не нужно. А вот 4 квартал придется делить, в зависимости от даты регистрации ТС в ГИБДД.

Постановка на учет по месту нахождения ТС

В соответствии с п. 5 ст. 83 НК РФ постановка на учет, снятие с учета организации в налоговом органе по месту нахождения принадлежащих ей транспортных средств осуществляются на основании сведений, сообщаемых органами, указанными в ст. 85 НК РФ.

Согласно п. 4 ст. 85, органы (организации, должностные лица), осуществляющие государственную регистрацию транспортных средств, обязаны:

- сообщать сведения о ТС, зарегистрированных в этих органах, и об их владельцах в налоговые органы по месту своего нахождения в течение 10 дней со дня соответствующей регистрации;

- ежегодно до 15 февраля представлять указанные сведения по состоянию на 1 января текущего года и (или) за иные периоды, определенные взаимодействующими органами (организациями, должностными лицами).

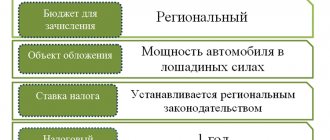

Транспортный налог:ставки,налоговый период, налоговая база

-налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения. автомототранспортные средства и прицепы к ним регистрируются только за собственниками транспортных средств — юридическими или физическими лицами, указанными в паспорте транспортного средства, в справке-счете или заключенном в установленном порядке договоре или ином документе, удостоверяющем право собственности на транспортное средство. -налоговая база определяется в зависимости от вида транспортных средств. Так, по транспортным средствам, имеющим двигатели (за исключением воздушных транспортных средств, для которых определяется тяга реактивного двигателя), налоговая база определяется как мощность двигателя транспортного средства в лошадиных силах. мощность двигателя определяется исходя из технической документации на соответствующее транспортное средство и указывается в регистрационных документах. -налоговым периодом по транспортному налогу признан календарный год – период с 1 января по 31 декабря. Таким образом, по итогам года определяется налоговая база и исчисляется подлежащая уплате сумма налога. Однако при смене налогоплательщика в течение календарного года налог будет уплачиваться не за полный налоговый период. В этом случае налоговый период для нового и старого владельцев транспортного средства будет рассчитываться с учетом коэффициента, равного числу месяцев, в течение которых лица признавались налогоплательщиками, деленному на 12. -Ставки транспортного налога устанавливаются законами субъектов РФ в пределах, установленных нк РФ. ставки устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства. Налогоплательщики, являющиеся организациями, представляют налоговую декларацию в налоговый орган по месту нахождения транспортных средств в срок, установленный законами субъектов РФ. в случае, если транспортные средства, в отношении которых осуществлена государственная регистрация и получен соответствующий документ о государственной регистрации, поставлены на временный учет в других органах, осуществляющих государственную регистрацию транспортных средств, уплата налога по месту их временного нахождения не производится.

СОВЕРШЕНСТВОВАТЬ ПОКА НАШЕ ПРАВИТЕЛЬСТВО НИЧЕ НЕ СОБИРАЕТСЯ,ТОЛЬКО СТАВКИ ТУДА СЮДА МЕНЯЮТ И ВСЕ!) А ДЫР ПОЛНО!