Ведение предпринимательской деятельности в России сопряжено с высокими рисками. В том числе налоговыми. Примечательно, что даже не используя какие-либо средства оптимизации и уплачивая все положенные налоги, нельзя с металлом в голосе сказать: «проблем точно не будет». Добросовестные поставщики и реальные сделки также попадают в зону пристального внимания налоговой.

Справедливо задаться вопросом: почему? С одной стороны, есть история повального использования однодневок налогоплательщиками, из-за чего последние в глазах налоговой выглядят не иначе как жулики. С другой, мы имеем совершенно очевидные проблемы в экономике, решать которые, по всей видимости, будут за счёт «дополнительных» налоговых поступлений в бюджет.

Изменить данную ситуацию налогоплательщики, к сожалению, не могут. Высокие налоговые риски нужно принять и учитывать в своей деятельности. Эксперты TaxCoach рассказывают, как.

Тренды и бренды

Налоговый риск — риск переоценки налоговой инспекцией налоговых последствий тех или иных хозяйственных операций.

ФНС ответственно рапортует о победе над «фирмами-однодневками». Основная заслуга — за роботом по имени «АСК НДС-2», который сопоставляет данные из декларации налогоплательщика с данными деклараций его контрагентов и, при обнаружении «разрывов», налогоплательщик получает требование предоставить пояснения.

Поэтому отсутствие «проблемных» контрагентов в конкретном бизнесе уже перестало быть своего рода защитой от налоговых рисков.

Спустя 10 лет внимание инспекторов вновь обращено на пресечение случаев необоснованного применения специальных налоговых режимов, которые также предоставляют возможность снижения уплаты НДС. Это то самое «искусственное дробление бизнеса», под которое может попасть абсолютно всё — от франчайзинга до создания нескольких однотипных компаний одним учредителем. Дьявол, как обычно, кроется в деталях.

Критерии включения в базу «Риски»

По каким критериям налоговики включают компании в базу – закрытая информация. Некоторые причины можно выяснить в результате судебного процесса:

— непредставление отчетности; — регистрация по массовому адресу; — массовый директор или учредитель (более чем в 10 компаниях); — численность компании (менее 3 человек); — отсутствие основных средств и прочих активов; — неуплата или уплата минимальных налогов при больших оборотах; — несоответствие данных в отчетности и декларациях по прибыли и НДС; — непредставление документов на требование; — неявка руководителя по повестке.

Внимание! Попасть в базу рискует даже действующая организация, которая ведет деятельность и платит налоги. Причем заносят компании в список автоматически, а система не отлажена.

Анализ налогоплательщиков

Вероятность реализации налоговых рисков в конкретном бизнесе зависит от соответствия критериям, закреплённым в Концепции системы планирования выездных налоговых проверок 2007 года.

И год не должен останавливать, так как все критерии актуальны. Всего их названо 12, однако мы считаем возможным их сгруппировать.

Налоговая нагрузка, рентабельность, доля вычетов по НДС (критерий 1, 3 и 11)

Ключевые критерии. Как правило, отстающие по данным показателям налогоплательщики — первые среди потенциальных кандидатов на ВНП. Обобщённые, в рамках всей страны, показатели содержатся в приложении к концепции. Данное приложение обновляется ежегодно. Соответственно, рассчитав налоговую нагрузку и рентабельность за прошлый год, а затем сравнив их со средними по отрасли показателями, налогоплательщик может оценить свои шансы попасть в план проверок.

В части налога на добавленную стоимость внимание уделяется доле заявленных вычетов по НДС. Общий рекомендуемый показатель составляет 0,89.

При этом важно понимать, что показатели в приложении к Концепции усреднённые, а значит могут и будут меняться в зависимости от отрасли и региона.

В качестве дополнительного инструмента для оценки налоговых рисков следует воспользоваться налоговым калькулятором сервиса «Прозрачный бизнес». С его помощью вы получите данные о среднеотраслевых показателях по налоговой нагрузке и рентабельности для конкретного вида деятельности, с учётом особенностей соответствующего региона и «масштабов» бизнеса.

Убытки, уровень и рост расходов (критерий 2, 4, 7)

Два критерия, которые показывают, что налогоплательщик «химичит» с себестоимостью. Отражение убытков — верный способ получить из ИФНС требование представить пояснения. А если ситуация повторяется два и более раза подряд, шансы попасть в план проверок возрастают.

Безусловно, убытки не всегда означают, что предприятие оптимизирует налоги. Причины могут быть разные: инвестирование в новые проекты, претензии контрагентов, финансовый кризис. Однако эти причины нужно чётко понимать и суметь донести информацию в ответах на требования.

Кроме того, налоговая совершенно точно запросит информацию о том, как налогоплательщик собирается исправлять ситуацию, своего рода антикризисный план.

Аналогичная ситуация с темпом роста расходов. В идеальном мире предприятие ежегодно должно выдерживать /- одинаковое соотношение доходов и расходов, а лучше сокращать долю расходов за счёт автоматизации, совершенствования технологических процессов и прочего. Тем не менее, ситуации бывают разными. Соответственно, если расходы налогоплательщика по каким-то причинам выросли, эти причины нужно выявить и по требованию инспекции озвучить.

Для расчёта темпов роста доходов и расходов можно использовать данные бухгалтерского баланса (отчёт о фин результатах) и декларацию по налогу на прибыль. Показатели доходов (выручка) прошлого периода (например, 2021 г.), делят на показатели позапрошлого (2018 г.) и умножают на 100. То же самое с расходами (себестоимость). Если результат первого расчёта ниже второго, вполне вероятны вопросы от ИФНС.

Отдельно Концепция отмечает критерий для индивидуальных предпринимателей, уплачивающих НДФЛ (применяющих ОСН). Так, доля заявленных ими расходов не должна превышать 83% от величины доходов.

Уровень заработной платы (критерий 5)

Данный критерий близок к первой группе. Отклонения от среднеотраслевого уровня могут указывать на то, что налогоплательщик: во-первых, оптимизирует НДФЛ и страховые взносы, во-вторых, где-то берёт наличные на выплату неофициальной зарплаты.

Сверить данные по среднему ФОТ в свой отрасли всё так же поможет налоговый калькулятор сервиса «Прозрачный бизнес».

Показатели налогоплательщика близки к предельным значениям для применения спецрежимов (критерий 6)

Примечательно, что Концепция по планированию ВНП к предельным показателям относит не только величину выручки субъекта и количество его персонала, но также долю участия другого юридического лица в уставном капитале на 25%. То есть такой состав участников также является раздражающим фактором.

Сейчас данный признак активно используется в целях выявления схем искусственного дробления.

Цепочки посредников и сомнительные сделки (критерий 8 и 12)

Полагаем, что фразы «необоснованная налоговая выгода», «деловая цель» и «должная осмотрительность» знакомы всем или почти всем предпринимателям. 8 и 12 критерии как раз про это.

Игнорирование требований (критерий 9)

Ни в коем случае нельзя отмалчиваться по требованиям ИФНС. Этим налогоплательщик только усугубит своё положение.

Миграция (критерий 10)

Ранее миграция компаний из одной инспекции в другую (в том числе в другой регион) было эффективной тактикой для усложнения налогового контроля. Однако в настоящий момент законодательная база и подход инспекции к смене адреса серьёзно поменялся.

- Во-первых, переезд из региона в регион существенно удлинён. У ИФНС есть достаточно времени, чтобы принять решение о целесообразности налоговой проверки.

- Во-вторых, при любой миграции предприятия, соответствующая ИФНС проводит тщательную проверку для подтверждения реального местонахождения компании.

Дробление бизнеса: налоговые риски и налоговые возможности

Эльмира Багаутдинова

независимый эксперт, консультант по налогам, действительный член Палаты налоговых консультантов России, аттестованный преподаватель ИПБ и ПНК России, программ МВА при УлГТУ

2019 год объявлен годом «неправильного дробления»

Компании не научились или не хотят дробить бизнес правильно. Фиктивное дробление привлекает внимание налоговой инспекции. Начинаются проверки, которые приводят к существенным доначислениям и штрафам. Эти проверки вышли на первое место в 2021 году. Если у вас одна , а остальные на спецрежимах, у налоговых органов появится масса вопросов:

– почему деятельность не ведется в рамках одной организации? – почему у ваших компаний одинаковые адреса, телефоны, IP-адреса, общие отделы, сайты, кассовые аппараты, вывески, баннеры, единая рекламная концепция или дисконтная программа, счета в одном банке и т.д.? – почему ваши сотрудники даже не в курсе, где они трудоустроены?

И еще множество вопросов, а вывод будет один: дробление искусственное – для экономии налогов.

ПАМЯТКА: Искусственное дробление – это создание ситуации, при которой видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика.

«Самая проблемная точка сейчас – дробление». Даниил Егоров, замруководителя ФНС

Правовые основы «дробления»

Дробление бизнеса – это бизнес-процесс, в результате которого вместо одной компании появляются ряд новых самостоятельных структур. Термины «схема», «дробление бизнеса» не раскрывается ни в одном налоговом нормативном акте. ГК РФ не запрещает юридическим лицам проводить реорганизацию в форме разделения или выделения (ст. 57 ГК РФ), а также регистрировать новые организации с передачей им активов и имущества (ст. 51 ГК РФ). Получается, что с точки зрения ГК РФ дробление бизнеса не противоречит нормам права.

Налоговое законодательство также не запрещает юридическим лицам выбирать наиболее выгодную для них систему налогообложения. Суды также отмечают это право.

Учтите! Необходимость реорганизации придется доказывать, если благодаря ее проведению удалось сэкономить на налогах.

Не запрещено быть учредителем нескольких компаний. Однако налоговый орган пытается квалифицировать в дроблении бизнеса отсутствие деловой цели (намерения) и получение налогоплательщиком необоснованной налоговой выгоды (ННВ).

ПАМЯТКА: Критерии ННВ изложены в Постановлении Пленума ВАС РФ от 12.10.2006 N 53.

В суде налогоплательщикам придется обосновать деловую цель, ответить на главный вопрос: «Для чего были созданы новые организации?».

Основные преимущества дробления бизнеса

- Снижение налоговой нагрузки.

- Безопасность активов и первых лиц компании.

- Прозрачная структура /легкость в управлении.

- Развитие бизнеса по направлениям.

- Защита от рейдерства.

Какими документами руководствоваться

– Методические рекомендации ФНС и Следственного комитета (СК) (письмо ФНС от 13.07.2017 №ЕД -4-2/[email protected]) по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов. В этом документе среди схем уклонения от налогообложения названо искусственное дробление бизнеса с целью сохранения или получения статуса плательщика единого налога по УСН.

– Новая статья 54.1 НК РФ. Она дополнила налоговое законодательство положениями о недопустимости уменьшения налогоплательщиками налоговой базы или суммы налога в результате искусственно произведенных искажений. Основной целью совершения сделок, как и ранее, не должна быть неуплата налогов (критерий деловой цели сделок). ФНС России отмечает, что характерный пример такого искажения – создание схемы дробления бизнеса.

– Обзор судебных дел, связанных с применением глав 26.2 и26.5 НК РФ, утв. Пленумом ВС РФ от 04.07.2018, Определение ВС РФ от 21.11.2017 №304-КГ17-16800, от 27.08.2018№304КГ18-12160 и другие. А также арбитражная практика различных округов.

– Письма ФНС по вопросам дробления: от 29.12.2018 №ЕД -4-2/25984, от 11.08.2018 №СА -4-7/[email protected], от 11.10.2017 №СА -4-7/[email protected], от 31.10.2017 №ЕД -4-9/[email protected] и другие. В них налоговая служба разъясняет, как выявлять незаконное дробление, какие доказательства искать и что конкретно подтверждает злоупотребление и необоснованную налоговую выгоду.

ФНС ужесточает контроль и активизирует борьбу с фиктивным дроблением

В феврале 2021 г. в базах данных появилось письмо ФНС от 29.12.2018 №ЕД — 4-2/25984, которым территориальным налоговым органам поручено усилить контрольно-аналитическую работу в этом направлении. Налоговая служба поручила территориальным инспекциям усилить контроль и активнее находить компании, которые создают видимость деятельности нескольких самостоятельных компаний. Речь идет о незаконном дроблении бизнеса.

Обратите внимание! Если большая компания намеренно разделилась на несколько небольших фирм, чтобы применять УСН или ЕНВД, инспекторы могут доначислить с выручки НДС и налог на прибыль, а также пени и штраф. ФНС предупреждает, что кроме доначислений и санкций по налогам возможны более тяжкие последствия для участников схемы. Вплоть до возбуждения уголовных дел на владельцев бизнеса.

В конце письма сказано, что «необходимо исключить предъявление необоснованных претензий к разделению бизнеса, не направленному на злоупотребления, поскольку выбор и изменение бизнес-структуры является исключительным правом хозяйствующего субъекта».

Пример. Предприниматель разделяет бизнес, чтобы иметь возможность применять льготные режимы налогообложения. Вместе с группой подконтрольных лиц, в которую вошли его родственники и знакомые, он вел деятельность в торгово-развлекательном центре. Передал в аренду торговые площади нескольким ИП. Причем площадь была разделена так, чтобы не выйти за ограничения, установленные для ЕНВД – площадь торгового зала может быть не более 150 кв. м.

Налоговики выяснили, что все подконтрольные лица участвовали в деятельности формально. В результате чиновники доказали, что выгодоприобретателем был предприниматель, и он получил налоговую экономию. Сумма налогов, которую ему удалось сэкономить с помощью незаконного дробления, составила более 80 млн рублей. Деньги взыскали, предприниматель уплатил их в бюджет.

Когда дробление безопасно

- Легальная работа.

- Использование самостоятельных добросовестных лиц.

- Наличие деловых целей.

- Правильный документооборот.

- Обоснованная ценовая политика.

Важно знать! Применять искусственные юридические конструкции для хозопераций, которые не содержат признаков противоправности, но лишены смысла и не имеют неналоговых причин, приравнено к злоупотреблениюправом в сфере налоговых правоотношений.

Рекомендации:

— Не злоупотреблять без необходимости спецрежимами в группе компаний. — Обосновать сотрудничество с подконтрольными ИП и организациями. — Иметь обоснованные возражения на претензии налоговиков. — Помнить, что чиновники не вправе указывать бизнесу, каким образом вести деятельность и выбирать за него способ ее осуществления.

Какие схемы используют, чтобы поделить бизнес

Есть две основные схемы, по которым компании незаконно дробят бизнес.

1 схема – организация переводит часть выручки, имущества и персонал в другую фирму или ИП на спецрежиме. То есть, учредитель создает несколько фирм либо компанию и ИП, но на самом деле они работают как единое целое и фактически маскируют один бизнес, одни покупатели. Фирмы могут работать параллельно либо новых участников регистрируют, когда показатели одной фирмы приближаются к предельным лимитам по УСН (пп. 15,16 п. 3 ст. 346.12 НК, п.4 ст. 346.13 НК).

Имейте в виду! Если выручка каждой компании в пределах лимита на УСН, но суммарно выше 150 млн рублей, то инспекторы считают, чтов этом случае упрощенцы незаконно дробят бизнес и должны платить налоги по общей системе.

2 схема – это создание группы компаний, в которой есть организации или ИП как на общей системе, так и на спецрежимах – УСН и ЕНВД. То есть, контрагентов делят, с НДС и без НДС. Эту схему работы еще совмещают с обналичкой. Дружественные фирмы и ИП используют, чтобы увеличить расходы фирмы на общей системе. Предприниматели фактически не ведут деятельность, а лишь имитируют ее.

Признаки незаконного дробления бизнеса

На что именно обратят внимание инспекторы при проверке, какие обстоятельства вызовут у них подозрение? В письме ФНС от 11.08.2017 № СА -4-7/[email protected] перечислены общие признаки, свидетельствующие о согласованности действий участников схем дробления бизнеса, и раскрыты основные признаки, которые указывают на дробление. Каждый признак проиллюстрирован примерами из судебных решений, вынесенных как в пользу инспекции, так и в пользу плательщиков. Всего сформулировано 17 признаков фиктивного дробления. Но в судебной практике таких признаков больше.

Важно! Если компания обладает одним или двумя признаками – это не доказывает незаконность разделения. Но совокупность таких критериев однозначно повлечет проверку и последующие доначисления. Причем налоги доначислят, исходя из всей прибыли, полученной участниками схемы.

Деловые цели компании

- Выведение из головной компании непрофильных для нее видов деятельности.

- Распределение бизнеса по видам деятельности.

- Распределение бизнеса по региональному признаку.

- Увеличение мотивации персонала.

- Повышение ответственности топ-менеджеров за результаты своей работы и т.д.

Рекомендации: Ознакомиться подробно с письмом ФНС от 11.08.2018, проанализировать все изложенные в нем признаки, по которым инспекторы определяют незаконное дробление и разъяснения налоговиков.

Чтобы доказать незаконное разделение, инспекторам нужно правильно рассчитать налоги и обязательства выгодоприобретателя. Для этого они обязаны не просто сложить все доходы, полученные участниками, но и определить понесенные ими расходы. Только полученная разница станет налоговой базой. Суды внимательно проверяют методику, которую используют налоговики. Поэтому ФНС России рекомендует нижестоящим инспекциям обязательно:

– учитывать не только доходы, но и расходы участников схемы, обосновывать ставки налога, приводить в акте и решении по проверке подробные расчеты, поясняющие примененную методику, доказывать конкретные суммы, участвующие в расчете. Для этого нужно истребовать документы у контрагентов, банковские выписки, изучать данные об аналогичных налогоплательщиках, принимать во внимание возражения налогоплательщика.

К сведению: Арбитражные суды за последние 4 года рассмотрели более 400 дел на сумму 12,5 млрд рублей, то есть в среднем больше 30 млн рублей на одно дело.

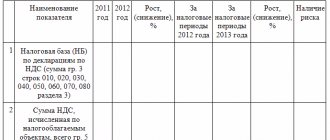

ФНС и некоторые региональные управления (УФНС) разработали внутренние проверочные таблицы с указанием признаков фиктивного дробления. Например, таблицы, отдельно, когда бизнес дробят:

– компании на ОСНО, которые распределяют доходы между УСН и ЕНВД, фирмы, которые работают на УСН и распределяют между собой виды деятельности, организации на ЕНВД, которые распределяют между собой площади помещений.

Для каких целей они используют эту аналитику? Инспекторы могут пользоваться перечнем показателей из таблиц, чтобы собрать на проверке доказательства незаконного дробления. Причем этот список не исчерпывающий.

Таблица необходима и для компаний, чтобы оценить свои риски. Организация может заполнить данные и понять, попадает ли она в группу риска. Чем больше признаков есть у компании, тем больше вероятность, что инспекторы заподозрят незаконное дробление. Чтобы не привлекать внимание к фирме, нужно избегать признаков дробления.

Продолжение – в июльском номере «Делового обозрения».

Дробление бизнеса: на что обратить внимание

Из-за использования компаниями схем с дроблением бизнеса в ходе налоговых проверок организациям доначисляют налог на прибыль, НДС, штрафы, пени. Вменяют в вину и незаконное применение спецрежимов. Количество налоговых споров и судов ежегодно растет. «Размежевание» бизнеса – это потребность или незаконная схема?

Предприниматели в налоговых схемах: опасная оптимизация

В основном бизнесмены хотят жить честно и при этом платить меньше налогов. Узнав о новом способе налоговой оптимизации и решив, что она подходит для их бизнеса или отдельных хозопераций, предприниматели начинают работать «по-новому»: не оценивают налоговые риски и последствия, забывая, что пристальное внимание налоговиков неотступно.

Неформальные критерии отбора

Возмещение НДС

Конечно же, возмещение НДС не является критерием для назначения выездной проверки и это абсолютно законная операция. Тем не менее сумма возмещённого налога является отдельным показателем эффективности для каждой инспекции. Результат — доскональные проверки компаний, претендующих на получение налога из бюджета с целью отказать.

Соответственно, данная операция косвенно усиливает налоговые риски, поскольку вызывает предвзятое отношения налоговых инспекторов к налогоплательщикам.

Имущество компании

Ещё одним неофициальным критерием, привлекающим внимание налогового органа, является благосостояние налогоплательщика. ИФНС нужно не только доначислить, но и взыскать, то есть получить реальные деньги. В этой связи выбирая между двумя компаниями с /- одинаковыми «залётами», инспекция выберет ту, с которой можно взыскать доначисленное.

ИР «Риски»

Информационный ресурс «Риски» является внутренним информационным ресурсом ФНС России. Это непубличные сведения.

Ресурс создан для автоматизации и систематизации процессов сбора, накопления, хранения и обработки определенных сведений об организациях, получаемых налоговыми органами законным путем в ходе выполнения своих функций.

В данном сервисе числятся организации, имеющие потенциальный риск неуплаты налогов.

Ведение ресурса осуществляется на основании Приказа ФНС от 24.06.2011 № ММВ-8-2/42дсп@ «Об утверждении Методических рекомендаций по ведению информационного ресурса «Риски», имеющего приписку «дсп», то есть для служебного пользования.

Как обращаться со служебной информацией, описано в Положении, утвержденном Приказом ФНС от 31.12.2009 N ММ-7-6/[email protected] В нем говорится, что к работе с документами, содержащими служебную информацию ограниченного распространения, допускаются должностные лица налоговых органов в соответствии с Перечнем должностных лиц ФНС, имеющих право доступа к служебной тайне, и полномочиями, определенными их должностным регламентом.

Обычный налогоплательщик получить сведения из ИР «Риски» не может.

Однако в некоторых случаях и тайное становится явным.

Снижение количества ВНП

Обратимся к статистике.

Например, в 2021 году налоговая провела 22 602 проверки организаций. Доначислениями завершились 99 % из них. Общая сумма доначисленного, с учётом пеней и штрафов, составила 340 млрд. рублей, то есть в среднем 15,2 млн на одну «удачную» проверку.

В 2021 картина изменилась. ВНП затронули 12 549 организаций, то есть снижение за 3 года почти в 2 раза. Средняя сумма доначислений на проверку 25 млн.

Разница колоссальная: «минус» 10 тысяч проверок, «плюс» 10 млн доначислений. Всё это говорит о росте эффективности налогового контроля. Тем не менее, кроме выездной налоговой проверки, у налоговой есть ещё один инструмент, позволяющий пополнить бюджет.

Своего рода предупредительным выстрелом, предшествующим проверке, выступает комиссия по легализации. Мероприятие представляет собой переговорный процесс налогоплательщика с инспекцией на тему уточнения налоговых обязательств. В целом, вызов на комиссию основывает на критериях включения налогоплательщика в план проверок.

Однако проверка — процесс долгий, договориться о приемлемых для обеих сторон условиях можно гораздо быстрее.

При этом не нужно воспринимать комиссию по легализации как некий устрашающий механизм. Наоборот, это возможность отстаивать свою позицию и продумать стратеги будущей защиты.

Кредитор — «всёмогутор»

Выявить нарушителя и доначислить налог — только полдела. Бюджет ещё должен получить реальные деньги. В этой части прогресс также не стоит на месте, в настоящий момент налоговый орган наделён сверх-полномочиями для взыскания налогов.

Во-первых, у инспекций есть специальное право «трясти» компании-клоны, то есть организации, на которые переводится деятельность, если у налогоплательщика возникают проблемы. Статья 45 Налогового кодекса разрешает в судебном порядке взыскивать налоговую недоимку с зависимого лица.

Заметьте, никакого банкротства и субсидиарной ответственности. Для удовлетворения требования инспекция должна доказать суду, что действия налогоплательщика и лиц, на которые переводится деятельность (выводится выручка и имущество), носят согласованный (зависимый друг от друга) характер и приводят к невозможности исполнения обязанности по уплате доначисленных налогов.

В качестве доказательств принимаются сведения о том, что:

- активы компании с началом проверки стремительно уменьшаются;

- новая компания создаётся в период проверки, а список контрагентов удивительным образом совпадает;

- сотрудники должника переводятся на работу в новую компанию и т.д.

Во-вторых, упрощённый порядок привлечения бенефициаров должника к субсидиарной ответственности в деле о банкротстве. Так, если более 50% требований кредиторов вытекают из налоговой задолженности, вина контролирующих лиц (директора, участников) презюмируется.

Очевидно, что данная норма внесена в закон о банкротстве с целью облегчить работу налоговой инспекции и упростить процедуру взыскания с контролирующих лиц долгов их компаний перед бюджетом.