Назначение счета

Счет 71 предназначается для учета выдачи и возврата непотраченных подотчетных сумм. Деньги из кассы выдаются с оформлением расходного кассового ордера и лишь при условии, что работником сдана авансовая отчетность о потраченных подотчетных средствах, полученных ранее.

Для получения средств сотрудник пишет заявление, которое должно быть заверено руководителем компании. По истечении срока, на который были предоставлены средства, работник должен в течение 3 дней предоставить отчетность о назначении и количестве потраченных денег. Неистраченные средства возвращаются в кассу предприятия.

Порядок получения денег под отчет

Порядок выдачи финансов под отчет регламентируется специальным нормативным документом, утвержденным ЦБ РФ, в котором отражаются правила ведения кассовых операций хозяйствующими субъектами.

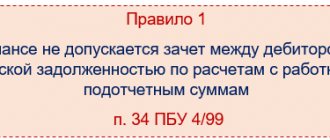

Итак, прежде чем выдавать деньги под отчет бухгалтерия должна проверить, не числится ли за данным сотрудником какая-либо задолженность по ранее полученным ресурсам. Если таковая имеет место быть, то выдавать дополнительные средства нельзя.

После того, как стало понятно, что такой задолженности нет, то работнику необходимо написать заявление на имя руководства, указав требуемую сумму и срок.

Теперь при наличии заявления с подписью руководства оформляется расходный кассовый ордер, который должен быть завизирован главным бухгалтером, кассиром и руководителем, когда бухгалтера нет.

После оформления обозначенного документа и его передачи в кассу кассир проверяет правильность его составления и наличие соответствующих подписей должностных лиц. Только после выполнения всех перечисленных действий кассир выдает работнику денежные ресурсы под отчет.

Характеристика счета 71

71 счет устроен как активный счет, но сальдо на конец месяца может образоваться как кредитовое, так и дебетовое. Остаток по кредиту будет означать долговое обязательство организации перед сотрудником: выданной в подотчет суммы не хватило на подтвержденные хозяйственные расходы. Конечный остаток по дебету говорит о дебиторской задолженности сотрудника перед предприятием.

Сомнений в том, какой он 71 счет: активный или пассивный, быть не должно. Счет активно-пассивный по структуре ближе к активному. Увеличение суммы выданных средств будет отражаться в дебете, а уменьшение дебиторской задолженности — в кредите.

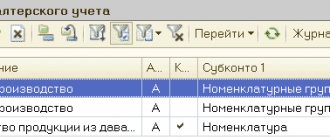

Счета аналитического учета открывают по каждой выданной в подотчет сумме. Контроль над процессами выдачи и использованием средств целевого назначения позволяет снизить неэффективные расходы предприятия.

Корреспонденция с другими счетами

Счет 71 дебетуется при выдаче сотруднику денег под отчет. Для этого в основном используют счет 50, если деньги были выданы из кассы, и счет 51, если средства перечислили с расчетного счета.

Кредитуется бухгалтерский счет 71 со следующими счетами учета:

- внеоборотных активов;

- запасов процесса производства;

- затрат на процесс производства;

- товаров и продукции;

- средств в денежном эквиваленте;

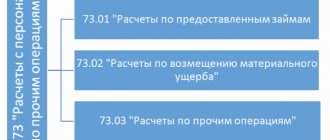

- расчетов с сотрудниками и по прочим операциям;

- финансового результата.

Счета I–IV разделов типового плана счетов используют в корреспонденции с кредитом счета 71 в случае выдачи подотчетных сумм для приобретения материалов, запасов и прочих материальных ценностей, имеющих отношение к внеоборотным активам организации или производственно-реализационному процессу.

Подотчетные суммы, не оплаченные в срок, списывают в финансовый результат предприятия («Недостачи и потери»). В дальнейшем бухгалтер может отразить сумму долга работника перед организацией в счете 70 и списать ее из заработной платы.

Типовые записи

Существуют следующие типовые бухгалтерские проводки для отражения операций по 71 позиций:

1) Дт 71

Кт 50 – выдача денег под отчет из кассы;

2) Дт 08

Кт 71 – включение в первоначальную стоимость НМА расходов на их приобретение и создание;

3) Дт 10

Кт 71 – учет материалов, купленных подотчетным лицом;

4) Дт 20

Кт 71 – учет израсходованных подотчетными лицами денег основного производства;

5) Дт 50

Кт 71 – возврат в кассу неиспользованных подотчетных сумм и т.п.

Подотчетные командировочные средства

Работник, отправляясь в служебную командировку, имеет право на возмещение суммы командировочных расходов, осуществленных с целью:

- оплаты за проезд до пункта назначения;

- оплаты аренды жилья;

- оплаты суточных расходов;

- оплаты прочих оговоренных с работодателем расходов.

Необходимо также учитывать, что работник может претендовать на командировочные выплаты только в том случае, если является штатным сотрудником. Размер денег, выдаваемых под отчет, регулируется коллективными трудовыми договорами или уставом предприятия. Денежные средства, выданные в валюте иностранных государств, необходимо учитывать на отдельных субсчетах.

Проводки по выплате командировочных средств

Выдача работнику командировочных средств сопровождается записями в бухгалтерском учете и оформлением соответствующих документов. Выплатив из кассы денежные средства в подотчет, осуществляется проводка: Дт счет 71 Кт счет 50. Если деньги были перечислены на корпоративную платежную карту, операция оформляется записями: Дт 55 Кт 51, Дт 71 Кт 55.

Дальнейший порядок учета зависит от того, с какой целью работник был отправлен в командировку. Если осуществляются производственные нужды, дебетуются счета 20, 23 или 29 со счетом 71. Поездка административно-управленческого характера списывается на счет 26, по продаже товаров – на счет 44.

Командировка, связанная с приобретением имущества для предприятия, входит в стоимость приобретаемого средства и отражается на соответствующем счете учета производственных запасов, внеоборотных активов, товаров.

Сумма НДС по командировочным выплатам производственного характера учитывается проводками:

- Дт «НДС» Кт «Расчеты по подотчетным суммам» – сумма НДС принята на учет.

- Дт 68 «Расчеты по налогам» Кт 19 «НДС» – проведен налоговый вычет НДС.

Следует помнить, что налоговый вычет НДС на расходы, не относящиеся к производству, не производится. Составляется проводка Дт «Прочие расходы» Кт «НДС», означающая списание НДС.

Подтвержденный расход командировочных средств на большую сумму подлежит возмещению предприятием в пользу сотрудника, проводка – Дт счет 71 Кт счет 50. Если работник возвращает неизрасходованные суммы, операция имеет противоположный вид: Дт «Касса» Кт «Расчеты по подотчетным суммам».

Для чего предназначен счет 08?

По Плану счетов, введенному приказом Минфина РФ от 31.10.2000 № 94н, на счете 08 «Вложения во внеоборотные активы» аккумулируются произведенные организацией затраты в объекты, которые планируется использовать в качестве:

- амортизируемых и неамортизируемых основных средств (далее — ОС);

- нематериальных активов (далее — НМА);

- взрослых животных, относящихся к категории продуктивного (рабочего) скота.

С ключевыми аспектами учета вложений во внеоборотные активы ознакомьтесь в статье «Правила ведения учета вложений во внеоборотные активы».

Об отражении данных по счету 08 в отчетности читайте в статье «По какой строке отразить в бухгалтерском балансе сальдо счета 08?».

Подотчетные суммы по прочим операциям

Кроме командировочных расходов, предприятие может выдать работнику денежные средства в подотчет с целью оплаты:

- хозяйственно-операционных расходов;

- покупки мелкооптовых товаров;

- представительских расходов.

Хозяйственно-операционные расходы предполагают покупку товаров, оплату ГСМ и услуг. Представительские расходы относятся к статье общехозяйственных расходов и включают в себя затраты на прием иностранных представителей, буфетное обслуживание, услуги переводчика и пр. К ним не относятся расходы на развлекательные мероприятия и отдых в профилакториях.

Отражение представительских расходов в учете

Для учета выданных подотчетных сумм с целью оплаты представительских мероприятий составляются проводки по 71 счету:

- Дт «Расчеты по подотчетным суммам» Кт «Касса» – выданы деньги под отчет.

- Дт «Общехозяйственные расходы» Кт «Расчеты по подотчетным суммам» – отражена сумма представительских расходов.

- Дт «НДС» Кт «Расчеты по подотчетным суммам» – учтена сумма НДС.

- Дт «Касса» Кт «Расчеты по подотчетным суммам» – неиспользованные денежные средства возвращены в кассу предприятия.

- Дт «Расчеты по подотчетным суммам» Кт «Касса» – выданы средства в качестве возмещения работнику перерасхода.

- Дт «Нераспределенная прибыль/убыток» Кт «Расчеты по налогам» – в случае превышения нормируемых расходов восстанавливается сумма НДС на перерасход.

Сумма представительских расходов не должна превышать 4% от расходов по оплате труда в отчетном периоде.

Учет хозяйственно-операционных подотчетных сумм

Товары, приобретенные на выданные под отчет денежные средства, учитывают на счетах внеоборотных активов, производственных запасов или товаров.

Рассмотрим пример: из кассы на покупку материалов выдано 3000 р., из них фактически потрачено 2500 р. Бухгалтер осуществляет проводки:

- Дт «Расчеты по подотчетным суммам» Кт «Касса» – 3000 р. – выдано подотчетному лицу на приобретение материалов.

- Дт «Материалы» Кт «Расчеты по подотчетным суммам» – 2500 р. – отражена сумма расходов на материалы.

- Дт «Касса» Кт «Расчеты по подотчетным суммам» – 500 р. – подотчетным лицом возвращены в кассу неиспользованные средства.

Если остаточные подотчетные суммы не возвращены сотрудником в установленный срок, или не был предоставлен авансовый отчет о потраченных средствах, осуществляется проводка: Дт 94 Кт 71. В зависимости от способа удержания суммы могут быть составлены проводки:

- Дт «Расчеты по заработной плате» Кт «Недостачи и потери» – вычет подотчетной суммы из заработной платы сотрудника;

- Дт «Расчеты с сотрудниками по прочим операциям» Кт «Недостачи и потери» – выставлена дебиторская задолженность сотрудника по невозвращенной подотчетной сумме.

Прежде чем использовать счет 71 в бухгалтерском учете для составления корреспонденции по операциям отражения и взыскания с работника подотчетных сумм, необходимо ознакомиться с учетной политикой предприятия. В частных случаях со счетом 71 могут использоваться еще и счета 91, 99.

Дт 91 «Прочие доходы и расходы»

Кт 71«Расчеты с подотчетными лицами» – посредством списания сумм командировочных расходов на увеличение прочих расходов осуществляется учет затрат по командировкам, связанным с прочей деятельностью организации, а также по командировкам в связи с чрезвычайными обстоятельствами или ликвидацией их последствий;

Дт 50 «Касса»

Кт 71«Расчеты с подотчетными лицами»– на сумму неиспользованного остатка подотчетной суммы, сданной подотчетным лицом в кассу организации;

Дт 51 «Расчетные счета»

Кт 71 «Расчеты с подотчетными лицами» —на сумму неиспользованного остатка, сданного подотчетным лицом по объявлению непосредственно на расчетный счет в банке;

Дт 55 «Специальные счета в банках»

Кт 71«Расчеты с подотчетными лицами»– на сумму неиспользованного остатка, сданного подотчетным лицом по объявлению непосредственно на специальный счет в банке. Такой же проводкой отражается возврат неиспользованного аккредитива;

Дт 70 «Расчеты с персоналом по оплате труда»

Кт 71«Расчеты с подотчетными лицами» – на сумму неиспользованного остатка подотчетной суммы, удержанного с заработной платы подотчетного лица.

Кроме того, при определенных условиях в связи с отражением в учете командировочных расходов могут возникать постоянные налоговые обязательства. Подобная ситуация может иметь место в случае, если трудовым договором предусмотрена возможность оплаты расходов на командировку сверх норм, установленных законодательством. В этом случае в бухгалтерском учете оформляется следующая проводка:

Дт 99 «Прибыли и убытки»

Кт 68, субсчет «Налог на прибыль организаций», – на сумму постоянного налогового обязательства.

Пример.

Работник командирован сроком на пять дней для приобретения материально-производственных запасов. На основании расчета ему выдано под отчет 100 000 руб., в том числе 1000 руб. – суточные за время командировки, 19 000 руб. – на оплату стоимости проезда, 5000 руб. – на оплату проживания, 70 000 руб. – на оплату приобретенных материалов.

По возвращении из командировки работником представлен авансовый отчет на общую сумму 85 000 руб., в том числе стоимость приобретенных материалов – 60 000 руб., проездные документы – 9000 руб., оплата проживания в месте командировки – 5000 руб., суточные – 1000 руб. (в соответствии с коллективным трудовым договором). Командировка связана непосредственно с приобретением материалов. В соответствии с учетной политикой организации фактическая себестоимость материалов формируется на счете 15. Неиспользованный остаток в кассу не возвращен.

В бухгалтерском учете были оформлены следующие проводки:

Дт 71«Расчеты с подотчетными лицами»

Кт 50 «Касса»–100 000 руб. – на сумму наличных денег, выданных под отчет;

Дт 15 «Заготовление и приобретение материальных ценностей»

Кт 71«Расчеты с подотчетными лицами»–60 000 руб. – на сумму стоимости приобретенных материалов;

Дт 15 «Заготовление и приобретение материальных ценностей»

Кт 71«Расчеты с подотчетными лицами»–9000 руб. – на сумму оплаты стоимости проезда к месту командировки и обратно;

Дт 15 «Заготовление и приобретение материальных ценностей»

Кт 71«Расчеты с подотчетными лицами»–5000руб. – на сумму оплаты стоимости проживания;

Дт 15 «Заготовление и приобретение материальных ценностей»

Кт 71«Расчеты с подотчетными лицами»– 1000 руб. – на сумму начисленных суточных;

Дт 70 «Расчеты с персоналом по оплате труда»

Кт 71«Расчеты с подотчетными лицами»–15 000 руб. – на сумму неиспользованного остатка подотчетной суммы, удержанного с начисленной оплаты труда командированного работника;

Дт 99 «Прибыли и убытки»

Кт 68 «Расчеты по налогам и сборам»– 120 руб. – на сумму постоянного налогового обязательства по сумме разницы между фактически начисленными суточными и их нормативным размером. Сумма стоимости приобретенных материалов в налоговом учете, по нашему мнению, должна впоследствии списываться в размере их фактической себестоимости, сформированной в бухгалтерском учете, то есть без учета постоянных налоговых обязательств, так как сумма прибыли с превышения фактического размера суточных (включенных в себестоимость материалов) уже начислена.

Фактическая себестоимость материалов списывается с кредита счета 15 в дебет счета 10 по завершении всех необходимых операций, связанных с их доведением до состояния, в котором они пригодны к использованию в запланированных целях, и соответственно учета всех дополнительных расходов.

Командировочные расходы включаются в издержки производства и обращения в фактически произведенном размере. Для целей налогообложения затраты на командировки принимаются в пределах установленных норм. Командировочные расходы сверх норм увеличивают налогооблагаемую базу. НДС по сверхнормативным затратам в зачет бюджету не представляется, а списывается за счет собственных средств предприятия.

Суточные, выданные сверх норм, включаются в совокупный годовой доход подотчетного лица и облагаются налогом на доходы физических лиц. На выданные сверх норм суточные не начисляются страховые взносы по ЕСН.

Лица, получившие наличные деньги под отчет, обязаны предъявлять в бухгалтерию отчет об израсходованных суммах с приложением оправдательных документов, вернуть неизрасходованные суммы или получить из кассы перерасходованные суммы.

Выдача наличных денег под отчет производится при условии полного отчета по ранее выданным суммам.

ЗАКЛЮЧЕНИЕ

На основании вышеизложенного можно сделать вывод о том, что в процессе жизнедеятельности любого предприятия расчеты занимают одно из главных мест в системе бухгалтерского учета. Не случайно, в Плане счетов бухгалтерского учета из всего количества бухгалтерских счетов расчетным операциям принадлежит почти 1/5 часть их общего количества.

Освоение методики учета расчетов с подотчетными лицами, имеет важное значение во всей системе бухгалтерского учета, так как подвижность денежных средств делает этот участок хозяйственной деятельности экономического субъекта наиболее уязвимым с точки зрения различных нарушений и злоупотреблений.

Научно обоснованная система организации бухгалтерского учета содействует эффективному контролю за наличием и движением денежных средств предприятия, своевременному предупреждению отрицательных фактов в хозяйственной деятельности, получению полной и достоверной информации о хозяйственных процессах, результатах деятельности и финансовом состоянии организации.

В процессе своей финансово-хозяйственной деятельности предприятия и организации часто производят расчеты наличными деньгами (не связанные с выплатой заработной платы) как с юридическими, так и с физическими лицами. Денежные средства для этих целей, как правило, выдаются под отчет.

Подотчетные лица — работники организации (в том числе и совместители), которым выданы из кассы наличные деньги с условием представления отчета об их использовании (отсюда и термин – «под отчет»).

Организация может выдавать денежные средства подотчетным лицам: на командировочные расходы; на хозяйственные нужды; на оплату представительских расходов. Отчетной формой за выданные подотчетным лицам суммы является авансовый отчет.

Для обобщения информации о расчетах по подотчетным суммам согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденному приказом Минфина России от 31.10.2000 N 94н, используется активный счет 71 «Расчеты с подотчетными лицами».

В учете предприятия выдача денежных средств оформляется по дебету счета 71 «Расчеты с подотчетными лицами». Счет 71 кредитуется на суммы, израсходованные подотчетными лицами, в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, а также другими счетами в зависимости от характера произведенных расходов. Аналитический учет по счету 71 ведется по каждой сумме, выданной под отчет.

Расходы, которые произведены подотчетными лицами могут включаться в себестоимость продукции (работ, услуг), увеличивать фактические затраты на приобретение основных средств, нематериальных активов, материально-производственных запасов или покрываться за счет чистой прибыли предприятия.

В данной работе рассмотрены основы бухгалтерского учета расчетов с подотчетными лицами, определены основные направления расходования подотчетных сумм, рассмотрены основные первичные документы и нормативные акты, применяемые в оформление расчетов с подотчетными лицами в бухгалтерском учете.

Для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и операционные расходы Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций предусмотрен счет 71 «Расчеты с подотчетными лицами». Это активно-пассивный счет, сальдо которого отражает сумму задолженности подотчетных лиц предприятию или сумму невозмещенного перерасхода. По дебету счета записываются суммы возмещенного перерасхода и вновь выданные под отчет на основании расходных кассовых ордеров, по кредиту – суммы, использованные согласно авансовым отчетам и сданные по приходным кассовым ордерам (неиспользованные).

Подотчетные суммы для контроля за их расходованием учитываются в разрезе каждого работника предприятия по счету 71 «Расчеты с подотчетными лицами». Основанием для заполнения этих документов являются расходные и приходные кассовые ордера – при выдаче средств в подотчет и возврате их в кассу, а также авансовый отчет – при списании израсходованных сумм.

Правильно организованный бухгалтерский учет расчетов с подотчетными лицами на предприятии обеспечит контроль за использованием денежных средств и не создаст проблем с налогообложением и аудиторской проверкой.