Расходы на реализацию являются одним из главных показателей, который необходимо учитывать предприятию для формирования цены на товар. Учет данных расходов ведется на бухгалтерском счете учета 44 (расходы на продажи). В статье мы разберем, что входит в состав расходов на сбыт, а также рассмотрим типовые проводки в таблицах и примеры по счету 44.

Состав реализационных расходов

Расходами на продажу называют затраты организации на приобретение товара, а также дополнительные издержки на его реализацию. К основным статьям реализационных расходов относят затраты на:

- содержание и обслуживание объектов ОС, которые принимают участи в процессе реализации (торговое оборудование, помещение торговой точки и т.п.);

- заработная плата сотрудникам, которые непосредственно обеспечивают процесс продаж;

- прочие представительские и управленческие расходы.

Для учета и анализа обобщенной информации о суммах реализационных расходов используют счет 44. Расходы накапливаются по Дт 44, уменьшение сумм затрат отражается по Кт 44.

Какие типовые проводки включают Дт 44 и Кт 44

Дт 44 Кт 44 чаще всего содержатся в следующих проводках:

- Дт 44 Кт 60 – задолженность перед поставщиком за оказанные услуги;

- Дт 44 Кт 10 – учтена в расходах стоимость материалов;

- Дт 44 Кт 02 – начисление амортизации;

- Дт 44 Кт 70 – расходы по заработной плате;

- Дт 44 Кт 69 – расходы по взносам во внебюджетные фонды;

- Дт 44 Кт 71 – расходы по подотчетным лицам;

- Дт 44 Кт 94 – расходы по недостаче.

Кт 44 применяют при списании на счет 90.

Рассмотрим несколько примеров с использованием Дт 44 Кт 44.

Пример 1

Организация, занимающаяся торговой деятельностью, отразила в марте в учете:

- заработную плату консультантам, кассирам торгового зала в размере 500 000 руб.;

- расходы по аренде торгового зала в сумме 150 000 руб.;

- начисленную амортизацию по оборудованию в зале – 200 000 руб.;

- рекламные расходы – 450 000 руб. (ненормируемые в целях исчисления налога на прибыль).

О рекламных расходах в налоговом учете см. публикацию «Ст. 264 НК РФ (2015): вопросы и ответы».

В учете за март указанные операции были отражены следующими проводками:

- Дт 44 Кт 70 – заработная плата 500 000 руб.;

- Дт 44 Кт 60 – услуги по аренде 150 000 руб.;

- Дт 44 Кт 60 – рекламные расходы 450 000 руб.;

- Дт 44 Кт 02 – амортизация 200 000 руб.

31 марта сделана проводка: Дт 90.2 Кт 44 – 1 300 000 руб. (списание счета 44).

Пример 2

Торговая организация отразила в учете за апрель на счете 44 транспортные расходы в размере 300 000 руб. проводкой Дт 44 Кт 60.

Сальдо на 31 марта по счету 44 – 75 000 руб.

Стоимость реализованных товаров за март – 1 780 000 руб.

Стоимость остатка товара на 31 марта – 360 000 руб.

Необходимо осуществить распределение транспортных расходов.

Для этого определим средний процент транспортных расходов, приходящихся на остаток товара:

(300 000 + 75 000) : (1 780 000 + 360 000) × 100% = 17,52%

Сумма транспортных расходов на остаток товара 360 000 × 17,52% = 63 072 руб.

Сумма транспортных расходов к списанию в апреле 300 000 + 75 000 – 63 072 = 311 928 руб.

30 апреля будет сделана запись: Дт 90.2 Кт 44 – 311 928 руб.

О регистрах налогового учета см. материал «Ведение аналитических регистров налогового учета (формы)».

Учет расходов на продажу на счете 44

Затраты на содержание и обслуживание объектов ОС (помещение магазина, торговое оборудование), участвующих в процессе реализации товара являются одними из основных составляющих расходов на сбыт. Рассмотрим типовые проводки по учеты данных расходов:

| Дт | Кт | Описание | Документ |

| 44 | 02 | Начисление амортизации по объектам ОС (здания, помещения, торговое оборудование, транспортные средства и т.п.), которые используются организацией при продаже товаров и продукции | Ведомость начисления амортизации |

| 44 | 04 | Начисление амортизации по объектам нематериальных активов, которые используются организацией при продаже товаров и продукции | Ведомость начисления амортизации |

| 44 | 10, 60 | Отражение затрат арендатора на проведение ремонта помещения (магазина, торговой точки и т.п.) | Акт выполненных работ |

| 44 | 97 | Отражение расходов на ремонт объектов основных средств, используемых в процессе реализации | Акт выполненных работ |

Как правило, полноценное функционирование процесса реализации обеспечивают сотрудники организации, чьи должностные обязанности так или иначе связаны с продажей товаров (услуг). Речь идет о продавцах на торговых точках, грузчиках, водителях-экспедиторах, заработная плата которых включается в состав расходов на сбыт.

| Дт | Кт | Описание | Документ |

| 44 | Отражение суммы начисленной заработной платы сотрудников, которые обеспечивают процедуру реализации товаров | Ведомость начисления заработной платы | |

| 44 | Отражение суммы расходов на реализацию, понесенных подотчетным лицом | Авансовый отчет | |

| 44 | 69.1 | Начисление суммы страховых взносов на обязательное социальное страхование | Ведомость начисления заработной платы |

| 44 | 69.2 | Начисление суммы страховых взносов в ПФ РФ на зарплату сотрудников, которые обеспечивают процесс реализации | Ведомость начисления заработной платы |

| 44 | 69.3 | Начисление суммы страховых взносов на зарплату сотрудников, которые обеспечивают процесс реализации (обязательное медицинское страхование) | Ведомость начисления заработной платы |

В случае, если производство товара осуществляется собственными силами, то реализационные расходы могут быть отражены следующими проводками:

| Дт | Кт | Описание | Документ |

| 44 | Отнесение суммы издержек производства на расходы по реализации товара | Ведомость производственных расходов | |

| 44 | Включение в состав реализационных расходов стоимости продукции (работ, услуг) обслуживающих производств | Ведомость производственных расходов |

Использование в процессе реализации дополнительных товаров и материалов проводится в учете такими записями:

| Дт | Кт | Описание | Документ |

| 44 | 10 | Отражение стоимости материалов, которые были использованы в процессе реализации товара | Товарная накладная |

| 44 | 41 | Отражение стоимости товаров, использованных в процессе реализации товара | Товарная накладная |

| 44 | Отражение стоимости готовой продукции, которая была использована при реализации товара | Товарная накладная |

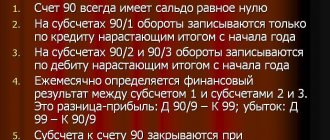

Особенности списания счета 44

Расходы, отражаемые на счете 44, могут относиться как к постоянным, так и к переменным издержкам и списываются на счет 90 «Продажи».

Об учете прямых и переменных затрат см. статью «Как рассчитать переменные издержки (примеры, формула)».

Списание может быть произведено двумя способами:

- поэтапно,

- единовременно.

При этом поэтапное списание осуществляется:

- производственными организациями в виде ежемесячного распределения транспортных услуг и расходов на упаковку между конкретными видами отгруженной продукции с учетом их физических характеристик или прочих показателей;

- для торговых организаций и посредников − распределение транспортных расходов с учетом реализованной продукции и ее остатка на конец месяца;

- для сельхозпроизводителей − распределение по счетам 15 («Заготовление и приобретение материальных ценностей») и 11 («Животные на выращивании и откорме») расходов по заготовке сельхозсырья.

Ежемесячно списываются прочие расходы (не поименованные выше), учтенные на счете 44.

Характеристика счета

Чтобы правильно составлять проводки, необходимо точно знать: счет 44 в бухгалтерском учете активный или пассивный? Счет – активный, синтетический и собирательный. Последнее означает, что остаток на конец периода списывают на другой счет. За весь месяц в дебет счета 44 записывают расходы предприятия по реализации товаров, которые отражаются в счетах финансового результата.

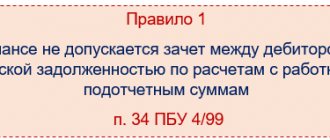

Дебетовый остаток в бухгалтерском балансе (ст. «Незавершенное производство») указывается только в том случае, если за отчетный период товары были реализованы не полностью.

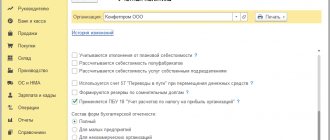

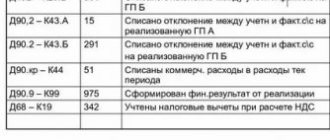

Расчеты по налогу на прибыль (ПБУ 18/02)

Постоянные налоговые активы и обязательства.

Программа производит анализ данных НУ по виду учета ПР, выявляет постоянные разницы между налоговым и бух. учетом, их квалификацию в качестве обязательств и активов.

Отложенные налоговые активы и обязательства.

Программа производит анализ данных НУ по виду учета ВР, выявляет временные разницы между налоговым и бух. учетом, их квалификацию в качестве погашенных и признанных отложенных обязательств и активов.

Расчет налога на прибыль.

При определении суммы условного расхода или дохода по налогу на прибыль программа основывается на оборотах по счету 99.01 и ставках налога на прибыль, указанных в регистре сведений «Ставки налога на прибыль».

Закрытие года

Реформация баланса.

Для того чтобы выполнить эту операцию необходимо использовать документы, которые закрывают декабрь, во всех остальных случаях эта операция не доступна. При ее проведении все сальдо субсчетов счетов 90 и 91 / 99 / 99.01.1 списываются на соответствующие субсчета 90.09 и 91.09 / 99.01.1 / 84.

Закрытие счетов налогового учета.

Для того чтобы выполнить эту операцию так же, как и для предыдущей, необходимо использовать документы, которые закрывают декабрь, во всех остальных случаях эта операция не доступна. При ее проведении списываются все сальдо счетов НУ, которые не предназначены для отражения стоимости активов.

Требуется помощь в составлении плана учебной работы? Укажи тему и получи ответ через 15 минут получить помощь

Списание наценки при использовании товаров для собственных нужд

Например если вы товары использовали для собственных нужд то наценку нужно списать проводкой:

Дебет 44 Кредит 42-СТОРНО (с минусом )-Списано торговая наценка приходящий на стоимость товаров израсходованных для собственных нужд торговой оргонизации.

Пример:

Условие:

Стоимость товаров в продажных ценах использованных для собственных нужд торговой организации составило 30 000 рублей. Наценка приходящий на эти товары 5000 рублей.

Решение:

Дебет 44 кредит 41-30000 рублей -Списано товары для собственных нужд

Дебет 44 Кредит 42-5000 рублей -Списано торговая наценка СТОРНО (с минусом)

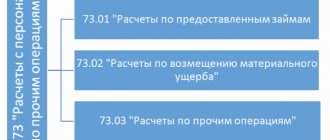

Счета аналитического учета

Множество расходов, связанных со сбытом товаров, списывают на счет 44 в бухгалтерском учете. Субсчета, используемые для детального отражения информации:

- 44.1 – открывается для сбора информации о коммерческих расходах, которые напрямую связаны с процессом реализации товаров или услуг;

- 44.2 – создается для учета издержек процесса реализации, т. е. на отчисление заработной платы, социальных выплат, амортизационные затраты и прочие расходы;

- 44.3 – учитывает списанные на себестоимость продаж суммы (при использовании метода частичного списания).

Кроме аналитических счетов первого уровня, могут использоваться субсчета второго уровня. Применяют их для более детального отражения расходов по определенным статьям затрат, это могут быть счета учета:

- транспортных расходов;

- расходов по заработной плате;

- налоговых платежей и социальных отчислений;

- амортизационных отчислений;

- представительских и прочих расходов.

Счет 44 в бухгалтерском учете имеет разную градацию отнесения на него затрат в зависимости от направления деятельности компании.

Счет 44 в учете сельскохозяйственных предприятий

Организации, занимающиеся заготовкой и переработкой продукции сельского хозяйства, применяют 44 счет для отражения таких расходов, как:

- транспортировка товаров;

- аренда помещений;

- содержание зданий и необходимого инвентаря;

- хранение продукции;

- реклама и представительские расходы;

- иные расходы.

Если на конец месяца продукция не была реализована, может быть использован метод частичного списания расходов на продажу.

Порядок отражения расходов при неполной реализации

Списанию в конце отчетного месяца подлежат следующие виды расходов:

- На производственных предприятиях списывают на счет 90: затраты на упаковку и транспортные услуги. При этом расходы делятся между видами отгруженных товаров ежемесячно на основании веса, объема, себестоимости производства и прочих данных.

- На предприятиях сельскохозяйственной продукции списывают на счет 11 и 15: затраты по заготовке сырья, птиц и скота.

- В торговых организациях списывают на счет 90: затраты на транспортные услуги, которые высчитывают как разницу между расходами по транспортировке уже реализованных товаров и остатков на складе. Операцию производят на конец каждого отчетного периода.

Все остальные расходы по реализации товаров относят на их себестоимость (Дт 90 Кт 44). Решение о применении частичного или полного списания сумм со счета 44 при неполной реализации остается за руководством предприятия.

Проводки по счету 44

Для лучшего понимания проводок по счету 44 предлагаем решить задачу.

Условия: Коммерческие расходы: оплата труда — 120 000 руб., страховые взносы — 36 240 руб., амортизация ОС — 11 000 руб., перевозка товара — 21 000 руб. Сальдо по счету 44 на начало месяца было нулевым.

Проводки:

| Дебет | Кредит | Сумма, руб. | Содержание операции |

| 44 | 02 | 11 000 | Амортизация ОС |

| 44 | 70 | 120 000 | Оплата труда персонала |

| 44 | 69 | 36 240 | Страховые взносы |

| 44 | 76 | 21 000 | Транспортные расходы |

| Итого | 188 240 | ||

Учетной политикой предусмотрено распределение расходов на транспортировку между продукцией, реализованной в течение месяца, и остатком на конец месяца.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

За месяц в компании продано товаров на 560 000 руб., включая НДС 18% — 85 423,73 руб. Себестоимость проданного товара — 260 580 руб., остаток товара на складе — 56 800 руб.

Расчеты:

- доля проданного товара = 260 580 / (260 580 + 56 800) ×100 = 82, 11%;

- сумма списания транспортных расходов = 21 000 × 82,11% = 17 243,10 руб.

Следовательно, в себестоимость товара списывается не 188 240, а 184 483,10 руб.

| Дебет | Кредит | Сумма, руб. | Содержание операции |

| 90.02 | 44 | 184 483,10 | Коммерческие затраты списаны в себестоимость товара (11 000 + 120 000 + 36 240 +17 243,10) |

Дебетовое сальдо по счету 44 на конец месяца покажет сумму 3 756,90 руб. (21 000 – 17 243,10).

Рассмотрим финансовый результат, полученный фирмой по вышеприведенным данным:

| Дебет | Кредит | Сумма | Содержание операции |

| 62 | 90.01 | 560 000 | Признана выручка |

| 90.03 | 19 | 85 423,73 | Учтен НДС с продаж (560 000 / 118 × 18) |

| 90.02 | 41 | 260 580 | Списана себестоимость проданного товара |

| 90.02 | 44 | 184 483,10 | Списаны коммерческие расходы |

| 90.09 | 99 | 29 513,17 | Признан финансовый результат (560 000 – 85 423,73 –260 580 – 184 483,10) |

Списание наценки при уценке товаров

Если Вы решили уценить товар то нужно сделать проводку на размер уценки СТОРНО (с минусом):

Дебет 41 Кредит 42 СТОРНО -Уценка наценки.

Если уценка привела к снижению себестоимости товара то разницу нужно списать на 91 счет:

Дебет 91-2 Кредит 41-На разницу превышения уценки над фактической себестоимостью.

Пример 3 (легкая задача)

Условие:

ЗАО «Тредакс» Купил калькуляторы 10 шт на 12000 (10*1200) втч НДС 20%. По наценке 30% без НДС. Себестоимость каждого чайника 1000(10000/10) Итого себестоимость 10000 рублей.

Решение:

- Дебет 41 Кредит 60-10 000 рублей (12000/120*100)-Покупка калькуляторов.

- Дебет 19 Кредит 60-2000 рублей (12000/120*20)-НДС с покупки

- Дебет 41 Кредит 42-5600 рублей (10000*0,3+(10000+10000*0,3)*0,2)(Наценка +( себестоимость +наценка)*20%) или (10000*1,3*1,2-10000)-Отражен наценка по приобретенным товарам.(комментарии по последней формуле Себестоимость*1,3(наценка 30%)*1,2(120% НДС)-Себестоимость)Эту формула трудно понять, нужно перечитать и осмыслить.

Была проведена уценка калькуляторов всего на 6000 рублей (втч НДС), каждая на 600(втч НДС)

- Дебет 41 Кредит 42-5600 рублей СТОРНО (с минусом)

- Дебет 91-2 Кредит 41-400 рублей (6000-5600)-Списано уценка превышающий себестоимость товара (калькулятора).

ВНИМАНИЕ: читайте НДС при уценке, так как НДС был принят к вычету больше чем НДС с продаж, НДС нужно восстановить