Новая декларация по ЕНВД с 2021 года

Изменений в форму декларации внесено немного, в том числе:

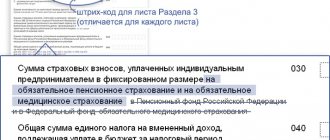

- поменялись штрих-коды на всех страницах,

- изменился расчет «вмененного» налога в разделе 3 декларации по ЕНВД для ИП-работодателей. Теперь предприниматели могут до 50% уменьшать налог на сумму страховых взносов, уплаченных не только за работников, но и за себя (пп.1 п. 2 ст. 346.32 НК РФ).

Также изменения коснулись Форматов представления электронной декларации и Порядка заполнения декларации ЕНВД.

Новую декларацию ЕНВД 1 квартала 2021 г. нужно подать не позднее 20 апреля 2021 г. «Старая» форма применялась в последний раз для отчета за 4 квартал 2021г. и больше ее использовать нельзя.

Электронно декларацию подают те, у кого работает более 100 сотрудников, при меньшей среднесписочной численности можно представить отчет на бумаге.

Общие правила отчетности при вмененке

ЕНВД — налоговый спецрежим, занимающий особое положение среди существующих в РФ режимов налогообложения. Индивидуален он во многом:

- в применимости только к определенным видам деятельности;

- в процедуре перехода к нему и ухода с него;

- в отсутствии зависимости величины уплачиваемого налога от фактически получаемого дохода;

- в правилах подачи отчетности по вмененному налогу.

Подробнее об этом спецрежиме читайте в статье «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Налоговая отчетность по вмененному налогу (или налоговая декларация по ЕНВД) привязана к налоговому периоду. Таким периодом для вмененки служит квартал, т. е. декларацию подают в ИФНС ежеквартально, по его завершении. Крайний срок этого представления зафиксирован в п. 3 ст. 346.32 НК РФ и является единым для всей территории России: не позже 20-го числа месяца, наступающего за каждым налоговым периодом.

В реальности этот срок может смещаться в сторону его увеличения, поскольку на него распространяется правило НК РФ о переносе установленной законодательно даты, попавшей на выходной день, на ближайший наступающий за этим выходным будний день (п. 7 ст. 6.1 НК РФ).

Сдать декларацию в ИФНС можно любым из доступных налогоплательщику способов:

- электронно по ТКС или через сайт ФНС;

- на бумаге, подав ее лично или отправив по почте в адрес налоговой инспекции.

Обратите внимание! У «вмененщика» не может быть нулевых деклараций.

Порядок заполнения декларации по ЕНВД 2021

Состав декларации остался прежним: титульный лист и три раздела. При их заполнении удобнее придерживаться следующей последовательности – сначала данные вносятся в Раздел 2, затем в Раздел 3, и в последнюю очередь заполняется Раздел 1. Приложение № 3 к приказу № ММВ-7-3/353 содержит подробный порядок заполнения декларации по ЕНВД-2017.

Общие требования к заполнению «вмененной» декларации стандартны:

- Денежные показатели указываются без копеек, с округлением до полных рублей;

- Все страницы пронумеровываются;

- При отсутствии показателя в ячейке проставляется прочерк;

- Вверху каждой страницы указывается ИНН и КПП налогоплательщика;

- Распечатывать отчет следует только с одной стороны листа, и не скреплять листы степлером.

Как заполняются разделы декларации ЕНВД за 1 квартал 2021 г. рассмотрим на примере:

ИП Воробьев весь 1 квартал 2021 г. применял ЕНВД, занимаясь грузоперевозками в Ярославле (код ОКВЭД 49.41). Автопарк включает 3 автомобиля, в штате есть работники, помимо самого ИП. Базовая доходность 6000 руб. в месяц. Коэффициент К1 в 2021 г. = 1,798, а К2 = 1. В 1 квартале Воробьев уплатил за себя 5000 руб. страхвзносов, а за работников – 12 000 руб.

Отчётность за 4 квартал 2021

Декларация по ЕНВД за 4 квартал 2021 должна быть сдана не позднее 20 января 2021 года. Форма этой отчётности утверждена приказом ФНС России от 04.07.2014 N ММВ-7-3/[email protected]

Обратите внимание: декларация ЕНВД за 1 квартал 2021 года, т.е. в период с 1 по 20 апреля 2021 года и далее, сдаётся по новой форме, которую вы найдёте ниже.

Декларация ЕНВД за 4 квартал 2021 мало чем отличается от новой, которая начнет действовать после окончания 1 квартала 2021 года, поэтому её можно использовать как образец и в дальнейшем.

Титульный лист декларации заполняется налогоплательщиком, кроме правого нижнего поля. В верхней части страницы указывают ИНН и КПП организации (индивидуальные предприниматели – только ИНН).

В поле «Номер корректировки» при подаче первичной декларации прописывают «0—«. Если впоследствии будет подаваться уточнённая отчётность, то в зависимости от того, какой по счёту она будет, указывают «1—«, «2—» и т.д.

Налоговый период в декларации для каждого квартала будет свой:

- 21 — для 1 квартала;

- 22 — для 2 квартала;

- 23 — для 3 квартала;

- 24 — для 4 квартала.

В нашем случае проставляется код 24. Кроме того, надо указать отчётный год, к которому относится налоговый период, т.е. 2021.

Обратите особое внимание на поле «по месту учета (код)». Дело в том, что плательщик ЕНВД отчитывается в инспекции по месту деятельности, а не регистрации ИП или ООО. Место деятельности и место регистрации могут совпадать, тогда они относятся к ведению одной инспекции. Если же налогоплательщик зарегистрирован в одной инспекции, а ведёт деятельность по ЕНВД на территории, подведомственной другой ИФНС, то он стоит на учёте в двух налоговых органах.

Код места учёта выбирается из Приложения № 3 к инструкции по заполнению, в частности:

- 120 — по месту жительства ИП;

- 214 — по месту нахождения российской организации, если она не относится к крупнейшим налогоплательщикам;

- 310 — по месту ведения деятельности российской организации;

- 320 — по месту ведения деятельности ИП.

Далее заполняются обычные для титульного листа сведения: полное наименование налогоплательщика; код деятельности по ОКВЭД, телефон, количество страниц в отчётности.

В разделе 1 указывается сумма налога к уплате в бюджет, т.е. уже уменьшенная на страховые взносы за ИП и/или работников. При этом форма имеет поля для заполнения разных кодов ОКТМО, если вы ведёте деятельность по ЕНВД в разных местах.

В разделе 2 в строке 010 надо прописать код вида предпринимательской деятельности в соответствии с Приложением № 5 к порядку заполнения отчётности. Это не то же самое, что код ОКВЭД, например:

- 01 – бытовые услуги;

- 02 – ветеринарные услуги;

- 03 – услуги по ремонту и техобслуживанию транспорта и т.д.

Раздел 2 заполняется для каждого места ведения деятельности, поэтому если у вас их несколько (например, несколько торговых точек), но при этом налоговая инспекция одна и та же, то и листов радела 2 оформляется столько же.

Обратите внимание: при ведении деятельности по ЕНВД в местах, относящихся к разным налоговым инспекциям, и сами декларации должны быть разными.

Далее, в разделе 2 вносят данные для расчёта платежа по формуле БД * ФП * К1 * К2, т.е. надо указать базовую доходность, физический показатель, коэффициенты, региональную налоговую ставку, которая может быть снижена по сравнению со стандартной 15%.

В разделе 3 указывают рассчитанный налоговый платеж и страховые взносы, которые были уплачены за работников и/или ИП за себя. На основании этих сведений и производится расчёт платежа для уплаты в бюджет.

Раздел 2

У ИП Воробьева всего один вид и адрес «вмененной» деятельности, поэтому заполнен будет лишь один лист раздела. При осуществлении нескольких направлений бизнеса на ЕНВД, на каждый из них отводится отдельный раздел 2 налоговой декларации ЕНВД-2017.

Код в строке 010 выбираем из приложения № 5 к Порядку заполнения – вид деятельности «05».

В строки 070-090 по каждому месяцу квартала вносим:

- Гр. 2 физпоказатель – 3 (число автомобилей, используемых во «вмененной» деятельности);

- Гр. 3 число дней деятельности на ЕНВД — ставим прочерк, поскольку все месяцы отработаны полностью; когда часть месяца деятельность велась на другом режиме, нужно указывать число дней работы на ЕНВД;

- Гр. 4 налоговая база — при полностью «вмененном» месяце рассчитывается как произведение показателей по строкам 040, 050, 060, 070 (080, 090). В нашем случае налоговая база по гр. 4 будет одинаковой в каждом месяце 1 квартала: 6000 руб. х 1,798 х 1 х 3 = 32 364 руб.

Когда отработан неполный месяц, полученный результат дополнительно нужно разделить на число календарных дней месяца и умножить на отработанные дни.

Налоговую базу квартала получим, сложив базу за 3 месяца – 97 092 руб. (строка 100). Умножим ее на ставку 15% и получим сумму налога – 14 564 руб. (строка 110).

Где отчета по вмененному налогу?

Где же можно налоговой декларации ЕНВД? Оба его варианта, нужные для 2021 года (требующийся для отчета за последний квартал 2021 года и бланк обновленной декларации ЕНВД — 2017, действительный для периодов 2017 года), доступны для скачивания в любой из справочно-правовых систем и на сайте ФНС.

Есть возможность также скачать декларацию ЕНВД — 2017 и на нашем сайте.

Кроме того, на нашем же сайте можно скачать и бланк этой формы, применявшейся для отчетности за периоды 2021 года, который может потребоваться в случае возникновения необходимости уточнения ранее представленных данных.

Раздел 3

Рассчитаем вычеты и сумму налога к уплате:

- В строке 005 признак «1», поскольку наш ИП имеет наемных работников.

- По строкам 020 и 030 указываем сумму перечисленных в 1 квартале страховых взносов за работников (12000 руб.) и «за себя» (5000 руб.) соответственно. Обратите внимание, что строку 030 в бланке ЕНВД-2017 могут заполнять теперь и ИП с работниками, чтобы уменьшить начисленный налог ЕНВД на сумму фиксированных взносов.

- К вычету ИП с работниками могут принять не более 50% от «вмененного» налога по строке 010: 14 564 руб. х 50% = 7282 руб. Хотя сумма уплаченных взносов 17 000 руб. (12 000 руб. + 5000 руб.), но из них к уменьшению возьмем только 7282 руб.

- Общая сумма ЕНВД для ИП Воробьева к уплате – 7282 руб. (строка 040).

Итоги

Декларация по вмененному налогу сдается ежеквартально, в срок до 20-го числа месяца, наступающего за отчетным кварталом. Форма ее, начиная с отчетности за периоды 2021 года, изменена. Обновление связано в основном с правками редакционного характера, но есть и новшество, изменившее порядок расчета итоговой величины налога для ИП, имеющих наемных работников. Теперь такие ИП могут уменьшать начисленный налог на сумму оплат по страховым взносам, сделанным как за работников, так и за себя.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Раздел 1

Здесь указывается, сколько налога подлежит уплате по каждому коду ОКТМО. В нашем случае код один, значит будет заполнен лишь первый блок строк 010-020. Строка 020 будет равна строке 040 раздела 3 – 7282 руб.

Если ОКТМО больше одного, расчет по каждому из них делается пропорционально доле в общей сумме налога: стр. 020 = стр. 040 раздела 3 * (сумма строк 110 раздела 2 по коду ОКТМО/ стр. 010 раздела 3).

При сложении сумм налога по всем кодам ОКТМО в разделе 1 должен получиться результат, равный строке 040 раздела 3.

Коды ОКВЭД

В декларации нужно пояснить, какую основную деятельность ведет организация или ИП. В этих целях нужно указать код по ОКВЭД. При этом во всех декларациях, которые сдаются с 1 января 2021 года, нужно указывать коды по новому классификатору ОКВЭД2. Однако если сдаются «уточненки» за периоды, истекшие до 2021 года, то в них указывайте те же коды, которые были проставлены в первичных декларациях (Письмо ФНС России от 09.11.2016 № СД-4-3/21206).

Как узнать новый ОКВЭД

Если вы не знаете ваши новые ОКВЭД, воспользуйтесь переходными ключами. Вы найдете их на сайте Минэкономразвития России по ссылке economy.gov.ru. Скачайте ключ «ОКВЭД 2001 — ОКВЭД2». Напротив – сможете увидеть новый код.

Приведем пример заполоненного титульного листа декларации по ЕНВД за 1 квартал 2021 года.

Ответственность

Если декларацию по ЕНВД за 9 месяцев2017 года сдать позднее 20 октября 2021 года, то организацию или ИП могут оштрафовать (ст. 119 НК РФ). Штраф – 5 % неуплаченной в срок суммы ЕНВД на основании декларации за каждый полный или неполный месяц со дня, установленного для ее представления. То есть, если декларацию за 9 месяцев2017 года сдать, допустим, на один день позднее и сумма к уплате по этой декларации 125 600 рублей, то штраф – 6280 рублей. Однако штраф не может быть меньше 1000 рублей и не должен превышать 30% суммы налога (ст. 119 НК РФ).

За нарушение сроков представления «вмененной» декларации также предусмотрена и административная ответственность должностных лиц (ИП или директора): предупреждение или штраф от 300 до 500 рублей (ст. 15.5 КоАП РФ).