Декларация – это документ налоговой отчетности, который обязаны предоставлять налоговые агенты в установленные законодательством сроки. Такой формат отчетности должен соблюдаться всеми индивидуальными предпринимателями, осуществляющих свою деятельность по системе Единого налога на вмененный доход. Если ИП не соблюдает сроки сдачи декларации ЕНВД, его действия квалифицируются как прямое нарушение действующего законодательства, что приведет к различным негативным последствиям для бизнесмена.

Штраф за несвоевременную сдачу отчетности по ЕНВД

Если компания (ИП) просрочила сдачу декларации ЕНВД, то это может повлечь за собой ответственность. В частности, плательщика ЕНВД могут оштрафовать. Сумма штрафа составит 5% от налога, который не уплачен в срок.

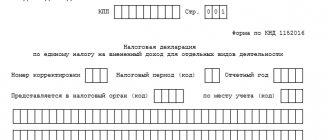

Организации и ИП, которые являются плательщиками ЕНВД, должны сдавать декларацию по этому налогу. В настоящее время действует форма, утвержденная приказом ФНС России от 04.07.2014 №ММВ-7-3/353 (п. 2 приказа ФНС России от 22.12.2015 №ММВ-7-3/590).

Налоговый период по ЕНВД — квартал (ст. 346.30 НК РФ). Декларация должна быть представлена в налоговый орган не позднее 20 числа месяца, который следует за прошедшим кварталом (п. 3 ст. 346.32 НК РФ).

Если компания (ИП) просрочила сдачу декларации, то это может повлечь за собой ответственность. В частности, плательщика ЕНВД могут оштрафовать. Сумма штрафа составит 5% от налога, который не уплачен в срок. Штраф возьмут за каждый месяц просрочки, вне зависимости от того, полный он или нет.

При этом штраф не может быть больше 30% от суммы неуплаченного в срок налога, но и не меньше 1000 рублей (ст. 119 НК РФ). Однако если у налогоплательщика есть смягчающие обстоятельства, то штраф может быть уменьшен (п. 1 ст. 112, п. 3 ст. 114 НК РФ).

Помимо штрафа за просрочку сдачи декларации к ответственности может быть привлечено должностное лицо компании. Ему может быть вынесено предупреждение или наложен штраф. Размер штрафа составит от 300 до 500 рублей (ст. 15.5, ч. 3 ст. 23.1 КоАП РФ).

Кроме того, налоговая инспекция может заблокировать расчетный счет компании, несвоевременно сдавшей декларацию по ЕНВД. Это может произойти в случае, если период просрочки превысил 10 рабочих дней (п. 2 ст. 76 НК РФ).

Сдайте отчётность по ЕНВД без штрафов и с первого раза через Контур.Экстерн. Три месяца — бесплатно!

Попробовать бесплатно

Штраф за неуплату ЕНВД

Судя по вопросу, Вы индивидуальный предприниматель? Тогда согласно ст. 122 Налогового кодекса РФ неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора), а если они совершены умышленно — 40 процентов. Это по каждому налоговому периоду. Всё это сверх доначисления самого налога и пени. Возможно ещё дополнительно (в зависимости от конкретной ситуации) применение статьи 15.11 Кодекса РФ об административных правонарушениях: Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов влечет наложение административного штрафа в размере от двух тысяч до трех тысяч рублей. Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается: искажение сумм начисленных налогов и сборов не менее чем на 10 процентов; искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов. Для применения мер ответственности (штрафов) налоговый орган должен доказать Вашу виновность в правонарушении.

Какие штрафы за неуплату налогов

Одним из самых частых преступлений экономического характера является неуплата налогов. Чаще всего законодательство нарушают организации и индивидуальные предприятия, так как они обладают более широкими возможностями скрыть свои настоящие доходы. От уплаты налогов уклоняются и простые люди, если не полностью, то хотя бы частично.

Перед тем как переступать черту закона необходимо знать, какие штрафы за неуплату налогов предусмотрены. Предприятия, которые не выплачивают налоги в полном объеме, пытаются таким образом увеличить свою прибыль. Экономическая деятельность таких организаций находится в тени. Простые люди могут уклоняться от налогов, так как не понимают их необходимость. Многие люди просто не понимают, что они получают взамен. Так как за неуплату налогов предусмотрены наказания и штрафные санкции, следует подумать стоит ли экономить деньги подобным образом.

Если налоговая служба обнаруживает что та или иная организация не платит налоги, она направляет требование, в котором указаны сроки уплаты. Если организация не выполняет требований, то будут применяться штрафные санкции. Если сумма невыплаченного налога не слишком большая, то нарушителю грозят лишь финансовые потери. Если сумма большая, то долги могут взыскиваться за счет имущества.

Какой штраф за неуплату НДФЛ

Обычно вопросом, какой штраф за неуплату НДФЛ предусмотрен, задаются физические лица. Физические лица должны выплатить налог за истекший период до 15 июля текущего года. Штрафные санкции предусмотрены в том случае, если лицо вовремя не выплачивает налоги. Размер штрафа составляет 20% от той суммы, которую лицо должно было оплатить.

Тем не менее, не стоит бросаться исполнять решение налогового органа, если суммы штрафов имеют крупные размеры. Можно использовать определенные аргументы, которые должны помочь снизить размер штрафа. Если удастся доказать невинность налогоплательщика, то его освободят от ответственности. К ответственности налогоплательщика не смогут привлечь и в случае истечения срока давности. Для налогов он составляет 3 года с того момента, когда налоговый период был окончен. Не стоит забывать и о таких моментах, как нарушение различных формальных процедур. Если формальности будут нарушены, налогоплательщика также могут освободить от ответственности.

Нередко штрафы за неуплату НДФЛ снижаются за счет смягчающих обстоятельств. К таким можно отнести семенные трудности, проблемы со здоровьем, наличие детей на иждивении и многое другое.

Пример 1. Расчет срока давности

Рассмотрим конкретный пример.

Налогоплательщик не уплатил ЕНВД за 1 квартал 2021 года, то есть до 25.04.2021. При этом формирование отчетного срока давности начинается с 01.07.2021 года. В период с 26.04.2021 по 01.07.2021 налоговая инспекция может привлечь плательщика ИП или юрлицо к ответственности за неуплату.

Безнадежной задолженностью перед бюджетом считается сумма, которая может быть признана судом либо по которой прошел срок исковой давности.

Письмо Минфина России от 15 ноября 2010года № 03-02-08/80

Какое наказание за неуплату штрафа

Если штраф не будет уплачен в установленный срок, то к нарушителю будут применены дополнительные штрафные санкции. Часто люди задаются вопросом, какое наказание за неуплату штрафа их ждет? Если штраф не будет уплачен вовремя, то сумма удвоится. Подобным вопросом чаще всего интересуются владельцы автомобилей. Нарушитель должен выплатить штраф в течение месяца, начиная с того дня когда он был выписан. Несмотря на то, что за неуплату штрафа грозит наказание, можно избежать его в случае неуплаты в срок.

Выплату можно отсрочить еще на 30 дней. Для этого необходимо подать в ГИБДД специальное заявление. В случае трудного финансового положения штраф может быть отсрочен на период в 3 месяца. Отсрочить выплату штрафа на длительный период не так просто, так как потребуется доказать финансовую несостоятельность. Могут потребоваться различные справки.

Административное наказание не сможет быть наложено в случае истечения срока давности. Если прошло 2 года с того момента как штраф вступил в силу, то нарушителя не смогут привлечь к административной ответственности. Не стоит забывать, что срок мог прерываться, если нарушитель уклонялся от выплаты штрафа.

Какой штраф за неуплату ЕНВД

Если предприниматель не будет вовремя оплачивать фиксированные взносы, то ему могут выставить штраф. Также будет начисляться пеня. Размер штрафов и пени зависит от того, какая сума не была выплачена, а также от того сколько дней составляет просрочка. В этом году сохраняются такие же штрафы, которые действовали в прошлый год. Многие бизнесмены задаются вопросом, какой штраф за неуплату ЕНВД предусмотрен?

Если взнос не будет выплачен вовремя, то назначат штраф, размер которого будет составлять 20% от неуплаченного взноса. Если предприниматель не оплачивал налоги умышлено, то размер штрафа составит 40%. Вопрос, какая пеня за неуплату штрафа также волнует предпринимателей. Пеня обычно начисляется за неуплату взносов. Она должна быть начислена за каждый день просрочки. В расчет берутся все дни, а не только рабочие. От суммы берется 1/300 часть.

За несколько дней пени не будут большими, но если взносы не были уплачены в течение длительного времени, то размер пени вырастет значительным образом. Пеня будет начисляться в любом случае, если выплата не была своевременной. Если взносы будут оплачены позже чем в установленный срок, то пеня будет начислена автоматическим образом.

Штраф будет начислен в том случае, если в ходе проверки будет выявлена недоимка. Штрафа можно избежать в том случае, если выплата взноса состоялась до проверки, несмотря на то, что срок был нарушен. В таком случае предприниматель должен будет уплатить лишь пеню.

Стоит понять, что пеня и штрафы это различные санкции и между ними нет ничего общего. Пеня начисляется автоматическим образом, а штраф будет выставлен только в том случае, если проверка обнаружит какую-либо недоимку.

Часто задаваемые вопросы

Вопрос № 1. Сложно ли доказать, что просрочка сроков уплаты была «без умысла». Ответ: да. Доказать для налоговой этот вариант достаточно сложно, крайне редко. Единственными вариантами являются предъявление документов – доказательств или наличие переплаты по налогу.

Вопрос № 2. А если налоговая не зачла переплату за предыдущие периоды в счет предстоящих платежей, выявила просрочку, начислила пени и штрафы? В такой ситуации надо немедленно обратиться в отделение ИФНС с личным посещением с доказательствами фактов наличия переплаты, придется написать письмо о зачете переплат в счет предстоящих платежей. В такой ситуации пени и штрафы, скорее всего, будут убраны.

Штраф за несвоевременную сдачу декларации ЕНВД

Юридическим фактом, служащим основанием для начала осуществления контроля за соблюдением предусмотренных налоговым законодательством сроков представления налогоплательщиками расчетов по налогам и налоговых деклараций, является наступление законодательно установленного срока представления в налоговый орган соответствующей отчетности.

Стоит отметить, что со стороны налоговых органов инспекторы ежедневно проводят сверку списка налогоплательщиков, не представивших ту или иную налоговую отчетность, с фактически представленной отчетностью за день.

Налоговая декларация (расчет), а также документы, которые в соответствии с налоговым законодательством должны представляться вместе с налоговой декларацией, могут быть представлены налогоплательщиками в налоговые органы:

1). На бумажных носителях:

-лично, либо доверенное лицо (представитель);

-почтовым отправлением, с обязательной описью вложения.

2). В случае, если численность работников составляет более 100 человек, то у налогоплательщиков возникает обязанность в представлении отчетности в налоговый орган по каналам связи «ТКС».

Несоблюдение порядка преставления налоговой отчетности в электронном виде влечет наложение штрафа (в размере 200 рублей) в соответствии со ст.119 .1 НК РФ. При этом производство по делу о налоговом нарушении, предусмотренной ст.119.1 НК РФ, осуществляется, согласно ст. 101.4 НК РФ.

Смягчающие и отягчающие обстоятельства: каковы они для налогоплательщика?

Среди смягчающих вариантов законодательством предусмотрен ряд ситуаций:

- стечение тяжелых личных (семейных) обстоятельств;

- нарушение под воздействием угрозы либо служебной зависимости;

- сложное материальное положение налогоплательщика;

- наличие иждивенцев;

- сложные нарушения здоровья;

- прочие аналогичные факторы.

В ситуации, если у плательщика есть хотя бы одно из этих обстоятельств, то штраф может быть занижен в 2 раза.

Важно! Возможность применить ту или иную ситуацию для снижения размера штрафа налогоплательщику придется доказывать формально, документально. Если это, например, серьезная болезнь, то необходимы справки из медицинского учреждения, справка о проведенной операции. Возможно была ситуация необходимости покинуть страну в силу каких-то обстоятельств, в данном случае предъявляется документ, подтверждающий необходимость такого выезда.

Среди отягчающих обстоятельств предусмотрено одно:

- повторное подобное правонарушение в течение 1 года.

Несвоевременность представления налоговой отчетности -штрафы

Несоблюдение сроков представления налоговой отчетности в налоговые органы, либо непредставления ее вообще, налогоплательщиками допускается часто. Одной из причин нарушения срока – является смена шаблона налоговой отчетности, либо смена порядка ее представления.

Не стоит забывать, что если последний день подачи отчетности выпадает на воскресенье или нерабочий общегосударственный праздник, то он смещается на ближайший следующий за этим выходным или праздником рабочий день (п. 7 ст. 6.1 НК РФ).

ВАЖНО! В случае отсутствия деятельности по налогам, не предполагающим непредставления отчетности при отсутствии объекта налогообложения, должна быть сдана нулевая налоговая декларация. Ее отсутствие повлечет штраф в размере 1 000 руб. (письмо Минфина от 07.10.2011 № 03-02-08/108).

Нарушение сроков представления деклараций (расчетов) влечет наложения штрафных санкций в размере 5% неуплаченной суммы налога, подлежащей уплате (доплате) на основании этого налогового документа (декларации), за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей, согласно ст.119 НК РФ.

Кроме штрафных санкций за нарушение сроков представления, которые установлены налоговым кодексом, штрафы предусмотрены и административным кодексом РФ, которые должны уплатить должностные лица, ответственные за своевременность представления налоговой отчетности (деклараций) ст.15.5 КоАП РФ. Штрафные санкции варьируются в пределах от 300- до 500 руб., либо может быть вынесено административное наказание в виде предупреждения.

Также, налоговики могут направить уведомление в банк о блокировке действующего расчётного счета за несвоевременное представление налоговых деклараций (п.3 ст.76 НК РФ). Блокируется счет в том случае, если налоговая отчетность не представлена в течение 10 дней после истечения, установленного для нее срока представления. Налоговые органы блокируют все счета, открытые на момент проведения анализа счетов.

Возможно ли избежать санкций

Вопрос о том, можно ли избежать наказания в виде штрафа, интересует абсолютно всех налогоплательщиков. На него отвечает эксперт центра юридической помощи:

«Все мы обращаемся к врачу только тогда, когда болезнь уже застала нас врасплох, но никто не думает о профилактике заболеваний. Очень часто «вмененщики» осуществляют свою деятельность самостоятельно, без привлечения компетентного персонала, отвечающего за корректное заполнение и сроки сдачи декларации ЕНВД. Отсюда вытекают проблемы с просрочками предоставления отчетной документации в ФНС. Если вы уже допустили подобную ситуацию, позаботьтесь заранее о своей деловой репутации, и незамедлительно обратитесь в налоговые органы с соответствующим объяснением, в котором должны быть изложены причины сложившейся ситуации. Если ФНС посчитает причины уважительными, и у вас будут соответствующие этому доказательства, то штрафных санкций можно избежать. Однако следует вести бизнес таким образом, чтобы нарушение сроков исключалось из установленного порядка налоговой отчетности»

Светлана Котлакова, эксперт центра юридической поддержки предпринимателей «Бизнес-консалт»

Одним словом штрафных санкций можно избежать, если к решению вопроса подойти ответственно. Срок обращения в налоговую с объяснением составляет 5 дней с момента нарушения сроков декларации ЕНВД.

Форма декларации по ЕНВД заполняется

При применении системы налогообложения, в виде уплаты единого налога на вмененный доход (ЕНВД) доход в данном случае определяется в соответствии со ст.346.26 Налогового кодекса РФ. Форма декларации, утверждена приказом ФНС России от 4 июля 2014 года №ММВ-7–3/[email protected]

В налоговой декларации по ЕНВД по строке_100 «Налоговая база» раздела 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности», это и считается вмененным доходом согласно ст. 346.29 НК РФ. В случае, если налогоплательщик применяет несколько видов деятельности, то на каждый вид заполняется отдельный лист раздела 2 и соответственно доход считается в совокупности и по всем 4 кварталам отчетного налогового периода.

Расчет налоговой базы по ЕНВД-вмененный доход производится по следующей формуле:

ВД = БД X сумму ФП X К1 X К2, где:

ВД — вмененный доход;

БД — базовая доходность;

ФП — физический показатель;

К1 и К2 — корректирующие коэффициенты.

Сумма единого налога рассчитывается по следующей формуле:

Единый Налог = (Н/база * 15% (либо пониженная ставка согласно нормативным документам субъекта РФ) — Страховые взносы.

Нарушение сроков представления налоговой декларации по единому налогу влечет наложения штрафных санкций в размере 5% неуплаченной суммы налога, подлежащей уплате (доплате) на основании этого налогового документа (декларации), за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей, согласно ст.119 НК РФ.

Стоит о при несвоевременности представления отчетности не существует, т.е. подход ко всем одинаков, к тем, кто просрочил один день и те, кто нем не представлял допустим месяц.

Например, если налогоплательщик не только просрочил сроки представления декларации, но и не оплатил налог, то и размер штрафных санкций соответственно будет больше.

Важные особенности декларирования

Если плательщик единого налога прекратил свою деятельность, но при этом не снялся с учета, то он не освобождается от сдачи декларации. Для ИП и организаций на ЕНВД, зарегистрированных как налогоплательщики специального режима не разрешается:

- непредставление в фискальный орган ежеквартально формы декларации;

- подача документа с нулевыми показателями.

Предприниматель или организация считаются снятыми с учета только после подачи соответствующего заявления:

- для ИП – форма ЕНВД-4;

- для организаций – форма ЕНВД-3.

Если предприятие прекратило деятельность в середине налогового периода, то налог рассчитывается с учетом базовой доходности за полный месяц.

Важной особенностью является то, что вмененный налог рассчитывается с учетом возможного дохода по определенному виду деятельности. Фактический доход при этом не играет никакой роли, даже если предприятие сработало в убыток. Налогоплательщики обязаны уплатить фиксированную сумму ЕНВД и отчитаться об этом перед налоговиками.

Образец заполнения ЕНВД-2 для ИП 2017

Что предусматривает налоговое законодательство за несдачу декларации

Санкции, которые может применить налоговая в том случае, если не получит вовремя необходимый отчет, прописаны в ст. 119 НК РФ. То, какой именно размер штрафа будет установлен, зависит не только от сдачи декларации (расчета), но и от фактической уплаты суммы налога, причитающегося по этой декларации в бюджет:

- Если налог, причитающийся за период, был полностью перечислен в бюджет по сроку уплаты, а «опоздала» только декларация — штраф составит минимум 1000 рублей. Такая же ответственность наступает и в случае, если не сдана вовремя нулевая декларация.

- Если ни декларация не была предоставлена, ни налог не платился — штраф будет начислен со всей суммы неполученного бюджетом налога в таком порядке: 5% от суммы неуплаченного налога за каждый месяц просрочки (полный или неполный). Это означает, что даже если просрочка несколько дней, один неполный месяц уже есть.

- Общая сумма штрафов может составлять максимум 30% от размера неуплаченного налога, но не менее 1000 рублей. То есть штраф в размере 5% может начисляться в течение каждого из 6 месяцев со дня просрочки. Если же налогоплательщик умудрился не отчитываться и не платить более долгий срок — штраф в итоге будет все равно 30%.

Кроме этого, на недоплаченный в бюджет налог будут начисляться пени, своим порядком, по ст. 75 НК РФ, независимо от того, применялись ли к налогоплательщику еще какие-то санкции или нет.

Причины Блокировки банковского расчетного счета

- неуплата (неполная уплата) НДФЛ с зарплат, премий, гонораров фрилансерам и прочих платежей физлицам (70% компаний, у которых заблокировали счет);

- очень быстрый (в течение нескольких часов или минут) вывод денег со счетов после их поступления (55% компаний);

- работа с неблагонадежными контрагентами (50% компаний);

- нахождение в «красной зоне» по налогам. Т.е. налоги уплачивались в размерах, не сопоставимых с масштабом и видом бизнеса (45% фирм);

- нахождение организации в черных списках, то есть в перечне компаний, у которых уже были проблемы по мнению Федеральной службы по финансовому мониторингу (38%);

- уплата НДС в недостаточных объемах (35%);

- негативный рейтинг по снятию наличных. Т.е. компании снимали значительно больше, чем делали похожие компании (9% фирм).

Примечание : Счета блокировались лишь в случае, когда компания соответствовала не одному, а сразу нескольким критериям сомнительности.

Какие санкции за несданный вовремя отчет полагаются по КоАП РФ

Нарушение законодательства о налогах влечет за собой не только налоговые санкции, но и административную ответственность. В случае несдачи налоговой декларации к нарушителям применяются нормы ст. 15.5 КоАП РФ.

По ст. 15.5 КоАП РФ должностным лицам (ответственным за сдачу отчетов и уплату налогов) может быть вынесено предупреждение или наложен штраф, который составляет от 300 до 500 рублей за каждое нарушение.

ОБРАТИТЕ ВНИМАНИЕ! По КоАП РФ штрафы должны быть уплачены в течение 60 дней с момента вынесения постановления о правонарушении. Такие штрафы в случае неуплаты могут быть взысканы через суд. Если дело о неуплате штрафа по рассматриваемой ст. 15.5 КоАП РФ дошло до суда, то по решению судьи может быть взыскан еще один штраф, в 2-кратном размере от исходной суммы, но не менее 1000 рублей. А также могут быть назначены:

- административный арест на срок до 15 суток;

- принудительные общественные работы длительностью до 50 часов.

Следует помнить, что в определенных случаях (повлекших недополучение бюджетом налога в размере, определенном как особо крупный) помимо административной ответственности может применяться еще и уголовная.

В подробностях узнать, какая и когда налагается уголовная ответственность на нерадивых налогоплательщиков, можно в нашей рубрике.

Итоги

За неподачу в срок любой декларации, включая и декларацию по ЕНВД, предусмотрен целый ряд мер воздействия на налогоплательщика:

- налоговые санкции;

- административные санкции;

- уголовные санкции в отдельных случаях;

- прочие меры воздействия, например блокировка банковских счетов или предъявление к уплате налога по камеральной проверке без декларации.

Поэтому, во избежание попадания под этот комплекс мер, рекомендуется предоставлять декларации по ЕНВД своевременно.

О том, как подготовить и когда сдать декларацию по ЕНВД и какие могут быть нюансы расчетов с бюджетом на этом спецрежиме, узнайте больше из нашей рубрики.

Источники:

- Налоговый кодекс РФ

- КоАП

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие дополнительные меры могут применяться к не сдающим отчетность по ЕНВД

К тем, кто вовремя не сдал отчетность по ЕНВД, могут быть применены общие меры дополнительного воздействия. В том числе в первую очередь следует помнить о блокировке банковских счетов недобросовестного налогоплательщика.

Возможность для налоговиков заблокировать счета в банках предусмотрена ст. 76 НК РФ. Если сдача декларации просрочена больше чем на 10 рабочих дней после установленной законом даты подачи, налоговая вправе направить в банки, где обслуживается налогоплательщик, решение о приостановлении операций по его счетам.

Операции блокируются в расходной части (то есть деньги на счет поступать будут, а вот воспользоваться ими налогоплательщик не сможет). При блокировке учитываются такие нюансы:

- Счет блокируется без предварительного уведомления об этом налогоплательщика. ФНС не поддержала идею о том, чтобы предупреждать о блокировке (см. письмо ФНС от 28.07.2016 № АС-3-15/[email protected]).

- В случае блокировки в связи с непредоставлением декларации счет может быть заблокирован без какого-либо ограничения блокируемой суммы, то есть на всю сумму, находящуюся на счету или поступающую на счет. Эту позицию в свое время поддержал Минфин (см., например, письмо Минфина от 15.04.2010 № 03-02-07/1-167).

- Исключениями, доступными к списанию с заблокированного счета, являются платежи, которые по очередности должны проходить раньше налоговых: 1 — выплаты по решениям суда в возмещение вреда жизни и здоровью, а также выплаты по алиментным обязательствам;

- 2 — расчеты по выходным пособиям и оплате труда, выплачиваемые по исполнительным документам;

- 3 — расчеты по зарплате с сотрудниками, с которыми заключены трудовые договоры, а также взносы на обязательное страхование с этих зарплат;

- 4 — прочие платежи по исполнительным документам (не вошедшие в группы 1 и 2);

- 5 — уже сами налоговые платежи и все остальное, что не попало в предыдущие пункты списка; вот это остальное оплачиваться с заблокированного счета уже не может.

Во вторую очередь следует упомянуть о том, что в случае неполучения от налогоплательщика декларации, ФНС может инициировать расчет налога по своим данным. А именно — провести камеральную проверку без декларации. Как раз деятельность на ЕНВД в данном случае является очень подходящим случаем для такой проверки, т. к. расчет налога производится от вмененных к расчету сумм, а не от фактического дохода. То есть плательщику ЕНВД, не предоставившему расчет, будет предъявлена к уплате в бюджет сумма, которую посчитает сама налоговая. Причем, если плательщик так и не подаст свой вариант расчета в декларации, результат камеральной проверки станет для него обязательным к выполнению.

Подробнее о том, что такое камералка без декларации, читайте: «Ст. 88 НК РФ (2016): вопросы и ответы».