Кто представляет форму 3-НДФЛ

Статьей 229 НК РФ определен круг лиц, имеющих обязанность по предоставлению декларации, это:

- индивидуальные предприниматели;

- нотариусы, адвокаты и другие лица, ведущие частную практику;

- иностранцы, работающие по найму граждан для личных, домашних и иных подобных нужд, а также в организациях, ИП или ведущие частную практику;

- граждане, получившие вознаграждения от физлиц и организаций, не являющихся налоговыми агентами, по трудовым договорам и ГПД, включая доходы от сдачи имущества в аренду;

- физлица, получившие доход от продажи недвижимости, находящейся в их собственности менее трех лет, или иных имущественных прав, за исключением случаев, предусмотренных п. 17.1 ст. 217 кодекса;

- граждане — налоговые резиденты РФ, за исключением лиц, указанных в п. 3 ст. 207 кодекса, получившие доходы от источников за границей;

- физлица, получившие доходы, с которых налоговыми агентами не был удержан НДФЛ, за исключением доходов, сведения о которых представлены налоговыми агентами в связи с невозможностью удержать с них налог;

- граждане, выигравшие в лотерею, азартные игры или на тотализаторе;

- физлица, зарабатывающие как наследники или правопреемники авторов изобретений, полезных моделей и промышленных образцов, а также произведений науки, литературы и искусства;

- граждане, получившие подарки не от членов семьи и за исключением других случаев, когда такие доходы не подлежат налогообложению;

- физлица, получившие денежный эквивалент недвижимости или ценных бумаг, переданных в целевой капитал некоммерческих организаций, за исключением случаев, предусмотренных п. 52 ст. 217 кодекса.

Кроме перечисленных категорий граждан форму З-НДФЛ в инспекцию подают по собственной инициативе физлица, имеющие права на получение налоговых вычетов с целью их подтверждения.

Налоговая декларация по форме 3-НДФЛ

Код наименования объекта — это состоящий из одной цифры код для различных типов жилья, который указывается в налоговой декларации. Такой код указывается при указании вычета по покупке жилья в налоговой декларации 3-НДФЛ.

Налогия объясняет:

Для разных типов жилья существуют разные коды. Например, для жилого дома это может быть код «1». Интернет-сервис Налогии для заполнения декларации сам правильно сформирует Вам код именно для Вашего типа жилья и именно для того года, за который заполняется декларация.

- Код по ОКТМО

- Справка 2-НДФЛ

- Возврат подоходного налога

- Декларация 2016

- Постановление №201 от 19 марта 2001 года

Заполнения графы с кодом наименования объекта, как и других полей, которые содержат сведения о налогоплательщике, не представляет собой особых сложностей. Достаточно обратиться к справочной информации, которая представлена в виде таблицы, и найти интересующий объект. Каждый из них имеет свое цифровое обозначение. Например, при покупке жилого дома в соответствующей графе следует поставить цифру «1», в то время как приобретение жилого дома вместе с земельным участком требует кода «7». Таким образом, при заполнении графы декларации, в которой требуется указать код наименования объекта в 3 НДФЛ, внимательно ознакомьтесь со сводной таблицей кодов и выберете тот, который подходит для вашего конкретного случая.

Обратите внимание, что данная информация имеет свойство меняться при внесении изменений в регулирующие законодательные акты. В связи с этим рекомендуется обращаться к первоисточнику данных. Все коды классификаторов, как и другая справочная информация, которая может быть полезной при заполнении декларации 3-НДФЛ, приведены в соответствующих Приложениях к приказу №153н Минфина РФ «Порядок заполнения формы налоговой декларации по налогу на доходы физических лиц».

Код наименования объекта в 3-НДФЛ

| Вид недвижимости | Код наименования объекта в 3-НДФЛ |

| Жилой дом | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в жилом доме/квартире/комнате/земельном участке | 4 |

| Земельный участок, предоставленный для индивидуального жилищного строительства | 5 |

| Земельный участок, на котором расположен приобретенный жилой дом | 6 |

| Жилой дом с земельным участком | 7 |

До вступления в силу федерального закона № 221-ФЗ от 24.07.2007 «О государственном кадастре недвижимости» учет недвижимости вели БТИ, земельные палаты, которые и присваивали условные учетные номера. С 1 марта 2008 года учет также велся по условным номерам, которые присваивал орган, осуществляющий государственную регистрацию прав на недвижимое имущество и сделок с ним вплоть до 2012 года. Таким образом, до 2012 года формировались предпосылки создания полноценного реестра недвижимости.

В течение 2012 года БТИ в электронном виде передали в Росреестр все документы, которые были в их архивах. К концу 2012 года всем объектам недвижимости, у которых имелся условный номер, автоматически присвоился кадастровый.

Поскольку оцифровка и передача в Росреестр огромного количества документов проводилась в сжатые сроки, рекомендуем вам бесплатно проверить присвоили ли вашей недвижимости кадастровый номер, если в ваших правоустанавливающих документах есть только условный.

Нужно зафиксировать код наименования объекта. То есть – указать на то, какое именно имущество приобретено. Значение кода зависит от того, какая именно недвижимость была приобретена физлицом:

| Вид недвижимости | Код наименования объекта в 3-НДФЛ |

| Жилой дом | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в жилом доме/квартире/комнате/земельном участке | 4 |

| Земельный участок, предоставленный для индивидуального жилищного строительства | 5 |

| Земельный участок, на котором расположен приобретенный жилой дом | 6 |

| Жилой дом с земельным участком | 7 |

Новый бланк формы 3-НДФЛ

С отчетности за 2021 год применяется обновленный бланк декларации, утвержденный Приказом ФНС РФ от 07.10.2019 № ММВ-7-11/[email protected] Новая форма учитывает последние изменения в налогообложении доходов физических лиц. Изменения в форме незначительные:

- скорректированы штрихкоды;

- приведены в соответствие с НК РФ поля 071–073 приложения 2 к декларации, в которых следует отражать доходы по КИК, освобождаемые от НДФЛ;

- при расчете стандартного вычета в отдельной строке будет указываться сумма, уплаченная за лекарства;

- при отражении имущественного вычета по расходам на недвижимость нужно будет указать код 1, если речь идет о затратах на новое строительство, или 2, если объект был куплен.

Соответствующие изменения внесены и в порядок заполнения отчетности.

Начиная с 2021 года упрощен порядок получения социального налогового вычета по расходам на покупку лекарств. Раньше при приобретении лекарств для возврата 13 процентов от их стоимости нужно было, чтобы данные лекарственные препараты выписал врач и они были включены в утвержденный законом перечень. Теперь достаточно только назначения врача. Это значит, что вычет по налогу на доходы физических лиц можно получить при покупке любых лекарств, выписанных по рецепту лечащего врача. Кроме того, если налогоплательщик желает получить вычет за приобретенные в 2021 году лекарства в налоговом органе, то сделать это нужно, представив уже обновленную форму налоговой декларации 3-НДФЛ, которая действует с 01.01.2020.

Таким образом, для получения вычета на лекарства, необходимо учесть следующее:

- по расходам на любые лекарства, приобретенные в 2021 году, подавать 3-НДФЛ нужно по обновленной форме (Приказ ФНС РФ от 03.10.2018 № ММВ-7/11/[email protected] в редакции Приказа ФНС РФ от 07.10.2019 № ММВ-7-11/[email protected], действующей с 01.01.2020);

- по расходам на лекарства, входящим в перечень, утвержденный Постановлением Правительства РФ от 19.03.2001 № 201, и приобретенные в 2017–2018 годах, надо по ранее действовавшей форме 3-НДФЛ (Приказ ФНС РФ от 03.10.2018 № ММВ-7-11/[email protected] в редакции, действовавшей до 01.01.2020), заполняя отдельную декларацию на каждый календарный год — 2021 год и 2021 год.

Декларация 3 НДФЛ: как заполнить, образец 2021 года

Предоставить налоговую декларацию следует в территориальное отделение Федеральной налоговой службы по месту регистрации, постоянной или временной. Отчет о доходных поступлениях передают в ФНС лично, по почте или заполняют документ онлайн.

Например, если нужна помощь в заполнении декларации 3-НДФЛ, то обратитесь в ФНС или подготовьте отчет онлайн, воспользовавшись специальными подсказками. Пошаговая инструкция, как самостоятельно и бесплатно заполнить 3-НДФЛ онлайн, приведена далее.

Прежде чем приступить к составлению налоговой декларации, ознакомьтесь с основными требованиями и инструкцией по заполнению 3-НДФЛ:

- Заполняйте ячейки слева направо синими или черными чернилами либо с применением печатной или компьютерной техники.

- В пустых полях налоговой декларации ставьте прочерки. Если значение показателя отсутствует, следует ставить прочерки в каждой ячейке поля показателя.

- Суммы доходов и расходов указывайте в рублях и копейках, за исключением сумм НДФЛ.

- Суммы налога указывайте строго в рублях, применяйте правило округления: до 50 копеек — отбрасываем, более — округляем до полного рубля.

- Денежные средства, полученные в иностранной валюте, и произведенные расходы следует отражать в рублях. Пересчитайте суммы в иностранной валюте по курсу Центробанка РФ на дату получения валюты или совершения расходов.

Вот подробная пошаговая инструкция по заполнению декларации 3-НДФЛ в 2021 году за 2021 (2019 — прошедший год).

Начинаем с шапки. Здесь прописываем ИНН, указываем номер корректировки, налоговый период, код ИФНС. Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000, если ее сдают повторно, то указывают номер корректировки, учитывая хронологический порядок.

Сведения о налогоплательщике — физическом лице. Заполняем код страны. По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, укажите 999.

Код категории плательщика заполняйте с учетом приложения № 1 к порядку заполнения НД (приказ ФНС России от 03.10.2018 № ММВ-7-11/ в редакции 2021 года). Указывайте следующие значения:

- Для ИП — 720.

- Для лица, осуществляющего частную практику, например нотариусы, — код 730.

- Для адвокатов ставьте 740.

- Для физических лиц указывайте 760.

- Для фермеров — 770.

Далее заполните поля Ф.И.О., дата и место рождения.

Укажите информацию о документе, подтверждающем личность. Код вида документа заполните с учетом приложения № 2 к порядку, как заполнить 3-НДФЛ за 2021 год (тот же приказ ФНС).

Разберем на конкретной ситуации образец заполнения новой формы бланка справки 3-НДФЛ. Для примера оформим декларацию на получение профессионального налогового вычета за 2021 год.

Морская Наталья Александровна в 2021 году трудилась в ООО «ППТ» по договору авторского заказа. По п. 3 ст. 221 НК РФ, работнице положен профессиональный налоговый вычет. Размер вычета невозможно подтвердить документально, поэтому сумма рассчитана по нормативу — 20% от суммы налогооблагаемого дохода.

Декларацию 3-НДФЛ следует подавать физлицам и индивидуальным предпринимателям при следующих обстоятельствах:

- получение дохода на протяжении отчётного периода;

- оформление налогового вычета по НДФЛ.

Так, любой доход, за которой ещё не перечислена в госказну пошлина, декларируется гражданами. Сюда включают:

- реализацию недвижимого либо иного имущества;

- получение дивидендов, реализацию ценных бумаг;

- победу в лотерее;

- получение в дар ценного предмета;

- сдача жилплощади в аренду.

Как следует заполнить декларацию

Декларация состоит из обязательных для заполнения разделов и листов, предусмотренных для отдельных налогоплательщиков. Как и прежде, в декларации есть титульный лист и разделы 1 и 2, которые заполняются в обязательном порядке всеми налогоплательщиками (в том числе в случае, когда предприниматель подает нулевую декларацию), приложения 1–8 и расчеты — по необходимости.

Скачайте новую форму декларации 3-НДФЛ

В порядке заполнения новой формы декларации появились поправки:

- закреплено, что номер корректировки по уточненной декларации нельзя заполнять, если не была принята первичная отчетность;

- изменены правила указания номера контактного телефона. «Указывается номер телефона налогоплательщика или его представителя с телефонным кодом страны (для физлиц, проживающих за пределами Российской Федерации) и иными телефонными кодами, требующимися для обеспечения телефонной связи. Номер телефона указывается в следующем формате: телефонный код страны, иной телефонный код, требующийся для обеспечения телефонной связи, номер».

Появилось семь новых кодов видов доходов, полученных от источников в РФ. Среди них 11 и 12 — это доходы от продажи иной недвижимости, исходя из цены договора и из кадастровой стоимости с коэффициентом 0,7 соответственно, а также 13 — доход от продажи транспортных средств.

Количество листов в новой форме осталось прежним — 13.

Так, например, физлица в статусе ИП включат в состав декларации титульный лист, разделы 1, 2 и приложение 3 декларации с указанием доходов, полученных от предпринимательской деятельности, а для получения социального вычета на лечение гражданам необходимо будет заполнить:

- титульный лист, разделы 1 и 2;

- приложение 1 — для отражения доходов, подлежащих налогообложению, а также сумм исчисленного и удержанного работодателем НДФЛ;

- приложение 5 — для расчета социального вычета на лечение.

В случае если получить всю сумму вычета или его остатка нужно от налоговой, понадобится также справка о доходах по форме 2-НДФЛ и заявление о возврате излишне уплаченной суммы налога, в котором указываются реквизиты банковского счета для зачисления переплаты.

Форма заявления о возврате, утвержденная Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/[email protected], действует в редакции Приказа ФНС РФ от 30.11.2018 № ММВ-7-8/[email protected] Поэтому начиная с 09.01.2019 заявление о возврате нужно подавать в налоговую именно по указанной форме.

Код наименования объекта в 3 НДФЛ

1. Общий порядок заполнения декларация на сайте ФНС России описан здесь.

2. По аналогии с заполнением в ППО Декларация 2021 на шаге «Вычеты» на вкладке «Имущество» необходимо проставить маркер «Предоставить имущественный налоговый вычет».

3. Нажимаем «Добавить объект» и заполняем поля, при необходимости выбирая данные из выпадающих списков:

- способ приобретения — договор купли-продажи;

- наименование объекта — квартира;

- вид собственности — собственность;

- признак налогоплательщика — собственник;

- код номера объекта — условный;

- номер объекта;

- место нахождения;

- дата регистрации права собственности;

- стоимость объекта;

- проценты по кредитам.

4. Переходим на вкладку «Итоги», проверяем сумму к возврату. Она, как и в ППО Декларация 2021, составила 68952 рубля.

5. Проверяем форму декларации, нажав «Скачать» и открыв файл *.pdf. Расчет вычета на листе Д1 аналогичен расчету в ППО Декларация 2021.

6. Дальнейшая подача декларации через сайт ФНС описана здесь.

Как мы видим, с имущественным вычетом между программами нет расхождений. Используйте тот вариант, который вам наиболее удобен.

Зачем нужен условный код квартиры? Его не дают земельным наделам, только домам, квартирам, комнатам. Такой цифровой код является идентификационным показателем именно этого, а не иного, объекта.

По содержащимся знакам можно узнать, где находится недвижимость. Этот код нужен, чтобы привязать к местности все объекты, нанести на карты.

Но в реестр ГКН по этому шифру не включают, только при постановке на учет в ГКН будут занесены все имеющиеся сведения об имуществе, в том числе и старый шифр.

Данные о присвоенных недвижимости номерах хранит государственный орган Росреестр. Основные различия между нумерацией:

- Условные номера уже не присваиваются и носят только информационный характер. По УНОН можно узнать шифр кадастра, а также выявить информацию об истории и местоположении объекта на кадастровой карте.

- КНОН присваивается кадастром, используется в оформлении сделок с недвижимым имуществом. Объекты без КНОН, скорее всего, не стоят на учете Росреестра. Это осложняет юридические манипуляции, необходимо присвоить № в кадастровой палате.

- Формат записи и расшифровка разные. Отличаются и принципы образования шифров КНОН и УНОН. Цифровые наборы имеют разную длину.

КНОН помогает систематизировать недвижимость на территории РФ, присваиваются любым объектам, включая земельные участки. УНОН встречается только у зданий и квартир.

Шифры состоят из чисел и дефисов между ними. Каждая группа чисел имеет определенное значение:

- Первые 2 цифры перед дефисом означают код субъекта РФ. Среди субъектов округи, области, регионы, края и т.д. Коды общепринятые и во всех документах присваивались по одинаковым принципам. Регион означает место регистрации объекта, а не фактического положения.

- Следующие числа после дефиса – код регистрационного органа. Означает конкретное отделение инстанции, проводившей регистрацию.

- № архивной книги, в которой есть запись о регистрации недвижимого имущества, год и порядковое исчисление записи.

По сути, УНОН представляет собой порядковый номер регистрации конкретного объекта в регионе.

Структура кадастрового номера

Шифр состоит из четырех групп чисел, разделенных двоеточиями. Последовательно значения числовых групп:

- Округ;

- Район;

- Квартал;

- № земельного участка.

КНОН содержит базовую информацию о фактическом местоположении недвижимости. Порядковое исчисление не ведется.

Все номера присваиваются Росреестром, единственным уполномоченным органом в РФ. По закону, вся недвижимость в стране подлежит учету и регистрации.

Изменения в законодательной базе происходят постоянно, кодекс РФ о налогах не исключение. В уходящем году введены в действие некоторые поправки, что побудило ФСН принять вполне закономерное решение – изменить форму 3НДФЛ. Поэтому отчитываться по доходам 2019 года лица в статусе ИП и физлица будут по новой форме.

С соответствующим приказом ФСН, а также с порядком заполнения документа можно ознакомиться на специализированном Федеральном портале.

Обзор основных изменений в таблице:

| № Закона РФ | Статья Налогового кодекса | Краткое описание изменений (дополнений) в НК |

| 317 | Статья 218 пунк 1 подпункт 4 | Предоставление стандартного вычета на ребенка до увеличения заработной платы сотрудника до предела 350 тыс. руб. Увеличен вычет по налогам на детей-инвалидов. Его сумма зависит от того, кто обеспечивает ребенка. |

| 327 | Статья 214.9 | Об индивидуальных инвестиционных счетах и получении вычета после закрытия счета. |

| 32 | Статья 217 Пункт 66 | Налогообложение для граждан, чей доход составляют дивиденды от зарубежных фирм, включая их ликвидацию. Определен порядок освобождения от уплаты НДФЛ. |

Нужно зафиксировать код наименования объекта. То есть – указать на то, какое именно имущество приобретено. Значение кода зависит от того, какая именно недвижимость была приобретена физлицом:

| Вид недвижимости | Код наименования объекта в 3-НДФЛ |

| Жилой дом | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля в жилом доме/квартире/комнате/земельном участке | 4 |

| Земельный участок, предоставленный для индивидуального жилищного строительства | 5 |

| Земельный участок, на котором расположен приобретенный жилой дом | 6 |

| Жилой дом с земельным участком | 7 |

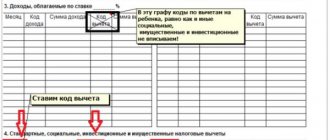

Также в Приложении 7 декларации нужно указата:

При указании номера объекта при помощи кода уточняется, какой именно это номер:

| Вид номера объекта | Код |

| Кадастровый | 1 |

| Условный | 2 |

| Инвентарный | 3 |

| Номер отсутствует | 4 |

В какой форме можно отчитаться

Для представления декларации налогоплательщики могут выбрать любой удобный способ из четырех: лично или через представителя, по почте, в электронном виде по ТКС или воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС РФ.

В последнем варианте подписать отчет необходимо усиленной неквалифицированной подписью, получить которую можно в рамках того же сервиса. Аналогичным способом можно направить вместе с декларацией отсканированные копии подтверждающих документов. В этом случае дублировать пакет документов на бумажном носителе не нужно, если только оригиналы не затребуют специалисты ведомства.

Сроки сдачи

В соответствии со статьей 229 НК РФ налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом. Если указанный день приходится на выходной, предусмотрен перенос на ближайший рабочий день. В 2021 году последний день подачи декларации приходится на четверг, поэтому никаких переносов не предвидится.

При этом, если декларация подается исключительно с целью получения социальных или имущественных вычетов, представить ее можно в любое время в течение всего года, без каких-либо налоговых санкций.При этом налогоплательщик, заявивший в налоговой декларации за 2021 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок — не позднее 30 апреля 2021 года — Информация ФНС «О декларационной кампании — 2020».

Что подразумевает под собой код наименования объекта в 3 НДФЛ и когда требуется его указание?

Как видно из названия рассматриваемой графы, в данном случае требуется указание типа жилья, про который идет речь в налоговой декларации. Необходимость его внесения появляется в том случае, когда подаются сведения с целью получения имущественного налогового вычета на основании покупки или строительства жилья. С таким прошением может обратиться физическое лицо при наличии документального подтверждения понесенных расходов на указанные цели. Они прикладываются к заполненной декларации формы 3-НДФЛ. Она состоит из нескольких листов и несет в себе обширные сведения о налогоплательщике и проведенной им сделке.

Кредит «Без бумаг Оборотный» Промсвязьбанк, Лиц. № 3251

от 11.9%

годовых

до 10 млн

до 2 лет

Получить кредит

Для того чтобы правильно заполнить налоговую декларацию, можно обратиться в специализирующие на оказании подобных услуг организации и заплатить нужную сумму. Такой вариант подойдет для тех, у кого нет возможности тратить время на изучение вопросов законодательства или же кто имеет нестандартную ситуацию, при которой важно получить консультацию специалиста.

Однако самостоятельное заполнение налоговой декларации также возможно, так как здесь достаточно руководствоваться инструкцией. Кроме того, существует ряд сайтов, которые упрощают данную задачу, предоставляя возможность заполнения налоговой декларации онлайн.

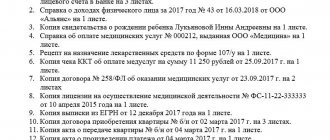

С налоговой декларации указывается ряд сведений, поэтому при ее заполнении необходимо иметь возможность обратиться к таким документам как:

- паспорт (или иной документ, который удостоверяет личность);

- свидетельство ИНН;

- данные о сделке по покупке или строительстве жилья (договор, подтверждение перехода права собственности, регистрации и так далее).

В числе прочих сведений заполняются и графы на листе Д1. Здесь имеет место расчет вычета, который полагается исходя из факта строительства или покупки жилья (13% от потраченной суммы, то не более 260 тысяч рублей). Именно здесь находится рассматриваемая в данной статье графа. В ней следует указать, какой именно объект недвижимости перешел в собственность налогоплательщика. Обратите внимание, что возврат подоходного налога может быть осуществлен только за последние три года.

Кредит «Банковские гарантии» МТС Банк, Лиц. № 2268

от 10%

годовых

до 30 млн

до 1 года

Получить кредит

Когда нужно уплатить налог по декларации

В силу пункта 4 ст. 228 НК РФ налог, посчитанный исходя из сведений налоговой декларации, уплачивается налогоплательщиком по месту жительства в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. Реквизиты для уплаты налога вы можете уточнить в своей налоговой инспекции. Вы также можете сформировать платежный документ, воспользовавшись сервисом «Уплата налогов, страховых взносов физических лиц», либо уплатить налог через личный кабинет налогоплательщика на официальном сайте Федеральной налоговой службы.

Ответственность

Нарушение сроков подачи декларации и уплаты НДФЛ может повлечь:

- привлечение к ответственности в виде штрафа;

- начисление пеней;

- взыскание задолженности по налогу (недоимки), пеней и штрафа через суд.

1. Штрафы

За нарушение срока подачи декларации установлен штраф в размере процентов от не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации, за каждый месяц просрочки уплаты. При этом штраф не может быть больше 30 процентов от суммы налога и меньше 1 тыс. рублей. Даже если сумма налога, которую вы рассчитали, равна нулю, при несвоевременной сдаче декларации будет начислен штраф в размере 1 тыс. рублей (п. 1 ст. 119 НК РФ). По общему правилу за неуплату налога в срок предусмотрен штраф. Однако если вы не уплатили НДФЛ в срок, но правильно его исчислили и представили декларацию, штраф не налагается, взыскиваются только пени (пп. 2–4, 5 ст. 75, ст. 122 НК РФ, письмо Минфина РФ от 18.10.2017 № 03-11-09/68364).

2. Пени за несвоевременную уплату НДФЛ

Пени — это денежная сумма, которая начисляется на сумму задолженности по налогу, если вы не уплатите его в срок. Пени начисляются на сумму задолженности за каждый календарный день просрочки уплаты налога и рассчитываются по формуле (пп. 1, 3, 4 ст. 75 НК РФ): (не уплаченная в срок сумма налога) x (количество календарных дней просрочки) x (1/300 действующей в это время ставки рефинансирования Банка России). С 17.12.2018 ключевая ставка (ставка рефинансирования) Банка России составляет 7,75 процента (Указание Банка России от 11.12.2015 № 3894-У, Информация Банка России от 14.12.2018). При этом сумма пеней на недоимку, образовавшуюся после 27.12.2018, рассчитывается по день исполнения обязанности по уплате налога включительно и не может превышать размер этой недоимки (п. 3 ст. 75 НК РФ, п. 5 ст. 1, ч. 2, 5 ст. 9 Закона от 27.11.2018 № 424-ФЗ).

3. Взыскание задолженности через суд

В случае нарушения сроков подачи декларации и уплаты налога налоговый орган направит вам требование об уплате налога (недоимки), пеней и штрафа. При неисполнении требования налоговый орган в течение 6 месяцев со дня истечения срока исполнения требования может обратиться в суд с заявлением о взыскании задолженности за счет вашего имущества, если ваша задолженность превышает 3 тыс. рублей. Если же задолженность меньше этой суммы, то взыскать ее через суд инспекция может только по истечении трех лет после окончания срока исполнения требования. В таком случае налоговый орган должен подать заявление в суд в течение 6 месяцев со дня истечения трехлетнего срока (пп. 1–3 ст. 48 НК РФ).

Образец заполнения 3-НДФЛ в 2021 году – изменения и примеры заполнения

Приложение 7 состоит из 2 разделов:

- в 1-й по пунктам вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ) и по процентам — 3 000 000 рублей (п.4 ст. 220 НК РФ)).

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, приложений 7), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе приложения 7.

Правила внесения данных в 1-й раздел приложения 7:

1. Подраздел 1.1 стр. 010 — кодировка установлена приложением к порядку заполнения:

- 1 — дом (жилой);

- 2 — квартира;

- 3 — комната;

- 4 — доля в объектах из п. 1–3;

- 5 — земля под индивидуальную жилую застройку;

- 6 — земля под готовым жильем (домом);

- 7 — дом на земельном участке (в комплексе).

2. Подраздел 1.2 стр.020 — вносится признак налогоплательщика:

- 01 — сам собственник;

- 11 — пенсионер — собственник имущества, заявляющий вычет в порядке, предусмотренном п.10 ст. 220 НК РФ;

- 02 — супруг собственника (для случаев, когда право на вычет делится между супругами);

- 12 — супруг собственника — пенсионер;

- 03 — родитель несовершеннолетнего собственника;

- 04 — родитель-пенсионер несовершеннолетнего собственника

- иные варианты кодов для различных ситуаций по приложению 7 к порядку заполнения.

3. Подраздел 1.3

Сюда законодатели добавили новую строку 030 где нужно указать код способа приобретения недвижимости:

- 1 — новое строительство;

- 2 — приобретение готового жилья.

Правильные коды объектов в 3-НДФЛ расскажут налоговикам, в какое именно недвижимое имущество вложился заявитель в 2021 году. Если быть точнее, то понёс траты на:

- Новое строительство.

- Покупку недвижимости.

Поскольку многие сейчас инвестируют именно в недвижимые вещи, заполнение Листа Д1 3-НДФЛ с кодом наименования объекта позволяет вернуть часть расходов, потраченных на новострой или покупку недвижимости.

Согласно действующему законодательству, если гражданин занимается индивидуальным предпринимательством или получает доход помимо основного места работы, он должен подавать данный документ в налоговую службу. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Физические лица, оформляющие документацию на начисление вычета за покупку имущественного объекта, при заполнении декларации зачастую не знают, как правильно вносить код наименования объекта 010 в бланк 3-НДФЛ, какой указывать вид собственности, а также каким образом вписывать данные в некоторые другие поля.

И, зачастую, разумное наименование предопределяет параметры, которые мы будем использовать при описании потребности, например, к какому коду классификатора мы отнесем, как назовем, так и будем закупать: и с точки зрения способов, и с точки зрения требований к участникам процедуры, и с точки зрения применения национального режима».

Строка 010 «Код наименования объекта» в 3-НДФЛ состоит из одной ячейки и может принимать значения от 1 до 7.

Чтобы правильно проставить код наименования объекта в 3-НДФЛ, нужно обратиться к приказу налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671. Его последняя редакция была от 10 октября 2016 года. Им закреплена форма этой декларации, электронный формат и правила заполнения.

Необходимый и подходящий для конкретной ситуации код наименование объекта в декларации 3-НДФЛ берут из Приложения № 5 этого нормативного документа. Для вашего удобства мы привели их ниже в таблице:

| Жилой дом | 1 |

| Квартира | 2 |

| Комната | 3 |

| Доля/доли в жилом доме, квартире, комнате, земельном участке | 4 |

| Земельный участок для индивидуального жилищного строительства | 5 |

| Земельный участок, на котором расположен приобретенный жилой дом | 6 |

| Жилой дом с земельным участком | 7 |

Как видно, при покупке любой квартиры код наименования объекта в 3-НДФЛ должен иметь значение 2 в Листе Д1.

При покупке квартиры на Листе Д1 в 3-НДФЛ код наименования объекта – «2».

Также см. «Какой код дохода указывать в 3-НДФЛ за 2021 год: обзор».