Как рассчитать в бухгалтерском учете?

Амортизация здания – это перенос стоимости объекта недвижимости в расходы. Размер амортизационных отчислений зависит от срока полезного использования, который установлен для помещения.

Важно! В бухучете при определении СПИ нужно руководствоваться п.20 ПБУ 6/01.

Строгих требований и ограничений по продолжительности полезного срока нет, поэтому в каждом случае предприятие может самостоятельно провести анализ состояния сооружения или помещения, степень его износа, скорость устаревания, влияющие на это факторы, существующие ограничения.

Исходя из совокупности факторов, определяется период, на протяжении которого первоначальная стоимость помещения полностью перенесется в расходы, а недвижимость может быть списана как самортизированное основное средство.

При определении СПИ можно руководствоваться Классификацией ОС по амортизационным группам для целей налогового учета.

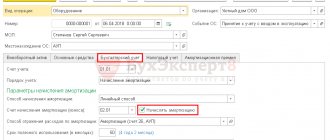

После того, как определен срок, на протяжении которого планируется использовать здание с необходимой отдачей, выбирается метод начисления амортизации, который будет использован на протяжении всего периода эксплуатации здания.

Амортизацию нужно рассчитывать по зданию обязательно, этого требует ПБУ 6/01. Поэтому даже в случае, когда СПИ у помещения свыше 30 лет, все равно нужно каждый месяц считать отчисления.

Методы расчета амортизационных отчислений:

- Линейный – стоимость списывается равномерными частями в течение всего СПИ.

- Способ уменьшаемого остатка – ускоренный нелинейный метод, при котором амортизация рассчитывается из остаточной стоимости и коэффициенту ускорения.

- По сумме чисел лет СПИ – расчет ведется по первоначальной стоимости при суммировании числа лет срока службы.

- Пропорционально производимой продукции.

В подавляющем большинстве случаев для зданий, нежилых и жилых помещений, сооружений выбирается линейный способ начисления амортизации.

Именно равномерное списание стоимости на протяжении всего длительность срока использования является целесообразным для объектов недвижимости.

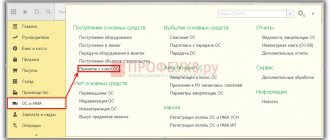

Проводки

Расчет амортизационных отчислений нужно начать с месяца, следующего за месяцем принятия здания к учету.

Один раз в месяц выполняется проводка по амортизации на сумму ежемесячных отчислений.

Проводки:

- Дт 20 Кт 02 – начислена амортизация по зданию, занятому в основном производстве;

- Дт 23 Кт 02 – начислена сумма отчислений по объекту недвижимости, занятому во вспомогательном производстве;

- Дт 25 Кт 02 – амортизационные отчисления по помещению общепроизводственного назначения;

- Дт 26 Кт 02 – отчисления по объекту общехозяйственного назначения.

- Дт 29 Кт 02 – амортизация по активу, используемому в обслуживающем производстве.

Линейный способ

Такой способ наиболее удобен и целесообразен для списания стоимости здания в расходы.

Определяющим фактором износа является время, а потому проще всего разбить всю стоимость на количество месяцев СПИ, относя ежемесячно полученную амортизацию в расходы.

Для помещения, здания, квартиры не актуален вопрос морального износа, а также производственные факторы, поэтому нелинейные методы на практике практически никогда не применяются.

Методика расчета линейным способом:

- Рассчитывается норма амортизации – ежемесячный процент отчислений.

Формула:

Годовая норма амортизации = 1/СПИ в месяцах * 100%.

- Рассчитывается сумма годовой амортизации.

Формула:

Годовая А. = Первоначальная стоимость здания * Норма.

- Определяется размер ежемесячных отчислений.

Формула:

Ежемесячная А. = Годовая А. / 12 мес.

Общие правила начисления

Общие правила начисления амортизации установлены Инструкцией №157н Министерства Финансов. К ним относится:

- Начисление в течение финансового года ежемесячно в размере 1/12 от годовой суммы.

- Амортизация не приостанавливается в течение срока полезного использования.

- Начисление с первого числа месяца, который следует за месяцем принятия здания / помещения к учету.

- Начисление прекращается с первого числа месяца, который следует за месяцем погашения стоимости здания / помещения.

- Начисление происходит в соответствии с рассчитанной нормой амортизации.

- Начисление не может превышать 100% стоимости здания / помещения.

Методика расчета в налоговом учете

В целях налогообложения методика определения срока полезного использования недвижимости другая.

Существуют строгие требования – необходимо выбрать для здания амортизационную группу в соответствии с Классификацией, утвержденной Постановлением Правительства РФ №1 от 01.01.2002.

В соответствии с установленной группой определяется полезный срок.

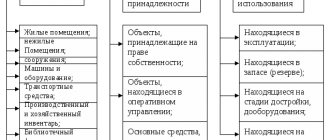

Для объектов недвижимости возможно отнесение к группе с 4-й по 10-ю в зависимости от типа здания, помещения, его назначения, особенностей конструкции, материала из которой сооружение изготовлено.

Наиболее длительный СПИ определяется для зданий, попадающих в 10 амортизационную группу.

Это капитальные строения, нежилые и жилые здания, многоквартирные дома.

Собственник объекта недвижимости вправе установить любой срок из предложенного диапазона лет для конкретной группы. Если это 10 группа, то полезный срок службы может составлять любую длительность свыше 30 лет.

В налоговом учете существует только 2 способа расчета амортизации:

- Линейный — калькулятор расчета линейным способом;

- Нелинейный ускоренный.

Для зданий, сооружение можно выбрать только линейный метод расчета, при котором амортизационные отчисления рассчитываются равномерно.

Порядок расчета линейным способом описан выше, он аналогичен установленному для бухгалтерского учета.

Примеры амортизационных отчислений недвижимости

Ниже рассмотрены два примера, в первом начисляется амортизация по нежилому помещению, расположенному в кирпичном здании, во втором рассматривается квартира, которую предприятие сдает в аренду своему работнику.

Срок полезного использования в обоих случаях составляет более 30 лет.

Для нежилого помещения со сроком службы свыше 30 лет

Исходные данные:

Организация купила нежилое помещения, которое располагается в кирпичном капитальном здании.

Помещение отнесено к 10 амортизационной группе, для него установлен СПИ = 31 год (372 мес.).

Недвижимость поставлена на учет как основное средство по стоимости 5 млн.руб.

Принято решение амортизацию начислять линейным методом.

Расчет:

Норма А. = 1 / 372 * 100% = 2,67%

Годовая А. = 5 000 000 * 2,67% = 133 500.

Ежемесячная А. = 133 500 / 12 = 11125.

Каждый месяц на протяжении 31 года организация будет списывать стоимость нежилого помещения в размере 11125 руб. с помощью проводки Дт 20 Кт 02.

Для квартиры при сдаче в аренду

Имеющаяся на балансе предприятия жилая квартира может быть использована для сдачи в аренду работникам организации за плату. В этом случае учитываться такой объект основных средств будет на счете 03.

Несмотря на то, что фактически квартирой будет пользоваться работник, жилой объект будет по-прежнему числиться на балансе предприятия, организация обязана по нему начислять ежемесячно амортизацию.

Для начисления в целях бухгалтерского учета можно выбрать линейный или один из трех нелинейных методов списания стоимости. Для налогового учета – можно выбрать либо линейный, либо нелинейный.

Самый удобный способ – это начислять амортизацию линейным методом как в бухучете, так и в целях налогообложения. В этом случае расхождения будут минимальны либо будут отсутствовать.

При передаче в аренду квартиры делается внутренняя проводка Дт 03.Имущество переданное в аренду Кт 03.Имущество для сдачи в аренду.

На сумму начисленной амортизации на момент сдачи квартиры в аренду выполняется проводка Дт 02.Амортизация по ОС Кт 02. Амортизация по ОС в аренде.

Начисляемые амортизационные отчисления списываются в качестве прочего расхода проводкой Дт 91.2 Кт 02.Амортизация по ОС в аренде.

Когда квартира будет возвращена предприятию выполняются обратные проводки.

Исходные данные:

Предприятие приобрело за плату квартиру и поставило ее на баланс по стоимости 3 млн.руб.

Квартира расположена в многоквартирном доме и определена к 10 амортизационной группе, для нее установлен срок использования 35 лет (420 мес.) как в налоговом, так и в бухгалтерском учете.

С апреля 2021 года квартира передается в аренду работнику организации, срок договора найма – 11 месяцев. Плата за проживание 10000 руб. Деньги работник оплачивается ежемесячно в кассу.

На апрель 2021 накопленная амортизация 150000.

Расчет и проводки:

Дт 03.Переданное имущество Кт 03.Имущество для сдачи в аренду на сумму 3 млн.руб.

Дт 02.Амортизация по ОС Кт 02.Амортизация по ОС в аренде на сумму 150 тыс.руб.

Норма А. = 1 / 420 * 100% = 2,38%.

Годовая А. = 3 000 000 * 2,38% = 71 400.

Ежемесячная А. = 71 400 / 12 = 5 950.

Ежемесячно выполняется проводка Дт 91.2 Кт 02.Амортизация по ОС в аренде на сумму 5950.

«Времянка»: Минфин расставил приоритеты Амортизация временных сооружений

Несмотря на свою недолговечность, временные сооружения относятся к амортизируемому имуществу. Об особенностях начисления амортизации по таким объектам в бухгалтерском и налоговом учете мы и расскажем в этой статье.

Суть проблемы

Временные сооружения широко используются в строительной деятельности. К ним относятся специально возводимые или приспосабливаемые на период строительства производственные, складские, вспомогательные, жилые и общественные здания и сооружения, необходимые для производства строительно-монтажных работ и обслуживания работников строительства (п. 4.83 Методики определения стоимости строительной продукции на территории Российской Федерации (утверждена постановлением Госстроя России от 05.03.2004 № 15/1), п. 1.2 «ГСН-2001. Сборник сметных норм затрат на строительство временных зданий и сооружений. ГСН 81-05-01-2001» (утвержден постановлением Госстроя России от 07.05.2001 № 45)).

Данные строения подразделяются на титульные и нетитульные. Перечни титульных и нетитульных объектов приводятся в приложениях 2 и 3 к ГСН 81-05-01-2001.

Они возводятся на период строительства, а по его окончании разбираются и утилизируются. Таким образом, реальный срок их полезного использования два-три года.

Несмотря на недолговечность, такие сооружения для целей бухгалтерского и налогового учета являются основными средствами, поскольку удовлетворяют всем требованиям п. 4 ПБУ 6/01 «Учет основных средств» , а так же ст. 256 и 257 НК РФ, а значит, подлежат амортизации и в бухгалтерском и в налоговом учете. Отметим, что раньше п. 50 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29.07.98 № 34н) предусматривался учет временных нетитульных сооружений в составе средств в обороте. Однако приказом Минфина России от 24.12.2010 № 186н этот пункт был признан утратившим силу.

В бухучете – без проблем

В бухгалтерском учете первоначальная стоимость временных зданий и сооружений формируется на субсчете 08-3 «Строительство объектов основных средств». При вводе их в эксплуатацию временные здания и сооружения зачисляются в состав основных средств по дебету счета 01.

Ввод в эксплуатацию титульного временного сооружения оформляется актом о приеме-передаче здания (сооружения) по форме № ОС-1а (утвержден постановлением Госкомстата России от 21.01.2003 № 7). Для ввода в эксплуатацию временных нетитульных сооружений предусмотрена специальная унифицированная форма № КС-8 «Акт о сдаче в эксплуатацию временного (нетитульного) сооружения» (утверждена постановлением Госкомстата России от 11.11.99 № 100).

После ввода основного средства в эксплуатацию по нему начинает начисляться амортизация и в бухгалтерском и в налоговом учете (п. 21 ПБУ 6/01 и п. 4 ст. 259 НК РФ).

Проблем с начислением амортизации по временным сооружениям в бухучете нет. Ведь бухгалтерская амортизация зависит от срока полезного использования объекта основных средств. Определение этого срока производится исходя из: ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью; ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта; нормативно-правовых и других ограничений использования этого объекта (например, срок аренды) (п. 20 ПБУ 6/01 «Учет основных средств»). Таким образом, в бухгалтерском учете срок полезного использования временного сооружения, возведенного на период строительства, будет равен сроку этого строительства. В результате к концу строительства данное сооружение будет полностью самортизировано.

Проблемы налогового учета

А вот в налоговом учете не все так просто. В первую очередь возникает вопрос: в течение какого срока амортизировать временные сооружения? Дело в том, что амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Классификацией основных средств (далее — Классификация), утвержденной постановлением Правительства РФ от 01.01.2002 № 1, для зданий и сооружений установлены длительные сроки полезного использования. В то же время сроком полезного использования признается период, в течение которого объект основных средств используется в деятельности организации (п. 1 ст. 258 НК РФ).

Какой же период является приоритетным при определении срока полезного использования временных сооружений — в течение которого основные средства используются в деятельности налогоплательщика или который установлен с учетом Классификации?

В письме от 13.01.2012 № 03-03-06/1/12 специалисты финансового ведомства разъяснили, что при определении срока полезного использования временных сооружений надлежит руководствоваться именно Классификацией. То есть, если временное сооружение будет использоваться налогоплательщиком только в течение двух лет, а по Классификации оно относится к десятой амортизационной группе со сроком полезного использования 30 лет, амортизационные начисления составят за два года только 2/30 его первоначальной стоимости.

Финансовое ведомство обосновывает свою позицию тем, что согласно п. 1 ст. 258 Налогового кодекса срок полезного использования налогоплательщик определяет самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии со ст. 258 НК РФ и с учетом Классификации.

Надо признать, что позиция Минфина России соответствует действующему законодательству. Из норм Налогового кодекса следует, что срок полезного использования основного средства налогоплательщик может установить самостоятельно, но только в границах, обозначенных Классификацией для данной категории основных средств. Для временных сооружений никаких особых правил Налоговым кодексом не предусмотрено. И поскольку такие сооружения, как отмечалось выше, признаются амортизируемым имуществом, на них распространяются правила начисления амортизации, предусмотренные для основных средств.

Но не все так плохо. Минфин России не против единовременного списания оставшейся недоамортизированной части в момент ликвидации временного сооружения в составе внереализационных расходов. В письме отмечено, что по окончании строительных работ и после ликвидации временных (нетитульных) сооружений, относящихся к объектам основных средств, признанным амортизационным имуществом на основании ст. 256 НК РФ, налогоплательщик вправе учесть расходы в виде сумм недоначисленной в соответствии с установленным сроком полезного использования амортизации с учетом положений подп. 8 п. 1 ст. 265 НК РФ.

Напомним, что согласно названной норме к внереализационным относятся расходы на ликвидацию выводимых из эксплуатации основных средств, на списание нематериальных активов, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, а также расходы на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества), охрану недр и другие аналогичные работы.

Если принимать во внимание незначительный размер амортизационных отчислений, получается, что для целей налогообложения прибыли практически вся стоимость временного сооружения будет учитываться в составе расходов только после его ликвидации.

В бухучете будут разницы

Из-за различий в порядке начисления амортизации в налоговом и бухгалтерском учете в последнем будут возникать временные разницы по ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Пример

Стоимость возведения временного сооружения составила 100 000 руб. Срок, в течение которого данное сооружение будет использоваться —— 24 месяца. Сооружение относится к десятой амортизационной группе. Срок полезного использования для целей налогообложения —— 31 год (372 месяца).

В налоговом учете норма амортизации будет равна 0,27% (1 : 372 х 100 %).

При этом сумма ежемесячных амортизационных отчислений составит 270 руб. (100 000 руб. х 0,27%).

В бухгалтерском учете ежемесячная сумма амортизационных отчислений будет 4167 руб. (100 00 руб. : 24 мес.).

Таким образом, в период строительства ежемесячно возникает вычитаемая временная разница в размере 3897 руб. (4167 руб. – – 270 руб.), приводящая к образованию отложенного налогового актива в сумме 779,4 руб. (3897 руб. х 20%).

Это ежемесячно отражается проводкой:

Дебет 09 Кредит 68

— 779,4 руб. — образование отложенного налогового актива

К моменту окончания строительства, сумма налогового актива, числящаяся по дебету счета 09, составит 18705,6 руб. (779,4 руб. х х 24 мес.).

После окончания строительства и ликвидации временного сооружения данная сумма будет списана следующей проводкой:

Дебет 99 Кредит 09

— 18705,6 руб. списан отложенный налоговый актив.

Перед возведением основных капитальных зданий на период стройки для производства строительно-монтажных работ и обслуживания работников строители возводятили приспосабливают из имеющихся временные здания и сооружения. Это могут быть производственные, складские, вспомогательные, жилые, общественные здания. После производства всех работ и окончания строительства нужда в них отпадает, и их ликвидируют или восстанавливают изначальный вид использованного объекта.

Выводы

Недвижимость, имеющаяся в собственности предприятия, является амортизируемым имуществом, поэтому ежемесячно компания должна вести расчет отчислений.

Для бухгалтерского и налогового учета удобно использовать линейный метод расчет, при котором стоимость помещения равномерно списывается в течение всего установленного для него срока.

Расхождения для налогообложения и в бухучете будут минимальны, если установить одинаковый СПИ, основанный на амортизационный группе из Классификации ОС, а также одинаковый способ амортизационных отчислений.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

Москва — ПОЗВОНИТЬ

+7 Санкт-Петербург — ПОЗВОНИТЬ

+8 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Если на балансе организации числятся здания и сооружения, амортизация по ним начисляется с месяца, следующего за периодом ввода в эксплуатацию. Суммы износа рассчитываются в зависимости от типа объекта, исходя из определенного срока полезного использования здания (СПИ) в соответствии с Классификацией по Постановлению № 1 от 01.01.02 г. Рассмотрим, как проводится амортизация здания на типовом примере.

Срок полезного использования здания

2. ПОСТАНОВЛЕНИЕ ПРАВИТЕЛЬСТВА РФ ОТ 01.01.2002 № 1

О Классификации основных средств, включаемых в амортизационные группы (с изменениями на 10 декабря 2010 года)

Приложение

УТВЕРЖДЕНА постановлением Правительства Российской Федерации от 1 января 2002 года N 1

Классификация основных средств, включаемых в амортизационные группы

(с изменениями на 10 декабря 2010 года)

| Код ОКОФ | Наименование | Примечание | |

| Десятая группа (имущество со сроком полезного использования свыше 30 лет)* | |||

| Здания | |||

| 11 0000000 | Здания (кроме жилых) | здания, кроме вошедших в другие группы (с железобетонными и металлическими каркасами, со стенами из каменных материалов, крупных блоков и панелей, с железобетонными, металлическими и другими долговечными покрытиями) | |

3. ПРИКАЗ МИНФИНА СССР, ГОСПЛАНА СССР, ГОСКОМСТАТА СССР, ГОССТРОЯ СССР, ЦСУ СССР ОТ 28.06.1974

Годовые нормы износа по основным фондам учреждений и организаций, состоящих на государственном бюджете СССР

УТВЕРЖДЕНО Госпланом СССР, Министерством финансов СССР, Госстроем СССР и ЦСУ СССР 28 июня 1974 года в соответствии с постановлением Совета Министров СССР от 11 ноября 1973 года N 824

ГОДОВЫЕ НОРМЫ ИЗНОСА по основным фондам учреждений и организаций, состоящих на государственном бюджете СССР *

| (в % к балансовой стоимости) | ||

| Виды и группы основных фондов | Шифр | Годовая норма износа |

| ЗДАНИЯ | ||

| Здания производственные и непроизводственные | ||

| Здания многоэтажные (более двух этажей), за исключением многоэтажных здании типа этажерок специального технологического назначения; здания одноэтажные с железобетонными и металлическими каркасами, со стенами из каменных материалов, крупных блоков и панелей, с железобетонными, металлическими и другими долговечными покрытиями, с площадью пола свыше 5000 кв.м | 1,0 | |

| Здания двухэтажные всех назначений, кроме деревянных всех видов; здания одноэтажные с железобетонными и металлическими каркасами, со стенами из каменных материалов, крупных блоков и панелей, с железобетонными, металлическими и другими долговечными покрытиями, с площадью пола до 5000 кв.м | 1,2 * | |

| Здания многоэтажные типа этажерок специального технологического назначения; здания одноэтажные бескаркасные со стенами из каменных материалов, крупных блоков и панелей, с железобетонными, металлическими и кирпичными колоннами и столбами, с железобетонными, металлическими, деревянными и другими перекрытиями и покрытиями | 1,7 | |

| Здания одноэтажные бескаркасные со стенами облегченной каменной кладки, с железобетонными, кирпичными и деревянными колоннами и столбами, с железобетонными, деревянными и другими перекрытиями и покрытиями; здания деревянные с брусчатыми или бревенчатыми рублеными стенами одно-, двух- и более этажные | 2,5 | |

4. Рекомендация: Как начислить амортизацию основных средств в бухучете

Стоимость имущества, которое соответствует критериям основного средства, переносить на расходы нужно постепенно, через амортизацию ( п. 84 Инструкции к Единому плану счетов № 157н). Исключение составляет движимое имущество (за исключением объектов библиотечного фонда) стоимостью до 3000 руб. включительно, а также библиотечный фонд, являющийся периодическими изданиями, независимо от стоимости. На данные объекты амортизацию не начисляйте. Это следует из положений пунктов 38, 50, 92 Инструкции к Единому плану счетов № 157н.

Начало и окончание амортизации

В бухучете начислять амортизацию нужно начиная с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства. В дальнейшем амортизацию начисляйте ежемесячно независимо от результатов деятельности учреждения.

Прекращать начисление амортизации нужно начиная с месяца, следующего за тем, в котором основное средство выбыло (было списано с учета) или полностью погасило свою стоимость.

Об этом сказано в пунктах 86–87 Инструкции к Единому плану счетов № 157н.*

Приостановка амортизации

Иногда начисление амортизации может быть приостановлено. В частности, амортизация не начисляется:

за период консервации основного средства продолжительностью более трех месяцев;

за период восстановления ( реконструкции, ремонта или модернизации) основного средства продолжительностью более 12 месяцев.

Такой порядок предусмотрен пунктом 85 Инструкции к Единому плану счетов № 157н.

Полный перечень случаев, в которых начисление амортизации приостанавливается, представлен в таблице.

Бухучет

Суммы начисленной амортизации отразите на аналитических счетах, открытых к счету 0.104.00.000 «Амортизация» ( п. 84 Инструкции к Единому плану счетов № 157н).

Амортизация начисляется:

на недвижимое имущество стоимостью до 40 000 руб. включительно – в размере 100 процентов при принятии к учету;

на движимое имущество (за исключением объектов библиотечного фонда) стоимостью свыше 3000 до 40 000 руб. включительно – в размере 100 процентов при выдаче объекта в эксплуатацию;

на объекты библиотечного фонда (за исключением периодических изданий) стоимостью до 40 000 руб. включительно – в размере 100 процентов при выдаче в эксплуатацию;

на движимое и недвижимое имущество стоимостью свыше 40 000 руб. – по установленным нормам.

Такой порядок установлен пунктом 92 Инструкции к Единому плану счетов № 157н.

При безвозмездном получении основных средств от учреждений, государственных (муниципальных) организаций срок их полезного использования определяется исходя из сроков фактической эксплуатации и ранее начисленной суммы амортизации ( п. 44 Инструкции к Единому плану счетов № 157н). В этом случае ранее начисленная амортизация указывается в акте по форме № ОС-1 (0306001) ( № ОС-1а (0306030), № ОС-1б (0306031)).

Документальное оформление

Аналитический учет начисленной амортизации ведите в оборотной ведомости по нефинансовым активам ( ф. 0504035). Такой порядок установлен пунктом 90 Инструкции к Единому плану счетов № 157н, Методическими указаниями, утвержденными приказом Минфина России от 15 декабря 2010 г. № 173н.

Результаты расчета амортизационных отчислений фиксируйте в первичном документе ( ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 7 Инструкции к Единому плану счетов № 157н).

Способ начисления

В бухучете амортизацию можно начислять только линейным способом ( п. 85 Инструкции к Единому плану счетов № 157н).

Для расчета амортизации линейным способом нужно знать срок полезного использования объекта основных средств и его первоначальную стоимость ( восстановительную, если объект переоценивался) или остаточную стоимость, если объект ранее был в эксплуатации. Перечень расходов, формирующих первоначальную стоимость основного средства, приведен в таблице.

При расчете амортизации сначала определите годовую норму амортизации. Для этого используйте формулу:

– по объектам основных средств, принимаемым к учету по первоначальной стоимости:

| Годовая норма амортизации, % | = | Срок полезного использования объекта основных средств, лет | × |

– по объектам основных средств, ранее бывшим в эксплуатации:

| Годовая норма амортизации, % | = | Оставшийся срок полезного использования объекта основных средств (на дату его принятия к учету), лет | × |

Затем рассчитайте годовую сумму амортизации:

| Годовая сумма амортизации | = | Годовая норма амортизации, % | × | Первоначальная (восстановительная) стоимость объекта основных средств (остаточная стоимость, если объект ранее был в эксплуатации) |

Сумма амортизации, которую нужно начислять ежемесячно, составляет 1/12 годовой суммы.

Такой порядок предусмотрен пунктом 85 Инструкции к Единому плану счетов № 157н.*

Ситуация: как в бухучете отразить начисление амортизации по основному средству, принятому на учет, но не введенному в эксплуатацию (основному средству, находящемуся в запасе)

В бухучете ответ на этот вопрос зависит от стоимости основных средств.

Основное средство учреждение может ввести в эксплуатацию не сразу. В этом случае для удобства к счету 0.101.00.000 «Основные средства» можно вести дополнительные субсчета, например, «Основные средства на складе (в запасе)» и «Основные средства в эксплуатации».

Начислять амортизацию в бухучете нужно начиная с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства ( п. 86 Инструкции к Единому плану счетов № 157н). Таким образом, после отражения полученного имущества на счете 0.101.00.000 учреждение должно начать его амортизировать. Делать это нужно независимо от того, введен данный объект в эксплуатацию или нет.

Исключение из этого правила составляет движимое имущество (за исключением объектов библиотечного фонда) стоимостью от 3000 руб. до 40 000 руб., а также библиотечный фонд (за исключением периодических изданий) стоимостью до 40 000 руб. По данным основным средствам амортизацию начисляйте не в момент принятия их к учету (т. е. отражения на счете 0.101.00.000), а при выдаче объекта в эксплуатацию. При этом амортизацию начисляйте в размере 100 процентов балансовой стоимости. Такой порядок установлен в пункте 92 Инструкции к Единому плану счетов № 157н.

В налоговом учете начисление амортизации по основным средствам, находящимся на складе (в запасе), зависит от причины задержки их фактической эксплуатации.

Если задержка фактической эксплуатации объекта основных средств обусловлена технологическими причинами, начислять амортизацию и списывать ее на расходы в налоговом учете можно. Например, в случае приобретения оборудования в резерв для обеспечения попеременного использования двух и более основных средств ( письмо Минфина России от 3 июля 2006 г. № 03-03-04/4/114).

Если же основные средства изначально приобретены для использования с отсрочкой ввода в эксплуатацию, амортизировать такие объекты при расчете налога на прибыль нельзя ( п. 4 ст. 259 НК РФ). В этом случае возникнет разница между налоговым и бухгалтерским учетом.

С.С. Бычков

начальник отдела методологии бюджетного контроля и аудита департамента бюджетной политики и методологии Минфина России

5. Рекомендация: Как исправить ошибки в бухучете и отчетности

Основание для исправлений

Исправления оформляйте первичным учетным документом – справкой ( ф. 0504833) на основании документов, которые не были проведены в нужном отчетном периоде (например, акт об оказании услуг, дополнительное соглашение и т. д.). В справке отразите:

Обоснование

Если на балансе организации числятся здания и сооружения, амортизация по ним начисляется с месяца, следующего за периодом ввода в эксплуатацию. Суммы износа рассчитываются в зависимости от типа объекта, исходя из определенного срока полезного использования здания (СПИ) в соответствии с Классификацией по Постановлению № 1 от 01.01.02 г. Рассмотрим, как проводится амортизация здания на типовом примере.

Норма амортизации для зданий

Справочник химика 21

Для экономического возмещения физического и морального износа ОПФ часть их стоимости включается в затраты на производство продукции в течение всего срока функционирования основных фондов в виде норм амортизационных отчислений. Средняя норма амортизационных отчислений рассчитывается по формуле

Средняя норма амортизационных отчислений, % : Лизинговый платёж = основной долг + (проценты по кредиту + налог на имущество + прочие дополнительные затраты) * 1,18 (НДС) Если взять 5-летний расчёт на ноябрь 2011 года, где первоначальная стоимость имущества составляет 1 млн руб., аванс 30 % и удорожание 10,40 %, то составляющие будут выглядеть следующим образом: сумма договора = тело долга [700 тыс.

Начисление амортизации линейным способом и его особенности

Из первоначальной стоимости объекта амортизации вычитается его ликвидационная стоимость, а затем получившаяся сумма амортизационных отчислений умножается на дробь, в числителе которой будет оставшийся срок полезного использования, а в знаменателе — сумма чисел лет.

Как считать амортизацию

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон.

Предметы лизинга относят к той или иной профильной группе. В зависимости от принадлежности к профильной группе рассчитывается показатель риска лизинговой сделки.

В условиях экономической нестабильности риски возмещения остаточной стоимости в секторе автолизинга минимальны.

В зависимости от срока полезного использования объекта лизинга и экономической сущности договора лизинга различают:

- Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга.

Что такое амортизационные отчисления и для чего они нужны?

Амортизационные отчисления за нежилые объекты представляют собой ежемесячный перенос стоимости основного средства по частям (в данном случае нежилого помещения) в денежном эквиваленте на счет 02 (амортизация).

Согласно федеральному законодательству (статья №259 НК РФ), производится всеми организациями по установленным нормам и с учетом балансовой стоимости основных средств. Исключением могут являться те объекты, которые находятся на консервации.

По мере использования помещения происходит постепенное уменьшение его стоимости за счет физического и морального изнашивания. Исходя из данного факта, амортизация может иметь цель:

- направлять потоки денежных средств на восстановление, ремонт помещения в будущем;

- постепенно распределять крупные расходы (на списание помещения, пришедшего в негодность) по нескольким периодам по принципу начисления;

- создавать видимость отсутствия больших убытков для акционеров (если не амортизировать основное средство, а просто списать его по истечению срока эксплуатации, в отчетном периоде будет отражен большой убыток для организации, что может оттолкнуть потенциальных акционеров либо напугать уже имеющихся);

- уплата меньшего налога на прибыль (сумма амортизации не всегда в точности повторяет реальный износ, если она больше, то налог на прибыль будет значительно меньше).

Начисления амортизации в бухучете: основы

Исходным элементом в методологии расчета амортизации выступает срок полезного использования (СПИ) недвижимых активов. Устанавливают его за данными «Классификации ОС, включаемых в амортизационные группы». Она действует в соответствии с правительственным постановлением в 2002 году. Нужно учитывать и изменения, внесенные 07.07.2016. Их действие началось с января текущего года.

СПИ выступает период, на протяжении которого здание в состоянии продуктивно служить в качестве актива и способствовать выполнению целей налогоплательщика.

Предприятие его определяет само, основываясь на дату, когда здание запустили в эксплуатацию, и информацию о классификации ОС: (нажмите для раскрытия)

| Группы ОС (здания в т.ч.) | СПИ (лет) | |

| свыше | до (включительно) | |

| 4-я | 5 | 7 |

| 5-я | 7 | 10 |

| 7-я | 15 | 20 |

| 8-я | 20 | 25 |

| 9-я | 25 | 30 |

| 10-я | 30 | |

Здания относятся к 4-й и 5-й, а также к 7-10 группам. Предприятие самостоятельно определяет, к какой из них следует причислить свою недвижимость. Подсказкой служит характеристика каждой совокупности зданий.

Как определить, к какой амортизационной группе относится недвижимость?

Для того, чтобы определить, к какой амортизационной группе относится объект, необходимо знать его срок полезного использования (СПИ). Организация сама определяет СПИ и подтверждает его отдельным актом с датой ввода помещения в работу.

Согласно Классификатору ОС (постановление правительства РФ от 28.04.2018 №526) нежилые здания и помещения относятся к:

Седьмой группе группе (от 15 до 20 лет включительно):

- деревянные;

- контейнерные;

- деревометаллические;

- панельные;

- каркасные;

- глинобитные;

- саманные;

- другие нежилые здания.

- Восьмой группе (от 20 до 25 лет включительно). Здания с:

- облегченной каменной кладкой;

- с брусчатыми, рубленными или бревенчатыми стенами;

- с железобетонными, кирпичными и деревянными столбами.

- со стенами из камня;

- кирпичными и железобетонными колоннами;

- и железобетонными покрытиями.

Начисление амортизации зданий в налоговом учете

В налоговом законодательстве предусматриваются два способа расчета амортизации зданий:

- Линейный – амортизация рассчитывается равномерно и отдельно за каждым объектом. Независимо от учетной политики организации, для зданий его необходимо применять обязательно. Основой начисления выступает их начальная стоимость.

- Нелинейный.

Линейный способ описан выше (пример №1).

При применении нелинейного метода:

- Сумму амортизации следует рассчитывать по комплексу зданий, а не по каждому в отдельности.

- За основу берется, остаточная стоимость ОС, а не первоначальная. Их суммарная оценка ежемесячно уменьшается на начисленный размер износа.

Амортизационные отчисления (А) определяется так:

А = Со · На, где:

Со – остаточная стоимость комплекса зданий;

На – норма амортизации.

Размер последней составляет:

| Группа амортизации | Норма, % |

| 4 | 3,80 |

| 5 | 2,70 |

| 7 | 1,30 |

| 8 | 1,00 |

| 9 | 0,80 |

| 10 | 0,70 |

Пример № 2. Суммарная остаточная стоимость зданий седьмой группы составляет на первое число года 15 млн. руб. Для 7-ой группы ОС норма амортизации – 1,3%.

Рассчитаем сумму амортизации:

- Январь 15 000 000 · 1,3/100 = 195 тыс. руб.

- Февраль (15 000 000 – 195 0000) · 1,3/100 = 14 805 000 · 1,3/100 = 192 465

- Март (14 805 – 192 465) · 1,3/100 = 14 612 535 · 1,3/100 = 189 963

Остаточная стоимость группы зданий на начало второго квартала составит:

14 612 535 – 189 963 = 14 422 572 руб.

Дальнейший расчет проводится точно так же.

Нелинейным способом стоимость зданий списывается намного быстрее, чем линейным. Сумма составит 35-40% уже за первый год эксплуатации активов.

Важно! Метод удобно применять в организациях, предпочитающих амортизацию ускоренную.

Топ 5 часто задаваемых вопросов

Вопрос № 1. Здание находится в ремонте уже 10 месяцев. Нужно ли начислять амортизацию?

Ответ. Начисление амортизации нужно приостановить, если срок ремонта превысит один год. До этого периода она рассчитывается в установленном на предприятии порядке.

Вопрос № 2. В собственности ИП находится здание в ипотеке. На него начисляется амортизация? ИП на ОСНО.

Ответ. Амортизация начисляется. Но ее можно учитывать для целей налогообложения только при условии, что здание используется в бизнесе.

Вопрос № 3. Организация купила нежилое помещение для того, чтобы разместить в нем офис. Она занимает первый этаж многоэтажного жилого дома. Есть ли группа амортизации, к которой его следует причислить?

Ответ. Жилые дома служат больше 30 лет, поэтому помещение, которое является их частью, нужно отнести к десятой группе.

Вопрос № 4. Как определить срок амортизации здания в налоговом учете?

Ответ. Необходимо установить его СПИ, пользуясь официальной Классификацией ОС (постановление Правительства 31 2002 г. плюс изменения).

Вопрос № 5. СПИ нужно определить как:

- Любой, предусмотренный соответствующей группой амортизации.

- Максимальный для той же группы?

Ответ. Выбирается любой срок полезного использования зданий, соответствующий интервалу времени, предусмотренному для той группы ОС, к которой их нужно отнести.

Здания относятся к пассивной части ОС. Для их своевременного восстановления и продолжения СПИ важно, чтобы предприятие путем анализа своих выгод самостоятельно определило, какими методами амортизации ему целесообразно пользоваться.