⭐ ⭐ ⭐ ⭐ ⭐ Добрый день, читатели моего блога, сейчас будем постигать всем необходимую тему — Земля Амортизируется Или Нет. Возможно у Вас могут еще остаться вопросы, после того как Вы прочтете, поэтому лучше всего задать их в комметариях ниже, а еще лучше будет — получить консультацию у практикующих юристов по всем видам права от наших партнеров.

Постоянно обновляем информацию и следим за ее обновлением, поэтому можете быть уверенными, что Вы читаете самую новую редакцию.

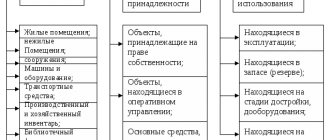

Земельный участок можно принять к учету в качестве основного средства в том случае, если для него выполняются соответствующие условия.

Амортизируется ли земля в бухгалтерском учете

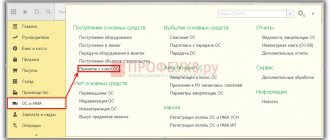

Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка.

Бухгалтерский учет и налогообложение операций с земельными участками

Согласно действующему законодательству стоимость основных средств погашается через начисление амортизации. Однако в связи с тем, что земельный участок является неамортизируемым имуществом, амортизация по нему не начисляется. Иного порядка отнесения на расходы стоимости земельного участка не установлено. В налоговом учете аналогичная ситуация.

По земельным участкам амортизация не начисляется – эта норма закреплена в п. 17 ПБУ 6/01. В эту категорию активов включаются и объекты природопользования с музейными экспонатами. Факт отражения в учетной политике срока эксплуатации земельного надела не может стать основанием для нарушения правил ПБУ.

Переоценка основных средств

Проведение переоценки — это право, а не обязанность организации. Другими словами, компания может от переоценки отказаться. Если же соответствующее решение принято, то переоценивать ОС придется ежегодно по состоянию на 31 декабря. Переоценку проводят в отношении всех основных средств, входящих в группу однородных объектов.

В результате переоценки стоимость объекта может быть либо уменьшена (уценка), либо увеличена (дооценка). Измененная стоимость называется восстановительной.

Результаты уценки бухгалтер отражает на счете 91 «Прочие доходы и расходы».

Проводки будут следующие:

ДЕБЕТ 91 КРЕДИТ 01 — отражена сумма уценки объекта ДЕБЕТ 02 КРЕДИТ 91 — отражена сумма корректировки амортизации, сделанной по итогам уценки.

Если в последующие периоды этот же объект будет вновь дооценен на ту же сумму, то величину дооценки нужно показать по кредиту счета 91.

Результаты дооценки бухгалтер зачисляет в добавочный капитал и отражает по кредиту счета 83.

Проводки будут следующие:

ДЕБЕТ 01 КРЕДИТ 83 — отражена сумма дооценки объекта ДЕБЕТ 83 КРЕДИТ 02 — отражена сумма корректировки амортизации в результате дооценки.

Если в последующие периоды этот же объект будет уценен, то сумму уценки необходимо отнести на уменьшение добавочного капитала и отразить по дебету счета 83. Уценку, которая по величине превышает первичную дооценку, нужно частично списать на уменьшение добавочного капитала, а оставшуюся сумму отразить по дебету счета 91.

По основным средствам, которые ежегодно переоцениваются, сумма амортизации рассчитывается исходя из восстановительной, а не первоначальной стоимости.

Начисляется ли амортизация на землю

Земля – амортизационная группа 7, если территория относится к объектам размещения свалок. Такой вывод можно сделать по международным стандартам проведения учетных операций. Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов. Стоимость таких наделов не оказывает влияния на размер амортизационных отчислений по сооружениям, расположенным на их поверхности. Бухгалтер должен организовать раздельный учет земли и находящихся на ней других объектов основных средств.

Начисляется ли амортизация на землю

Учесть расходы на покупку земельного участка вы можете только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (ст. 271, 268 НК РФ).

Начисляется ли в налоговом учете?

При этом данный срок не может быть менее 5 лет. Либо включить в налогооблагаемую базу долю затрат на покупку участка в размере 30% от всей базы за предыдущий период и таким образом действовать до полного погашения расходов. Такое допущение в налоговом законодательстве приводит к возникновению расхождений между бухгалтерским и налоговым учетом и, соответственно, постоянных налоговых разниц.

В рекомендации читайте о критериях, по которым имущество относят к основным средствам в бухгалтерском и налоговом учете. Также смотрите, как отличить основные средства от материальных запасов, а также какие критерии компания может установить сама, чтобы учесть актив как основное средство.

Срок полезного использования

Одной из важных характеристик основного средства является срок его полезного использования. Это период, в течение которого объект приносит организации доход. Организация определяет его самостоятельно.

Существует классификация ОС, утвержденная постановлением Правительства РФ от 01.01.02 № 1. В ней все основные средства распределены на группы, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от двух до трех лет включительно.

Для целей бухгалтерского учета использование данной классификации является добровольным, а для целей налогового учета — обязательным. Поэтому, чтобы максимально сблизить два вида учета, большинство компаний при назначении срока полезного использования в бухучете также руководствуются классификацией.

У сложных объектов, состоящих из нескольких частей, сроки полезного использования для каждой составляющей могут существенно отличаться. В этом случае каждую часть необходимо учитывать как самостоятельное основное средство.

Амортизация земельного участка

Дополнительное уточнение: Земельный участок так и будет числится на 01 счете? Продавать, не собираемся; амортизация не начисляется по земельному участку. Ответ: В целях начисления амортизации объект следует классифицировать как отдельное сооружение с установленным сроком полезного использования.

Учет износа (амортизации) основных средств

Необходимо отметить, что на основные средства в запасе амортизация будет начисляться, согласно правилам нормативных актов. Таким образом, следует, что активы не амортизируются, если они учитываются на других счетах. Активы, по которым начисляется износ, учитываются на счете 01 «Основные средства» и 04 «НМА». Амортизация представляет собой износ имущества предприятия на определенную дату. Любая собственность предприятия обладает сроком полезного использования (СПИ). Имущество амортизируется раз в месяц, и в расчет берется покупная стоимость объекта. Затем чтобы признать имущество амортизирующем, необходимо проверить его по четырем признакам. Если одно условие не выполняется, то амортизация начисляться не будет. В этой статье рассмотрим, в каких случаях амортизация не начисляется и как отражаются хозяйственные операции в бухгалтерском и налоговом учете.

Важно Однако среди собственников, купивших землю, часто возникает вопрос: нужно ли амортизировать стоимость земельных участков и можно ли таким образом уменьшить налогооблагаемую прибыль фирмы. Ответы на эти и многие другие вопросы, касающиеся амортизации земли, Вы найдете в нашей статье. Земля как объект основных средств В соответствии с положениями НК, земельные участки признаются объектами основных средств. Основанием для отражения земли в балансе могут служить договора купли-продажи, мены, безвозмездного использования.

Нормативная база

В 2021 году и ранее для учета основных средств организации применяли ПБУ 6/01 «Основные средства».

В 2021 году у компаний есть выбор. Они вправе по-прежнему применять ПБУ 6/01, либо перейти на федеральный стандарт бухгалтерского учета ФСБУ 6/2020 с аналогичным названием (см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

Начиная с 2022 года, все организации должны руководствоваться ФСБУ 6/2020. При этом ПБУ 6/01 утрачивает силу.

В этой статье изложены принципы, закрепленные в ПБУ 6/01.

Земля амортизируется или нет

Погашение стоимостной оценки основных средств через амортизационные отчисления регламентировано нормами ПБУ 6/01. Документ приводит перечень активов, не подлежащих амортизации. К ним относятся объекты, по которым:

К какой группе основных средств относится земельный участок

В данной статье мы рассмотрим: амортизация земли в бухгалтерском и налоговом учете. Узнаем, можно ли начислить амортизацию асфальтового покрытия. Ответим на вопросы. Компании, приобретающие землю на правах собственности, обязаны отражать участки на балансе согласно порядку учета основных средств.

Актив может признаваться по частям, амортизация каждой из которых начисляется отдельно. Для расчета амортизации части, имеющие одинаковые сроки полезной службы, могут быть сгруппированы (параграф 45 МСФО 16).

Пример 10. Организация приобрела земельный участок со зданием. Общая стоимость приобретения составляет 33 000 000 руб. Стоимость земельного участка — 30 000 000 руб., стоимость здания — 3 000 000 руб. Организация амортизирует здание в течение 30 лет по 100 000 руб. каждый год. Земля не амортизируется.

Амортизация земли и зданий

Срок эксплуатации шахты составляет десять лет, после чего земельный участок будет использоваться в другом качестве. Затраты на подготовку к эксплуатации и реконструкцию составляют 500 000 руб. и должны быть амортизированы в течение десяти лет (срок полезной службы шахты).

Налоговый учет предполагает формирование амортизационных отчислений с привязкой к амортизационным группам. Перечень таких групп и их особенности устанавливаются ст. 258 НК РФ. Расшифровка классификационных признаков и точные сроки эксплуатации для каждой категории основных средств приведены в правительственном постановлении от 01.01.2021 г. под № 1.

Что такое инвентарный объект

Это единица бухгалтерского учета основных средств. Инвентарным объектом может быть отдельный предмет (например, шкаф), либо комплекс конструктивно сочлененных предметов, представляющий собой единое целое. Такой комплекс представляет собой несколько предметов с общими приспособлениями и принадлежностями, смонтированных на одном фундаменте. Они могут иметь одинаковое или разное назначение. Главное, чтобы каждый предмет мог выполнять свои функции только в составе комплекса, а не самостоятельно.

Каждому инвентарному объекту бухгалтер присваивает свой инвентарный номер и заводит отдельную карточку. Существует унифицированный бланк – форма ОС-6 (утверждена постановлением Госкомстата России от 21.01.03 № 7). В 2012 году и ранее применение данной формы было обязательным. Начиная с 2013 года организации вправе разработать и утвердить собственную форму инвентарной карточки для учета ОС.

На практике возникает много вопросов относительно того, как правильно учесть различные составляющие компьютера: процессор, монитор, принтер, мышь и проч. Чиновники считают, что все перечисленные устройства относятся к одному объекту (см., например, письмо Минфина России от 06.11.09 № 03-03-06/4/950). Но некоторые специалисты придерживаются иной точки зрения и полагают, что раз части ЭВМ не смонтированы на едином фундаменте, то их можно учитывать как отдельные объекты. Именно этот подход кажется нам наиболее корректным. (Также см. «Учет комплексных объектов: амортизировать или списывать единовременно?»).

Начисляется ли амортизация на земельный участок

Вовлечением земельных участков в хозяйственный оборот, в частности, является: А вот государственная регистрация права постоянного (бессрочного) пользования на земельные участки и постановка их на кадастровый учет не могут рассматриваться в качестве оснований для принятия таких земельных участков к балансовому учету.

Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов

Государственная переоценка кадастровой стоимости земельных участков и иной недвижимости, по Закону, происходит один раз в 5 лет. Однако, это не означает, что в следующий раз оценка вашей недвижимости приблизится к рыночной и вам нужно просто подождать. Наоборот, самое время действовать!

Однако при применении указанных норм законодательства в части признания стоимости земельных участков необходимо учитывать, что ни законодательство РФ, ни нормативные (ненормативные) правовые акты не содержат критериев определения даты ввода в эксплуатацию земельных участков.

Однако в силу п. 2 ст. 256 НК РФ земля и иные объекты природопользования(вода, недра и другие природные ресурсы) наряду с материально-производственными запасами, товарами, объектами незавершенного капитального строительства, ценными бумагами, финансовыми инструментами срочных сделок не подлежат амортизации. Следовательно, по мнению автора, земельные участки не являются амортизируемым имуществом. Означает ли это, что их не следует считать и основными средствами? Ответ неоднозначен в силу наличия неопределенности в нормах Налогового кодекса.

Если следовать законодательными документами, то в учете соответственно не должно быть искажений и ошибок по начислению износа. Стоит учесть, что законодательная база постоянно изменяется, поэтому главный бухгалтер обязан следить за изменениями и нести ответственность за действия своих подчиненных.

К какой амортизационной группе относится земельный участок?

Вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую — десятую амортизационные группы. Начисление амортизации прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости объекта или списания объекта с учета.

Начисляется или нет амортизация на землю? Этот вопрос возникает в связи с отнесением земельных активов к категории основных средств. Для объектов основных фондов характерно постепенное устаревание по физическим и потребительским параметрам. Чтобы у предприятия была возможность обновлять свои внеоборотные ресурсы, по каждому активу устанавливается предельный срок эксплуатации, в рамках которого ежегодно производятся амортизационные отчисления.

Срок полезного использования земельного участка может быть ограничен только в случае наличия доказательств об ухудшении потребительских свойств с течением времени. Это правило не может быть применено к асфальтным покрытиям. Такие активы не участвуют в производственной деятельности, не являются составляющей частью зданий или сооружений. Они классифицируются как элементы благоустройства.

Земельный участок 1,37 Га Советское шоссе п. Элитный Мичуринский сельсовет Новосибирский район

Земля – амортизационная группа 7, если территория относится к объектам размещения свалок. Такой вывод можно сделать по международным стандартам проведения учетных операций. Территории, находящиеся под зданиями, не причисляются к амортизационной группе активов. Стоимость таких наделов не оказывает влияния на размер амортизационных отчислений по сооружениям, расположенным на их поверхности. Бухгалтер должен организовать раздельный учет земли и находящихся на ней других объектов основных средств.