Покупатели

62.01 К остаток = 0 62.02 Д остаток = 0 не забываем сделать сч.ф. на аванс покупателям! 76.АВ К остаток = 0 , также помним остаток дебет (62.2*0,18/1,18=76.АВ)

Итак: 1. поступление товаров от поставщиков со счет-фактурами заведено. 2. отгрузки покупателям со счет-фактурами заведены. 3. на предоплаты покупателей сделаны счет-фактуры на аванс

Начинаем изучать Операции — Закрытие периода — Помощник по учету НДС . Есть также в 1С полезный сводный отчет см . Отчеты — Анализ учета по НДСЕсли оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения». Т.е. тут мы сразу делаем проводки по возмещению НДС ( 68.02

Таким образом документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть , которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том , что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет. Поэтому ищем алгоритмы проверки авансов.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту + счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

- 2.

- 2.1 отгрузка товара клиенту

- 2.2 оплата клиентом

- 3.

- 3.1 предоплата поставщику

- 3.1а поставщик вам счф. на аванс ( 68.02 Покупки — счет-фактура на аванс

- 3.2 поступление товара от поставщика + счет-фактура обычная ( 68.02

- 3.2а аннулируем счф. на аванс ( 76ВА

- 4.

- 4.1 поступление товара от поставщика ( 19.03

- 4.2 оплата поставщику

Обращаем внимание , что для пп. 2 и 4 не создается счф. на аванс. Они появляются только, если сначала идет оплата.

76АВ

Боже как же сверять все эту хрень с контрагентами, ведь с 2015г. каждая счет-фактура должна биться с бухгалтерией контрагента.

Смотрим, что содержит документ «формирование книги покупок». Внимание ! : документ можно найти похоже только так : Операции — Регламентные отчеты по НДС, в журнале всех операций его нет.

- «Формирование книги покупок» — тут есть разделение :

- приобретенные ценности 68.02

- полученные авансы 68.02

- Смотрим, что содержит документ «формирование книги продаж»:

- восстановление по авансам 76ВА

Первые выводы: 1. Если сделка прошла 2 этапа (отгрузка и оплата) полностью, то по логике это видно по 62 счету (там нет остатков) и как следствие все авансы на сч. 76 данного контрагента должны закрыться, т.е. должны быть тоже без остатков. 2. Если у клиента предоплата (есть остаток на сч. 62.2), то соответственно будет и на сч.76 остаток в соотношении (62.2*0,18/1,18=76.АВ). Вот тут тупо подошел бы отчет по 62 с доп. колонкой по формуле (62.2*0,18/1,18=76.АВ). 3. Если мы сделали предоплату поставщику , то по закону он должен сделать счф. на аванс и прислать нам, но обычно этого не происходит по понятным причинам : поставщик себе сделал счф. на аванс (уплатил НДС), а на вас ему плевать — ваши проблемы, вам надо — приезжайте сами за счф. на аванс. И его тоже можно понять — документы накл, счет-фактуры обычные передаются с поставкой товара, обычно в коробках. Если все-таки есть такая счф. на аванс от поставщика, то ее надо ручками в Покупки — Счет-фактуры полученные — Счет-фактура на аванс. 4.

Описание счета «НДС по авансам и предоплатам выданным»

Для отражения НДС от сумм оплаченных авансов и предоплат используют субсчет 76.ВА «НДС по авансам и предоплатам выданным». На счете выделяют НДС от суммы предварительной оплаты, перечисленной поставщику (исполнителю), в счет оплаты за неотгруженные товары, неоказанные работы, услуги.

Основанием для проведения расчетов по субсчету является счет-фактура, выданный поставщиком, договор, в котором предусмотрена выплата аванса. Проводки по НДС отражаются на счете 76.АВ по факту перечисления средств исполнителю (на основании платежного поручения).

Компания Ребус

Но мы рассмотрели лишь одну сторону медали — когда наше предприятие выступает продавцом собственной продукции.

Но ведь, чтобы произвести эту продукцию, предприятие покупает все необходимое для производства (материалы, оборудование и т.д.) и в данном случае само выступает обычным покупателем и оплачивает при покупке НДС, который добавили продавцы к цене своего товара. И вот здесь как раз и возникает «самое интересное».

Поскольку НДС должен перетекать в карман государства от покупателя через карман продавца, то когда наше предприятие выступает покупателем, государство возвращает ему ту сумму НДС, которую оно перечислило предприятию-продавцу.

Чтобы не путаться в сложных подсчетах, государство ввело такой порядок: 1) сначала каждое предприятие высчитывает размер НДС, который оно должно заплатить государству напрямую — то есть сумму от сделок, в которых наше предприятие выступало продавцом.

Эта часть НДС отражается в пассиве баланса.

Метод дурака

Есть прикольный метод , когда не понимая ничего в алгоритмах вычисления НДС к уплате, ориентируемся только на то, что 1С знает , что делает.

Берем за факт ,что например “Экспресс проверка ведения учета (НДС)” проверяет все правильно.

Допустим у нас 62.2 /6 не бьется с 76АВ (2019г. 2кв.), но есть подозрения ,что все сделано правильно (в период перехода на НДС 20%). Т.е. “Экспресс проверка НДС” показывает , что все Гут!

Делаем так:

Убираем из формирования книги покупок одну строчку и смотрим , что “Экспресс проверка НДС” заметила и начала ругаться. Ага – значит в документе формировании книги покупок у нас все правильно.

Далее аналогично распроводим одну счет-фактуру на аванс и смотрим что “Экспресс проверка НДС” заметила и начала ругаться. Вывод и в счет-фактурах на аванс тоже все правильно.

Прикольно не правда ли.

И так далее …

Что такое счет 76 «Расчеты с разными дебиторами и кредиторами»

Это пост посвящён замечательной компании Простые решения. 1С — это просто! и Ее создателям и руководителям Андрей Ефимов и Ефимова Ирина. Чётко, профессионально, быстро, спокойно и, что очень важно, с огромным человеческим отношением спасли меня сегодня профессионалы этой компании! Млн раз спасибо!

Прочими обязательствами принято называть все, что не умещается в формат других статей бухгалтерского баланса и в то же время слишком незначительно, чтобы включать в отдельную строку.

На этот счет начисляются доли от просроченных обязательств должников. Просроченной недоимка становится после 45 дней с даты образования.

В прочих обязательствах собирается информация на конец отчетного периода, которая учитывается согласно утвержденному Плану счетов. Этот документ является рабочим руководством для бухгалтера.

Как отразить НДС с авансов в балансе

Вряд ли какая-либо организация может обойтись в своей деятельности без авансовой системы расчетов. Помните знаменитую фразу: «утром – деньги, вечером — стулья»? Бухгалтерский учет уже давно приспособился к такой ситуации, и отдельными субсчетами для авансового НДС бухгалтеры оперируют вполне уверенно.

Но есть один вопрос, который не решен до сих пор, и сегодня по нему продолжают ломать копья — как отразить НДС с авансов в балансе? Прежде чем говорить о том, в какой строке баланса должны найти отражение суммы НДС с авансов, давайте вспомним, каким образом этот НДС появляется и на каких счетах существует.

Как возникает «авансовый» НДС

Начнем с примера. ООО «Стиль» занимается пошивом женской одежды и находится на ОСНО. Организация только что открылась. При этом:

— перечислена предоплата поставщику ООО «Твид» за ткани в сумме 59 000 руб., в том числе НДС 18%;

— получена предоплата от магазина одежды ООО «Мода» в сумме 141 600 руб., в том числе НДС 18%.

Сначала разберемся с предоплатой, поступившей от магазина. По правилам НК организация на ОСНО, не освобожденная от НДС, при получении аванса в счет предстоящих поставок продукции, работ, услуг при их получении должна рассчитать НДС (пп.2 п.1 ст.167 НК). Давайте это сделаем:

НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

В тот момент, когда одежда будет пошита и отгружена ООО «Мода» нужно снова начислить НДС – уже со стоимости отгруженной продукции:

НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

А НДС, начисленный ранее с аванса, принимается к вычету (пп.1 п.1 и п.14 ст.167, п.8 ст.171 и п.6 ст.172 НК).

Вычет производится в случае, если после получения предоплаты происходит изменение условий договора либо его расторжение и возврат соответствующих сумм авансовых платежей (п.5 ст.

Входящий НДС

Строка 1220 «НДС по приобретенным ценностям»

В строке 1220 отражается та сумма налога, которую предприятие сможет в будущем предъявить к вычету. В эту строку баланса переносится остаточное значение (дебетовое сальдо) по счету 19.

Для реализации права на вычет необходимо одновременное соблюдение ряда условий:

- приобретенные ценности предназначены для того вида деятельности, который облагается НДС;

- стоимость приобретенных ценностей отражена в учете;

- имеется правильно оформленный поставщиком счет-фактура.

Посмотреть заполнение строки 1220 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе К+ предоставляется бесплатно.

У многих организаций счет 19 на конец года обнуляется, и в этом случае в строке 1220 баланса проставляется прочерк. Остаток по счету 19 может возникнуть в таких случаях (все они вытекают из текста ст. 171 и 172 НК РФ):

- при экспорте сырьевой продукции (задержка с принятием НДС к вычету связана с тем, что необходимо пройти процедуру подтверждения факта экспорта);

- если приобретенные ценности используются компанией с длительным циклом производства (НДС к вычету принимается лишь после отгрузки готовой продукции покупателю);

- если поставщик не предоставил счет-фактуру либо счет-фактура оформлен с существенными нарушениями;

- когда налогоплательщик принимает решение о вычете в более позднем периоде (до истечения 3 лет с момента принятия приобретенного на учет).

ОБРАТИТЕ ВНИМАНИЕ! Организациям с большими остатками на счете 19 лучше детализировать значение строки 1220. Такое право предусмотрено в п. 6 ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено приказом Минфина РФ от 06.07.1999 № 43н). Это можно сделать путем добавления строк 12201, 12202 и т. д. Детализация возможна в разрезе операций (приобретение) по основным средствам, производственным запасам, нематериальным активам и иным.

Нормированные расходы

Дебетовый остаток по счету 19 может быть также сформирован и при уплате расходов, которые нормируются при расчете налога на прибыль. Так, существуют расходы, которые не могут быть единовременно полностью учтены в налоговой базе при расчете налога на прибыль.

О том, какие расходы нормируются и каковы пределы для нормирования, читайте в материале «Нормативы, предусмотренные НК РФ».

Рука об руку с учетом нормируемых расходов следует и проблема вычета по налогу на добавленную стоимость. То есть если данные расходы нормируются, то урезается и право на вычет НДС по ним.

При этом обычно конечное значение показателя для расчета норматива становится известным только на конец года, а сами расходы могут собираться в течение года, и у бухгалтера возникает обязанность ежеквартально корректировать сумму НДС по мере увеличения базы, от которой определяется норматив.

На конец года могут накопиться некоторые суммы недопринятого к вычету НДС. Их последним днем года следует списать на прочие расходы, поскольку суммы налога, превышающие величину, соответствующую расчетному значению норматива, к вычету приниматься уже не будут.

Откуда могут взяться расхождения?

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами».

АВ не закрываетсяЯ fedotov_andreyНа конец год были авансы от покупателей на счете 62.2 и соответственно НДС с этих авансов на счете 76.АВ.

Дебет 76.01 Кредит 91.02. Отражение суммы полученных доходов в виде разницы между полученным возмещением и общими расходами. До признания недостачи ответчиком и до того, как будет вынесено судебное решение, бухгалтеру следует отразить сумму иска по Д-ту сч. 94.

Авансы полученные

Строка 1520 «Задолженность кредиторам»

В строке «Задолженность кредиторам» (пассив баланса) суммируются остатки (кредитовые) по таким счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76, с учетом НДС. Это все долги предприятия, которые оно обязалось погасить в течение года, либо на протяжении производственного цикла, если он превышает календарный год.

ВАЖНО! Суммы долгов перед бюджетом должны быть обязательно сверены с фискальными органами. Самовольно рассчитывать неурегулированные долги перед бюджетом категорически запрещается (п. 74 ПБУ по бухучету и бухотчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

При формировании строки 1520 баланса следует учесть определенный нюанс с отражением авансов полученных. Здесь существует ситуация, аналогичная той, что имеет место по авансам перечисленным. Минфин России также рекомендует полученные авансы отражать в балансе за минусом НДС (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Таким образом, в строку 1520 следует включить:

- кредиторскую задолженность с НДС,

- авансы полученные за минусом НДС.

Посмотреть заполнение строки 1520 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе К+ предоставляется бесплатно.

О нюансах работы с авансами полученными читайте в материале «Какой общий порядок учета НДС с авансов полученных».

Пример отображения в строке 1230 баланса

Уровень существенности устанавливается в 5%. Это означает, что показатель признается существенным, если без него информация в отчете будет нераскрытой. Сумма, которая по отношению к итогу раздела баланса меньше 5%, считается несущественной.

Что нам сначала подсказывает логика — все варианты (где есть 2 периода, в одном оплата , в другом отгрузка) делятся на :

- 1.

- 1.1 предоплата клиента

- 1.1а счф. на аванс ( 76АВ

- 1.2 отгрузка товара клиенту счет-фактура обычная (тут проводок нет , но см. ее отгрузку 90.03

- 1.2а аннулируем счф. на аванс (происходит при формировании книги покупок — как ни странно).

Начисленный НДС мы должны перечислить в бюджет. А также мы выставляем своему покупателю счет-фактуру, в течение 5 дней после получения предоплаты.

Если увеличение произошло по дебету, то сальдо — дебет, если по кредиту — то кредитовое. Когда на бухсчету есть остаток кредита, то сам регистр ведет себя как пассивный. Таким образом, окончательное сальдо формируется той стороной позиции 76, на которой было зафиксировано увеличение. При дебетовом увеличении окончательное сальдо формируется из Дт счета, а кредитовое — из Кт.

В проводках по субсч. 76.2, как и любому другому счету по расчетам с дебиторами, следует помнить, что никому нельзя вменить обязательства без согласия. Если при возникновении претензии будет сделана соответствующая запись сразу, то возникнет долг. При этом уверенности в том, что дебитор согласится с ним, нет.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Похожие записи:

Авансы перечисленные

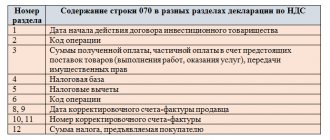

Строка 1230 «Дебиторская задолженность»

По данной строке отражаются полные суммы оставшихся на конец года долгов покупателей (дебиторов) с учетом НДС. Здесь суммируются данные, соответствующие остаткам (дебетовым) по счетам 60, 62, 76, а также итоговые значения по дебету счетов «Расчеты с …»: 68, 69, 70, 71, 73 и 75, уменьшенные на остаток (кредитовый) по счету 63.

Начиная с 2011 года организации в обязательном порядке формируют резерв по сомнительным долгам (счет 63, остаток по которому вычитается из аккумулированного в строке 1230 баланса значения). Сюда попадают те долги дебиторов, по которым уже не надеются получить оплату.

Организация самостоятельно определяет такие долги, оценивая вероятность возможности полного или частичного их непогашения (письмо Минфина России от 27.01.2012 № 07-02-18/01).

По разъяснениям Минфина России при перечислении покупателем аванса поставщику дебиторская задолженность отражается в бухгалтерском балансе за минусом НДС, подлежащего вычету или принятого к вычету (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Это значит, что в строке 1230, кроме существующей дебиторской задолженности с НДС, сумма перечисленных поставщикам авансов в счет будущей сделки (отгрузки товаров, оказания работ (услуг), передачи имущественных прав) отражается за минусом НДС.

Образец заполнения бухгалтерского баланса за 2021 год см. здесь.