В последнее время участились отказы налоговиков в приеме налоговых деклараций.

Для организации это может обернуться целым ворохом проблем, в частности:

- штрафом за непредставление отчетности (от 1 000 рублей до 30 процентов от суммы налога, ч. 1 ст. 119 НК РФ);

- блокировкой счета (если декларация не подана по истечении срока плюс 10 дней, пп. 1 п. 3 ст. 76 НК РФ);

- задержкой в возврате НДС, поскольку пока вопрос решается, камеральная проверка декларации не проводится.

Поэтому чтобы противостоять незаконному отказу инспекции в признании декларации представленной, важно понимать, когда в соответствии с законодательством отчетность считается представленной, а когда нет.

Налоговое законодательство на этот счет содержит разные правила для налоговых деклараций и отчета по страховым взносам отчетности.

Налоговые декларации

Для них разграничены понятия представления их компаниями и приема их инспекциями.

Представляется, что законодатели сделали это напрасно, поскольку возникает путаница.

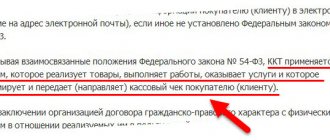

Так, с точки зрения НК РФ, если декларация представлена компанией в ИФНС в срок и по установленной форме, то ни штраф, ни блокировка счета ей уже не грозят. Камеральная проверка с этого момента тоже должна стартовать, поскольку ее началом является именно день представления декларации, а вовсе не день приема ее ИФНС (ч. 2 ст. 88 НК РФ).

Дальше в Кодексе буквально сказано, что налоговый орган не вправе отказать в принятии декларации, представленной по установленной форме (формату) и обязан проставить по просьбе налогоплательщика на копии декларации отметку о ее принятии.

Таким образом, по НК РФ представление и прием декларации – это одно и то же. Факт представления декларации по действующей форме и ее прием инспекцией в Кодексе отождествляются. Он дает понять, что представленная декларация не может быть не принята.

Кроме НК РФ данный вопрос регулирует еще и административный регламент, посвященный, в частности, приему деклараций. Он утвержден приказом Минфина РФ и зарегистрирован в Минюсте РФ. Поэтому налоговики обязаны им руководствоваться. В этом регламенте содержится список оснований для отказа в приеме налоговой отчетности, которым инспекторы пользуются.

В результате возникает противоречие между НК РФ и административным регламентом, правом организаций считать декларацию представленной и обязанностью инспекторов ее не принимать и не проверять, пока компания не подаст исправленный вариант.

Справедливости ради заметим, что далеко не все отказы инспекций мотивированы ссылкой на обозначенный регламент. Зачастую налоговики попросту сочиняют основания для того, чтобы отказаться считать декларацию представленной.

Дело доходит до абсурда. Например, в ИФНС все чаще стали заявлять, что не примут отчетность, пока не увидят воочию у себя в кабинете подписавшего ее гендиректора компании. Или что имеющиеся у организации признаки фиктивности автоматически превращают и поданную декларацию в фиктивную, а значит, в ненастоящую, то есть в непредставленную. Или что не примут декларацию по НДС с вычетами, поскольку «зеркальную» отчетность по этому налогу не подал контрагент, и пока он не соизволит сдать свой вариант и заплатить налог в бюджет, бланк компании к проверке не примут.

Все это не имеет ничего общего с положениями НК РФ, в которых описаны основания считать декларацию непредставленной. Поэтому обозначенные действия налоговиков прямо противоречат Кодексу и являются незаконными. Называя вещи своими именами – это попросту чиновничий произвол.

Вместе с тем доказать, что это так, порой удается только в суде. Примеры судебных решений читайте в обзорах судебной практики, которая приведена далее.

Расчет по страховым взносам

2. Для расчета по страховым взносам в этом смысле все несколько проще.

Законодательство о страховых взносах не делит понятие представления на две составляющие. Расчет считается представленным, то есть поданным и принятым, если компания не допустила ни одной ошибки из специального списка в НК РФ.

Вместе с тем и здесь бывают перегибы со стороны прежде внебюджетных фондов, а ныне налоговых инспекций. Благо доказать несостоятельность отказов в принятии расчетов по взносам также вполне возможно.

Для наглядности приводим описанные правила сдачи-приема обоих видов отчетности в таблице.

ТАБЛИЦА: «Условия подачи и приема налоговой декларации и расчета по страховым взносам»

| Что сдаем | Представление | Прием |

| 1. Налоговую декларацию | Датой представления считается: — при сдаче лично – дата подачи; — при отправке по почте – дата отправки почтового отправления с описью вложения; — при передаче по ТКС или через личный кабинет налогоплательщика – дата ее отправки. Основание: абз. 3 п. 4 ст. 80 НК РФ | Основания для отказа в приеме от юрлица: — подана не в тот налоговый орган; — подана не по той форме или формату; — не подписана живой/электронной подписью; — не приложена доверенность представителя. Основание: п. 28 Административного регламента, утв. Приказом Минфина РФ от 02.07.2012 № 99н |

| 2. Расчет по страховым взносам | Считается представленным не просто когда отправлен, а при условии, что в нем верно указаны: 1) совокупная сумма страховых взносов, совпадающая с суммой взносов по каждому сотруднику; 2) данные всех сотрудников в подразделе 3.1: Ф.И.О., ИНН, СНИЛС, дата рождения, серия и номер паспорта и другие сведения; 3) сведения в следующих графах подраздела 3.2: 210 – сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного (расчетного) периода; 220 – база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы; 240 – сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы; 250 – итоги по графам 210, 220 и 240; 280 – база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода; 290 – сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы; 300 – итоги по графам 280, 290. Основание: п. 7 ст. 431 НК РФ | Отдельные основания для отказа в приеме расчета по страховым взносам не установлены. Поэтому если от налоговой инспекции поступает уведомление об отказе в приеме, то под этим может иметься в виду только та или иная ошибка в заполнении расчета из числа указанных слева |

| Если организация допустила ошибку из числа названных в п. 7 ст. 431 НК РФ, то расчет по страховым взносам автоматически не будет считаться непредставленным. У компании будет возможность исправиться. Для этого инспекция на следующий день после получения расчета должна сообщить фирме о неточностях, и последняя в течение 5 дней обязана представить расчет с достоверными данными. Если компания это сделает, то датой подачи расчета будет считаться дата его первоначального представления. В противном случае расчет будет считаться непредставленным |

СТАТЬЯ Проказина Е.А., редактора-эксперта журналов «Время Бухгалтера»

Подал декларацию по форме в срок – значит, представил

Фирма обратилась в суд с требованием признать незаконным приостановление операций по счетам.

Поводом для блокировки послужила якобы не представленная компанией в срок декларация.

В суде стали разбираться и вытащили на свет следующую логику в действиях налоговиков.

Под непредставленной декларацией они имели в виду декларацию, поданную с нарушением ст. 80 НК РФ.

Под декларацией, поданной с нарушением ст. 80 НК РФ, они понимали декларацию, поданную не по форме.

Под декларацией, поданной не по форме, инспекция подразумевала декларацию, не подписанную директором.

Под декларацией, не подписанной директором, инспекторы мнили декларацию, от факта подписания которой гендиректор фирмы открестился у них на допросе.

Дополнительный аргумент: сама фирма имеет признаки организации, не ведущей реальную хозяйственную деятельность, так как она не располагается по юрадресу, не производит перечислений на выплату зарплаты, уплату налогов, аренду помещения и общехозяйственные нужды.

Суд признал эту логику не основанной на положениях НК РФ.

Нормы Кодекса гласят, что налоговый орган не вправе отказать в принятии налоговой декларации, представленной по установленной форме (п. 4 ст. 80 НК РФ).

Таким образом, ИФНС вправе отказать в принятии налоговой декларации только в случае, когда ее форма не соответствует установленным требованиям.

При этом налоговым законодательством для целей принятия налоговым органом поданной ему отчетности не установлены такие полномочия, как оценка достоверности подписи лица на декларации, установление реальности исполнения своих обязанностей руководителем юрлица или иного лица, подписавшего декларацию.

В данном случае декларация была подана на действующем бланке. Претензий к нему у инспекции не возникло.

Следовательно, ИФНС обязана была признать декларацию представленной и не имела оснований приостанавливать операции, – резюмировал суд и обязал разблокировать счет.

Постановление ФАС Московского округа от 23.09.2013 № А40-5705/13-116-16

Примечание редакции:

Совсем недавно, а именно 15 февраля 2021 года, ФНС РФ похвалилась на своем сайте, что Арбитражный суд Томской области в аналогичной ситуации поддержал налоговую инспекцию, которая отказала компании в принятии декларации со ссылкой на показания директора компании, отрицавшего своего участие в управлении компанией.

Однако это решение не было обжаловано компанией даже в апелляции.

Изложенное выше постановление – акт кассационной инстанции с противоположной правовой позицией в пользу налогоплательщика в аналогичной ситуации.

Нет почтовой квитанции – декларация считается непредставленной

Предприятие потребовало обязать ИФНС вернуть НДС в размере около 35 млн рублей.

Эта сумма была заявлена в декларации как налог к возмещению, но инспекция отказалась признавать отчетность представленной.

Суд отказал компании, указав на две ее ошибки.

1. В подтверждение факта своевременного направления декларации компания показала судьям копию описи вложений в ценное письмо, на которой имелись оттиск почтового штемпеля и дата отправки.

Однако почтовая квитанция об отправке корреспонденции представлена не была.

В связи с этим судьи сделали вывод, что одна только опись вложения не является достаточным доказательством отправки адресату почтовой корреспонденции. Нужна квитанция. Именно она является основным документом, подтверждающим оплату услуг органа почтовой связи и передачу регистрируемого ценного письма на отправку.

Так сказано в правилах оказания услуг почтовой связи (Приказ Минкомсвязи РФ от 31.07.2014 № 234).

Кроме того, почтамт в ответ на запрос инспекции сообщил, что письмо с указанным в описи номером в почтовое отделение не сдавалось.

2. К декларации не приложена доверенность представителя компании, подписавшего декларацию.

Это выяснилось в ходе проверки декларации в инспекции (то есть отчетность все-таки была получена ИФНС).

Отсутствие доверенности подтверждалось той самой описью – сведения о направлении вместе с декларацией доверенности в описи отсутствовали.

В силу же п. 5 ст. 80 НК РФ в таких случаях доверенность должна прилагаться.

Иначе выходит, что на декларации стоит подпись неустановленного лица, что не может свидетельствовать об указании конкретным налогоплательщиком в такой декларации достоверных сведений. Следовательно, инспекция не может принять к проверке указанные в декларации данные.

Таким образом, инспекция имела право считать спорную декларацию непредставленной. Соответственно, основания для ее проверки и принятия решения о возмещении или отказе в возмещении заявленного в ней НДС в силу ст. 88, 101, 176 НК РФ отсутствовали, равно как и для возврата налога судом по требованию налогоплательщика, – сделал вывод суд.

Постановление Арбитражного суда Московского округа от 03.06.2015 № Ф05-6301/2015.

Примечание редакции:

решение суда кажется мотивированным, но оно очень спорное.

Во-первых, инспекция и суд признали, что декларация была получена налоговым органом. Следовательно, она была представлена. Отсутствие почтовой квитанции в таком случае уже не имеет никакого правового значения. Ведь вся опасность правонарушения в виде непредставления декларации состоит в невозможности налогового органа проверить правильность расчета компанией налога. А когда декларация у инспекторов на руках, с этим нет никаких трудностей.

Во-вторых, п. 5 ст. 80 НК РФ хотя и требует прикладывать к декларации доверенность, но не содержит указания о том, что в случае отсутствия доверенности отчетность считается непредставленной, в то время как п. 4 этой статьи содержит такую оговорку в отношении формы. Таким образом, если доверенность не приложена, это, конечно, нарушение Кодекса, но оно не влечет признания декларации непредставленной.

Вообще к доверенностям у налоговиков пристальное внимание.

Например, в другом деле они заявили: невзирая на то, что компания направила им декларации по налогам на имущество и на прибыль организаций в электронном виде, представить таким же образом доверенность она не могла (компания направила ее в инспекцию за несколько дней до сдачи деклараций), а должна была либо сдать ее лично, либо направить по обычной почте.

Поэтому компании было направлено уведомление об отказе в приеме деклараций на следующем основании:

- неправильное указание (отсутствие) сведений о доверенности (код 0100500000);

- отсутствие сведений о доверенности в налоговом органе (код 0100500001).

Суд признал эти претензии незаконными.

При представлении декларации в электронной форме копия доверенности может быть также представлена в электронной форме. Об этом сказано в последнем абзаце п. 5 ст. 80 НК РФ (Постановление Арбитражного суда Северо-Западного округа от 16.08.2016 № Ф07-5975/2016).

Подача декларации в другую ИФНС как минимум снижает штраф

Предпринимателю выписали штраф в размере 620 тыс. рублей согласно п. 1 ст. 119 НК РФ только за то, что он подал декларацию по УСН не в ту налоговую инспекцию.

Он обратился в суд с требованием отменить штраф как не соответствующий тяжести правонарушения.

Бизнесмен пояснил, что подал декларацию в установленный законом срок, а не в ту инспекцию не по причине умышленного нарушения закона, а из-за технической ошибки.

Судьи не отменили штраф целиком, но существенно его снизили – до 50 тыс. рублей. В качестве основания указали, что доводы ИП являются обстоятельствами, смягчающими ответственность.

Постановление Арбитражного суда Московского округа от 22.02.2017 № Ф05-1162/2017.

Нарушение порядка и формы не подпадает под непредставление

Компания в последний день и час срока (27.04.2015 в 23:21) отправила в ИФНС электронную декларацию по НДС за I квартал 2015 года.

Инспекция выявила ошибки, препятствующие приему документа, в связи с чем направила компании уведомление об отказе в приеме отчетности.

На следующий день организация отправила декларацию повторно.

Однако инспекция отказала и в этот раз ввиду:

- нарушения с кодом ошибки 0300300000 – «Структура файла обмена не соответствует требованиям формата»;

- множества ошибок с кодом 0300300001 – «Файл не соответствует xsd-схеме».

В третий раз, 29.04.2015, декларация была принята инспекцией.

Но при этом она решила, что поскольку организацией нарушен формат представления налоговой декларации, и она не была принята к обработке, это следует квалифицировать как непредставление декларации в установленные сроки.

На данном основании компании был назначен штраф по п. 1 ст. 119 НК РФ в размере 148 тыс. рублей.

Компания обратилась в суд, предоставив арбитрам подтверждение даты отправки, датированное 27.04.2015.

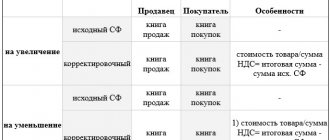

Суд определил, что форма и формат самой декларации, первоначально представленной 27 апреля, соответствуют установленным требованиям, а несоответствие относится к формату представления приложения № 9 (книги продаж) к декларации.

Однако нарушение порядка, формы либо формата представления налоговой декларации не образует состава правонарушения, предусмотренного ст. 119 НК РФ. Данной нормой установлена ответственность за определенный состав правонарушения – непредставление декларации в установленный срок.

Следовательно, нарушение порядка и формы представления декларации не образует состава правонарушения, указанного в этой статье.

Штраф был отменен.

Постановление Арбитражного суда Северо-Кавказского округа от 02.12.2016 № Ф08-9002/2016.

Обновите ваше программное обеспечение 1С

Первым делом для устранения ошибки 0400400007 рекомендуем обновить ваше программное обеспечение. Если, к примеру, вы пользуетесь локальной версией 1С для сдачи отчётности, тогда вам потребуется установить необходимое обновление 1С, в котором может находится новая схема формата с расширением .xsd.

Обновите вашу версию программного продукта до самого актуального состояния

Если провести самостоятельное обновление используемого вами программного комплекса для вас слишком сложно, обратитесь в службу поддержки, обслуживающую используемую вами программу, и запросите обновление софта. Обычно после этого ваше предприятие посетит ответственный специалист, который проведёт апдейт системы и установит все необходимые обновления.

Обратитесь к специалистам, осуществляющим поддержку вашей системы отчётности.

После установки обновления ошибка 0400400007 обычно бывает решена. Сформируйте файл с отчётом заново и отправьте отчёт в налоговую.

Это пригодится: неправильное указание места представления сведений 0100200000 — как устранить проблему?

Ошибки в формате файла не подпадают под непредставление

По результатам камеральной проверки налоговой декларации по НДС инспекция привлекла организацию к ответственности по п. 1 ст. 119 НК РФ в виде штрафа в размере 124 тыс. рублей.

Основанием послужило то, что хотя декларация и была представлена своевременно, но вместо формата «налоговая отчетность» была направлена в инспекцию в формате «неформализованный документ». По этой причине инспекторы не смогли открыть полученный электронный файл.

Организация не согласилась со штрафом и обратилась в суд.

Она заявила, что получила как подтверждение отправки, так и квитанцию о доставке файла в налоговый орган, из которых следует, что в день отправки файл был получен инспекцией.

Арбитры поддержали компанию.

Судьи указали, что согласно п. 4 Порядка, утвержденного Приказом МНС РФ от 02.04.2002 № БГ-3-32/169, датой представления налоговой декларации в электронном виде является дата ее отправки, зафиксированная в подтверждении специализированного оператора связи.

При этом технические ошибки при передаче электронных файлов не влияют на факт исполнения налогоплательщиком указанной обязанности.

По статье 119 НК РФ предусмотрена ответственность только за нарушение срока представления декларации. Иные нарушения, связанные с порядком ее подачи, в том числе получение налоговым органом нечитаемой информации, не образуют состава правонарушения, предусмотренного данной статьей.

Таким образом, событие правонарушения отсутствует, что в силу ст. 109 НК РФ является обстоятельством, исключающим привлечение компании к ответственности.

Постановление ФАС Западно-Сибирского округа от 26.04.2011 № А27-11908/2010.

Что будет, если своевременно не устранить ошибку?

Итак, страхователю пришел отрицательный протокол с уведомлением об ошибке 0400400011 в расчете страховых взносов. Накажут ли налоговики за нее или можно будет обойтись без штрафных санкций?

Выявление искажений в отчетности по взносам само по себе не является основанием для наложения штрафа. На устранение ошибки хозсубъекту дается определенное время:

- 5 дней, если связь между фондом и работодателем поддерживается по ТКС;

- 10 дней, если представление расчета и отправка уведомления налоговиками происходят на бумажных носителях.

За этот промежуток нужно будет найти погрешность и пересдать отчет.

ОБРАТИТЕ ВНИМАНИЕ! Расчет, пересдаваемый в связи с его первоначальным непринятием и устранением ошибок, не будет являться уточненным. Он будет считаться исходной формой.

В том случае если страхователь проигнорирует требование налоговиков о пересдаче формы, отчет будет считаться несданным. И только здесь у налоговой службы появится основание для санкций. Заключаться они будут в следующем:

- штраф за непредставление расчета в размере 5% от неуплаченной в срок суммы взносов за каждый полный или неполный месяц просрочки, но не более 30% от указанной суммы. Размер штрафа не может быть менее 1000 руб.;

Важно! КонсультантПлюс предупреждает: Штраф рассчитывают отдельно по каждому виду обязательного социального страхования (Письмо ФНС России от 30.06.2017 N БС-4-11/[email protected]). Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции… Подробнее о распределении штрафа читайте в К+, получив бесплатный демо-доступ к системе К+.

- предупреждение или административный штраф, налагаемый на должностных лиц организаций;

- блокировка расчетного счета при просрочке более чем на 10 рабочих дней.

Учитывая, какие трудности доставляют хозяйствующим субъектам уплата штрафов и блокировка счета, лучше поторопиться с исправлением всех ошибок и пересдачей расчета.

Ошибки в структуре файла не подпадают под непредставление

Организация в установленный срок направила в ИФНС годовую декларацию по земельному налогу.

Однако получила в ответ уведомления об отказе в приеме на том основании, что декларация содержит ошибки в части указания КПП, из-за чего она не может быть принята к обработке, а также отсутствует сообщение о доверенности и неправильно указаны сведения о руководителе.

Организация исправила эти ошибки, но подала декларацию в бумажном виде.

ИФНС ее приняла, тем не менее оштрафовала фирму по ст. 119.1. НК РФ за нарушение способа представления отчетности.

Организация обратилась в суд, полагая, что штраф назначен неправомерно. Ведь в силу п. 4 ст. 80 НК РФ при передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Судьи поддержали компанию.

Они признали, что поскольку организацией были соблюдены требования ст. 119.1. НК РФ, а именно декларация первоначально в установленный законом срок представлена в электронном виде, то состава налогового правонарушения действия общества не образуют и, соответственно, привлечение его к ответственности за отсутствием вины неправомерно.

Постановление ФАС Поволжского округа от 19.03.2013 № А49-5219/2012.

Загруженность сервера оператора не отменяет факта отправки декларации

Двадцатого января, в последний день срока, общество направило в ИФНС декларацию по НДС за IV квартал предыдущего года, но подтверждение об отправке от оператора не поступило.

На следующий день бухгалтер связалась с представителем оператора, который сообщил, что программа не предупреждала о сбоях в передаче, но данных о передаче декларации действительно нет.

Двадцать второго января бухгалтер отправила декларацию повторно и получила подтверждение оператора. Приняв ее, ИФНС решила, что общество не представило декларацию в установленный срок, и выписала штраф по п. 1 ст. 119 НК РФ в размере 75 тыс. рублей.

Компания обратилась в суд, утверждая, что именно 20 января должно считаться датой представления отчетности. В качестве подтверждения первичной отправки в этот день фирма предъявила файл отчетности, а также распечатку данных из программы.

Арбитры установили, что зафиксированной датой отправки декларации является 22 января.

Однако штраф отменили, так как согласно полученной от оператора информации 20-го числа его сервер был загружен по причине массовой отправки отчетности. Из-за этого отчетность не была отправлена в ИФНС.

Таким образом, со стороны общества были предприняты все необходимые действия по своевременной отправке, и сообщение об ошибке ему не поступало. Следовательно, вины компании в случившемся нет.

В соответствии же с п. 2 ст. 109 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения при отсутствии его вины в совершении налогового правонарушения.

Учитывая изложенное, оснований для привлечения общества к ответственности не имеется, – резюмировал суд.

Постановление ФАС Московского округа от 26.07.2011 № КА-А40/7709-11.

Квартальные декларации по налогу на прибыль под статью 119 НК РФ не подпадают

Верховный Суд РФ разъяснил, что ст. 119 НК РФ, наказывающая за несвоевременное представление налоговой декларации, не распространяется на непредставление либо несвоевременное представление по итогам отчетного периода расчета авансовых платежей. Причем вне зависимости от того, как поименован этот документ в той или иной главе части второй НК РФ.

Такой вывод следует из взаимосвязанного толкования п. 3 ст. 58 и п. 1 ст. 80 Кодекса. Оно позволяет сделать вывод, что имеются существенные различия между налогом и авансовым платежом, то есть предварительным платежом по налогу, который в отличие от налога уплачивается не по итогам, а в течение налогового периода.

Соответственно, из указанной нормы следует разграничение двух самостоятельных документов:

- налоговой декларации, представляемой по итогам налогового периода;

- расчета авансового платежа, представляемого по итогам отчетного периода.

Постановление Пленума ВАС РФ от 30.07.2013 № 57.

Примечание редакции:

казалось бы, эти разъяснения уже давно должны быть известны. Ведь с момента их выхода минуло почти 5 лет, и автором является высшая судебная инстанция.

Однако на практике инспекции продолжают накладывать штрафы по ст. 119 НК РФ, а также блокировать счета за несвоевременную сдачу квартальных деклараций по налогу на прибыль. Суды на основе указанных разъяснений такие штрафы и блокировки отменяют (Определение ВС РФ от 27.03.2017 № 305-КГ16-16245).

Кому спишут налоги и взносы

Порядок предоставления новой льготы регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Налоги спишут следующим категориям:

- ИП и организации, которые входят в реестр субъектов МСП по результатам налоговой отчётности за 2021 год и работают в отрасли из перечня наиболее пострадавших от коронавируса.

- Некоммерческие организации, которые входят в реестр социально ориентированных и с 2021 года получают государственные субсидии и гранты.

- Централизованные религиозные организации и учреждённые ими социально ориентированные НКО, а также религиозные организации, которые входят в структуру централизованных религиозных организаций.

Срок подачи сведений за 2021 год для включения в реестр субъектов МСП продлили: отчётность можно подать до 30 июня 2020 года. Если вас включат в реестр, вы получите право на все меры господдержки для малого и среднего бизнеса.

ФНС запустила сервис, который поможет разобраться, имеете ли вы право на освобождение от налогов, авансовых платежей и взносов. Достаточно ввести ИНН и выбрать применяемую систему налогообложения. Сервис покажет информацию о платежах, от которых вы освобождены.

Девичья фамилия в расчете по страховым взносам – не помеха считать его представленным

Одним из оснований для отказа в приеме расчетов по страховым взносам в силу п. 7 ст. 431 НК РФ является отражение в разделе 3 «Персонифицированные сведения о застрахованных лицах» расчета недостоверных персональных данных, идентифицирующих сотрудников.

При приеме расчета инспекция сверяет эти данные со сведениями, имеющимися в информационных ресурсах налоговых органов. Если выясняется, что в расчете указаны неактуальные персданные, у налоговых органов все равно имеется возможность идентифицировать физлицо – по сведениям, потерявшим свою актуальность на дату представления расчета.

Поэтому указание в расчете устаревших персданных не препятствует его приему инспекцией.

Более того, п. 7 ст. 431 НК РФ плательщику предоставлена возможность устранить выявленные несоответствия. Он может это сделать в течение 5 дней с даты направления ему инспекцией соответствующего уведомления в электронной форме.

Письмо ФНС РФ от 16.01.2018 № ГД-4-11/574.

Примечание редакции:

не будут поводом считать расчет по страховым взносам непредставленным и ошибки в исчислении страховых взносов на обязательное медицинское страхование. Об этом со ссылкой на п. 7 ст. 431 НК РФ сказано в письме ФНС РФ от 19.02.2018 № ГД-4-11/[email protected]

Судебная практика по поводу отказа налоговиков в приеме расчета по страховым взносам по мотиву какого-либо из оснований в п. 7 ст. 431 НК РФ пока не сложилась.

Дополнительные причины не принять декларацию

И если вы думаете, что мы разобрали весь перечень причин для отказа – все еще нет. Есть дополнительные основания для отказа в приеме налоговой отчетности.

П. 142 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС РФ от 08.07.2019 № ММВ-7-19/343 информирует нас о том, какой ряд обязательных реквизитов должна содержать декларация (независимо, бумажная она или электронная), без которых отчетность считается непринятой.

Реквизиты для ИП: в декларации обязательно должны быть указаны фамилия, имя и отчество (при его наличии) ИП.

Реквизиты для ООО:

- Полное наименование организации.

- ИНН.

- Вид документа (первичный, корректирующий).

- Наименование налоговой инспекции.

- Подпись лиц, ответственных за подтверждение достоверности и полноты сведений, указанных в налоговой декларации/расчете.

При отсутствии в декларации/расчете обязательных реквизитов из списка выше, налоговый инспектор информирует организацию о том, что декларация не сдана/не принята, с обязательным перечнем причин отказа. Налоговая инспекция обязана отправить требование с указанием причин отказа в принятии декларации. Данное требование исключает неправомерность отказа ИФНС в принятии отчетности. В случае, когда реквизиты заполнены неправильно, налоговый инспектор должен проинформировать о порядке заполнения декларации и предложить устранить допущенные ошибки в кратчайшие сроки. Если для ООО/ИП устранить ошибки в кратчайшие сроки не представляется возможным, то декларация будет считаться принятой, с пометкой/штампом «Требует уточнения».

Отказ в приеме РСВ из-за расхождений

При наличии таких расхождений убедить ИФНС принять расчет, увы, не удастся. ИФНС примет расчет, только если в нем не будет расхождений.

Главой 34 НК РФ прямо предусмотрено, что расчет по взносам считается непредставленным, если в нем сумма взносов на ОПС по всем разделам 3 (по всем работникам) не совпадает с итоговым значением по организации в целом, отраженным в подразделе 1.1 (взносы на ОПС по основным и пониженным тарифам) приложения № 1 к разделу 1 расчета. Причем это равенство должно выполняться по итогам каждого месяца, квартала и нарастающим итогом с начала года. Если это равенство не выполняется, налоговики не примут ни электронный, ни бумажный расчет (п. 7 ст. 431 НК РФ, Письмо ФНС от 29.12.2017 № ГД-4-11/[email protected] (п. 03-05)).

Поскольку обнаружено расхождение, ИФНС и высылает вам уведомление о непринятии расчета и дает время на исправление. При электронной сдаче расчета – это 5 рабочих дней со дня направления уведомления (п. 7 ст. 431 НК ПФ). Если вы в этот срок укладываетесь, тогда расчет будет считаться представленным в тот день, когда вы сдали его изначально (п. 7 ст. 431 НК РФ). А вот если нет, тогда налоговики могут вас оштрафовать за несвоевременную сдачу расчета (п. 1 ст. 119 НК РФ).

То, что вы сдали бумажный расчет вместо электронного, вас не спасло. И это предсказуемо. Но кроме того возможны и дополнительные негативные последствия. ИФНС может оштрафовать вашу организацию на 200 руб. за то, что вы нарушили способ подачи расчета – сдали расчет на бумаге, а не направили по ТКС (ст. 119.1 НК РФ). Ведь при среднесписочной численности физлиц свыше 25 человек плательщики обязаны представлять расчет по взносам в электронной форме, как вам и указала инспекция (п. 10 ст. 431 НК РФ).

Кстати, для снижения размера штрафа вы можете подать в ИФНС ходатайство о смягчающих обстоятельствах. Его форму вы можете скачать на нашем сайте (https://glavkniga.ru/forms/451).

Так что вам еще раз нужно перепроверить все данные в расчете, а потом сдать его в ИФНС. Возможно, вы не совсем верно рассчитываете базу по взносам и сумму взносов, например, по итогам каждого месяца в целом по организации. А это надо делать отдельно по каждому физлицу и нарастающим итогом с начала года (п. 1 ст. 421, п. 1 ст. 424, п. 1, 4 ст. 431 НК РФ). И из-за этого возможны расхождения между разделами 3 и подразделом 1.1.

То есть сумма взносов, начисленных физлицу за месяц равна: база по взносам с начала года по месяц, за который начисляются взносы (включительно), умножить на тариф взносов и минус сумма взносов, начисленных по физлицу с начала года по месяц, предшествующий месяцу, за который начисляются взносы. Эти цифры отражайте в разделе 3 по каждому физлицу.

Имейте в виду, что строку 061 подраздела 1.1 расчета не нужно заполнять расчетным методом – общая сумма взносов по организации умножить на тариф. Тогда точно будет расхождение. Эту строку надо заполнять на основании раздела 3, а именно: сложить суммы взносов из строк 240 подраздела 3.2.1 раздела 3 по всем работникам и полученный результат записать в строку 061 подраздела 1.1.

Кстати, проверить расчет по контрольным соотношениям вы можете с помощью бесплатной программы Tester на сайте ФНС (https://www.nalog.ru/rn77/program/5961279/).

От каких платежей за II квартал освободят

Освобождение от уплаты налогов и взносов автоматическое — для этого не придётся подавать никаких заявлений в налоговую. ФНС сама уведомит налогоплательщиков, что им не нужно платить налоги.

Будьте внимательны: если льгота на вас не распространяется, но не уплатите налог, вас ждут штрафы и блокировка счетов.

Если льгота на вас распространяется, не забывайте про НДС и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Налоги на доходы

| Налог | Период списания |

| Налог на прибыль | Ежемесячные авансовые платежи, которые нужно заплатить во II квартале 2021 года. Авансовые платежи за 4 месяца, 5 месяцев и 6 месяцев 2021 года, за вычетом ранее начисленных авансов за период 3 месяца. Авансовые платежи за первое полугодие, за вычетом авансовых платежей за I квартал. |

| ЕСХН | Авансовые платёж за полугодие 2021 года |

| УСН | Авансовый платёж за полугодие 2021 года, уменьшенный на сумму авансового платежа за первый квартал |

| ЕНВД | Налог за второй квартал 2021 года |

| НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики | Авансовый платёж за первое полугодие 2021 года, уменьшенный на сумму платежа за I квартал |

| ПСН | Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2021 года. |

Имущественные налоги

Налог на имущество организаций и физлиц, транспортный и земельный налог тоже списаны. Льгота касается части налога, начисленной за период владения с 1 апреля по 30 июня 2021 года.

От налога освобождаются только те объекты, которые используются или предназначены для использования в предпринимательской или уставной деятельности.

Страховые взносы

На выплаты работникам за апрель, май и июнь будет действовать нулевой тариф по страховым взносам на ОПС, ОМС и ВНиМ. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё. В итоге платить взносы не придётся.

Пострадавших ИП не освободят от страховых взносов за себя, но снизят их сумму. Фиксированный платёж на обязательное пенсионное страхование за 2021 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, то есть ровно один федеральный МРОТ.