До 30 апреля нам предстоит сдать новый отчет 6-НДФЛ. Его сдают все организации и ИП, которые являются работодателями или производят другие выплаты физлицам. Форму в 2021 году немного изменили, на взгляд бухгалтера ее заполнение даже упростилось (кажется для отчетов это редкость). Разберемся, что изменилось в новом расчете и как отражать в нем некоторые нетипичные выплаты.

Расчет состоит из титульного листа, двух разделов и приложения (справки 2-НДФЛ). Приложение сдавать будем только по итогам года как и раньше, заполнять и прикладывать его в течение года не нужно, даже если сотрудник был уволен.

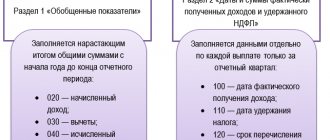

Что несколько сбивает с толку — ранее в разделе 1 отражались общие цифры, а в разделе 2 подробности — даты, суммы получения дохода, срок уплаты НДФЛ и т.д. Теперь разделы поменялись местами — в разделе 1 сроки и суммы, в разделе 2 — обобщенная информация.

Еще одно важное изменение — теперь в начале каждого раздела нужно указывать КБК, это значит, что если НДФЛ уплачивается на разные коды, то на каждый код потребуется заполнить отдельный лист. В первую очередь это связано с тем, что в 2021 году мы начинаем платить НДФЛ с применением прогрессивной ставки — доходы, превышающие 5 млн. облагаются не 13%, а 15% налога и перечисляется он на другой КБК.

КБК для «стандартного» НДФЛ:

Налог 18210102010011000110

Пени 18210102010012100110

Штрафы 18210102010013000110

КБК для НДФЛ свыше 650 000 рублей (т.е. с доходов свыше 5 млн. рублей):

Налог 18210102080011000110

Пени 18210102080012100110

Штрафы 18210102080013000110

Самое приятное для бухгалтера — в новом разделе 1 отсутствуют такие реквизиты как даты получения дохода и удержания налога, а также не нужно теперь указывать сумму фактически полученного дохода. Все, что нужно заполнить: срок уплаты налога и его сумму.

Также в разделе 1 появились новые строки — сумма НДФЛ, возвращенная в последние 3 месяца отчетного периода. Имеются в виду суммы налога, которые были излишне удержаны налоговым агентом (статья 231 НК РФ). Кстати, обратите внимание, что вернуть налог можно только путем безналичного перечисления (абзац 4 той же статьи 231).

Еще одно важное изменение — теперь в расчете необходимо давать аналитику в разделе 2 и выделять отдельно суммы дохода:

- по дивидендам (стр. 111);

- по трудовым договорам (стр. 112);

- по ГПХ договорам (стр. 113).

Сверхлимитные командировочные, НДФЛ и общеобязательные взносы на 2017 г.

Наниматель вправе отправить сотрудника в служебную поездку по России либо за границу. Командированному лицу посуточно компенсируются траты по поездке. Дата выплачивания суточных— день их начисления. День согласования отчета по командировке — дата получения дохода (в виде суточных).

В 2021 г. определен фиксированный лимит суточных трат, с которых не исчисляют общеобязательные взносы по страхованию и НДФЛ (Читайте также статью: → «Сроки сдачи отчетов по 6-НДФЛ в 2021 году»).

| Вид командировки | Установленный законом лимит командировочных трат на один день |

| Служебная поездка по России | 700 руб. |

| Служебная поездка за рубеж, вне РФ | 2 500 руб. |

Необлагаемый налогом, взносами лимит установлен единовременно, нарастающим итогом его определить нельзя. Организация вправе в локальных актах прописать свой размер суточных для служебных поездок по РФ и за ее пределы. Причем он может превышать фиксированный лимит. Такие суточные называются сверхнормативными (т. е. сверх установленной нормы, лимита). Сумма превышения по закону будет облагаться НДФЛ, взносами по общеобязательному страхованию (помимо сбора на травматизм) в общепринятом порядке.

Это нововведение действует с 2021 г. Ранее командировочные траты не облагались общеобязательными взносами, если лимиты были обозначены в локальных актах организации.

Итак, с 2021 г. сверхнормативные командировочные траты облагаются НДФЛ, общеобязательными взносами по страхованию не зависимо от того, зафиксированы сверхнормативные суммы во внутренних нормативных актах организации либо нет.

НДФЛ исчисляется в заключительный день месяца, в котором согласовывался отчет по командировке. Налог удерживается после этого числа в первую же выплату, преимущественно с получки. В бюджет его можно отчислять в день выплачивания дохода либо на следующий за этим день, но не позже.

Особые сценарии: отчетность по суточным при увольнении работника

Для наглядности рассмотрим еще один пример.

Иванов А. А. сдал отчет по командировке 5 июля 2021 года, затем, проработав в компании до 16 числа, написал заявление об увольнении. Стороны договорились прекратить трудовые правоотношения с 19 июля и произвести все расчеты.

Возникает вопрос — как удержать НДФЛ (и отразить его в отчетности), если день, в котором сверхлимитные суточные признаются доходом — 31 июля 2021 года — наступает позже дня увольнения работника?

В этом случае НДФЛ подлежит удержанию одновременно с расчетами при увольнении. В форме 6-НДФЛ фиксируются (в разделе 1):

- в графе 022 — 20.07.2021 (дата перечисления налога в бюджет).

Когда командировочные за служебную поездку следует отображать в 6-НДФЛ?

Поскольку налогом облагаются только сверхнормативные командировочные траты, то именно их следует отображать в отчетности — разделе 2 6-НДФЛ. Суммы в рамках нормы (лимита) не облагаются НДФЛ, общеобязательными взносами. Следственно, по форме расчета их не проводят.

Все сверхлимитные суммы по суточным и иным выплатам (например, выходное пособие увольняемого) проводятся по позиции «130» раздела 2, позиции «020» раздела 1 6-НДФЛ. На суммы в рамках лимита эта норма не распространяется.

Средний заработок, который положен за дни поездки, — это часть получки. Следовательно, он признается доходом в завершающий день месяца, за который он начислялся. Этот день отображается по позиции «100» раздела 2 (

Налогообложение командировочных расходов: общие правила

Работнику, направляемому в командировку, работодатель обязан:

1. Выплачивать среднюю заработную плату — за период нахождения в поездке. Узнать о том, как она рассчитывается, вы можете в статье «Как рассчитывается среднемесячная заработная плата». НДФЛ на среднюю командировочную зарплату начисляется точно так же, как и на обычную в период нахождения человека на рабочем месте. В целом по одним и тем же принципам командировочная и обычная зарплата отражаются в налоговой отчетности (но здесь есть нюансы — мы рассмотрим их далее в статье).

2. Оплачивать проезд и проживание там, куда человек командируется. Налогом такие расходы не облагаются, т. к. не являются доходом сотрудника (п. 3 ст. 217 НК РФ). Сведения о них после командировки в 6-НДФЛ не отражаются.

3. Выдавать суточные. Это суммы, которые работник может использовать в личных целях — как правило, связанные с оплатой питания, общественного транспорта и такси внутри населенного пункта, в который он уехал. Узнать больше о размере суточных, на которые вправе рассчитывать работник в командировке, вы можете в статье «Каков размер суточных при командировках». В предусмотренном законом порядке суточные облагаются НДФЛ и подлежат отражению в налоговой отчетности. Рассмотрим подробнее особенности исчисления и отражения в форме 6-НДФЛ тех компонентов командировочных выплат, которые облагаются НДФЛ, — средней зарплаты и частично суточных.

С отчетности за 1 квартал 2021 года расчет 6-НДФЛ необходимо сдавать по новой форме. Как заполнить обновленный бланк, описано в готовом решении «КонсультантПлюс». Еще больше актуальных материалов вы получите, если оформите пробный бесплатный доступ к К+.

Единые требования к оформлению 6-НДФЛ

Это типовая форма отчетности, по которой налоговый агент (ИП, организация) отчитывается за доходы своего персонала. Документ введен и применяется с 2021 г. Его структура состоит из титульного листа и 2 разделов. Формируется этот вид отчетности нарастающим итогом за первый квартал, полгода, 9 и 12 месяцев.

Бланк 6-НДФЛ

Записи делаются на основании имеющейся информации по доходам, вычетам, НДФЛ. Вносить сведения должен налоговый агент. Он же сдает заполненный документ ИФНС.

Правила заполнения настоящей формы определены и закреплены официально ФНС РФ. Обязательны для заполнения показатели сумм и реквизиты. Если страницы для сведений, которые надо внести, не хватает, то берется нужное количество страниц для заполнения. В знакоместах, которые не заполнены, проставляются прочерки.

Форму можно заполнить на компьютере и распечатать. Тогда прочерки в пустующих позициях не ставятся. Используется шрифт Courier New 1 (6-18 пунктов).

На каждой заполненной странице прописывается дата, ставится подпись главы организации (ИП, нотариуса, адвоката, представителя налогового агента).

Порядок отображения сверхлимитных командировочных трат в 6-НДФЛ

С целью отображения сверхлимитных сумм оформляется раздел 2 6-НДФЛ. Здесь конкретизируются даты и суммы доходов, НДФЛ. Раздел включает 5 строк.

| Ключевые позиции раздела 2 построчно | Детализация раздела 2 (что включает?) |

| Стр. «100» (Датировка действительного получения дохода) | Имеется в виду доход, размер которого отображается по позиции «130»; пишется последнее число месяца (ст. 223 НК РФ); пособие по болезни и отпускные фиксируются на действительную дату их получения |

| Стр. «110» (Датировка удержанного НДФЛ) | Удержание подоходного налога осуществляется на день получения действительного дохода (отображенного по позиции «130»), именно с него исчисляется налог |

| Стр. «120» (Датировка перечисления дохода) | На срок влияет вид дохода: до завершения месяца оформляются пособия по болезни и отпускные; в отдельных случаях сведения отражают на следующий день после получения денег. Обычно сюда записывается дата, не позже которой отчисляют НДФЛ |

| Стр. «130» (Величина дохода, который получен) | Сюда записывают: точный размер суммированного действительного дохода без вычета удерживаемого налога; сумму сверхнормативных командировочных |

| Стр. «140» (Величина удержанного НДФЛ) | Суммированный НДФЛ, который был удержан на дату, записанную в позиции «110» |

Если начало операции относится к одному отчетному периоду, а окончание — к другому, то в разделе 2 настоящей формы фиксируются сведения по завершающему периоду.

Пример 1. Отображение и калькуляция сверхлимитных командировочных трат, подоходного налога, дохода в 6-НДФЛ

Сотрудник ООО «Проект» Царев Н. М. пребывал в трехдневной командировке (июль 2021 г.) по РФ. Его суточные за 3 дня составили 3 000 руб. (по 1 000 руб. за каждый командировочный день). Авансовый отчет, который командированный подал директору, был одобрен 28.07.2017.

Начисленная июльская получка Царева Н. М составила 70 000 руб. Итак, за июль 2021 ему заплатили:

- 07.2017 — аванс в счет получки 35 000 руб.;

- 08.2017 — остатки июльского заработка с учетом удержанного подоходного налога по нему и по командировочным тратам.

Исчисленный налог поступил в бюджет 4.08.2017. Выданные ежедневные командировочные работнику (1 000 руб.) превышают фиксированный лимит, т. е. 700 рублей. Это значит, что с разницы, т. е. суммы превышающей лимит, нужно удержать НДФЛ. Соответственно, этот факт следует отобразить в 6-НДФЛ (раздел 2, за 9 месяцев).

| Калькуляция сумм по получке, НДФЛ и командировочным | Построчное отображение сверхлимитных командировочных, выданных Цареву Н. М. (6-НДФЛ, раздел 2) |

| Общая сумма командировочных, выданных Цареву Н. М. за 3 дня командировки: 1 000 * 3 = 3 000 руб. Сумма суточных за 3 дня командировки, с которой по закону не надо исчислять НДФЛ: 700 руб. за день * 3 дня = 2 100 руб. Сумма суточных, превышающая лимит, с нее НДФЛ (13 %) удерживается: 3 000 – 2 100 = 900 руб. НДФЛ, удержанный с превышенной суммы суточных: 900 руб. * 13 % = 117 НДФЛ с заработка: 70 000 * 13% = 9 100 руб. Фактический заработок, полученный Царевым Н. М. за июль: 70 000 руб. + 900 руб. = 70 900 руб. Суммированный НДФЛ с получки и превышенной суммы суточных: 117 + 9 100 = 9 217 руб. | Стр. «100» (Датировка получения дохода) — 31. 07.2017 Стр. «110» (Датирование удержания НДФЛ) — 3.08.2017 Стр. «120» (Датирование зачисления НДФЛ) — 4.08.2017 Стр. «130» (Размер фактической получки Царева Н. М.) — 70 900 руб. Стр. «140» (Общая сумма удержанного НДФЛ) — 9 217 руб. |

Зарплата в командировке: сроки выплаты

Владение информацией о сроках перечисления физлицу облагаемых налогом выплат — важнейшее условие корректного заполнения формы 6-НДФЛ.

Командировочная зарплата (которая начисляется, как мы уже отметили выше, на основе среднего заработка) выплачивается работнику в те же сроки, что и основная зарплата, поскольку является одним из вариантов оплаты труда, частью зарплаты как таковой (ст. 167, 139 ТК РФ).

Если зарплата переводится на карту работника, то каких-либо практических сложностей в соблюдении сроков ее выплаты, как правило, не возникает (исключение — если, например, в населенном пункте, куда уехал командированный, нет банкоматов и эквайринга в силу того, что он удален от сетей связи).

Если зарплата традиционно выдается через кассу организации (либо имеют место отмеченные технические трудности в пользовании картой), то работодателю следует воспользоваться доступными альтернативами — так, чтобы сотрудник в командировке вовремя получил свою зарплату. В федеральном законодательстве на этот случай предлагается осуществление денежного перевода за счет работодателя (п. 11 Положения по постановлению Правительства России от 13.10.2008 № 749).

На практике командировочная часть зарплаты может быть включена в расчет:

- аванса (зарплаты за первые полмесяца);

- основной зарплаты (за вторую половину месяца).

В зависимости от того, в какую часть зарплаты включена ее «командировочная» составляющая, определяется порядок отражения данной составляющей в 6-НДФЛ. Рассмотрим, какие здесь есть варианты.

Пример 2. Пример оформления раздела 2 6-НДФЛ по сверхлимитным командировочным

Работник ООО «Проект» Царев Н. М. пребывал в служебной поездке по России с 1 по 5 августа 2021 г. Аванс с суточными (5 000 руб.) ему выдали 28 августа. Сумма сверхлимитных командировочных составила 5 * (1 000 – 700) = 1 500 руб. Авансовый отчет был представлен директору ООО «Проект» 8.08.2017.

Таким образом, Цареву Н. М. выдали: 15.08.2917 аванс в счет получки, остаток по получке — 6.09.2017 и отпускные 1.09.2017. Раздел 2 6-НДФЛ (за 9 месяцев) построчно оформляется так:

- «100»: 31.08.2017.

- «110»: 01.09.2017.

- «120»: 04.09.2017

- «130»:1 500 руб.

- «140»: 195 руб.

Образец заполнения раздела 2 формы 6-НДФЛ