Понятие налогового регистра

Сведения о назначении и порядке создания регистров налогового учета, содержащиеся в кодексе, довольно скудны. Так, некоторый объем полезной информации о регистрах по налогу на прибыль есть в ст. 313, 314 НК РФ, по НДС данных еще меньше, все они помещаются в ст. 169 НК РФ. Поэтому для лучшего понимания вопроса о налоговых регистрах указанные положения лучше рассматривать в связке с указаниями, которые есть в законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В сущности, регистр представляет собой накопление данных, содержащихся в документах бухгалтерского учета, расчетах, сводных таблицах в бумажном или электронном виде, в целях правильного налогообложения. При этом, как и для любого составного элемента учетной системы, для него существует закрепленный набор правил:

- Отсутствие правок и пустых строк.

- Запрет на внесение заведомо ложных и некорректных данных.

Налоговый регистр — набор документов и (или) таблиц для накопления, группировки, суммирования необходимой для правильного начисления и перечисления фискальных платежей информации за заданный промежуток времени.

Собираемые цифры должны регистрироваться в строгом соответствии с классификацией, приведенной в гл. 21 НК РФ. При этом соблюдения двойной записи налоговый учет не требует, достаточно просто суммировать денежное выражение операций, включаемых в базу обложения. Одновременно с этим последовательность и временная определенность внесения данных, недопустимость наличия пропусков остаются актуальными.

Главное для плательщика — создание процедуры сбора и обобщения информации, позволяющей четко отследить механизм образования базы обложения. Основой для создания регистров налогового учета по НДС служит документация, применяемая в бухгалтерском учете.

В то же время есть различия между бухгалтерской и налоговой учетной системой:

- Ведомости бухгалтерского учета оформляются в форме журналов и содержат сведения исключительно о документе, с помощью которого был зарегистрирован факт хозяйственной деятельности.

- В номенклатуру налогового учета может попадать информация как непосредственно из документов, так и из уже имеющихся и сформированных аналитических отчетов, например из бухгалтерских накопительных таблиц, расчетов, реестров.

Исходя из того, что первостепенное значение для правильного налогового учета имеет качественное отражение всех операций, формирующих налогооблагаемую базу, в определенных ситуациях их могут заменить уже существующие бухгалтерские регистры. Такое возможно, если методика накопления данных по какому-либо виду или направлению деятельности полностью совпадает. Тогда информация, собранная в бухгалтерских журналах и ведомостях, будет применяться для определения базы обложения без какой-то дополнительной обработки или корректировки.

На основе вышеизложенного можно сделать вывод, что рассмотрев существующие отчеты, аналитические таблицы, записи на счетах, специалисты компании должны сами принять решение о необходимости введения дополнительных налоговых форм. Подобная потребность возникает при невозможности корректного заполнения налоговой отчетности только на основе бухгалтерских регистров.

Хотя в наличии есть несколько образцов для внутренних налоговых форм, предполагается, что они в любом случае будут реализованы в виде таблиц на бумажных или электронных носителях. При этом создание регистров на ЭВМ в специализированных базах обработки данных предопределяет наличие возможности вывода необходимой информации на печать для создания бумажного варианта ее отображения.

Помимо использования уже существующего списка обязательных реквизитов для типовых форм учета, допускается его расширение с целью более полного отражения нужной для расчета налога информации. Следует следить за тем, чтобы добавление новых полей не приводило к дублированию вносимых данных. Наиболее часто потребность в расширении бланка либо увеличении колонок аналитической таблицы возникает при существенных отличиях налогового учета от бухгалтерского.

Все алгоритмы и процедуры накопления данных для расчета налогов в обязательном порядке необходимо отразить в учетной политике. Обязанность достоверно и в полном объеме вносить информацию в соответствующие регистры возлагается на специально назначенных сотрудников. Чаще всего это сотрудники финансовых служб, которые ставят свои подписи под документами, прилагаемыми к отчетности. Правки в документы налогового учета разрешается вносить только ответственным лицам в случае своевременного обнаружения ошибок или неточностей. В целях недопущения внесения корректировок неуполномоченными на то сотрудниками необходимо ограничить доступ к указанным регистрам. В случае исправления данных необходимо наличие для этого веской причины, а также удостоверение правильности новой записи подписью ответственного лица.

Правила создания регистров

Большая часть требований к составлению налоговых регистров сформулирована в п. 4 ст. 10 закона «О бухгалтерском учете» 06.12.2011 № 402-ФЗ. К ним относятся:

- указание названия документа;

- четкое определение временного промежутка, данные за который фиксирует документ;

- отражение количественной и стоимостной характеристики проводимой операции;

- указание наименования фактов хозяйственной деятельности по очередности их осуществления;

- подписи лиц, ответственных за ведение регистра.

Как уже отмечалось ранее, налоговые регистры необходимы для регистрации, группировки и накопления данных из различных документированных источников для формирования облагаемой базы. При этом структура регистра должна позволять без особых затруднений разобраться в процедуре формирования объекта обложения налогом за период.

Налоговым органам не дается право навязывать компаниям какие-либо типовые бланки учета, поэтому фирмам предоставляется полная свобода. В то же время организации должны обеспечить наличие в применяемых бланках всех обязательных реквизитов.

В тех редких случаях, когда возникает острая потребность внести исправления в данные формы налогового учета, необходимо проставить рядом с ними дату и подпись ответственного лица. Если есть требование о предоставлении оригиналов документов, необходимо в обязательном порядке оставить у себя копии каждого экземпляра.

Хотя налоговое законодательство достаточно демократично в отношении правил формирования регистров, их отсутствие квалифицируется как грубое нарушение процедуры учета налогооблагаемой базы и может повлечь за собой наложение штрафа в сумме от 10 до 40 тыс. руб.

Регистры налогового учета накапливают информацию об облагаемых суммах без применения двойной записи, в то же время требования к их оформлению сходны с теми, которые предъявляются к бухгалтерским документам. Таким образом, все документы бухгалтерского учета, которые позволяют достичь поставленной цели, можно отнести к регистрам налогового учета. Самостоятельно разработанный бланк или форму отчета целесообразно применять лишь в том случае, если в стандартном, бухгалтерском варианте не хватает каких-либо данных.

Ответственность компании за нарушение законодательства в отношении регистров возникает лишь при отсутствии тех форм, которые указаны в ее учетной политике. Об этом, в частности, было заявлено в постановлении ФАС Северо-Западного округа от 10.10.2005 № А42-7611/04-15. Кроме того, есть практика судов, согласно которой плательщик самостоятельно определяет не только структуру и перечень реквизитов форм налогового учета, но и то, какие их них и как нужно оформлять.

Ключевые положения, подлежащие обязательному включению в учетную политику

Разрабатывая политику в области учета, компания наряду с описанием обычных процедур фиксации операций должна включить в нее подробную расшифровку методики обобщения и анализа составных элементов налоговой базы. Для НДС целесообразно отразить в ней правила составления и регистрации счетов-фактур, книг покупок и продаж, журнала регистрации и иных применяемых в компании регистров.

Помимо общих моментов, для НДС необходимо учесть еще ряд нюансов:

- Частоту,с которой порядковые номера счетов-фактур начинаются заново.

- Алгоритмы осуществления раздельной регистрации подпадающих и не подпадающих под обложение НДС операций.

- Методику расчета порога для отказа от ведения раздельного учета — правило 5%. Следует установить, как будут отражаться данные об уровне расходов по различным категориям сделок.

Также нужно разработать инструкцию по осуществлению обособленного учета налога по поступающим активам.

Чем подробнее будут описаны все тонкости ведения налогового учета НДС, тем проще компании будет отстоять свою точку зрения в случае возникновения споров по каким-либо вопросам с инспекцией.

Как сформировать учетную политику по НДС

Плательщики НДС должны разработать бухгалтерскую и налоговую учетную политику.Как это сделать, читайте в нашей статье «Учетная политика по НДС».

Учетная политика — это документ, регламентирующий способы ведения учета внутри организации. В плане НДС обязательно зафиксируйте:

- порядок ведения раздельного учета операций, облагаемых и необлагаемых НДС — без этого вы не имеете право заявлять НДС к вычету;

- перечень товаров и НДС по которым распределяется расчетным способом;

- критерии отнесения расходов к облагаемой и необлагаемой налогом деятельности;

- используется или нет правило 5 %, про которое мы подробно рассказали в статье «Правило 5 % по НДС в 2021 году»;

- применение льгот по НДС;

- порядок оформления счетов-фактур;

- описание синтетических и аналитических счетов учета НДС;

- формы-справок расчетов по НДС;

- порядок хранения налоговых документов и так далее.

Классификация регистров налогового учета по НДС

Обязательными документами, которые участвуют в процессе налогового учета НДС, являются:

- Журнал для регистрации счетов-фактур.

- Книга покупок.

- Книга продаж.

В них происходит накопление данных об изменении налоговой базы на основе входящих документов и бухгалтерских расчетов. Благодаря четкой структуре хранящейся в них информации в последующем на их основе существенно проще составить декларацию за период. В частности, в документах предусмотрена группировка фактов хозяйственной деятельности по их типам: облагаемые, необлагаемые, подпадающие под льготный процент.

В книге покупок и продаж помимо регистрационных данных счетов-фактур указывается также и сумма налога, выделенная в них. При этом они объединяются по общему порядку взимания налога, распространяющемуся на ту или иную операцию. Рассчитанные по итогам периода суммы являются источником для последующего окончательного расчета налога. Получается, что в книге покупок отражается общий размер НДС к вычету, а в книге продаж — объем налога к начислению и уплате.

Итоги по поступившему НДС из книги покупок должны быть отражены в декларации согласно положениям пунктов 2 и 7 правил, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. НДС к возмещению по всем применяемым ставкам включают в поле 120 декларации, введенной в действие приказом ФНС России от 29.10.2014 № MMB-7-3/[email protected] Весь объем операций, подпадающих под обложение по ставке 0%, отражается в частях 4–6 декларации.

Общие принципы и требования к ведению книг, как для покупок, так и для продаж, утверждены постановлением Правительства РФ от 26.12.2011 № 1137. Кроме того, в нем указано, что данные регистры на бумажном носителе должны быть прошнурованы и пронумерованы.

Как рассчитать НДС к уплате

При продаже товаров или услуг компания всегда указывает цену с НДС. Это НДС исчисленный с реализации, то есть «исходящий» налог. Но для производства товаров или оказания услуг компания могла закупить сырье или оплатить работы, которые также были выставлены ей с НДС. Это «входящий» или «входной» НДС, который заплатила организация или ИП.

НДС — это налог с добавленной стоимости. Поэтому в бюджет мы платим не полную сумму «исходящего» налога, а уменьшаем ее на сумму «входящего». Вот наглядная формула:

НДС к уплате = НДС с реализации — «Входящий НДС» + НДС восстановленный

Важно! НДС с реализации может быть меньше «входного» налога. Например, при экспорте товаров. Как вернуть переплаченный налог из бюджета, мы рассказывали в статье «Возврат НДС для юрлиц».

Иногда НДС нужно восстановить. Это значит, что ранее принятый к вычету «входящий» НДС вы возвращаете в бюджет. Причины разные, например, пропало право на вычет.

Подробнее про «входящий» и «исходящий» НДС мы рассказывали в нашей статье.

Исходя из формулы, налоговый учет в компании должен быть построен так, чтобы фиксировать суммы «входящего», «исходящего» и «восстановленного» НДС.

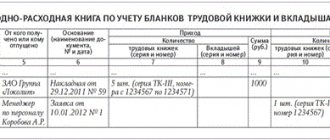

Требования к оформлению журнала регистрации полученных и выставленных счетов-фактур

На вопрос о том, как создать и вести журнал входящих/исходящих счетов-фактур, также дан ответ в постановлении Правительства РФ от 26.12.2011 № 1137. Для каждого потока документов в книге предусмотрен отдельный раздел, то есть в одной части фиксируются только выдаваемые счета-фактуры, в другой — поступившие от контрагентов. Ключевые требования при его оформлении сводятся к следующему:

- Обязательное наличие полей для фиксирования посреднических операций.

- Наличие способа и места в бланке для регистрации скорректированных (исправленных) счетов-фактур.

- С января 2015 года при заключении агентского договора или выполнении функций застройщика в журнал должны попадать только счета-фактуры по посредническим операциям. Указанная обязанность возложена как на фирмы платящие НДС, так и на компании, освобожденные от этого на основании п. 3.1 ст. 169 НК.

Допускается создание журнала на бумажном носителе и в цифровом формате.

Как вести налоговый учет продаж с НДС

При продаже товаров или услуг вы можете использовать различные ставки НДС: 0%, 10% или 20%. Налоговый учет должен быть построен так, чтобы суммы по различным ставкам учитывались на разных аналитических счетах.

При продаже нужно оформить счет-фактуру с выделенной ставкой и суммой НДС. Затем зарегистрировать его в книге продаж. Если компания освобождена от уплаты НДС на основании ст. 145 НК РФ, то счет-фактуру выставить без НДС, но в книге продаж фиксировать. А вот если вы выставляете счет-фактуру по операции, освобожденной от НДС на основании ст. 149 НК РФ, регистрировать его в книге продаж не нужно.

Для ведения достоверного налогового учета важно соблюсти три правила:

- цены в документах должны соответствовать рыночным;

- место реализации товаров и услуг — Россия;

- НДС начисляется в момент отгрузки или в момент получения аванса, зависит от того, что наступит раньше.

Условия корректного составления книги покупок

В силу п. 3 ст. 169 НК РФ книгу покупок должны составлять все компании, приобретающие товары, работы или услуги и являющиеся плательщиками НДС по закону. Основные принципы оформления книги закреплены в постановлении Правительства РФ от 26.12.2011 № 1137, там же дается разрешение на ее оформление в электронном или бумажном виде.

Из недавно появившихся обязанностей плательщика, связанных с описываемым регистром учета, можно выделить следующие:

- Внесение данных о документах по оплате входящего налога.

- Наличие в книге информации по агентским договорам.

- Отражение оценки производимых операций в иностранной валюте.

Сейчас в книге нет колонок, позволяющих раздельно фиксировать факт приобретения и размер налога по различным ставкам, а также освобожденным от налогообложения.

Спор о том, возможно или нет включение данных в книгу записей на основе копий счетов-фактур без получения оригинального варианта, продолжается до сих пор. При устойчивой позиции ФНС, отрицающей всякую возможность этого, судебные органы не столь категоричны. В ситуации, если контрагент все же каким-то образом получит подлинник счета-фактуры, применение вычета на основании копии могут признать законным. В качестве примера можно привести постановление ФАС Московского округа от 05.06.2014 № Ф05-4685/2014.

Как вести налоговый учет покупок с НДС

При покупке товаров с НДС поставщик будет выставлять вам счета-фактуры. Их нужно сразу регистрировать в книге покупок. При это необходимо вести раздельный учет «входящего» НДС по операциям облагаемым и необлагаемым налогом. НДС с операций, участвующих в налогооблагаемой деятельности, фиксируется на счете 19.

Кроме того, чтобы принять НДС к вычету, необходимо проконтролировать соблюдение следующих условий:

- у вас есть правильно оформленный счет-фактура от поставщика;

- поступление участвует в операциях облагаемых НДС;

- НДС перечислен поставщику;

- полученные ТМЦ оприходованы в бухучете.

Основные положения по ведению книги продаж

Выставленные счета-фактуры, в том числе исправленные, согласно постановлению Правительства РФ № 1137 должны отражаться в книге продаж. Этот же нормативный документ регулирует основные правила по ее ведению, а также содержит в качестве приложения утвержденную форму. Цифровой вариант создания книги продаж установлен в приказе ФНС от 05.03.2012 № MMB-7-6/[email protected]

На данный момент существует ряд особенностей составления данного документа, на которые следует обратить внимание в первую очередь:

- Внесение номера и даты документа по перечислению средств.

- Необходимость отдельного указания посреднических операций.

- Наличие полей для внесения валютной оценки операций.

- При записи корректировочного счета-фактуры указывается не общая сумма налога, а только размер расхождения с первоначальным вариантом как в большую, так и в меньшую сторону.

В отношении книги продаж также действует положение, согласно которому ее оформляют не только компании, уплачивающие НДС, но и фирмы, освобожденные от него. В ситуациях, описанных в п. 1–5 ст. 161 НК РФ, вести описываемый регистр должны и предприниматели, выполняющие посреднические операции, при этом обязанность платить НДС у них может отсутствовать.

Достаточно интересная ситуация сложилась вокруг продажи имущества неплатежеспособных компаний. Сами объекты продажи не подпадают под уплату налога, однако покупатели в подобных операциях выступают в роли посредников, в связи с чем они должны перечислить НДС, правда, бывшему владельцу имущества. Такая позиция изложена в постановлении Пленума ВАС РФ от 25.01.2013 № 11.

Для процедуры внесения корректировок в книгу первостепенное значение имеет время обнаружения неточности и ошибки. Так, если необходимость изменения данных возникла до окончания отчетного периода, неверная строка книги сторнируется, записывается с отрицательным значением, а вместо нее ниже вносятся корректные данные. Если период закрыт, необходимо использовать для корректировки специальные дополнительные страницы, которые добавляются к части книги, относящейся к тому временному промежутку, когда была совершена ошибка.

Итоговые суммы колонок 14–19 из книги продаж служат основой для заполнения декларации по НДС, до 01.01.2014 ту же функцию выполняли столбцы с 4 по 9.

Кто является плательщиком НДС

НДС платит большая часть компаний и предпринимателей. Но есть категории лиц, которые освобождаются от уплаты этого налога:

- Организации и ИП, у которых выручка от продажи товаров и услуг за последние 3 месяца не превысила 2 млн рублей. Они могут подать в ФНС заявление об освобождении от НДС.

- Организации и ИП, применяющие специальные налоговые режимы, например, УСН, ПСН, ЕСХН или налог на профессиональный доход.

- Организации и ИП, удовлетворяющие требованиям ст. 145 НК РФ;

- Организации и ИП, участвующие в инновационном .

При этом плательщиков делят на «внутренних» — тех, кто платит НДС при реализации товаров, работ и — тех, кто платит НДС при ввозе товаров и услуг из-за границы.

Важно! Уплатить НДС придется даже освобожденным компаниями, если они выставляли счет-фактуру с выделенной суммой НДС.

Итоги

Несмотря на отсутствие единообразного понятия налоговых регистров в кодексе, в ст. 120 упоминается о возможности применения наказания к плательщику при полном отсутствии их ведения. На основе комплексной оценки ст. 169, 313 и 314 НК РФ во взаимосвязи со ст. 10 Федерального закона «О бухгалтерском учете» можно сформировать перечень правил, на основании которых должны строиться учетные процессы в бухгалтерской и налоговой сфере.

Когда имеющаяся система аналитических счетов позволяет в полном объеме получать данные для расчета налога, вводить какие-то дополнительные формы не нужно: налоговый учет будет строиться на основе уже имеющихся данных. Допускается также внесение вспомогательных полей в стандартные формы в целях правильного исчисления налоговой базы.

Очень важно закрепить список применяемых регистров в учетной политике компании, поскольку это может стать решающим аргументом в ходе судебного спора. Это связано с тем, что инспекции не вправе настаивать на предоставлении тех налоговых форм, которые не закреплены в политике компании.

Конкретизируя тему налоговых регистров для НДС и руководствуясь текстом ст. 169 НК РФ, в котором указано, что это итоговые формы для регистрации и группировки данных первички, можно выделить следующие их варианты практической реализации:

- Журнал для регистрации счетов-фактур.

- Книга покупок.

- Книга продаж.

Весь комплекс правил, бланки для применения и инструкции по оформлению указанных документов утверждены в постановлении Правительства РФ от 26.12.2011 № 1137. Используя приведенную в нем информацию, налогоплательщик имеет все возможности для корректного заполнения и внесения необходимых исправлений в указанные документы. Стоит отметить, что в корректном ведении регистров заинтересован и сам налогоплательщик, поскольку они существенно упрощают процесс составления декларации по НДС.

Похожие статьи

- Перечень регистров бухгалтерского учета

- Регистры налогового учета: что это такое и как их правильно составлять

- Налоговый регистр для 6-НДФЛ образец

- Разработка налоговых регистров по налогу на прибыль

- Правила заполнения регистров налогового учета

Как вести учет НДС с авансов

Аванс — это деньги, которые вы перечислили поставщику в качестве оплаты за будущую поставку или которые вы получили от покупателя за предстоящую поставку. На любую из этих операций в течение 5 дней нужно выставить счет-фактуру.

Сформированную счет-фактуру фиксируем в книге покупок или продаж. В таком случае образуется «входящий» или «исходящий» НДС: принятый к вычету налог после факта отгрузки нужно будет восстановить. Подробнее читайте в нашей статье «Как восстановить НДС с выданных авансов».

НДС с авансов учитывайте на отдельных субсчетах бухгалтерского учета. Для авансов от покупателей откройте субсчет к счету 62, а для авансов поставщикам — к счету 60.

Вот пример проводок, которые нужно составить при получении аванса от покупателя.

| Дебет | Кредит | Описание |

| 51 | 62.2 | Получена предоплата от покупателя |

| 76.АВ | 68.2 | Начислен НДС с аванса к уплате |

| 62.1 | 90.1 | Товары реализованы у покупателя |

| 90.3 | 68.1 | Начислен НДС с суммы отгрузки |

| 62.2 | 62.1 | Зачтен ранее полученный аванс от покупателя в счет оплаты отгрузки |

| 68.2 | 76.АВ | Восстановлен НДС с аванса |