Организации и предприниматели-работодатели, выплачивающие доходы своим работникам, являются по отношению к ним страхователями и обязаны уплачивать страховые взносы во внебюджетные фонды. В полной мере это относится и к работодателям, применяющим УСН.

Все работодатели (в том числе и предприниматели-работодатели) исчисляют и уплачивают страховые взносы с выплат работникам в порядке, установленном статьей 15 Закона от 24 июля 2009 года № 212-ФЗ, предприниматели за себя – в порядке, установленном статьей 16 Закона от 24 июля 2009 года № 212-ФЗ.

В отличие от организаций предприниматели-работодатели уплачивают взносы не только с доходов своих наемных работников, но и с собственного дохода.

Страховые взносы исчисляются и уплачиваются отдельно в каждый государственный внебюджетный фонд, а именно:

- на обязательное пенсионное страхование – в ПФР;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – в ФСС;

- на обязательное медицинское страхование – в ФФОМС.

Как рассчитать взносы с доходов работников

В 2021 году страховые взносы во внебюджетные фонды нужно начислять так.

- Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в Пенсионный фонд, то ставка взносов в ПФР равна 22%.

В 2021 году предельный размер базы для начисления взносов в ПФР составляет 796 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265). Взносы в ПФР с сумм, которые превышают предельную величину (796 000 руб.), начисляют по тарифу 10%.

- Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в ФСС РФ, то ставка взносов в соцстрах составляет 2,9%.

В 2021 году предельный размер базы для начисления взносов в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством) составляет 718 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265). С суммы превышения предельной базы взносы в соцстрах не уплачиваются.

- С 1 января 2015 года страховые взносы в ФФОМС нужно уплачивать со всех выплат в пользу работников по тарифу 5,1%. Предельная база для начисления страховых взносов в ФФОМС отменена.

В 2021 году для начисления страховых взносов установлены следующие общие тарифы:

| База для начисления страховых взносов | Тариф страхового взноса | ||

| ПФР | ФСС | ФФОМС | |

| В пределах установленной предельной базы | 22% | 2,9% | 5,1% |

| Свыше установленной предельной базы | 10% | 0% | |

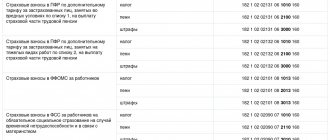

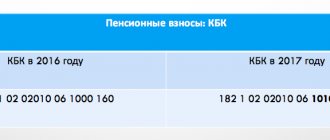

Перечислять взносы следует на КБК для уплаты страховой пенсии – 392 1 0200 160.

Пенсионный фонд самостоятельно распределяет страховые взносы на накопительную и страховую пенсию, перечисляя сумму взносов на финансирование накопительной пенсии на отдельный счет ПФР (п. 2 ст. 20.1 Закона от 15 декабря 2001 г. № 167-ФЗ).

Учет взносов, поступивших на выплату накопительной пенсии, осуществляется на основании данных персонифицированного учета в зависимости от того, какой вариант пенсионного обеспечения выбрал человек.

Отметим, что Пенсионный фонд рекомендует, в частности, для оформления платежного поручения и расчета суммы страховых взносов воспользоваться электронным сервисом ПФР «Кабинет плательщика страховых взносов» (информация ПФР от 5 января 2015 г.). Данный сервис размещен на официальном сайте ПФР в разделе «Электронные сервисы».

Тарифы взносов в 2021 году на обязательное пенсионное, социальное, медицинское страхование

Общие тарифы для работодателей

Пониженные тарифы для работодателей

Дополнительные тарифы для работодателей в отношении выплат за работу во вредных условиях

Тарифы для предпринимателей, адвокатов, арбитражных управляющих, нотариусов (других лиц, занимающихся частной практикой), глав крестьянских (фермерских) хозяйств на собственное страхование

Тарифы для участников СЭЗ на территории Республики Крым и г. Севастополя

Тарифы для страхователей, которые производят выплаты гражданам и не имеют права на применение пониженных тарифов

| Условия применения тарифа | Фонд | Предельная величина расчетной базы для начисления страховых взносов (руб., за год) | Тариф, % | Основание |

С выплат:

| ПФР | До 796 000 руб. включительно | 22,0 | ст. 58.2 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 2.1 ст. 22 и ст. 33.1 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Свыше 796 000 руб. | 10,0 | |||

| ФСС России | До 718 000 руб. включительно | 2,9 | ||

| Свыше 718 000 руб. | 0 | |||

| ФФОМС | Не установлена | 5,1 | ||

| С выплат иностранцам (лицам без гражданства), которые временно пребывают в России и не являются высококвалифицированными специалистами Исключение – граждане государств – членов ЕАЭС | ПФР | До 796 000 руб. включительно | 22,0 | ч. 2 ст. 12 и ст. 58.2 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 1 ст. 7, ч. 2.1 ст. 22, ч. 1 ст. 22.1 и ст. 33.1 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Свыше 796 000 руб. | 10,0 | |||

| ФСС России | До 718 000 руб. включительно | 1,8 | ||

| Свыше 718 000 руб. | 0 | |||

| ФФОМС | Не установлена | 0 | ||

| С выплат иностранцам (лицам без гражданства), которые постоянно или временно проживают в России и являются высококвалифицированными специалистами | ПФР | До 796 000 руб. включительно | 22,0 | п. 15 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст. 7, ст. 22.1 Закона от 15 декабря 2001 г. № 167-ФЗ, подп. 1 и 2 ст. 2 Закона от 29 декабря 2006 г. № 255-ФЗ |

| Свыше 796 000 руб. | 10,0 | |||

| ФСС России | До 718 000 руб. включительно | 2,9 | ||

| Свыше 718 000 руб. | 0 | |||

| ФФОМС | Не установлена | 0 | ||

| С выплат иностранцам (лицам без гражданства), которые временно пребывают в России и являются высококвалифицированными специалистами, начислять страховые взносы не нужно – они не признаются застрахованными лицами по любому из видов обязательного страхования. Исключение – высококвалифицированные специалисты из ЕАЭС со статусом временно пребывающих. По выплатам таким сотрудникам начисляйте только взносы на социальное (по тарифу 2,9%) и медицинское страхование (по тарифу 5,1%). При этом взносы на пенсионное страхование не начисляйте. Дело в том, что такие высококвалифицированные специалистыне являются застрахованными в системе обязательного пенсионного страхования. Об этом сказано в пункте 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ. Аналогичные разъяснения приведены в письмах Минтруда России от 18 ноября 2015 г. № 17-3/В-560 и ОПФР по г. Москве и Московской области от 20 ноября 2015 г. № 11/61408 | ||||

Пониженные тарифы для определенных категорий страхователей, которые производят выплаты гражданам

| Условия применения тарифа | Тарифы страховых взносов, % | Основание | ||

| ПФР | ФСС России | ФФОМС | ||

Хозяйственные общества и партнерства, которые на практике применяют (внедряют) результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям (участникам):

| 8,0 | 2,0 | 4,0 | п. 4, 5, 6 ч. 1 и ч. 2 и 3 ст. 58 Закона от 24 июля 2009 г. № 212-ФЗ, п. 4, 5, 6 ч. 4 и ч. 5 и 7 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

Организации и предприниматели, которые заключили соглашения об осуществлении технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим:

| ||||

| Организации и предприниматели, которые заключили соглашения об осуществлении туристско-рекреационной деятельности и которые производят выплаты сотрудникам, работающим в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер | ||||

Российские организации, которые работают в области информационных технологий и занимаются:

| ||||

| Организации и предприниматели с выплат и вознаграждений за исполнение трудовых обязанностей членам экипажей судов, зарегистрированных в Российском международном реестре судов (кроме судов для хранения и перевалки нефти и нефтепродуктов в морских портах России) | 0 | 0 | 0 | п. 9 ч. 1 и ч. 3.3 ст. 58 Закона от 24 июля 2009 г. № 212-ФЗ, п. 9 ч. 4 и ч. 11 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Организации и предприниматели, применяющие упрощенку и занятые определенными видами деятельности | 20,0 | 0 | 0 | п. 8, 10, 11, 12, 14 ч. 1 и ч. 3.4 ст. 58 Закона от 24 июля 2009 г. № 212-ФЗ, п. 8, 10, 11, 12, 14 ч. 4 и ч. 12 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Плательщики ЕНВД: аптечные организации и предприниматели, имеющие лицензию на ведение фармацевтической деятельности, с выплат гражданам, которые имеют право или допущены осуществлять фармацевтическую деятельность | ||||

Некоммерческие организации, которые применяют упрощенку и ведут деятельность в области:

Исключение – государственные (муниципальные) учреждения | ||||

| Благотворительные организации, которые применяют упрощенку | ||||

Предприниматели, применяющие патентную систему налогообложения, кроме:

| ||||

| Организации – участники проекта «Сколково» | 14,0 | 0 | 0 | ч. 1 ст. 58.1 Закона от 24 июля 2009 г. № 212-ФЗ, п. 6 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Коммерческие организации и предприниматели, получившие статус резидентов территории опережающего социально-экономического развития в соответствии с Законом от 29 декабря 2014 г. № 473-ФЗ | 6,0 | 1,5 | 0,1 | ч. 1 ст. 58.5 Закона от 24 июля 2009 г. № 212-ФЗ, п. 15 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

| Коммерческие организации и предприниматели, имеющие статус резидентов свободного порта Владивосток в соответствии с Законом от 13 июля 2015 г. № 212-ФЗ | 6,0 | 1,5 | 0,1 | ч. 1 ст. 58.6 Закона от 24 июля 2009 г. № 212-ФЗ, п. 16 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ |

Дополнительные тарифы страховых взносов в ПФР

Если специальная оценка условий труда не проводилась и классы условий труда не определены

| Условия применения тарифа | Тариф взносов в ПФР, % | Основание |

| Организации и предприниматели, которые производят выплаты сотрудникам, занятым на работах, указанных в пункте 1 части 1 статьи 30 Закона от 28 декабря 2013 г. № 400-ФЗ (по списку 1, утвержденному постановлением Кабинета министров СССР от 26 января 1991 г. № 10) | 9,0 | ч. 1 ст. 58.3 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 1 ст. 33.2 Закона от 15 декабря 2001 г. № 167-ФЗ, п. 1 ч. 1 ст. 30 Закона от 28 декабря 2013 г. № 400-ФЗ |

| Организации и предприниматели, которые производят выплаты сотрудникам, занятым на работах, указанных в пунктах 2–18 части 1 статьи 30 Закона от 28 декабря 2013 г. № 400-ФЗ (утвержденные списки профессий, должностей и организаций, работа в которых дает право на назначение досрочной пенсии по старости) | 6,0 | ч. 2 ст. 58.3 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 2 ст. 33.2 Закона от 15 декабря 2001 г. № 167-ФЗ, п. 2–18 ч. 1 ст. 30 Закона от 28 декабря 2013 г. № 400-ФЗ |

Если специальная оценка условий труда проводилась. Приведенные тарифы применяются в зависимости от установленного класса условий труда (вместо 9 и 6%)

| Условия применения тарифа | Условия труда | Тариф взносов в ПФР, % | Основание |

| Организации и предприниматели, которые производят выплаты сотрудникам, занятым на работах, указанных в пунктах 1–18 части 1 статьи 30 Закона от 28 декабря 2013 г. № 400-ФЗ (с учетом списка 1, утвержденного постановлением Кабинета министров СССР от 26 января 1991 г. № 10, и иных списков профессий, должностей и организаций, работа в которых дает право на назначение досрочной пенсии по старости) | класс – опасный подкласс – 4 | 8,0 | ч. 2 ст. 58.3 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 2.1 ст. 33.2 Закона от 15 декабря 2001 г. № 167-ФЗ, п. 1–18 ч. 1 ст. 30 Закона от 28 декабря 2013 г. № 400-ФЗ |

| класс – вредный подкласс – 3.4 | 7,0 | ||

| класс – вредный подкласс – 3.3 | 6,0 | ||

| класс – вредный подкласс – 3.2 | 4,0 | ||

| класс – вредный подкласс – 3.1 | 2,0 | ||

| класс – допустимый подкласс – 2 | 0,0 | ||

| класс – оптимальный подкласс – 1 | 0,0 |

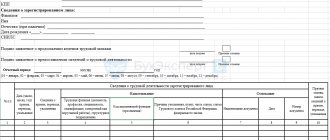

Тарифы для расчета взносов на собственное страхование (в фиксированном размере) предпринимателями, адвокатами, арбитражными управляющими, нотариусами (другими лицами, занимающимися частной практикой), главами крестьянских (фермерских) хозяйств

| Условия применения тарифа | Тарифы для расчета страховых взносов, % | Основание | ||

| ПФР | ФСС России | ФФОМС | ||

| Обязательное пенсионное и медицинское страхование | 26,0 Если доход за календарный год не превышает 300 000 руб., страховые взносы рассчитываются по формуле: 1 МРОТ × 26% × 12 мес. При превышении дохода в 300 000 руб. сумма взносов увеличивается в зависимости от объема доходов и рассчитывается как 1% с дохода, превышающего 300 000 руб., но до предельной величины, определяемой по формуле: 8 МРОТ × 26% × 12 мес. | – | 5,1 | ч. 1 и 2 ст. 14, ч. 2 ст. 12 Закона от 24 июля 2009 г. № 212-ФЗ, п. 2.1–2.2 ст. 22, подп. 2 п. 1 ст. 6 Закона от 15 декабря 2001 г. № 167-ФЗ, ч. 3 ст. 4.5 Закона от 29 декабря 2006 г. № 255-ФЗ |

| Добровольное социальное страхование | – | 2,9 | – | |

Тарифы для участников свободной экономической зоны на территории Республики Крым и Севастополя

| Условия применения тарифа | Тарифы страховых взносов, % | Основание | ||

| ПФР | ФСС России | ФФОМС | ||

| Организации и предприниматели – участники СЭЗ на территории Крыма и Севастополя (в отношении выплат физлицам) | 6,0 | 1,5 | 0,1 | П. 14 ст. 33 Закона от 15 декабря 2001 г. № 167-ФЗ, ст. 58.4 Закона от 24 июля 2009 г. № 212-ФЗ |

1 В 2021 году установлены разные предельные размеры расчетной базы для начисления страховых взносов в Пенсионный фонд РФ (796 000 руб.) и ФСС России (718 000 руб.). Предельная величина определяется нарастающим итогом с начала года в отношении каждого застрахованного лица (постановление Правительства РФ от 26 ноября 2015 г. № 1265).

2 На вознаграждения по гражданско-правовым договорам начислять взносы в ФСС России не нужно (п. 2 ч. 3 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ).

3 Страховые взносы по пониженным тарифам начисляются только с выплат в пределах 796 000 руб. для ПФР и в пределах 718 000 руб. для ФСС России за год по каждому застрахованному лицу. С выплат, превышающих установленный предел, взносы не начисляют. Так как предельной величины для ФФОМС нет, начислять взносы нужно независимо от сумм выплат застрахованному лицу.

4 Дополнительные тарифы страховых взносов в ФСС России и ФФОМС не предусмотрены.

5 Доходы граждан государств – членов ЕАЭС независимо от их статуса (постоянно проживающий, временно проживающий, временно пребывающий) облагаются страховыми взносами по тем же правилам (тарифам), что и доходы российских граждан. Они признаются застрахованными в системе обязательного страхования (социального и медицинского) и имеют право на все виды социального обеспечения, кроме пенсионного (п. 3 ст. 98 договора о Евразийском экономическом союзе, письма Минтруда России от 13 марта 2015 г. № 17-3/ООГ-268, от 5 декабря 2014 г. № 17-1/10/В-8313).

6 Льготные тарифы действуют в течение 10 лет со дня получения организацией (предпринимателем) статуса участника СЭЗ начиная с первого числа месяца, следующего за месяцем, в котором был получен этот статус. Льготные тарифы не применяются при начислении взносов на собственное страхование предпринимателей. Об этом сказано в статье 58.4 Закона от 24 июля 2009 г. № 212-ФЗ.

Чтобы получить статус участника СЭЗ, нужно состоять на налоговом учете в Республике Крым или г. Севастополе и иметь инвестиционную декларацию. Условия получения статуса участника СЭЗ приведены в статье 13 Закона от 29 ноября 2014 г. № 377-ФЗ.

7 Дополнительные взносы в ПФР участники СЭЗ на территории Крыма и г. Севастополя должны начислять по общим правилам.

8 Пониженные тарифы применяются при выполнении условий, указанных в статье 58.5 Закона от 24 июля 2009 г. № 212-ФЗ. Территории опережающего социально-экономического развития создаются по решению Правительства РФ (п. 1 ст. 3 Закона от 29 декабря 2014 г. № 473-ФЗ).

Письмо от 14.12.2020 № БС-4-11/[email protected]

Федеральная налоговая служба в связи с поступающими обращениями территориальных налоговых органов и плательщиков страховых взносов по вопросу применения пониженных тарифов страховых взносов некоммерческими организациями сообщает.

В соответствии с положениями подпункта 7 пункта 1 и подпункта 3 пункта 2 статьи 427 Налогового кодекса Российской Федерации (далее – Кодекс) для некоммерческих организаций (за исключением государственных (муниципальных) учреждений), зарегистрированных в установленном законодательством Российской Федерации порядке, применяющих упрощенную систему налогообложения и осуществляющих в соответствии с учредительными документами деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального) применяются пониженные тарифы страховых взносов в совокупном размере 20% в течение 2017-2024 годов.

Согласно пункту 7 статьи 427 Кодекса вышеуказанные некоммерческие организации применяют пониженные тарифы страховых взносов при условии, что по итогам года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам, не менее 70 процентов суммы всех доходов организации за указанный период составляют в совокупности следующие виды доходов:

- доходы в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности в соответствии с подпунктом 7 пункта 1 статьи 427 Кодекса, определяемых в соответствии с пунктом 2 статьи 251 Кодекса (далее — целевые поступления);

- доходы в виде грантов, получаемых для осуществления деятельности в соответствии с подпунктом 7 пункта 1 статьи 427 Кодекса и определяемых в соответствии с подпунктом 14 пункта 1 статьи 251 Кодекса (далее — гранты);

- доходы от осуществления видов экономической деятельности, указанных в абзацах сорок седьмом, сорок восьмом, пятьдесят первом — пятьдесят девятом подпункта 5 пункта 1 статьи 427 Кодекса (далее — осуществление деятельности).

Общий объем доходов определяется плательщиками страховых взносов путем суммирования доходов, указанных в пункте 1 и подпункте 1 пункта 1.1 статьи 346.15 Кодекса.

Таким образом, негосударственные некоммерческие организации, зарегистрированные в установленном законодательством Российской Федерации порядке, применяющие упрощенную систему налогообложения и осуществляющие в соответствии с учредительными документами деятельность в социально ориентированных областях, с целью определения доли доходов суммируют доходы в виде целевых поступлений, доходы в виде грантов и доходы от осуществления деятельности.

При этом, если у организации не менее 70 процентов суммы всех доходов составит сумма только по одному виду доходов, поименованному в пункте 7 статьи 427 Кодекса, то такая организация вправе применять пониженные тарифы страховых взносов.

Указанная позиция согласована с Минфином России.

Доведите настоящее письмо до территориальных налоговых органов и плательщиков страховых взносов.

Действительный государственный советник Российской Федерации 2 класса С.Л. Бондарчук

Страховые взносы для ИП и самозанятых

К самозанятому населению в России относятся соответствующим образом зарегистрированные индивидуальные предприниматели (ИП), руководители крестьянских и фермерских хозяйств, а также другие граждане, ведущие частную деятельность по выполнению работ и оказанию услуг.

Такие граждане самостоятельно осуществляют уплату за себя страховых взносов на обязательное пенсионное страхование. Взносы уплачиваются отдельно на пенсионное страхование и отдельно – на ОМС.

График уплаты взносов строго не регламентирован – их можно внести как одним, так и несколькими платежами. Основное требование – сделать это необходимо до 31 декабря текущего года. За несвоевременную неуплату взносов бизнесмену грозит штраф – 26% от подлежащей к уплате суммы по пенсионному страхованию и 5.1% — по медицинскому страхованию.

Что касается определения суммы подлежащих к уплате взносов, то есть несколько методик расчета.

Так, для тех, чей годовой доход не превышает 300 тысяч рублей. Сумма обязательных взносов на пенсионное страхование составляет 18,610.8 рублей в год; на ОМС – 3,650.58 рублей в год.

Для тех, чей оборот составляет более 300 тысяч рублей в год, взносы по ОПС: составят 18,610.8 +1% от суммы, превышающей 300 тысяч (но не больше 148 886,40 рублей). сумма взноса по обязательному медицинскому страхованию будет такой же — 3,650.58 рублей.