Что такое учетная политика

Бухгалтерское и налоговое законодательство не всегда носит строгий и императивный характер. Законодатель в ряде случаев дает вам право выбрать, как вести бухгалтерский и налоговый учет. Учетная политика (УП) — это документ, устанавливающий правила и методы, которые организация будет применять при ведении учета.

Компании формируют учетную политику самостоятельно. Об этом говорит п. 2 ст. 8 Закона о бухучете. При этом для целей бухучета политику формируют только юрлица, так как ИП освобождены от ведения бухучета. Для целей налогообложения учетную политику пишут организации и предприниматели.

УП можно составить отдельно для налогового и отдельно для бухгалтерского учета. Разрешается составление единого документа, где отражены все нюансы. Это ваш выбор.

Есть ли нововведения в ПБУ «Учетная политика организации» в 2020-2021 годах?

В 2021 году в ПБУ 1/2008 вносились незначительные поправки.

Согласно действующему правилу организации, раскрывающие составленную в соответствии с МСФО финансовую отчетность, вправе не применять способ ведения бухгалтерского учета, установленный ФСБУ, если это приводит к несоответствию учетной политики требованиям МСФО. С 17.03.2020 стандарты бухгалтерского учета, утвержденные такими организациями и обязательные к применению их дочерними обществами, могут устанавливать способы ведения бухгалтерского учета, выбранные ими в соответствии с указанным порядком.

Информации о корректировке положения в 2021 году пока нет.

До 2021 года последние нововведения в ПБУ 1/2008 вступили в силу с 06.08.2017, утв. приказом Минфина России от 28.04.2017 № 69н. Ряд пунктов ПБУ в результате этих изменений подвергся редакционным правкам, уточнившим формулировки (пп. 1, 6, 7, 8, 10, 15, 17, 18, 24), но появились и новые положения, дополнившие текст ПБУ. К числу последних относятся такие моменты:

- Организация выбирает способы ведения БУ автономно от других юрлиц (п. 5.1). Исключение сделано для дочерних компаний — они должны использовать те же способы БУ, что и материнская компания.

- Если компания формирует отчетность по МСФО, то она пользуется федеральными стандартами БУ в соответствии с требованиями МСФО (п. 7). Однако если способ БУ, рекомендованный федеральными стандартами, противоречит МСФО, то организация может этот способ не применять. Компания должна будет в таком случае обосновать, почему способ, предложенный федеральным стандартом, противоречит МСФО.

- Выбор образца для самостоятельной разработки способа учета, отсутствующего в федеральных или отраслевых стандартах, осуществляется в определенной последовательности (п. 7.1): МСФО – аналогии в РСБУ – рекомендации по бухучету. Фирмы, имеющие право применять упрощенные способы БУ, в такой ситуации могут исходить только из принципа рациональности (п. 7.2).

- В исключительных ситуациях, если применение ПБУ 1/2008 ведет к получению недостоверной информации о финположении компании, разрешено отступать от норм ПБУ (п. 7.3) при условии, что будут определены обстоятельства, мешающие использовать ПБУ, и внедрены альтернативные способы учета, которые не приведут к еще большей его недостоверности.

- В отношении организации учета информации, являющейся несущественной для понимания финансового положения, возможен выбор способа учета по принципу рациональности (п. 7.4).

- В пояснениях к отчетности фирма должна раскрыть причины и следствия замены способов, содержащихся в РСБУ, положениями МСФО (п. 20.1), а также причины отступления от норм РСБУ (п. 20.2) с пояснениями образующихся в учете разниц.

- Если законодательство по БУ поменялось, а нововведения можно добровольно применять до наступления срока обязательного применения, то компания, применившая новый НПА досрочно, отражает этот факт в бухотчетности (п. 23).

Исключенным из текста ПБУ оказалось требование о раскрытии в пояснениях к бухотчетности положений УП на следующий за отчетным год (п. 25).

Кто составляет учетную политику

Учетную политику разрабатывает главный бухгалтер или лицо, на которое возложена обязанность по ведению учета. Это может быть и сам руководитель. УП должна соответствовать следующим нормативно-правовым актам:

- «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- Налоговый кодекс РФ;

- Положения по ведению бухгалтерского учета, из которых основное ПБУ 1/2008.

Подписывается учетная политика руководителем организации независимо от наличия бухгалтера. Утвердить УП надо в течение 90 дней с момента регистрации фирмы.

ПБУ 1/2008

Зарегистрировано в Минюсте России 27 октября 2008 г. N 12522

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 06.10.08 N 106н ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЙ ПО БУХГАЛТЕРСКОМУ УЧЕТУ

(в ред. Приказов Минфина России от 11.03.2009 N 22н, от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н, от 18.12.2012 N 164н, от 06.04.2015 N 57н, от 28.04.2017 N 69н)

В целях совершенствования нормативно-правового регулирования в сфере бухгалтерского учета и бухгалтерской отчетности и в соответствии с Положением о Министерстве финансов Российской Федерации, утвержденным Постановлением Правительства Российской Федерации от 30 июня 2004 г. N 329 (Собрание законодательства Российской Федерации, 2004, N 31, ст. 3258; N 49, ст. 4908; 2005, N 23, ст. 2270; N 52, ст. 5755; 2006, N 32, ст. 3569; N 47, ст. 4900; 2007, N 23, ст. 2801; N 45, ст. 5491; 2008, N 5, ст. 411), приказываю:1. Утвердить:

а) Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008) согласно приложению N 1;

б) Положение по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008) согласно приложению N 2.

2. Признать утратившим силу Приказ Министерства финансов Российской Федерации от 9 декабря 1998 г. N 60н «Об утверждении Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98″ (Приказ зарегистрирован в Министерстве юстиции Российской Федерации 31 декабря 1998 г., регистрационный номер 1673; Бюллетень нормативных актов федеральных органов исполнительной власти, N 2, 11 января 1999 г.; «Российская газета», N 10, 20 января 1999 г.).

3. Установить, что настоящий Приказ вступает в силу с 1 января 2009 года.

Заместитель Председателя Правительства Российской Федерации — Министр финансов Российской Федерации А.Л.КУДРИН

Приложение N 1 к Приказу Министерства финансов Российской Федерации от 06.10.2008 N 106н

ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ «УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ» (ПБУ 1/2008)

(в ред. Приказов Минфина России от 11.03.2009 N 22н, от 25.10.2010 N 132н, от 08.11.2010 N 144н, от 27.04.2012 N 55н, от 18.12.2012 N 164н, от 06.04.2015 N 57н, от 28.04.2017 N 69н)

I. Общие положения

1. Настоящее Положение устанавливает правила формирования (выбора или разработки) и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и организаций государственного сектора) (далее — организации). (в ред. Приказов Минфина России от 25.10.2010 N 132н, от 28.04.2017 N 69н)

Филиалы и представительства иностранных организаций, находящиеся на территории Российской Федерации, могут формировать учетную политику в соответствии с настоящим Положением либо исходя из правил, установленных в стране нахождения иностранной организации, если последние не противоречат Международным стандартам финансовой отчетности.

2. Для целей настоящего Положения под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов бухгалтерского учета, организации регистров бухгалтерского учета, обработки информации.

3. Настоящее Положение распространяется:

- в части формирования учетной политики — на все организации;

- в части раскрытия учетной политики — на организации, публикующие свою бухгалтерскую отчетность полностью или частично согласно законодательству Российской Федерации, учредительным документам либо по собственной инициативе.

II. Формирование учетной политики

4. Учетная политика организации формируется главным бухгалтером или иным лицом, на которое в соответствии с законодательством Российской Федерации возложено ведение бухгалтерского учета организации, на основе настоящего Положения и утверждается руководителем организации.

При этом утверждаются:

- рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации активов и обязательств организации;

- способы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухгалтерского учета.

5. При формировании учетной политики предполагается, что:

- активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций (допущение имущественной обособленности);

- организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности);

- принятая организацией учетная политика применяется последовательно от одного отчетного года к другому (допущение последовательности применения учетной политики);

- факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности фактов хозяйственной деятельности).

5.1. Организация выбирает способы ведения бухгалтерского учета независимо от выбора способов ведения бухгалтерского учета другими организациями. В случае если основное общество утверждает свои стандарты бухгалтерского учета, обязательные к применению его дочерним обществом, то такое дочернее общество выбирает способы ведения бухгалтерского учета исходя из указанных стандартов. (п. 5.1 введен Приказом Минфина России от 28.04.2017 N 69н)

6. Учетная политика организации должна обеспечивать:

- полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности (требование полноты);

- своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности);

- большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности);

- отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой);

- тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости);

- рациональное ведение бухгалтерского учета, исходя из условий хозяйствования и величины организации, а также исходя из соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (требование рациональности). (в ред. Приказа Минфина России от 28.04.2017 N 69н)

6.1. При формировании учетной политики микропредприятия и некоммерческие организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут предусмотреть в ней ведение бухгалтерского учета по простой системе (без применения двойной записи). (п. 6.1 введен Приказом Минфина России от 18.12.2012 N 164н; в ред. Приказа Минфина России от 06.04.2015 N 57н)

7. Учет конкретного объекта бухгалтерского учета ведется способом, установленным федеральным стандартом бухгалтерского учета. В случае если по конкретному вопросу ведения бухгалтерского учета федеральный стандарт бухгалтерского учета допускает несколько способов ведения бухгалтерского учета, организация осуществляет выбор одного из этих способов, руководствуясь пунктами 5, 5.1 и 6 настоящего Положения.

Организация, которая раскрывает составленную в соответствии с Международными стандартами финансовой отчетности консолидированную финансовую отчетность или финансовую отчетность организации, не создающей группу, вправе при формировании учетной политики руководствоваться федеральными стандартами бухгалтерского учета с учетом требований Международных стандартов финансовой отчетности. В частности, такая организация вправе не применять способ ведения бухгалтерского учета, установленный федеральным стандартом бухгалтерского учета, когда такой способ приводит к несоответствию учетной политики организации требованиям Международных стандартов финансовой отчетности.

(п. 7 в ред. Приказа Минфина России от 28.04.2017 N 69н)

7.1. В случае если по конкретному вопросу ведения бухгалтерского учета в федеральных стандартах бухгалтерского учета не установлены способы ведения бухгалтерского учета, то организация разрабатывает соответствующий способ исходя из требований, установленных законодательством Российской Федерации о бухгалтерском учете, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях, приведенных в пунктах 5 и 6 настоящего Положения, использует последовательно следующие документы:

а) международные стандарты финансовой отчетности;

б) положения федеральных и (или) отраслевых стандартов бухгалтерского учета по аналогичным и (или) связанным вопросам;

в) рекомендации в области бухгалтерского учета.

(п. 7.1 введен Приказом Минфина России от 28.04.2017 N 69н)

7.2. Организация, которая вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, в случае отсутствия в федеральных стандартах бухгалтерского учета соответствующих способов ведения бухгалтерского учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности. (п. 7.2 введен Приказом Минфина России от 28.04.2017 N 69н)

7.3. В исключительных случаях, когда формирование учетной политики в соответствии с пунктами 7 и 7.1 настоящего Положения приводит к недостоверному представлению финансового положения организации, финансовых результатов ее деятельности и движения ее денежных средств в бухгалтерской (финансовой) отчетности, организация вправе отступить от правил, установленных данными пунктами, при соблюдении всех следующих условий:

а) определены обстоятельства, препятствующие формированию достоверного представления о ее финансовом положении, финансовых результатах деятельности и движении денежных средств в бухгалтерской (финансовой) отчетности;

б) возможен альтернативный способ ведения бухгалтерского учета, применение которого позволяет устранить указанные обстоятельства;

в) альтернативный способ ведения бухгалтерского учета не приводит к возникновению других обстоятельств, при которых бухгалтерская (финансовая) отчетность организации будет давать недостоверное представление о ее финансовом положении, финансовых результатах деятельности и движении денежных средств;

г) информация об отступлении от правил, установленных пунктами 7 и 7.1 настоящего Положения, и применении альтернативного способа ведения бухгалтерского учета раскрывается организацией в соответствии с настоящим Положением.

(п. 7.3 введен Приказом Минфина России от 28.04.2017 N 69н)

7.4. В той степени, в которой применение учетной политики, сформированной в соответствии с пунктами 7 и 7.1 настоящего Положения, приводит к формированию информации, от наличия, отсутствия или способа отражения которой в бухгалтерской (финансовой) отчетности организации не зависят экономические решения пользователей этой отчетности (далее — несущественная информация), организация вправе выбирать способ ведения бухгалтерского учета, руководствуясь исключительно требованием рациональности (без применения пунктов 7, 7.1 настоящего Положения). Отнесение информации к несущественной организация осуществляет самостоятельно исходя как из величины, так и характера этой информации. (п. 7.4 введен Приказом Минфина России от 28.04.2017 N 69н)

8. Принятая организацией учетная политика подлежит оформлению соответствующей организационно-распорядительной документацией (приказами, распоряжениями, стандартами и т.п.) организации. (в ред. Приказа Минфина России от 28.04.2017 N 69н)

9. Способы ведения бухгалтерского учета, избранные организацией при формировании учетной политики, применяются с первого января года, следующего за годом утверждения соответствующего организационно-распорядительного документа. При этом они применяются всеми филиалами, представительствами и иными подразделениями организации (включая выделенные на отдельный баланс), независимо от их места нахождения.

Вновь созданная организация, организация, возникшая в результате реорганизации, оформляет избранную учетную политику в соответствии с настоящим Положением не позднее 90 дней со дня государственной регистрации юридического лица. Принятая вновь созданной организацией учетная политика считается применяемой со дня государственной регистрации юридического лица.

III. Изменение учетной политики

10. Изменение учетной политики организации может производиться в случаях:

- изменения законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету;

- разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает повышение качества информации об объекте бухгалтерского учета; (в ред. Приказа Минфина России от 28.04.2017 N 69н)

- существенного изменения условий хозяйствования. Существенное изменение условий хозяйствования организации может быть связано с реорганизацией, изменением видов деятельности и т.п.

Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации.

11. Изменение учетной политики должно быть обоснованным и оформляться в порядке, предусмотренном пунктом 8 настоящего Положения.

12. Изменение учетной политики производится с начала отчетного года, если иное не обуславливается причиной такого изменения.

13. Последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, оцениваются в денежном выражении. Оценка в денежном выражении последствий изменений учетной политики производится на основании выверенных организацией данных на дату, с которой применяется измененный способ ведения бухгалтерского учета.

14. Последствия изменения учетной политики, вызванного изменением законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету, отражаются в бухгалтерском учете и отчетности в порядке, установленном соответствующим законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету. Если соответствующее законодательство Российской Федерации и (или) нормативный правовой акт по бухгалтерскому учету не устанавливают порядок отражения последствий изменения учетной политики, то эти последствия отражаются в бухгалтерском учете и отчетности в порядке, установленном пунктом 15 настоящего Положения.

15. Последствия изменения учетной политики, вызванного причинами, отличными от указанных в пункте 14 настоящего Положения, и оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью.

При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида. (в ред. Приказа Минфина России от 28.04.2017 N 69н)

В случаях, когда оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, измененный способ ведения бухгалтерского учета применяется в отношении соответствующих фактов хозяйственной деятельности, свершившихся после введения измененного способа (перспективно).

15.1. Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут отражать в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно, за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету. (п. 15.1 введен Приказом Минфина России от 08.11.2010 N 144н; в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

16. Изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, подлежат обособленному раскрытию в бухгалтерской отчетности.

IV. Раскрытие учетной политики

17. Организация должна раскрывать принятые при формировании учетной политики способы ведения бухгалтерского учета, без знания о применении которых заинтересованными пользователями бухгалтерской (финансовой) отчетности невозможна достоверная оценка финансового положения организации, финансовых результатов ее деятельности и (или) движения денежных средств. (п. 17 в ред. Приказа Минфина России от 28.04.2017 N 69н)

Существенными признаются способы ведения бухгалтерского учета, без знания о применении которых заинтересованными пользователями бухгалтерской отчетности невозможна достоверная оценка финансового положения организации, финансовых результатов ее деятельности и (или) движения денежных средств.

18. Абзац исключен. — Приказ Минфина России от 11.03.2009 N 22н.

Состав и содержание подлежащей обязательному раскрытию в бухгалтерской отчетности информации об учетной политике организации по конкретным вопросам бухгалтерского учета устанавливаются соответствующими федеральными стандартами бухгалтерского учета. (в ред. Приказа Минфина России от 28.04.2017 N 69н)

В случае публикации бухгалтерской отчетности не в полном объеме информация об учетной политике подлежит раскрытию, как минимум, в части, непосредственно относящейся к опубликованным данным.

19. Если учетная политика организации сформирована исходя из допущений, предусмотренных пунктом 5 настоящего Положения, то эти допущения могут не раскрываться в бухгалтерской отчетности.

При формировании учетной политики организации, исходя из допущений, отличных от предусмотренных пунктом 5 настоящего Положения, такие допущения вместе с причинами их применения должны быть раскрыты в бухгалтерской отчетности.

20. Если при подготовке бухгалтерской отчетности имеется значительная неопределенность в отношении событий и условий, которые могут породить существенные сомнения в применимости допущения непрерывности деятельности, то организация должна указать на такую неопределенность и однозначно описать, с чем она связана.

20.1. Организация, формирующая учетную политику в соответствии с абзацем вторым пункта 7 настоящего Положения, должна в отношении каждого не примененного ею способа ведения бухгалтерского учета, установленного федеральным стандартом бухгалтерского учета, описать такой способ, а также раскрыть соответствующее требование Международного стандарта финансовой отчетности и описать, каким образом это требование будет нарушено в случае применения способа ведения бухгалтерского учета, установленного федеральным стандартом бухгалтерского учета. (п. 20.1 введен Приказом Минфина России от 28.04.2017 N 69н)

20.2. Организация, применившая при формировании учетной политики пункт 7.3 настоящего Положения, должна раскрыть:

наименование федерального стандарта бухгалтерского учета, устанавливающего способ ведения бухгалтерского учета, от применения которого организация отступила, с кратким описанием этого способа;

обстоятельства, в результате которых применение правил, установленных пунктами 7 и 7.1 настоящего Положения, приводит к тому, что бухгалтерская (финансовая) отчетность организации не позволяет получить достоверное представление о ее финансовом положении, финансовых результатах деятельности и движении денежных средств и причины наступления этих обстоятельств;

содержание альтернативного способа ведения бухгалтерского учета, примененного организацией, и объяснение, каким образом этот способ устраняет недостоверность представления финансового положения организации, финансовых результатов ее деятельности и движения денежных средств;

значения всех показателей бухгалтерской (финансовой) отчетности организации, которые были изменены в результате отступления от правил, установленных пунктами 7 и 7.1 настоящего Положения, как если бы отступление не было сделано, и величину корректировки каждого показателя.

(п. 20.2 введен Приказом Минфина России от 28.04.2017 N 69н)

21. В случае изменения учетной политики организация должна раскрывать следующую информацию:

— причину изменения учетной политики;

— содержание изменения учетной политики;

— порядок отражения последствий изменения учетной политики в бухгалтерской отчетности;

— суммы корректировок, связанных с изменением учетной политики, по каждой статье бухгалтерской отчетности за каждый из представленных отчетных периодов, а если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию, — также по данным о базовой и разводненной прибыли (убытку) на акцию;

— сумму соответствующей корректировки, относящейся к отчетным периодам, предшествующим представленным в бухгалтерской отчетности, — до той степени, до которой это практически возможно.

Если изменение учетной политики обусловлено применением нормативного правового акта впервые или изменением нормативного правового акта, раскрытию также подлежит факт отражения последствий изменения учетной политики в соответствии с порядком, предусмотренным этим актом.

22. В случае, если раскрытие информации, предусмотренной пунктом 21 настоящего Положения, по какому-то отдельному предшествующему отчетному периоду, представленному в бухгалтерской отчетности, или по отчетным периодам, более ранним в сравнении с представленными, является невозможным, факт невозможности такого раскрытия подлежит раскрытию вместе с указанием отчетного периода, в котором начнется применение соответствующего изменения учетной политики.

23. В случае если нормативный правовой акт по бухгалтерскому учету предусматривает возможность добровольного применения утвержденных им правил до наступления срока их обязательного применения, организация при использовании такой возможности должна раскрыть в бухгалтерской (финансовой) отчетности данный факт. (п. 23 в ред. Приказа Минфина России от 28.04.2017 N 69н)

24. Существенные способы ведения бухгалтерского учета, а также информация об изменении учетной политики подлежат раскрытию в бухгалтерской (финансовой) отчетности организации. (в ред. Приказа Минфина России от 28.04.2017 N 69н)

В случае представления промежуточной бухгалтерской (финансовой) отчетности, она может не содержать информацию об учетной политике организации, если в последней не произошли изменения со времени составления годовой бухгалтерской (финансовой) отчетности за предшествующий год, в которой раскрыта учетная политика. (в ред. Приказа Минфина России от 28.04.2017 N 69н)

25. Утратил силу. — Приказ Минфина России от 28.04.2017 N 69н.

Что отразить в учетной политике для целей бухучета

Универсальной учетной политики не найти даже на просторах интернета. Ее составление целиком зависит от конкретной организации. Для этого учтите все операции, которые компания проводила в прошлом и планирует в будущем. Кратко пробежимся по моментам, которые важны для бухгалтерской учетной политики.

- Ведение бухучета вручную или с использованием спецпрограммы. Также можно предусмотреть ведение учета на аутсорсинге.

- Покупка материалов с использованием только счета 10 «Материалы» или с применением счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Счета 15 и 16 помогают вести фактический учет затрат на заготовку материалов и определять отклонение от учетных цен, но усложняют бухучет.

- Выбор способа оценки материалов, отпускаемых в производство. В бухучете разрешено три способа: по средней себестоимости, по себестоимости каждой единицы, по методу ФИФО (по себестоимости первых по времени покупки).

- Выбор способа начисления амортизации. На выбор предложено четыре способа: линейный, уменьшаемого остатка, по сумме чисел лет полезного использования, пропорционально объему работ. Выбор зависит от наличия профессионального бухгалтера и от ваших личных навыков. Самый простой вариант — линейный, он предполагает равномерное начисление амортизации в течение срока полезного использования. Все остальные способы относятся к ускоренным — в первые годы сумма амортизации превышает суммы в последующие годы. Если начисление амортизации в бухучете будет отличаться от налогового учета, то возникнут разницы, которые будут формировать налоговые обязательства и активы. В таком случае нужен профессиональный главбух.

- Учитывать активы стоимостью до 40 000 рублей в составе основных средств или материально-производственных запасов.

- Установление срока полезного использования для нематериальных активов. Выбор между сроком действия прав на НМА и сроком, в течение которого планируется получать выгоду от использования НМА.

- Выбор способа начисления амортизации на НМА. Это те же способы, что и с активами, кроме начисления пропорционально объему выполненных работ. Для НМА он недоступен.

- Выбор стоимости, по которой будут списываться товары, отпущенные в реализацию. По себестоимости каждой единицы, по средней или ФИФО.

- Выбор способа учета затрат на заготовку и транспортировку товаров на склад. Такие расходы можно включить в состав расходов на продажу или непосредственно отнести их на себестоимость.

- Выбор распределения затрат на счете 26 «Общехозяйственные расходы». Первый вариант — затраты пропорционально списываются на счета 20 «Основное производство», 23 «Вспомогательное производство», 29 «Обслуживание производства и хозяйства». Второй вариант — списание сразу на счет 90 «Реализация продукции».

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Это далеко не все моменты, которые отражаются в учетной политике. Если вы не обладаете бухгалтерскими знаниями, обратитесь к профессионалам или работайте в бухгалтерском сервисе, где уже разработана учетная политика — например, в Контур.Бухгалтерии. Помимо этого, в политике должен быть рабочий план счетов и формы первичных документов. Полный перечень положений, которые должны быть отражены в учетной политике, смотрите в ПБУ 1/2008.

Рабочий план счетов — это перечень счетов, которые использует компания. Базируется на плане счетов бухучета, из которого исключены ненужные позиции. Например, в рабочем плане счетов нефтяной компании не будет фигурировать счет 11 «Животные на откорме». Хотя ситуации бывают разные, может быть, фирма параллельно разводит свиней. Как уже говорили, все зависит от конкретной организации.

Содержание ПБУ «Учетная политика организации»

ПБУ 1/2008 состоит из четырех разделов.

Раздел I посвящен общим сведениям о самом нормативном акте и используемой далее терминологии.

На что обратить внимание:

- ПБУ распространяется только на юрлиц, за исключением кредитных и бюджетных организаций. Соблюдать нормы положения в части формирования УП должны все компании, на которые распространяется ПБУ; в части раскрытия информации о положениях УП, ее изменении и прочих аспектах, предусмотренных разделом IV ПБУ 1/2008 — только фирмы, публикующие бухотчетность.

- Филиалы и подразделения иностранных юрлиц на территории РФ могут составлять УП либо по правилам ПБУ 1/2008, либо по правилам страны происхождения, но тогда они не должны противоречить МСФО (п. 1 ПБУ 1/2008).

- К способам ведения БУ относятся способы группировки, оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота и обработки информации, инвентаризации, использования счетов и регистров БУ (п. 2 ПБУ 1/2008).

Раздел II содержит детальную инструкцию по формированию УП и чек-лист того, что должно быть в УП.

На что обратить внимание:

- УП составляет главбух либо ответственный за ведение БУ в компании, а утверждает руководитель приказом или распоряжением (п. 4 ПБУ 1/2008).

- УП опирается на следующие допущения: имущественной обособленности, непрерывности деятельности, последовательности применения УП и временной определенности хозопераций (п. 5 ПБУ 1/2008).

- К УП предъявляются требования: полноты, своевременности, осмотрительности, непротиворечивости, рациональности отражения хозопераций, приоритета содержания над формой (п. 5 ПБУ 1/2008).

- компании, которым разрешено применять упрощенные способы БУ, могут вести учет без двойной записи (п. 6.1 ПБУ 1/2008) и руководствоваться при самостоятельном выборе способа учета только требованием рациональности (п. 7.2 ПБУ 1/2008).

- Если вы только недавно создали компанию или реорганизовали уже существующую, то УП для БУ следует сформировать в течение 90 дней со дня госрегистрации, при этом после утверждения УП считается действующей с момента госрегистрации фирмы.

- Способы ведения БУ, зафиксированные в УП, применяются с начала календарного года, следующего за годом утверждения УП, всеми подразделениями юрлица, даже если они выделены на отдельный баланс (п. 9 ПБУ 1/2008).

Раздел III посвящен изменениям в УП.

На что обратить внимание:

- Изменения УП вступают в силу с начала следующего отчетного года либо в исключительных случаях, которые были разобраны в разделе «Что такое учетная политика».

- Изменения в УП вносятся распоряжениями или приказами руководителя.

- Не считается изменением УП утверждение способов ведения БУ по новым хозоперациям, существенно отличающимся от тех, которые осуществляла организация ранее, либо возникшим впервые в деятельности компании (п. 10 ПБУ 1/2008).

- Результаты изменения УП выражаются в денежной оценке, а в учете отражаются в соответствии с законодательством РФ. Если УП поменялась не из-за изменений в законодательстве, то отражать последствия изменения УП следует ретроспективно, то есть корректируя входящий остаток по статье «Нераспределенная прибыль (непокрытый убыток)» за самый ранний представленный в отчетности период и представляя связанные статьи отчетности так, как если бы новая УП применялась ранее (пп. 13, 14 ПБУ 1/2008).

- Фирмы, применяющие упрощенные способы ведения БУ, отражают в бухотчетности последствия изменения УП без ретроспективного пересчета, если иное не установлено законодательством РФ (п. 15.1 ПБУ 1/2008).

Раздел IV ПБУ 1/2008 информирует бухгалтера о необходимости раскрытия положений УП в бухотчетности.

На что обратить внимание:

- Раскрывать информацию об УП следует в пояснительной записке (приложение 3 к приказу Минфина России от 02.07.2010 № 66н).

- Если УП сформирована с учетом допущений из п. 5 ПБУ 1/2008, то такие допущения могут не озвучиваться в бухотчетности. В остальных случаях состав и объем информации об УП, подлежащей раскрытию в бухочетности, определяется в соответствии с другими ПБУ. Если есть сомнения в применимости допущения непрерывности — на них нужно обязательно указать и привести причины возникновения таких сомнений (пп. 19, 20 ПБУ 1/2008).

- Раскрываются существенные способы ведения БУ, принятые в организации (п. 17 ПБУ 1/2008).

- При изменении УП в пояснительной записке фиксируются причины изменений, их суть, порядок отражения результатов изменения в бухотчетности и суммы корректировок по статьям отчетности (п. 21 ПБУ 1/2008).

- Если организация планирует поменять какие-то положения УП на следующий отчетный год, то этот факт нужно задокументировать в пояснениях к бухотчетности за текущий период (п. 25 ПБУ 1/2008).

Что отразить в учетной политике для целей налогообложения

Многие моменты будут перекликаться с бухгалтерской УП. При этом могут возникать разногласия. Например, никто не запрещает выбрать разные способы начисления амортизации. Сложности с учетом, конечно, появятся, но иногда это позволяет значительно снизить налоговую нагрузку.

Содержание налоговой УП зависит от выбранного режима налогообложения. Например, при УСН достаточно зафиксировать методы распределения расходов компании. На ЕНВД достаточно выбрать, как будут распределяться работники управленческого персонала при осуществлении нескольких видов деятельности.

Сложности начинаются при ОСНО. Тут нужно отразить моменты, связанные с учетом НДС, налога на прибыль и налога на имущество.

Налоговая УП требует больше внимания, нежели бухгалтерская, так как налоговое законодательство постоянно меняется. Нужно следить за изменениями и при необходимости корректировать политику, чтобы она соответствовала последним требованиям.

Можно ли изменить учетную политику

Внести изменения в учетную политику можно. Пункт 6 статьи 8 ФЗ «О бухучете» разъясняет, когда можно это сделать:

- изменилось законодательство;

- вы разработали новый способ ведения бухучета;

- изменились ваши условия работы.

Все изменения вносятся на основании приказа, который подписывается руководителем.

Отличия ПБУ 1/08 «Учетная политика организации» от ПБУ 1/98 «Учетная политика организации»

Как уже было сказано выше, в настоящий момент действует ПБУ 1/2008 «Учетная политика организации», утвержденное приказом Минфина РФ от 06.10.2008 № 106н.

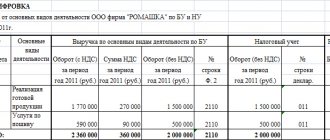

Ниже в таблице мы привели ключевые отличия ПБУ 1/2008 от ПБУ 1/98, действовавшего ранее:

| ПБУ 1/98 (утверждено приказом Минфина РФ от 09.12.1998 № 60н, утратило силу на основании приказа Минфина РФ от 06.10.2008 № 106н) | ПБУ 1/2008 (утверждено приказом Минфина РФ от 06.10.2008 № 106н в редакции от 28.04.2017) |

| Отсутствует | 5.1. Способы учета фирма выбирает независимо от других организаций, но установленная ею УП обязательна для ее дочерних обществ |

| 5. УП формируется главбухом | 4. УП формируется главбухом или иным лицом, ведущим БУ в организации |

| 5. Утверждаются нетиповые формы первички, регистров и документов внутренней бухотчетности | 4. Утверждаются формы первички, регистров, документов внутренней бухотчетности |

| Отсутствует | 6.1. Фирмы, имеющие право вести БУ в упрощенной форме, могут вести его без двойной записи |

| 8. При формировании УП происходит выбор из способов БУ, допускаемых законодательством по БУ. Если способ отсутствует, то компания может разработать его сама в соответствии с ПБУ 1/98 и другими ПБУ | 7. При формировании УП происходит выбор из способов БУ, допускаемых законодательством по БУ. Если способ отсутствует, то компания может разработать его сама в соответствии с правилами, установленными ПБУ 1/2008. Организации, создающие отчетность по МСФО, при несоответствии способов, содержащихся в стандартах РСБУ, требованиям МСФО вправе предпочесть в УП применение способов, установленных для МСФО |

| Отсутствует | 7.1. При самостоятельной разработке способов бухучета устанавливается следующая последовательность приоритетов в выборе образцов для подражания: стандарты МСФО – аналоги в стандартах РСБУ – рекомендации в области бухучета |

| Отсутствует | 7.2. Фирмы, имеющие право вести БУ в упрощенной форме, вправе при самостоятельном выборе способа бухучета руководствоваться исключительно требованием рациональности |

| Отсутствует | 7.3. Если применение установленных РСБУ способов бухучета приводит к формированию недостоверной информации, допустимо отступление от них |

| 7.4. В отношении информации, расцениваемой как несущественная для принятия экономических решений, при выборе способа бухучета также допустимо ориентироваться только на требование рациональности | |

| 12. К способам ведения БУ, принятым при формировании УП и подлежащим раскрытию в бухотчетности, относятся способы амортизации ОС, НМА, оценки ТМЦ, признания прибыли и другие способы, отвечающие требованиям п. 11 ПБУ 1/98 | 2. К способам ведения БУ относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов БУ, организации регистров БУ, обработки информации |

| 21. Последствия изменения УП, оказавшие или способные оказать существенное влияние на финположение или финрезультаты, отражаются в бухгалтерской отчетности исходя из требования представления числовых показателей минимум за 2 года, кроме случаев, когда оценка в денежном выражении этих последствий не может быть достаточно надежной. Бухгалтеру следует исходить из предположения, что измененный способ ведения БУ применялся с первого момента возникновения случая, для которого способ предназначен. Отражение последствий изменения УП заключается в корректировке только бухотчетности — по данным за периоды, предшествующие отчетному. В БУ записи не производятся | 15. Последствия изменения УП, оказавшие или способные оказать существенное влияние на финположение или финрезультаты, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий не может быть достаточно надежной |

| Отсутствует | 15.1. Фирмам, применяющим упрощенные способы ведения БУ, разрешено отражать в бухотчетности существенные последствия изменения УП, перспективно, если иной порядок не указан в законодательстве |

| Отсутствуют | 20.1 и 20.2. Отступления от стандартов РСБУ должны раскрываться с объяснением причин этого в пояснениях к бухотчетности. Это касается как предпочтений в пользу стандартов МСФО (20.1), так и замененного альтернативным способа РСБУ (20.2) |

| Отсутствует | 21. В случае изменения УП следует раскрывать причину, содержание изменений, порядок отражения последствий изменения в бухотчетности и суммы корректировок. Если организация обязана показывать данные о прибыли, приходящейся на одну акцию, то следует отражать корректировку по сведениям о базовой и разводненной прибыли или убытку на акцию. Кроме того, следует указывать сумму корректировки за периоды, предшествующие указанным в бухочетности |

| Отсутствует | 22. В случае если раскрытие информации, предусмотренной п. 21 данного ПБУ, по какому-то отдельному предшествующему отчетному периоду, представленному в бухотчетности, или по отчетным периодам, более ранним в сравнении с представленными, невозможно, этот факт следует отразить в отчетности вместе с указанием отчетного периода, в котором будет применено изменение УП |

| Отсутствует | 23. Если НПА по БУ может быть применен добровольно до его официального вступления в силу, компания должна раскрыть этот факт в бухотчетности |

Что будет, если я не составил учетную политику

В первое время вам ничего не грозит. Штрафов за это не предусмотрено. Но при проверке ФНС имеет право запросить вашу УП. Вот уже за ее непредоставление наложат штраф.

Помимо этого, налоговая строго проверяет ваши операции на соответствие учетной политике. А если она отсутствует, то ждите доначислений.

Чтобы облегчить работу и сэкономить время, рассмотрите учетный веб-сервис Контур.Бухгалтерия. В нем уже разработаны варианты учетной политики для разных налоговых режимов и их совмещения. В программе легко и удобно вести бухгалтерский и налоговый учет, платить налоги, зарплату, сдавать отчетность через интернет. Всем новичкам дарим бесплатный 14-дневный пробный период.

Итоги

ПБУ 1/2008 «Учетная политика организации» не зря имеет первый порядковый номер среди всех ПБУ, поскольку УП — важнейший документ для организации БУ экономического субъекта. Положение содержит правила составления, утверждения и изменения УП, а также описывает порядок выбора способов ведения БУ.

См. также раздел «Учетная политика — 2021».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.