При списании компанией дебиторской задолженности (далее — ДЗ) составляют соответствующий акт. Бумага может быть запрошена при налоговых проверках. Оформление акта ложится, как правило, на плечи главного бухгалтера, именно его подпись должна стоять на документе. К формированию акта нужно относиться со всей ответственностью. Рассмотрим, как правильно его составить и для чего он необходим.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Дебиторская задолженность

Это долги перед компанией. Например, они могут возникнуть, если товар отправлен и получен контрагентом, но еще не оплачен. Сюда же относятся предоплаты, авансы, долги сотрудников перед организацией, переплата по налогам. Долгов подобного рода у предприятия может накопиться достаточно много.

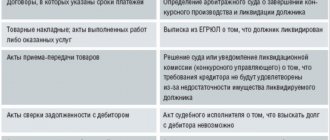

Долги, которые нельзя вернуть, называются безнадежными. Согласно п. 77 Положения по ведению учета и отчетности, утвержденного приказом Минфина от 29 июля 1998 года №34н, следует списывать долги, по которым вышел срок исковой давности либо которые не подлежат взысканию (компания-должник ликвидировалась, к примеру).

Проводки по списанию КЗ и ДЗ

С 2021 г. по счету 1210 висит сумма и прошло уже более 3-х лет. Я должна списать как сомнительную ДЗ и посадить на расходы. Сумма была без НДС. Подскажите пожалуйста какие проводки нужно провести и какую статью подвязать (строку) к декларации по КПН. Я имею право списать в 2021 году или я должна сдать допик и списать в 2021 г? Такая же ситуация и на счете 3310 висит сумма с 2021 года. Я должна посадить на доходы. Какие проводки, строка в декларации и когда нужно списать в 2021 или в 2021 году можно?

ответ:

Паханов Сергей —

НК РК

Статья 230. Доход по сомнительным обязательствам

2. Доход по сомнительному обязательству признается в налоговом периоде, в котором истек трехлетний период, исчисляемый:

1) по сомнительным обязательствам, возникшим по договорам кредита (займа, микрокредита), — со дня, следующего за днем наступления срока уплаты вознаграждения в соответствии с условиями договора кредита (займа, микрокредита);

2) по сомнительным обязательствам, возникшим по договорам лизинга, — со дня, следующего за днем наступления срока уплаты лизингового платежа в соответствии с условиями договора лизинга;

3) по сомнительным обязательствам, возникшим по начисленным доходам работников, — со дня начисления доходов работников в соответствии с пунктом 1 статьи 322 настоящего Кодекса;

4) по сомнительным обязательствам, не указанным в подпунктах 1) — 3) настоящего пункта:

со дня, следующего за днем окончания срока исполнения обязательства по приобретенным товарам (работам, услугам), срок исполнения которого определен; со дня передачи товара, выполнения работ, оказания услуг по обязательству по приобретенным товарам (работам, услугам), срок исполнения которого не определен.

Статья 248. Вычет по сомнительным требованиям

1. Если иное не установлено пунктом 7 настоящей статьи, сомнительными требованиями признаются требования:

1) возникшие в связи с реализацией товаров, выполнением работ, оказанием услуг юридическим лицам и индивидуальным предпринимателям, а также юридическим лицам-нерезидентам, осуществляющим деятельность в Республике Казахстан через постоянное учреждение, структурное подразделение юридического лица, и не удовлетворенные в течение трехлетнего периода, исчисляемого в соответствии с пунктом 4 настоящей статьи;

4. В случаях, предусмотренных подпунктом 1) пункта 1 настоящей статьи, сомнительные требования подлежат вычету в налоговом периоде, в котором истек трехлетний период, исчисляемый:

со дня наиболее поздней из следующих дат: дня, следующего за днем окончания срока исполнения требования по реализованным товарам (работам, услугам), срок исполнения которого определен; дня переуступки права требования по реализованным товарам (работам, услугам), срок исполнения которого не определен.

Вывод: в случае если срок давности по сомнительной задолженности истек (более 3х лет) , то вы не можете принять данный вид вычета (дохода) на расход (доход).

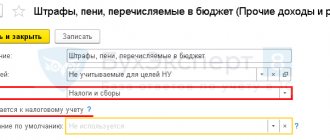

Для того что бы списать сомнительную задолженность вам потребуется создать в 1С документ корректировка долга

В новом документе указываете вид операции, выбираете контрагента по которому нужно будет списать задолженность

После этого вам нужно будет заполнить вкладку дебиторская задолженность в случае если у контрагента дебиторская задолженность, кредиторская задолженность в случае если у контрагента кредиторская задолженность

После заполнения нужно вкладки вам нужно будет указать счет учета дебиторской (кредиторской) задолженности

Далее во вкладке счета учета вам нужно будет заполнить счет списания дебиторской (кредиторской) задолженности

Для того что бы суммы попали в ФНО 100.00 вам нужно будет указать субконто статьи затрат (доходов).

После этого проверить отражения данных субконто в ФНО

При данной настройки сумма в документе отразиться в ФНО

Правильный порядок списания дебиторки

По закону, нельзя просто так списать ДЗ. Необходимо соблюсти следующий порядок действий:

- Руководитель должен издать приказ об осуществлении инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами.

- Проводится ревизия, указанная выше. По ее итогам составляют акт по форме ИНВ-17, где будет указана реальная сумма долга. Ее и нужно будет списать.

- Руководитель предприятия или компании издает приказ о списании ДЗ.

- Бухгалтер производит списание. Основаниями будут являться акт инвентаризации и бухгалтерская справка. Процедура сопровождается созданием соответствующего акта.

Внимание! Все имеющиеся подтверждающие списание бумаги нужно приложить к акту, поскольку налоговики очень внимательно проверяют данную область бухгалтерии.

Назначение акта — стать основанием для признания внереализационного расхода при расчете налоговых платежей на прибыль, согласно подп. 2 п. 2 ст. 265 НК РФ, и для внесения сведений в бухучет предприятия или компании.

Как оформить отчёт

Отчёт по дебиторской задолженности подразумевает документацию, в которой указаны сведения по всем сводкам. В отчёте должен быть отображен общий объём просроченных платежей. В большинстве компаний отчёт по дебиторской сумме составляется раз в месяц.

Вся информация в документации распределяется по группам. Критерии при группировке могут отличаться, самые распространённые из них следующие.

- Продавцы.

- Покупатели.

- Категория товара.

Для отчёта, основанием которого послужила дебиторская задолженность, характерны следующие формы.

- Задолженность, представленная в форме денежной валюты.

- Задолженность, представленная в форме бартера.

- Просроченная задолженность, которая может быть представлена в форме денежных средств или бартера.

Помимо этого, в любом отчёте должны содержаться следующие данные.

- Информация о продукции и покупателе.

- Сроки погашения задолженности.

- Проценты по кредиту или просрочке выплат.

Если существуют какие-либо трудности при взыскании денежных средств, они должны указываться в отчёте. Помимо вышеперечисленных данных в отчёте может быть указана дополнительная информация. Для примера можно привести ситуацию, когда речь идёт о бартерной сделке.

В отчёте указывается вместо денежной суммы тип товара и его объёмы. При помощи отчёта о дебиторской задолженности финансовый отдел компании сможет рассчитать оптимальный курс денежной политики. Юридическое лицо при анализе отчётного документа определяет примерный объём работы по процессам взимания задолженностей.

Как учитывать дебиторскую задолженности, рассмотрено в этом видео:

Для руководителя организации отчёт также имеет важное значение. При его помощи можно анализировать изменения в производстве и деятельности компании и в связи с этим изменять планируемые объёмы покупки оборудования или продукции.

Какие возможности открывает ведение отчётности

Отчёт по дебиторской или кредиторской задолженности даёт возможность отслеживать финансовое взаимодействие с другими компаниями и сотрудниками своей организации. Отчётность должна вестись в обязательном порядке, это способствует управленческой деятельности, а также позволяет планировать дальнейший курс кредитной политики.

При помощи отчётного документа появляется возможность быть в курсе следующих параметров работы организации.

- Отчёт по дебиторской задолженности помогает отслеживать изменения в производстве, а также рассчитывать общий объём потраченных и заработанных денежных средств.

- Отчётный документ позволит создать объективное представление о расчетах организации. Для примера можно привести ситуацию, когда компании неожиданно потребовались дополнительные денежные средства. Откуда их можно получить, позволит узнать отчёт по дебиторской задолженности. Если глава компании решил оформить кредит, отчётный документ поможет рассчитать срок, на который следует оформить кредитный договор. Если у компании возникает обратная ситуация, то есть имеется большой объём денежных средств, отчёт о дебиторской задолженности поможет оптимально распределить деньги.

- Документация по дебиторской или кредитной задолженности поможет спланировать дальнейшие расходы и доходы организации.

Отчёт значительно облегчит определение суммы ожидаемых денежных средств от должников. В свою очередь это позволит распланировать сумму налогов и общую прибыль. Документация несёт в себе информацию об общей сумме денежного долга и общего направления по выплате. - Документ позволит более объективно оценивать клиента. На основании отчёта по дебиторской задолженности можно создать список надежности клиентов, в зависимости от того, как они выплачивают свои задолженности. Это позволит определить общую платежеспособность компании и выяснить круг наиболее добросовестных плательщиков. Также это даст возможность расторгнуть договор сотрудничества с теми организациями, которые часто задерживают выплату по договору купли-продажи.

- Если в организации присутствует плановая кредитная политика, отчёт позволит выяснить степень ее эффективности. При больших убытках руководитель организации сможет заметить назревающую проблему значительно раньше и предпринять соответствующие действия для её решения.

- Отчёт по дебиторской задолженности позволяет своевременно требовать выплаты по договору с дебиторов. Документация наглядно показывает просроченные платежи, для получения которых наступает время предпринимать особые меры. Например, обратиться в суд или поговорить напрямую с должником.

- Отчёт позволит заблаговременно выяснить, перед какими предприятиями накопилось большое количество долгов. Это даст возможность избежать конфликтных ситуаций, дополнительных денежных взысканий и сохранить репутацию своей организации.

Анализ дебиторскойй задолженности для отчета. Фото:encrypted-tbn0.gstatic.com

Главе любой компании следует понять, что отчёт по дебиторской задолженности нужен не только для формальности.

При помощи этой документации можно значительно раньше среагировать на изменения динамики в отношениях с клиентами и заказчиками, отчёт позволит планировать деятельность компании на основе более чётких и конкретных данных.

Как организовать бюджет

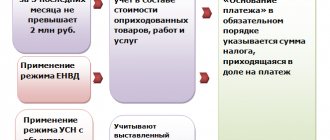

Как было сказано выше, для этих целей разработана специальная программа 1С – предприятие. На её основе можно составить отчёт по дебиторской задолженности. Для этого у неё имеются следующие функции.

- 1С позволяет сформировать прогнозы по финансовому состоянию компании при помощи анализа доступной информации.

- 1С создает финансовые отчёты и может вести управленческий баланс, который основан на объективных значениях. Это позволяет не только рассчитывать и анализировать прибыль, но и сравнивать ее значения с прошлыми показателями.

- Дает возможность сравнить бюджеты за разные периоды.

- Помогает осуществить анализ на предмет наличия отклонений.

- Программа автоматически сравнивает задолженности у ваших клиентов и ваши кредитные обязательства по трём отрезкам за определённые периоды и рассчитывает конечную сумму за конкретные периоды.

Как в 1С сделать отчет по дебиторской задолженности, смотрите в этом видео:

В 1С встроены все необходимые формулы для вышеописанных расчётов.