При осуществлении деятельности предпринимателя или организации возникает необходимость в ведении учета. Предпринимательская деятельность напрямую связана с уплатой налогов, что сопровождается оформлением и подачей документов, а оформление отчетности требует соблюдения законодательных правил. На выручку приходит компьютер, а при составлении отчета 2-НДФЛ программа 2021 года одноименного названия способна существенно облегчить жизнь.

- Описание и инструкция по установке (62 Кб).

Версия актуальна на 2021 год.

Установка программы для проверки 2-НДФЛ на компьютер

Внимание

! При установке могут потребоваться права администратора на компьютер.

После скачивания файла tester299.exe его необходимо запустить. Откроется форма установки:

Если у вас нет особых пожеланий по установке, просто четыре раза нажмите кнопку далее и зафиксируйте установку кнопкой «Установить». После непродолжительных действий программа отрапортует об успешном завершении установки:

И на вашем рабочем столе появится ярлык для запуска:

Работа с программой проверки 2-НДФЛ

Запустим ярлычок с программой:

Чтобы проверить файл электронного отчета 2-НДФЛ, достаточно нажать на кнопку «Открыть» и выбрать нужный файл:

После выполнения программа выдаст список ошибок (если они есть):

В программе имеется вариант пакетной настройки проверки, то есть за раз вы можете проверить сразу несколько файлов. Включается эта функций в меню «Вид»:

В программе есть возможность скачивания бесплатных обновлений. Включается функция в меню «Сервис — Настройка»:

Чем установлены контрольные соотношения

Контрольные соотношения для проверки формы 6-НДФЛ приведены в письме ФНС от 23.03.21 № БС-4-11/[email protected] (см. «Опубликованы контрольные соотношения для новой формы 6‑НДФЛ»).

Расчет по страховым взносам (РСВ) станут проверять при помощи контрольных соотношений из письма ФНС от 19.02.21 № БС-4-11/[email protected] (см. «Обнародованы контрольные соотношения для новой формы РСВ»).

Рассмотрим основные моменты, которые заинтересуют инспекторов в отчетности за I квартал 2021 года.

Сложности составления отчетности

Отчетность – это всегда детализированное изложение информации о положении дел на предпринимательском объекте. Документы бывают настолько объемными, что заполнение их, а также оформление документального пакета требует много времени.

Кроме того, для оформления и подбора данных требуется пересмотреть множество носителей, включая определенные регистры. Немало документов требуют применения формул, а также математических подсчетов, что становится причиной появления ошибок и недочетов, которые могут расцениваться как утаивание информации.

Основное требование к бланкам отчетности – это актуальность, а из-за обилия документации уследить за переменами в законодательстве сложно, что становится причиной подачи отчетности на неправильных бланках, требующих исправления.

Что проверят в РСВ

Сразу поговорим о связке двух отчетов. Как вы понимаете, при сравнении баз, указанных в РСВ и в расчете 6-НДФЛ могут быть расхождения. Не говорим о дивидендах, т.к. ФНС будет и тут проводить контроль и вычтет из суммы доходов, указанных в 6-НДФЛ (строка 110) сумму дивидендов (строка 111), но вот если базы по трудовыми ГПХ договорам разойдутся, тут и возникнут вопросы.

Разница в базах возникает чаще всего не из-за ошибки. А потому что некоторые выплаты облагаются НДФЛ, но освобождены от взносов.

Например:

- Больничный за счет работодателя за первые 3 дня болезни;

- Подарки сотрудникам в рамках договора дарения на сумму свыше 4000 рублей;

Может быть и обратная ситуация. К примеру, оплата лечения члена семьи сотрудника (при соблюдении определенных условий) не облагается НДФЛ и в то же время подлежит обложению страховыми взносами (в любом случае).

Вы можете заранее проверить соотношение и подготовить пояснения о расхождениях. Практика показывает, что ФНС в подобных случаях всегда присылает требование о представлении пояснений.

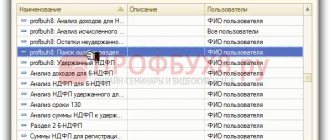

Как и в случае с 6-РСВ программа БухСофт проведет анализ отчета и «прогонит» его по контрольным соотношениям. Вы получите подробный отчет о результатах и зании на ошибки.

Для малых предприятий в этом году продолжают действовать льготные ставки по взносам, поэтому субъекты МСП будут заполнять расчет по особому порядку.

Бесплатный вебинар от экспертов БухСофт! Новые контрольные соотношения для зарплатных отчетов. Пройдите регистрацию прямо сейчас на сайте.

Напомним, что льготные ставки применяются к части доходов, превышающих МРОТ (12 792 рублей).

- пенсионные взносы — 10%;

- взносы в ФОМС — 5%;

- страховые взносы по временной нетрудоспособности и мтеринству — 0%.

Чтобы указать особый статус необходимо поставить код «20» в поле 001 подраздела 1.1 приложения 1 к разделу 1 (такой же код будет и в Приложении 2).

Ключевой момент — в статусе. Для применения льготы организация или предприниматель должны быть указаны в Едином реестре субъектов малого и среднего предпринимательства. Проверьте — все ли месяцы периода, за который вы заявили льготные ставки, вы числились в реестре? Если например отмечено, что в реестр вы попали 1 марта, то по мнению ФНС и право на льготу возникло только 1 марта.

Аналогично с исключением из реестра. Допустим, ваша выручка превысила в феврале предельные значения и организация уже в начале года перестала относиться к СМП. В этом случае вы теряете право на льготу.

Еще одно контрольное значение, о котором многие почему-то забывают — количество застрахованных лиц в РСВ и СЗВ-М. Что сравнят:

В том же Приложении 1 есть строки 2, 3 и 4, где указывается количество застрахованных в каждом месяце квартала. Эти числа сравнят с количеством лиц, указанных в форме СЗВ-М за январь, февраль и март.

Ошибка может быть с двух сторон — вы можете неверно указать меньшее число работников в РСВ, но отразить всех в СЗВ-М. И наоборот — указать верное значение в РСВ, но забыть включить кого-то в СЗВ-М.

Часто ошибаются с теми, кого нанимали по гражданско-правовым договорам, забывают включить их в СЗВ-М.

Т.к. к расчету РСВ прикладывается раздел 3 с полной информацией по каждому физлицу, то еще одно контрольное соотношение — это проверка соблюдения предельно допустимого размера взносов.

В 2021 году лимит облагаемой базы составляет 1 465 000 рублей. Исходя из этого предельные взносы за год:

1 465 000 руб. х 22% = 322 300, 00

Что сравнят:

Для каждой строки 170 Раздела 3 РСВ возьмут сумму, указанную в этой строке / Ставку взносов (определяется по коду в строке 130) * 22%. Полученные результаты по каждой строке суммируют и сравнят с суммой 322 300 рублей.

Способ облегчить жизнь

Компьютеры и их программное обеспечение стали настоящим спасением для многих видов деятельности, включая бухгалтерский учет, а также составление отчетности. Так, чтобы представить в налоговые органы ежегодную справку 2-НДФЛ в бумажном формате, занятых на предприятии сотрудников должно быть не больше 10 человек. В противном случае в обязательном порядке применяется электронный вид документа.

Настоящим спасением для предпринимателей становятся бухгалтерские программы, которые предполагают все аспекты учета, а также составление отчетных документов на базе данных, внесенных ранее. Бесплатно скачать программу 2-НДФЛ 2021 могут все желающие.

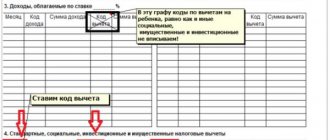

6-НДФЛ: что больше — доходы или вычеты?

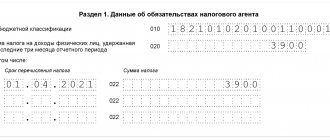

Одно из контрольных соотношений, применяемых к форме 6-НДФЛ, выглядит так:

стр. 110 > = стр. 130

Это значит, что инспекторы сравнят два показателя: доходы (стр. 110) и вычеты (стр. 130). Каждый из них рассчитывается обобщенно по всем физлицам, нарастающим итогом с начала года. Если окажется, что доходы меньше вычетов, ИФНС затребует пояснений или исправлений.

Заполните, проверьте и сдайте новую форму 6‑НДФЛ через интернет

Обоснование находим в пункте 3 статьи 210 НК РФ. Там говорится: если сумма вычетов превышает величину доходов, то облагаемая база по НДФЛ равна нулю. При этом в общем случае перенести неучтенные вычеты на следующий налоговый период нельзя. Зато можно перенести их на следующий месяц текущего налогового периода — так сказал Минфин в письме от 14.08.08 № 03-04-06-01/251 (см. «Минфин: вычет можно переносить на следующие месяцы, но только в пределах года»).

Делаем вывод. Если в I квартале 2021 года вычеты превысили доходы, надо поступить следующим образом:

- Определить, какая часть вычетов по сумме равна доходам.

- Отразить эту часть в строке 130 формы 6-НДФЛ за I квартал.

- Оставшуюся часть вычетов показать в отчетности за полугодие (если доходы превысят вычеты).

Пример

В I квартале 2021 года ООО «Солнышко» выплатило физлицам доходы в общей сумме 30 000 руб. Вычеты по всем физлицам в январе — марте составили 35 000 руб.

Бухгалтер отразил эти значения в форме 6-НДФЛ за I квартал:

Строка 110 — 30 000.00

Строка 130 — 35 000.00

Оставшуюся часть вычета в размере 5 000 руб.(35 000 — 30 000) компания вправе показать в отчетности за полугодие 2021 года.

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе Рассчитать бесплатно

Суть программного обеспечения

Огромной популярностью пользуется программа проверки 2-НДФЛ за 2016 год. У нее есть масса преимуществ:

- Очень удобный интерфейс, который отличается простотой и доступностью.

- Возможность загружать данные из других программ, что позволяет сократить время внесения базовой информации, а также исключить процесс ее повторного внесения.

- Возможность автоматизированной проверки документа, которая позволяет предотвратить появление математических и орфографических ошибок, а также сложностей с подсчетом данных.

Эта версия программы есть в свободном доступе в предыдущем варианте, а также в платном формате после доработки. Платный вариант стоит 1 000 рублей в год, но раскрывает перед предпринимателями дополнительные возможности составления и заполнения документов.

Такая программа позволяет внести данные автоматически в документ, провести расчеты, которые необходимы для корректного заполнения формы, а также перепроверить внесенные данные и дополнить их собственными корректировками. К тому же с помощью компьютерного обеспечения предприниматель сумеет избежать ошибок.

Основным плюсом является и тот факт, что программное обеспечение все время совершенствуется, что гарантирует актуальность формы. А значит, предпринимателю не придется опасаться, что составляемую отчетность не примут на рассмотрение. Проверочная программа 2-НДФЛ 2016 существенно облегчает процесс составления отчетности по доходам сотрудников, избавляя предпринимателя от необходимости корпеть над документом. Также программа удобна тем, что ее можно бесплатно протестировать даже после доработки.

Бесплатный программный комплекс Налогоплательщик Юл поможет самостоятельно подготовить всю налоговую и бухгалтерскую отчетность. Приложение формирует отчеты в бумажном и электронном виде для отправки в ФНС по каналам связи (Тензор Сбис, Кордон, Контур).

Последствия предоставления недействительной справки о доходах

- Если документ был создан в сговоре с руководителем либо бухгалтером, то данное должностное лицо будет привлечено к уголовной ответственности. То же самое последствие ожидает и человека, который предоставил подобный документ.

- Даже если заявитель, предоставивший поддельную справку, избежит уголовного наказания, больше он не сможет взять кредит в данном банке. Дополнительно на текущий момент банковские организации обладают системой, позволяющей им в оперативном режиме обмениваться друг с другом важной информацией по заемщикам. Вследствие этого предоставление поддельной справки с большой вероятностью приведет к тому, что в будущем ни в одном банке взять кредит не удастся.

- Наконец, если заявителю удалось «провести» банк и получить кредит, то при вскрытии обманных действий есть два варианта дальнейшего развития событий. Если заемщик исправно выплачивает свои финансовые обязательства, то банк может отнестись к этому попустительски. Но имеется вероятность и того, что финансовое учреждение расторгнет кредитный договор.

Установка и обновление

Сначала делаем резервную копию информационных баз, на всякий случай, для этого зайдите в меню «Сервис» — «Сохранение информации».

Установить с нуля или обновить программу одинаково просто. Загружаем последнюю полную версию и обновления (если есть) по ссылкам ниже, они ведут на официальные сайты ИФНС gnivc.ru и nalog.ru. Запускаем полученный файл NalogUL459.msi и принимаем с лицензионное соглашение.

При первичной установке указываем папку (например, C:\np\), а если это обновление — установщик сам определит путь.

Также будет установлено ПО для печати машиночитаемых форм PDF417. По завершению процесса произойдет переиндексация отчетных форм (достаточно длительный процесс).

Внимание. Основные версии Налогоплательщик Юл обозначаются двумя цифрами, например 4.60 и могут быть установлены на любую версию. Номера обновлений состоят из трех цифр, например 4.60.1 и инсталлируются только на полную версию — 4.60. Почему так важно иметь актуальную версию приложения? Фнс и ПФР постоянно вносят изменения: в методы расчетов налогов, внешний вид и формат сдачи отчетов. Чаще всего, это происходит ближе к концу отчетного периода (квартала или года). Разработчик, в свою очередь, выпускает новые версии и обновления в соответствии с этими требованиями. После заполнения данных и выгрузки отчетов нужно убедиться в отсутствии ошибок. Для проверки конечного результата скачайте программу Tester.

Перед отправкой отчетов в контрольные организации, нужно убедиться, что вы пользуетесь последней версией программы Налогоплательщик Юл. Иначе отчет не примут.

Программа «Тестер» (Tester) проверяет файлы налоговой и бухгалтерской отчетности, распространяется она бесплатно. Обычно файлы налоговых деклараций формируются в формате XML программой « ». Разработан «Тестер» в филиале ФГУП ГНИВЦ ФНС России в Чувашской Республике.

Есть ли шанс обвести банк вокруг пальца

Часто работодатели отказываются оформлять подчиненных на официальной основе. Делается это с целью уменьшить затраты на содержание персонала, ведь официальное трудоустройство подразумевает регулярное отчисление в фонды, компенсацию отпусков и больничных, выплату декретных. В итоге официальная зарплата сотрудника соответствует текущему размеру МРОТ, а остальное выдается в конверте, и реальный доход существенно выше документально подтвержденного. При возникновении финансовых затруднений, решение которых требует оформления кредита, у сотрудника могут появиться мысли заказать липовую справку о доходах либо вовсе вступить в сговор с начальником или бухгалтером, подделав документ. Однако делать это категорически не рекомендуется.

Установка программы «Тестер»

Для установки «Тестера» распакуйте архив и запустите файл tester2.exe (здесь nn – номер версии). Появится окно приветствия:

В новом окне создания ярлыков программы щелкаем мышью на кнопке «Далее».

Все готово к инсталляции программы «Тестер», нажимаем «Установить». Начинается процесс установки «Tester» на компьютер. После его окончания появляется сообщение:

Нажимаем «Завершить» и ждем, пока окончится процесс индексации КЛАДР.

После его окончания, наконец, появляется сообщение:

Нажимаем «ОК», и на этом процесс установки программы проверки налоговых деклараций «Тестер» завершен.

Работа с программой «Тестер».

Проверяем декларации

Сформируем файлы налоговых деклараций или бухгалтерской отчетности с помощью программы «Налогоплательщик ЮЛ» (или другой программы – например, используя регламентированную отчетность конфигураций 1С) и запишем их в папку на жестком диске компьютера (в дальнейшем для примера — в папку «Бухгалтерская отчетность» на «Рабочем столе»).

Находим на рабочем столе ярлык программы проверки отчетности «Тестер»

и щелкаем по нему мышью (если ярлыка нет на рабочем столе, то запустить программу можно: Пуск – Программы – Tester — Tester). Появляется главное окно программы:

Выбираем «Открыть», и на «Рабочем столе» ищем папку «Бухгалтерская отчетность» (ту, в которую поместили налоговые декларации и бухгалтерскую отчетность для проверки).

В ней выбираем налоговую декларацию, подготовленную для проверки, и щелкаем мышью «ОК».

После проверки декларации программа «Тестер» показывает диагностику результата проверки:

и на этом проверка налоговой декларации завершена.

Скачать программу

Цель запроса документа о доходах со стороны банка

Официальная документация — единственный способ установить, действительно ли претендент на получение кредита является платежеспособным. Первоначальный отбор позволяет «отсеять» неблагонадежных лиц, которые объективно не в состоянии выплачивать установленные суммы денег каждый месяц.

Справка о доходах представляет собой документ, который содержит в себе следующие сведения о заявителе:

- организация, в которой трудоустроен человек;

- размер получаемых заявителем доходов за последние 3 месяца или полгода;

- размер страховых пенсионных и медицинских взносов, которые перечисляет за подчиненного его работодатель.

Подобная справка позволяет банку понять, действительно ли заявитель является надежным клиентом, финансовое состояние которого позволит без труда справиться с ежемесячными выплатами.

Итак, в проверке справки о доходах принимают участие следующие специалисты.