Выбор кода для премии

Работодатели выплачивают премии работникам, руководствуясь собственными локальными нормативными документами. Причина выплат может быть разной (за превышение заданных объемов, улучшение показателей количества и качества продукции и т.д.), периодичность начисления тоже варьируется – разовое поощрение, ежемесячные выплаты, годовая премия. Код дохода по НДФЛ для разных видов премий может отличаться.

Полная расшифровка всех кодов доходов приводится в Приложении 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/[email protected] (последние изменения вносились в справочник 24.10.2017). Для премий коды дохода (коды 2002 и 2003) были введены приказом ФНС от 22.11.2016 № ММВ-7-11/[email protected] Действуют они и для справок за 2021 год.

Код премии в 2-НДФЛ зависит от источника и причины выплаты премиальных. Налоговый агент сам выбирает нужное значение, исходя из фактических обстоятельств начисления. Для разовых премий код дохода тоже может варьироваться.

Вознаграждения за выполнение трудовых обязанностей обозначается в 2-НДФЛ кодом 2000. Но для премии код 2000 не подходит, т.к. он предназначен для заработной платы и сумм денежного довольствия либо содержания при выполнении трудовых /служебных обязанностей. Премии следует отражать в справке под кодами 2002 и 2003.

Кодирование выплат физлицам по НДФЛ

Каждому вознаграждению, выплаченному физическому лицу, установлена соответствующая кодировка. Полный перечень содержится в приложении 1 приказа ФНС от 10.09.2015 № ММВ-7-11/ Какой код у премии в 2-НДФЛ, зависит от того, за что она начислена: за производственные результаты или по иным основаниям.

В справке указывают код дохода премия за производственные результаты 2002, если вознаграждение связано с выполнением работником своих трудовых обязанностей: за выполнение определенной работы, за перевыполнение плана и т. д. Таким образом, если выплачивается месячная, квартальная или годовая премия, код дохода НДФЛ всегда будет 2002 (письмо ФНС от 07.08.2017 № СА-4-1/).

Если выплачивается разовое поощрение, не связанное с исполнением трудовых обязанностей: к празднику, премия к юбилейной дате — код дохода указывают другой — 2003.

Таблица: код дохода премия в справке 2-НДФЛ

| Код | Вид выплаты |

| 2002 | Премирование за трудовые показатели:

|

| 2003 | Премия за счет прибыли:

|

Таблица иных доходов в справке 2-НДФЛ

| Кодировка | Вид выплаты |

| 2000 | Заработная плата |

| 2010 | Выплаты по договорам подряда |

| 2012 | Отпускные |

| 2013 | Компенсация за неиспользованный отпуск |

| 2300 | Оплата больничных листов |

Разъяснения ФНС

При выборе кода премии в справке 2-НДФЛ за 2021 г. можно руководствоваться письмом ФНС № СА-4-11/[email protected] от 07.08.2017. В нем разъясняется, какие виды вознаграждений можно отнести к тому или иному коду.

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Сотруднику была начислена надбавка за выслугу лет. Перед компанией встал вопрос – какой указать код премии: 2000 или 2002? Доплата напрямую не зависит от производственных результатов сотрудника, и в то же время связана с продолжительным периодом его трудовой деятельности. В письме № СА-4-11/[email protected] ФНС разъяснила, что надбавку за выслугу лет нужно включать в доходы с кодировкой 2000.

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

При каких условиях премия признается расходом

Как известно, в расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления, предусмотренные нормами законодательства, трудовыми и (или) коллективными договорами (ст. 255 НК РФ). При этом в пункте 2 статьи 255 НК РФ прямо сказано, что к расходам на оплату труда относятся начисления стимулирующего характера, в том числе премии за производственные результаты. Премии включаются в состав расходов на оплату труда при одновременном выполнении следующих условий:

- премия предусмотрена трудовым договором (контрактом) и (или) коллективным договором, либо локальным нормативным актом (положением об оплате труда, положением о премировании работников) при условии, что в трудовых договорах имеется отсылка на этот акт (ст. 255, п. 21 ст. 270 НК РФ). Соответствующие разъяснения даны в письмах Минфина России от 12.02.16 № 03-03-06/3/7522 и от 03.06.14 № 03-03-06/4/26582 (см. «Минфин напомнил, при каких условиях вознаграждение, выплаченное работникам по итогам года, может уменьшать налогооблагаемую прибыль» и «Минфин сообщил, когда при расчете налога на прибыль можно учесть расходы на премии к праздникам»). При этом важно, чтобы документ устанавливал конкретные показатели, учитываемые при назначении премии, порядок определения премии, условия выплаты премии и т.п. Об этом сказано в письме ФНС России от 01.04.11 № КЕ-4-3/5165 (см. «ФНС признала премии, размер которых был предусмотрен только в приказе о премировании, расходом на оплату труда»).

Бесплатно составить кадровые документы по готовым шаблонам

- премия (вне зависимости от ее названия) выплачивается за трудовые показатели, то есть за производственные результаты, профессиональное мастерство, высокие достижения в труде и т.п. (п. 2 ст. 255 НК РФ, письмо Минфина России от 22.07.16 № 03-03-06/1/42954, см. «Непроизводственные премии не уменьшают налогооблагаемую прибыль»). При этом не имеет значения, является такая премия периодической или разовой, носит она характер заработной платы или является поощрением, не входящим в зарплату. А значит, в составе расходов можно учесть и разовую премию за особые достижения в работе или за выполнение определенной работы, и премию к отпуску, если эти выплаты правильно установлены в соответствующих локальных актах и трудовых договорах;

- имеется документ, подтверждающий выполнение работником установленных в организации условий премирования (служебная записка, расчет-обоснование и т.п.). Если премия выплачивается по результатам труда в каждом месяце, то должно быть очевидно, что в каждом месяце работник выполняет производственные показатели, за которые она начисляется: фактически отработанное время, количество созданных материальных ценностей, суммы полученных с привлечением труда доходов и проч. (письмо ФНС России от 01.04.11 № КЕ-4-3/5165, см. «ФНС признала премии, размер которых был предусмотрен только в приказе о премировании, расходом на оплату труда»).

- имеется приказ о выплате премии (п. 1 ст. 252 НК РФ).

Все вышесказанное актуально как для тех налогоплательщиков, которые находятся на ОСНО, так и для тех, кто платит единый налог в рамках УСН. Ведь «упрощенщики», выбравшие объект налогообложения «доходы минус расходы», учитывают расходы на оплату труда по правилам статьи 255 НК РФ (подп. 6 п. 1 ст. 346.16 и п. 2 ст. 346.16 НК РФ).

Вести учет, готовить и сдавать отчетность по налогу на прибыль и НДС

Что касается непроизводственных премий (в связи с выходом на пенсию, ко дню рождения или юбилею, к празднику, в том числе профессиональному), то они не учитываются при налогообложении прибыли на основании пункта 21 статьи 270 НК РФ. Этот вывод подтверждается в письмах Минфина России (например, от 24.04.13 № 03-03-06/1/14283, от 20.03.13 № 03-04-06/8592, см. «Минфин разъяснил порядок налогообложения единовременных пособий при выходе работников на пенсию» и от 21.02.11 № 03-03-06/1/111, см. «Единовременная выплата при выходе на пенсию любого работника не учитывается в расходах»). Аналогичного подхода придерживаются и суды разных инстанций (см., например, постановление Президиума ВАС РФ от 01.03.11 № 13018/10, постановления ФАС Западно-Сибирского округа от 05.03.13 № А81-1945/2012, Восточно-Сибирского округа от 02.05.12 № А74-2038/2011, Северо-Западного округа от 07.09.09 № А56-20637/2008 и Поволжского округа от 17.10.06 № А65-3412/2006-СА2-41, постановление Арбитражного суда Северо-Кавказского округа от 15.04.15 № Ф08-894/2015).

Отметим, что запрет на списание непроизводственных премий касается также «упрощенщиков», поскольку в силу прямого указания пункта 2 статьи 346.16 НК РФ такие налогоплательщики при учете расходов действуют по правилам пункта 1 статьи 252 НК РФ. А эта норма, в свою очередь, не позволяет учитывать расходы, указанные в статье 270 НК РФ.

Вести учет, готовить и сдавать отчетность по УСН в веб‑сервисе

За что могут выплачиваться премии?

Премии за определенные результаты или объемы работ для разных работников могут учитывать совершенно отличные показатели. Так, например, для программистов это могут быть:

- бесперебойная работа серверов,

- высокая скорость ремонта,

- внедрение новых решений,

- разработка или доработка определенных программных продуктов для повышения с их помощью эффективности работы.

Для работников отдела кадров и бухгалтерии можно ввести такие показатели, как:

- выполнение повышенного количества операций,

- отсутствие замечаний по проверкам,

- своевременная безошибочная подготовка и сдача отчетности и так далее.

Работников отдела продаж можно премировать за:

- количество заключённых новых договоров,

- небольшой процент или отсутствие прекращенных договорных обязательств с постоянными клиентами,

- выполнение определенного объема продаж,

- отсутствие или определенное количество жалоб и претензий по услугам и качеству продукции.

Необходимо отметить, что нельзя премировать за те функции и объемы, которые включены должностными обязанностями. Соответственно, чтобы премировать сотрудника эти показатели должны быть выше, эффективнее, что должно быть прописано в положении о премировании.

Также следует обратить внимание, часто премию выплачивают только руководителю. Так делать не следует. Это в обязательном порядке вызовет вопросы у проверяющих органов.

Для топ-менеджеров нужно продумывать определенный план продаж всего отдела, например, или всего предприятия. Можно включить доплаты за

- повышение эффективности маркетинга,

- снижение показателей претензий со стороны покупателей,

- выполнение объемов продаж всего коллектива,

- улучшение показателей работы подразделения или всего предприятия.

Для генерального директора любые вознаграждения и надбавки устанавливаются соглашением с учредителями компании, следовательно, выплаты происходят на основании такого решения. Если директор сам является единственным учредителем предприятия, то все расходы, о которых идет речь, также учитываются по общему правилу по ст. 255 и 346.16 НК РФ.

При разработке мотивационных доплат руководству компании рекомендуется согласовывать все показатели и суммы с кадровыми работниками и с бухгалтерией. Для того, чтобы были соблюдены все законодательные акты.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 – это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 – премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона.

Код дохода 2003 – вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Код дохода 2010 – доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 – отпускные.

Код дохода 2013 – для компенсации неиспользованного отпуска.

Код дохода 2014 – выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности).

Код дохода 2300 – больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2301 – штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке.

Код дохода 2610 – обозначает материальную выгоду работника, полученную от экономии на процентах по займам..

Код дохода 2001 – это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.).

Код дохода 1400 – доход физлица от сдачи в аренду или иного использования имущества (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 – доход физлица от сдачи в аренду транспорта для перевозок, трубопроводов, линий электропередачи и иных средств связи, включая компьютерные сети.

Код дохода 2520 – доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика.

Код 2530 – оплата труда в натуральной форме.

Код дохода 2611 — списанные безнадежные долги с баланса..

Код дохода 1010 – перечисление дивидендов.

Код дохода 3020 – проценты по банковским вкладам.

Код дохода 3023 – доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2017 года.

Код дохода 4800 – «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии.

Смотрите полный список кодов доходов и вычетов для справки 2-НДФЛ.

Начисление разовой премии в 1С: ЗУП

Для прочих разовых начислений в программе используется специальный документ, который так и называется и находится в меню «Зарплата».

Им создаются различные надбавки, компенсационные выплаты и пр. Также вывести разовый документ можно из журнала «Все начисления». Чтобы посмотреть, как все работает, рекомендуется сначала настроить подходящее начисление. Предположим, требуется создать разовую поощрительную выплату к празднику «День народного единства».

Если создать такое начисление как «Премия», то с него начислятся налог на доходы физических лиц и страховые взносы. Однако, мы рассматриваем премию, которая выплачивается из чистой прибыли. Поэтому следует выбрать, например, «Прочие начисления и выплаты». Отметить, что начисление выполняется по отдельному документу.

Установить переключатель в положение «Результат выводится фиксированной суммой». Снять «галочки» с позиции

- «Включать в ФОТ» на вкладке «Основное»,

- «Включать в базу начислений при расчете среднего заработка» по отпускам и командировкам и для расчета пособий на вкладке «Средний заработок».

На вкладке «НДФЛ» следует установить маркер на том, что облагается по коду дохода 2003. Также можно установить код 4800 «Иные доходы». Все зависит от установленного порядка в фирме.

Категория дохода важна в организациях, где работают иностранцы — льготные нерезиденты, от этого зависит процент НДФЛ. В рассматриваемом случае это не принципиально, можно выбрать «Прочие доходы от трудовой деятельности». Установить маркеры:

- выплата полностью облагается страховыми взносами,

- статистическая отчетность не учитывается,

- не включается в расходы на оплату труда для налога на прибыль,

- в бухгалтерском учете «Как задано для начисления».

Выбрать соответствующее субконто, либо оно задается автоматически.

В заключение по клавише «Записать и закрыть» активировать начисление.

В каких случаях проставляется код 2002

Для премии код 2002 используется в отношении вознаграждений, начисленных за производственные результаты или другие показатели, предусмотренные законами РФ и/или выплачиваемые сотрудникам в соответствии с трудовыми и коллективными договорами. Обычно эти выплаты входят в состав расходов по оплате труда.

Пример 1

Компания начисляет дополнительное вознаграждение каждому сотруднику отдела продаж, выполнившему в течение месяца объем по сделкам, указанный в Положении о премировании. Сумма премии – 10000 рублей каждому работнику, заключившему за месяц договоры с покупателями на сумму свыше 150000 руб. Для такой ежемесячной премии код дохода в справке 2-НДФЛ – 2002.

Пример 2

По результатам календарного года на предприятии всем сотрудникам выплачиваются премиальные, если общий объем выпуска продукции увеличился более чем на 5%. Какой ставить код премии по итогам года? Выплата напрямую связана с производственной деятельностью, поэтому, когда начисляется премия годовая, код дохода нужно выбрать – 2002.

Документирование доплат

Необходимо отметить, что такие выплаты всегда должны быть закреплены документально. Сделать это можно несколькими способами.

Самый простой из них — закрепить в трудовом договоре условия расчета, порядок и размеры. Но, если премия прописана в трудовом договоре и обозначена, например, в процентном соотношении от заработной платы, то она становится периодической и обязательной. Выплачивать ее по «прихоти» организация не сможет, если сотрудник выполнил все необходимые условия. Мало того, когда понадобится изменить размеры таких выплат, придется вносить изменения в сам трудовой договор, заключать дополнительное соглашение, что нецелесообразно.

Поэтому наиболее рациональным путем будет создание на предприятии внутреннего локального акта. Это может быть Положение об оплате труда и премировании. Или отдельное Положение о премировании, в котором будут прописаны все случаи и условия начисления и выплаты сотрудникам тех или иных вознаграждений, а также их регулярность и периодичность. А в трудовом договоре нужно будет указать, что на предприятии могут выплачиваться премии в соответствии с Положением о премировании.

Служебная записка руководителя подразделения, утвержденная директором, является основанием для составления приказа по предприятию.

Кодирование вычетов по НДФЛ

В справке 2-НДФЛ закодированы не только выплаты физлицам, но и предоставленные вычеты. В настоящее время работник вправе получить у работодателя стандартные, имущественные и социальные вычеты.

Таблица кодировок налоговых вычетов

| Кодировка | Вычет |

| Стандартные | |

| 126 | На первого ребенка |

| 127 | На второго ребенка |

| 128 | На третьего и последующего детей |

| Имущественные | |

| 311 | На покупку жилья |

| 312 | На проценты по ипотеке |

| Социальные | |

| 320 | На свое обучение |

| 321 | На обучение ребенка |

| 324 | На лечение |

Полный перечень кодировок вычетов содержится в приложении 2 приказа ФНС от 10.09.2015 № ММВ-7-11/

На какие премии нужно начислять страховые взносы

Статья 420 НК РФ признает объектом обложения страховыми взносами для организаций выплаты и иные вознаграждения, которые производятся в рамках трудовых отношений в пользу работников. А значит, ключевым моментом при решении вопроса о включении премиальных сумм в базу для расчета взносов является связь этих выплат с выполнением работником трудовых обязанностей, а также наличие у этих выплат стимулирующего характера (определения Верховного суда РФ от 26.01.18 № 307-КГ17-21301 и от 27.12.17 № 310-КГ17-19622, см. «Премии к празднику: Верховный суд разъяснил, когда такие выплаты не облагаются взносами»).

С учетом этих критериев производственные премии (как периодические, так и разовые; как премии, являющиеся частью зарплаты, так и премии-поощрения) должны облагаться страховыми взносами на общих основаниях. А что касается непроизводственных премий, то на них страховые взносы начислять не надо. Этот вывод подтверждается определениями Верховного суда РФ от 01.09.15 № 304-КГ15-10018 (см. «Верховный суд: премии к юбилею работника не облагаются страховыми взносами») и от 16.01.18 № 303-КГ17-20493 (см. «Взносы на выплату при выходе работника на пенсию: позиция Верховного суда»), постановлением Арбитражного суда Поволжского округа от 27.09.16 № Ф06-13612/2016). Отметим, что пока Минфин России с таким толкованием положений статьи 420 НК РФ не согласен, и настаивает на уплате страховых взносов с непроизводственных премий (письмо от 07.02.17 № 03-15-05/6368, см. «Минфин: премии работникам к праздникам и юбилейным датам облагаются страховыми взносами»).

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Создание начисления

Теперь следует создать документ «Начисление зарплаты и взносов» за сентябрь 2021 года из меню «Зарплата». В открывшейся форме выбрать организацию, месяц начисления и нажать кнопку «Заполнить». Как видно, для конкретного сотрудника Булатова отразились начисления и по окладу и премия.

На вкладке «НДФЛ» отразится общая сумма налога 11700 руб., рассчитанная с 90000 руб. Если возникают сомнения, следует щелкнуть на сумму и раскроется расшифровка.

На вкладке «Взносы» можно кликнуть на гиперссылку «Подробнее см. Карточку учета по страховым взносам» и увидеть всю информацию по выделенному сотруднику, касаемо начислений и взносов с них за последний год.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 – денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 – материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 – единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Когда применяется код 2003

Налоговый агент указывает код премии 2003 только в определенных случаях. К таким операциям можно отнести:

- выплаты премиального вознаграждения за счет чистой прибыли компании;

- выплаты премий сотрудникам из средств специального назначения или за счет целевых поступлений.

Пример 3

В компании, занимающейся возведением жилых домов, ко Дню строителя решили выдать за счет прибыли предприятия по 3000 руб. премии всем сотрудникам. Код дохода премии к празднику, который бухгалтер укажет в справках 2-НДФЛ – 2003, так как выплата не связана напрямую с трудовыми результатами, а ее источник – чистая прибыль компании.

Основные моменты начисления премий

Подводя итог вышесказанному, можно выделить несколько основных моментов.

- Премии бывают производственного и непроизводственного характера. Первые зависят от результатов труда и влияют на налогооблагаемую прибыль. Вторые выплачиваются к юбилейным датам и за иные непроизводственным достижения из чистой прибыли.

- Все возможные вознаграждения должны быть зафиксированы во внутренних локальных актах компании.

- Выплаты премии производится на основании приказа по представленной служебной записки.

- Для обозначения премии применяются коды

- 2002 (2000) для вознаграждений за результаты труда

- и 2003 для выплат, не привязанных к итогам работы.

- Все начисления в программе 1С: Зарплата и управление персоналом вводятся с помощью документов:

- для премии производственного характера используется кадровые документы о приеме на работу, переводах, изменении окладов;

- остальные выплаты вводятся документом «Разовое начисление».

- С премии удерживаются налог на доходы физических лиц и страховые взносы. Даты начисления и удержания налога зависят от вида премии.

Сам процесс ввода в программе не сложный, однако если у вас возникают вопросы вы всегда можете задать их нашим специалистам.

Срок сдачи 2-НДФЛ в 2020 году

Работодатели отчитываются в налоговые органы о выплаченных работникам суммах и удержанном из них НДФЛ по форме, утвержденной приказом ФНС от 02.10.2018 № ММВ-7-11/

Каждому виду вознаграждения работника соответствует четырехзначная цифровая кодировка. Какой код дохода у премии, зависит от того, за что было выплачено вознаграждение.

Начиная с отчетности за 2021 год, установлены новые сроки сдачи справок по форме 2-НФДЛ. Теперь на подготовку отчетности отведено на один месяце меньше времени. Ранее справки сдавались не позднее 1 апреля. Теперь требуется сдать отчетность не позднее 1 марта (п. 2 ст. 230 НК РФ). Если день сдачи попадает на выходной, то срок переносится на первый следующий рабочий день. Так, в 2021 году 1 марта попадает на воскресенье, поэтому справки о выплатах и налоге работников сдают не позднее 02.03.2020.

Ранее до 1 марта надо было отчитаться, только если выплачивался доход физлицу, из которого невозможно удержать налог. Этот порядок сохранился и в 2021 году.

Таким образом, начиная с 2021 года, установлен один срок сдачи для всех случаев — не позднее 1 марта.

Выбор премии в документе

Теперь в документе «Разовое начисление» можно выбрать созданную премию». По кнопке «Заполнить» можно указать сумму, если она едина для всех. В противном случае нужно будет вводить вручную по каждому сотруднику.

Когда выплата разовая и непроизводственного характера, то следует указать под таблицей «Выплата в межрасчетный период» и непосредственно планируемую дату. Налог рассчитывается сразу в документе на дату выплаты. Кликнув на сумму налога, откроется расшифровка, в которой можно открыть регистр учета. В нем указана именно эта дата – 3 ноября 2021 года – выплата и перечисление.

Данный документ – расчётный, не требует чьего-либо утверждения в программе, поэтому проводится сразу и в журнале отображается без жирного выделения. Это означает, что он сразу принимается к учету.

НДФЛ: определяем дату фактического получения премий

В части НДФЛ основная проблема заключается в определении даты фактического получения доходов в виде премий за производственные результаты. (Отметим, что с непроизводственными премиями подобной проблемы практически не возникает, так как эти поощрения точно не относятся к заработной плате, а значит, положения пункта 2 статьи 223 НК РФ к ним неприменимы).

Дата фактического получения дохода важна сразу по нескольким причинам. Так, на нее «завязаны» обе формы отчетности по НДФЛ (расчет 6-НДФЛ и справка 2-НДФЛ), неверное заполнение которых грозит налоговому агенту штрафом в размере 500 рублей за каждый такой документ (п. 1 ст. 126.1 НК РФ).

Заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Кроме того, дата фактического получения дохода важна при решении вопроса о предоставлении «детских» вычетов. Если в результате ошибки бухгалтера сотруднику будет начислена излишняя сумма вычетов, то для компании это может обернуться более существенным штрафом в размере 20% от несвоевременно удержанных сумм НДФЛ (ст. 123 НК РФ).

Напомним, что право на «детский» вычет сохраняется за работником только до тех пор, пока его доходы с начала года не превысили 350 000 рублей (подп. 4 п. 1 ст. 218 НК РФ). А согласно пункту 3 статьи 226 НК РФ, исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 НК РФ. Включение дохода в налоговую базу для целей исчисления суммы НДФЛ также осуществляется с учетом положений статьи 223 НК РФ (п. 3 ст. 225 НК РФ). А значит, и сумма дохода для целей применения положений подпункта 4 пункта 1 статьи 218 НК РФ тоже должна определяться на основании статьи 223 НК РФ.

Бесплатно рассчитать зарплату и НДФЛ со стандартными вычетами в веб‑сервисе

Итак, давайте рассмотрим правила определения даты фактического получения премиальных выплат. Отметим, что в последнее время контролирующим органам удалось, судя по всему, прийти к некоему консенсусу по этому вопросу. Правила заключаются в следующем.

- Непроизводственные премии для целей расчета НДФЛ считаются фактически полученными в день выплаты (перечисления) денежных средств. То есть эти выплаты подчиняются правилам подпункта 1 пункта 1 статьи 223 НК РФ.

- Это же правило подпункта 1 пункта 1 статьи 223 НК РФ применяется и в отношении производственных премий (как премий, являющихся частью зарплаты, так и премий-поощрений), которые выплачиваются за производственные результаты, определенные за период времени, превышающий один месяц (т.е. за квартал, полугодие, год и т.п.). В этих случаях датой фактического получения дохода будет считаться день выплаты (перечисления) соответствующих денежных средств. Данный вывод содержится в письмах Минфина России от 23.10.17 № 03-04-06/69115 и от 29.09.17 № 03-04-07/63400 (см. «Минфин высказался о том, как определять дату получения дохода в виде годовой премии»). Аналогичного подхода придерживаются и в ФНС России (письма от 06.10.17 № ГД-4-11/20217 и от 26.10.17 № ГД-4-11/217685, см. «Годовая премия в 6-НДФЛ: налоговики напомнили, как определить даты фактического получения дохода»).

- Что же касается ежемесячных производственных премий (как премий, являющихся частью зарплаты, так и премий-поощрений), то в отношении этих выплат действует уже другой принцип: они, также как и зарплата, считаются полученными в последний день соответствующего месяца. Такие разъяснения даны в письме Минфина России от 04.04.17 № 03-04-07/19708 (см. «Минфин сообщил, какой день признается датой получения дохода в виде премии в целях уплаты НДФЛ») и письме ФНС России от 14.09.17 № БС-4-11/18391 (см. «Разъяснено, как заполнить 6-НДФЛ, если премия по результатам работы за месяц выплачена в следующем отчетном периоде»).

На основании этих правил получается, что начисленная, но невыплаченная ежемесячная премия увеличивает доход налогоплательщика в том месяце, по результатам работы в котором произошло начисление, и в этом же месяце должна быть отражена в справке 2-НДФЛ и разделе 1 расчета 6-НДФЛ. А значит, если с учетом такой премии доход сотрудника с начала года превысит 350 000 рублей, то за текущий месяц «детский» вычет ему уже не положен. Причем даже в том случае, если премия фактически будет выплачена позже.

А вот все остальные премии (производственные по результатам работы за периоды, превышающие один месяц, а также непроизводственные) и увеличивают доход сотрудника, и отражаются в отчетности по НДФЛ только в месяце фактической выплаты денег. А это значит, что, например, работник с зарплатой 65 000 рублей, которому годовая премия в сумме 250 000 рублей начислена в феврале, а фактически будет выплачена только в июне, сможет получать «детские» вычеты вплоть до мая.

Отражение вознаграждений в 6-НДФЛ

Опираясь на всё вышесказанное, разработчики 1С: ЗУП 8 дали возможность настроить дату фактического получения дохода для того, чтобы всё корректно отражалось в отчете 6-НДФЛ.

Соответственно в 1С: ЗУП категория дохода может быть как оплата труда, так прочие доходы и прочие доходы от трудовой деятельности. Соответственно, если рассматривается категория дохода «Оплата труда», то здесь по умолчанию будет стоять дата фактического получения дохода — последний день месяца.

В соответствии с законодательством для всех других начислений дата фактического получения доходов для отчёта 6-НДФЛ будет день реальной выплаты дохода сотрудника.

Предположим, что в компании установлена ежемесячная премия с кодом дохода 2000 в категории оплата труда. Начислена она 31 октября – последний день месяца. Фактически зарплата и премия выплачены 10 ноября, тогда же удержан и перечислен НДФЛ. Начислена выплата может быть отдельным документом или отражаться сразу в зарплатной ведомости.

Второй пример: премия разовая в определенном размере была начислена и выплачена в межрасчетный период. Например, 16 ноября, тогда в отчете 6-НДФЛ она отразится датой непосредственно выплаты по соответствующим строкам. Аналогично отразится в отчете и премия по коду 2003, выплаченная из чистой прибыли.

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2021 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2021 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2021 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

| Код | Описание 2020 | Описание 2021 |

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации | Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности безнадежной к взысканию, за исключением случаев, перечисленных в п. 62.1 ст. 217 НК РФ |

| 3010 | Доходы в виде выигрышей, полученных в букмекерской конторе и тотализаторе | Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе |

| 2790 | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

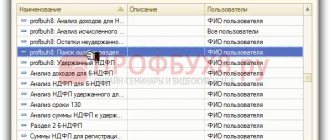

Отражение начисления ежемесячной премии в 1С: Зарплата и управление персоналом

Предположим, что на предприятии с 1 сентября 2021 года введены ежемесячные премии в размере 20% к окладу, в связи с увеличением объемов реализации. Для создания этой премии следует перейти в меню «Настройка» — «Начисления». По кнопке «Создать» откроется создание нового начисления.

Основную информацию следует заполнить по аналогии с описанным выше видом дохода, при этом на вкладке «Основное» нужно указать формулу расчета. Для этого можно взять формулу существующих начислений:

ПроцентЕжемесячнойПремии / 100 * РасчетнаяБаза

и скорректировать ее.

Либо настроить самим. В рассматриваемом случае – 20% к окладу. Соответственно, следует нажать гиперссылку «Редактировать формулу». В открывшемся окне выбрать соответствующий показатель, ввести расчет и нажать клавишу «Проверить». После прохождения проверки нажать «ОК».

На вкладке «Средний заработок» также следует определиться как вознаграждение входит в базу начислений. Здесь нужно понять, будет ли при неполном месяце работы премия равняться 20% оклада. Или следует учитывать ее также частично. Рекомендовано о.

На вкладке «Налоги и взносы» все указывается так же, как в рассмотренном выше случае.

После внесения всех настроек следует записать начисление одноименной кнопкой. Для наглядности предлагаем создать документ Изменение оплаты сотрудников из меню «Зарплата». В созданном документе нужно добавить премию, допустим, для Булатова И.В.

После добавления соответствующей строки изменится ФОТ с 75000 руб. (оклад), на 90000 руб. (оклад плюс премия). Дату документа необходимо поставить 1 сентября 2021 года. После ввода информации нажать кнопку «Провести и закрыть».

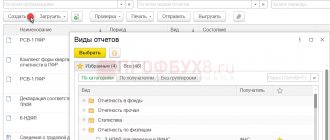

Как заполнить справку 2-НДФЛ в 2021 году

Отчетная форма состоит из общей части, трех разделов и приложения. Код премии в 2-НДФЛ, как и прочих выплат, указывается в приложении. Заполнение следует производить в следующем порядке:

- Общая часть. В ней указываются реквизиты организации и ИФНС, номер справки, отчетный период.

- Раздел 1. Он предназначен для отражения данных физлица: Ф.И.О., статус налогоплательщика, паспортные данные.

- Приложение. В нем указываются сведения о доходах и соответствующих им налоговых вычетах, в том числе код дохода премия в 2-НДФЛ.

- В разделе 3 отражаются годовые суммы предоставленных налоговых вычетов.

- Раздел 2 предназначен для отражения общей суммы выплат физическому лицу, рассчитанной налоговой базы, исчисленного, удержанного и перечисленного в бюджет налога