Нарушения требований налогового законодательства по заполнению и своевременной сдаче формы 6-НДФЛ в органы ФНС влекут за собой штраф в 1 000 руб. за каждый месяц непредставления отчета, регулятор предусмотрел и ряд других санкций.

Форму 6-НДФЛ обязаны сдавать все налоговые агенты – ИП и организации, выплачивающие в отчетном периоде вознаграждение физическим лицам по трудовым и гражданско-правовым договорам. Такой отчет содержит сведения по каждому наемному работнику о:

- начисленных и выплаченных денежных суммах;

- положенных физлицу налоговых вычетах;

- рассчитанном, удержанном и перечисленном в бюджет подоходном налоге.

Хозяйствующие субъекты, не имеющие сотрудников по найму в течение налогового периода и, соответственно, не выплачивающие вознаграждения физическим лицам, не обязаны заполнять данную форму и освобождены от ее сдачи в налоговую инспекцию. То есть нулевую отчетность 6-НДФЛ представлять не нужно.

Сроки сдачи

Работодатели представляют в отделение ФНС заполненную форму 6-НДФЛ в сроки, установленные законом, согласно п. 2 ст. 230 НК РФ:

- за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за отчетным периодом;

- за год – не позднее 1 марта года, следующего за истекшим налоговым периодом (этот срок введен с 2021 года).

«Да, еще времени вагон я успею». Источник: freepik.com/freepik

Если последний день отчетности выпадает на выходные или праздники, то он переносится на предстоящий ближайший рабочий день.

Форма налоговой отчетности и штраф за неё

Типовой форме 6-НДФЛ только полтора года, как ее применяют отечественные фирмы и предприниматели. При этом некоторые до сих пор путают этот отчет со справкой 2-НДФЛ.

Также см. «Зачем ввели 6-НДФЛ: задачи этой отчётности».

У обоих этих документов действительно много общего, но есть единственно принципиальное различие между ними: разная целевая направленность. Поэтому и размер штрафа за несдачу 6-НДФЛ отличен от санкций за нарушения, связанные со справкой о доходах.

Расчёт по форме 6-НДФЛ служит для сдачи в налоговый орган обобщенных за квартал, полугодие, 9 месяцев и соответствующий год данных по всем физлицам. И в частности:

- о начисленных и выплаченных наемным работникам суммах;

- о наличии у них положенных по закону налоговых вычетах;

- о рассчитанном, удержанном и отчисленном в казну налоге на доходы физлиц.

За что оштрафуют

Непредставлением отчета считается не только отсутствие у фискалов заполненной формы в установленный законом срок, но и ее задержка хотя бы на один день. Если инспектор не получил вовремя сведения по налогоплательщикам от их налоговых агентов, то он вправе применить санкции в любой момент. Если отчет сдан с опозданием, ждите сообщение о штрафе в течение 10 дней.

Заполнять форму нужно внимательно и аккуратно, не допуская неточностей и проводя правильные расчеты. Любая ошибка может повлечь за собой финансовое наказание. Существуют также нарушения, не относящиеся к непредоставлению отчета. Это:

- Недостоверные сведения, указанные при заполнении формы. За них не выпишут штраф, если успеть исправить ошибки самостоятельно, сдав уточненную 6-НДФЛ до того, как неточности заметит инспектор (п. 2 ст. 126.1 НК РФ).

- Неправильный вид предоставления отчетности. Таким считается случай, если работодатель, имеющий 10 и более наемных сотрудников за отчетный период, принес в инспекцию заполненные бланки 6-НДФЛ на бумаге. По закону сделать это он должен в электронном виде.

Штраф за недостоверность

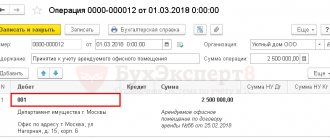

Расчет 6-НДФЛ надо сдать по старой форме, утвержденной приказом ФНС от 14.10.2015 № ММВ-7-11/450. По новой форме, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753, будут ждать отчетность за I квартал 2021 года.

Если в расчете 6-НДФЛ налоговики обнаружат недостоверные сведения, вас оштрафуют.

К ним отнесут данные, которые не соответствуют действительности. Это могут быть любые ошибки, допущенные работодателем при заполнении реквизитов отчета. Например, в персональных данных работника, кодах доходов и вычетов, суммовых показателях и т. д.

Ответственность в таком случае наступает по статье 126.1 Налогового кодекса. Штраф по ней составит 500 рублей за каждый представленный документ, в котором обнаружили недостоверность.

Также по теме:

До 1 марта 2021 года отчитайтесь по НДФЛ за прошлый год

Размер санкций

Штраф за просрочку отчета будет зависеть от срока задержки. Он считается из расчета 1 000 руб. за каждый полный и неполный месяц, прошедший после последнего дня сдачи, установленного законом.

«Заплатила налоги, а в «Летуаль» скидки…». Источник: freepik.com/user18526052

Пример По закону последний день предоставления за 9 месяцев формы 6-НДФЛ – 31 октября. Организация отнесла отчет 5 декабря. То есть просрочка составит полный месяц – ноябрь и неполный месяц декабрь – 5 дней. Итого штраф за 2 месяца выпишут в размере 2 000 руб. Внимание. Если задержка составит 10 дней и больше, то, кроме штрафа, нарушитель может быть наказан блокировкой движения по расчетному счету (п. 3.2 ст. 76 НК РФ).

За ошибку, сделанную в указанных сведениях, предусмотрены санкции в размере 500 руб. за каждый документ с такими данными (п. 1 ст. 126.1 НК РФ). Уменьшить штраф можно, если есть смягчающие обстоятельства (Письмо ФНС ГД -4-11/14515 от 09.08.2016). К ним относится следующее:

- Ошибка не занизила сумму НДФЛ.

- Неточность не отразилась негативно на бюджете.

- Права работников не были ущемлены.

Ответственное лицо налогового агента-организации может быть привлечено к административной ответственности и взысканию от 300 до 500 руб. (ст. 15.6 КоАП). На ИП административное наказание не распространяется.

Сдача отчетности не в том виде, какой установлен законом, тоже влечет наказание. Работодатели, выплатившие зарплату за отчетный период 10 и более физлицам, обязаны отчитываться электронным способом. В противном случае неминуема санкция в размере 200 руб. (ст. 119.1 НК РФ).

Предусмотренная форма 6-НДФЛ включает обязательное указание дат начисления и перечисления подоходного налога. Фискалы строго отслеживают своевременность внесения денег в бюджет. Задержка грозит пеней, а невнесение налога в государственную казну – штрафом в 20% от суммы неуплаты (ст. 123 НК РФ).

Непредставление расчета 6-НДФЛ

Штраф за непредставление 6-НДФЛ в установленный срок составляет 1000 рублей за каждый полный и неполный месяц, начиная со дня, установленного для представления расчета (п. 1.2 ст. 126 НК РФ). При этом, как разъясняют налоговики, период просрочки следует отсчитывать до дня обнаружения налогового правонарушения. Таким днем будет являться либо дата фактического представления расчета (лично или через представителя), либо дата его отправки почтовым отправлением, либо (при сдаче через интернет) дата, зафиксированная оператором ЭДО.

Для наглядности чиновники привели примеры расчета штрафа.

Пример 1

Налогоплательщик представил расчет по форме 6-НДФЛ за I квартал 2016 года 5 июля 2021 года. Установленный срок представления расчета — 4 мая 2021 года. В этом случае нарушение срока представления составляет 2 полных месяца (с 05.05.2016 по 05.07.2016). Размер штрафа составит 2000 рублей (2 × 1000 рублей).

Пример 2

Налогоплательщик представил расчет по форме 6-НДФЛ за I квартал 2016 года 25 июля 2021 года. Установленный срок представления расчета — 4 мая 2021 года. В этом случае нарушение срока представления составляет 2 полных месяца (с 05.05.2016 по 05.07.2016) и 1 неполный месяц (20 дней с 06.07.2016 по 25.07.2016). Размер штрафа составит 3000 рублей (3 × 1000 рублей).

Специалисты ФНС также напомнили, что за просрочку представления 6-НДФЛ налоговому агенту грозит блокировка банковских счетов.

Если филиал не сдал отчет

Существуют организации, имеющие обособленные подразделения, стоящие на учете в разных территориальных ФНС. Каждое подразделение наравне с головным офисом обязано сдавать отчет по форме 6-НДФЛ в налоговую, в которой стоит на учете. Если филиал вовремя не отчитался в своем отделении, то штраф выписывается на головную структуру.

ИП Иванов из Костромы: «Так сколько платить и за что? Я запутался…». Источник: freepik.com/nakaridore

6‑НДФЛ по неустойкам: как правильно сдать?

Добрый день, Согласно ст. 330 ГК РФ неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства. Перечень доходов, освобождаемых от обложения НДФЛ, указан в ст. 217 НК РФ, неустойка в указанном перечне отсутствует. Следовательно, выплаченная физическому лицу неустойка подлежит обложению НДФЛ в общем порядке (Письма ФНС РФ от 02.11.2015 N БС-4-11/[email protected], МФ РФ от 28.10.2015 N 03-04-07/62079). Согласно п. 1 ст. 223 НК РФ доход в виде выплачиваемой физическому лицу неустойки считается полученным в день фактической выплаты.

Действия организации при обнаружении в расчете 6-НДФЛ неотражения сведений и ошибок, а также при неудержании НДФЛ, рассмотрены в Письме ФНС РФ от 24.04.2019 N БС-3-11/[email protected] Если физическое лицо имеет от организации доход в денежном выражении, натуральной форме или в виде материальной выгоды, при этом, налоговым агентом с указанного дохода не удержан НДФЛ, то раздел 1 расчета 6-НДФЛ заполняется следующим образом: строка 020 — сумма начисленного дохода строка 040 — сумма начисленного НДФЛ строка 080 — сумма неудержанного НДФЛ

Что касается раздела 2 расчета 6-НДФЛ, если налог не может быть удержан, то по строкам 110 и 120 проставляются нули «00.00.0000» и в строке 140 указывается «0» (Письма ФНС РФ от 16.11.2016 N БС-4-11/[email protected], от 09.08.2016 N ГД-3-11/[email protected]): строка 100 — дата фактического получения доходов (дата выплаты) строка 110 — «00.00.0000» строка 120 — «00.00.0000» строка 130 — сумма выплаченного дохода строка 140 — «0»

Сумма неустойки, выплаченная физическому лицу, отражается в общем расчете 6-НДФЛ.

Организации, имеющие обособленные подразделения, представляют справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры (п. 2 ст. 230 НК РФ). Таким образом, если договор с физическим лицом заключило обособленное подразделение или местом работы физического лица является обособленное подразделение, то расчет 6-НДФЛ представляется в ИФНС по месту регистрации обособленного подразделения.

С уважением, А. Грешкина

Куда перечислять?

Наказания за несвоевременную сдачу формы 6-НДФЛ основаны на положениях двух источников права: НК РФ и КоАП РФ. И в зависимости от этого при перечислении денег указываются разные КБК:

- 182 1 1600 140 – если наказание выписано на основании НК РФ;

- 182 1 1600 140 – при действии административного штрафа из КоАП.

Если в платежке был неправильно указан код бюджетной классификации, то финансовых санкций не будет. Но следует урегулировать этот вопрос, написав в налоговую письмо о допущенной ошибке в номере КДК и попросить учесть этот момент.

Санкции в 2021 году

Вопрос, какие штрафы за 6-НДФЛ в 2021 году, и существуют ли другие меры наказания лица, допустившего несдачу или несвоевременную сдачу этой отчетности, больше всего должен волновать руководителя и главного бухгалтера экономической структуры.

Оснований для применения наказания всего 2:

- Непредставление заполненной по всем требованиям формы 6 НДФЛ.

- Представление расчета в сроки более поздние, чем оговорены законодательством.

Также см. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Размер финансовых санкций на 2021 год составляет 1 тысячу рублей за каждый месяц опоздания со сдачей расчёта. Так, штраф за несвоевременную сдачу 6-НДФЛ, если время просрочки составляет 6 месяцев, будет равен 6 тысячам рублей. Данный механизм начисления санкции указан в пункте 1.2 статьи 126 Налогового кодекса РФ.

В свою очередь, при заполнении 6-НДФЛ штрафы за ошибки обычно налагают на лиц, относящихся к числу руководителей и/или бухгалтеров предприятия. Ныне размер взыскания за подобное нарушение составляет 300 – 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Какие могут возникнуть проблемы?

Как это было сказано выше и подмечено пользователями , все основные проблемы с 6-НДФЛ наступают после внесения в нее, хоть и незначительных, на первый взгляд, изменений (считайте, что это народная бухгалтерская примера). В частности, изменение штрих-кода нельзя назвать чем-то «пугающим» и «тревожащим», что в корне отличается от появления в форме новых граф, посвященных реорганизуемым компаниям, коих по всей стране насчитывается в количестве десятков тысяч. Возможно, что именно эта уловка от ФНС и станет основным трендом выяснения отношений между налогоплательщиками и фискалами. Более того, есть еще исключительно «человеческая» причина возникновения проблем с данной формой. Речь здесь идет об элементарной невнимательности, которая может сбить с толку нашего коллегу в период сдачи годовой отчетности. Как это хорошо известно, в этот период бухгалтеров любят отвлекать особо сильно и не понятно, за какой надобности

Возможно, эти самые «внешние раздражители» являются таковыми не от злого умысла, но факт остается фактом – благодаря их «помощи» бухгалтера совершают ошибки, а это неизбежно ведет к новым штрафам для организации, или же к очередной порции испорченных нервов.