В ноябре 2011 года вступили в силу положения Федерального закона от 21.11.2011 № 330-ФЗ об изменениях части второй Налогового Кодекса РФ, в частности, об изменениях стандартных вычетов. О том, как именно применять право работника на стандартные налоговые вычеты в 2011 и в 2012 году, рассказывает А.В. Ярвельян (ООО «СиДата», Санкт-Петербург).

Пункт 3 статьи 210 Налогового Кодекса Российской Федерации (далее — НК РФ), определяет порядок исчисления налоговой базы по НДФЛ для доходов, в отношении которых предусмотрена налоговая ставка в размере 13 %, и вводит понятие налоговых вычетов. В соответствии с этой нормой, налоговая база определяется как денежное выражение указанных доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 НК РФ.

В частности, статья 218 НК РФ определяет стандартные налоговые вычеты, которые, в свою очередь, по своему смыслу подразделяются на личные вычеты и вычеты на детей. Личные вычеты предоставляются налогоплательщику в зависимости от того, принадлежит ли он сам к одной из категорий, указанных в подпунктах 1, 2 пункта 1 статьи 218 НК РФ. Вычеты на детей предоставляются налогоплательщику в случае, если на его обеспечении находится ребенок, размер вычета зависит от определенных налоговым кодексом в пункте 3 статьи 218 условий.

Вычет предоставляется только работнику, являющемуся налоговым резидентом России, только по его заявлению и при предъявлении документов, подтверждающих право его на вычет. Вычеты предоставляются за каждый месяц налогового периода (т. е. года), в котором у налогоплательщика был доход, облагаемый по ставке 13 %. Вычеты на детей предоставляются до наступления условий, определенных для каждого типа вычета.

Если налогоплательщик работает в нескольких организациях, то вычет может быть предоставлен ему только по одному месту работы по его выбору.

Если у работника хотя бы в одном месяце налогового периода был доход, облагаемый по ставке 13 %, то его доход может быть уменьшен на вычеты за все те месяцы текущего налогового периода, когда право на вычеты не применялось из-за отсутствия облагаемого дохода (письмо Минфина России от 22.10.2009 № 03-04-06-01/269). Если же у работника в течение целого года не было облагаемого по ставке 13 % дохода (например, женщина находилась в отпуске по уходу за ребенком), то за этот налоговый период вычеты применяться не будут, и правом на них в следующем налоговом периоде работник воспользоваться уже не сможет. В случае, если доход работника за налоговый период оказался меньше суммы вычетов, на которые он имеет право, то налоговая база по НДФЛ считается равной нулю, то есть заработок не будет облагаться НДФЛ (п. 3 ст. 210 НК РФ).

Если работник устроился на работу не с начала года, то он в обязательном порядке должен представить справку о доходах с предыдущего места работы, чтобы все доходы и примененные льготы с начала года были учтены при проведении текущих расчетов.

Вычеты на детей в 2011 году

До принятия комментируемых поправок стандартный вычет на каждого ребенка равнялся 1000 руб. за каждый месяц. При этом не имело значения, сколько всего у налогоплательщика детей, и за кого из них предоставляется вычет.

Теперь размер «детского» вычета зависит от того, каким по счету родился ребенок. Так, вычет на первого и второго ребенка составляет по 1000 руб. за каждый месяц, а на третьего и последующих детей — по 3000 руб. за каждый месяц (новая редакция подпункта 4 пункта 1 статьи 218 НК РФ).

Данная поправка вступила в силу с 22 ноября 2011 года (дата официального опубликования комментируемого закона) и распространяется на правоотношения, возникшие с 1 января 2011 года. Это значит, что бухгалтерам придется задним числом пересчитать налоговую базу по НДФЛ в отношении всех сотрудников, у которых трое и более детей. Причем внести необходимые корректировки нужно при расчете зарплаты за ноябрь.

Как следовало?

Как нужно было сделать перерасчет в 2011 году? Можно ли пересчитать вычеты сейчас? В 2011 году работодатели должны были пересчитать НДФЛ за этот год многодетным родителям и сотрудникам, имеющим детей-инвалидов. Сделать это можно было уже в ноябре.

При расчете НДФЛ работодатель должен был руководствоваться положениями п. 3 ст. 226 НК РФ, согласно которым исчисление сумм налога по ставке 13% у налоговых резидентов производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца с зачетом

удержанной в предыдущие месяцы

текущего налогового периода

суммы налога

.

Тогда, начисляя зарплату за ноябрь или декабрь 2011 года и пересчитывая сумму «детских» вычетов в большую сторону, бухгалтер фактически должен был удержать меньшую сумму НДФЛ, чем сделал бы это без перерасчета вычетов.

Если по итогам года весь излишне удержанный НДФЛ так и не удалось зачесть, то незачтенную сумму перенести на 2012 год нельзя. С нового года налоговый агент начнет новый расчет совокупного дохода и налога. Поэтому работодатель должен вернуть «остатки» НДФЛ работнику .

Для этого необходимо известить его о наличии переплаты в течение 10 рабочих дней со дня ее обнаружения (п. 2 ст. 231 и п. 6 ст. 6.1 НК РФ), получить от работника заявление на возврат излишне удержанного НДФЛ за 2011 год и только после этого перечислить «лишний» НДФЛ на счет работника в банке. Данный порядок возврата налога предусмотрен п. 1 ст. 231 НК РФ.

Пример

Работник имеет троих несовершеннолетних детей, на содержание которых налоговый агент предоставляет ему стандартные налоговые вычеты (необходимые для вычета документы имеются). Его совокупный доход с января по декабрь 2011 года составил 175 000 руб. Ежемесячный доход сотрудника (зарплата) в январе–ноябре – 15 000 руб. А в декабре – 10 000 руб. Сумма удержанного НДФЛ с января по ноябрь 2011 года – 17 056 руб.При начислении зарплаты за декабрь бухгалтер рассчитал сумму стандартных налоговых вычетов за 2011 год исходя из новых размеров. Сумма вычетов составила 60 800 руб.: 60 000 руб. на детей ((1000 руб. (на 1-го) + 1000 руб. (на 2-го) + 3000 руб. (на 3-го)) х 12 мес.) и 800 руб. на самого работника).А значит, за 2011 год с работника следовало удержать НДФЛ в сумме 14 846 руб., что на 2210 руб. меньше, чем было удержано с января по ноябрь. Поэтому при выплате зарплаты за декабрь работник получил на руки 10 000 руб., т. е. ранее удержанный налог пошел в зачет декабрьского НДФЛ.Излишне удержанные 2210 руб. работодатель перечислит на основании заявления работника на его счет в банке.

Как разъясняют в своих интервью представители Минфина и ФНС, для пересчета вычетов за 2011 год необходимо получить от работника два заявления: первое – на предоставление вычетов в 2011 году с указанием нового размера – 3000 руб., и второе – заявление на пересчет НДФЛ с начала 2011 года с учетом новых вычетов. На наш взгляд, всю эту информацию можно отразить в одном документе.

Если в декабре 2011 года вычеты на детей и суммы НДФЛ не были пересчитаны, перерасчет можно сделать в течение следующих трех лет (ст. 78 НК РФ). А излишне удержанный НДФЛ вернуть работнику на основании заявления, как было указано выше. Работник может и сам обратиться за пересчетом вычетов в свою налоговую инспекцию, представив декларацию по НДФЛ за 2011 год и документы, подтверждающие право на вычет (п. 4 ст. 218 НК РФ).

Вычеты на детей в 2012 году и далее

Начиная с 1 января 2012 года размер «детских» вычетов увеличится. На первого и второго ребенка он будет составлять по 1400 руб. за каждый месяц, а на третьего и каждого последующего ребенка — по 3000 руб.

В каком случае полагается повышенный вычет на третьего ребенка

Возникает вопрос, полагается ли вычет в размере 3000 руб. в случае, если первые два ребенка (или один из них) являются взрослыми?

Существуют две противоположные точки зрения.

Одни специалисты считают, что повышенный вычет возможен, только если у работника есть двое детей, на каждого из которых в настоящее время предоставляется вычет по 1000 руб. Другими словами, если старшие дети еще не достигли возраста 18 лет или являются студентами (аспирантами, интернами и т д.) не старше 24 лет.

Другие утверждают, что поскольку в Налоговом кодексе никаких ограничений и дополнительных условий нет, то «повышенный» вычет нужно давать за третьего ребенка независимо от возраста первых двух детей. Именно эту трактовку подтвердил Минфин России в письме от 08.12.11 № 03-04-05/8-1014.

Учет вычетов по НДФЛ в программе «1С:Зарплата и управление персоналом 8»

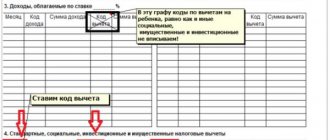

Коды и размеры стандартных вычетов в программе «1С:Зарплата и управление персоналом 8» были автоматически изменены при обновлении информационной базы до релиза 2.5.42 (рис. 1).

Рис. 1

Однако обновление справочной информации не означает автоматического переопределения вычетов работников в соответствии с новыми правилами. Чтобы применить при расчете НДФЛ нововведения в НК РФ, необходимо для всех работников, имеющих двоих и более детей изменить коды применяемых вычетов и количество детей.

Для того чтобы максимально облегчить бухгалтеру работу по переопределению вычетов работников, в конфигурацию, начиная с релиза 2.5.43, добавлен Помощник редактирования вычетов на детей.

Данный сервис позволяет для каждого работника, для которого до 1 января 2012 года уже зарегистрировано право на детские вычеты по старым правилам, изменить записи о вычетах таким образом, чтобы они соответствовали новым правилам. Команды вызова Помощника расположены на закладке Налоги Рабочего стола, а также в меню Налоги и взносы рядом с командой ввода имущественных вычетов.

При выборе организации в диалоговом окне сервиса в список автоматически подбираются все работники, имеющие право на детские вычеты. При позиционировании курсора на работнике из списка, в верхней таблице отображаются введенные ранее записи о вычетах, а нижняя предназначена для отображения отредактированных записей, которые будут действовать в 2012 году.

Для каждого работника, в зависимости от его индивидуальной ситуации, можно применить один из четырех алгоритмов автоматического редактирования (рис. 2).

Рис. 2

1. Не заменять вычеты — этот алгоритм может быть использован для работников, имеющих одного ребенка. Он, как очевидно из названия, не вносит никаких изменений в записи о вычетах;

2. Оставить вычеты на первого и второго детей — этот алгоритм предназначен для тех работников, на обеспечении которых находится два и более детей, причем все, включая старшего, дают ему право на вычет. В этом случае выделяется вычет с кодом 114/108 (на первого ребенка) — количество детей 1, вычет с кодом 115 (на второго ребенка) — количество детей 1 и для всех оставшихся детей добавляется вычет с кодом 116 (на третьего и далее ребенка);

3. Оставить вычет только на второго ребенка — этот алгоритм предназначен для тех родителей, чей старший ребенок уже вырос и на него вычет не предоставляется. В этом случае применявшийся ранее вычет с кодом 114/108 прекращается, но создаются две новые записи — для вычета с кодом 115 и количеством детей 1 и для вычета с кодом 116 — для оставшихся детей

4. Заменить вычетами на третьего ребенка — этот алгоритм предназначен для родителей, чьи дети, дающие право на вычеты, являются третьими (четвертыми и т. д.). В этом случае применявшийся ранее вычет с кодом 114/108 прекращается и создается одна новая запись для вычета с кодом 116 на всех детей.

Созданные сервисом записи можно редактировать. Отображенные в нижнем поле данные сохраняются в базу данных только по кнопке Записать вычеты и закрыть.

Для вновь принятых работников или работников, впервые предоставивших заявление о предоставлении вычетов, данные нужно сразу же вносить в соответствии с новыми правилами.

В удалении записей о применении личного вычета с кодом 103 (400 рублей) необходимости нет, так как программа при расчете НДФЛ за 2012 год этот вычет учитывать не будет.

Поскольку перерасчет НДФЛ за 2011 год теперь уже производится налоговой инспекцией, то никаких расчетов налога задним числом более не производится.

Вычеты на детей-инвалидов

Раньше вычет на ребенка-инвалида до 18 лет, а также на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет и являющегося инвалидом I или II группы, удваивался. Проще говоря, в отношении такого ребенка вычет за каждый месяц составлял 2000 руб. (1000 руб. х 2).

Теперь размер вычета для данной категории изменился, и равняется 3000 руб. за месяц. Эту величину необходимо применить задним числом с начала 2011 года, то есть пересчитать налоговую базу по НДФЛ за текущий год.

В 2012 году и далее сумма стандартного вычета на детей-инвалидов не поменяется, и будет по-прежнему равна 3000 руб. за каждый месяц.

Как следует?

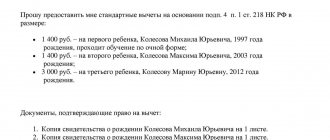

Что сделать в 2012 году?Так как размеры налоговых вычетов изменились, работникам необходимо написать новые заявления на вычет, если в их прежних заявлениях были указаны конкретные («старые») суммы таких вычетов. На наш взгляд, работники могут написать универсальное заявление, указав в нем, что просят предоставлять стандартные вычеты на первого ребенка (второго, третьего т. д.) в размере, установленном пп. 4 п. 1 ст.218 НК РФ с 2012 года. Тогда не придется переписывать заявление каждый год, даже если законодатели еще раз изменят их размер.

Другие условия для предоставления «детских» вычетов

Еще одно новшество касается списка лиц, которые имеют право на «детские» вычеты. Раньше в перечень входили родители и их супруги, приемные родители и их супруги, а также опекуны и попечители. Теперь к ним добавлены еще и усыновители.

Что касается прочих условий, то они остались прежними. Так, «детские» вычеты, как и раньше, полагаются налогоплательщику до тех пор, пока его доходы не достигнут 280 000 руб. с начала года. Начиная с месяца, в котором данный лимит превышен, стандартные вычеты на детей не применяются.

Единственный родитель (в том числе приемный), опекун, попечитель и усыновитель вправе получить удвоенный вычет. Однако при вступлении в брак, начиная со следующего после свадьбы месяца, вычет становится одинарным.

Наконец, по желанию родителей один из них может отказаться от вычета в пользу другого. В этом случае второй родитель станет получать вычет в двойном размере.

Новые коды по стандартным вычетам

Как известно, при заполнении справки по форме 2-НДФЛ бухгалтер должен указать сумму каждого вида вычета в строке с соответствующим кодом. Значения кодов приведены в приложении № 4 к приказу ФНС России от 17.11.10 № ММВ-7-3/[email protected] Сейчас Федеральная налоговая служба подготовила изменения, где учтены новые значения стандартных вычетов. В настоящий момент поправки еще не приняты, но уже опубликован проект будущего приказа. С большой долей вероятности можно предположить, что в ближайшее время новые коды будут утверждены.

Коды для новых значений вычетов, приведенные в проекте приказа ФНС России

| Код вычета | Наименование вычета |

| 114 | На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 115 | На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 116 | На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 117 | На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 118 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю) опекуну, попечителю |

| 119 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю) опекуну, попечителю |

| 120 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю) опекуну, попечителю |

| 121 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю (приемному родителю) опекуну, попечителю |

| 122 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета |

| 123 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета |

| 124 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета |

| 125 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета |

В очередь, дети

Минфин также разъяснил, что очередность детей определяется в хронологическом порядке по дате рождения независимо от их возраста. В этой связи смотрите письма Минфина от 10.04.2012 г. № 03-04-05/8-469, от 3.04.2012 г. № 03-04-06/8-96, от 10.02.2012 г. № 03-04-06/8-32 и др., ФНС России от 5.05.2012 г. № ЕД‑2-3/[email protected], от 24.01.2012 г. № ЕД‑3-3/[email protected] и др.

Определение количества детей также не зависит от того, являются ли они детьми непосредственно налогоплательщика или его супруга. Это подтвердил Минфин в письме от 10.04.2012 г. № 03-04-05/8-469.

В отношении опекунов и попечителей учитывается общее количество детей, включая подопечных, в хронологическом порядке по дате рождения независимо от их возраста. То есть 1‑й ребенок – это наиболее старший по возрасту ребенок вне зависимости от того, подопечный он или родной (письмо Минфина от 3.04.2012 г. № 03-04-06/8-96).

Необходимо отметить, что при определении общего количества детей также учитывается ребенок, который умер. В этой связи смотрите письма Минфина России от 10.02.2012 г. № 03-04-06/8-29, от 10.02.2012 г. № 03-04-06/8-33, от 10.02.2012 г. № 03-04-05/8-165 и др.

В целях применения стандартных налоговых вычетов могут также учитываться дети, на которых не было выдано свидетельство о рождении. В этом случае документом, подтверждающим факт рождения ребенка, может быть справка о рождении по форме № 26, утвержденной Постановлением Правительства РФ от 31.10.1998 г. № 1274. В ней указываются даты рождения и смерти ребенка, умершего на первой неделе жизни.

Справка выдается в соответствии с п. 1 ст. 20 Федерального закона от 15.11.1997 г. № 143‑ФЗ «Об актах гражданского состояния» на основании документа, выданного медицинской организацией или частнопрактикующим врачом (учетная форма № 106–2/у‑08 «Медицинское свидетельство о перинатальной смерти» – приложение № 3 к приказу Минздравсоцразвития России от 26.12.2008 г. № 782 н «Об утверждении и порядке ведения медицинской документации, удостоверяющей случаи рождения и смерти»).

…размер налоговых вычетов следует определять исходя из общего количества детей налогоплательщика, включая детей, на которых налоговые вычеты не предоставляют…

Таким образом, размер налоговых вычетов следует определять исходя из общего количества детей налогоплательщика, включая детей, на которых налоговые вычеты не предоставляют. Причем независимо от того, родные дети или находящиеся в опеке или на попечении, усыновленные, дети супругов, дети, которые умерли.