Участники договора уступки права требования

Из названия становится понятно, что договор заключается для того, чтобы один участник договора уступил свое право требования другому участнику. Под правами мы имеем в виду дебиторскую задолженность. Так почему же организации прибегают к таким мерам?

Возьмем, например, организации, ведущие совместную деятельность по договору поставки, оказания услуг или предоставления займа. Иногда спустя некоторое время совместной работы покупатель, несмотря на строгие условия оплаты и штрафные санкции за ее задержку, прописанные в договоре, не перечисляет деньги поставщику.

Поставщик решается путем заключения договора цессии со сторонней фирмой продать свою дебиторку. Он может это сделать, не уведомляя своего партнера-должника (ст. 382, 384, 385 ГК РФ).

При заключении договора уступки права требования сторонами сделки выступают следующие участники:

- продавец (цедент);

- покупатель (цессионарий).

Должнику, т. е. организации, не желающей погашать свою кредиторку, направляют письмо, где указывают данные нового кредитора и реквизиты договора цессии, на основании которого к нему перешла задолженность.

После подписания договора цедент передает цессионарию все первичные документы. Они будут подтверждением купленной задолженности.

К таким документам относят:

- договор поставки (оказания услуги или займа);

- товарные накладные, акты, счета-фактуры и т. п.;

- акт сверки между цедентом и должником.

После этого участникам сделки необходимо сделать соответствующие проводки по договору цессии в бухгалтерском учете.

Гражданско-правовые аспекты

Правовые аспекты уступки требования кредитором (именуемой также цессией) регулируются положениями ст.ст. 382-390 ГК РФ. В соответствии с п. 1 ст. 382 ГК РФ право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу, в частности, по сделке (уступка требования). Уступка требования кредитором (цедентом) другому лицу (цессионарию) допускается, если она не противоречит закону (п. 1 ст. 388 ГК РФ).

Согласно п. 2 ст. 382 ГК РФ для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором. Однако должник должен быть уведомлен в письменной форме о состоявшемся переходе прав кредитора к другому лицу. Причем уведомление должнику может быть направлено как первоначальным, так и новым кредитором (п. 3 ст. 382, п. 1 ст. 385 ГК РФ). Согласно п. 2 ст.

Требование переходит к цессионарию в момент заключения договора, на основании которого производится уступка, если законом или договором не предусмотрено иное (п. 2 ст. 389.1 ГК РФ). В силу п. 3 ст. 385 ГК РФ цедент обязан передать цессионарию документы, удостоверяющие право (требование), и сообщить сведения, имеющие значение для осуществления этого права (требования).

Законодательством не установлено обязательных требований к цене по договору цессии, соответственно, размер оплаты за уступаемое право требования определяется по соглашению сторон (п. 1 ст. 424 ГК РФ). Подробнее смотрите Энциклопедию решений. Цена уступаемого права (требования) по договору цессии.

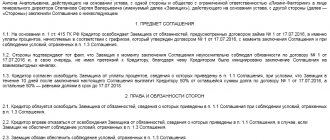

В рассматриваемой ситуации в результате сделки по договору цессии новый кредитор (организация «Б») должен уплатить первоначальному кредитору (организации «А») денежные средства в сумме, равной размеру уступаемой задолженности. При этом организация «А» одновременно является должником по договору займа по отношению к организации «Б».

В результате сделки по уступке требования у организаций «А» и «Б» возникают встречные денежные требования. В силу положений ст. 410 ГК РФ обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Предлагаем ознакомиться: Как пропсиать в договоре аренды каникулы по оплату

Для зачета достаточно заявления одной стороны. Вместе с тем для признания зачета состоявшимся, необходимо иметь доказательства получения заявления о зачете встречных требований второй стороной (в виде отметки на заявлении либо в виде уведомления о вручении по почте) (п. 4 Информационного письма Президиума ВАС РФ от 29.12.2001 N 65, далее — Письмо ВАС N 65).

Как указано в п. 7 Письма ВАС N 65, ст. 410 ГК РФ не требует, чтобы предъявляемое к зачету требование вытекало из того же обязательства или из обязательств одного вида. Допускаются случаи зачета встречных денежных требований, основанных на разных договорах.

Учет по договору цессии у цедента и оплата

Примеры проводок по договору цессии у цедента рассмотрим ниже.

Пример

ООО «Мечта» реализовало по договору поставки товара ООО «Люмия» метизы на 246 750 руб., в т. ч. НДС 20%. Покупная стоимость метизов равна 153 550 руб.

ООО «Мечта» подписало договор цессии с ООО «Фиалка». Сумма дебиторки составляет 228 690 руб., в т. ч. НДС 20% — 38 115 руб. Для корректного составления договора ООО «Фиалка» оплачивает консультацию юристов на 1500 руб.

Бухгалтерские проводки по договору цессии у цедента.

| Проводки | Сумма | Операция |

| Дт 62 Кт 90.1 | 246 750 | Проданы метизы |

| Дт 90.3 Кт 68.2 | 41 125 | Начислен НДС (246 750 × 20/120) |

| Дт 90.2 Кт 41 | 153 550 | Себестоимость метизов |

| Дт 90.9 Кт 99 | 52 075 | Получена прибыль по договору поставки (246 750 — 41 125 — 153 550) |

| Дт 76 Кт 91.1 | 228 690 | Продажа долга |

| Дт 91.2 Кт 62 | 246 750 | Списываем дебиторку |

| Дт 99 Кт 91.9 | 18 060 | Получен убыток по переуступке дебиторки (246 750 — 228 690) |

ООО «Фиалка» перечисляет по договору ООО «Мечта» 228 690 руб., в т. ч. НДС 20%.

Оплата по договору цессии — проводки:

| Дт 51 Кт 76 | 228 690 | Поступила оплата от ООО «Фиалка» |

В случае если переуступка долга происходит до наступления предусмотренного договором срока платежа, убыток, полученный от переуступки для целей налогообложения прибыли, учитывается в особом порядке (п. 1 ст. 279 НК РФ).

Что не включается в состав доходов

В то же время доходы в виде имущества, которые получены по договорам кредита или займа, равно как и имущества, полученного в счет погашения таких заимствований, входят в перечень не учитываемых при УСН доходов (пп. 10 п. 1 ст. 251 НК РФ).

Из всего сказанного в Минфине делают вывод: деньги, полученные цессионарием на «упрощенке» в счет погашения долга по договору уступки права требования, не учитываются в УСН-доходах.

А вот проценты, полученные за пользование займом, штрафы и пени за просрочку уплаты задолженности по договору займа, а также судебные расходы по уплате госпошлины увеличивают налоговую базу по «упрощенному» налогу.

Отметим, что в любом случае при поступлении от заемщика денежных средств, превышающих цену, уплаченную за приобретенное право требования, разница между суммой, полученной от должника, и суммой, уплаченной цеденту, включается у организации-цессионария в состав доходов. Такой вывод сделали финансисты в своих более ранних письмах от 9 июля 2012 года № 03-11-06/2/85 и от 2 ноября 2011 года № 03-11-06/2/151.

Договор цессии — проводки у цессионария

Так как цессионарий не приобретал товары, услуги, а только купил дебиторку, то учитывать ее он будет как финансовое вложение. И в процессе его формирования он имеет право включать в затраты и сумму покупаемого долга, и сопутствующие расходы. К таким расходам можно отнести услуги посредников, а также любые понесенные затраты, связанные с покупкой данного актива (пп. 8, 9 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

Продолжение примера

Договор цессии — проводки у цессионария:

Что включается в состав доходов

Проценты, начисляемые в соответствии с условиями договора займа, включаются в состав внереализационных доходов «упрощенца» на дату поступления денежных средств от заемщика (п. 1 ст. 346.15, п. 6 ст. 250, п. 1 ст. 346.17 НК РФ).

Если поступившая от должника при возврате займа сумма превышает цену, уплаченную цессионарием за приобретенное право требования, при определении налоговой базы в состав доходов следует включить также и разницу между полученной от должника суммой и суммой, уплаченной цеденту (письмо Минфина России от 9 июля 2012 г. № 03-11-06/2/85).

ПРИМЕР. КАК ОТРАЗИТЬ В УЧЕТЕ ПОКУПКУ ПРАВА ТРЕБОВАНИЯ ПО ДОГОВОРУ ЦЕССИИ

ООО «Волна», применяющее УСН с объектом «доходы минус расходы», 31 марта приобрело у ООО «Берег» по договору уступки требования право требования по договору займа за 200 000 руб. Деньги перечислены 31 марта.Сумма займа по договору составляет 300 000 руб. Проценты начисляются и уплачиваются ежемесячно на последний день месяца по ставке 10% годовых. Срок погашения займа – 30 апреля. Задолженности по уплате процентов на дату уступки права требования нет.Право требования по договору займа отражается в учете в качестве финансового вложения (п. 2, 3 ПБУ 19/02 «Учет финансовых вложений», утв. приказом Минфина России от 10 декабря 2002 г. № 126н). Финансовое вложение принимается к учету по первоначальной стоимости (п. 8, 9 ПБУ 19/02). В данном примере это сумма, уплаченная за приобретенное право требования, – 200 000 руб.Сумма процентов, причитающихся организации – новому кредитору по договору займа, признается прочим доходом организации (п. 7, 10.1, абз. 2 п. 16 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 6 мая 1999 г. № 32н, п. 34 ПБУ 19/02). В данном примере сумма процентов на 30 апреля составит:2465,76 руб. (300 000 руб. × 10% : 365 дн. × 30 дн.).На дату исполнения должником обязательства по возврату основной суммы займа бухгалтер отразит в учете выбытие финансового вложения (п. 25 ПБУ 19/02).Поступления, связанные с продажей финансового вложения, являются прочим доходом (п. 7, 16 ПБУ 9/99, п. 34 ПБУ 19/02).Первоначальную стоимость выбывшего финансового вложения бухгалтер включил в состав прочих расходов (п. 27 ПБУ 19/02, п. 11, 16, 19 ПБУ 10/99 «Расходы организации», ПБУ 10/99, утв. приказом Минфина России от 6 мая 1999 г. № 33н).Бухгалтер сделал проводки:

31 мартаДЕБЕТ 58 КРЕДИТ 76

— 200 000 руб. – приобретено право требования по договору цессии;

ДЕБЕТ 76 КРЕДИТ 51

— 200 000 руб. – оплачено продавцу право требования.

30 апреляДЕБЕТ 76 КРЕДИТ 91-1

— 2465,76 руб. – начислены проценты по договору займа;

ДЕБЕТ 76 КРЕДИТ 91-1

— 300 000 руб. – признан прочий доход от погашения финансового вложения;

ДЕБЕТ 91-2 КРЕДИТ 58

— 200 000 руб. – списана первоначальная стоимость финансового вложения;

ДЕБЕТ 51 КРЕДИТ 76

— 302 465,76 руб. – получены денежные средства от должника в порядке погашения суммы займа и процентов за апрель.В налоговом учете ООО «Волна» признает внереализационный доход в размере разницы между суммой долга и суммой, уплаченной за приобретенное право требования долга. Величина дохода составляет 100 000 руб. (300 000 – 200 000). Проценты, начисляемые в соответствии с условиями договора займа, также включаются в состав внереализационных доходов организации на дату поступления денежных средств от заемщика.

Оплата по договору цессии — проводки у должника

После рассмотрения, как осуществляется бухгалтерский учет по договору цессии у цедента и цессионария, посмотрим на учет должника. Как заключенный договор уступки права требования отразится на его бухучете?

Для начала вспомним, что должника только уведомляют о продаже его долга. Он не подписывает никаких документов, связанных с передачей долга. В его бухгалтерском учете меняется только аналитика имеющегося у него долга, т. е. наименование кредитора (получателя денег).

Продолжение примера

| Проводки | Сумма | Операция |

| Дт 41 Кт 60 | 246 750 | Поставка метизов от ООО «Мечта» |

| Дт 60 Кт 60 | 246 750 | Согласно полученному письменному уведомлению о продаже долга необходимо внести корректировки в аналитику. Перевести долг с ООО «Мечта» на ООО «Фиалка» |

| Дт 60 Кт 51 | 246 750 | Погашена задолженность перед ООО «Фиалка» |

***

Для некоторых организаций продажа дебиторки является чуть ли не единственным методом востребования своих денег за проданные товары, оказанные услуги, выданный заем. Например, если ваш покупатель просрочил все выплаты, а вы не хотите отстаивать свои права в суде и при этом готовы к некоторым финансовым потерям, то подобные договоры — то, что нужно. Для других же, более уверенных в собственных правовых возможностях организаций заключение подобных договоров — один из способов увеличения своих активов. Но не стоит забывать, что купленная задолженность может и не быть погашена, ведь никто не может гарантировать, что должник выполнит все свои обязательства. И поэтому такого рода вложения весьма рискованны.

Доходы, полученные в счет погашения займа

Интересно, что Минфин России в письмах от 27 апреля 2015 года № 03-11-11/24183, от 3 апреля 2015 года № 03-11-11/18813 подробно разъясняет, почему деньги, поступившие в счет погашения долга по договору уступки права требования, цессионарий-«упрощенец» не учитывает в доходах.

Напомним, что организация может продать дебиторскую задолженность своего покупателя другой компании, то есть уступить право требования этой задолженности. Такую уступку оформляют договором цессии (ст. 382 ГК РФ). Первоначального кредитора, уступающего право требования задолженности другой фирме, называют цедентом. А фирму, которая покупает право требования, – цессионарием.

На практике нередко встречается ситуация, когда заимодавец (кредитор) уступает право требования денег по договору займа новому кредитору. В этом случае имеет место уступка права требования задолженности по кредитному договору.

По правилам Налогового кодекса «упрощенцам» предписано определять налоговую базу в том же порядке, что и при налогообложении прибыли. То есть с учетом доходов от реализации согласно статье 249 Налогового кодекса и внереализационных доходов согласно статье 250 Налогового кодекса. Доходы, перечисленные в статье 251 Налогового кодекса, в расчет не принимаются (ст. 346.15 НК РФ).

В статье 250 кодекса, в числе прочего, упомянуты доходы в виде штрафов, пеней и других санкций за нарушение договорных обязательств. Здесь же говорится и о процентах, полученных по договорам займа, кредита, банковского вклада, ценным бумагам и другим долговым обязательствам (п. 3, 6 ст. 250 НК РФ). Следовательно, подобные доходы увеличивают налоговую базу по «упрощенному» налогу.