Излишне уплаченные суммы по налогам и сборам плательщики имеют право вернуть либо направить в счет закрытия других налогов. При этом следует действовать строго по рекомендациям ИФНС, соблюдая положения Налогового Кодекса. А также должным образом оформить все необходимые документы.

Откуда появляются переплаты?

Ни один сам себя обмануть не желает и к расчету налогов подходит ответственно, однако, иногда, платит больше, чем следует. Чаще всего это происходит по трем причинам.

1

Ошибка при заполнении налоговой декларации или платежного документа.

2

Если ваша система налогообложения подразумевает авансовые платежи, то возможна ситуация, когда ваш авансовый платеж оказался слишком большой. В результате в конце года на авансовом счете останутся деньги, и они будут являться переплатой.

3

Вы вынуждены были повторно заплатить налоги. Например, налоги вы заплатили в срок, но опоздали с подачей декларации, и налоговая выставила вам повторный счет.

Причины образования переплаты

Переплата в личном кабинете налогоплательщика появляется по трем основным причинам. Причем тип сбора не играет роли, что означает – все факторы актуальны как для физических лиц, так и для индивидуальных предпринимателей.

№1. Налог еще не «списан»

После начисления средств у плательщика, как правило, есть определенный срок для оплаты бюджетных отчислений. В этот период задолженность фактически отсутствует и образуется только при нарушении сроков. Переводя средства в это время, за физлицом или ИП образуется так называемая «переплата», потому что дата платежа еще не наступила и, значит, плательщик ничего не должен.

№2. ИФНС ведет проверку документов

Это касается как ИП, так и физических лиц. Плательщик своевременно производит оплату, ее срок проходит, но ИФНС еще проверяет декларацию. Законодательно это может занять 3 – 6 месяцев, в зависимости от типа налогового отчета (3-НДФЛ, декларация УСН, ЕНДВ).

№3. Сбор списан в полной мере, а на балансе числится излишний остаток («излишняя уплата»)

Существует несколько причин излишней оплаты бюджетных начислений:

- В личном кабинете налогоплательщика появилась переплата по налогу НДФЛ

- Ошибка в реквизитах. Если в платежном поручении или квитанции неправильно указан КБК, то деньги направляются в счет оплаты совершенно другого сбора. При этом по первичному налогу появляется недоимка (долг). В этом случае в ИФНС можно подать заявление на уточнение суммы и указать правильный КБК, тогда взаиморасчеты станут верными.

- Подачи уточненной декларации либо сведений о праве на льготы после оплаты. После перерасчета сумма к оплате может быть снижена, из-за чего на счете остается излишек.

- Некорректная оплата в пользу бюджета. Простая ситуация, когда плательщик ошибочно завысил сумму и перечислил больше, чем требовалось.

Как узнать, что заплатил лишнее?

Во-первых, с этим известием может позвонить сама налоговая, после того как обнаружила этот факт. Бывает нечасто, но бывает. И здесь главное не растеряться на фразе «Добрый день, это налоговая», а запомнить номер звонящей инспекции и точное название налога, который вы уплатили в большем размере. Если налоговая запросит для перепроверки бухгалтерские документы или даже кассовый аппарат, то предоставьте все требуемое. Следует знать, что ваш отказ в этом вопросе грозит вам штрафом.

Во-вторых, такая информация видна в вашем личном кабинете на сайте налоговой инспекции. Личный кабинет — удобный сервис по многим вопросом, поэтому стоит его завести. Например, там можно посмотреть, поступили ли ваши налоги, отслеживать всю историю налоговых платежей, проверять статусы своих заявлений и вообще вести переписку с налоговой.

В-третьих, узнать о переплате можно при личном посещении налоговой. Если у вас есть такие подозрения, то всегда можно прийти и уточнить. Можно также сверить расчеты с бюджетом и даже запросить справку о состоянии расчетов. Последний шаг не стоит считать проявлением бюрократизма, так как на самом деле он выявляет переплату, а еще и наглядно ее доказывает.

Безусловно, есть сроки выполенения этих запросов. Так, сверка делается 10 – 15 дней, справка – 5 дней. Это несвязанные процедуры, и справку можно запросить без сверки. Инициировать эти действия можно при личном визите в налоговую, а можно и через личный кабинет.

Как заполнять заявку на возврат переплаты

Форма заполнения заявления произвольная. Это означает, что вы можете сами найти в Интернете печатный бланк и заполнить его вручную или в редакторе на компьютере.

Единственное, что препятствует полному составлению заявки на компьютере – это

«живая подпись». Она должна быть поставлена вашей рукой.

- Укажите порядковый номер страницы заявления. Он должен иметь вид: 001. В бланке КПП писать не нужно, только ИНН;

- Поставьте номер заявления;

- Введите уникальный код налоговой;

- В обязательно порядке нужно указать личный статус плательщика;

- И заполнить прочие поля формы.

Чтобы получить банковские реквизиты, откройте личный кабинет банка. И найдите информацию о карте. Здесь будут нужные данные.

Как вернуть переплаченные налоги

Если вы точно знаете, что переплатили, то вернуть лишние взносы можно.

Для этого необходимо обратиться в ту налоговую, в которую вы эти налоги отправляли. У ИП это налоговая по месту вашей постоянной регистрации. Она указана также в вашем личном кабинете.

Если по паспорту ваше место жительства Питер, а предпринимательством вы занимаетесь в Самаре (ИП имеет такое право), то налоги свои вы платите все равно в Питере, и переплата ваша тоже в питерской налоговой, а не в самарской.

Но есть три исключения, когда ИП платят налоги не по месту прописки.

1

Вы работаете по патенту, тогда ваша налоговая расположена не по месту вашей постоянной регистрации,а по месту покупки патента.

2

Вы платите налоги по ЕНВД, а эта система требует учета в каждом месте, где ведете свой бизнес.

3

И если вы платите налоги по УСН и при этом купили коммерческую недвижимость в городе, где ведете бизнес, но не прописаны, то налог за эту недвижимость платите в налоговой по месту недвижимости (предварительно в этой налоговой вам необходимо зарегистрироваться).

Если вы платите налоги в несколько налоговых (такое возможно), то переплату надо возвращать в той налоговой, куда вы именно переплатили.

После того, как вы выяснили, в какой именно налоговой находится ваша переплата, необходимо именно туда подать заявление о получении вами переплаты. Заявление пишется от руки в свободной форме. В нем вы указываете свои банковские реквизиты, на которые Федеральное казначейство должно вам перевести возвращаемые деньги. Заявление можно подать и электронно через ваш личный кабинет, но для этого у вас должна быть усиленная квалифицированная подпись.

Вместе с заявлением желательно приложить сканы документов, подтверждающих вашу переплату: платежные поручения, справки о сверки, декларации.

Подав заявление, вы должны получить на него ответ из налоговой. Скорость ответа зависит от разных факторов, но обычно на это уходит не больше месяца. Быстрее всего отследить ответ в личном кабинете по статусу своего заявления. Сами же деньги на ваш счет придут лишь через месяц после положительного ответа. Если деньги должны вернуться, но и через месяц их нет, то вы имеете право получить от налоговой компенсацию за каждый просроченный день.

Если налоговая слишком долго не отвечает на ваше заявление, то вы можете подать его второй раз. Если и второе заявление осталось без ответа или налоговая отказала вам в возврате переплаты, то у вас есть право пожаловаться и на саму налоговую инспекцию. Жаловаться следует в Федеральную налоговую службу, которая руководит всеми инспекциями. Такую жалобу можно также подать через личный кабинет на официальном сайте ФНС. Если и это не возымело действия, то у вас есть шанс восстановить справедливость в Арбитражном суде.

Законом установлен срок, в течение которого вы можете вернуть переплату на свой расчетный счет. Это три года. После вы можете попытаться списать эту переплату как безнадежный долг (приказ Минфина о бухгалтерском учете),но у вас больше шансов на успех, если вы будете делать это с юристом.

Что означает «переплата» в ЛК налогоплательщика

Переплата, отображаемая в ЛК налогоплательщика ИП или физического лица, не всегда означает излишне оплаченную сумму, которая подлежит возврату. В ряде случаев это оплаченный, но еще не переведенный в бюджет сбор. Поэтому изначально нужно определить, откуда она появилась.

Строго говоря, термин «переплата» не фигурирует в НК РФ, что и вызывает вопросы по поводу сумм в одноименной графе ЛК. Опираясь на принцип работы интерактивного сервиса (личного кабинета), эти суммы можно понимать как положительный баланс. Данная формулировка не является официальной, но наиболее точно отображает смысл.

Согласно публикации на официальном веб-сайте ИФНС РФ, прежде чем подавать документ о возврате финансов, необходимо получить подтверждение излишка от налогового органа. Обратиться в ИФНС можно лично или посредством обратной связи в личном онлайн-кабинете. Наличие положительной суммы в графе «переплата» официальным уведомлением не является.

П. 3. ст. 78 НК РФ гласит, что налоговый орган информирует плательщика об образовании лишних сумм в срок 10 суток с момента обнаружения такого факта. Как правило, извещение приходит обычной почтой или письмом посредством иных каналов связи, с подписью ЭЦП.

Сколько должны вернуть?

Согласно закону вы должны получить возврат всей переплаченной суммы. С нее не должно что-то удерживаться.

У вас также есть возможность не получать эту сумму на руки, а погасить ею имеющуюся задолженность или направить в счет будущих налогов. Если вас больше привлекает этот вариант действия, то в заявлении, которое вы подаете на возврат переплаты, надо указать именно его. Если долгов у вас больше, чем переплаты, то просто укажите в заявлении, какие долги должны покрыться в первую очередь. Это позволит уменьшить сумму долга. Но оставшуюся его часть вам все равно придется платить с личного дохода.

Причины появления переплаты по налогам

Когда возникает переплата, гражданин волнуется, откуда она взялась. Три главных причины появления лишних средств:

- Неверная сумма в декларации. Лишний ноль и при перерасчете налоговики обнаружат лишнюю сумму. Но деньги со счета спишутся и будут в виде переплаты.

- При внесении авансовых средств, когда резидент вносит предоплату по сбору. К концу года общая сумма может быть меньше.

- В случае опоздания уплаты НДФЛ, так как за этот налог сумма списывается автоматически при просрочке. Получается, что в срок сотрудники ФНС списали средства, а плательщик об этом не знал и уплатил деньги во второй раз. Получилась двойная оплата. Так в личном кабинете налогоплательщика появилась переплата по налогу НДФЛ.

Но лишняя сумма не останется в бюджете налоговиков, деньги по-прежнему принадлежат гражданину.

Вопросы и ответы

«Результат камеральной проверки: Принято решение о предоставлении налогового вычета. Сумма социального вычета: 42 700 руб. Сумма стандартного вычета:10 400 руб. Сформировать заявление на возврат». Что это? Надо ли мне что-то делать по этой информации в моем личном кабинете?

Вам нужно сформировать заявление на возврат налога, инспекция одобрила вам вычет. Так что теперь вам нужно сформировать заявление на возврат, предоставить банковские реквизиты (если они не были предоставлены) и ждать возврата денег.

Портал «Ваши налоги»

Что делать, если налоговая не возвращает средства

Согласно ст. 78 НК РФ, ИФНС обязана вернуть средства, которые одобрены после завершения камеральной ревизии. Но если налоговики не возвращают суммы, то на это есть причины. Например:

- Не окончена камеральная проверка и средства еще не одобрены к возврату.

- Наличие задолженности по другим сборам. В этом случае лишние деньги направятся на погашение долга.

Но если ошибок нет, сроки мониторинга прошли, а уведомлений об ошибках нет, то гражданин вправе пойти в судебную инстанцию с жалобой на ИФНС.

Оплата налоговых обязательств нередко может приводить к перечислению большей суммы средств, что должна быть начислена. Причин для такой ошибки может быть достаточно, но в любом случае они приводят к необходимости определения дальнейших действий, чтобы устранить появившуюся переплату в личном кабинете налогоплательщика.

Проведение взаимозачета

Довольно часто ошибочное начисление средств возникает по налогу на доход физических лиц. В такой ситуации плательщики часто используют его для зачета других платежей, среди которых законодательно допускается использовать следующие:

- НДС;

- УСН;

- ЕНВД;

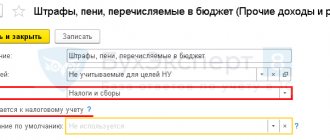

- Штрафы по перечисленным налогам (за несвоевременную уплату или недоимку);

- Налог на прибыль.

Важно. Транспортный и имущественный налог не входят в перечень тех, которые можно погасить взаимозачетом при помощи переплаты по НДФЛ.

В случае возникновения переплаты по пене, перечисленной в счет НДФЛ, согласно регулирующему законодательству погашение этого же сбора, по отношению к какому и образовалась лишняя сумма, допускается только в следующем периоде. При этом налогоплательщик также может осуществить зачет требуемой величины в счет других налогов, по которым образовалась недоимка или же по определенным причинам возникли пеня или штраф.

Если плательщик налога имеет переплату по любому другому налогу федерального значения, то принимать меры стоит только через 10 дней после ее образования – обычно в такой срок ошибка обнаруживается автоматически и осуществляется перерасчет.

Важная информация. Если после направления заявления и вынесения положительного решения о необходимости возврата средств такого действия не последовало, налогоплательщик имеет право требовать начисления процентов за каждый пропущенный день. Общая сумма будет определяться с учетом ставки Банка России.

Итак, излишне выплаченные средства по налогам и удержаниям в отношении граждан, индивидуальных предпринимателей или юридических лиц не должны становиться поводом для беспокойства. При обнаружении ошибки сотрудники налоговой службы самостоятельно осуществят перерасчет или переведут средства в счет погашения будущих платежей. При возникновении необходимости устранить такой недостаток следует знать, что законодательно определен срок давности для решения таких вопросов – налогоплательщик может обратиться с заявлением на протяжении 3 лет с момента возникновения переплаты.

Камеральная проверка

Камеральная проверка — это ревизия пакета документов и декларации 3-НДФЛ, которую плательщик отправил в инспекцию. Согласно п. 2 ст. 88 НК РФ, мониторинг длится до 90 суток сотрудниками ИФНС. На практике проверка заканчивается раньше. Но если в течение этого времени налоговики обнаружат ошибку, то уведомят об этом раньше и пришлют бланк на исправление.

Физлицо вправе проверять ход проверки в личном аккаунте на сайте ФНС. Пошаговая инструкция отслеживания камерального мониторинга:

- После направления бумаг на ревизию, на главной странице во вкладке Сообщения из налогового органа отобразятся отправленные декларации. Здесь же будет видна и та, согласно которой резидент ожидает возврата.

- В строке «Статус камеральной проверки» можно увидеть следующие: «Зарегистрирована», «Начата», «В процессе». А при статусе «Завершена» камеральная проверка окончена. Если нет других уведомлений от службы, то значит, процедура прошла успешно и ошибок не выявлено.

Когда мониторинг окончен, можно приступать к оформлению возврата излишне уплаченных денег.

Если переплате больше трёх лет

Зачесть или вернуть переплату организация может в течение трёх лет с даты уплаты излишней суммы налога. Дата уплаты считается по-разному. Например, у НДС, который уплачивается без авансовых платежей, трёхлетний срок будет отсчитываться с даты перечисления налога. А для налога на прибыль, в котором предусмотрены авансовые платежи, срок будет исчисляться с момента подачи декларации.

Если организация пропустила срок подачи заявления, можно обратиться в суд. При рассмотрении дела в суде срок исковой давности — 3 года будет рассчитываться по нормам гражданского, а не налогового законодательства. И отсчёт срока идёт не с момента уплаты излишней суммы, а с момента, когда организация узнала или должна была узнать об этом (п. 1 ст. 200 ГК). Но вам придется доказать, что вы узнали о переплате позже, чем она возникла. А это не так-то просто.

Способы оплаты налога в личном кабинете

При необходимости оплатить налог или задолженность гражданин вправе воспользоваться сервисом. Услуга по уплате средств и отправки отчета предоставляется службой бесплатно. Сотрудники службы предлагают два метода оплаты сбора:

- Сервис «Заплати налоги». Здесь резидент вправе уплатить не только сборы, но страховые отчисления и госпошлины. Программа позволяет вносить средства за себя и третьих лиц. Алгоритм использования сервиса «Заплати налоги» по уплате средств:

- Согласиться с обработкой личных данных, нажав галочку в соответствующей ячейке и нажать на кнопку «Далее».

- Выбрать тип сбора: сбор на собственность физлиц, земельный, транспортный, НДФЛ, единый, страховые отчисления в ПФР, ОМС, по ВНиМ. В примере выберем НДФЛ.

- Определить категорию НДФЛ: согласно бланку 3-НДФЛ либо работниками-иностранцами, которые трудятся в России. Выберем — 3-НДФЛ.

- Выбор вида платежа: сбор, пени, штраф — непосредственно сбор (налог).

- Ввести сумму и нажать «Далее».

- Заполнить реквизиты ИФНС и плательщика. В сведениях о плательщике ИНН обязательно к заполнению при электронной оплате на сайте ФНС. Если поле не оформить, то можно будет только распечатать готовую платежку.

- Нажать на красную кнопку с надписью «Оплатить».

- Выбрать тип оплаты. При оплате через ЛК выбираем карточку или банковскую организацию.

- Если выбран вариант «карта», то в появившемся окне согласиться на обработку сведений нажатием галочки и нажать «Оплатить». Затем ввести реквизиты карты и нажать на кнопку «Оплатить ХХХХ рублей», где вместо Х указана сумма. Если выбран банк, то сервис автоматически переводит на страницу банка, где необходимо ввести логин от ЛК и подтвердить операцию.

- На сайте Госуслуги. Инструкция по оплате через портал Госуслуг:

- Войти в личный аккаунт на портале ФНС.

- Заполнить платежку способом выше.

- В последнем пункте при выборе типа уплаты нажать на кнопку с помощью сайта организации и выбрать Госуслуги. Затем программа автоматически переведет на сайт Госуслуг, где по реквизитам счёта или карты резидент вправе внести налоговую сумму.

- Через вкладку Мои налоги:

- Открыть на главной странице вкладку Мои налоги.

- Выбрать сбор, который нужно оплатить и нажать на эту строку.

- Выбрать метод оплаты: банковской картой, через сайт кредитной компании или сформировать платежку. Выберем карточку банка.

- Согласиться с обработкой сведений поставив галочку. Затем нужно нажать на кнопку «Оплатить».

- Ввести реквизиты карточки, нажать оплатить.

Выбирая способ оплаты через сайт специализированной компании, программа переведет на страницу фирмы, где также нужно заполнить реквизиты и нажать кнопку с соответствующим текстом.

Итоги

Если вы обнаружили переплату по налогу, то для ее зачета или возврата на расчетный счет достаточно написать соответствующее заявление. При этом нужно учесть, что процедура возврата более длительная по сравнению с зачетом налога.

Больше материала по возврату и зачету налогов см. в рубрике «Возврат налогов в 2021 — 2021 годах (заявление и порядок)».

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Возможные варианты действий

Процедура возврата и зачета регулируется статьей 78 НК РФ. Для удобства представим ее в виде схемы.

Поэтапно всю процедуру можно представить таким образом:

- Устанавливаем факт излишней уплаты в бюджет.

- Проверяем, есть ли недоимка по любому из налогов, пени или штрафы, в счет которых инспекция может зачесть излишне уплаченные суммы.

- Проверяем, не нужно ли одновременно уточнить декларацию.

- Определяем наши предпочтения, доступно два варианта: возврат или зачет средств.

- Проводим сверку по платежам в бюджет.

- Готовим необходимые заявления.

- Отправляем в инспекцию необходимый пакет документов.

Что можно сделать с переплатой и оплатой

Согласно п.п. 1, 6 ст. 78 НК РФ, плательщик вправе вернуть лишние средства либо зачесть деньги в уплату другого сбора или перенести на будущий налоговый промежуток. Если переносить деньги на будущий год для уплаты следующей начисленной суммы, то не нужно заполнять 3-НДФЛ. Необходимо просто направить заявку об этом в налоговый орган по месту регистрации.

Также гражданин вправе оформить вычет за лечение, обучение, покупку либо продажу движимой и недвижимой собственности. В этом случае гражданину возвращается часть затраченных средств, в размере 13%. Но перед этим декларация будет на камеральной проверке.

Действия при излишне выплаченных средствах

Если в личном кабинете налогоплательщика появилась переплата, у субъекта предпринимательской деятельности или гражданина в первую очередь возникает вопрос относительно того, каким образом можно устранить такой недостаток и существует ли возможность вернуть деньги. Если она образовалась за счет проведения ошибочных операций или каких-либо других неточностей, индивидуальный предприниматель, физическое или юридическое лицо имеют полное право вернуть лишние средства.

Для справки. При оформлении просьбы на возврат излишне выплаченные деньги не могут быть перечислены посредством выплаты в наличной форме.

Возможность возврата

Оформление возврата ошибочно выплаченных денег можно в следующих случаях:

- если у налогоплательщика была выявлена переплата в связи с тем, что он обрел статус налогового резидента РФ;

- при условии, что работодатель, удержавший определенную сумму, в момент обнаружения лишних денег на счету уже прекратил существование. Такой вариант чаще всего наблюдается в случае, когда фирма была ликвидирована;

- в случае ошибочного проведения удержаний с лица из нескольких его доходов. К такому случаю можно отнести ситуации удержания НДФЛ с пенсий, которые выплачивались на основании заключенных договоров с Негосударственным Пенсионным Фондом.

Используемые источники:

- https://nalog-plati.ru/voprosy/chto-oznachaet-rasporyaditsya-v-lichnom-kabinete-nalogoplatelshhika

- https://lichnyj-kabinet-banka.ru/kak-rasporyaditsya-pereplatoy-v-lichnom-kabinete-nalogoplatelschika/

- https://nalog-prosto.ru/kak-rasporyaditsya-pereplatoj-v-lichnom-kabinete-nalogoplatelshhika/

- https://www.klerk.ru/blogs/moedelo/504166/

Особые случаи

Иногда происходит излишняя уплата по федеральному налогу и недоплата по тому, который регулируется субъектом, то есть платежи осуществляются на разные уровни бюджетной системы. Это называют нарушением межбюджетного регулирования, и такие случаи регулируются не статьей 78 НК РФ, а Приказом Минфина от 12.11.2013 № 107н и Бюджетным кодексом.

Прежде всего в такой ситуации необходимо уточнить платеж по налогу, из-за которого возникла проблема. А затем для исправления положения написать и направить в налоговую инспекцию письмо об уточнении реквизитов платежного поручения в части кода бюджетной классификации. Составляется оно в свободной форме, а подается в письменном или электронной виде.