Кто сдает налоговую декларацию по НДС

Отчетность по налогу на добавленную стоимость обязаны представлять:

- ИП и организации на общей системе налогообложения.

Исключение предусмотрено для налогоплательщиков, освобожденных от уплаты НДС в соответствии со ст. 145 НК РФ.

- Импортеры товаров на территорию РФ.

При ввозе товаров на территорию России уплачивать НДС и представлять соответствующую отчетность обязаны все ИП и организации, независимо от применяемой системы налогообложения.

- Налоговые агенты.

Налоговыми агентами по НДС выступают ИП и организации, приобретающие товар у иностранных лиц, не состоящих на налоговом учете в РФ для дальнейшей реализации данного товара на территории РФ, а также арендаторы федерального и муниципального имущества и имущества субъектов РФ. Также налоговым агентом признается лицо, приобретающее государственное имущество и имущество лиц, признанных банкротами (за исключение физлиц, не являющихся ИП).

- Посредники, выставляющие счет-фактуры с выделенной суммой НДС от своего имени.

ИП и организации, являющиеся посредниками (действующие на основании агентского договора, договора комиссии или поручения) уплачивают НДС исходя из полученного ими вознаграждения по указанному договору.

- ИП и организации, не являющиеся плательщиками НДС, но выставившие в налоговом периоде счет-фактуру с выделенной суммой НДС.

ИП и организации, не являющиеся плательщиками ОСНО и действующие в рамках специальных режимов налогообложения (УСН, ЕНВД, ЕСХН или ПСН), но выставившие своим контрагентам счет-фактуру с выделенной суммой НДС обязаны уплатить полученный от контрагента НДС в бюджет и представить налоговую декларацию.

Что потребуется для заполнения декларации за 4 квартал 2021

Сведения для отчета по НДС за 4 кв. 2021 года налогоплательщик берет из следующих документов:

- Книги покупок и продаж. Это основной источник информации, на основании которого формируется декларация.

- Отдельные счета-фактуры. Данные из них используют бизнесмены, которые не являются плательщиками НДС, но обязаны заполнять декларацию, если выставили счет-фактуру с выделенной суммой налога.

- Журналы учета полученных и выставленных счетов-фактур. Данными из этих регистров пользуются налогоплательщики, работающие в интересах других лиц (агенты, комиссионеры).

- Другие бухгалтерские и налоговые регистры – используются в случае необходимости.

Кто не сдает декларацию

- Плательщики НДС, чей доход за три последних квартала не превысил двух миллионов рублей (без учета НДС), за исключением случаев, предусмотренных п. 5 ст. 174 НК РФ.

- ИП и организации, применяющие специальные режимы налогообложения: УСНО, ЕНВД, ПСН и ЕСХН (за исключением ввоза товаров на территорию НДС).

- Плательщики НДС, не ведущие деятельность в отчетном периоде, у которых отсутствует движение денежных средств по расчетному счету (вместо декларации по НДС они могут подать единую упрощенную декларацию).

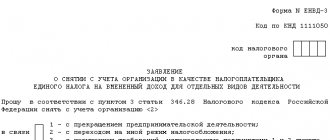

Как сдать ЕУД

Организации и ИП, признаваемые налогоплательщиками по одному или нескольким налогам, не осуществляющие операции, в результате которых происходит движение денежных средств, и не имеющие по налогам объектов налогообложения, представляют единую (упрощенную) налоговую декларацию (п. 2 ст. 80 НК РФ и Письмо Минфина от 14.02.2017 № 03-02-08/7946).

Бланк утвержден приказом Минфина РФ от 10.07.2007 № 62н. Скачайте его в конце статьи.

ВАЖНО!

Срок сдачи ЕУД — не позднее 20-го числа месяца, следующего за истекшим кварталом (п. 2 ст. 80 НК РФ).

ЕУД предоставляется в ИФНС одним из ниже перечисленных способов:

- в электронном виде с помощью программных продуктов, предназначенных для отправки отчетности;

- в электронном виде с помощью программы от ФНС (потребуется зарегистрированная ЭЦП);

- на бумажном носителе и лично предоставить в ИФНС;

- на бумажном носителе и отправить почтой (ценным письмом с описью вложения).

Бланк декларации по НДС

Кто может сдавать декларацию по НДС на бумаге

Представлять отчетность по налогу на добавленную стоимость в бумажной форме могут только ИП и организации, освобожденные от уплаты данного налога и налоговые агенты, не являющиеся плательщиками НДС.

Обратите внимание, что сдача декларации по НДС на бумаге при обязанности ее представления в электронной форме будет приравнена налоговым органом к непредставлению отчетности вовсе, что повлечет привлечение к налоговой ответственности и наложение штрафных санкций.

На бумаге также сдается единая упрощенная декларация (ЕУД).

Штрафы

Штрафные санкции за несвоевременную сдачу декларации по НДС за 4 квартал 208 года установлены п. 1 ст. 119 НК РФ. Они варьируют от 1000 руб. при небольшой или нулевой сумме налога до 30% от суммы, указанной в декларации, если просрочка превысила 6 месяцев.

Кроме того, на должностных лиц может быть наложен административный штраф в сумме от 300 до 500 руб. по ст. 15.5 КоАП.

Если просрочка превысила 10 дней, то налоговики имеют право заблокировать счета плательщика (п. 3 ст. 76 НК РФ).

Бланк налоговой декларации по НДС

В 2021 году сдавать отчетность по НДС необходимо по форме, утвержденной Приказом ФНС от 29.10.2014 N ММВ-7-3/[email protected] (в редакции от 20.12.2016).

налоговой декларации по налогу на добавленную стоимость (НДС).

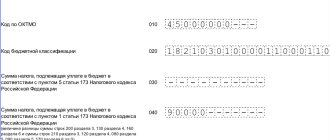

Обратите внимание, на последние 4 цифры штрих-кода, расположенного в верхнем левом углу Титульного листа. Они должны быть 0017:

Пример заполнения декларкции за 4 кв.2018

Организация (ООО “Альфа”) в IV квартале 2021 г. совершила такие операции:

- 17.10.2018 получила аванс от покупателя – 1 652 000 руб. (в том числе НДС 252 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 123 с кодом вида операции 02. Отгрузка по данному договору в отчетном периоде не производилась;

- 20.11.2018 отгрузила товар на сумму 1 062 000 руб. (в том числе НДС 162 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 124 с кодом вида операции 01. Аванс по этой поставке не поступал;

- 17.12.2018 отгрузила товар на сумму 1 416 000 руб. (в том числе НДС 216 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 125 с кодом вида операции 01. Также 17.12.2018 в книге покупок зарегистрирован счет-фактура от 21.09.2018 N 90 по ранее полученному авансу на полную сумму поставки с кодом вида операции 22;

- 25.10.2018 приобрела и учла сырье на сумму 1 298 000 руб. (в том числе НДС 198 000 руб.). Аванс по данной операции не перечислялся. В книге покупок за IV квартал 2021 г. зарегистрирован счет-фактура от 25.10.2018 N 102 с кодом вида операции 01;

- продала жилой дом за 15 000 000 руб. (без НДС) с кодом операции 1010298. Этот дом был приобретен за 12 500 000 руб. (без НДС).

14.01.2019 ООО “Альфа” представляет в ИФНС России по г. Москве N 27 декларацию по НДС за IV квартал 2021 г. В состав декларации входят титульный лист, разд. 1, 3, 7, 8 и 9 (п. 3 Порядка, утвержденного Приказом ФНС России от 29.10.2014 № ММВ-7-3/).

Титульный лист

Раздел 1

Эта часть отчета включает в себя итоговую информацию о суммах НДС, исчисленных к уплате или к возмещению.

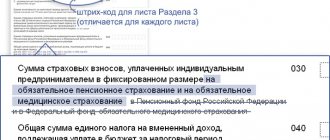

Раздел 3

Этот раздел можно назвать «ключевым» для декларации по НДС. Именно в нем производится расчет суммы налога к уплате или возмещению.

Раздел 7

Раздел 8

Эта часть отчета содержит расшифровку налоговых вычетов и заполняется на основе книги покупок.

Состав налоговой декларации

Декларация по НДС состоит из следующих разделов и листов:

- Титульный лист

Обязателен для заполнения всеми ИП и организациями, представляющими декларацию.

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

Также заполняется всеми плательщиками без исключения.

- Раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента»

Заполняется только налоговыми агентами. Количество разделов 2 зависит от количества компаний, в отношении которых плательщик выступает налоговым агентом.

- Раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным п. 2–4 ст. 164 НК РФ»

Данный раздел заполняется теми ИП и организациями, что имели в налоговом периоде операции, облагаемые любыми ставками, кроме нулевой.

- Приложение 1 к Разделу 3 «Сумма НДС, подлежащая восстановлению и уплате в бюджет за отчетный год и предыдущие отчетные годы»

Заполняют приложение 1 только те налогоплательщики, что восстанавливают ранее принятый к вычету НДС при покупке недвижимости.

Данное приложение заполняется один раз в год и представляется в составе декларации за 4 квартал.

- Приложение 2 к разделу 3 «Расчет суммы налога, исчисленной по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории РФ через свои подразделения (представительства, отделения)»

Данное приложение заполняют организации, осуществляющие деятельность на территории РФ через свои подразделения.

- Раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»

Заполняют ИП и организации, документально подтвердившие свое право на применение нулевой ставки по НДС.

- Раздел 5 «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)»

Данный раздел заполняется налогоплательщиками, имеющими право на применение нулевой ставки по НДС и представившими документальное тому подтверждение в предшествующих налоговых периодах.

- Раздел 6 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»

Порядок заполнения декларации по НДС

Декларацию по НДС необходимо заполнить в строгом соответствии с порядком заполнения, утвержденным Приказом ФНС от 29.10.2014 N ММВ-7-3/[email protected] (в редакции от 20.12.2016).

Официальную инструкцию по заполнению декларации по НДС можно найти здесь.

Общие требования к заполнению отчетности

- При заполнении на компьютере (для тех, кто обязан сдавать отчетность в электронной форме) необходимо использовать шрифт Courier New высотой 16-18.

- При заполнении от руки (для тех, кто может сдавать декларацию на бумаге) сведения вносятся в документ заглавными печатными буквами чернилами черного, синего или фиолетового цвета.

- Данные в декларацию необходимо вносить слева направо, начиная с первой ячейки.

- В пустых клетках и строках необходимо поставить прочерки.

- Все стоимостные показатели указываются в полных рублях.

- Не допускается двусторонняя печать, а также исправление ошибок в распечатанной декларации

- Все страницы декларации должны быть пронумерованы в сквозном порядке в формате 001, 002 и т.д.