Главная — Статьи

Бывает, что неплательщику НДС приходят от покупателя деньги, а в платежке по ошибке выделен этот налог. При этом причитающуюся с него сумму покупатель не изменил, а просто расчетным путем определил НДС и указал его величину в поле «Назначение платежа» либо же просто написал: «В том числе НДС 18%«. Эта ситуация вам знакома? Тогда наша статья — для вас. Платить такой НДС вы не обязаны, поскольку счет-фактуру с выделенной суммой НДС покупателю не выставляли (Пункт 5 ст. 173 НК РФ; Письмо УФНС России по г. Москве от 31.03.2009 N 20-14/2/[email protected]). Однако успокаиваться и рассчитывать на то, что вы легко все объясните налоговикам, когда они придут к вам с выездной проверкой, не стоит. Все дело в том, что в инспекции, скорее всего, увидят платеж с НДС намного раньше. И хорошо, если инспектор начнет с того, что потребует у вас пояснений. Но, как показывает практика, он может поступить и иначе, доставив вам немало неприятностей. Итак, чем может обернуться ошибка покупателя и что нужно предпринять, чтобы предотвратить негативные последствия?

Причины и распространенные типы ошибок

Платежные поручения составляются, как правило, работником бухгалтерии или финансового отдела. При ручном заполнении документа неизбежны ошибки. Наиболее часто сотрудники ошибаются в номере договора или его дате, неверно указывают наименование оплачиваемых товаров или услуг, а при перечислении налога ошибаются в КБК и периоде оплаты. В 2021 году в связи со сменой ставки НДС с 18% на 20% участились случаи ошибок в указании ставки и суммы налога. Расскажем, как и в каких случаях составить образец письма об ошибке в назначении платежа.

Некоторые реквизиты необходимо обязательно исправить, а в некоторых случаях это не обязательно. Уточняющее письмо нужно составить в том случае, если перевод нельзя однозначно идентифицировать, то есть нельзя определить, за что и по какому основанию произведена оплата. Если ошибка не критична, уведомление об уточнении можно не составлять.

Что за этим может последовать

Обнаружив платеж с НДС, проверяющие решат, что вы выставили покупателю счет-фактуру с выделенным налогом, а значит, должны были заплатить его сумму в бюджет (Пункт 5 ст. 173 НК РФ). Кроме того, налоговики считают, что если неплательщик НДС выставил счет-фактуру с НДС, то он обязан подать декларацию по этому налогу (Пункт 3 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н; Письмо Минфина России от 23.10.2007 N 03-07-11/512). Правда, суды отказываются штрафовать за непредставление декларации даже тех спецрежимников, которые действительно выставили счета-фактуры с налогом (Постановления Президиума ВАС РФ от 30.10.2007 N 4544/07; ФАС ЗСО от 26.04.2007 N Ф04-2469/2007(33681-А70-6)). Чтобы выяснить, почему в платежке указан НДС, инспектор должен запросить у вас письменные пояснения (Пункт 3 ст. 88 НК РФ) либо вызвать вас для дачи пояснений (Подпункт 4 п. 1 ст. 31 НК РФ) в рамках той камеральной проверки, при которой запрашивал у банка выписку. Но нередко налоговики поступают намного проще: — блокируют ваш расчетный счет за непредставление декларации по НДС (Пункт 3 ст. 76 НК РФ); — списывают указанный в платежке НДС по инкассо. Возможен и более мягкий, но все равно малоприятный вариант, при котором налоговики: — выставляют требование заплатить сумму НДС, пени (Статья 75 НК РФ) и штраф (Статья 75 НК РФ), а в случае неуплаты грозят бесспорным списанием и блокировкой счета; — требуют представить декларацию по НДС и штрафуют за ее несвоевременное представление. Все это незаконно. Нельзя доначислять налоги, а также делать вывод о том, что у того или иного лица возникла обязанность представить декларацию и уплатить налог, на основе одной только выписки банка, без изучения первичных документов и установления существа хозяйственных операций в рамках проводимой по закону проверки (Постановления ФАС ЗСО от 28.03.2011 по делу N А45-12006/2010; ФАС СКО от 12.07.2006 N Ф08-3078/2006-1320А). Ведь в этом случае вывод о выставлении вами счета-фактуры будет иметь лишь предположительный характер, не подкрепленный собранными в соответствии с НК РФ доказательствами (Пункт 4 ст. 101 НК РФ; Постановление ФАС СЗО от 17.10.2008 по делу N А21-13/2008). Собственно, таким доказательством мог бы быть только сам счет-фактура (Постановления ФАС ВСО от 31.01.2006 N А19-17585/05-40-Ф02-3/06-С1; ФАС УО от 24.08.2006 N Ф09-7242/06-С2), но вы его не выставляли, и у инспекции его быть не может. Так что действия инспекции удастся оспорить. Однако лучше вовсе не давать ей повода для подобных действий, заранее исключив возможность заподозрить вас в том, что вы предъявили покупателю НДС. Посмотрим, как это сделать.

Кто и в каких случаях составляет уведомление об уточнении реквизитов платежного поручения

Письмо об уточнении составляется и направляется тем лицом, которое перечисляло денежные средства. Ведь только плательщик имеет право распоряжаться своими денежными средствами.

Если получатель денег считает, что в платежном поручении допущена ошибка, ему необходимо обратиться к плательщику и запросить исправление. Самостоятельно без разрешения плательщика учесть денежные средства по своему усмотрению получатель денег не может.

| Ошибка | Нужно ли исправить | Почему |

| Неправильный договор | Да | Поставщик может учесть оплату как аванс по ошибочному договору и не погасить фактическую задолженность за товары и услуги. В этом случае:

|

| Неправильное наименование товара или услуги | Не обязательно | При частых ошибках или большой сумме перевода несоответствие указанного товара или услуги виду деятельности получателя может вызвать вопросы банка вплоть до блокировки счета. Лучше указывать правильное наименование товара или услуги, а при массовых ошибках их нужно все же уточнить. |

| Ставка НДС | Нет | Правовых и налоговых рисков нет. Здесь могут возникнуть проблемы у плательщика при зачете НДС с аванса поставщика со стороны ИФНС, если неточность перетечет в авансовый счет-фактуру. |

Когда и как инспекция может обнаружить НДС в платежке

Обнаружить, что в платежном поручении выделен НДС, инспекция может гораздо раньше, чем соберется к вам с выездной проверкой. Налоговики увидят это при камеральной проверке ваших деклараций за период, в котором прошел платеж с ошибочно выделенным НДС. Дело в том, что, проверяя ваши декларации, инспекция может запросить у банка выписки с банковских счетов налогоплательщика (Пункт 2 ст. 86 НК РФ). В выписке (Приложение 4 к Приказу ФНС России от 30.03.2007 N ММ-3-06/[email protected]) по каждому платежу указывается, в числе прочего, и его назначение, формулировку которого банк переносит из соответствующего поля платежного поручения. При анализе выписки налоговики специально обращают внимание на платежи с НДС. Ведь, не считая выездной проверки, это — единственный способ выявить случаи предъявления НДС теми, кто не является плательщиком этого налога.

Примечание Конечно, обнаружить НДС, выделенный в платежке, инспекция может и при выездной или камеральной проверке, проводимой у покупателя. Однако у покупателя в этом случае не окажется вашего счета-фактуры (поскольку вы его не выставляли), и причин заподозрить вас в предъявлении НДС у инспектора не будет.

Составляем исправительное письмо о назначении платежа в платежном поручении поставщику

Когда нужно произвести изменение назначения платежа в платежном поручении, письмо составляется в произвольной форме. На законодательном уровне нет утвержденного бланка.

В документе необходимо указать:

- номер и дату документа;

- данные отправителя и получателя;

- реквизиты платежного документа, в котором допущена ошибка;

- правильное наименование ошибочных реквизитов;

- подпись ответственных лиц (тех же, которые подписывали платежку).

Направить уведомление можно любым удобным способом. Получение уведомления от контрагента о поступлении письма не обязательно. Но лучше его получить, чтобы убедиться, что получатель денег внес исправления в учет.

Образец письма о правильном назначении платежа

Бухгалтерская пресса и публикации

«Учет.Налоги.Право», N 19, 2004

В ПЛАТЕЖКУ ЗАКРАЛСЯ НЕВЕРНЫЙ НДС

Как поступить, если сумма НДС в документах на отгрузку товаров не соответствует сумме налога, выделенной в платежном поручении? Изменятся ли при этом налоговые обязательства у продавца? И какую сумму налога сможет зачесть покупатель: ту, что указана в платежном поручении, или же ту, что стоит в отгрузочных документах? Рассмотрим две ситуации.

Товар по разным ставкам

Ситуация 1. Организация отгружает товар, который облагается НДС по различным ставкам (18 и 10 процентов). В накладных на отпуск товара и счетах-фактурах сумма НДС по каждой позиции товара выделена отдельной строкой. Однако покупатель, оплачивая приобретенный товар, в платежных поручениях неверно выделил сумму НДС — по одной налоговой ставке 18 процентов.

Для продавца. Он должен перечислить в бюджет ту сумму, которая указана в счете-фактуре, а не ту, что покупатель вписал в платежное поручение.

Сумму налога продавец рассчитывает как соответствующую налоговой ставке процентную долю налоговой базы (п.1 ст.166 НК РФ). Поскольку в нашей ситуации товар реализуется по разным налоговым ставкам, то налоговая база определяется отдельно по каждому виду товаров, облагаемых по разным ставкам (п.1 ст.153 НК РФ).

Именно по этим принципам рассчитан налог в счете-фактуре (п.2 ст.168 НК РФ). Вывод: налог продавцом рассчитан верно и пересчету по причине того, что покупатель решил его определить по-своему, не подлежит.

Не влияет на это и то, как организация уплачивает НДС: «по отгрузке» или «по оплате».

Если в соответствии с учетной политикой НДС уплачивается «по отгрузке», то исчисленная сумма налога должна быть перечислена в бюджет после отгрузки, конечно, по окончании налогового периода (пп.1 п.1 ст.167 НК РФ). Следовательно, факт поступления денежных средств по платежному поручению, в котором сумма НДС выделена неправильно, значения не имеет.

Если же организация работает «по оплате», то обязанность уплатить в бюджет сумму НДС со стоимости товара возникает только по мере поступления от покупателей оплаты (пп.2 п.1 ст.167 НК РФ). Но и в этом случае неправильно выделенная сумма НДС не будет влиять на размер налога, который необходимо перечислить в бюджет. Напомним, сумма НДС исчисляется как соответствующая налоговой ставке процентная доля налоговой базы (п.1 ст.166 НК РФ).

Кроме того, уплата налога производится на основании декларации за соответствующий налоговый период, которая, в свою очередь, составляется на основе книги продаж (п.6 Инструкции по заполнению налоговой декларации по НДС, утвержденной Приказом МНС России от 21.01.2002 N БГ-3-03/25). В книге продаж регистрируются счета-фактуры, выставленные покупателям при отгрузке товаров. В нашем счете-фактуре выделена сумма НДС, посчитанная с учетом разных налоговых ставок. Следовательно, в декларацию попадет именно эта сумма и именно она подлежит уплате в бюджет за налоговый период.

Для покупателя. Он засчитывает налог, указанный в счете-фактуре, если общая сумма счета-фактуры соответствует сумме платежа.

Напомним, что для получения вычета по приобретенным товарам покупателю нужно выполнить несколько условий (ст.ст.171, 172 НК РФ). Во-первых, приобретенные товары должны использоваться в деятельности, облагаемой НДС. Во-вторых, они должны быть приняты на учет. В-третьих, у покупателя должен быть в наличии правильно оформленный счет-фактура. И в-четвертых, вычет можно произвести на основании документов, подтверждающих фактическую уплату сумм налога.

Нас интересует именно последнее условие. С одной стороны, оно выполнено — товары и сумма налога оплачены, с другой — сумма НДС выделена в платежном документе неверно. Можно ли зачесть в этом случае НДС?

На наш взгляд, можно, но только в размере, указанном в счете-фактуре, а не в платежном документе. Ведь фактически все условия для получения вычета соблюдены.

Но если бы в платежном поручении сумма налога была указана меньше, чем в счете-фактуре, то без проблем можно было бы зачесть только сумму НДС из платежного поручения. Пункт 1 ст.172 НК РФ требует для получения вычета наличия документов, подтверждающих фактическую уплату налога.

Чтобы избежать возможных проблем с налоговыми органами, организации все же лучше заручиться письменным подтверждением покупателя о том, что в платежном поручении НДС выделен неверно, с указанием правильной суммы налога.

НДС в цене нет

Ситуация 2. Организация, применяющая льготу по ст.145 НК РФ, реализовала товар и выставила покупателю документы на отгрузку товаров и счет-фактуру с пометкой «Без НДС». Однако покупатель при оплате товара выделил в платежном поручении сумму НДС по ставке 18 процентов.

Для продавца. При использовании права на освобождение от обязанностей налогоплательщика по ст.145 НК РФ организации не должны исчислять и уплачивать в бюджет налог на добавленную стоимость. При этом в счетах-фактурах сумма НДС не выделяется, а делается пометка «Без НДС» (п.5 ст.168 НК РФ).

Налоговый кодекс предусматривает только один случай, когда организации, использующие право на освобождение по ст.145 НК РФ, должны уплатить НДС в бюджет, — если сумма налога выделена в счете-фактуре (пп.1 п.5 ст.173 НК РФ).

В нашем случае сумма НДС в счете-фактуре не выделена, поэтому обязанности перечислить ее в бюджет у организации нет. Даже если сумма налога указана в платежном поручении.

Для покупателя. Если в полученном от поставщика счете-фактуре НДС не будет выделен, то покупатель не сможет его зачесть ни при каких условиях. Основание тому — п.1 ст.172 НК РФ, согласно которому наличие счета-фактуры с предъявленной суммой НДС является обязательным условием для получения вычета.

А.С.Филимонов

Руководитель отдела налогов и права

ООО «АПН — Аудит»

Подписано в печать

17.05.2004

—————————————————————————————————————————————————————————————————— ———————————————————— ——

Как исправить налоговый платеж

По уточнению налоговых платежей существуют свои правила:

- С даты перечисления прошло не более трех лет.

- Уточнение не приведет к образованию недоимки.

- Оплата поступила в бюджет.

Нельзя уточнить платеж, если плательщик ошибся в номере счета Федерального казначейства или реквизитах банка. Он считается не поступившим в бюджет, и его можно только вернуть.

Чтобы исправить ошибку в платежном поручении, необходимо составить письмо в произвольной форме, а также прикрепить к нему копию неправильной платежки.

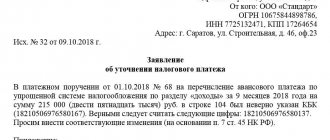

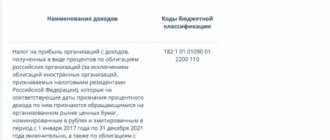

Образец письма о неверном назначении платежа в ИФНС

Составляя уведомление, в нем необходимо указать:

- реквизиты отправителя (наименование, адрес ИНН, ОГРН);

- реквизиты налоговой инспекции;

- данные платежного документа, в котором допущена неточность;

- реквизиты, которые нужно исправить, с их правильными значениями.

Образец письма о верном назначении платежа в налоговую

Направить уведомление можно:

- в письменном виде лично в ИФНС или по почте;

- в электронном виде через оператора ЭДО.

Письмо об уточнении назначения платежа

Составление письма об уточнении назначения платежа происходит тогда, когда сотрудники организаций обнаруживают ошибку или неточность в уже исполненном платежном поручении. Данное письмо является не просто частью деловой корреспонденции, оно относится к первичной документации фирмы.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

Кто составляет письмо об уточнении назначения платежа

Данное письмо составляется со стороны компании, переведшей средства.

Обычно сам текст пишет специалист отдела бухгалтерии или иной сотрудник, уполномоченный на создание подобного рода корреспонденции и имеющий доступ к формируемым платежкам.

При этом документ в обязательном порядке должен быть подписан руководителем компании.

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

- название предприятия-отправителя,

- его юридический адрес,

- данные об адресате: название компании и должность, ФИО руководителя.

- ссылку на платежное поручение, в котором была допущена ошибка (его номер и дату составления),

- суть допущенной неточности

- исправленный вариант.

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Как отправить письмо

Отправить такое письмо можно несколькими способами.

- лично из рук в руки,

- курьерской доставкой,

- через почту России заказным письмом с уведомлением о вручении,

- через интернет.

В случае отправки через интернет важно, чтобы предприятие имело официально зарегистрированную электронную цифровую подпись, хотя даже это не дает гарантии прочтения письма получателем.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Источник: https://assistentus.ru/forma/pismo-ob-utochnenii-naznacheniya-platezha/

Можно ли оспорить изменение платежа

Иногда получатель денег не согласен с изменениями, вносимыми плательщиком. К сожалению, оспорить письмо об уточнении достаточно сложно. Делать это необходимо в судебном порядке. Желательно решить проблему путем переговоров.

При внесении изменений в назначение платежа необходимо помнить, что такие операции внимательно рассматриваются контролирующими органами. Если ИФНС усмотрит в таких письмах признаки уклонения от налогов, то могут быть предъявлены претензии: доначислены налоги и штрафные санкции. Наиболее часто вызывает вопросы предоплата по договору поставки, позднее переквалифицированная в перевод по договору займа. Здесь явно прослеживается способ ухода от уплаты НДС с аванса покупателя, и вопросы налоговой инспекции неизбежны.

Письмо контрагенту

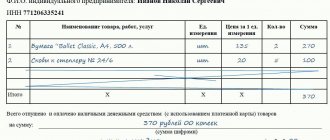

Письмо об уточнении платежа контрагенту: образец (НДС)

pismo_ob_utochnenii_platezha_kontragentu_obrazec_nds.jpg

Нередко случаются ситуации, когда компания, взаимодействуя с партнерами и контрагентами, допускает в платежных документах ошибки или неточности. В частности, речь идет о полноте информации по поводу назначения платежа (поле «24» в платежном поручении), где должны быть перечислены данные о том, за какие услуги или товары производится оплата, даты и номера соглашений, на основании которых она производится, сведения об НДС (Прил. 1 к Положению ЦБ РФ № 383-П от 19.06.2012). Налоговики весьма требовательны к правильности и конкретике заполнения подобных сведений. Несущественная (например, орфографическая) ошибка не приведет к проблемам, но если покупатель не выделил НДС по поставке, то невозможность получения вычета по налогу может стать реальностью, поскольку именно выделение НДС в платежке является основанием обоснованности его возмещения (п. 4 ст. 168 НК РФ).

Если неточность в назначении платежа создает угрозу возникновения материальных потерь или других неприятностей, следует ее устранить, написав партнеру письмо об уточнении платежа. Напомним, как это сделать.

Письмо контрагенту о НДС

Получатель платежа не вправе корректировать его назначение в платежном поручении, он может лишь уточнить формулировку у партнера. Изменить или дополнить эти сведения может только владелец перечисленных средств — плательщик. Изменение должно оформляться письмом, удостоверяемым лицами, подписавшими платежку (ст. 209 ГК РФ, п. 7 ст. 9 закона «О бухучете» № 402-ФЗ от 06.12.2011).

Процедура внесения поправок в назначение платежа и специальных требований, которые следует соблюдать при этом, законодателем не установлены, типовая форма такого документа не предусмотрена. Поэтому, прибегая к необходимости исправления или дополнения сведений об НДС в платежке, компании самостоятельно решают, как оформить документ, каким образом заверить и доставить контрагенту (курьером, заказным письмом по почте или электронно посредством ТКС).

Если подобные уточнения в назначении платежей происходят систематически, к примеру, ввиду логистических или технологических особенностей, стоит разработать специальный шаблон документа и составлять письмо контрагенту о НДС с уточнением платежа по такому образцу.

Соблюдая требования деловой переписки, при оформлении письма обычно придерживаются структуры официального документа и используют деловой стиль, формируя текст на фирменном бланке или обычной офисной бумаге. Сущность изменений излагают кратко и понятно. Заверяет письмо руководитель, или уполномоченное на подобные действия лицо, и главный бухгалтер.

Письмо об уточнении платежа контрагенту: образец (НДС)

Приведем пример уточняющего назначение платежа письма:

Общество с ограниченной ответственностью «Лекарь»

454200, г. Челябинск, ул. Российская, д. 222

ИНН 7404789456 / КПП 740401001

Потапову Алексею Петровичу

Уважаемый Алексей Петрович,

В платежном поручении № 451 от 14.09.2020 при оплате ТМЦ по договору № 652/20 от 01.09.2020 в поле «Назначение платежа» нами была допущена неточность – не указан НДС в сумме платежа.

В связи с этим, просим считать верным следующее назначение платежа:

«Оплата за стройматериалы по договору поставки № 652/20 от 01.09.2020. Сумма платежа 1200000-00 руб., в том числе НДС 20% — 200000-00 руб.».

Также просим Вас дать письменное согласие на уточнение назначения платежа.

Директор ООО «Лекарь» Ребров Ребров И. Н.

Таким образом покупатель согласовывает изменение в платежном документе с получателем и просит его письменное согласие на это действие. Целесообразнее заранее предусмотреть в договоре возникновение такой ситуации и закрепить в нем пункт о праве плательщика корректировать назначение платежа, уведомляя получателя соответствующим письмом, без необходимости получения его согласия. При таком варианте не придется ждать от партнера ответа, а в письме не понадобится прописывать пункт о его согласии на уточнение.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Источник: https://spmag.ru/articles/pismo-ob-utochnenii-platezha-kontragentu-obrazec-nds