В сложившейся на настоящий момент экономической ситуации банковская гарантия — одна из наиболее популярных финансовых услуг. Она является инструментом страхования финансовых рисков, которые могут возникнуть в связи с отказом контрагента от выполнения обязательств.

Договоры банковской гарантии могут заключаться кредитными (страховыми) организациями на любую необходимую сумму и практически на любые сроки не только с юридическими лицами, но и с ИП.

На основании п.1 ст.369 ГК РФ, банковская гарантия обеспечивает надлежащее исполнение принципалом его обязательства перед бенефициаром (основного обязательства). Таким образом, банковская гарантия является одной из форм обеспечения обязательств и представляет собой поручительство банка*, который гарантирует выполнение обязательства, взятого на себя компанией, обратившейся за такой гарантией.

*Иной кредитной организации, имеющей соответствующую лицензию ЦБ РФ.

В соответствии со ст.368 ГК РФ, по договору банковской гарантии банк выступающий поручителем выдает по просьбе клиента (принципала), письменное обязательство уплатить кредитору клиента (бенефициару) денежную сумму* по представлении бенефициаром письменного требования о ее уплате.

*В соответствии с условиями даваемого гарантом обязательства.

Предоставление банковской гарантии в некоторых случаях является обязательным, например:

- для заключения государственных контрактов,

- при выполнении государственных заказов,

- для участия в тендерах, торгах, конкурсах,

- и т.п.

Согласно п.2 ст.369 ГК РФ, за выдачу банковской гарантии принципал уплачивает гаранту вознаграждение.

Выдача гарантий банками относится к банковским операциям в соответствии с п.8 ч.1 ст.5 Федерального закона от 02.12.1990г. №395-1 «О банках и банковской деятельности».

В соответствии с положениями пп.3 п.3 ст.149 НК РФ, не подлежат налогообложению (освобождаются от налогообложения) НДС на территории РФ операции по исполнению банковских гарантий:

- выдача и аннулирование банковской гарантии,

- подтверждение и изменение условий указанной гарантии,

- платеж по такой гарантии,

- оформление и проверка документов по этой гарантии.

Соответственно, НДС с суммы вознаграждения банком-гарантомкомпании-принципалу не предъявляется.

Иначе обстоит дело с гарантиями, выдаваемыми страховыми организациями. Когда гарантом является страховая компания, то вознаграждение за ее услуги облагается НДС. Суммы «входящего» НДС с вознаграждения гаранту компания-принципал может принять к вычету при соблюдении условий, указанных в п.1 ст.172 НК РФ.

В нашей статье будут рассмотрены особенности бухгалтерского и налогового учета расходов на вознаграждение гаранту у организации-принципала.

На основании каких документов банковская гарантия отражается в учете?

По нормам бухучета все отражаемые на счетах операции должны подтверждаться документами. При этом не имеет значения, балансовые счета при этом задействованы или забалансовые.

Исходя из норм гл. 23 ГК РФ принципал и гарант не обязаны оформлять банковскую гарантию отдельным договором. Однако банкиры не доверяют устной форме договоренностей и описывают нюансы отношений с принципалом в отдельном документе — договоре о выдаче банковской гарантии.

Такой договор обычно содержит все необходимые данные, по которым бенефициар может произвести записи в своем учете (сумма гарантии, срок действия и т. д.).

Гарантия может быть оформлена и в электронной форме. Она составляется в виде электронного документа, который имеет такую же юридическую силу, как и бумажный аналог. Документы подписываются электронной подписью, которая и придает электронному документу юридическую силу. При необходимости бумажный вариант электронной гарантии можно запросить у банка.

С налоговыми нюансами учета банковской гарантии вас познакомит материал «Не каждый банк может выступать гарантом перед налоговой».

Какими проводками банковская гарантия отражается в бухгалтерском учете, расскажем далее.

Способы оформления

Финансовое учреждение при выдаче БГ оговаривают условия предоставления. Зачастую, на официальном сайте финансового учреждения можно найти такую информацию. На данный момент практически все имеют в своем арсенале несколько способов приема документов.

Классический позволяет застраховать сумму в 20 миллионов рублей. Срок рассмотрения заявки может затянуться до трех недель. Как правило, такой способ используют банковские организации, не имеющие возможность предоставить ускоренный процесс рассмотрения.

Ускоренный позволяет получить решение в течение пяти дней. При этом сумма к выдаче достигает 15 миллионов рублей.

Электронный позволяет получить 5 миллионов рублей дистанционным образом. Отправленные документы в банк заверяются электронной подписью. Срок выдачи и рассмотрения составляет 4 дня.

Факт получения/выдачи банковской гарантии в учете у принципала и бенефициара

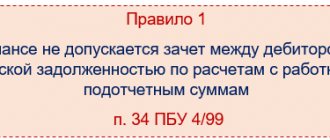

Для учета стоимости банковской гарантии у бенефициара предусмотрен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Списывается полученное обеспечение с забалансового учета по мере погашения задолженности. По каждому полученному обеспечению бенефициару необходимо вести аналитический учет.

По поводу отражения в бухучете банковской гарантии принципалом существует две позиции:

Позиция 1: принципал банковскую гарантию в своем учете не отражает.

Сторонники этой позиции объясняют свою точку зрения тем, что банковскую гарантию принципал:

- получает не для себя, а для бенефициара (своего кредитора);

- гарантию не выдает (ее выдает банк).

Следовательно, отсутствуют основания для применения принципалом забалансовых счетов 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные» для учета банковской гарантии.

Позиция 2: принципалу необходимо отразить банковскую гарантию за балансом.

Такой подход позволяет:

- учесть факт смены кредитора при неисполнении обязательства принципалом (когда гарант становится кредитором вместо бенефициара);

- отражать дополнительные санкции, установленные по соглашению с гарантом (например, специальные неустойки за несвоевременное исполнение обязательств перед гарантом).

От того, насколько достоверна отражаемая на забалансовых счетах информация о банковской гарантии, зависит точность оценки внешними пользователями бухгалтерской отчетности состояния кредиторской задолженности принципала. Особое значение отражение в учете принципала банковской гарантии приобретает в том случае, если сделка крупная и подлежит раскрытию в бухгалтерской отчетности.

Критерии крупной сделки с разъяснениями вы найдете в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Проводки в учете бенефициара и принципала при неисполнении обязательства

Принципалу не всегда удается своевременно выполнить обязательства перед бенефициаром. В таком случае бенефициар может письменно потребовать у гаранта выплату неполученной по договору суммы.

После получения от бенефициара документов и рассмотрения его требования на соответствие условиям выданной гарантии гарант принимает решение о выплате долга принципала (ст. 374-375 ГК РФ).

После признания претензии гарантом бенефициар производит в учете следующие записи:

Банк сообщает принципалу:

- о прекращении гарантии;

- необходимости возмещения суммы, уплаченной банком бенефициару по гарантии.

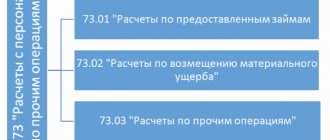

Получив уведомление из банка, принципал в своем учете отражает регрессные требования банка. Какие используются проводки по оплате банковской гарантии, покажем на примере.

ООО «Гринвич» оформило банковскую гарантию сроком на 1 месяц, но за этот период не сумело выплатить продавцу ООО «Коррида» предусмотренную договором купли-продажи сумму 12 378 533 руб. Банк, погасивший это обязательство за ООО «Гринвич», потребовал от него возмещения уплаченной суммы.

В учете принципала появятся две проводки:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 60 | 76 | 12 378 533 | Признано регрессное требование банка |

| 76 | 51 | 12 378 533 | Погашено обязательство перед банком |

Пакет документов

Практически каждое финансовое учреждение имеет свой перечень документов, утвержденный во внутренне политике банка. Именно эти документы позволяют банку определить платежеспособность клиента и выдать ему обязательства.

Как правило, в стандартный перечень входит:

- уставные документы организации, а также бухгалтерские проводки и учредительные документы;

- анкету представителя организации;

- выписка из налоговой службы;

- справка о полномочиях руководителей компании.

Пример проводок у бенефициара: получение и списание гарантии

Рассмотрим пример, помогающий бенефициару сориентироваться по основным проводкам в бухучете.

ООО «Трейдинг» закупило партию товаров стоимостью 1 693 461 руб. на условиях отсрочки платежа. Продавец ПАО «Поставка» затребовал в качестве обеспечения обязательства по оплате банковскую гарантию.

Проводки у бенефициара (ПАО «Поставка») после получения гарантии и поставки товара:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 008 | — | 1 693 461 | Отражена за балансом полученная банковская гарантия |

| 62 | 90 | 1 693 461 | Отгружен товар покупателю ООО «Трейдинг» |

Покупатель в обозначенный договором срок товар не оплатил. ПАО «Поставка» направило в банк письменное сообщение о необходимости уплаты долга принципала по банковской гарантии, приложив необходимые документы.

После рассмотрения документов и их проверки банк перечислил деньги по гарантии. В учете ПАО «Поставка» произведены следующие проводки:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 1 693 461 | Получены деньги от банка по гарантии |

| 76 | 62 | 1 693 461 | Погашен долг ООО «Трейдинг» |

| — | 008 | 1 693 461 | Списано обеспечение оплаты с забалансового учета |

Если бы покупатель вовремя погасил задолженность за товар, в учете бенефициара было бы значительно меньше бухгалтерских проводок. Всё ограничилось бы отражением и списанием полученного обеспечения на забалансовом счете.

Преимущества и недостатки обеспечения

Несмотря на такую популярность в последнее время БГ, она имеет ряд преимуществ и недостатков.

Универсальный финансовый продукт никогда не станет интересен каждому. В любом виде есть свои особенности. Поэтому к оформлению нужно подходить с особой серьезностью, дабы не получить некачественный банковский товар.

Преимущества:

- оформление БГ происходит в короткие сроки;

- банк затребует не большое количество документов;

- доверие и обеспеченность обязательств;

- легкость при оформлении компенсации;

- появляется возможность участия в тендерах;

- отсрочка уплаты платежей.

Недостатки:

- большая цена финансового инструмента;

- выплата компенсации без ведома принципала по предоставленным подтверждающим документам;

- действие не прекращается даже после выполненной работы;

- возможность отзыва лицензии у гаранта.

Что влияет на порядок бухгалтерского учета оплаты комиссии за выдачу гарантии?

Выдача гарантии — это платная услуга. Комиссия кредитного учреждения за выдачу гарантии может устанавливаться по-разному:

- в твердой сумме;

- в процентах от суммы гарантии;

- иным способом.

Кроме того, гарант может устанавливать дополнительные условия оплаты комиссии по выдаче банковской гарантии. Он может потребовать от принципала уплатить комиссию единовременно всей суммой или выплачивать частями в течение срока действия гарантии.

Всё это оказывает влияние не только на порядок бухгалтерского учета данного вида расходов, но и требует от принципала дополнительной проработки своей учетной политики (об этом расскажем в последующих разделах).

Что учесть при составлении учетной политики в 2021 году, узнайте в этой публикации.

Далее мы расскажем о нюансах бухгалтерского учета комиссии за выдачу банковской гарантии и проводках, применяемых для отражения данного вида расхода.

Два вида проводок для отражения комиссии по банковской гарантии при покупке имущества

Поставщик дорогостоящего оборудования или продавец здания может поставить обязательным условием при заключении договора с покупателем наличие банковской гарантии. В бухучете покупателя вознаграждение гаранту будет признаваться расходом. Однако учет этого расхода будет различным в зависимости от того, в какой момент он осуществлен: до постановки купленного имущества на учет или после него. В каждом случае применяется свой набор бухгалтерских проводок по отражении комиссии за выдачу банковской гарантии.

- Вознаграждение гаранту уплачено до того, как приобретенное имущество отразили на счетах бухучета.

Какие используются проводки по учету банковской гарантии у принципала в такой ситуации? Сумма вознаграждения гаранту включается в стоимость приобретенного актива, так как этот расход непосредственно связан с его приобретением (п. 6 ПБУ 5/01«Учет материально-производственных запасов», п. 8 ПБУ 6/01 «Учет основных средств»).

Для такого случая применяется следующий набор проводок:

Указанная учетная схема отражает проводки по оплате банковской гарантии и по ее отражению в составе кредиторской задолженности до момента перечисления денег принципалом.

ПАО «Современные технологии» планирует приобрести офисное здание стоимостью 150 364 199 руб. у ООО «Недвижимость+». В качестве обеспечения обязательств покупатель предоставил продавцу банковскую гарантию.

Условия предоставления гарантии:

- вознаграждение банку (4% от суммы сделки) — 6 014 568 руб. (150 364 199 руб. × 4%);

- срок действия гарантии — 1 месяц;

- порядок уплаты комиссии — единовременно всей суммой.

ПАО «Современные технологии» уплатило комиссию и выкупило у продавца недвижимость. В бухучете произведены записи:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 6 014 568 | Перечислена комиссия банку-гаранту |

| 08 | 76 | 6 014 568 | Сумма вознаграждения гаранту учтена в стоимости здания |

| 08 | 60 | 150 364 199 | Стоимость здания отражена в составе внеоборотных активов |

| 01 | 08 | 156 378 767 (150 364 199 + 6 014 568) | Здание учтено в составе основных средств принципала |

О нюансах налогового учета банковской гарантии рассказываем в этой статье.

- Гарантия выдана после того, как стоимость актива была сформирована.

Здесь нормы бухучета не позволяют учесть сумму вознаграждения гаранта в первоначальной стоимости актива. После того как учетная стоимость имущества сформирована, изменять ее не разрешается.

В такой ситуации признается прочий расход и производятся проводки:

Ситуация опасная, если вознаграждение гаранту, уплаченное до того, как первоначальная стоимость актива будет сформирована, будет учтено в составе прочих расходов. Это вызовет искажение величины налога на имущество, который рассчитывается по данным бухучета. Учитывая, что с 2021 года из налогооблагаемой базы исключается стоимость движимого имущества, неправомерное списание вознаграждения гаранту в составе прочих расходов исказит базу по налогу на имущество, если покупатель приобрел недвижимость.

Классификация расхода зависит от предмета основной сделки

Затраты на оплату услуг банков могут учитываться:

а) в составе прочих расходов, связанных с производством и реализацией (подп. 25 п. 1 ст. 264 НК РФ);

б) в составе внереализационных расходов как затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией (подп. 15 п. 1 ст. 265 НК РФ).

В любом из вариантов дата осуществления расходов определяется на основании подпункта 3 пункта 7 статьи 272 Налогового кодекса.

Какой из названных статей отдать предпочтение и в чем будет проявляться разница? Решение нужно принимать, исходя из существа конкретной ситуации. Учтите, что внереализационные расходы признаются единовременно в полной сумме, то есть распределению на периоды времени не подлежат. Это правило установлено в пункте 2 статьи 318 Налогового кодекса.

Если банковские гарантии применяются для обеспечения обязательств, непосредственно связанных с производством и реализацией, то затраты на их приобретение нужно рассматривать как прочие расходы. К этой категории относятся гарантии, приобретенные для ведения видов экономической деятельности, закрепленных за вашей компанией в ЕГРЮЛ. Примеры:

- подпункт 2 пункта 1 статьи 12.1 Федерального закона от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости …»;

- пункт 10 статьи 6 Федерального закона от 29 декабря 2006 г. № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр…»;

- статья 141 Федерального закона от 27 ноября 2010 г. № 311-ФЗ «О таможенном регулировании в Российской Федерации».

В правоотношениях с органами государственной власти связь банковских гарантий с производством или реализацией может быть косвенной. В этих случаях вознаграждение гаранту следует классифицировать как внереализационный расход. К этой категории относятся гарантии, предусмотренные налоговым законодательством:

- в связи с изменением срока уплаты налога (п. 5 ст. 61 НК РФ);

- при взыскании недоимок, штрафов и пеней (подп. 1 п. 11 ст. 101 НК РФ);

- при заявительном порядке возмещения НДС (подп. 2 п. 2 ст. 176.1 НК РФ);

- вместо авансовой уплаты акцизов (п. 11 ст. 204 НК РФ).

Такое условие нейтрализует риски и обеспечивает беспромедлительные поступления в бюджет. А еще банковские гарантии могут служить обеспечением возврата бюджетных кредитов (п. 3 ст. 93.2 Бюджетного кодекса РФ).

Обратите внимание

Минфин России и Федеральная таможенная служба ведут реестры банков, гарантии которых принимают налоговые и таможенные органы. Очевидно, в такие перечни включают наиболее надежные и стабильные банки, которым не грозит отзыв лицензий. На эти реестры вы можете опираться при выборе обслуживающего банка (п. 3 ст. 74.1 НК РФ, приказ ФТС России от 2 сентября 2013 г. № 1644).

Особенности учетной политики и проводки при отражении вознаграждения гаранту по договору займа

Расходы на оплату вознаграждения гаранту могут возникнуть у заемщика, когда оформление гарантии является одним из условий получения заемных средств. При таких обстоятельствах требуется учесть нормы ПБУ 15/2008 «Учет расходов по займам и кредитам»:

- по п. 7 расходы по займам относятся к прочим расходам;

- по п. 8 допускается равномерное признание допрасходов по займам в составе прочих расходов в течение периода действия договора займа.

Как заемщик будет списывать допрасходы по займам, он должен указать в своей учетной политике:

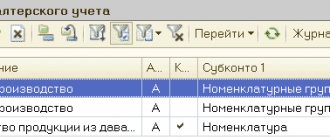

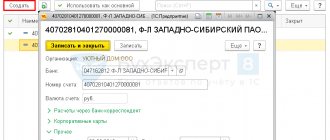

Какие проводки применяются в бухучете в таком случае, смотрите на рисунке ниже:

Какой бы способ отражения расходов по займам в виде вознаграждения гаранту ни выбрал заемщик, используемые при этом счета бухучета будут одинаковыми.

Банковская гарантия по госконтракту: какой вид расхода и как учесть?

Если для исполнения обязательств по госконтракту (или госзаказу) требуется получение банковской гарантии, суммы вознаграждений гаранту могут учитываться как:

- расход по обычным видам деятельности; или

- прочий расход.

Учитывать вознаграждение гаранту единовременно или постепенно, зависит от вида обязательств компании, обеспечиваемых гарантией:

Корреспонденция счетов для учета вознаграждения гаранту аналогична вышеописанным:

С нюансами заключения и исполнения государственных контрактов вас познакомят материалы нашего сайта:

- «Заключение контракта без лимитов бюджетных обязательств»;

- «Правомерно ли уплачивать ЕНВД при реализации товаров по государственным и муниципальным контрактам?».

Если гарантия выдана с целью обеспечить иные обязательства

Под иными обязательствами подразумевается, с каким видом деятельности они связаны:

- если речь идет об основной деятельности, то учет ведется на счете 90;

- если это прочие доходы и расходы, то применяется счет 91.

Следует учесть, как будет поступать доход:

- если в течение одного периода, то сумма учитывается полностью в тот момент, когда расход был произведен;

- в ситуации, когда доход будет поступать на протяжении нескольких отчетных периодов, то вознаграждение должно быть распределено между ними пропорционально размеру дохода.

Итоги

У бенефициара и принципала при отражении банковской гарантии бухгалтерские проводки используются с применением балансовых и забалансовых счетов учета. Факт получения и списания гарантии фиксируется за балансом. А при отражении расходов по оплате комиссии за ее выдачу используется корреспонденция счетов 51 «Расчетные счета» и 76 «Расчеты с разными дебиторами и кредиторами». Расходы на уплату вознаграждения банку за выдачу гарантии отражаются на счетах в зависимости от вида актива, для приобретения которого она оформлена. Если первоначальная стоимость актива не сформирована, а комиссия оплачена, ее сумма увеличивает первоначальную стоимость. В остальных случаях комиссия учитывается как прочий расход и отражается в бухучете на счете 91.2 «Прочие расходы».

Источники: Гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.