Каждый хозяйствующий субъект вправе распоряжаться собственным имуществом по своему усмотрению. Может его использовать в деятельности, продавать, менять… А вот дарить не может: ГК РФ не позволяет (п. 4 ст. 575). Правда, не существует запрета на передачу имущества на безвозмездной основе. Впрочем, не о том речь. Известно, что налоговые последствия каждого варианта использования имущества могут быть разными, причем в зависимости не только от самого варианта, но и от вида имущества. Поговорим о передаче (безвозмездной и не только) имущества одним субъектом другому и об обложении НДС подобных операций.

Прежде всего, что же имеется в виду под термином «имущество» в целях применения налогового законодательства? Как сказано в п. 2 ст. 38 НК РФ, под ним подразумеваются все виды объектов гражданских прав, поименованных в ГК РФ (а точнее, в ст. 128 ГК РФ), относящихся к имуществу, за исключением имущественных прав. То есть имущество – это в том числе и товар, и денежные средства, и ценные бумаги и готовая продукция – вообще любая вещь, имеющая денежную оценку. В общем случае передача права собственности на имущество (даже если это происходит на безвозмездной основе) – объект обложения НДС (п. 1 ст. 146 НК РФ).

В каких же ситуациях руководство организации, находясь в здравом уме, распорядится передать кому-то что-то свое, кровное? На самом деле вариантов немного. Благотворительность исключим сразу – это отдельная тема. Остается по большому счету передача имущества в уставный капитал другой организации либо передача в качестве вклада в имущество указанной организации. И если первая операция регламентирована нормами НК РФ, причем механизм ее осуществления описан довольно подробно, то вторая напрямую в НК РФ не упоминается, и ее осуществление, как следствие, является поводом для вопросов и толкований.

Неденежные вклады в уставный капитал

Иногда в уставный капитал вкладывают не деньги, а имущество или нематериальные активы.

Восстановление НДС при неденежных вкладах

Если участник-плательщик НДС вносит вклад в виде имущества, имущественных прав или нематериальных активов (НМА), то он в общем случае должен восстановить ранее принятый к вычету НДС (пп.1 п. 3 ст. 170 НК РФ). Для основных средств и НМА налог нужно восстановить пропорционально остаточной стоимости объекта, без учёта переоценки. Для других видов имущества, а также для имущественных прав нужно восстановить НДС в полном объёме.

НДС с неденежного вклада в УК нужно восстанавливать, если одновременно выполняются два условия.

- По объекту, который вкладывают в уставный капитал, при покупке приняли НДС к вычету. Или при строительстве, модернизации и других видах капитальных вложений, если речь идёт об основных средствах и нематериальных активах.

- На момент передачи вклада в УК участник был плательщиком НДС.

Не нужно восстанавливать НДС, если:

- Участник не принимал к вычету НДС при покупке (строительстве, модернизации и т.п.). Например, если продавец (подрядчик) или сам участник на момент совершения сделки использовали специальные налоговые режимы.

- Участник не является плательщиком НДС на момент передачи вклада в УК.

- Остаточная стоимость основного средства или НМА на момент передачи вклада равна нулю.

Как определить сумму НДС для восстановления

НДС нужно восстанавливать, исходя из того размера, в котором он был фактически принят к вычету, вне зависимости от последующих изменений налоговой ставки.

Если на момент передачи имущества в УК не сохранились входные счета-фактуры, то НДС к восстановлению нужно определить расчётным путем. Для этого умножьте остаточную стоимость имущества на ставку НДС, которая действовала в периоде его приобретения или строительства (письмо Минфина РФ от 22.01.2020 № 03-07-11/3137).

Если стоимость объекта основных средств была увеличена из-за реконструкции или модернизации, то:

- нужно учесть для восстановления весь «входной» НДС: как с затрат на покупку (строительство), так и с расходов на модернизацию;

- для расчёта доли НДС к восстановлению нужно использовать остаточную стоимость объекта с учётом всех произведенных улучшений.

Во всех ситуациях нужно использовать стоимость по данным бухучёта. Оценка рыночной стоимости имущества при его передаче в УК никак не влияет на сумму восстановленного НДС.

Пример 1.

ООО «Рассвет» — плательщик НДС и участник ООО «Заря». Собственник вносит в качестве вклада в УК дочерней компании следующие активы.

- Здание гаража, приобретённое в 2010 году за 2 360 тыс. руб., в т.ч. НДС — 360 тыс. руб. В 2021 году здание было реконструировано, затраты на реконструкцию составили 240 тыс. руб., в т.ч. НДС — 40 тыс. руб. Остаточная стоимость гаража без НДС на момент передачи — 1 500 тыс. руб.

- Автомобиль, приобретённый в 2021 году за 600 тыс. руб., в т.ч. НДС — 100 тыс. руб. Остаточная стоимость автомобиля без НДС на момент передачи — 400 тыс. руб.

- Запчасти, купленные в 2021 году за 120 тыс. руб., в т.ч. НДС — 20 тыс. руб.

Чтобы определить сумму НДС к восстановлению по зданию гаража и автомобилю, нужно разделить входной налог по каждому объекту на первоначальную стоимость без НДС и умножить на остаточную стоимость.

Для гаража:

НДС = (360 40) / 2000 Х 1500 = 300 тыс. руб.

Для автомобиля:

НДС = 100 / 500 Х 400 = 80 тыс. руб.

С запчастями проще — компания должна восстановить всю сумму налога, взятого к вычету при их покупке, т.е. 20 тыс. руб.

Общая сумма НДС, которую должно восстановить ООО «Рассвет» при передаче имущества в УК ООО «Заря», составит:

НДС = 300 80 20 = 400 тыс. руб.

Как восстановление НДС отразится на дочерней компании

Дочерняя компания может взять к вычету НДС при получении неденежного вклада в УК (п. 11 ст. 171 НК РФ). Но для этого нужно, чтобы одновременно выполнялись следующие условия.

- Передающая сторона восстановила НДС.

- НДС выделен в накладной, акте приёма-передачи, либо в других сопроводительных документах на передаваемые ценности или права. Счёт-фактура в данном случае не требуется, так как передача имущества в УК — это не реализация и нет начисления НДС.

- Дочерняя компания платит НДС и планирует использовать полученные ценности для облагаемых НДС операций.

Если передающая сторона полностью владеет дочерней компанией, или её большей частью, то эти две организации можно рассматривать как единую структуру. Тогда при соблюдении перечисленных условий никаких потерь для бизнеса в целом не будет. Участник восстановит НДС к уплате в бюджет, а дочерняя компания одновременно поставит эту же сумму к вычету.

Невыгодной для бизнесмена будет ситуация, когда участник платит НДС, а дочерняя компания использует один из специальных налоговых режимов. Тогда сумма НДС, восстановленная при передаче вклада в УК, будет потеряна для бизнеса.

Как надо было сделать

Если учредитель, передавая имущество, не выделил НДС отдельной строкой, нужно потребовать от него переоформить документы. И только получив правильные бумаги (с выделенной суммой налога), принимающая сторона сможет принять налог к вычету.

Пример 2

Воспользуемся условиями предыдущего примера.

Но предположим, что сопроводительные документы были оформлены верно (с выделенной суммой налога).

Проводки будут такими:

ДЕБЕТ 75 КРЕДИТ 80

— 500 000 руб. – отражена задолженность учредителя по передаче имущества в уставный капитал;

ДЕБЕТ 08 КРЕДИТ 75

— 500 000 – отражена стоимость оборудования, полученного в качестве вклада в уставный капитал;

ДЕБЕТ 19 КРЕДИТ 75

— 90 000 руб. – учтен НДС по полученному оборудованию;

ДЕБЕТ 01 КРЕДИТ 08

— 500 000 руб. – оборудование введено в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 90 000 руб. – принят к вычету НДС по полученному оборудованию.

Передача имущества участникам ООО в счёт уменьшения УК

При уменьшении уставного капитала закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» не обязывает компанию выплачивать участникам разницу в стоимости долей. Но нет и запрета на это, поэтому ООО имеет право провести такие выплаты.

Передача имущества участникам освобождается от НДС в следующих случаях.

- При выходе участника из общества.

- При распределении имущества ликвидируемого общества.

Эти операции не признаются объектом обложения НДС в соответствии с пп. 1 п. 2 ст. 146 НК РФ с учетом п. 3 ст. 39 НК РФ.

Но если ООО выдаёт участнику разницу в счёт уменьшения УК в виде имущества, освобождения от НДС не будет. Компания при этом не ликвидируется, а участник — остаётся в обществе, хотя и с меньшим размером доли. Такая передача имущества признаётся реализацией и компания должна начислить НДС на общих основаниях (Письмо Минфина РФ от 12.04.2019 № 03-07-11/26069). Как в таком случае определить налоговую базу, т.е. стоимость передаваемого имущества без НДС — Минфин не разъяснил. Здесь можно по аналогии применить подход, который установлен для имущественных вкладов при формировании уставного капитала (ст. 15 закона № 14-ФЗ).

- Если стоимость имущества не превышает 20 тыс. руб., то его денежную оценку должно единогласно утвердить общее собрание участников ООО.

- Если имущество стоит дороже 20 тыс. руб. — необходимо привлечь независимого оценщика.

На стоимость передаваемых ценностей без НДС нужно начислить налог по прямой ставке 20% (или 10%, если имущество относится к одной из льготных категорий). Участник общества, который получит имущество, не сможет возместить НДС по нему, даже если и является плательщиком НДС: такой вид вычета не предусмотрен в ст. 171 НК РФ.

Пример 2.

Собственники ООО «Заря» решили уменьшить уставный капитал. В качестве компенсации уменьшения своей доли ООО «Рассвет» получило автомобиль. По данным независимого оценщика, его рыночная стоимость без НДС на момент передачи составила 300 тыс. руб.

Поэтому ООО «Заря» при передаче автомобиля должно начислить налог в сумме:

НДС = 300 Х 20% = 60 тыс. руб.

ГЛАВБУХ-ИНФО

Корреспонденция счетов:

Гражданско-правовые отношения

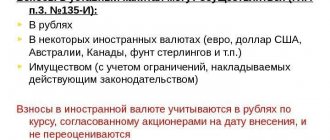

Уставный капитал общества составляется из номинальной стоимости долей его участников (п. 1 ст. 90 Гражданского кодекса РФ, п. 1 ст. 14 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»). Оплата долей в уставном капитале общества может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными имеющими денежную оценку правами (п. 1 ст. 15 Федерального закона N 14-ФЗ).

Денежная оценка имущества, вносимого для оплаты долей в уставном капитале общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно (п. 2 ст. 15 Федерального закона N 14-ФЗ).

В рассматриваемом случае доля в уставном капитале оплачивается неденежными средствами путем передачи имущества (ОС).

С 01.09.2014 денежная оценка неденежного вклада в уставный капитал общества должна быть проведена только независимым оценщиком. Участники общества не вправе определять денежную оценку неденежного вклада в размере, превышающем сумму оценки, определенную независимым оценщиком (п. 2 ст. 66.2 ГК РФ, пп. «г» п. 24 ст. 1, ч. 1 ст. 3 Федерального закона от 05.05.2014 N 99-ФЗ «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации»).

Отметим, что до указанной даты для определения номинальной стоимости доли участника в уставном капитале общества, оплачиваемой неденежными средствами, обязанность привлечения независимого оценщика возникала только в случае, если данная номинальная стоимость составляла более чем двадцать тысяч рублей (абз. 2 п. 2 ст. 15 Федерального закона N 14-ФЗ).

Налог на добавленную стоимость (НДС)

Передача ОС в качестве вклада в уставный капитал ООО не признается объектом налогообложения по НДС (пп. 1 п. 2 ст. 146, пп. 4 п. 3 ст. 39 Налогового кодекса РФ).

При этом согласно пп. 1 п. 3 ст. 170 НК РФ у передающей стороны возникает обязанность по восстановлению НДС, ранее принятого к вычету при приобретении данного имущества. При передаче в оплату доли ОС НДС восстанавливается в сумме, пропорциональной его остаточной (балансовой) стоимости (без учета переоценок). В рассматриваемой ситуации восстановленная сумма НДС составляет 32 400 руб. (180 000 руб. x 18%).

Восстановленная сумма НДС указывается отдельной строкой в документах, которыми оформляется передача вклада, при этом счет-фактура не оформляется (абз. 3 пп. 1 п. 3 ст. 170 НК РФ). НДС восстанавливается в том налоговом периоде, на который приходится дата передачи ОС (т.е. дата подписания акта о приеме-передаче объекта основных средств).

Подробную информацию о порядке восстановления НДС при передаче имущества в качестве вклада в уставный капитал см. в Практическом пособии по НДС.

Бухгалтерский учет

Выбытие активов в качестве вклада в уставный капитал другой организации не признается расходами организации (п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Стоимость объекта ОС, который выбывает в том числе в связи с передачей в уставный капитал другой организации, подлежит списанию с бухгалтерского учета (п. 29 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Для отражения выбытия объектов ОС к счету 01 «Основные средства» может открываться аналитический счет 01-в «Выбытие основных средств», по дебету которого отражается первоначальная стоимость выбывающего объекта, а по кредиту — сумма накопленной амортизации (Инструкция по применению Плана счетов бухгалтерского учета и финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Бухгалтерские записи по отражению операций, связанных с выбытием ОС, производятся в порядке, установленном Инструкцией по применению Плана счетов, и приведены ниже в таблице проводок.

Вклад в уставный капитал другой организации является финансовым вложением и отражается по дебету счета 58 «Финансовые вложения», субсчет 58-1 «Паи и акции», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами» (п. п. 2, 3 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденного Приказом Минфина России от 10.12.2002 N 126н, Инструкция по применению Плана счетов).

Финансовые вложения, оплачиваемые неденежными средствами, принимаются к учету по первоначальной стоимости (п. 8 ПБУ 19/02), которая определяется в порядке, установленном абз. 1 п. 14 ПБУ 19/02, как стоимость объекта ОС, переданного в оплату приобретаемых финансовых вложений. При внесении объекта ОС в качестве неденежного вклада в уставный капитал стоимость такого объекта определяется на основании имеющегося заключения независимого оценщика. Такие разъяснения приведены в п. 8 Толкования Р101 «Первоначальная оценка финансовых вложений, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами» (принято Комитетом по толкованиям 25.02.2010, утверждено в итоговой редакции 11.05.2010) .

В п. 10 Толкования Р101 также разъясняется, что финансовое вложение, полученное по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, первоначально оценивается по стоимости передаваемого имущества, определяемой в соответствии с п. 8 Толкования Р101, увеличенной на понесенные организацией затраты, связанные со сделкой, и скорректированной на денежные компенсации, предоставленные сторонами друг другу. Разница между стоимостью передаваемого имущества, примененной для первоначальной оценки финансового вложения, и его балансовой стоимостью (себестоимостью) относится на финансовые результаты в составе соответственно доходов или расходов.

Сумма НДС, подлежащая восстановлению с остаточной стоимости ОС, также включается в первоначальную стоимость финансовых вложений, что отражается записью по дебету счета 58, субсчет 58-1, и кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям» (по данному вопросу см. Письмо Минфина России от 19.12.2006 N 07-05-06/302 «Рекомендации по проведению аудита годовой бухгалтерской отчетности организаций за 2006 год»). Соответственно, первоначальная стоимость финансового вложения составит 232 400 руб. (200 000 руб. + 32 400 руб.).

В рассматриваемой ситуации определенная независимым оценщиком стоимость передаваемого ОС превышает его балансовую (остаточную) стоимость на 20 000 руб. (200 000 руб. — 180 000 руб.). Указанная разница признается прочим доходом организации и отражается по дебету счета 76 и кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» (п. 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, Инструкция по применению Плана счетов).

Налог на прибыль организаций

Расходы в виде взноса в уставный капитал при налогообложении прибыли не учитываются (п. 3 ст. 270 НК РФ).

При передаче имущества в качестве оплаты приобретаемой доли у участника не возникает прибыли (убытка). Стоимость приобретаемой участником доли признается равной стоимости (остаточной стоимости) вносимого имущества, определяемой по данным налогового учета на дату перехода права собственности, с учетом дополнительных расходов, которые признаются участником в целях налогообложения при таком внесении (пп. 2 п. 1 ст. 277 НК РФ).

В отношении суммы восстановленного НДС отметим, что согласно официальной позиции суммы восстановленного НДС не признаются расходом при налогообложении прибыли. Подборку писем Минфина России, ФНС России и УФНС России по г. Москве по данному вопросу см. в Энциклопедии спорных ситуаций по налогу на прибыль.

Применение ПБУ 18/02

Поскольку признанный в бухгалтерском учете прочий доход в сумме превышения стоимости передаваемого объекта ОС по оценке независимого оценщика над остаточной стоимостью этого ОС при определении налоговой базы по налогу на прибыль не учитывается, в бухгалтерском учете возникают постоянная разница и соответствующий ей постоянный налоговый актив (ПНА) (п. п. 4, 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н). Бухгалтерская запись по отражению ПНА производится в порядке, установленном Инструкцией по применению Плана счетов, и приведена в таблице проводок

Обозначения аналитических счетов, используемые в таблице проводок

К балансовому счету 01:

01-э «Основные средства в эксплуатации»;

01-в «Выбытие основных средств».

К балансовому счету 68 «Расчеты по налогам и сборам»:

68-НДС «Расчеты по НДС»;

68-пр «Расчеты по налогу на прибыль».

| Кредит | Сумма, руб. | Первичный документ | ||

| Принято к учету финансовое вложение в виде вклада в уставный капитал по стоимости имущества, установленной независимым оценщиком | 58-1 | 76 | 200 000 | Свидетельство о государственной регистрации ООО,Решение участников об оценке неденежного вклада,Договор об учреждении ООО |

| Списана первоначальная стоимость ОС, передаваемого в счет вклада в уставный капитал | 01-в | 01-э | 400 000 | Акт о приеме-передаче объекта основных средств |

| Списана сумма начисленной амортизации по выбывающему ОС | 02 | 01-в | 220 000 | Акт о приеме-передаче объекта основных средств |

| Списана остаточная стоимость выбывающего ОС | 76 | 01-в | 180 000 | Акт о приеме-передаче объекта основных средств |

| Восстановлен НДС в сумме, пропорциональной остаточной стоимости переданного ОС | 19 | 68-НДС | 32 400 | Бухгалтерская справка-расчет |

| Восстановленный НДС отнесен на увеличение первоначальной стоимости финансового вложения | 58-1 | 19 | 32 400 | Бухгалтерская справка |

| Признан прочий доход в виде разницы между стоимостью переданного ОС, установленной независимым оценщиком, и остаточной стоимостью этого ОС | 76 | 91-1 | 20 000 | Бухгалтерская справка-расчет |

| Отражен ПНА(20 000 x 20%) | 68-пр | 99 | 4000 | Бухгалтерская справка-расчет |

———————————

Заметим: из абз. 2 п. 85 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н, следует, что первоначальная стоимость финансового вложения в виде доли в уставном капитале ООО, оплаченной передачей объекта ОС, определяется как остаточная стоимость этого объекта ОС (см. также Письмо Минфина России от 18.10.2007 N 07-05-06/259). Вместе с тем, поскольку учет финансовых вложений регулируется ПБУ 19/02 и нормы ПБУ 19/02 являются приоритетными по отношению к нормам Методических указаний, в рассматриваемой ситуации исходим из условия, что организация при определении первоначальной стоимости финансовых вложений, оплаченных неденежными средствами, руководствуется порядком, установленным п. 14 ПБУ 19/02.

М. С. Радькова Консультационно-аналитический центр по бухгалтерскому учету и налогообложению

| < Предыдущая | Следующая > |

Вывод

Если плательщик НДС делает неденежный взнос в уставный капитал другой организации, нужно восстановить сумму НДС, который брали к вычету при покупке или создании передаваемых ценностей.

Если дочерняя компания тоже платит НДС, то она может взять к вычету налог, который восстановил учредитель при передаче взноса в УК.

Чтобы компенсировать восстановленный НДС, или вообще не восстанавливать его, целесообразно делать неденежные взносы в УК только если:

- и участник, и дочерняя компания платят НДС;

- участник не платит НДС;

- при покупке или создании объекта участник не брал НДС к вычету;

- передаются основные средства или НМА, остаточная стоимость которых равна нулю.

При уменьшении уставного капитала компания может компенсировать участнику разницу в стоимости его доли. Если эта компенсация будет выдана в виде имущества, то дочерняя компания должна будет заплатить НДС. При этом участник не сможет взять к вычету сумму НДС, начисленного дочерней компанией.

Чтобы не платить лишний НДС, лучше выдавать участникам общества компенсацию деньгами, а не имуществом.

Общий порядок восстановления НДС по недвижимости

В некоторых ситуациях НДС, принятый к вычету, необходимо восстановить, то есть доначислить к уплате в бюджет.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Восстановление НДС: когда это нужно

Восстановление НДС по недвижимому имуществу происходит в порядке, который предусмотрен статьей 171.1 НК РФ.

Этот порядок особый. Восстанавливают НДС в конце каждого календарного года в течение 10 лет. Отсчет этого срока начинается с первого числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

В течение 10 лет в конце каждого календарного года нужно восстанавливать 1/10 суммы НДС, ранее принятой к вычету. Для этого по итогам каждого года определяют долю отгруженных товаров (работ, услуг), которые не облагаются НДС, в общей стоимости отгруженных товаров (работ, услуг) за год.

Такой порядок применяют фирмы, которые приобрели недвижимость, приняли НДС по ней к вычету, а затем стали использовать это имущество для операций, не облагаемых налогом (п. 3 ст. 171.1 НК РФ). Это главное условие для постепенного восстановления вычета.