Как НКО перейти на УСН

Все организации, которые планируют перейти на УСН, должны соблюдать ряд условий (ст. 346.12 НК РФ):

- Ограничения по виду деятельности (финансовая, продажа подакцизных товаров, азартные игры). Но, как правило, НКО не занимаются такими видами бизнеса.

- Отсутствие филиалов. Чтобы избежать проблем – можно зарегистрировать подразделение, как представительство.

- Доля юридических лиц в уставном капитале не должна превышать 25%. У НКО уставного капитала нет, поэтому это ограничение к ним не относится.

- Годовая выручка не должна превышать 150 млн руб. НКО должны учитывать только выручку от предпринимательской деятельности.

- Остаточная стоимость основных средств не должна быть больше 150 млн руб. Здесь учитывается только амортизируемое имущество, т.е. те объекты, которые НКО использует для коммерческой деятельности.

- Среднесписочная численность сотрудников не должна превышать 100 человек.

Выбор между вариантами УСН «Доходы» и «Доходы минус расходы» НКО должны делать по тем же принципам, что и коммерческие организации. В общем случае, чем выше доля затрат на предпринимательскую деятельность в доходах, тем выгоднее будет второй вариант.

Порядок перехода на УСН для НКО также не отличается от общего (ст. 346.13 НК РФ). Новая организация должна подать заявление в ИФНС в течение 30 дней с даты регистрации. Действующее НКО может перейти на УСН с начала следующего года. Для этого нужно подать заявление до 31 декабря.

Ограничение по доле участия других фирм

Один из критериев, которые ограничивают право на применение УСН, связан с долей участия юридических лиц в уставном капитале организации, применяющей данный спецрежим, – не более 25%. Ограничение по доле участия других компаний в уставном капитале компании должно соблюдаться:

- на дату начала работы на УСН. В противном случае фирма не приобретет право на применение УСН;

- во время применения УСН. Компания, которая нарушит данное требование в этот период, утрачивает право на применение “упрощенки”.

Финансисты отмечают, что при изменении состава участников организации и их доли участия компания представляет в регистрирующий орган документы для регистрации изменений, которые были внесены в учредительный документ (п. 2 ст. 18 Федерального закона от 08.08.2001 № 129-ФЗ). При этом регистрация осуществляется в срок не более чем 5 рабочих дней со дня представления документов в регистрирующий орган, если иное не предусмотрено указанным федеральным законом. По общему правилу, перейти на упрощенную систему можно с 1 января нового года. О переходе на “упрощенку” с начала нового года нужно уведомить налоговиков не позднее 31 декабря предшествующего года. Для этого надо подать в налоговую инспекцию уведомление (п. 1 ст. 346.13 НК РФ).

В комментируемом письме Минфин России отмечает, что данный порядок применяется и в том случае, если компания переходит на УСН после выполнения условия о доле участия других юрлиц в ее уставном капитале. Например, если изменения в учредительных документах организации были зарегистрированы в ЕГРЮЛ до 1 января 2021 года, то она сможет применять “упрощенку” с начала 2021 года. Кстати, если компания имеет долю участия в ней других организаций более 25% и, несмотря на это, применяет УСН, ИФНС не обязана предупреждать ее о налоговых последствиях (письмо Минфина России от 22.01.2018 № 03-11-11/3052).

Связано это с тем, что налоговики обязаны бесплатно информировать компании и ИП об их правах, о налоговом законодательстве, о порядке расчета налогов и сборов и пр. (подп. 4 п. 1 ст. 32 НК РФ). Порядок информирования прописан в административном регламенте ФНС (приложение к приказу Минфина России от 02.07.2012 № 99н). Но инспекции не обязаны предупреждать о налоговых последствиях те организации, которые, несмотря на долю участия в них других компаний свыше 25%, применяют УСН. Об этом не сказано ни в Налоговом кодексе, ни в административном регламенте.

Особенности налогового учета НКО на УСН

На «упрощенку» обычно переходят НКО, которые, наряду с основной, ведут коммерческую деятельность.

Поэтому необходимо организовать раздельный учет. Целевые поступления на ведение некоммерческой деятельности не облагаются налогом. Важно, чтобы в назначении платежа было однозначно указано, что речь идет не о выручке, а о целевых взносах.

Если выбран объект УСН «Доходы минус расходы», то затраты, которые прямо относятся к предпринимательской деятельности, уменьшают налоговую базу. Те расходы, которые связаны с некоммерческой деятельностью, не влияют на расчет налога.

«Смешанные» виды расходов, которые относятся к обоим видам, нужно распределить, отразив методику в учетной политике.

Удобнее всего делить расходы пропорционально выручке от коммерческой и некоммерческой деятельности, по аналогии с ситуацией, когда УСН совмещается с другими налоговыми режимами (п. 8 ст. 346.18 НК РФ).

Тем, кто перешел на УСН с общей налоговой системы, нужно помнить, что при «упрощенке» доходы и расходы признаются «по оплате», т.е. в те периоды, когда деньги поступили или были списаны со счета.

УСН-налог при операциях с долями

Облагаемого единым налогом дохода в пределах взноса у лица, вышедшего из ООО, не возникает. В случае продажи доли возникает доход от реализации, и УСН-налог взимается со всей суммы сделки. При этом не важно, с каким объектом налогообложения — «доходы» или «доходы, уменьшенные на величину расходов» — работает «упрощенец».

Как выйти из состава учредителей

Как расстаться с имеющейся у компании долей в другой фирме на возмездной основе, написано в Федеральном законе от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон № 14-ФЗ).

Если компания выходит из состава учредителей общества, она составляет соответствующее заявление (ч. 6.1 ст. 23 Закона № 14-ФЗ). После этого общество проводит собрание оставшихся участников о переходе доли выбывшего участника к обществу и составляет протокол собрания участников. Доля выбывающего участника переходит к обществу на дату получения заявления (п. 2 ч. 7 ст. 23 Закона № 14-ФЗ). Если участник выходит из общества, он может продать свою долю как самому обществу, так и стороннему лицу, если это разрешено уставом ООО. При выходе из ООО происходит отчуждение доли, принадлежащей участнику, в пользу общества. Участник передает свою долю обществу, а взамен получает денежные средства (или иное имущество), составляющие стоимость этой доли.

При продаже доли третьему лицу речь идет о сделке купли-продажи. Для налоговых целей это означает реализацию имущественного права.

Налоговые последствия продажи доли

«Упрощенцы» определяют объект налогообложения в порядке, установленном пунктами 1 и 2 статьи 248 НК РФ (п. 1 ст. 346.15 НК РФ).

Согласно этой норме к доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы.

Доходы от реализации определяются в соответствии со статьей 249 НК РФ. В соответствии с пунктом 1 статьи 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Таким образом, доходы, полученные от продажи доли, в соответствии с положениями пункта 1 статьи 346.15 и пункта 1 статьи 249 НК РФ учитываются для налогообложения единым налогом, уплачиваемым в связи с применением упрощенной системы налогообложения.

К доходам от реализации относят все, что фирма получила от покупателя (заказчика) в счет оплаты контракта, как в денежной, так и в натуральной форме (п. 2 ст. 249 НК РФ).

Внереализационные доходы определяются в соответствии со статьей 250 НК РФ. К ним, в частности, относят доходы от долевого участия в других организациях, списанную в связи с истечением срока исковой давности кредиторскую задолженность, штрафы, пени и другие санкции, полученные от партнеров за нарушение условий хозяйственных договоров, безвозмездно полученное имущество и др.

Что касается расходов (при УСН с объектом доходы минус расходы), то уменьшать доходы, полученные от продажи доли на стоимость вклада в уставный капитал, нельзя.

Вклад в уставный капитал ООО не является для участника – юридического лица расходом в целях налогообложения единым налогом, исходя из положений статьи 346.16 НК РФ. Помимо этого, передача имущества в уставный капитал не является в целях налогообложения реализацией, так как такая передача носит инвестиционный характер (подп. 4 п. 3 ст. 39 НК РФ).

Таким образом, УСН-налог при продаже доли третьему лицу по цене выше ее стоимости взимается со всей суммы сделки.

Налоговые последствия выхода из ООО

Согласно подпункту 1 пункта 1.1 статьи 346.15 НК РФ при определении налоговой базы по УСН не учитываются доходы, указанные в статье 251 НК РФ. Общее правило налогообложения установлено в подпункте 4 пункта 1 этой статьи. Здесь сказано, что при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником хозяйственного общества при выходе (выбытии) из хозяйственного общества. То есть если полученная от ООО при выходе из него сумма меньше или равна взносу выбывающего участника, применяющего УСН, то налог платить не нужно.

Заметим, что налоговая база при продажи доли по стоимости равной вкладу не возникает в силу прямой нормы НК РФ. А не из-за того, что доходы и расходы в этом случае совпадают. Как мы уже отметили, расхода в виде взноса в уставный капитал другой организации при УСН не существует.

Другие обязательные платежи НКО на УСН

Компании на УСН в общем случае освобождены от НДС, налога на прибыль и налога на имущество. Однако есть ситуации, когда и «упрощенцы» обязаны платить эти налоги (п. 2 ст. 346.11 НК РФ).

- НДС нужно платить при ввозе импортных товаров, а также если организация ведет общие дела товарищества или выполняет функции налогового агента.

- Налог на прибыль необходимо платить с дивидендов, прибыли контролируемых иностранных компаний, а также от операций с ценными бумагами.

- Налогом на имущество при УСН облагаются объекты, база по которым определяется, как кадастровая стоимость (например – помещения в офисных и торговых центрах).

Все эти исключения больше относятся к коммерческим компаниям, но иногда под них может попасть и НКО.

Например, если организация арендует помещение, которое находится в государственной или муниципальной собственности, то она выполняет функции налогового агента по НДС (п. 3 ст. 161 НК РФ). Или НКО имеет в собственности офис в деловом центре – тогда организация должна платить налог на имущество.

Земельный и транспортный налоги НКО на УСН платят так же, как и при ОСНО – если у организации есть соответствующие объекты.

Если в НКО есть штатные сотрудники, то она должна удерживать с из зарплаты НДФЛ и начислять страховые взносы. Налоговый режим здесь в общем случае роли не играет.

Но для некоммерческих организаций на «упрощенке», которые занимаются социально значимыми видами деятельности, установлена льгота по страховым взносам (пп. 3 п. 2 ст. 427 НК РФ). Они платят только пенсионные взносы по ставке 20%, а для социального и медицинского страхования установлена нулевая ставка. На взносы «на травматизм» льгота не распространяется.

К льготным видам деятельности относятся социальная сфера, образование, здравоохранение, наука, культура и массовый спорт.

Взносы в уставный капитал малых организаций на УСН

| Уставный капитал необходим для работы любой организации. Это и предел ответственности учредителей, и в некотором роде неприкосновенный запас средств. Уставный капитал обычно поступает в распоряжение организации еще до начала ее работы, однако иногда уставный капитал увеличивается уже в процессе работы организации, хотя зачастую это не выгодно. В статье мы рассмотрим эти и другие вопросы, связанные с уставным капиталом, более подробно. |

При создании любой компании одним из основополагающих моментов является формирование ее уставного капитала (далее – УК). Это средства, первоначально инвестированные собственниками для обеспечения деятельности организации, предусмотренной ее уставом. Он определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов, и определяется исходя из базовой суммы минимального размера оплаты труда (МРОТ), в настоящее время равной 100 руб. и применяемой для исчисления: • налогов; • сборов; • штрафов; • иных платежей, размер которых в соответствии с законодательством РФ определяется в зависимости от МРОТ; • платежей по гражданско-правовым обязательствам, установленных в зависимости от МРОТ.

Величина уставного капитала по решению учредителей может увеличиваться или уменьшатся в процессе финансово-хозяйственной деятельности, с обязательной регистрацией изменений в учредительных документах.

Кроме того, действующим законодательством может быть предусмотрен минимальный размер уставного капитала в твердой денежной сумме, что верно как раз для обществ с ограниченной ответственностью. Минимальный УК таких организаций должен составлять 10 тысяч рублей (ст. 14 Закона № 14-ФЗ).

Для того чтобы осуществить государственную регистрацию новой компании, необходимо, чтобы было оплачено не менее 50 процентов уставного капитала. Оплатить оставшуюся неоплаченной часть УК необходимо в течение одного года с момента государственной регистрации.

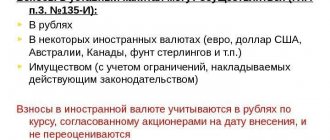

Внести вклад в уставный капитал можно как денежными средствами, так и ценными бумагами, а также различными материальными ценностями или имущественными правами, имеющими денежную оценку. Если размер вклада в УК ООО, вносимого имуществом, составляет более 20 тысяч рублей, то необходимо заключение независимого оценщика о стоимости передаваемого имущества. В случаях взноса имущественного вклада в размере 20 тысяч рублей и менее денежная оценка имущества, вносимого для оплаты долей в уставном капитале общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно. Порядок проведения независимой оценки регламентирован Федеральным законом от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

Пункт 2 ст. 34 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» предусматривает оплату долей в УК имуществом. При этом уставом организации могут быть установлены виды имущества, которые не могут быть внесены для оплаты долей в уставном капитале общества.

Разница между стоимостью вносимого в уставный капитал имущества и номинальной стоимостью доли в этом капитале не влияет на налогооблагаемую базу. «Таким образом, при внесении вклада в уставный капитал превышение оценочной стоимости вносимого основного средства над его остаточной стоимостью у передающей стороны для целей налогообложения не учитывается» (Письмо Минфина от 17.12.2010 № 03-07-11/491).

Движение уставного капитала сопровождается документами-основаниями, правильность заполнения которых учитывает бухгалтер. Учет уставного капитала ведется на счете 80 «Уставный капитал».

На дату решения о создании общества в бухгалтерском учете делается запись, формирующая задолженность учредителей по взносу в уставный капитал. Делается это проводкой Дт 75.1 Кт 80 (при выбытии учредителей и возврате вкладов – Дт 80 Кт 75.1).

При поступлении долга от учредителя деньгами в кассу (на расчетный или валютный счета) – Дт 51 (50, 52) Кт 75.

Если учредитель внес вклад на расчетный счет организации наличными денежными средствами, то делаются проводки Дт 50 Кт 75, а затем Дт 51 Кт 50. Заметьте, что такая операция всё равно прошла через кассу. Если учредитель внес вклад безналом, то Дт 51 Кт 75.

Также уставный капитал может формироваться за счет взноса материалов, товара, основных средств и т.д. Во всех случаях дебитуется счет, на который вносится имущество (08, 10, 41, 52, 58…) и кредитуется счет 75. Например, взнос канцелярскими товарами Дт 10 Кт 75.

Для оформления взноса необходимы учредительные документы, бухгалтерская справка и некоторые из представленных ниже: Акт № ОС-14 «Акт о приеме (поступлении) оборудования», № ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)», № НМА-1 «Карточка учета нематериальных активов», № М-4 «Приходный ордер», Акт приемки-сдачи выполненных работ, договоры на оказание , выписка банка по расчетному счету.

Внесение вклада в УК имуществом осуществляется российской компанией

Имущество, полученное в виде взноса в уставный капитал организации, в целях налогообложения прибыли принимается по стоимости (остаточной стоимости) полученного имущества. Стоимость (остаточная стоимость) определяется по данным налогового учета у передающей стороны на дату перехода права собственности на указанное имущество (имущественные права) с учетом дополнительных расходов, которые при таком внесении осуществляются передающей стороной, при условии, что эти расходы определены в качестве взноса в уставный капитал.

Амортизируемое имущество принимается для целей налогового учета (Письмо Минфина от 07.06.2011 № 03-03-10/48): • исходя из затрат учредителя на его приобретение и доведение до пригодного к использованию состояния (в случае если такое имущество не было введено в эксплуатацию) • либо по остаточной стоимости, то есть первоначальной за минусом начисленной амортизации.

Необходимо помнить, что при определении стоимости (остаточной стоимости) вносимого имущества для целей налогового учета сумма, согласованная учредителями, и/или рыночная стоимость, подтвержденная независимым оценщиком, никак не учитывается. Рыночная стоимость имущества не может быть принята ни для налога на прибыль при реализации имущества, ни для начисления амортизации в налоговом учете (Письмо Минфина от 07.05.2009 № 03-03-06/1/304).

Стоимость вносимого имущества должна быть документально подтверждена. Если впоследствии организация – получатель имущества захочет его реализовать, то для целей налогового учета по налогу на прибыль она сможет уменьшить доходы на величину расходов, только если стоимость вносимого имущества была документально подтверждена. В случае отсутствия документального подтверждения стоимости имущества компании придется уплатить налог на прибыль в полном размере со всей суммы полученной выручки.

Внесение вклада в УК имуществом осуществляется иностранной компанией или физическими лицами

При внесении имущества физическими лицами и иностранными организациями его стоимостью признаются: документально подтвержденные расходы на его приобретение или создание с учётом амортизации (износа), начисленной в целях налогообложения прибыли в государстве, налоговым резидентом которого является передающая сторона. Однако стоимость такого имущества не может быть выше рыночной стоимости этого имущества, подтвержденной независимым оценщиком, действующим в соответствии с законодательством указанного государства.

Таким образом, в случае внесения имущества в УК физическим лицом или иностранной организацией рыночная стоимость имущества, подтвержденная независимой оценкой, учитывается для целей налогового учета такого имущества в качестве «верхней планки», то есть ограничивает его максимальную стоимость.

В случае если имущество вносится физическим лицом, то уровень его износа может быть согласован в учредительном договоре. При этом стоимость вносимого имущества (затраты на его приобретение) должна быть документально подтверждена (Письмо Минфина от 18.02.2010 № 03-03-06/1/82).

Организация, получившая имущество в качестве вклада в УК, вправе за счет такого имущества производить расходы, которые будут учитываться для целей налогового учета по налогу на прибыль. Так, если в счет взноса в УК были внесены основные средства, то у организации-получателя возникнут расходы в виде амортизации этих основных средств. При этом амортизация по полученным ОС будет начисляться исходя из остаточной стоимости данного имущества по данным налогового учета передающей стороны.

При определении налогооблагаемой базы по налогу на имущество организаций компаниям – получателям амортизируемого имущества в качестве взноса в УК необходимо помнить, что стоимость такого имущества определяется по данным бухгалтерского, а не налогового учета. Таким образом, стоимость ОС будет различной для целей налога на прибыль и для целей налога на имущество (см. Письмо Минфина от 03.10.2011 № 03-05-05-01/80).

При УСН вклад в УК не включается в налогооблагаемую базу (ст. 346.15, 251 НК РФ), но бухгалтерские проводки такое общество сделать обязано, потому что ст. 6 нового Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» освобождение организаций, применяющих УСН, от ведения бухгалтерского учета не предусматривает.

Учет вклада в имущество общества, не увеличивающего уставный капитал

Иногда финансовая ситуация требует от учредителей дополнительных вкладов в УК организации. Как учесть такой взнос?

Статьей 27 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» установлена обязанность участников общества вносить вклады в имущество общества, если это предусмотрено его уставом или принято соответствующее решение общего собрания участников общества.

Вклады в имущество общества вносятся всеми его участниками пропорционально их долям в уставном (складочном) капитале общества, если иной порядок определения размеров вкладов в имущество не предусмотрен уставом общества (п. 2 ст. 27 Закона № 14-ФЗ). Вклады вносятся деньгами, если уставом общества не предусмотрено иное (п. 3 ст. 27 Закона № 14-ФЗ). То есть порядок определения размеров вклада, его состав, срок внесения вклада определяются уставом общества.

Вклады в имущество ООО не изменяют размеры и номинальную стоимость долей участников общества в уставном (складочном) капитале (п. 4 ст. 27 Закона № 14-ФЗ). Пунктом 14 Постановления Пленума ВС РФ и Пленума ВАС РФ от 09.12.1999 № 90/14 разъяснено, что данные вклады не являются вкладами в уставный капитал. Внесенные вклады становятся собственностью общества.

Порядок отражения в бухгалтерском учете и отчетности операций по вкладам в имущество общества нормативными правовыми актами по бухгалтерскому учету не регламентирован. В связи с этим существуют два способа по учету средств, полученных от учредителей общества в качестве вкладов в его имущество.

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 № 94н, для обобщения информации обо всех видах расчетов с учредителями (участниками) организации предназначен счет 75 «Расчеты с учредителями», поэтому получение организацией денежных средств в качестве вклада в имущество общества можно отражать с использованием счета 75.

Во-первых, вклады в имущество общества следует рассматривать как безвозмездную передачу имущества и учитывать в составе прочих доходов в соответствии с п. 8 ПБУ 9/99 «Доходы организации», так как они не изменяют размеров и номинальной стоимости долей участников общества в уставном (складочном) капитале, то есть не являются вкладами в уставный капитал и не подлежат возврату. При этом сумма дохода признается на дату поступления денежных средств согласно п. 16 ПБУ 9/99.

Согласно Плану счетов безвозмездное получение денежных средств в кассу или на расчетный счет организации отражается по дебету соответственно счета 50 «Касса» или 51 «Расчетные счета» и кредиту счета 98, субсчет «Безвозмездные поступления». Одновременно сумма полученных безвозмездно денежных средств отражается в составе прочих доходов записями по дебету счета 98 и кредиту счета 91, субсчет «Прочие доходы».

Итак, в бухгалтерском учете общества делаются следующие записи:

Дт 75, субсчет «Расчеты по вкладам в имущество общества» Кт 98, субсчет «Безвозмездные поступления» — отражена сумма задолженности учредителя в качестве безвозмездных поступлений (на основании решения общего собрания участников общества); Дт 50 (51) Кт 75, субсчет «Расчеты по вкладам в имущество общества» — поступили денежные средства от учредителя во вклад общества; Дт 98, субсчет «Безвозмездные поступления» Кт 91, субсчет «Прочие доходы» — отражен прочий доход в сумме, полученной от учредителей в качестве вкладов в имущество ООО.

Однако этот способ учета вкладов участников в имущество общества противоречит требованиям ПБУ 9/99. Согласно п. 2 ПБУ 9/99 доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Минфин России рекомендует отражать в бухгалтерском учете вклад в имущество общества по кредиту счета 83 «Добавочный капитал» (см. Письма Минфина России от 29.01.2008 № 07-05-06/18, от 13.04.2005 № 07-05-06/107). То есть при поступлении денежных средств в бухгалтерском учете делаются записи:

Дт 75, субсчет «Расчеты по вкладам в имущество общества» Кт 83 — отражена сумма задолженности учредителя по вкладам в имущество общества (на основании решения общего собрания участников общества); Дт 50 (51) Кт 75, субсчет «Расчеты по вкладам в имущество общества» — поступили денежные средства от учредителя во вклад общества.

Однако прямое указание по отражению таких операций с использованием счета 83 в Плане счетов отсутствует. Более того, перечень операций, которые могут быть отражены в составе добавочного капитала, является закрытым, и операций с вкладами в имущество общества в нем нет.

Таким образом, полагаем, что организации следует самостоятельно выбрать и закрепить способ отражения вкладов учредителей в приказе по учетной политике согласно ПБУ 1/2008.

Вклад может быть и в неденежном виде. Покажем, как учитывать такие вклады на примере вклада в виде земельного участка.

В бухгалтерском учете земельные участки могут относиться к основным средствам согласно абзацу 2 п. 5 ПБУ 6/01 «Учет основных средств», если удовлетворяют требованиям, установленным в п. 4 ПБУ 6/01, а именно: а) использование в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации; б) использование в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев; в) организацией не предполагается последующая перепродажа данных активов; г) способность приносить организации экономические выгоды (доход) в будущем.

Первоначальной стоимостью ОС, полученных безвозмездно, признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы (пункты 7, 10 ПБУ 6/01). Согласно п. 1 ст. 66 Земельного кодекса рыночная цена земли определяется в соответствии с ФЗ от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в РФ». При этом вследствие безвозмездного получения актива у организации возникает прочий доход в размере рыночной стоимости этого актива (пункты 7, 10.3 ПБУ 9/99 «Доходы организации»).

Исходя из п. 11 ПБУ 9/99 и п. 29 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н, принятие к бухгалтерскому учету основных средств, переданных безвозмездно, отражается по дебету счета учета вложений во внеоборотные активы в корреспонденции со счетом учета доходов будущих периодов с последующим отражением по дебету счета учета основных средств в корреспонденции с кредитом счета учета вложений во внеоборотные активы.

В Письмах от 17.02.2006 № 03-03-04/1/126, от 05.04.2005 № 03-03-01-04/1/158 Минфин России разъяснил: «Принятие земельных участков к бухгалтерскому учету в состав объектов основных средств осуществляется на основании утвержденного в установленном порядке акта о приемке-передаче объекта основных средств и документов, подтверждающих их государственную регистрацию в Едином государственном реестре прав с присвоением кадастрового номера органом, осуществляющим деятельность по ведению Государственного земельного кадастра».

На основании решения общего собрания участников общества в бухгалтерском учете делается запись: Дт 75, субсчет «Расчеты по вкладам в имущество общества» Кт 98, субсчет «Безвозмездные поступления» — отражена сумма задолженности учредителя по вкладам в имущество общества. На дату передачи земельного участка организация в бухгалтерском учете должна сделать следующие записи: Дт 08, субсчет «Переданные земельные участки» Кт 75, субсчет «Расчеты по вкладам в имущество общества» — отражена рыночная стоимость земельного участка; Дт 01 Кт 08, субсчет «Переданные земельные участки» — земельный участок принят к учету на дату государственной регистрации прав на него; Дт 98, субсчет «Безвозмездные поступления» Кт 91, субсчет «Прочие доходы» — стоимость земельного участка признана прочим доходом.

Но если организация в соответствии с рекомендациями Минфина России, принятыми в учетной политике, отражает в бухгалтерском учете вклады в имущество общества по кредиту счета 83 «Добавочный капитал», то она должна сделать следующие проводки: Дт 75, субсчет «Расчеты по вкладам в имущество общества» Кт 83 — отражена сумма задолженности учредителя по вкладам в имущество общества (на основании решения общего собрания участников общества); Дт 08, субсчет «Переданные земельные участки» Кт 75, субсчет «Расчеты по вкладам в имущество общества» — на дату передачи земельного участка отражена его рыночная стоимость; Дт 01 Кт 08, субсчет «Переданные земельные участки» — земельный участок принят к учету на дату государственной регистрации прав на него.

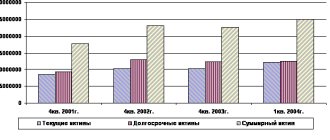

Причины, условия и последствия увеличения размера уставного капитала

Причины увеличения уставного капитала могут быть различными. Для малого бизнеса наиболее частыми являются следующие: • увеличение масштабов деятельности организации, что требует увеличения функционирующего капитала; • нехватка оборотных средств, если средства из уставного капитала используются для потребительских нужд общества; • возросшие потребности в заемном капитале требуют увеличения уставного капитала для обеспечения уверенности кредиторов в возврате их денежных средств даже при неблагоприятных условиях; • ввод третьего лица в состав учредителей общества; • другие причины.

Далеко не каждое общество может увеличить свой уставный капитал. На момент принятия решения об увеличении уставного капитала должны быть соблюдены следующие условия: • полностью сформирован первоначальный уставный капитал, даже если не прошел один год с момента государственной регистрации (в этом случае учредителям просто необходимо погасить свою задолженность по внесению вкладов в уставный капитал); • по окончании второго и каждого последующего финансового года стоимость чистых активов общества не должна быть меньше его уставного капитала (в противном случае общество вообще обязано объявить об уменьшении своего уставного капитала до размера, не превышающего стоимости его чистых активов, и зарегистрировать такое уменьшение); • по окончании второго и каждого последующего финансового года стоимость чистых активов общества не должна быть меньше минимального размера уставного капитала, установленного на момент государственной регистрации общества (в противном случае общество подлежит ликвидации).

К сожалению, увеличивать размер уставного капитала не всегда выгодно. Почему?

Во-первых, увеличение уставного капитала повышает предел ответственности учредителей перед кредиторами. Во-вторых, если общество покупает, например, основное средство, чтобы увеличить уставный капитал, за счет собственных средств, то НДС, уплаченный при покупке, не будет включен в стоимость имущества. Тем не менее иногда всё же необходимо увеличивать размер уставного капитала, поэтому последствия подобного шага следует знать заранее.

Дополнительные льготы для НКО на УСН в связи с пандемией

В связи с пандемией коронавируса сроки сдачи деклараций для всех налогоплательщиков были перенесены на 3 месяца. Таким образом, юридические лица, в том числе и НКО, должны были отчитаться по УСН за 2021 год не до 31 марта, а до 30 июня 2021 года.

Важно понимать, что для НКО речь идет только об отсрочке по отчетности. Перенести срок уплаты налогов за 2021 год имеют право только субъекты малого и среднего предпринимательства (МСП), работающие в пострадавших от пандемии отраслях.

К субъектам МСП могут относиться только коммерческие организации (п. 1 ст. 4 закона от 24.07.2007 № 209-ФЗ). Поэтому все НКО должны были заплатить «упрощенный» налог за 2021 год на общих основаниях:

- До 31 марта 2021 года, если организация продолжала работать во время особого режима.

- До 12 мая 2021 года – если деятельность была приостановлена.

Даже если в 2021 году выручки от коммерческой деятельности не было, и «упрощенный» налог не платили, сдать нулевую декларацию по УСН все равно необходимо.

Кроме того, отдельные категории НКО могут воспользоваться списанием налогов за 2 квартал 2021 года. Эта льгота относится к большинству налогов, в том числе и к УСН.

На освобождение от «упрощенного» налога за 2 квартал имеют право социально-ориентированные НКО, религиозные организации, а также НКО, признанные наиболее пострадавшими от пандемии (ст. 2 закона от 08.06.2020 № 172-ФЗ).

Вывод

Переход НКО на УСН связан с рядом особенностей – при определении лимитов нужно учитывать только выручку и основные средства, относящиеся к коммерческой деятельности.

При расчете «упрощенного» налога необходимо организовать раздельный учет доходов и расходов от двух направлений работы.

Остальные обязательные платежи НКО на УСН должны перечислять по тем же принципам, что и другие «упрощенцы». Исключение – льгота по страховым взносам.

Социально-ориентированные, религиозные и пострадавшие от пандемии НКО не должны платить «упрощенный» налог за 2 квартал 2020 года.