Когда корректировка обязательна

Обязательно подавайте уточненку, если ошибка привела к занижению суммы уплачиваемого налога. Есть два варианта такой ошибки:

- занижена налоговая база, например, если вы забыли отразить реализацию в книге продаж;

- завышена сумма налоговых вычетов, например, при принятии НДС к вычету по неверно оформленным счетам-фактурам или при принятии к вычету НДС по расходам, не относящимся к деятельности, облагаемой НДС.

Закон говорит, что при занижении суммы налога к уплате подача уточненки — это обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Сдать уточненку нужно и в том случае, если стороны задним числом уменьшили цену реализованных товаров или услуг. Это приводит к тому, что у покупателя уменьшаются расходы, а значит вырастает сумма НДС к уплате. Такое изменение цены возможно при предоставлении ретроспективной скидки, о которой мы рассказывали в статье «НДС со скидок и премий».

Уточненку сдают не только налогоплательщики, но и налоговые агенты. Но корректировка нужна только в части тех плательщиков, по которым допущена ошибка.

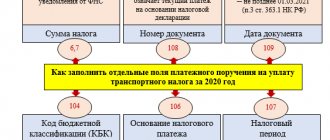

Как заполнить платежное поручение на доплату ндс

- реализует продукты, оказывает услуги либо делает работы, облагаемые НДС;

- безвозмездно передает продукты, оказывает работы либо услуги. Налоговая база по НДС в этом случае — рыночная цена продуктов либо услуг;

- передает на местности нашей страны продукты (работы, услуги) для собственных нужд. Эти операции облагаются НДС, если расходы на их компания не учла при расчете налога на прибыль;

- делает для собственных нужд строительно-монтажные работы;

- импортирует продукт.

Завершается фраза о предназначении платежа упоминанием о размере заложенного в оплачиваемую сумму НДС, или об отсутствии налога. Требование выделять НДС в расчетных документах отдельной строчкой содержится в п. 4 стат.. 168 НК РФ. Исключение изготовлено для перечислений по налогам и страховым сборам, где информация об НДС не указывается.

Когда подавать уточненку не обязательно

Уточненку можно не подавать в двух случаях: ошибка не влияет на сумму НДС к уплате либо ошибка приводит к завышению налога. Тогда подача уточненки — ваше право, а не обязанность (п. 1 ст. 81 НК РФ).

Из-за ошибки сумма НДС не изменилась

Не все ошибки приводят к искажению НДС. Некоторые из них никак не влияют на сумму налога. Например, ошибка в номере или дате счета-фактуры, в номере ГТД, в реквизитах контрагента и так далее. Подавать уточненку в таком случае необязательно.

При камеральной проверке декларация с такой ошибкой не пройдет формально-логистического контроля, и ФНС запросит у вас пояснения. В ответе укажите верные данные, которые должны быть в декларации, и отправьте в ФНС в течение 5 рабочих дней.

ФНС в своих письмах от 03.12.2018 № ЕД-4-15/23367 и от 06.11.2015 № ЕД-4-15/19395 просит в таких случаях подавать уточненку вместе с пояснениями, даже если ошибка не привела к занижению налога. Законодательной силы письмо не имеет, подача уточненки — по-прежнему ваше право.

Из-за ошибки возникла переплата по налогу

Если ошибка привела к переплате НДС, воспользуйтесь любым из трех способов ее устранения (п. 1 ст. 54 и п. 1 ст. 81 НК РФ):

- подайте уточненную декларацию в том периоде, в котором обнаружили ошибку;

- исправьте ошибку путем уменьшения налоговой базы в том периоде, в котором нашли эту ошибку;

- ничего не делайте, если сумма переплаты несущественна для компании.

Уменьшить налоговую базу текущего периода можно не только из-за ошибок в прошлых декларациях, но и при изменениях в налоговом законодательстве, если они имеют обратную силу. Например, расширили перечень доходов, которые можно исключить из налоговой базы, или изменили перечень расходов, которые вы учитывали при расчете НДС.

Срок на устранение ошибки, связанной с переплатой, ограничен трехлетним периодом для возврата НДС. Он начинается со дня, когда организация или ИП узнали о факте переплаты.

Важно! Для налоговиков подача корректировки может послужить основанием для проведения выездной налоговой проверки уточняемого периода (п. 4 ст. 89 НК РФ).

Итоги

При обнаружении ошибок в первоначальной декларации по НДС, приводящих к завышению налога, может понадобиться уточненная декларация. Продавцам она позволит представить фактические данные о реализации, а контрагентам избежать проблем с вычетами. При уменьшении НДС в декларации налоговики могут запросить пояснения, которые нужно представить в пятидневный срок в электронной форме.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Порядок заполнения уточненной декларации по НДС

При заполнении уточненки руководствуйтесь теми же правилами, что и при подготовке первичной декларации. Порядок заполнения закреплен в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/[email protected]

В уточненную декларацию включите:

- все разделы, заполненные ранее в первичном отчете, неважно, с исправлениями или без них;

- все разделы, которые не заполнили в первичном отчете, но заполнили сейчас;

- приложение № 1 к разделу 8, если заполнили дополнительный лист книги покупок;

- приложение № 1 к разделу 9, если заполнили дополнительный лист книги продаж.

У уточненки на титульнике обязательно заполните поле «Номер корректировки». Впишите цифру «1», если это первая корректировка за период, «2» — если вторая, и так далее. Количество не ограничено.

Также не забывайте про признаки актуальности в разделах 8 и 9. По строке 001 укажитете признак актуальности прежних сведений:

- «1» — данные раздела актуальный, изменений нет;

- «0» — есть исправления в разделе.

При внесении изменений в книгу покупок или продаж после истечения налогового периода, заполните дополнительные листы из приложения № 1 к разделу 8 или 9 соответственно.

При указании цифры «1» в разделе 8 не нужно заполнять строки 005, 010 — 190 раздела 8, а при указании цифры «1» в разделе 9 — не нужно заполнять строки 005, 010 — 280 раздела 9. (Письмо ФНС России от 21.03.2016 № СД-4-3/[email protected]). То есть если в строке 001 в разделе 8 или 9 вы поставите цифру «0», то в эти разделы без изменений переносятся сведения из первичной декларации.

Образец заполнения платежного поручения на уплату НДС

С 2021 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2021 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Срок подачи уточненной декларации по НДС

Крайний срок для сдачи уточненки не предусмотрен. Однако от даты сдачи корректировки зависят пени и штрафы, если уточненка увеличивает сумму НДС. Применят к вам санкции или нет, зависит от срока подачи.

Сдали уточненную декларацию до даты истечения срока предоставления первичного отчета. В таком случае штрафов и пеней не будет.

Сдали уточненку после крайней даты предоставления первичной декларации, но до даты уплаты налога. Ответственности можно избежать, если подать корректировку до того, как налоговики найдут ошибку или назначат выездную проверку.

Сдали корректировку после крайней даты подачи первичного отчета и после крайней даты уплаты налога. Ответственности можно избежать при соблюдении условий (п. 4 ст. 81 НК РФ):

- вы подали уточненку до того, как налоговики заметили ошибку или назначили выездную проверку, и перечислили недоимку и пени по НДС до предоставления корректировки;

- налоговики не нашли ошибки при выездной проверке декларации, по которой сдали корректировку.

Платежное Поручении При Уплате Ндс До Подачи Уточненки

спасибо за ответы! Еще один вопрос по платежкам. Нужно оплатить штраф за несвоевременную подачу декларации по ЕНВД за 4 квартал 2021 года. Налоговая прислала решение о привлечении к ответственности И у меня опять вопросы по этим же полям:

Меня волнует вопрос как правильно заполнить платежное поручение, а именно: поле 106

«Код основания платежа»

я думаю, нужно указать

ЗД

— добровольное погашение задолженности по истекшим налоговым периодам, если налоговая инспекция не выписала требование об уплате налогов;

Основные ошибки в декларации по НДС и способы их устранения

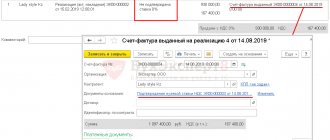

Не отразили в книге продаж счет-фактуру с реализации

Обязательно подайте уточненку, так как вы занизили сумму налога к уплате. Забытую фактуру регистрируем на дополнительном листе книги продаж в квартале, когда произошла реализация.

В уточненке заполняем приложение № 1 к разделу 9. В сроке 001 приложения пишем «0» и переносим данные из дополнительного листа книги продаж.

До предоставления декларации доплачиваем НДС и пеню, иначе налоговики выпишут штраф.

Занижение НДС из-за технической ошибки в счете-фактуре

Просим у продавца выписать исправленный счет-фактуру. В дополнительном листе аннулируем неверную фактуру и регистрируем новую. Сумму по аннулированному счету-фактуре пишем со знаком «минус», а по исправленному — со знаком «плюс».

Признак актуальности в разделе 8 и 9 — «1», а в приложении № 1 к разделу 9 — «0».

Дублирование счета-фактуры в книге продаж

В дополнительном листе записываем «задвоенный» счет-фактуру со знаком «минус», то есть аннулируем его. В разделе 8 и 9 указываем признак актуальности «1», а в приложении № 1 к разделу 9 — «0».

Образцы платежных поручений НДС 2021

Компания перечисляет в августе текущий платеж по НДС и сумму, которую должна была заплатить не позднее 25 июля. Для текущего НДС в поле 106 запишите ТП, в поле 107 — КВ.02.2021, а в поле 109 — дату, когда компания подписала декларацию за второй квартал. Для просроченного платежа в поле 106 напишите ЗД, в поле 107 — КВ.02.2021, а в поле 109 — 0.

Текущий НДС и налог по требованию. Оформить два платежных поручения по НДС надо, если в один день перечисляются текущий платеж и налог по требованию за тот же квартал. Например, компания не вовремя заплатила 1/3 часть НДС в июле за 2 квартал. Инспекция выставила требование. Надо составить отдельное поручение на уплату НДС по требованию и еще платежку на текущий НДС.

Рекомендуем прочесть: Бесплатные Консультации По Трудовым Спорам 2021

Что нужно указать?

При подаче заполняется тот же бланк декларации с внесением тех данных, которые не были внесены в первом варианте или были внесены с ошибками. Разница между предоставленными и обновленными данными не указывается.

Четкая структура предоставляемого сопроводительного письма не установлена, поэтому предоставлять его можно на обычном фирменном бланке организации с включением всех необходимых пунктов. В бланк должны входить:

- Реквизиты налоговой, принимающей декларацию.

- Реквизиты организации.

- Наименование корректируемого налога.

- Указание на статью, регулирующую право подачи уточнения (пункты 81 статьи НК).

- В сопроводительном письме обязательно указывается причина подачи уточняющей декларации.

Чем серьезнее допущенная в заполнении декларации ошибка, тем более подробно нужно указать причину, по которой это произошло. Если недочет несерьезный, то достаточно указать причиной ошибку в арифметических расчетах. - Период, в отчете за который допущены ошибки.

- Наименования полей, в которые внесены изменения.

- Новые значения некорректных показателей из первичной декларации.

- Подтверждение доплаты недостающей суммы с пенни и реквизиты оплаты.

- Перечень приложенной документации.

- Подпись ответственных лиц.