Фирмы и индивидуальные предприниматели, использующие труд наемных работников или выплачивающие денежное вознаграждение по договорам гражданско-правового характера (выполнение работ, оказание услуг), каждый месяц перечисляют страховые взносы в ИФНС. Для облагаемых доходов устанавливаются лимиты, свыше которых страховые взносы в бюджет не уплачиваются либо применяется пониженная ставка. Предельная база для начисления страховых взносов 2019 уже объявлена, в статье мы приведем ее установленные размеры и расскажем, как их применять.

Контроль за страховыми взносами с 2017 года

С 1 января 2021 года Налоговый кодекс РФ дополнен новой главой 34 «Страховые взносы». В эту главу вошли статьи 419-432, регулирующие правила начисления и уплаты страховых взносов. Одновременно с этим основные принципы, касающиеся налогов, с 2021 года распространяются и на страховые взносы. Это предусмотрено Федеральным законом от 03.07.16 № 243-ФЗ.

Таким образом, с 2021 года пенсионные, медицинские и взносы на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») – это часть налогового законодательства, которым и станут руководствоваться налоговики. Именно ФНС с 2021 года станет администрировать указанные виды страховых взносов (в частности, принимать соответствующую отчетность по ним).

Страховые взносы «на травматизм» в 2021 году, по-прежнему, останутся под контролем ФСС. Этот фонд будет принимать и отчетность по этому виду страховых взносов.

Пенсионный фонд, в свою очередь, продолжит контролировать персонифицированную отчетность. В 2021 году в ПФР нужно будет, по прежнему, ежемесячно сдавать форму СЗВ-М. Дополнительно появится и годовой отчет в ПФР с обобщенными данными о стаже работников. Также см. “Органы контроля за уплатой страховых взносов с 2021 года“.

Как рассчитали новые лимиты

Предельная величина базы для начисления страховых взносов на 2018 год утверждена в соответствии с пунктами 3 и 6 статьи 421 Налогового кодекса РФ. Новые значения утверждены постановлением Правительства РФ от 15.11.2017 № 1378).

Это Постановление опубликовано на официальном портале правовой информации 17 ноября 2021 года. С 1 января 2021 года размеры предельных величин базы для начисления страховых взносов следующие:

- 815 000 рублей – предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- 1 021 000 рублей – предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование.

Обратите внимание: предельная величина базы для начисления «медицинских» взносов не утверждается. Эти взносы независимо от суммы дохода физлица в 2021 году надо платить по ставке 5,1%. Также не бывает предельной базы по взносам «на травматизм». Поэтому их размер на 2021 год в таблице не приводится.

В 2021 году предельные величины базы по страховым взносам по сравнению с 2021 годом увеличились. Сравним значения в таблице.

| Год | Предельная база по пенсионным взносам | Предельная база по социальным взносам |

| 2017 | 876 000 р. | 755 000 р. |

| 2018 | 1 021 000 р. | 815 000 р. |

Приведем пример и расчеты.

В организации по трудовому договору работает Петров А.С. Ему ежемесячно начисляется оклад – 94 000 рублей. В 2021 году организация «Космос» применяет общие тарифы страховых взносов:

- пенсионные взносы (ПФР) – 22% и 10% (сверх облагаемой базы);

- взносы по временной нетрудоспособности и материнству (ФСС) – 2,9%;

- медицинские взносы (ФФОМС) – 5,1%;

В ФСС РФ на случай травматизма организация уплачивает страховые взносы по тарифу 0,2%.

В соответствии с Постановлением Правительства РФ от 15.11.2017 г. № 1378 зафиксированы предельные значения облагаемой базы по страхвзносам. В 2021 г. по сравнению с предыдущими аналогичными периодами данные лимиты снова увеличены и на данный момент составляют:

- для ОПС — 1 021 000 руб. Сверх этой величины взносы будут рассчитываться по пониженному тарифу;

- для ОСС (без «травматизма») — 815 000 руб. Сверх этой величины взносы начисляться не будут;

- для ОМС — лимит не установлен.

| Взносы/Лимит базы в 2021 и 2021 гг. | Лимит базы в 2021 г. | Лимит базы в 2021 г. |

| Пенсионные | Свыше 876 000 руб. доходы облагались по 10% | Свыше 1 021 000 руб. доходы облагаются по 10% |

| По временной нетрудоспособности | Свыше 755 000 руб. доходы не облагались | Свыше 815 000 руб. доходы не облагаются |

| Медицинские | Облагалась вся величина доходов | Облагается вся величина доходов |

| На травматизм | Облагалась вся величина доходов | Облагается вся величина доходов |

Отметим, что Правительство РФ устанавливает предельную величину базы для расчета страховых взносов, ориентируясь на 12-кратный размер средней зарплаты и повышающий коэффициент.

Полную информацию по страховым взносам читайте в статье: «Страховые взносы в 2021 году«.

Предельная величина базы для начисления страховых взносов представляет собой границу рассчитанных взносов для работника, начиная с какой используются либо нулевая, либо пониженная ставка на отчисления по страхованию. Максимальное значение действует в случае выплат каждому работнику.

НК устанавливает, что начисляемые работнику доходы в виде зарплаты и других сумм, выплаты которых работодатель производит в пользу сотрудников, подлежат включению в базы по страховым взносам. Исчисление является обязанностью предприятия, установленной нормативными актами, и осуществляется за счет его расходов.

До определенного момента действует правило: чем больше зарплата, тем больше работодатель должен отправлять в ПФР и другие фонды. Если сумма зарплаты пересекает лимит базы, то происходит снижение расходов субъектов бизнеса на обязательное страхование. То есть ставки взносов по страхованию в таком случае являются регрессивными.

Использование предельной базы стимулирует работодателей не скрывать повышенную зарплату работающих на предприятии людей. При таких условиях они соблюдают действующее законодательство и экономят свои средства.

Использование максимального размера базы по взносам на страхование закреплено НК РФ. В настоящее время действуют ставки страховых сумм в ПФР — 22 %, в ФСС 2,9%.

Когда зарплата работника накопительно, начиная с первых чисел года превышает установленный в текущем году предел, то ставки принимают значения соответственно 10% и 0% применительно к суммам свыше данных границ.

Для льготных тарифов оба значения ставок приравниваются к 0%. Такие льготы перечислены в НК РФ. К ним можно отнести например, применение УСН для указанного в кодексе вида деятельности, доход по которому имеет долю более 70 %.

Внимание!Предельные лимиты не определяются по взносам на медстрахование, а также по взносам, определяемым по дополнительным тарифам. Также эти пределы не определяются для взносов на травматизм.

При заполнении расчета по страховым взносам необходимо отдельно выделять размеры перечислений в пределах максимальных значений базы, и их значения свыше его. При этом отражение в отчете происходит дважды — общими суммами в самом расчете с указанием суммированных величин превышения по всем работникам, а также в сведениях на каждого такого сотрудника.

Нужно помнить, что по пенсионному страхованию максимальные суммы действуют и при выплате заработка по договорам подряда. Для страхования на ситуации нетрудоспособности и материнства в пределы базы по суммам, полученных работником по договорам подряда, не включаются.

Предельная величина по суммам на страхование утверждается на каждый год.

Постановлением Правительства от 28.11.2018 № 1426 ее показатель в 2021 году утвержден в следующем размере:

- для пенсионных сумм в размере 1 150 000 рублей;

- для социальных — 865 000 рублей.

В предшествующем 2021 году действовали соответственно максимальные размеры для ПФР — 1 021 000 рублей, для ФСС в отношении страхования по нетрудоспособности и материнства — 815 000 рублей.

Внимание!В 2021 году процентные ставки повышаться не будут, они остались прежними. Таким образом 22% будем отчислять в ПФР до установленного лимита, после 10%; в медстрах – 5,1% и на соцстрахование – 2,9%.

| Получатели страховых взносов | Предусмотренный максимальный размер по взносам на страхование, руб. | Действующая ставка по взносам страхования |

| Пенсионный фонд | По 1 150 000 включительно | 22% |

| Пенсионный фонд | Более 1 150 000 | 10% |

| Медстрах | Нет максимального размера | 5,1% |

| Соцстрах | По 865 000 включительно | 2,9% |

| Соцстрах | Более 865 000 | 0% |

| Получатели страховых взносов | Предусмотренный максимальный размер по взносам на страхование, руб. | Действующая ставка по взносам страхования |

| Пенсионный фонд | По 1 021 000 включительно | 22% |

| Пенсионный фонд | Более 1 021 000 | 10% |

| Медстрах | Нет максимального размера | 5,1% |

| Соцстрах | По 815 000 включительно | 2,9% |

| Соцстрах | Более 815 000 | 0% |

Рассмотрим на примере, как используется предельная база по страховым взносам. Примем, что у работника установлен оклад в размере 112 000 рублей. Все месяцы согласно табелю им были отработаны полностью.

Предприятие производит расчет на общих тарифах по страховым взносам — на пенсионное страхование 22% (10% для сумм больше базы), соцстрах — 2,9%, медстрах 5,1%. Взнос по травматизму установлен в размере 0,2%.

| Месяц | Сумма облагаемой взносами зарплаты нарастающим итогом до лимита | Сумма облагаемой взносами зарплаты нарастающим итогом сверх лимита | Страховые отчисления по ставке 22% | Страховые отчисления по ставке 10% |

| 01.2019 | 112 000 | 24 640 | ||

| 02.2018 | 224 000 | 24 640 | ||

| 03.2018 | 336 000 | 24 640 | ||

| 04.2018 | 448 000 | 24 640 | ||

| 05.2018 | 560 000 | 24 640 | ||

| 06.2018 | 672 000 | 24 640 | ||

| 07.2018 | 784 000 | 24 640 | ||

| 08.2018 | 896 000 | 24 640 | ||

| 09.2018 | 1 008 000 | 24 640 | ||

| 10.2018 | 1 021 000 | 99 000 | 2 860 | 9 900 |

| 11.2018 | 1 021 000 | 211 000 | 11 200 | |

| 12.2018 | 1 021 000 | 323 000 | 11 200 |

| Месяц | Сумма облагаемой взносами зарплаты нарастающим итогом | Страховые отчисления 2,9% |

| 01.2018 | 112 000 | 3 248 |

| 02.2018 | 224 000 | 3 248 |

| 03.2018 | 336 000 | 3 248 |

| 04.2018 | 448 000 | 3 248 |

| 05.2018 | 560 000 | 3 248 |

| 06.2018 | 672 000 | 3 248 |

| 07.2018 | 784 000 | 3 248 |

| 08.2018 | 896 000 (облагается только 815000) | 899 |

| 09.2018 | 1 008 000 | |

| 10.2018 | 1 120 000 | |

| 11.2018 | 1 232 000 | |

| 12.2018 | 1 344 000 |

Поскольку для суммы в медстрах максимальный размер не устанавливается, то необходимо помесячно производить отчисление в фонд в сумме: 112000 х 5,1% = 5712 руб.

Размер ставки взноса на отчисление по травматизму устанавливается исходя из риска по основному виду деятельности. Для этого типа отчислений также не определена максимальная сумма. Поэтому, организация должна будет каждый месяц выполнять платеж в сумме 112000 х 0,2% = 224 руб.

Гражданин может быть принят на работу в компанию или к предпринимателю (п.1 ст.420 НК РФ):

- по трудовому договору;

- по договору гражданско-правового характера (ГПХ) для выполнение работ, оказание услуг;

- по договору авторского заказа и др.

Выплаты и вознаграждения, производимые в пользу физлиц в рамках указанных договоров, образуют объект обложения страховыми взносами (абз.1 п.1 ст.420 НК РФ) Не все конечно! С некоторых видов выплат страховые взносы платить не надо (они перечислены в ст.422 НК РФ).

Таким образом, чтобы определить базу для начисления страховых взносов нужно сложить все облагаемые выплаты. При этом важно помнить, что считается она (п.1 ст.421 НК РФ):

- каждой компанией (ИП) самостоятельно без учета выплат по иным местам работы (если таковые имеются);

- по каждому физлицу отдельно;

- ежемесячно нарастающим итогом с начала календарного года.

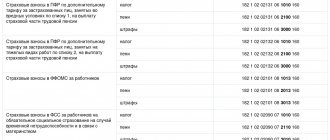

| Вид взносов | Новые КБК |

| Пенсионные взносы | 182 1 0210 160 |

| Взносы в ФФОМС (медицинские) | 182 1 0213 160 |

| Взносы в ФСС РФ (по нетрудоспособности и материнству) | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

| Дополнительные пенсионные взносы по тарифу 1 | 182 1 0210 160, если тариф не зависит от спецоценки; 182 1 0220 160, если тариф зависит от спецоценки |

| Дополнительные пенсионные взносы по тарифу 2 | 182 1 0210 160, если тариф не зависит от спецоценки; 182 1 0220 160, если тариф зависит от спецоценки |

Понятие лимита по страховым взносам

Лимит страховых взносов, также известный как предельная величина базы для начисления, представляет собой границу рассчитанных взносов для работника. Другими словами, это сумма выплат, производимых работником в страховые фонды. Размер максимальных выплат устанавливается государством в соответствии со статьёй 421 Налогового кодекса РФ.

Начиная с этой суммы, применяется либо нулевая, либо пониженная ставка на отчисления по страхованию. Чем выше заработная плата работника, тем большую сумму работодатель должен выплатить в страховые фонды. Однако если сумма достигает определённого предела, расходы субъектов бизнеса на обязательное страхование снижаются. Другими словами, ставки взносов по страхованию в таком случае являются регрессивными.

Согласно нормам налогового законодательства, такие лимиты устанавливаются в целях снижения налогового бремени на работодателей. Чем больше фонд оплаты труда, тем меньшую сумму налогов необходимо будет уплатить в ПФР и ФСС.

Данная схема начислений стимулирует работодателей не скрывать размеры заработной платы лиц, работающих на предприятии. Таким образом, работодатель может сэкономить свои средства, при этом не нарушая закон.

Для взносов на медстрахование не определяются предельные лимиты. Это также касается взносов по дополнительным тарифам и взносов на травматизм.

Пониженные тарифы взносов за работников в 2018 году

В 2021 году тарифы страховых взносов не изменятся. Все тарифы сохранены на уровне 2021 года. Приведем таблицы со ставками тарифов на 2021 год.

Если работодатель не имеет права на пониженные тарифы страховых взносов, то до достижения указанных выше лимитов применяются следующие ставки:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование по нетрудоспособности и материнству – 2,9%;

- на страхование по травматизму и профзаболеваниям – от 0,2% до 8,5% в зависимости от класса риска.

После того, как по взносам достигнуты лимиты выплат работнику, ставки страховых взносов составят:

- на пенсионное страхование – 10%;

- на социальное страхование по нетрудоспособности и материнству – 0%;

Страховые взносы на обязательное медицинское страхование и взносы на травматизм продолжают начисляться по тем же тарифам, потому что по этим видам выплат лимиты не установлены.

Ставки (таблица) страховые взносы в 2021 году за работников для перечисления в ИФНС

Федеральный закон от 27.11.2017 № 361-ФЗ сохранил ставки страховых взносов на этом уровне на период 2021 – 2021 годы (ранее период составлял 2021 – 2021 годы).

Эти виды платежей в фонды в 2021 году не перечисляются, потому что контроль за их расчётом и уплатой передан Федеральной налоговой службе. И только взносы на травматизм по ставке от 0,2% до 8,5% по-прежнему уплачиваются в ФСС.

Покажем на примере, как рассчитывается сумма выплат на работника, если не действуют пониженные тарифы страховых взносов. База для расчёта определяется по каждому работнику в отдельности, нарастающим итогом с начала года.

Менеджеру по продажам в ООО «Витязь» выплатили за 2018 год 1 274 730 рублей. Права на пониженные тарифы страховых взносов организация не имеет. Рассчитаем, какие суммы должен перечислить работодатель на страхование этого работника.

- Платежи на пенсионное страхование состоят из двух частей: (1 021 000 * 22%) плюс (1 274 730 — 1 021 000) * 10%), всего 249 993 рублей.

- Взносы на социальное страхование рассчитываются только до достижения лимита, т.е. (815 000 * 2,9%) 23 635 рублей.

- Страховые взносы на обязательное медицинское страхование начисляются по единой ставке (5,1%), независимо от суммы выплат работнику. В нашем примере это (1 274 730 * 5,1%) 65 011 рублей.

- Взносы на травматизм и профессиональные заболевания начисляют со всей суммы по минимальной ставке, т.к. вид деятельности относится к первому классу риска (1 274 730 * 0,2%) 2 549 рублей.

Всего размер страховых выплат за этого работника составит 341 188 рублей.

Как видно, страховые платежи за работников в общем случае превышают 30% от выплаченных ему сумм. Чтобы уменьшить финансовую нагрузку работодателей, государство установило пониженные тарифы страховых взносов, но не для всех бизнесменов.

Категорий таких льготников несколько, и пониженные тарифы страховых взносов для них предусмотрены статьей 427 НК РФ. Среди них участники свободно-экономических зон и проекта «Сколково», IT-организации, экипажи судов и др.

Дополнительные требования установлены для предпринимателей и организаций, работающих на УСН. Доход упрощенцев не должен превышать 79 млн рублей за год (в то время как в общем случае этот лимит составляет 150 млн рублей), а доля выручки от льготного вида деятельности должна составлять не менее 70%.

Пониженные тарифы страховых взносов для отдельных категорий работодателей

После достижения предельной базы выплат работодатель, применяющий пониженные тарифы, взносы на пенсионное и социальное страхование не выплачивает.

Предельная база для начисления страховых взносов в 2021 году

Заметьте!С выплат иностранцам и лицам без гражданства, временно пребывающим в России (за исключением высококвалифицированных специалистов), взносы на случай ВниМ начисляются из расчета 1,8%.

Дополнительно страхователи уплачивают в ФСС взносы «на травматизм» по тарифу от 0,2% до 8,5% в зависимости от основного вида экономической деятельности (ст.21, п.1 и.3 ст.22 Федерального закона от 24.07.1998 г. № 125-ФЗ (далее – Закон № 125-ФЗ), Федеральный закон от 19.12.2016 г. № 419-ФЗ, Федеральный закон от 22.12.2005 г. № 179-ФЗ).

Обратите внимание!Для некоторых категорий работодателей Налоговым кодексом предусмотрены пониженные (или нулевые) ставки страховых взносов. К примеру, IT-компании, уплачивают взносы на ОПС в размере 8%, на ОМС – 4%, на случай ВниМ – 2% (пп.3 п.1, пп.1.1 п.2, п.5 ст.427 НК РФ). А «упрощенцы», осуществляющие льготные виды деятельности, перечисленные в пп.5 п.1 ст.427 НК РФ, платят только одни пенсионные взносы по ставке 20% (пп.3 п.2 ст.427 НК РФ).

При этом плательщик рассчитывает взносы на ОПС и случай ВниМ исходя из указанных в таблице тарифов до тех пор, пока облагаемая база отдельно взятого человека не достигнет так называемой предельной величины.

Предельную величину базы для начисления страховых взносов на обязательное пенсионное и социальное страхование устанавливает Правительство РФ в конце каждого года на следующий календарный год с учетом роста средней заработной платы по стране (п. п. 4-6 ст.421 НК РФ). Так, в 2021 году действуют следующие значения (п.1 Постановления Правительства РФ от 29.11.2016 г. № 1255):

- по взносам на ОПС – 876 000 руб.;

- по взносам на случай ВниМ – 755 000 руб.

И если сумма облагаемых выплат, начисленных в пользу физлица нарастающим итогом с начала года (база), превысит установленные лимиты, то ставка взносов на ОПС уменьшается с 22% до 10%, а взносы на случай ВниМ и вовсе перестают начисляться (абз.3 п.1 ст.426 НК РФ, п.3 ст.421 НК РФ).

Имейте в виду!Для целей исчисления медицинских и пенсионных взносов, уплачиваемых по доптарифу, а также взносов на «травматизм» предельные базы не утверждаются. Иными словами, указанные виды взносов платятся по предусмотренным Законом тарифам независимо от суммарного дохода физлица.

Давайте посмотрим, как изменятся пределы начисления взносов в 2018 году.

- по взносам на ОПС – 1 021 000 руб. (с доходов физлица в пределах лимита взносы платятся по тарифу 22%, свыше лимита – по тарифу 10%);

- по взносам на случай ВниМ – 815 000 руб. (с доходов физлица в пределах лимита взносы платятся по тарифу 2,9 %, свыше лимита – не платятся вообще).

Отразим все вышесказанное в таблице.

База по взносам «на травматизм», также, как и на ОМС, не лимитируется, поэтому взносы исчисляются со всех облагаемых выплат и вознаграждений в пользу физлиц по тарифу, установленному ФСС (п.1 ст.22 Закона № 125-ФЗ).

Обратите внимание!Плательщики страховых взносов, применяющие пониженные тарифы, со сверхлимитных доходов физлиц не платят взносы ни на пенсионное страхование, ни на страхование на случай временной нетрудоспособности и в связи с материнством.

Напомним, что ежемесячные платежи по страховым взносам на ОПС, ОМС и случай ВНиМ с доходов физлиц перечисляются до 15 числа месяца, следующего за расчетным с учетом правил переноса, установленных п.7 ст.6.1 НК РФ, по реквизитам ИФНС (п. п. 3, 7 и 11 ст.431 НК РФ):

- по месту нахождения организации (или ее обособленного подразделения);

- по месту регистрации (т. е. месту жительства) ИП.

При этом по каждому виду страхования оформляется отдельная платежка, в которой сумма взноса указывается в рублях и копейках (п. п. 5 и 6 ст.431 НК РФ).

Порядок уплаты взносов «на травматизм» регулируется п.4 ст.22 Закона № 125-ФЗ. В соответствии с указанной нормой ежемесячный обязательный платеж должен быть отправлен на счет территориального отделения ФСС до 15 числа месяца, следующего за месяцем, за который начислены взносы.

Примечание. Предположим, что Общество уплачивает в ФСС взносы «на травматизм» по ставке 0,2%.

Вопросы об установлении базы по страховым взносам с 2021 года будут регулироваться статьей 421 НК РФ. Облагаемая база, как и прежде, будет определяться отдельно по каждому физическому лицу нарастающим итогом с начала года. В базу потребуется включать облагаемые выплаты, которые вы начислили в пользу работника с начала года и по последний день истекшего месяца.

В 2021 году лимит по пенсионным взносам на общем тарифе составлял 796 000 рублей, по социальным взносам – 718 000 рублей. По пенсионным взносам выплаты свыше лимита облагались по ставке 10 процентов, а по социальным – с суммы сверх лимита начислять взносы было не нужно. По “медицинским” взносам предельная база в 2021 году не устанавливалась. См. “Предельная величина базы для начисления страховых взносов на 2021 год: таблица“.

На 2021 год предусмотрено повышение лимитов. Новый лимит Правительство РФ установило своим постановлением от 29.11.2016 № 1255. Предельные величины базы по страховым взносам на 2021 год такие:

- 876 000 руб. – на обязательное пенсионное страхование. Выплаты, которые превышают эту величину, облагают пенсионными взносами по тарифу 10 процентов;

- 755 000 руб. – на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Выплаты больше этой суммы страховыми взносами уже не облагают.

Тариф взносов на обязательное медицинское страхование от величины выплат в 2021 году не зависит. Поэтому все выплаты без ограничения облагаются “медицинскими” взносами по тарифу 5,1 процента.

Таким образом, в лимиты базы для начисления страховых взносов в 2021 году увеличились. Однако порядок начисления взносов в пределах базы и сверх лимита остался прежним.

| 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 463 000 | 512 000 | 568 000 | 624 000 | 711 000 | 796 000 | 876 000 | 1 021 000 | 1 150 000 |

Примечание: Предельной величины для взносов на медстрахование законом сейчас не установлено.

Облагаемые суммы (зарплата, отпускные, прими и др.) формируют базу для начисления страховых взносов.

Каждый год законодательство меняет предельную базу страховых взносов. Это значит, что свыше утвержденного лимита облагать не нужно или ставка будет уменьшаться. Регрессивная шкала применяется при начислении взносов на обязательное пенсионное страхование.

Перечень кодов приведен в приказе ФНС России от 10.09.2015 № ММВ-7-11/

В связи с проведенной индексацией предельные базы для расчета страховых взносов в 2021 году изменились:

- В ПФР — 1 150 000 рублей

- В ФСС — 865 000 рублей

Размер лимита для расчета взносов на обязательное медицинское страхование (в ФФОМС) в 2021 году не установлен.

Приведем данные за 2021, 2021 и 2021 г.г. для сравнения.

- на пенсионное страхование;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на медицинское страхование;

- на страхование по травматизму и профессиональным заболеваниям.

При этом лимит по начислению взносов устанавливается только по первым двум видам страхования.

Средняя зарплата в РФ * 12 месяцев * 2

Учитывая, что прогнозируемая средняя заработная плата в 2018 году составит 42 522 рубля, лимит по начислению взносов на ОПС равен (42 522 * 12 * 2) 1 021 000рубля с учётом округления.

Лимит для начисления страховых взносов на 2021 год * 1,08

Считаем: (755 000 * 1,080) = 815 000 рублей с учетом округления.

Укажем предельную величину для начисления разных видов страховых взносов за работников в 2021 году в таблице.

Напоминаем: страховые взносы в 2021 году индивидуальных предпринимателей за себя не имеют предельной базы для начисления и рассчитываются по другим правилам.

Тарифы

Если компании или ИП в 2021 не используют пониженные значения тарифов, установленные для определенных категорий, то должны применяться следующие размеры ставок (ст. 426 НК РФ):

- 22 % – «пенсионные» взносы (ПФР); при превышении предельной базы взносы начисляются по ставке 10%;

- 2,9 % – размер взносов на соцстрахование (на случай болезни и материнства); при превышении предельной базы взносы не начисляются;

- 5,1 % – на медстрахование (ФОМС).

Сначала высчитывается величина базы для начисления страховых взносов, затем она сравнивается с действующим лимитом, и только затем начисляются сами взносы по тарифу.

Приведем пример

Сотруднику Беляеву установлен должностной оклад – 100 000 рублей. Допустим, весь 2021 г. Беляев отработал полностью. Доходы будем учитывать по нарастающей. Рассчитаем страховые взносы за 2019 год:

- Самая большая часть начисляемых сборов – пенсионные страховые взносы, база для начисления 2021 года по ставке 22% ограничена 1 150 000 руб., далее начисление производится по тарифу 10%.

До момента превышения базы доход Беляева облагается полностью (по 22 % каждый месяц), размер базы для начисления страховых взносов был ниже установленного предела до ноября (включительно):

100 000 х 11 мес. = 1 100 000 – зарплата за январь – ноябрь.

1 100 000 х 22% = 242 000 – начислено взносов по ноябрь 2021 г. включительно.

В декабре база превышена:

100 000 х 12 мес. = 1 200 000

Расчет бухгалтерия сделает так:

1 150 000 х 22% = 253 000 – начислено в ПФР за 2021 год по ставке 22%.

Оставшаяся сумма (1 200 000 – 1 150 000 = 50 000) взносами на ОПС облагается по ставке 10%:

50 000 х 10% = 5 000

Всего взносов ПФР по сотруднику Беляеву бухгалтерия начислила за 2019 год — 258 000 рублей (253000 + 5000), из которых взносы за декабрь — 16000 руб. (258000 – 242000).

- Для Фонда соцстраха предельная база для начисления страховых взносов – 865 000 рублей в 2021 г.

До достижения 865 тыс. руб. заработная плата Беляева облагается полностью:

100 000 х 8 мес.= 800 000 – зарплата январь-август,

800 000 х 2,9% = 23 200 – начислено взносов в ФСС с января по август.

В сентябре (месяце превышения) – бухгалтер начислит взносы на соцстрахование следующим образом:

865 000 х 2,9% = 25 085 – начислена максимальная сумма в ФСС за 2019 г., из них за август 1885 руб. (25 085 – 23 200).

С остальной суммы заработной платы, превышающей лимит (1 200 000 – 865 000 = 335 000), взносы не начисляются.

Всего начислено взносов в ФСС по сотруднику Беляеву за 2021 год – 25 085 рублей.

- Так как база для начисления страховых взносов на ОМС не ограничена, доходы Беляева облагаются полностью:

100 000 х 12 мес.= 1 200 000 – зарплата за весь 2021 год.

1 200 000 х 5,1% = 61 200 – годовая сумма взносов на ОМС за 2019 г.

Всего начислено взносов по медицинскому страхованию Беляева 61 200 рублей.

Подобным образом вычисляют суммы причитающихся платежей по каждому сотруднику ежемесячно.

Объект обложения страховыми взносам

Облагаемым объектом в 2021 году, как и раньше, будут считаться выплаты и иные вознаграждения в пользу физических лиц, начисленные в рамках трудовых и гражданско-правовых договоров (ст. 420 НК РФ). Также сохраниться и перечень выплат, которые взносами можно будет не облагать. Этот перечень приведен в статье 422 НК РФ. В нем, как и раньше, указаны, например, пособия, материальная помощь, оплата стоимости питания и тд.

Единственное изменение касается суточных. В 2021 году от взносов освобождалась вся величина суточных, указанная в коллективном договоре или в локальном нормативном акте. С января 2021 года ситуация изменится. Не платить взносы можно будет только с суммы не более 700 рублей для внутрироссийских командировок, и с суммы не более 2 500 рублей для загранкомандировок. Это закреплено в пункте 2 статьи 422 НК РФ. То есть, по сути, с 2021 года для суточных действуют те же лимиты, как для НДФЛ (п. 3 ст. 217 НК РФ).

В отношении взносов «на травматизм» все останется по-прежнему. В 2017 году суточные будут освобождены от этих взносов в полном объеме.

Как производится отчисление страховых взносов?

Федеральный закон No 303-ФЗ внёс определённые поправки в НК РФ. Данные поправки касаются порядка вычисления страховых взносов. Законодатели решили оставить текущие ставки в качестве базовых и отказались от планов постепенного повышения тарифов до уровня, который зафиксирован в ст. 425 НК РФ.

В 2021 году предельный размер облагаемой базы по пенсионным взносам составит 1 129 000 рублей. Помимо этого, увеличится и сумма отчислений по основным ставкам взносов. Напомним, что в 2021 году предельная база для начисления взносов ПФР составляла 1 021 000 рублей, для взносов ФСС – 815 тысяч рублей.

Другими словами, в текущем году для ПФР база увеличится более чем на 100 тысяч рублей, и пониженная ставка перестанет быть достижимой для большинства. Чтобы применить пониженную ставку хотя бы месяц, зарплата должна быть более 95 тысяч рублей в месяц.

В 2021 году, структура облагаемой базы по взносам не изменится. Для расчёта данной базы необходимо сложить все выплаты по взносам, относящиеся к объекту обложения. Подробный перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. В частности, к ним относятся зарплата и отпускные. Далее из результата вычитаются необлагаемые выплаты. Список таких выплат содержится в статье 422 НК РФ. К данным выплатам относятся государственные пособия или материальная помощь суммой до 4 000 рублей в год.

Таблица лимитов по взносам

1 file(s) 14.92 KB

Download

Изменился порядок расчета пеней за несвоевременную уплату страховых взносов

По взносам «на травматизм» срок уплаты тоже сохранится. Их нужно переводить в бюджет в срок не позднее 15-го числа месяца, следующего за месяцем, за который эти взносы начислены.

Таким образом, к примеру, все виды страховых взносов за январь 2017 года нужно будет заплатить в срок, не позднее 15 февраля. См. «Срок уплаты страховых взносов: 2021 год».

- за просрочку уплаты страховых взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки;

- за просрочку с 31-го дня будут применяться 1/150 процентной ставки рефинансирования.

Подробнее об этом см. “Расчет пеней по налогам и страховым взносам в 2021 году: что изменилось“.

Страховые взносы, уплачиваемые ИП «за себя», в 2021 — 2021 году

Предельные базы, о которых мы рассказали выше, применяются организациями и предпринимателями исключительно при начислении страховых взносов с выплат и вознаграждений физлицам – обычным гражданам.

Годовой взнос = МРОТ х 12 х процентная ставка

Ставки страховых взносов, уплачиваемых ИП «за себя», установлены п.2 ст.425 НК РФ: на ОПС в размере 26% и на ОМС в размере 2,9%. Таким образом, за 2021 год предпринимателю нужно заплатить:

- пенсионные взносы – в размере 23 400 руб. (= 7 500 руб. х 12 х 26%);

- медицинские взносы – в размере 4 590 руб. (= 7 500 руб. х 12 х 2,9%).

(С 01.01.2017 г. действует МРОТ, утвержденный ст.1 Федерального закона от 19.06.2000 г. № 82-ФЗ (вред. от 02.06.2016 г.).)

При этом, если за год ИП заработает больше 300 тыс. руб., то ему придется доплатить взносы на ОПС в размере 1% с доходов сверх указанной суммы. В то же время максимальные отчисления на пенсионное страхование в 2021 году не должны превышать 8-кратного размера годового фиксированного взноса, т. е. 187 200 руб. (= 8 х 7 500 руб. х 12 х 26%).

по обязательному пенсионному страхованию (ОПС):

- на 2021 год – 26 545 руб.;

- на 2021 год – 29 354 руб.;

- на 2021 год – 32 448 руб.;

по обязательному медицинскому страхованию (ОМС):

- на 2021 год – 5 840 руб.;

- на 2021 год – 6 884 руб.;

- на 2021 год – 8 426 руб.

При этом у ИП, чей годовой доход превысит 300 тыс. руб., по-прежнему сохраняется обязанность по уплате дополнительного «пенсионного» взноса (1%).

Подробнее об этом читайте в статье «Фиксированные страховые взносы ИП в 2021 году».

Изменения с 2021 года

Предельные значения баз утверждаются Правительством на каждый год. В ноябре 2021 года были приняты их размеры на 2019 год:

- В ПФР предельная база начислений в следующем году составит 1150000 рублей;

- В ФСС — 865000 рублей.

- Для дополнительных взносов ПФР, ФФОМС, и на травматизм предельные базы в следующем году не утверждены, поэтому взносы будут исчисляться по тем же правилам, как и в предыдущие периоды.

Данные повышения были произведены с учетом индексации среднего размера зарплаты и ее ростом по сравнению с предыдущим годом. Новые предельные базы применяются с начала 2021 года и до 31 декабря.

С 2021 года отменяются пониженные тарифы у большинства субъектов бизнеса, находящихся на льготных системах налогообложения.

Внимание: перечислять меньшую сумму взносов теперь могут только благотворительные, некоммерческие, спортивные и иные аналогичные организации, использующие УСН. При этом данное право закреплено за ними до 2024 года включительно.

В 2021 году предлагался законопроект, который отменял существование предельной базы по взносы в ПФР. Предполагалось, что данный шаг всего за один год сможет покрыть нехватку средств в ПФР.

Однако, проект был отклонен и взносы нужно продолжать считать в следующем году с учетом принятой предельной базы.

КБК для перечисления взносов в 2017 году

До 2021 года страховые взносы нужно было перечислять отдельными платежными поручениями в каждый внебюджетный фонд: ПФР, ФФОМС и ФСС (ч. 4 ст. 16 Федерального закона от 24.07.2009 № 212-ФЗ). С 2021 года администратором пенсионных, медицинских и взносов на случай нетрудоспособности и в связи с материнством (кроме взносов «на травматизм») становиться ФНС.

Поэтому с платежей за январь 2021 года в платежных поручениях на перечисление данных взносов в качестве получателя нужно указывать Федеральную налоговую службу. В связи с этим должны утверждены и новые коды бюджетной классификации (КБК) для уплаты взносов (ст. 6 Бюджетного кодекса РФ, п. 1 ст. 30 НК РФ).

Зачет разных видов страховых взносов стал невозможен

С 2021 года нельзя зачитывать между собой разные виды страховых взносов. Зачет допускается только внутри взносов одного вида (п.1.1 ст. 78 НК РФ). Так, допустим, переплату по пенсионным взносам с 2017 года можно зачесть только в счет будущих платежей по ним же. Зачет эту переплату в счет недоимки по медицинским или социальным взносам компания с 2021 года не вправе.

Напомним, что до 2021 года можно было зачитывать между собой любые страховые взносы, которые администрировал один и тот же фонд. К примеру, переплату по страховым взносам на обязательное пенсионное страхование можно было зачесть в счет медицинских взносов.

Особые случаи страхования

Помимо основных типов страхования, существуют и особые случаи. В частности, на 2021 год сохраняются льготные тарифы для НКО и благотворительных организаций. Они должны платить взносы на пенсионное страхование по ставке 20%, по ФСС и ФФОМС ставка равна 0%.

Для субъектов хозяйствования, применяющих УСН, ЕНВД или ПСН, в 2019 году завершается период применения пониженных страховых тарифов (наличие льгот при расчете страховых взносов зависело от направления деятельности предприятия или ИП). Этой категории компаний и предпринимателям с 2021 г. придется платить следующие страховые взносы:

- На пенсионное страхование будут производиться взносы по обычным ставкам в 22% и 10% (вместо 20%);

- В рамках соцстрахования ставка составит 2,9%, вместо нулевой ставки;

- На ФОМС – 5,1% вместо нулевого тарифа.