Счет 68 в бухгалтерии

68 счет бухгалтерского учета предназначен для проведения процедуры обобщения информации о полных расчетах по сборам и налогам. Здесь учитываются не только платежи, направляемые в адрес бюджета, но и налоги с работниками предприятия.

Составление отчетности

Чтобы сделать правильный анализ счета, нужно принимать во внимание все виды процентных ставок по видам налогообложения. Его особенность заключается в том, что он одновременно является и пассивным, и активным. На это влияют данные, которые должны быть на нем отображены.

Важно! Заполнение документации по счету имеет свои особенности. Кроме того, существуют специальные формулы для проведения расчета НДФЛ.

Расчет налогов и сборов

Проводки по налогам

Неотъемлемой обязанностью бухгалтера является правильное и своевременное начисление, оформление и перечисление всех налоговых платежей.

Налоги и сборы представляют собой взимаемые с юридических и физических лиц обязательные платежи, предназначенные для финансирования государственных муниципальных расходов. Налоговые платежи имеют безвозмездный характер. Сборы являются платой за совершение соответствующими органами действий юридического характера: выдачу лицензий, предоставление каких-либо прав.

НК РФ устанавливает федеральные, региональные и местные налоги и сборы. Также в НК предусмотрены такие системы налогообложения:

- общая;

- упрощенная;

- патентная;

- единый сельскохозяйственный налог;

- единый налог на вменённый доход, установленный для отдельных видов деятельности.

Характеристики

Счет бухгалтерского учета 68 — это активно-пассивный инструмент в бухучете. Он представляет собой обобщенные сведения по расчетам, включающим в себя налоги, которые выплачивает организация в бюджет и за работников.

Все индивидуальные предприниматели и организации по факту ведения экономической деятельности обязаны делать перечисления в бюджет. Для юридических лиц в бухгалтерии для этого должен использоваться счет 68. Все операции по уплате обязательств в бюджет будут учитываться и формироваться на нем. В сведениях содержится полная информация о всех начисленных и уплаченных обязательствах по налогам, отражаются суммы, удержанные с работников, а также те, которые были заявлены к вычету.

Нередко возникает вопрос, 68 счет активный или пассивный? Его относят к группе активно-пассивных. Это связано с тем, что у него имеется дебетовое и кредитное сальдо. Оно зависит от характера задолженности. Если произошла переплата по налогам, сальдо считается дебетовым. В случае с задолженностью все рассчитывается наоборот. Сумма, которая должна быть перечислена в бюджет, будет размещена на кредитных остатках.

Аналитический учет расчета по налогам и сборам 68 проводится по видам налогов. Полученная сумма плюсуется.

Важно! В одном случае сальдо может быть дебетовым, во втором — кредитовым.

Порядок отчисления в бюджет

Характеристика счета

План счетов бухучета устанавливает, что счет 68 предназначен для обобщения информации об осуществлении расчетов с бюджетом по различным налоговым платежам. Этот же нормативный акт определяет куда, в актив или пассив, включается данный счет. Он считается активно-пассивным.

Счет может иметь одновременно два сальдо как по дебету счета, так и по кредиту:

- Дебетовый остаток по счету 68 отражает наличие переплаты по налогам на начало отчетного периода. Кредитовый остаток по данному счету определяет задолженность компании по налогам перед бюджетом. Исходя из того, какой остаток, дебетовый или кредитовый, действует следующий алгоритм определения остатка на конец периода.

- Если начальное сальдо дебетовое, к нему следует прибавить дебетовый оборот по дебету и вычесть из него кредитовые суммы по счету. Если результат получится положительным, он отражается как дебетовое сальдо по счету 68 на конец месяца.

- Если первоначально сальдо на начало периода располагалось по кредиту счету, то к нему следует прибавить оборот по кредиту счета 68 и вычесть дебетовый оборот. Если результат будет больше нуля, то сальдо является кредитовым и располагается в кредите счета. В противном случае остаток будет отражаться по дебету счета.

Вам будет интересно:

Счет 01 — Основные средства в бухгалтерском учете: корреспонденция счетов, проводки

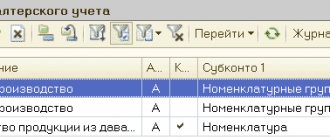

Субсчета

Для каждого вида налога, который обязана перечислять организация, есть свой субсчет. По способам начисления принято подразделять налоги на следующие виды:

- имущественные — они оплачиваются за пользование объектами. К ним относятся земельные участки, транспорт, техника. Все то, что находится на балансе у организации. Сумма налога рассчитывается из учета стоимости облагаемой базы. На нее не влияют результаты деятельности фирмы;

- косвенные — они включаются в сумму за товар или предоставление услуги. Сюда входит НДС, таможенный сбор, акцизы.

68 счет субсчета используется по сборам и налогам, которые должна перечислять компания. Они зависят от сферы деятельности и выбранного налогового режима. Для каждого вида налога должен быть открыт свой субсчет:

- 68.13 — сбор с торговли;

- 68.12 — УСН;

- 68.11 — ЕНВД.

Классификация субсчетов производится на основании инструкции по применению плана. В общих случаях в состав входят:

- налог на прибыль;

- водный, транспортный, игорный;

- местные взносы в бюджет;

- единый вмененный;

- сельхозналог.

Также к субсчету счета 68 относят налог на имущество.

На вопрос, НДФЛ какой счет в плане счетов, ответ будет следующий. Для начисления и уплаты налога на доходы физических лиц открывается субсчет 68.1. Всю информацию о начислениях, вычетах, уплатах и любых операциях с добавленной стоимостью отражает счет 68 02.

Если компания платит акцизы, то для них открывается субсчет 68.3. Для организаций, работающих по общей системе налогообложения, необходим 68.4.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открывают субсчет 68.4.

Классификация

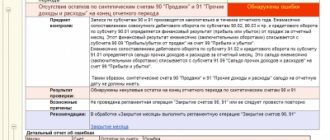

Завершающие операции в налоговом учете и реформация баланса

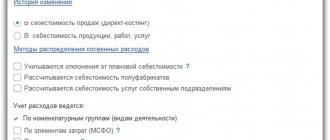

Реформация баланса — завершающая операция бухгалтерского и налогового учета текущего года. В программах «1С» эта процедура автоматизирована. Однако для раскрытия ее сути необходимо ознакомиться с порядком отражения информации о формировании финансового результата и расчетах по налогу на прибыль с применением ПБУ 18/02 в течение отчетного года. Эти вопросы освещают консультанты .

Для начала вспомним, какие операции отражались в учете и отчетности при проведении расчетов по налогу на прибыль. При отражении в учете и бухгалтерской отчетности расчетов по налогу на прибыль по итогам первого квартала, полугодия, девяти месяцев, года, организация осуществляет действия, фиксируемые следующими изменениями по счетам (цифровой код и наименования счетов приводятся в соответствии со стандартной настройкой Плана счетов в программах «1С»):

Дебет 90.9 «Прибыль/убыток от продаж» Кредит 99.1 «Прибыли и убытки» — финансовый результат текущего периода (получена прибыль); Дебет 91.9 «Сальдо прочих доходов и расходов» Кредит 99.1 «Прибыли и убытки» — финансовый результат текущего периода (получен убыток); Дебет 99.1 «Прибыли и убытки» Кредит 90.9 «Прибыль/убыток от продаж» Дебет 99.1 «Прибыли и убытки» Кредит 91.9 «Сальдо прочих доходов и расходов» — ежемесячные авансовые платежи по налогу на прибыль; Дебет 68.4.1 «Расчеты с бюджетом» Кредит 51 «Расчетный счет» — условный расход по налогу на прибыль, исчисленный по данным бухгалтерского учета (получена прибыль); Дебет 99.2.1 «Условный расход по налогу на прибыль» Кредит 68.4.2 «Расчет налога на прибыль» — условный доход по налогу на прибыль, исчисленный по данным бухгалтерского учета (получен убыток); Дебет 68.4.2 «Расчет налога на прибыль» Кредит 99.2.2 «Условный доход по налогу на прибыль» — постоянные налоговые активы на основании операций, произведенных за отчетный период с положительными постоянными разницами; Дебет 99.2.3 «Постоянные налоговые активы и обязательства» Кредит 68.4.2 «Расчет налога на прибыль» — постоянные налоговые обязательства на основании операций, произведенных за отчетный период с отрицательными постоянными разницами; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 99.2.3 «Постоянные налоговые активы и обязательства» — отложенные налоговые активы на основании произведенных за отчетный период операций с вычитаемыми временными разницами при начислении; Дебет 09 «Отложенные налоговые активы» Кредит 68.4.2 «Расчет налога на прибыль» — при погашении; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 09 «Отложенные налоговые активы» — при списании; Дебет 99.1 «Прибыли и убытки» Кредит 09 «Отложенные налоговые активы» — отложенные налоговые обязательства на основании операций, произведенных за отчетный период, с налогооблагаемыми временными разницами при начислении; Дебет 68.4.2 «Расчет налога на прибыль» Кредит 77 «Отложенные налоговые обязательства» — при погашении; Дебет 77 «Отложенные налоговые обязательства» Кредит 68.4.2 «Расчет налога на прибыль» — при списании; Дебет 77 «Отложенные налоговые обязательства» Кредит 99.1 «Прибыли и убытки».

Списание отложенных налоговых активов и обязательств происходит при выбытии активов (обязательств), с наличием которых они были связаны.

При переходе от одного отчетного периода к другому суммы перечисленных выше показателей изменяются. И за каждый отчетный период их величина либо начисляется заново (сумма, начисленная по итогам предыдущего периода, сторнируется в полном размере), либо корректируется путем доначисления или сторнирования части суммы, определяемой как разница между значениями показателей, начисленными по итогам отчетного и предыдущего периодов. В результате корректировки условного расхода (дохода) по налогу на прибыль путем отражения в балансе постоянных и отложенных налоговых активов и обязательств, сальдо по кредиту счета 68.4.2 «Расчет налога на прибыль» приобретает значение, равное сумме налога, рассчитанного от фактической прибыли отчетного периода, формируемой в регистрах налогового учета. Данная сумма определяется в налоговой декларации по налогу на прибыль и служит основанием для расчета авансовых платежей по налогу на прибыль, перечисляемых в бюджет. Таким образом, годовые показатели текущего налога на прибыль, отложенных налоговых активов и обязательств формируются поэтапно (нарастающим итогом с начала года).

По состоянию на 31 декабря в бухгалтерском учете будут сформированы:

А) В бухгалтерском балансе

- по строке 145 — сальдо отложенных налоговых активов.

Дебет счета 09

- по строке 240 — в состав краткосрочной дебиторской задолженности в том числе будет включена переплата в бюджет по налогу на прибыль;

- по строке 470 — в состав нераспределенной прибыли будет включен полученный расчетным путем финансовый результат за период с начала года;

- по строке 515 — сальдо отложенных налоговых обязательств.

Кредит счета 77

- по строке 624 — в состав задолженности по налогам и сборам, в том числе будет включена задолженность перед бюджетом по налогу на прибыль.

Б) В отчете по прибылям и убыткам

- по строке 140 — прибыль (убыток) до налогообложения, всего;

- по строке 141 — отложенные налоговые активы;

- по строке 142 — отложенные налоговые обязательства;

- по строке 150 — текущий налог на прибыль;

- по добавочной строке 151 — списанные отложенные налоговые активы и обязательства, изменяющие показатель чистой прибыли;

- по строке 190 — величина финансового результата нарастающим итогом с начала отчетного года, полученная расчетным путем (чистая прибыль, убыток);

- по строке 200 справочно — постоянные налоговые активы и обязательства.

Состояние расчетов с бюджетом на конец отчетного года определяется как сальдо по счету 68.4 «Налог на прибыль». Причем по дебету счета 68.4.1 «Расчеты с бюджетом» и кредиту счета 68.4.2 «Расчет налога на прибыль» в бухгалтерском учете в течение отчетного года обособленно накапливаются суммы перечисляемого в бюджет и начисляемого налога на прибыль.

Реформация баланса происходит в программах 1С при проведении документа «Закрытие месяца» от 31 декабря. В этом документе необходимо установить подтверждающий флажок в позиции «реформация баланса».

Чтобы сформировать операции по закрытию декабря месяца, а, следовательно, и текущего года, необходимо выполнить последовательно следующие действия.

Рис. 1. Закрытие месяца

На этой стадии определяется финансовый результат отчетного года (прибыль или убыток), списываемый с дебета (кредита) счетов 90.9 и 91.9 в кредит (дебет) счета 99.1 «Прибыли и убытки».

2. Провести документ (меню «Налоговый учет») «Регламентные операции по налоговому учету» от 31 декабря отчетного года со всеми установленными флажками кроме последнего (рис. 2).

Рис. 2. Закрытие месяца по счетам налогового учета

После проведении этого документа могут быть выявлены постоянные и временные разницы между налоговой базой по налогу на прибыль и бухгалтерским финансовым результатом.

3. Провести еще один документ «Закрытие месяца» от 31 декабря отчетного года, установив флажки только в позициях, соответствующих операциям по ПБУ 18/02 (рис. 3).

Рис. 3. Закрытие месяца (применение ПБУ 18/02)

При применении ПБУ 18/02 признаются, погашаются и списываются отложенные и постоянные налоговые активы и обязательства, за счет чего формируемый по кредиту субсчета 68.4.2 текущий налог на прибыль приобретает значение, равное рассчитанному в Декларации по налогу на прибыль, то есть в налоговом учете.

Произведенная выше последовательность действий соответствует ежемесячно проводимой операции по закрытию месяца в течение отчетного года.

Далее переходим непосредственно к процессу реформации баланса и закрытию текущего налогового периода.

4. Провести еще один документ «Закрытие месяца» от 31 декабря отчетного года, установив только один флажок у операции «Реформация баланса» (рис. 4).

Рис. 4. Реформация баланса

5. Провести второй документ «Регламентные операции по налоговому учету» от 31 декабря отчетного года, также установив только один флажок у операции «Закрытие счетов налогового учета» (рис. 5).

Рис. 5. Закрытие счетов налогового учета

В настоящее время некоторые специалисты к процессу реформации баланса относят также закрытие cчетов учета налога на прибыль 68.4.1 «Расчет с бюджетом» и 68.4.2 «Расчет налога на прибыль». Эта операция проводится вручную. Для этого необходимо провести документ «Бухгалтерская справка» (меню Журналы, Документы общего назначения).

Таким образом, мы ввели последнюю операцию в журнал учета хозяйственных операций отчетного года. Баланс реформирован. Счета налогового учета закрыты. Учет прибылей и убытков и налога на прибыль начнется в новом году с начала, «с чистого листа».

А теперь рассмотрим, какие проводки будут сформированы «1С:Бухгалтерией» автоматически при проведении вышеуказанных документов.

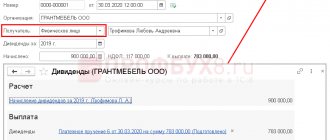

1. Суммы произведенных в течение года авансовых платежей по налогу на прибыль засчитываются в счет уплаты текущего налога на прибыль:

Дебет 68.4.2 «Расчет налога на прибыль» Кредит 68.4.1 «Расчеты с бюджетом».

По рекомендациям ряда специалистов при реформации баланса также целесообразно списывать остатки с субсчетов 68.4.1 и 68.4.2.

В зависимости от принимаемого организацией решения по закрытию отмеченных выше субсчетов могут быть выполнены следующие действия.

2. Сумма переплаты по налогу на прибыль может быть перенесена с дебета субсчета 68.4.1 на специально создаваемый субсчет счета 68 «переплата по налогу на прибыль по прошлым периодам» или включена в состав отложенных налоговых активов:

Дебет 09 «Отложенные налоговые активы» (переплата налога) Кредит 68.4.1 «Расчеты с бюджетом».

3. Образовавшаяся задолженность по налогу на прибыль переносится с кредита счета 68.4.2 в кредит специально создаваемого субсчета счета 68 «Задолженность перед бюджетом по налогу на прибыль».

4. Сальдо по субсчетам счета 90 списываются с кредита (дебета) субсчетов с 1 по 8 в кредит (дебет) счета 90.9 «Прибыль, убыток от продаж».

Как эти проводки отражаются в программе смотрите на рисунке 6.

Рис. 6. Проводки реформации баланса.

7. Сальдо, образовавшееся на счете 99.1 «Прибыли и убытки», а именно чистая прибыль (убыток) отчетного года, переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)»:

Дебет 99.1 Кредит 84 — получена прибыль; Дебет 84 Кредит 99.1 — получен убыток.

В итоге на начало нового отчетного года субсчета 68.4.1, 68.4.2, а также счета 90, 91, 99 сальдо не имеют.

По окончании налогового периода в программе 1С также происходит закрытие налоговых счетов — аналогов бухгалтерских счетов в налоговом учете.

Если организацией получен убыток, то вступает в силу особый порядок его учета, определенный НК РФ.

По общему правилу убыток переносится на будущее. То есть налоговая база текущего периода не будет уменьшена на сумму этого убытка, он будет уменьшать налоговую базу в течение следующих десяти лет. А по правилам ПБУ 18/02 уменьшение в будущем налоговой базы по налогу на прибыль и, соответственно, самого налога на прибыль приводит к образованию налогового актива организации (п. 11, 14 ПБУ 18/02).

Рассмотрим на примере налоговый учет убытка.

Пример

По данным бухгалтерского учета получен убыток (-100 000 руб.).

Если в отчетном (налоговом) периоде организация получила убыток, налоговая база по налогу на прибыль в налоговом учете в этом периоде признается равной нулю (п. 8 ст. 274 НК РФ). Таким образом, в бухгалтерском учете возникает положительная разница между налоговой базой по налогу на прибыль и бухгалтерским убытком, в нашем примере — это 100 000 руб.

В налоговом учете сумма убытка переносится на будущее и уменьшает не более чем на 30% налоговую базу последующих отчетных (налоговых) периодов.

В бухгалтерском учете эта операция не приведет к изменению финансовых результатов в будущем, и, следовательно, согласно пункту 11 ПБУ 18/02 будет признана вычитаемой временной разницей (100 000 руб.). Пунктом 14 ПБУ 18/02 определено, что в том отчетном периоде, когда возникают вычитаемые временные разницы, организация признает в бухгалтерском учете отложенный налоговый актив. Это сумма налога на прибыль, которая должна привести к уменьшению налога на прибыль, начисленного и подлежащего уплате в бюджет в последующих отчетных периодах.

Отложенные налоговые активы отражаются в бухгалтерском учете в качестве внеоборотных активов (подп. 17, 23 ПБУ 18/02).

В нашем примере убыток в размере 100 000 руб. — вычитаемая временная разница.

Дебет 68.4.2 Кредит 99.2.2 — 24 000руб.(100 000 руб. х 24%) — отражен условный доход по налогу на прибыль согласно пункту 20 ПБУ 18/02; Дебет 09 Кредит 68.4.2 — 24 000 руб. (100 000руб. х 24%) — отражен отложенный налоговый актив.

Сальдо по счету 68.4.2 «Расчет текущего налога на прибыль» по данным бухгалтерского учета получится равным нулю (24 000 руб. — 24 000руб.=0). Это соответствует сумме налога на прибыль, отражаемой в декларации по налогу на прибыль, то есть в налоговом учете.

По мере получения дохода в следующих отчетных (налоговых) периодах временная разница будет погашаться. Отложенный налоговый актив будет списываться проводкой:

Дебет 68.4.2. Кредит 09 — на полную сумму или ее часть (при условии получения достаточного дохода в течение не более 10 лет, в сумме не более 30% налоговой базы соответствующего года).

Если в течение 10 лет организация не получила дохода, достаточного для списания отложенного налогового актива полностью, то его оставшаяся часть списывается на счет 99.1 «Прибыли и убытки». Таким образом, перестает числиться сальдо по дебету счета 09.

В Отчете о прибылях и убытках описанная выше ситуация отражается следующим образом:

- По строке 140 — Прибыль (убыток) до налогообложения — (100 000);

- По строке 150 — Налог на прибыль текущий — 0.

В том числе:

- По строке 151 — Условный доход — (24 000);

- По строке 154 — Отложенный налоговый актив — 24 000.

Производственно-хозяйственная деятельность компании подвергается тщательному анализу, а все произведенные операции фиксируются на счетах бухгалтерского учета, в т.ч. начисление и уплата налогов. Статьей 12 НК РФ установлено несколько уровневых категорий налогов, определяющих соответствующие бюджеты: федеральные, региональные, местные. Разберемся в особенностях учета.

Корреспонденция с другими счетами

68 счет кредитуется на суммы, которые указываются в налоговых декларациях. Также здесь учитываются расчеты в корреспонденции:

- 70 — суммы по НДФЛ;

- 99 — начисленный налог на прибыль;

- 51- получение излишне уплаченных сборов из бюджета;

- 20, 26,25,44 — местные налоги.

Счет 68 в свою очередь корреспондируется со следующими счетами:

- 50 — касса;

- 51 — расчетный счет;

- 52 — валютный счет;

- 19 — налог на добавленную стоимость;

- 10 — материалы;

- 20 — основное производство, 21- вспомогательное;

- 41 — товары;

- 26 — общие расходы по хозяйственной линии;

- 90 — продажи.

Составление деклараций

Учет расчетов с бюджетом

Государственная социальная помощь за счет средств бюджетов субъектов РФ

(Гл. 3 Закона о социальной помощи). Получателями государственной социальной помощи могут быть (ст. 7): малоимущие семьи, малоимущие одиноко проживающие граждане и иные категории граждан, предусмотренные Законом о социальной помощи, которые по независящим от них причинам имеют среднедушевой доход ниже… (Правовое обеспечение социальной работы)

Система внутрифирменных бюджетов

Бюджетирование по структурам и видам бизнеса предполагает обоснование технологии разработки внутрифирменных бюджетов. Бюджет предприятия — это плановый документ, в котором определяются источники и направления использования средств по статьям, принятым в целом по предприятию в соответствии с учетной политикой… (Планирование на предприятии)

Порядок исчисления НДС, подлежащего уплате в бюджет

При совершении облагаемых НДС операций налогоплательщики обязаны исчислить сумму налога (п. 1 ст. 166 НК РФ). Расчет суммы налога, подлежащей уплате в бюджет схематично показан на рис. 1.2. Рис. 1.2. Схема расчета суммы НДС, подлежащей ушате в бюджет Также расчет суммы налога, подлежащей уплате в бюджет,… (Налогообложение коммерческой деятельности)

Возмещение НДС из бюджета. Заявительный порядок возмещения налога

В случае превышения суммы налоговых вычетов над исчисленной суммой НДС (п. 2 ст. 173 НК РФ), налоговым законодательством предусмотрен порядок возмещения налога, при этом возмещению подлежит только та часть «входного» налога, которая превышает сумму исчисленного НДС и ею не покрывается. Возмещение… (Налогообложение коммерческой деятельности)

Налоговый период и сроки уплаты налога в бюджет

Налоговый период — это период, по итогам которого должна быть определена налоговая база и исчислена сумма налога, подлежащая уплате в бюджет (п. 1 ст. 55 НК РФ). Для всех налогоплательщиков (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов) установлен единый налоговый период… (Налогообложение коммерческой деятельности)

Исчисление и уплата в бюджет налога при осуществлении операций по договорам, предусматривающим особые условия

Договор простого товарищества В практической деятельности организации может возникнуть необходимость объединить свои усилия с другим «товарищем» или группой «товарищей» для осуществления какого-либо совместного проекта, не создавая специально для этого юридического лица. В… (Налогообложение коммерческой деятельности)

Порядок исчисления и уплаты налога в бюджет

Плательщики акцизов Налогоплательщиками акцизов признаются: o лица производители, в том числе и из давальческого сырья (следует иметь в виду, что к производству товаров налоговое законодательство приравнивает розлив подакцизных товаров, а также любые виды смешения товаров в местах их хранения… (Налогообложение коммерческой деятельности)

Понятие, роль и правовая форма государственного и местного (муниципального) бюджетов

Государственные и местные (муниципальные) бюджеты являются центральным звеном финансовой системы РФ. В материальном аспекте государственный, как и местный, бюджет представляет собой централизованный, в масштабах определенного государственного или муниципального образования, денежный фонд,… (Финансовое право)

Стадия составления проекта бюджета

Эта стадия начинается с Послания Президента РФ Федеральному Собранию, которое в соответствии с нормами БК РФ должно поступить в Федеральное Собрание не позднее марта года, предшествующего очередному финансовому году. Составление проектов бюджетов — исключительная прерогатива Правительства РФ, высших… (Финансовое право)

Стадия рассмотрения и утверждения бюджета

В п. 1 ст. 192 БК РФ закреплено, что проект федерального закона «О федеральном бюджете» на очередной финансовый год и плановый период вносится в Государственную Думу РФ не позднее 1 октября текущего года. При необходимости внесения изменений и дополнений в законодательные акты по налогам Правительство… (Финансовое право)

В соответствии с п. 14 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», отложенный налоговый актив (ОНА) — это та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Представляет собой произведение вычитаемой временной разницы на ставку налога на прибыль (СННП). Отражается отложенный налоговый актив на счете 09.

Отложенное налоговое обязательство (ОНО),в свою очередь — это та часть отложенного налога на прибыль, которая увеличивает налог на прибыль, подлежащий уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Равняется произведению налогооблагаемой временной разницы на ставку налога на прибыль. Отражается на счете 77.