Фиксированные платежи ИП за себя в 2021 году: новые сроки, кбк и другие реквизиты

Срок уплаты фиксированного платежа ИП за 2021 год – не позднее 31.12.2018 по требованиям НК. Но так как это выходной, то срок переносят на первый рабочий день 2021 года. Как только Правительство утвердит график переносов праздничных и выъодных, мы уточним точную дату. Дополнительный взнос с доходов свыше 300 тысяч рублей ИП должен перечислить в 2021 году за 2021 год не позднее 02.07.2018. А за период 2021 год – не позднее 01.07.2019.

В 2021 году ИП перечисляют помимо налогов еще и страховые платежи за себя в фиксированной сумме.

Теперь размер предпринимательского взноса не зависит от МРОТ. Это касается отчислений в ФФОМС и ПФР, которые перечисляют в ФНС. Как по-новому считать отчисления, если доходы превысили лимит 300 000 руб., в изменении втором.

Главные выводы

Далее обобщим все вышесказанное и сведем в таблице суммы страховых взносов ИП «за себя» с 2021 года и акцентируем внимание на главных изменениях:

| 26 545 р. – обязательная сумма фиксированных пенсионных взносов с 2021 года. С 2021 года она будет индексироваться. |

| 5840 р. – обязательная сумма фиксированных медицинских взносов с 2021 года. С 2021 года она будет индексироваться. |

| С 2021 году максимальная сумма взносов бюджет ПФР составляет 212 360 р. |

| С 2021 года пенсионные и медицинские взносы больше не «привязаны» к МРОТ. |

Фиксированный платёж «на себя» для предпринимателей 2018. Взносы в ПФР

Порядок таков, что предприниматели обязаны регулярно исчислять взносы в ПФР и другие фонды на себя (ст. 430 НК), а также со всех вознаграждений и денежных выплат, совершённых в ходе трудовых отношений, в пользу своих работников, согласно пункту 1 ст. 419 НК.

МРОТ вырос с 7800 до 9489 руб. с 01.01.2018г. А с нового года 2019 законодатели хотят прировнять его к прожиточному минимуму, т. е. платежи работодателей в фонды с каждым годом повышаются. Фиксированный платёж, даже если пока такой эффект не особо заметен, нацелен на снижение расходов налогоплательщиков. Он будет устанавливаться решением Правительства в разном размере, с ежегодным увеличением.

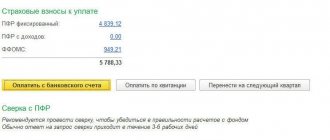

Взносы ИП в фонды на себя в 2021г. составили:

26545 р. – обязательное пенсионное страхование; дополнительный взнос ПФР – 1 процент с суммы, превышающей общий доход ИП в 300 тыс. р. в текущем году; 5840 р. – медицинское страхование. Пенсионным фондом оговорена максимальная сумма платежа за год. Законопроект №274631-7 Правительства РФ ограничивает её 8-кратным размером фиксированного платежа в ПФР, т. е.: 26545.00 х 8 = 212 360 руб.

Налоговая службаПолучатель всех этих платежей – орган государственной налоговой службы, в котором гражданин стоит на учёте в качестве ИП.

Коды:

182 1 0210 160 — код для перечисления взносов по ОПС (пенсионных); 182 1 0213 160— КБК для перечисления платежей по ОМС (медицинских); 182 1 0210 160 – КБК на зачисление взносов в ОПС на 1%.

Стало больше оснований для отказа в принятии РСВ

Еще одно немаловажное изменение для ИП-работодателей связано с отчетностью по страховым взносам. Закон 335-ФЗ расширил перечень случаев, когда ФНС может признать расчет по страховым взносам неподанным. Именно так посчитают налоговые инспекторы, если в перечисленных ниже показателях будут обнаружены ошибки либо эти данные не будут сходиться по каждому физлицу и организации в целом. Вот эти показатели:

- общая сумма выплат физическим лицам;

- общая сумма выплат физлицам в пределах базы по взносам на обязательное пенсионное страхование;

- база для расчета пенсионных взносов по доптарифу;

- сумма пенсионных взносов, исчисленных по доптарифу.

Эти правила вступили в силу с начала года и применяются в отношении отчетности за 2021 год.

Раньше Расчет страховых взносов считался неподанным в случае, если совокупная сумма взносов на ОПС с выплат в пределах базы не совпадала с суммой взносов, исчисленных в отношении каждого застрахованного лица. Теперь в дополнение к этому появились перечисленные выше основания.

Если инспекция посчитает, что предприниматель не подал РСВ, он будет об этом уведомлен. В этой части никаких изменений не произошло. Уведомление будет направлено в бумажном или электронном виде — в зависимости от того, как ИП отчитывался. Если он успеет внести правки в отведенные сроки, то будет считаться, что он подал РСВ вовремя. Сроки, напомним, составляют 5 дней при электронной форме подачи расчета и 10 дней — при бумажной.

Страховые взносы ИП в 2019-2020 годах

Уже зафиксированы страховые взносы в фонды на последующие 2 года: в ПФР в 2021 и 2021 гг. они составят соответственно 29354 и 32448 рублей, а по ОМС – 6884 и 8426 рублей.

Бизнесмен не имеет права применять пониженные тарифы, если речь идёт о взносах на себя. Это касается только работников.

Для удобства плательщиков сборов и налогов есть специальные онлайн калькуляторы (они помогут провести подсчёты).

Взносы в ПФР в 2021 году для ИП без работников предприниматель обязан платить за себя в любом случае: есть ли в штате персонал или он работает один. То же касается и взносов в ОМС. На работников же схема расчёта остаётся прежней.

Если бизнесмен не работал или не получил дохода, или даже остался в убытке, то взносы во все фонды он всё равно обязан уплатить.

Подсчёт доходов, превышающих 300 т. р., для разных систем налогообложения Какие доходы идут в расчёт, полностью зависит от выбранной системы налогообложения.

Изменение порядка учета доходов для льготной страховой ставки

Следующее изменение для ИП в 2021 году касается предпринимателей на УСН с наемными работниками. Закон 335-ФЗ внес уточнения в перечень доходов, которые учитываются при расчете основного вида деятельности для применения ими льготной ставки страховых взносов. Напомним, вид деятельности считается основным, если доходы от него в общем объеме дохода превышают 70%, то есть исполняется такое неравенство:

Доход от вида деятельности / общий объем дохода ≥ 70%

В новой редакции Налогового кодекса указано, что при определении общего дохода (знаменателя в формуле) учитываются:

- доходы от реализации;

- внереализационные доходы;

- доходы из статьи 251 НК РФ, хотя они не учитываются при исчислении базы по единому налогу при УСН.

При определении числителя формулы, то есть доходов от деятельности, которая дает предпринимателю право на пониженные страховые тарифы, должны учитываются все доходы, связанные с этой деятельностью.

Несмотря на уточнение, проблема не решена. А именно — так и не стало понятно, нужно ли при определении числителя формулы учитывать доходы, не облагаемые единым налогом. Среди специалистов есть мнение, что нужно. Однако не исключено, что работники инспекции будут считать иначе. Об этом говорит практика, в том числе судебная — ранее арбитры в таких спорах обычно поддерживали налоговые органы.

Таким образом, чтобы не столкнуться с претензиями со стороны ИФНС, безопаснее учитывать доходы, которые не облагаются единым налогом при УСН, только при исчислении общего дохода.

Какие платежи должен платить ИП в 2018 году

Упрощённая система налогообложения УСН делится на два вида. Но является ли объектом налогообложения просто «доход», или же «доход минус расход», не имело значения ещё совсем недавно. ИП учитывает все свои поступления, соответствующие статье 346.15 НК. Это совокупность имеющихся реализационных и внереализационных доходов (статьи за номерами 249, 250 НК). С той суммы выручки, которая указана итогом в Книге, ведущей учёт доходов и расходов ИП, сразу вычитается 300 тысяч рублей и берётся 1%.

Формула:

(Доход – 300 т. р.) х 1% = сумма взноса ОПС (этот расчёт теперь применяется только для тех, кто платит налоги просто с доходов).

Однако Верховным Судом РФ были признаны для использующих «упрощёнку» ИП «доходы минус расходы» уменьшающие взносы на себя суммы – теперь предприниматели вправе начислять 1%-ный взнос, производя уменьшение суммы дохода на величину затрат. То есть формула теперь такова:

(Доход — расход — 300 тысяч рублей) х 1% = сумма взноса по ОПС.

ЕНВД. Расчёт делается из суммы вменённого дохода, являющейся базой для уплаты налога, а не из общей суммы выручки. Годовую сумму удобно взять и сложить вместе из отчётности по Единому налогу в ФНС (ст. 346.29 НК). Патентная система налогообложения. Потенциально вероятный доход, на который оформляется патент, является базой и для расчёта 1%-го взноса (статья 346 НК). Размер выручки также не учитывается. Совмещение режимов. Для подсчёта облагаемой взносом базы, следует сложить вместе облагаемые суммы или доходы по всем используемым режимам. Общая система. Предприниматели, находящиеся на этом налогообложении и платящие 13% НДФЛ, платят 1%-й взнос с базы доходов за вычетом расходов. Это решение было вынесено Конституционным судом России (принято постановление от 30.11.2016 № 27-П) и не может быть обжаловано.

НДФЛ с заработной платы

Налог на доходы физических лиц должен перечислять в бюджет работодатель, но за счет сотрудника. То есть, работник получает на руки заработную плату за вычетом налога.

Стандартная ставка налога – 13% от начисленной заработной платы.

Не все выплаты работодателя сотруднику облагаются НДФЛ. Есть необлагаемые суммы, они перечислены в статье 217 Налогового кодекса. Например, налог не удерживают с государственных компенсаций и пособий, матпомощи в пределах 4 тысяч рублей в год, суточных в пределах 700 рублей.

Срок перечисления НДФЛ в бюджет:

- с заработной платы – не позднее следующего дня после выплаты зарплаты;

- с отпускных и больничных – до конца месяца, в котором была выплата.

Перечислять налог раньше, чем сотруднику будет выплачен доход, нельзя.

По закону работодатель должен платить зарплату не реже, чем 2 раза в месяц – так называемый аванс и основную часть. С аванса НДФЛ удерживать не нужно, за исключением случаев, когда работодатель выплачивает аванс в последний день месяца.

Пример:

Заработная плата сотрудника 20 тысяч рублей. Аванс в размере 8 тысяч рублей ему перечисляют 25 числа каждого месяца, а оставшуюся часть – 10 числа.

Налог со всей заработной платы: 20 000 х 13% = 2 600 рублей.

25 числа сотрудник получает 8 тысяч рублей без вычета налога, а с оставшейся части в 12 тысяч рублей удерживают весь налог, и сотрудник получает на руки 9 400 рублей.

Если у сотрудника есть право на налоговые вычеты, он может принести работодателю подтверждающие документы, и тогда работодатель будет считать налог не со всей заработной платы, а с зарплаты за минусом таких вычетов.

Все вычеты перечислены в статьях 218-221 Налогового Кодекса. Вот самые распространенные из них:

1. На покупку жилья, земельного участка. 2. На оплату обучения и лечения, своего и детей. 3. На детей, детей-инвалидов. 4. На благотворительные взносы.

Обязанности по взносам у ИП с наемными работниками

Обзаводясь наемными сотрудниками, ИП одновременно приобретают и массу обязанностей, связанных с этим обстоятельством:

- необходимость ежемесячно начислять и платить страховые взносы с дохода каждого из работников;

- удерживать из этих доходов НДФЛ;

- формировать ежеквартальную отчетность по НДФЛ и страховым взносам.

То есть наличие работников для ИП в части взносов за 3 квартал обязывает не только к расчету и уплате этих платежей, но и составлению отчетности по ним, причем подаваемой в две инстанции: ИФНС и ФСС.

Расчет взносов с доходов работников делается мало того, что ежемесячно и в индивидуальном порядке, но также требует:

- учета существования набора причин для освобождения дохода от начисления взносов;

- использования особого тарифа для каждого вида страхования;

- применения помимо основных дополнительных и пониженных тарифов при наличии на то оснований;

- контроля за величиной дохода, начисленного работнику, поскольку для платежей на ОПС и ОСС на страхование по нетрудоспособности и материнству установлены его пределы, сверх которых на ОПС начинает применяться другой тариф, а на ОСС начисления прекращаются;

- снижения суммы взносов, начисленных на ОСС (как по нетрудоспособности и материнству, так и по травматизму) за счет расходов, произведенных по этим видам страхования;

- организации индивидуального учета производимых начислений;

- раздельной оплаты сумм, предназначаемых для каждого из фондов.

Граничные значения доходов для 2021 года соответствуют цифрам:

- для ОПС — 1 292 000 руб.;

- для ОСС на страхование по нетрудоспособности и материнству — 912 000 руб.

Для иных взносов ограничений по доходу не установлено, и они начисляются на весь объем облагаемых ими выплат в адрес работника.

Основные тарифы в 2021 году равны (ст. 426 НК РФ):

- для ОПС — 22%, а для дохода, превысившего граничное значение, — 10%;

- для ОМС — 5,1%;

- для ОСС на страхование по нетрудоспособности и материнству — 2,9%.

ИП, которые относятся к СМП, в связи с коронавирусом в 2021 году (с 1 апреля) могут вместо общего тарифа использовать тариф 15%:

- для ОПС — 10%, как с доходов в рамках предельной базы, так и сверх нее;

- для ОМС — 5%;

- для ОСС на страхование по нетрудоспособности и материнству — 0%.

Внимание! «КонсультантПлюс» предупреждает: Пониженные тарифы используются при расчете взносов на ОПС, ОМС и ВНиМ за апрель 2021 г. и последующие месяцы этого года. Они применяются к части выплат за данные месяцы, превышающей по каждому физлицу размер МРОТ, установленный федеральным законом на 1 января текущего года…(подробнее смотрите в К+). Пробный онлайн доступ к К+ бесплатен.

Тариф, применяемый для взносов на травматизм, зависит от вида осуществляемой работодателем деятельности.

Итоги

ИП оказывается плательщиком страховых взносов двух видов: за себя и за своих наемных работников. Взносы за себя требуют расчета только в случае превышения годового дохода ИП величины 300 тыс. руб. При меньшем доходе их размер фиксированный. Уплатить фиксированный взнос нужно в течение года, к которому он относится, и это означает, что требования о таком перечислении по завершении третьего квартала не существует. Отчеты по взносам за себя подавать не требуется.

Взносы за работников начисляют и платят ежемесячно, применяя к ним особые правила, определяющие базу для расчета, используемые тарифы и ограничения, приводящие либо к смене величины тарифа (ОПС), либо к прекращению начисления взносов (ОСС по нетрудоспособности и материнству). Отчетность по ним является обязательной, формируют ее ежеквартально для двух инстанций: налогового органа (все взносы, кроме «несчастных») и ФСС (взносы на травматизм).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

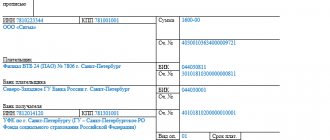

Важный момент — указание правильного КБК

Особо важный момент — внесенные корректных КБК для уплаты страховых взносов, поскольку ошибки в этой графе приведут к неправильному направлению или возврату денежных средств.

Основные КБК по страховым взносам за сотрудников представлены в следующей таблице:

| Платеж | КБК | ||

| ОПС | ОМС | ФСС | |

| Взнос | 18210202010061010160 | 18210202101081013160 | 18210202090071010160 |

| Пеня | 18210202010062110160 | 18210202101082013160 | 18210202090072110160 |

| Штраф | 18210202010063010160 | 18210202101083013160 | 18210202090073010160 |

Более подробную информацию по различным КБК по страховым взносам читайте в этом материале.