Как заполнить таблицу для расчета?

После того, как вы выбрали процент по налогу на УСН (6% или 15%), вам нужно заполнить таблицу для расчета. Само налогообложение вы выбрать не можете — этот калькулятор предназначен для упрощенцев, однако он единый для УСН «доход» и «доход минус расход».

- Шаг 1. Выберите кто вы: ИП с работниками, ИП без работников или ООО, у которого упрощенка. От этого зависят расчеты.

- Шаг 2. Правильно выбираем расчетный период: квартал, полгода, 9 месяцев или год.

- Шаг 3. Если вы являетесь плательщиком торгового сбора на момент расчета, поставьте галочку.

- Шаг 4. Если вы выбрали “Доходы”, вам нужно внести сами доходы (это не прибыль!), уплаченные страховые взносы за ИП и за сотрудников, а также суммы по больничным за счет работодателя. Помните, что взносы уплачиваются в налоговый период, за который вы считаете налог. К примеру, для уменьшения налога за первую половину 2017 года, взносы за полугодие нужно выплатить в бюджет до 30 июня 2017 года включительно.

Если вы выбрали “Доходы минус расходы”, вам нужно внести сумму доходов и сумму понесенных расходов.

В обоих случаях калькулятор рассчитает сколько вам нужно платить в качестве налога по УСН.

Расчет УСН на видео

Инструкция по использованию калькулятора

Таблица предназначена для расчета налога к уплате за соответствующий отчетный (налоговый) период. Для расчета налога во входных данных указываются поквартальные суммы полученного дохода, уплаченных взносов (в пределах, исчисленных за отчетный/налоговый период) и пособий. Взносы должны быть уплачены в том отчетном (налоговом) периоде, за который считается налог. Такое правило установлено с 2013 года. Т.е. чтобы уменьшить налог за 1 полугодие 2020 года, взносы за полугодие должны быть уплачены не позднее 30 июня 2021 года.

Торговый сбор есть только в Москве, поэтому налогоплательщики других регионов строку просто не заполняют. Плательщикам же торгового сбора следует учитывать, что возможности калькулятора ограничены и не предусматривают сложных расчетов по облагаемым и не облагаемым ТС видам деятельности.

После расчета налога можно сформировать образец декларации (форма новая, применяемая с 2021 года). Обратите внимание, что это только образец заполнения, не предназначенный для представления в налоговую.

Хотите проверить своего бухгалтера — правильно ли он считает налоги? Ваше предприятие работает «на упрощенке», Вы самостоятельно составляете отчетность, и хотите убедиться, верно ли заполнили налоговую декларацию? Или, может быть, Вы только собираетесь начать свой бизнес и хотите узнать, какие налоги придется платить, и принесет ли прибыль задуманное дело?

Ответы на все эти вопросы Вам даст наш налоговый калькулятор.

С его помощью Вы сможете рассчитать: — налог, уплачиваемый при упрощенной системе налогообложения (налог УСН); — минимальный налог, уплачиваемый при объекте налогообложения «доходы минус расходы», когда расходы превышают сумму в 1% от дохода; — страховые взносы, уплачиваемые в Пенсионный фонд (ПФ), Фонд социального страхования (ФСС), Федеральный фонд обязательного медицинского страхования (ФФОМС); — налог на доходы физических лиц (НДФЛ), удерживаемый из заработной платы работников; — заработную плату, выплачиваемую работникам «на руки» после вычета НДФЛ; — чистую прибыль или убыток предприятия.

Последний показатель — прибыль (убыток)

— является важнейшим для юридического лица или индивидуального предпринимателя, т.к. отвечает на главный вопрос — выгодно ли ему заниматься данным бизнесом? Таким образом, наш калькулятор умеет не только считать налоги, но и позволяет проверять финансовые показатели бизнес-планов. Очевидно, что если исходные данные, взятые из бизнес-плана, при расчете на калькуляторе дадут убыток, это серьезный повод задуматься, стоит ли начинать подобный бизнес в реальности.

Прибыль (убыток) калькулятор рассчитывает как разность между доходом и расходами, заработной платой, страховыми взносами и налогом УСН. Иными словами, чистая прибыль — это денежные средства, остающиеся в распоряжении предпринимателя или юридического лица после уплаты всех налогов и оплаты других затрат, связанных в ведением бизнеса.

Алгоритмы, заложенные в основу работы налогового калькулятора, полностью учитывают последние изменения законодательства и все его положения, действующие в 2021 году. Подробнее о базовых параметрах, на основании которых производятся расчеты, Вы можете узнать ниже.

Работа с калькулятором налогов УСН чрезвычайно проста:

1. Отметьте необходимые опции. 2. Введите финансовые показатели. 3. Нажмите кнопку «Выполнить расчет» (внизу).

Информация о налогах. Базовые параметры и допущения, используемые в работе налогового калькулятора.

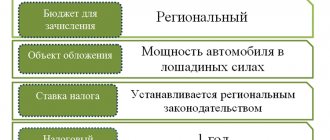

Налог, уплачиваемый в связи с применением упрощенной системы налогообложения (налог УСН): объект налогообложения «доходы» — ставка 6 %; объект налогообложения «доходы, уменьшенные на величину расходов» («доходы минус расходы») — ставка от 5 до 15 % (устанавливается региональным законодательством; например, в Санкт-Петербурге и Ленинградской области ставка составляет 7%). Объект налогообложения налогоплательщик выбирает самостоятельно.

Минимальный налог, уплачиваемый в связи с применением упрощенной системы налогообложения (минимальный налог УСН): Уплачивается при объекте налогообложения «доходы минус расходы» вместо «обычного» налога в случае, если сумма «обычного» налога оказывается меньше одного процента дохода налогоплательщика. Минимальный налог составляет 1 % от дохода.

Калькулятор учитывает все возможные варианты применения УСН, и рассчитывает «упрощенный» налог в строгом соответствии с главой 26.2 Налогового кодекса РФ «Упрощенная система налогообложения», а страховые взносы в Пенсионный фонд, Фонд социального страхования и Фонд обазательного медицинского страхования — с соответствии с главой 34 Налогового кодекса РФ «Страховые взносы в Российской Федерации».

Обращаем Ваше внимание: при объекте налогообложения «доходы минус расходы» сумму расходов необходимо вводить в соответствующее поле калькулятора без включения в нее сумм начисленной заработной платы и суммы страховых взносов. Зарплата работников вводится в отдельное поле, а страховые взносы калькулятор рассчитает сам. Перечень расходов, которые возможно учесть при расчете налоговой базы объекта налогообложения «доходы минус расходы», также приведен в главе 26.2 НК РФ.

Для отдельных категорий плательщиков страховых взносов законодательством установлены пониженные тарифы (например, для сельскохозяйственных товаропроизводителей, для организаций, осуществляющих деятельность в области информационных технологий и ряда других). Калькулятор не учитывает возможность применения подобных льгот и рассчитывает страховые взносы по тарифам, установленных названным законом для «обычных» юридических лиц и индивидуальных предпринимателей нельготных категорий. Также калькулятор не учитывает предельную величину базы для начисления страховых взносов в Пенсионный фонд. При превышении размера годовой заработной платы отдельных работников этой предельной величины страховые взносы для данных работников рассчитываются от суммы превышения по пониженным ставкам, определяемым законодательством Российской Федерации о налогах и сборах.

Ставка налога на доходы физических лиц (НДФЛ) составляет 13%, удерживается работодателем из начисленной работнику заработной платы и перечисляется в бюджет (пример: зарплата работника — 20000 руб., НДФЛ — 2600 руб., на руки работник получит 20000 — 2600 = 17400 руб.). Калькулятор рассчитывает НДФЛ и «чистую» заработную плату в соответствии с вышеприведенным примером, исходя из того, что работники не имеют льгот и права на налоговые вычеты, установленные налоговым законодательством для отдельных категорий граждан (например, для имеющих детей). Для более точного расчета НДФЛ необходимо руководствоваться положениями главы 23 Налогового кодекса РФ «Налог на доходы физических лиц».

Для чего нужен этот калькулятор?

Для самопроверки при самостоятельных расчетах авансовых платежей налога по УСН.

Но обращаю ваше внимание, что я настойчиво рекомендую пользоваться специализированными программами для ведения бухучета ИП. И ни в коем случае не рекомендую вести учет в ручном режиме.

В этом калькуляторе пока не предусмотрен учет торгового взноса.

Как им пользоваться?

Можете посмотреть видео, или прочитать текстовую версию ниже:

Та самая статья из видео выше, в которой рассказываю принцип расчета налога по УСН:

Обновление

Добавил возможность указать свою ставку налога по УСН в пределах от 0% до 6%. (по-умолчанию указано 6%)

Подразумевается, что ставка налога по УСН постоянна в течение всего расчетного периода.

Пониженные ставки по УСН применяют в некоторых регионах России. Например, в Крыму ставка по УСН «доходы» равна 4%. А нулевая ставка используется теми ИП, которые находятся на налоговых каникулах. Впрочем, им этот калькулятор не нужен =)

Итак, как им пользоваться?

Очень просто. Вводим в верхней таблице свои данные поквартально:

- по доходам ИП;

- по взносам на обязательное пенсионное страхование;

- по взносам на обязательное медицинское страхование;

- По взносу в размере 1% при доходе более, чем 300 000 рублей в год.

- 1 квартал: с 01 января по 31 марта;

- 2 квартал: с 01 апреля по 30 июня;

- 3 квартал: с 01 июля по 30 сентября;

- 4 квартал: с 01 октября по 31 декабря.

- за 1 квартал

- за полугодие

- за 9 месяцев

- за год.

Все доходы и взносы нужно вносить с копейками. Калькулятор сам их округлит по правилам арифметики во второй, нижней таблице. Или можете вносить свои данные на основе данных книги учета доходов и расходов (КУДИР).

Обратите внимание, что вносить нужно фактические данные. С учетом реальной даты платежей по доходам и взносам. На основе квартальных платежей калькулятор автоматически посчитает накопительным итогом во второй, нижней таблице.

Временные рамки для каждого квартала:

После того, как вы корректно внесете свои данные в верхнюю таблицу, во второй таблице автоматически произойдет расчет авансовых платежей по УСН.

И по полученным суммам Вы сможете проверить правильность своих расчетов, которые делали в ручном режиме или при помощи других программ.

Обратите внимание, что калькулятор считает как должно быть. То есть, сколько Вы должны были платить исходя из значений по доходам и оплаченным взносам на обязательное страхование. Но в верхней таблице вносим фактические доходы и платежи по страховым взносам с учетом даты платежа. То есть, если заплатили на обязательное пенсионное страхование некую сумму в феврале, то и заносим эти данные в первый квартал.

Калькулятор не учитывает всевозможные переплаты/недоплаты по взносам, налогам, штрафам и т.д.

P.S. Повторюсь, что сейчас калькулятор работает в тестовом режиме. Если нашли ошибку, то обязательно сообщите в комментариях ниже. Как говорится, одна голова хорошо, а две – лучше.

Также напомню, что у меня есть калькулятор по страховым взносам для ИП на 2021 год вот здесь: https://dmitry-robionek.ru/kalkuljator-vznosov-ip

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2021 год

- И многое другое!

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

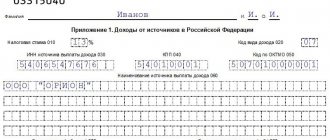

Впервые заполняю декларацию ИП по УСН Доходы за 2021г. Так как заполняю вручную, не уверенна в правильности расчета сумм в разделе 1.1. Помогите, пожалуйста, разобраться.

Доходы за 2021год (нарастающим итогом) (ИП зарегистрировано с 25.04.19г): 1кв-0 2кв- 83 790р. 3кв- 384 950р. 4кв- 686 065р.

Был один авансовый платеж за 2кв.- 10 218р.

Фиксированные взносы нарастающим итогом: 1кв-0 2кв-0 3кв-15 703р 4кв- 27 876р

Если раздел 1.1 строки 020, 040, 070 и 100 заполнять по формуле, то получается: 020—- 040- 5027р 070- 2367р 100- 5897р Но, я не понимаю где нужно показывать фактически уплаченный аванс за 2кв.? Или его не нужно показывать? Тогда в строке 100 сумма налога к доплате за год получилась 5 897р, но по факту к доплате за год 3070р.

Как рассчитывала: доход 686 065р*6%= 41 164р 41 164р- 27 876р(страх.взносы)-10 218р (аванс за 2кв)= 3070р

Подскажите, где у меня ошибка? Должна ли в строке 100 сумма соответствовать той, что фактически нужно доплатить? И где в декларации нужно указать фактически уплаченный аванс за 2кв?

Калькулятор расчета налога при УСН поможет бухгалтеру вычислить сумму единого «упрощенного» налога или авансового платежа по нему. Также он покажет, в какой срок нужно перечислить деньги и какой КБК указать в платежке.

Порядок расчета за отчетный период и за год

По окончании каждого отчетного периода (квартала, полугодия и девяти месяцев), организации и предприниматели на УСН должны рассчитать авансовый платеж по единому налогу. Для этого нужно:

По окончании календарного года налогоплательщики УСН обязаны рассчитать итоговую сумму налога. Она равна налоговой базе за год, умноженной на соответствующую ставку.

Что говорит закон

Вопросы налогообложения упрощенцев регулирует глава 26.2 НК РФ. Плательщиками могут быть как юридические лица, так и индивидуальные предприниматели. При расчете налога есть 2 варианта ставки:

- 6% – только с «Доходов»;

- или 15% – с «Доходов минус расходов».

К 2021 году произошло относительно немного изменений, имеющих отношение к упрощенной системе налогообложения. Среди них:

увеличен предельный доход для перехода на этот спецрежим (также см. «Предел доходов по УСН на 2021 год»);

- отменена индексация на коэффициент-дефлятор (до начала 2020 г.);

- установлен обновлённый образец книги учёта доходов и расходов.

Подробнее см. «Изменения по УСН в 2021 году».

А какие изменения коснулись расчета УСН «Доходы»? Согласно правкам, внесённым в ст. 430 НК РФ Законом № 335-ФЗ, с 1 января 2018 года пенсионные и медицинские взносы не зависят от МРОТ. Их сумма для ИП на упрощёнке без персонала – фиксированная:

- 26 545 руб. – пенсионные отчисления (для дохода от 300 т. р. – плюс 1% с превышения);

- 5840 руб. – медицинские.

Также см. «Страховые взносы ИП за себя в 2021 году: как рассчитать и уплатить».

Порядок расчета и сроки оплаты упрощённого налога остались прежними:

- I квартал – до 25 апреля 2018;

- первое полугодие – до 25 июля 2018;

- 9 месяцев до 25 октября 2021.

По окончании календарного года рассчитывают и выплачивают остатки налога. Срок такой же, как при сдаче налоговой декларации:

- для ИП – не позднее 30 апреля 2021 г. (с учётом переноса после первых майских праздников);

- для ЮЛ до 1 апреля 2021 года включительно.

Также см. «Сроки уплаты страховых взносов в 2021 году».

Сроки уплаты налога при УСН

Авансовый платеж необходимо перечислить не позднее 25 числа месяца, следующего за отчетным периодом (кварталом, полугодием и девятью месяцами). Из платежа за текущий отчетный период нужно вычесть платежи за предыдущие отчетные периоды.

По завершении года перечисляют итоговую сумму единого «упрощенного» налога за минусом всех авансовых платежей этого года. Организации переводят деньги не позднее 31 марта следующего года, а ИП — не позднее 30 апреля следующего года.

Налогоплательщики с объектом «доходы» уменьшают авансовые платежи и итоговую сумму налога на страховые взносы и на пособие по больничным листам работников. При этом платеж нельзя уменьшить более чем на половину. ИП без наемных работников уменьшают платеж на фиксированные страховые взносы без ограничения. Платеж уменьшается также на величину торгового сбора.

Алгоритм использования калькулятора

Чтобы рассчитать сумму налога или авансового платежа к уплате, нужно сделать несколько действий:

Платеж за тот или иной период уменьшается на взносы, только если они уплачены в том же периоде. Так, из суммы к уплате за полугодие можно вычесть взносы, перечисленные до июля.

Примеры расчета

Первый пример

ИП без работников в I квартале 2021 года получил выручку 200 000 руб. В феврале он перечислил медицинские взносы в сумме 6 884 руб.(пенсионные пока не платил). Торговый сбор не уплачивает. ИП применяет объект «доходы». Авансовый платеж по налогу при УСН за I квартал равен 5 116 руб. ((200 000 руб. х 6%) – 6 884 руб.).

Второй пример

ООО с объектом «доходы минус расходы» получило в I квартале 2020 года выручку 400 000 руб., и понесло затрат на сумму 150 000 руб. Торговый сбор ООО не уплачивает. Авансовый платеж по налогу при УСН за I квартал равен 37 500 руб. ((400 000 — 150 000) х 15%). Минимальное значение равно 4 000 руб. (400 000 руб. х 1%). Авансовый платеж составляет 37 500 руб.

Налог при упрощенной системе с объектом «доходы» рассчитывается просто — перемножением выручки и ставки (чаще всего она равна 6%). При этом налог УСН 6% уменьшается на страховые взносы, уплаченные в текущем периоде, на больничное пособие за первые три дня болезни и на некоторые другие суммы. Мы на примерах покажем, как правильно сделать все вычисления.

Пошаговая инструкция для начинающих: как платить налоги ИП на УСН

Необходимо правильно рассчитывать сумму налогов и взносов, чтобы исключить вероятность появления пени, штрафных санкций и иных неприятных для бизнесменов явлений, осложняющих развитие компании. Расчеты учитывают выбранную ставку в 6 или 15%.

Расчет налога: ИП 6% с работниками

При условии, что в штате находятся 5 работников, а основа для расчетов – доходная часть: 90 тысяч (квартал), взносы (за всех и собственно ИП) – 30 тысяч. За 6 месяцев доходы составили 550 тысяч, взносы – 30.000 и обязательный 1% на сверхдоходы. Получается: 550000 -300000Х1%= 2 тысячи 500 рублей.

Сколько работодатель платит налогов за работника?

Необходимые платежи по упрощенной системе: 90000Х6% = 5400 рублей. Вычитая взносы (30 тысяч рублей), получаем отрицательную сумму в -24600, учитывая ограничения в 50%, следует 5400 рублей разделить на 2, получается 2700 рублей. Пошлина за 6 месяцев: 550 тысячХ6%, получается 33000. Вычитая сборы 33000 – (30000 рублейХ2 + 5000 рублей) также получится отрицательная сумма в – 32000 рублей. Соответственно, 33000 рублей нужно разделить пополам, получается 16500.

Расчет налога: ИП 6% без работников

При доходах в 560 тысяч рублей в квартал и взносах в сумме 23154 р расчеты будут такими: (560000 – 300000) Х 1% = 2600 р.

Авансовый платеж = 560000 Х 6% = 33000. Вычитаются расходы на страхование и 1% по сверхприбыли: 33000 – 23154 – 2600, итоговое значение получается 7246 р.

Как рассчитать налог ИП 15%

В том случае, когда предприниматель получил 200.000 р (РФ) прибыли, а его расходы составили сумму в 198.000 р, то налог будет равным 2000 р.

Плюсы использования «упрощенки» для ИП

Индивидуальный предприниматель может выбрать один из двух видов упрощенной системы налогообложения: УСН с объектом «доходы» или УСН с объектом «доходы минус расходы». При «упрощенке» с объектом «доходы» налог в общем случае равен выручке, умноженной на ставку 6% (затраты не учитываются). Если выбран объект «доходы минус расходы», налог в общем случае равен выручке, уменьшенной на затраты, и умноженной на ставку 15% (подробнее об этом читайте в статье «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»).

«Упрощенка» дает предпринимателю ряд преимуществ. Перечислим основные:

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Какие налоги нужно платить ИП на УСН 6% с работниками и без работников

80% бизнесменов стремятся оформить УСН 6%, так как нагрузка в финансовой ее части будет меньше, оставшиеся средства можно будет перенаправить на развитие. Учитывать потребуется такой момент: сформирован или нет штат работающего на ИП персонала.

Взносы для ИП 6%: работников нет

Налог ип на упрощенке 2021: сколько платить, если работники отсутствуют – сумма формируется из двух взносов (личных) оплата – рубли:

- ПФРФ (по состоянию на 2021 год) – 19356,48;

- ФОМС – 3796, 85.

Эти платежи обязательные. Их величина может отличаться, так как она привязана к показателям МРОТ.

Дополнительный сбор в 1% появляется, если доход будет составлять 300000 (рассчитывается сумма с разницы между этим показателем и доходом). Получается- 23155 и 33 копейки, а также 1% в случае превышения по доходной составляющей.

Налоговый вычет можно осуществлять на полную сумму взносов, включая и 1%. Примерный расчет будущего платежа:

Оплачено взносов (за квартал) 100 тысяч, в эту сумму включен 1%, так как имелось превышение по доходам. Налог в этом случае составил 300 тысяч. Сумму платежа с вычетом следует рассчитывать так: 300 тысяч – 100 тысяч = 200 тысяч.

Сколько на самом деле мы платим налогов?

Важно обратить внимание на то, что вычесть можно только те сборы, которые были внесены в расчетный период.

Взносы для ИП по 6% ставке с работниками

В том случае, когда для полноценной деятельности компании требуется формирование штата, то и сумма для оплаты будет выше – нужно вносить оплату взносов не только личную, но и за каждого из сотрудников.

Сборы для персонала будут следующими:

- 30% от отчислений (заработная плата, премии) – работа должна проводиться по договору;

- 2,9% от суммы выплат – работа осуществляется по особому документу – гражданско-правовому акту.

Предприниматель в статусе ИП имеет право снизить налог за счет уплаченных им своевременно взносов, но не более чем на половину (50%) от оплаченной суммы.

Какие налоги предстоит платить ИП, если ставка 15%

Упрощенная система налогообложения 2021 предполагает 15% (из доходов вычитаются расходы) Возможен вычет из налога всех взносов (ограничений не предусмотрено). Внимание! Списание может быть полным (100%), включая возможность включения сумм в расходную часть. Также существуют следующие особенности:

- расходы превысили доходную составляющую деятельности – убыток, понесенный ИП, будет учтен в новом отчетном периоде (не превышая 30%);

- фирма работает в убыток – сумма к оплате 1% от возможной прибыли.

Для расчета потребуется из дохода вычесть расходы, затем умножить на 15%. В следующий период будет приниматься во внимание разница платежей.

Повышение НДС до 20 процентов в 2021 году — чем грозит бизнесу и обычным гражданам?

Порядок расчета налога по УСН (объект «доходы»)

Сначала нужно определить налоговую базу. В нее входят доходы от реализации, то есть выручка по основному виду деятельности, а также внереализационные доходы, например, от сдачи имущества в аренду. Доходы следует включать в базу в тот момент, когда деньги фактически поступили на расчетный счет или в кассу. Расчет базы идет нарастающим итогом с 1 января по 31 декабря текущего года, затем начинается с нуля.

Налоговую базу следует умножить на ставку, равную 6%.

ВНИМАНИЕ. Для отдельных категорий налогоплательщиков власти региона вправе снизить ставку до 1%, а в особых случаях даже до нуля. Узнать, какая ставка действует в том или ином субъекте РФ, можно в своей инспекции.

Как считать УСН 15% за налоговый период

Сумма налога, рассчитанная по итогам налогового периода при УСН «доходы минус расходы», может быть больше или меньше величины начисленных в этом периоде авансовых платежей. Если она больше, то данный налог подлежит доплате в бюджет.

Нередки случаи, когда в конце календарного года выявляется переплата по налогу, которая либо возвращается, либо засчитывается в счет следующих платежей.

В п. 1 ст. 346.21 НК РФ приведена формула, которая позволяет исчислить налог по итогам налогового периода при УСН. Эта формула представлена следующим образом:

Н = (Дг – Рг) × Ст – АвПпред,

где:

Дг — доходы за период с 1 января по 31 декабря;

Рг — расходы за год;

Ст — ставка, в обычном случае 15%.

Налогоплательщикам необходимо помнить, что налоговая база может быть уменьшена на сумму понесенных в предыдущих периодах убытков (п. 7 ст. 346.18 НК РФ), а перечень затрат, уменьшающих доходы, является закрытым (п. 1 ст. 346.16 НК РФ).

О том, каким образом учитывать расходы при данном режиме налогообложения, читайте в материалах:

- «Учет расходов при УСН с объектом «доходы минус расходы»»;

- «Расходы, которые чиновники запрещают учитывать упрощенцу».

Как уменьшить налог при УСН 6%

Из суммы налога можно вычесть:

Бесплатно рассчитать взносы «за себя», налоги по УСН и ЕНВД, заполнить платежки по налогам и взносам

Величину налога УСН 6% вычисляют по итогам года. В течение года необходимо делать авансовые платежи по итогам первого квартала, полугодия и девяти месяцев. Авансовый платеж рассчитывают так же, как и сам налог. При перечислении учитывают предыдущие авансовые платежи, начисленные за этот год.

Калькулятор Клерк

Топ-4 в поиске Google. Калькулятор Клерка пригоден только для расчета налоговой нагрузки по УСН 6 %. Можно выбрать «ИП без работника», чтобы система уменьшила налог к уплате на всю величину страховых взносов, а не на 50 %, как при наличии сотрудников.

В калькуляторе можно учесть уплаченные торговые сборы, пособия и авансовые платежи.

Плюсы: главный плюс — на основании введенных в калькулятор значений можно скачать уже заполненную декларацию. В неё остаётся вбить только ваши реквизиты.

Недостатки: ячейки калькулятора слишком узкие. Как видно на скриншоте, цифра «15000000» не видна полностью. К тому же разряды не разделены пробелами.

Пример расчета налога по УСН (объект «доходы»)

Индивидуальный предприниматель Иванов занимается торговлей стройматериалами. Он нанял двух работников. Оклад первого составляет 30 000 руб. в месяц, оклад второго — 50 000 руб. в месяц.

Авансовый платеж за первый квартал

В первом квартале 2021 года ИП Иванов перечислял взносы с зарплаты сотрудников: в январе — за декабрь 2021 года, в феврале — за январь, в марте — за февраль. Каждый раз сумма пенсионных и медицинских взносов, а также взносов на соцстрахование на случай временной нетрудоспособности и в связи с материнством составляла 24 000 руб.((30 000 руб. + 50 000 руб.) ? 30%), сумма взносов «на травматизм» — 160 руб.((30 000 руб. + 50 000 руб.) ? 0,2%).

В январе 2021 года Иванов перечислил взносы «за себя» за 2020 год: пенсионные — в размере 32 448 руб., медицинские — в размере 8 426 руб.

Итого в первом квартале ИП Иванов заплатил страховые взносы на общую сумму 113 354 руб.(((24 000 руб. + 160 руб.) ? 3 мес.) + 32 448 руб. + 8 426 руб.).

В первом квартале 2021 года Иванов получил выручку в размере 3 000 000 руб. Авансовый платеж по УСН 6% за первый квартал равен 180 000 руб. (3 000 000 руб. ? 6%).

ИП Иванов вправе уменьшить авансовый платеж за первый квартал на сумму, не превышающую 90 000 руб.(180 000 руб. ? 50%). Иванов перевел в бюджет 90 000 руб., а оставшуюся часть взносов, равную 23 354 руб. (113 354 руб. – 90 000 руб.), он сможет учесть при расчете авансового платежа за второй квартал.

Вести учет, готовить и сдавать отчетность по УСН

Авансовый платеж за полугодие

Во втором квартале 2021 года ИП Иванов перечислял взносы с зарплаты сотрудников: в апреле — за март, в мае — за апрель, в июне — за май. Каждый раз сумма пенсионных и медицинских взносов, а также взносов на соцстрахование на случай временной нетрудоспособности и в связи с материнством составляла 24 000 руб.((30 000 руб. + 50 000 руб.) ? 30%), сумма взносов «на травматизм» — 160 руб.((30 000 руб. + 50 000 руб.) ? 0,2%).

Итого во втором квартале ИП Иванов заплатил страховые взносы на общую сумму 72 480 руб.((24 000 руб. + 160 руб.) ? 3 мес.).

Во втором квартале 2021 года Иванов получил выручку в размере 2 500 000 руб. Авансовый платеж по УСН 6% за полугодие составляет 330 000 руб. ((3 000 000 руб. + 2 500 000 руб.) ? 6%). С учетом авансового платежа за первый квартал получается величина, равная 150 000 руб.(330 000 руб. – 180 000 руб.).

Также Иванов вправе уменьшить авансовый платеж за полугодие на взносы, перечисленные во втором квартале, и на часть взносов, перечисленных, но не учтенных в первом квартале. При этом уменьшать авансовый платеж за полугодие можно на сумму, не превышающую 75 000 руб.(150 000 руб. ? 50%).

Иванов перевел в бюджет 75 000 руб., а оставшуюся часть взносов, равную 20 834 руб.(23 354 руб. + 72 480 руб. – 75 000 руб.), он сможет учесть при расчете авансового платежа за девять месяцев.

Рассчитывайте взносы «за себя», налоги по УСН и ЕНВД, заполняйте платежки в веб-сервисе Заполнить бесплатно

Какой минимальный процент налога УСН «доходы минус расходы»

Налоговым кодексом предусмотрена минимальная сумма налога, подлежащего уплате в бюджет вне зависимости от результатов работы упрощенца. Определяется она по итогам года и составляет 1% от величины доходов.

То есть при расчете УСН — доходы минус расходы — следует вычислить 2 величины:

- 15% (или дифференцированную ставку) от разницы между доходами и расходами;

- 1% от суммы доходов за год.

Из получившихся значений выбирается большее и уплачивается в ИФНС за минусом перечисленных авансов.

То есть если упрощенец по итогам года получил убытки, то упрощенный налог в любом случае нужно оплатить.

Образец платежного поручения на оплату минимального налога вы можете найти в КонсультантПлюс, бесплатно получив пробный доступ к системе.

Пример:

Доходы ООО «Союз» за 2021 год составили 2 000 000 руб., а расходы — 1 950 000 руб.

Определяем сумму налога по применяемой ставке:

(2 000 000 – 1 950 000) × 15% = 7 500 руб.

Исчисляем минимальный налог:

2 000 000 × 1% = 20 000 руб.

Сравниваем получившиеся показатели:

20 000 > 7 500.

Следовательно, должна уплатить 20 000 руб., уменьшив ее на сумму перечисленных авансов.

Образец платежки при УСН «доходы минус расходы» скачайте здесь.

Сроки уплаты налога и авансовых платежей

Авансовые платежи необходимо перечислять не позднее 25 числа месяца, следующего за первым кварталом, полугодием и девятью месяцами (п. 7 ст. 346.21 НК РФ ). Таким образом, даты перечисления авансовых платежей следующие:

Налог УСН 6% по итогам года нужно перечислить: предпринимателям — не позднее 30 апреля следующего года, ООО — не позднее 31 марта следующего года.

ВАЖНО. Если дата перечисления налога или авансового платежа приходится на выходной или праздник, то перевести деньги в бюджет можно в ближайший следующий за ним рабочий день. Это следует из пункта 7 статьи 6.1 НК РФ .

Добавим, что при расчете налога УСН 6% предприниматели и организации обязаны вести книгу учета доходов и расходов. Об этом говорится в статье 346.24 НК РФ . Форма книги и порядок ее заполнения утверждены приказом Минфина России от 22.10.12 № 135н.

Обратите внимание: недавно зарегистрированные предприниматели (или их бухгалтеры) могут в течение года бесплатно пользоваться специальной бухгалтерской программой для ИП. Это веб-сервис «Контур.Эльба», который позволяет вести учет доходов и расходов, рассчитывать сумму фиксированных взносов и налоги при УСН и ЕНВД, готовить отчетность и сдавать ее через интернет. Бесплатно работать в программе могут те ИП, с даты регистрации которых в качестве предпринимателя до регистрации в «Контур.Эльбе» прошло менее трех месяцев.

Калькулятор от сервиса Налог-Налог.ру

Топ-3 по запросу в Google. Сервис предлагает два калькулятора: один для УСН 15 % и другой для УСН 6 %. Расчет можно сделать за квартал, а можно за год. Достаточно указать ставку налога, доходы и расходы в разрезе кварталов.

Плюсы: расчет можно сразу распечатать, а внизу текстом описаны суммы ежеквартальных авансовых платежей.

Минусы: при вводе доходов и расходов разряды знаков не разделяются пробелами. Это не критично, но цифра «15 000 000» воспринимается и читается гораздо проще, чем «15000000».

Важно! Обратите внимание, что для расчета УСН 15 % использовались те же исходные данные, что и в примере для Контур.Бухгалтерии и Контур.Экстерн. Мы проверили расчёты в других калькуляторах и установили, что Налог-Налог.ру допускает ошибку в расчётах. Сервис показывает наличие переплаты по УСН в размере 272 500 рублей, которой не может быть.

Достоверно определить причину сложно. Вероятно, это связано с тем, что доход в 3 квартале больше дохода в 4. Если вписывать доходы по нарастающей, проблемы нет.