В попытках оптимизировать налогообложение компании иногда прибегают к сомнительным схемам, которые хорошо известны ФНС. В итоге налогоплательщик получает не только доначисление налога, но и штрафные санкции. Вместе с тем существуют легальные способы сократить обязательные платежи. Давайте разберёмся, как уменьшить налог на прибыль в рамках закона и направить эти средства на пользу своему бизнесу.

Законный подход

Законодательство предлагает целый набор инструментов для налоговой оптимизации — спецрежимы, льготы, нулевые ставки и адресные преференции. Например, компании малого и среднего бизнеса могут перейти на упрощённую систему. Это позволит им не уплачивать НДС, а налог со своих доходов платить по сниженным ставкам. Однако крупные организации и многие субъекты среднего бизнеса не могут применять льготные режимы. Перед ними встаёт вопрос — как уменьшить налог на прибыль при ОСНО.

Налогом облагается разница между полученными доходами и расходами, которые понесены в ходе деятельности. В Налоговом кодексе строго оговорено, что относится к доходам и расходам для целей расчёта налога на прибыль. Какая-либо самодеятельность здесь недопустима — это прямое нарушение закона.

Нельзя говорить о способах снижения налога на прибыль, не затрагивая тему серой и черной оптимизации. Самая явная незаконная практика — приписать затраты, которых не было, или завысить размер понесённых расходов. Налоговая служба ведет активную и весьма успешную борьбу с такими нарушениями. Поэтому ни в коем случае не стоит прибегать к этой схеме «оптимизации», равно как и к иным незаконным способам. Далее мы рассмотрим только легальные методы.

Бесплатная консультация по налогам

Нужно ли вести учет расходов при УСН 6%

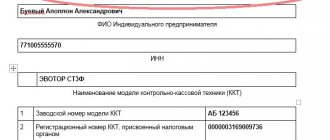

Если для юрлиц законодательно регламентирована обязанность ведения и налогового учета, и бухучета, то ИП обязаны вести лишь налоговый (подп. 1 п. 2 ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ, ст. 313 НК РФ). Но существуют и операции, по которым закон требует документального оформления вне зависимости от организационно-правовой формы.

Так, в п. 4 ст. 346.11 НК РФ предусмотрено сохранение порядка предоставления статистической отчетности и ведения кассовых операций для упрощенцев. В п. 2 ст. 346.11 НК РФ приведены ситуации, в которых упрощенец не освобождается от некоторых налогов:

- Контроль над иностранной компанией.

- Выплата дивидендов.

- Операции с долговыми обязательствами.

- Наличие объектов, по которым налог на недвижимость рассчитывается с кадастровой стоимости.

- Импорт товаров на территорию России.

- Выполнение обязанностей налогового агента.

- Экономия на процентах и иные случаи из п. 2 ст. 224 НК РФ.

В таких случаях налогоплательщик обязан вести документально подтвержденный учет как доходов, так и расходов.

Кроме вышеприведенных ситуаций тщательное ведение расходов при УСН 6% может быть полезным при переходе на ОСНО, реорганизации предприятия, его ликвидации, смене учредителя и других правовых действиях, требующих точных и актуальных данных о состоянии хозяйственной деятельности.

Списание убытков прошлых лет

Не каждый год компания закрывает с прибылью, случаются и убытки. Законодательство позволяет впоследствии их списывать. При сдаче отчётности по налогу прибыль в декларации текущего периода указывается убыток прошлых лет или его часть. В 2020-2021 годах налоговую базу можно уменьшить подобным образом вплоть до половины. Если убыток больше, его можно перенести на будущие годы. Раньше действовало ограничение, позволяющее таким образом переносить убытки в течение 10 лет, теперь же оно снято.

Бывает, что убытки прошлых лет выявлены только в текущем году. Их можно отнести на внереализационные расходы, сократив тем самым налоговую базу, а значит, и сам налог.

Прямые и косвенные расходы по налогу на прибыль: перечень

Деление расходов на прямые и косвенные производится по признаку их связи с производством. Общий порядок такого деления закреплен в ст. 318 НК РФ.

Так, к прямым относят материальные затраты, оплату труда производственного персонала и амортизацию производственных ОС. Все остальные затраты являются косвенными.

Конкретный перечень прямых расходов компания определяет самостоятельно.

О том, как это сделать, читайте .

Правильное распределение расходов чрезвычайно важно, поскольку период признания прямых расходов совсем иной, нежели косвенных. А значит, ошибка в квалификации может привести к неправильному разнесению расходов по периодам, занижению налоговой базы в одном из них и переплате по налогу в другом. Вот почему одним материалом на данную тему мы не ограничились.

Разделению расходов на прямые и косвенные посвящена еще одна статья нашего сайта.

Немного забегая вперед, отметим, что делить расходы на прямые и косвенные вы должны с учетом специфики вашей деятельности и экономического обоснования. Иначе налоговики пересчитают налог так, как сочтут нужным, и, скорее всего, докажут свою правоту в суде.

См., например, «Аренду производственных помещений могут не признать косвенным расходом».

Создание резервов

Организация может предусмотреть в своей учётной политике создание таких резервов:

- по сомнительным долгам;

- на оплату отпусков;

- на ремонт основных средств;

- на гарантийный ремонт и обслуживание.

Это может быть весьма выгодно для оптимизации налога на прибыль. Поясним на примере резерва по сомнительным долгам. Компания отгрузила товары покупателям, но не получила оплаты. При учёте доходов и расходов по методу начисления на дату отгрузки у неё образовался доход. А раз есть доход, то есть и объект обложения налогом на прибыль. Получается, денег нет, а 20% от теоретической суммы дохода уплатить нужно.

Чтоб этого избежать, создаётся резерв по сомнительным долгам. На конец квартала нужно определить длительность просрочки. Если она более 45 дней, то в расходы принимается половина суммы задолженности. При просрочке более 90 дней можно списать всю её сумму.

Конечно же, когда контрагенты вернут свои долги, налог уплатить придётся. То есть, создание резерва можно использовать для того, чтобы легально получить отсрочку по уплате налога. Уплачивать налог нужно будет из полученных, а не из собственных средств. Плюс этого способа в том, что в течение отсрочки деньги компании остаются в работе и приносят доход.

Внереализационные расходы

К этой группе расходов относятся расходы, которые не связаны с производством и реализацией, а также некоторые убытки.

Подробнее читайте .

Один из видов внереализационных расходов, достаточно часто встречающихся на практике, — проценты по долговым обязательствам, например, по кредитам и займам. Для них ст. 269 НК РФ предусмотрен специальный порядок учета.

Подробнее об этом порядке читайте и .

Текущая ситуация в экономике не совсем благоприятна. В кризисные времена всегда возрастает риск неплатежей. А значит, гораздо чаще возникает вопрос об учете сомнительных и безнадежных долгов. Конечно, мы не могли обойти его стороной.

Грамотно сформировать «сомнительный» резерв вам поможет наш материал «Порядок формирования резервов по сомнительным долгам».

А о том, что нового в формировании резерва появилось с 2017 года, читайте в статье «Изменился порядок расчета резерва по сомнительным долгам».

Отдельную статью мы посвятили процедуре списания просроченной дебиторки.

Все подробности — .

Приобретение и ликвидация основных средств

Если планируется приобрести транспорт, оборудование или иные подобные объекты, можно рассмотреть вариант лизинга. Нужное оборудование будет предоставлено лизингодателем, а компания будет отчислять ему платежи. До окончания выплат техника будет находиться в собственности у лизингодателя, организация же сможет её использовать в своей деятельности.

Оптимизация налога на прибыль в следующем: лизинговые платежи входят в себестоимость продукции и снижают базу. Если же оборудование купить за счёт собственных средств, то в расходы можно принять только сумму амортизации.

Часто новая техника приобретается взамен старой, которая подлежит списанию. Связанные с её ликвидацией затраты — на демонтаж, разборку, вывоз — можно списать как внереализационные расходы в том периоде, когда происходит ликвидация. В эти же затраты включается и недоначисленная амортизация списанных объектов.

Регистрация товарного знака

Многие организации сегодня тратятся на товарный знак. Это ещё один неплохой пример того, как можно уменьшить прибыль абсолютно легально, не только снизив налог, но и получив выгоду для бизнеса. Ведь товарный знак способствует узнаваемости компании, формированию лояльности покупателей и защите от недобросовестной конкуренции.

После получения документов из Роспатента товарный знак ставится на учёт, как нематериальный актив. Затраты на него, при условии, что они составили менее 100 000 рублей, сразу же включаются в расходы и уменьшают базу по налогу на прибыль. Если товарный знак стоит дороже, он подлежит амортизации, и его себестоимость уменьшает налог постепенно.

Методы признания расходов в НУ

Важно не только правильно классифицировать расходы, но и определить верную дату их включения в налоговую базу. А эта дата зависит от того, какой метод учета доходов и расходов вы выбрали. Всего таких методов 2:

- метод начисления, когда расходы признаются в периоде их несения независимо от периода оплаты;

- кассовый метод — по оплате.

У каждого из них свои особенности, достоинства и недостатки. Кроме того, есть совершенно четкое ограничение на применение кассового метода признания доходов и расходов.

Выбрать оптимальный метод вам помогут такие стать и данной рубрики, как:

- «Метод начисления и кассовый метод: основные отличия»;

- «Какой порядок (условия) признания доходов и расходов кассовым методом?».

Указанные статьи— всего лишь малая часть того, что представлено в данном подразделе нашего сайта. Он постоянно пополняется новыми актуальными и полезными материалами. Заходите в него почаще и будете знать об учете расходов все.

Форменная одежда

В продолжение разговора о товарном знаке стоит упомянуть и другой атрибут фирменного стиля организация — форму сотрудников. Особенно это актуально в сфере розничной торговли и услуг населению.

Затраты на изготовление формы включаются в состав расходов на оплату труда на основании пункта 5 статьи 255 НК РФ. А они, в свою очередь, понижают налоговую базу. Однако для этого должны исполняться 2 условия:

- форма передаётся работникам бесплатно или по пониженной цене;

- сотрудник получает её в собственность, то есть после прекращения трудового договора возвращать ее не нужно.

Ведение книги доходов и расходов при УСН 6% (КУДиР)

Обязанность вести КУДиР предусмотрена для всех без исключения плательщиков-упрощенцев (ст. 346.24 НК РФ). Ее форма регламентирована приказом Минфина РФ «Об утверждении форм КУДиР организаций и ИП на УСН, КУДиР ИП на ПСН и Порядков их заполнения» от 22.10.2012 № 135Н (далее — Порядок заполнения КУДиР).

Порядком регламентировано различное оформление КУДиР в зависимости от выбранного объекта обложения. Так, плательщикам УСН 6% разрешается в разделе I заполнять графу 5 «Расходы» по своему усмотрению с оговоркой, что эти суммы должны быть связаны с получением доходов по УСН. При этом п. 2.5 Порядка заполнения КУДиР обязывает в данной графе отражать:

- Расходы на созданные за счет бюджетных средств рабочие места в рамках программы поддержки самозанятости населения.

- Расходы, произведенные за счет субсидий, выделенных бюджетом в рамках программ государственной поддержки бизнеса (п. 1 ст. 346.17 НК РФ).

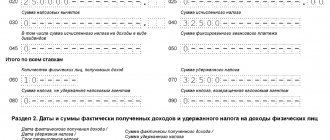

Справочную часть раздела I, а также разделы II и III упрощенцы 6% не заполняют. Но для целей налогообложения они должны оформить раздел IV «Расходы, уменьшающие сумму налога». В нем необходимо по отдельности отразить каждый документ, сумма которого уменьшает налог к уплате, а также итоговую расчетную сумму расходов.

Маркетинговые исследования

Нередко компании прибегают к услугам маркетологов для изучения рынка с целью увеличить свои продажи. Если подобные исследования ещё не проводились, вероятно, есть смысл задуматься над этим. Тем более что затраты на них уменьшают базу по налогу на прибыль как расходы на консультации.

Однако это верно при одном условии — такие затраты оправданы, документально подтверждены и производятся в целях роста дохода. Изучение рынка должно проводиться в отношении продукции или услуг, которыми занимается компания. Если оно будет направлено на какие-то сторонние продукты, то расходы могут не признать. ИФНС решит, что исследование было фиктивным и проводилось исключительно для того, чтобы уменьшился налог на прибыль.

Расходы, уменьшающие сумму доходов от реализации.

Согласно ст.252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Согласно показаний налогоплательщика, полученных в ходе проведения в соответствии со ст.90 НК РФ допроса главного бухгалтера ОАО «Карьер» – _______________________, установлено, что:

1. проверяемой организацией в 2011-2013 гг. при определении себестоимости продаж готовой продукции, материалов, работ и услуг, необходимой для формирования налоговой декларации по налогу на прибыль организаций, были учтены следующие группы затрат:

— материальные затраты;

— заработная плата;

— страховые взносы;

— амортизация;

— прочие затраты.

2. расчет суммы материальных затрат, заявленных в налоговой декларации по налогу на прибыль организаций, ОАО «Карьер» в 2011-2013 гг. производило на основании данных требований-накладных и актов выполненных услуг (доставка);

3. расход материалов, сырья, топлива, запасных частей, инвентаря и пр. в производстве или для других хозяйственных целей был отражен налогоплательщиком на счетах 10 «Материалы» и 16 «Отклонение в стоимости материалов»;

4. ОАО «Карьер» в 2011-2013 гг. производило расчет суммы затрат по статье «Заработная плата» на основании табелей учета рабочего времени и расчета заработной платы, нарядов на сдельную работу, договоров подряда;

5. информация о расчетах с работниками организации по оплате труда была отражена проверяемой организацией с использованием счета 70 «Расчеты по оплате труда»;

6. расчет суммы затрат из группы «Страховые взносы», заявленной в налоговой декларации по налогу на прибыль организаций,ОАО «Карьер» в 2011-2013 гг. производило на основании данных лицевых счетов сотрудников организации;

7. расходы по расчетам по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации были отражены Обществом с использованием счета 69 «Расчеты по социальному страхованию и обеспечению»;

8. амортизация, данные которой отражались в сводной амортизационной ведомости, начислялась в ОАО «Карьер» в 2011-2013 гг. на основании сведений первичных документов на объект движимого и недвижимого имущества;

9. начисление амортизации организацией по налоговому учету в регистрах бухгалтерского учета организации отражено не было: все сведения были внесены в соответствующую сводную ведомость по начислению амортизации;

10. расчет суммы затрат по статье «Прочие», заявленной в налоговой декларации по налогу на прибыль организаций, ОАО «Карьер» в 2011-2013 гг. производило на основании актов выполненных работ (оказанных услуг), справок маркшейдера, внутренних документов организации, отражающих использование щебня на собственные нужды, а также формирование и использование резерва отпусков;

11. прочие расходы были отражены налогоплательщиком с использованием следующих счетов бухгалтерского учета:

— 60.2 «Расчеты с поставщиками за выполненные услуги»;

— 76.3.1 «Расчеты с разными дебиторами, кредиторами»;

— 43 «Готовая продукция»;

— 96 «Резервы предстоящих расходов»;

— субсчета 97.5 счета 97 «Расходы будущих периодов» (буровзрывные работы: затраты предыдущего месяца по взорванной, но не вывезенной горной массе);

— субсчета 97.1 «Вскрышные работы».

Приложение №2/28 к акту проверки – Протокол допроса свидетеля №28 от 26.08.2014 г.

В ответ на требование о представлении документов (информации) №2 от 18.06.2014 г. (вх.№08789 от 02.07.2014 г.) ОАО «Карьер» были переданы реестры первичных документов, подтверждающих величину себестоимости продаж готовой продукции, материалов, работ и услуг за 2011-2013 гг. с приложением регистров бухгалтерского (налогового) учета, согласно которых сумма расходов, уменьшающих сумму доходов от реализации, составила:

в 2011 г. – 142 473 475 руб.;

в 2012 г. – 196 323 183 руб.;

в 2013 г. – 168 770 248 руб.

В соответствии с данными налоговых деклараций по налогу на прибыль за период 2011-2013 гг., представленных проверяемой организацией в Межрайонную ИФНС России №2 по Калужской области, сумма расходов, уменьшающих сумму доходов от реализации, составила:

в 2011 г. – 145 925 728 руб.;

в 2012 г. – 196 323 183 руб.;

в 2013 г. – 168 770 248 руб.

При сравнении показателей установлено, что сумма расходов, уменьшающих сумму доходов от реализации, отраженная в налоговой декларации за 2011 г. на 3 452 253 руб. (145 925 728 руб. — 142 473 475 руб.) больше суммы расходов, фактически подтвержденных представленными ОАО «Карьер» первичными документами, включающими в том числе товарные накладные, требования-накладные, акты выполненных работ (оказанных услуг), табеля учета рабочего времени и расчета заработной платы, данные лицевых счетов сотрудников организации, сводные ведомости по начислению амортизации, справки маркшейдера, и данными регистров бухгалтерского (налогового) учета.

На вопрос, по какой причине возникло данное расхождение, Иванова Ирина Ивановна– главный бухгалтер проверяемой организации пояснила, что в 2011 г., руководствуясь сформированными регистрами расчета себестоимости продаж готовой продукции, материалов, работ и услуг, предполагает, что при определении суммы расходов, уменьшающих сумму доходов от реализации, были допущены вычислительные ошибки.

На вопрос, были ли ОАО «Карьер» в 2011-2013 гг. понесены затраты, связанные с производством и реализацией, в дальнейшем не учтенные при определении налоговой базы по налогу на прибыль, главный бухгалтер Общества ответила отрицательно, т.е. все расходы проверяемой организацией, отраженные в регистрах расчета себестоимости продаж готовой продукции, материалов, работ и услуг, были учтены при расчете налога на прибыль организаций.

Приложение №2/28 к акту проверки – Протокол допроса свидетеля №28 от 26.08.2014 г.

Таким образом, ОАО «Карьер» в 2011 г. в нарушение ст.249 НК РФ были учтены фактически не осуществленные и документально не подтвержденные расходы, уменьшающие сумму доходов от реализации, на3 452 253 руб.

За период с 01.01.2013 г. по 31.12.2013 г.

Обучение сотрудников

Если специалисты организации периодически будут повышать свой профессиональный уровень, бизнесу это пойдёт только на пользу. К тому же расходы на обучение могут снизить налог на прибыль — они списываются как прочие расходы по производству и реализации.

Для этого должны исполняться такие условия:

- направленные на обучение работники наняты по трудовым договорам;

- учебное заведение, с которым заключен договор, имеет право вести соответствующую деятельность.

Льготные ставки

Ставка налога на прибыль 20% состоит из двух частей. В 2021 году они таковы:

- региональная — 17%;

- федеральная — 3%.

Для отдельных категорий налогоплательщиков установлены нулевые федеральные и региональные ставки. То есть такие компании по факту этот налог не уплачивают. Ставка 0% применяется в отношении доходов, полученных:

- образовательными и медицинскими организациями;

- организациями, осуществляющими соцобслуживание граждан;

- участниками проекта Сколково;

- сельскохозяйственными производителями и рыбохозяйственными организациями.

Кроме того, федеральная часть налога на прибыль равна нулю для резидентов:

- свободной экономической зоны Крыма и Севастополя;

- порта Владивосток;

- экономической зоны Магаданской и Калининградской областей;

- туристско-рекреационного кластера и некоторых других зон.

Региональная часть ставки может быть понижена решениями властей субъекта РФ для отдельных категорий плательщиков. Так, в Москве для общественных организаций инвалидов, а также тех, кто использует их труд, региональная ставка установлена на уровне 12,5%.

При проведении проверки декларации по налогу на прибыль ИФНС может запросить документы, необходимые для подтверждения прав на льготные ставки.

Инвестиционный вычет

С 1 января 2021 года действует инвестиционный вычет, который уменьшает сумму налога на прибыль (не налоговой базы). Механизм его применения прописан в статье 286.1 НК РФ. Условия таковы:

- В субъекте, где расположен налогоплательщик, должен быть принят закон об инвестиционном вычете.

- Организация должна в своей учётной политике закрепить положение о том, что имеет право применять этот вычет. Чтобы это право появилось в 2022 году, в учётной политике его нужно зафиксировать до конца текущего года. В дальнейшем это решение нельзя будет поменять в течение 3 лет.

- Вычет действует в отношении объектов, которые были введены в эксплуатацию с начала 2021 года. Либо после этой даты была пересмотрена их стоимость.

- Вычет применяется ко всем объектам, которые относятся к III-VII амортизационным группам.

- Региональная часть налога на прибыль и может быть уменьшена на сумму до 90% от затрат, понесенных налогоплательщиком в связи с приобретением, модернизацией или реконструкцией основных средств. При этом данная часть налога должна составлять как минимум 5% от налоговой базы.

- Федеральную часть налога можно уменьшить не более, чем на 10% от суммы затрат. Минимального размера налога не установлено.

Итак, мы рассмотрели, как уменьшить налог на прибыль при ОСНО в рамках закона. Большинство легальных методов сводится к тому, чтобы правильно учесть расходы. Компаниям следует периодических анализировать свои затраты. Вполне вероятно, в итоге высвободятся средства, которые можно направить на развитие бизнеса.

Учет расходов на поставщиков при УСН 6 процентов

С точки зрения налоговых целей учет расходов при УСН доходы 6% отходит на второй план, так как в КУДиР данная категория плательщиков по желанию может их не указывать. В расчете суммы упрощенного налога затраты компании, в том числе и на поставщиков, не участвуют.

Но если при налоговой проверке не будут предоставлены документы на закупку проданных товаров, их стоимость может быть квалифицирована как безвозмездно полученные товарно-материальные ценности, и расчетная сумма налога увеличится. Это может привести к доначислению упрощенного налога, оплате штрафа (20% от суммы недоплаты, но минимум 40 000 руб.) и начислению пеней (ст. 120 НК РФ).

Кроме налоговой инспекции, документы от поставщиков могут также заинтересовать правоохранительные органы с целью подтверждения права владения теми или иными ценностями, а также клиентов компании для выполнения гарантийных обязательств и подтверждения качества продукции.

С точки же зрения бухгалтерских и управленческих целей отсутствие актуального учета расчетов с поставщиками в принципе является невозможным, так как это моментально сведет на нет систему расчета валовой и чистой прибыли.