Ведение бухгалтерского учета в Санкт-Петербурге для предприятий в Санкт-Петербурге — существенная экономия на налогах с заработной платы. Заниматься бизнесом, не имея грамотного бухгалтера, проблематично. Если на начальном этапе получается как-то работать без главбуха в ущерб своей фирме, то с ростом объемов, бухгалтерия является незаменимым помощником в финансовых делах. Серьезный штат бухгалтеров не всегда под силу малому или даже среднему бизнесу. Однако каждый руководитель, целью которого является рост компании и получение прибыли, понимает ценность ведения бухгалтерского учета профессиональными бухгалтерами на аутсорсинге.

Перечень бухгалтерских услуг

| Наименование услуги | Цена, руб. | |

| Составление квартальной отчетности | от 3 500 руб. | |

| Составление годовой отчетности | от 6 000 руб. | |

| Ведение управленческого учета | от 9 900 руб. | |

| Бухгалтерское обслуживание под ключ ООО на УСН | от 14 500 руб. | |

| Бухгалтерское обслуживание под ключ ООО на ОСНО | от 20 700 руб. | |

| Разблокировка счета в банке | от 5 500 руб. | |

| Сдача бухгалтерской отчетности | от 5 500 руб. | |

| Нулевой отчет | 1 500 руб. | |

| Регистрация ООО | от 4 000 руб. | |

С нашими услугами по ведению учета фирм, Вы можете полностью забыть о составлении первичных документов, не думать о расчете зарплаты, получаете финансовые гарантии и ответственность. Наша бухгалтерская фирма в Санкт-Петербурге оказывает услуги ведения бухгалтерского учета для юридических лиц. Для индивидуальных предпринимателей мы составляем налоговые декларации ЕНВД, УСН, подготавливаем и сдаем 3-НДФЛ, и НДС, а также ведем налоговый учет. Многие предприниматели, имеющие магазины, занимающиеся строительно-монтажными работами, владеющие салонами красоты обратились в нашу компанию с целью восстановления бухгалтерии и остаются нашими клиентами уже не один год.

Получить бесплатную консультацию по нашим услугам можно по телефону: + 7(981) 968 32 88

Ведение бухучета ООО на ОСНО

Бухгалтерские услуги для фирм на общей системе налогообложения незначительно отличаются в документообороте чем на упрощенке, но ответственность перед контролирующими органами выше. Самостоятельное составление деклараций НДС и прибыли может поставить Вас в тупик, если Вы инженер, директор, или производственник, а если организация занимается ВЭД, то аутсорсинг ведения бухгалтерии качественно и без ошибок поможет избежать финансовых рисков и административной ответственности, а возможно и уголовной. Экономия на бухгалтерских услугах — как полное их отсутствие не выгодно для фирмы.

КБК для уплаты пени по ОПС за сотрудников

Начисление пеней осуществляется контролирующими органами при несвоевременном исполнении обязательств налогоплательщиками и страхователями. В процессе расчета используется актуальная ставка рефинансирования ЦБ РФ (она же – ключевая ставка). Если взносы не уплачены в течение 30-дневного периода, применяется формула вычислений с учетом 1/300 от ключевой ставки, умноженной на неуплаченную сумму; за период свыше 30 дней (календарных) – 1/150 от ключевой ставки. Пени начисляют за каждый день просрочки перечисления средств (ст. 75 НК РФ).

Согласно п. 3 стат. 431 НК РФ, срок уплаты взносов по обязательному страхованию утвержден как 15-ое число следующего за расчетным месяца. В случае совпадения даты с праздничным днем или выходным, срок для оплаты переносится на ближайший рабочий день. К примеру, перечислить в ИФНС взносы за август 2021 г. требуется не позже 17.09.2018 г., так как 15-ое сентября – это суббота.

За несвоевременное пенсионное отчисление за работника в ПФР, налоговики вправе начислить пени. Если не оплатить пеню, то к ней добавят денежную санкцию в виде штрафа. Поэтому во время оплаты пени по пенсионным взносам на ОПС за сотрудников, в платежке пишут КБК 18210202010062110160.

При неуплате пени организацию наказывают штрафом, который прибавляется к первой задолженности. Штрафы относительно пенсионных отчислений в бюджет налоговой службы за работников рекомендовано уплачивать сразу, применяя КБК 18210202010063010160.

Ведение бухучета ООО на УСН

Услуги ведения учета компаний на УСН в СПБ и Ленинградской области помогут организовать порядок в книге учета доходов и расходов, правильно отразить все операции по поступлению товаров, денежной выручки, расходно-кассовые ордера. Наши специалисты своевременно рассчитают зарплату и сдадут все декларации, что предотвратит пени и штрафы со стороны ФНС. Услуги ведения бухгалтерского учета УСН включают ежеквартальное составление отчетности в налоговую инспекцию, подготовку годовых отчетов, налоговой декларации по упрощенной системе налогообложения.

Когда последний раз обновлялись КБК по страховым взносам

Последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Если ничего не изменится, то эти же КБК будут действовать и в 2021 году. Но давайте пойдем в хронологическом порядке.

С 2021 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Наличие ситуации, когда после 2021 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2021 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2021 года и за периоды после января 2021 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2021 года значения КБК определяются согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2021 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2021 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2021 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2021 года.

Актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

С 01.01.2020 порядок определения КБК будет регулировать новый приказ Минфина от 06.06.2019 № 86н. Какие КБК поменяются и затронут ли изменения пени по взносам, узнайте здесь.

Расчет зарплаты

Аутсорсинг расчета заработной платы в Санкт-Петербурге для компаний и индивидуальных предпринимателей включает подготовку всех налоговых деклалараций, расчетов в Пенсионный фонд, ФСС. Начисление командировочных и больничных, а также возмещение декретных. Услуги расчета зарплаты включают проверку табеля рабочего времени.

Ведение отчетности

Ведение отчетности в бухгалтерской компании — услуги фирмы по подготовке и сдаче нулевой отчетности, а также ведение отчетности при осуществлении хозяйственной деятельности. В нашей компании Вы можете заказать услуги бухгалтера:

- Услуги бухгалтера по ведению нулевой отчетности, которое включает ежемесячное бухгалтерское сопровождение фирм без хозяйственной деятельности, в этом случае мы просто подготавливаем и сдаем все декларации в ФНС, ПФР, ФСС. Стоимость бухгалтерского обслуживания нулевой фирмы составляет 3 500 руб./за квартал.

- Услуги бухгалтера по ведению отчетности ЕНВД, входит расчет, составление декларации ЕНВД, сдача в электронном виде через оператора.

- Услуги бухгалтера по ведению бухгалтерской отчетности

- Услуги бухгалтера по ведению налоговой отчетности, включают полное абонентское обслуживание и сопровождение фирм с НДС, или на УСН.

- Услуги бухгалтера по ведению отчетности по зарплате для ООО, ИП.

Таблица с расшифровкой кода 18210202010061010160

| Код | Расшифровка |

| 182 1 0210 160 | Страховые взносы на обязательное пенсионное страхование |

| 182 1 0210 160 | Пени |

| 182 1 0210 160 | Штрафы |

Ежемесячно организации отчисляют средства на страховую пенсию сотрудников в бюджет. Для внесения денег на ОПС за сотрудников, используют номер КБК 18210202010061010160. Шифр распространяется на совершение платежа, сумма которого начислена в период с 1 января 2017 года. А чтобы оплатить страховой взнос за работника, чей сбор рассчитан до этого периода применяют КБК 18210202010061000160.

Шифр состоит из 20 цифр и семи блоков, показатели которых детализируют платеж по бюджету и группе поступлений. Так, наименование платежа ориентирует ФНС на то, какой платеж вносит налоговый агент. В рассматриваемом шифре — это стандартный взнос. Также бывают: пени — 18210202010062110160, проценты — 18210202010062210160, штрафы — 18210202010063010160.

Подробная дешифровка кода:

- 182 — учреждение, в которое зачисляют деньги на ОПС за сотрудников. Для этого кода — ИФНС.

- 1 — идентифицирует группу доходов, поступающих в казну. В данном случае — налоговые доходы.

- 02 — определяет подгруппу сбора: страховые взносы на ОПС, отправленные в бюджет ПФР. Причем это сборы, начисленные в период с 1 января 2021, за работников.

- 02010 — указывает на подвид налоговых доходов и бюджет, который пополняется этими средствами: пенсионные отчисления за сотрудников в федеральный бюджет.

- 06 — территориальная принадлежность бюджета: региональный.

- 1010 — наименование платежа по шифру 18210202010061010160: стандартный платеж на обязательное пенсионное страхование за работников, который исчислен с 1 января 2021 года.

- 160 — конкретизирует поступления: взносы на обязательное социальное страхование.

Преимущества ведения бухгалтерского учета в Аспект-Консалтинг

- Создание дополнительных рабочих мест не требуется

- Экономия на налогах с зарплаты составляет до 50%, также все расходы Вашей компании уменьшаются на сумму оказанных кслуг по ведению бухгалтерского учета

- Ведение бухгалтерского учета находится под контролем Главного бухгалтера

- Наша бухгалтерская компания имеет большой опыт в разных сферах деятельности

- Все услуги оказываются по договору, каждый месяц/квартал Вы получаете акт на выполненную работу

- Мы самостоятельно решаем вопросы с налоговой и госорганами, каждый квартал проводим сверки с бюджетом

- Гарантия получения базы 1С после окончания обслуживания

Какие КБК по страховым взносам установлены для ФСС в 2019–2020 годах

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

https://www.youtube.com/watch?v=ytcreatorsru

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2017 года) и КБК 18210202103081011160 (если связаны с периодом до 2017 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Бухгалтерские услуги качественно

Как найти бухгалтерские услуги качественно? Аутсорсинговые бухгалтерские фирмы открываются в настоящее время в большом количестве. Ведение бухгалтерского учета в Аспект-Консалтинг осуществляется специалистами-бухгалтерами, хорошо разбирающимися в бухгалтерии. Качественные бухгалтерские услуги довольно сложно выбрать среди множества бухгалтерских фирм. Далеко не всегда маленькая или новая компания окажет ведение бухгалтерии недобросовестно. В небольшой бухгалтерской фирме клиентам уделяется значительно больше времени в силу небольшой загруженности.

Бухгалтерские услуги недорого, стоит ли стремиться к такому обслуживанию? На начальном этапе ведение бухучета может быть недорого, в тех случаях, когда Заказчик только зарегистрировал компанию, когда деятельность не ведется, когда сдается нулевая отчетность. Но дешевые бухгалтерские услуги не могут быть качественными, в этом случае бухгалтерская компания на обслуживании имеет большое количество клиентов, или бухгалтеров с невысокой квалификацией и небольшим опытом работы, что может отрицательно сказаться на ведении бухгалтерии.

В Аспект-Консалтинг Вы общаетесь непосредственно с бухгалтерами, а не с менеджерами. Все налоги строго согласованы и не поставят Вас в тупик. Большой опыт работы бухгалтеров с разными видами деятельности позволяет безошибочно проводить все бухгалтерские операции и точно рассчитывать налоги.

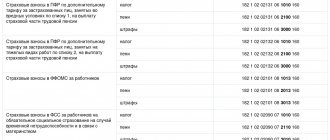

КБК для уплаты взносов

Необходимо использовать такие КБК:

за работников

Каждая организация должна уплачивать за своих работников страховые взносы, и для этого используются следующие КБК:

| Платеж | КБК | ||

| ОПС | ОМС | ФСС | |

| Взнос | 18210202010061010160 | 18210202101081013160 | 18210202090071010160 |

| Пеня | 18210202010062110160 | 18210202101082013160 | 18210202090072110160 |

| Штраф | 18210202010063010160 | 18210202101083013160 | 18210202090073010160 |

по дополнительному тарифу

При применении дополнительного тарифа из-за вредных или опасных условий труда за таких сотрудников необходимо перечислять страховые взносы по следующим КБК:

| Платеж | КБК | |

| тариф не зависит от спецоценки | тариф зависит от спецоценки | |

| За застрахованных лиц, занятых на работах, указанных в п.1 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 1) | ||

| Взнос | 18210202131061010160 | 18210202131061020160 |

| Пеня | 18210202131062100160 | |

| Штраф | 18210202131063000160 | |

| За застрахованных лиц, занятых на работах, указанных в п.п. 2-18 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 2) | ||

| Взнос | 18210202132061010160 | 18210202132061020160 |

| Пеня | 18210202132062100160 | |

| Штраф | 18210202132063000160 | |

ИП за себя

Предприниматели обязаны платить страховые взносы и за себя. Для этого используются такие КБК:

| Платеж | КБК | |

| ОПС | ОМС | |

| Взносы в фиксированном размере | 18210202140061110160 | 18210202103081013160 |

| Взносы в размере 1% с суммы дохода свыше 300 тыс. руб. | – | |

| Пеня | 18210202140062110160 | 18210202103082013160 |

| Штраф | 18210202140063010160 | 18210202103083013160 |

за сотрудников «на травматизм»

Работодатели обязаны также перечислять страховые взносы «на травматизм» за своих работников. КБК выглядят следующим образом:

| Платеж | КБК |

| Взнос | 39310202050071000160 |

| Пеня | 39310202050072100160 |

| Штраф | 39310202050073000160 |