2-НДФЛ фиксированные авансовые платежи отражает, если документ заполняется на работника-иностранца, который осуществляет свою трудовую деятельность на основании трудового патента. Размер и особенности уплаты авансовых платежей по НДФЛ иностранными гражданами для получения возможности официально работать на территории РФ прописаны в ст. 227.1 НК РФ. Базовое значение ежемесячного платежа составляет 1200 руб. Этот показатель корректируется на:

- единый для всех субъектов РФ коэффициент-дефлятор, фиксируемый приказами Минэкономразвития (в 2021 году он был равен 1,686, на 2019 год действует коэффициент 1,729);

- региональный коэффициент.

При уплате фиксированных сумм налога за патент иностранцы могут воспользоваться возможностью уменьшить размер удерживаемого НДФЛ по месту работы. Для этого надо обратиться с заявлением к работодателю, приложив к ходатайству копии платежных документов (чтобы удостоверить сумму фактически проведенных платежей). Наниматель, обратившись с соответствующим заявлением и документами в налоговую о подтверждении возможности зачета (его форма утв. Приказом от 13.11.2015 г. № ММВ-7-11/512), получает уведомление из ФНС, подтверждающее наличие права на проведение корректировки налоговых обязательств по конкретному сотруднику-иностранцу.

Читайте также: Сумма фиксированного авансового платежа (6-НДФЛ)

Справка 2-НДФЛ: сумма фиксированных авансовых платежей

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 сентября 2015 г.

Содержание журнала № 19 за 2015 г.М.Г. Суховская, юрист

https://www.youtube.com/watch{q}v=ytadvertiseru

Как известно, с 2015 г. легально взять на работу можно только тех временно пребывающих в РФ безвизовых иностранцевп. 1 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ, у которых есть специальный патентутв. Приказом ФМС от 08.12.2014 № 638, выданный миграционной службой. Срок действия патента напрямую зависит от того, за сколько месяцев мигрантом уплачен фиксированный авансовый платеж по НДФЛп. 5 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ; п. 2 ст. 227.1 НК РФ. Размер платежа в каждом регионе свойп. 3 ст. 227.1 НК РФ.

При этом работодатель, выплачивая мигранту зарплату и рассчитывая НДФЛ с нее, может уменьшить сумму налога на авансовые платежи, уплаченные иностранцем за период действия патента, относящегося к текущему налоговому периоду (календарному году)ст. 216, п. 6 ст. 227.1 НК РФ; Письмо ФНС от 16.03.2015 № ЗН-4-11/4105.

Напомним, что независимо от срока пребывания в РФ доходы иностранцев, работающих по патенту, с 2015 г. облагаются НДФЛ по ставке 13%п. 3 ст. 224, ст. 227.1 НК РФ.

Вот что нужно сделать для этого.

ШАГ 1. Просим мигранта написать в произвольной форме заявление о таком вычете. Проще всего заранее составить «рыбу» с пустыми строками и выдавать уже готовый шаблон. Вот пример такого заявления.

Генеральному директору ООО «Лотос»Шарапову И.М.от Закирова Рината Каримовича

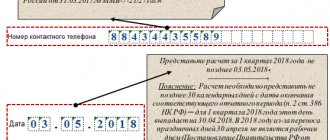

Чтобы отразить сведения по зачтенным при расчете налогового обязательства авансовым платежам по патенту работника, работодателю необходимо заполнить соответствующую графу в разделе 5 справки формы 2-НДФЛ. Внесение данных возможно при условии, что у предприятия имеется разрешительное уведомление от ИФНС на уменьшение суммы налога в счет произведенных работником платежей.

В случае, когда в справке 2-НДФЛ патент отражен в качестве показателя, уменьшающего налоговое обязательство, в специальной строке необходимо указать номер и дату выдачи уведомления от налогового органа. Обязательно указывается код ИФНС, оформившей разрешительный документ.

Фиксированные авансовые платежи в справке 2-НДФЛ указываются в 5 разделе. В другие строки документа требуется внести такие данные:

- при определении статуса налогоплательщика в разделе 2 проставляется код 6 – иностранец, работающий по найму на основании патента;

- в поле для обозначения гражданства будет стоять шифр страны, подданство которой документально подтверждено в отношении иностранного работника.

Сведения о начисленных работнику доходах за отчетный период показываются в обычном порядке. Если вся сумма исчисленного налога покрывается авансовыми платежами физического лица с иностранным гражданством, то в графах по удержанному и перечисленному НДФЛ проставляются нули. Фиксированные авансовые платежи в справке 2-НДФЛ в этом случае будут равны по сумме с исчисленным налоговым обязательством, указанным в разделе 5.

Обратите внимание: трудовые доходы работающих по патенту иностранцев облагаются НДФЛ по ставке 13%, независимо от того, являются они резидентами РФ или нет. В остальных случаях, за рядом исключений, налог с доходов нерезидентов, не имеющих особого статуса, составляет 30% (п. 3 ст. 224 и ст. 227.1 НК РФ).

Если статус иностранного гражданина в течение отчетного года менялся, окончательно он устанавливается по итогам года. На такого работника в справке 2-НДФЛ разделы 3-5 заполняются отдельно по каждой применяемой в течение года ставке. Например, иностранец стал работать по патенту с августа, а до этого имел обычный статус нерезидента – НДФЛ удерживался сначала по ставке 30%, а с августа – 13%. Работодатель в справке 2-НДФЛ заполнит на работника разделы 3-5 отдельно по ставке 30% и 13%.

Как показать в 6-НДФЛ аванс по зарплате, мы разобрались. Но иногда в нем указывается и аванс совсем иного характера, а именно: фиксированный авансовый платеж (ФАП), который платят работающие на основании патента иностранцы.

Для него в расчете есть отдельная строка 050 и свои правила отражения, обусловленные проведением зачета между авансом по НДФЛ, который перечислен работником по патенту, и налогом, который исчислил и должен перевести в бюджет работодатель с выплаченного работнику дохода.

Так, сумма ФАП в строке 050 не должна превышать сумму налога с таких работников, включенную в строку 040. Когда НДФЛ, уплаченный по патенту, меньше налога, исчисленного с зарплаты, в строке 050 отражают весь фиксированный аванс. Когда больше, только его часть, равную исчисленному НДФЛ. Если иностранец продолжает трудиться и получать зарплату, разницу зачитывают в последующих периодах.

Заполнение расчета в такой ситуации построчно рассмотрено в статье «Нюансы заполнения 6-НДФЛ по «патентным» иностранцам».

Его доход в октябре, ноябре и декабре 2015 года составлял 25 000 руб. за каждый месяц. Сумма НДФЛ равна 3 250 руб. за каждый из этих месяцев (25 000 руб. х 13%). Уведомление о подтверждении права на уменьшение налога за 2015 год поступило из ИФНС в декабре 2015 года.

ВниманиеБухгалтер «Сейла» задним числом пересчитал налог и выяснил, что переплата в бюджет за октябрь-ноябрь составила 6 000 руб.(3 000 руб. х 2 мес.). Долг перед сотрудником также равен 6 000 руб. При выплате декабрьской зарплаты бухгалтер учел фиксированный авансовый платеж за декабрь (3 000 руб.).

Если исчисленная сумма НДФЛ за месяц соответствующего налогового периода меньше суммы уплаченного фиксированного авансового платежа, то налоговый агент вправе учесть данную разницу при уменьшении НДФЛ в следующем месяце этого же года. Если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам года, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

При трудоустройстве он предъявил патент сроком на три месяца, оплаченную квитанцию на сумму 12 600 руб. (4200 руб. х 3 мес.) и написал заявление с просьбой зачесть уплаченный налог.На следующий день бухгалтер организации обратилась в ИФНС с просьбой подтвердить право сотрудника на зачет фиксированных авансовых платежей в счет НДФЛ.

https://www.youtube.com/watch{q}v=https:tv.youtube.com

21 января организацией было получено уведомление на уменьшение налога с отраженной в нем суммой фиксированных платежей — 12 600 руб.Зарплата Самойленко В.В. за январь — 30 000 руб. Ставка НДФЛ для иностранного работника с патентом — 13% (абз. 3 п. 3 ст. 224 НК РФ).Сумма налога составила 3900 руб. (30 000 руб. х 13%). Учитывая, что исчисленная сумма НДФЛ за месяц меньше суммы уплаченного фиксированного авансового платежа на 300 руб.

(3900 — 4200), на руки сотрудник получит всю сумму, которая ему была начислена (30 000 руб.).

НК РФ):

- письменное заявление иностранного работника;

- платежные документы, подтверждающие уплату иностранным работником фиксированных авансовых платежей;

- уведомление из налоговой инспекции, дающее право на уменьшение исчисленного НДФЛ на сумму фиксированных авансовых платежей (далее — Уведомление) (утв. приказом ФНС России от 17.03.2015 № ММВ-7-11/).

Предлагаем ознакомиться: Платит ли пенсионер налог на автомобиль

В случае отсутствия хотя бы одного из этих документов зачесть фиксированный авансовый платеж налоговый агент не вправе. Если иностранный работник заключил трудовые договоры с несколькими работодателями, уменьшить сумму налога можно только у одного налогового агента, которого выбирает сам работник (абз. 2 п. 6 ст. 227.1 НК РФ). Поэтому прежде всего необходимо попросить иностранного работника написать заявление об уменьшении НДФЛ на сумму фиксированных авансовых платежей.

Налог на прибыль: обратный переход Если организация с начала очередного календарного года хочет перейти с уплаты авансов по факту на ежемесячную уплату авансовых платежей с доплатой по итогам квартала или же на ежеквартальную уплату авансов (если имеет на это право), то об этом тоже нужно уведомить ИФНС (п.2 ст. 286 НК РФ).

Сделать это нужно не позднее 31 декабря года, предшествующего году смены способа уплаты авансов (с учетом правила «выходного дня»). Уведомление представляется в ИФНС в произвольной форме. Налог на прибыль по фактической прибыли: кто сдает уведомление Организации, желающие с начала очередного календарного года уплачивать авансовые платежи из фактически полученной прибыли (п. 2 ст. 286 НК РФ).

Бланк уведомления Утвержденной формы уведомления о переходе на уплату авансовых платежей из фактически полученной прибыли нет.Иностранный работник пишет заявление Унифицированной формы заявления иностранного работника на уменьшение НДФЛ нет. Работник может написать его в произвольной форме. Однако если иностранных работников много (с разными сроками действия патентов), целесообразно разработать форму такого заявления.

И в этом случае работнику останется только заполнить соответствующие строки (например, вписать сумму авансового платежа, период действия патента и т.п.) и подписать его. К заявлению обязательно должны быть приложены платежные документы, подтверждающие внесение работником фиксированных авансовых платежей.

Если налоговая инспекция подтвердила право на уменьшение агентского НДФЛ на сумму фиксированных авансов, то в справке 2-НДФЛ сумма таких авансов отражается в разделе 5 «Общие суммы дохода и налога» по строке «Сумма фиксированных авансовых платежей».

Также в справке 2-НДФЛ нужно отразить номер и дату уведомления, подтверждающего право на уменьшение, и код ИФНС, выдавшей это уведомление.

Нюансы заполнения формы

Если организация не смогла удержать с работника налог, то справку необходимо будет подать два раза — впервые в срок до 1 марта, а после этого с остальными сотрудниками до 1 апреля.

При отражении в справке информации по доходам и вычетам, можно использовать только установленные для этого коды.

Если налог был удержан с работника в декабре, но перечисляется в течение января последующего года, то в справке он все равно отмечается как уплаченный вовремя. В то же время, если перечисление произошло после 1 февраля, то в позиции «Сумма налога перечисленная» будет указано меньшее значение, чем в позиции «Сумма налога удержанная».

Налоговые агенты обязаны рассчитать и перечислить НДФЛ со всех выплат физлицам. По итогам прошедшего года в ИФНС представляются справки 2-НДФЛ о выплаченных вознаграждениях и прочих доходах, а также об удержанном налоге. О том, какой стала новая форма справки 2-НДФЛ в 2021 году, и как ее заполнить, расскажем в этой статье.

Удобства налога на УСН доходы 6%

Преимущества работы на УСН доходы 6% очевидны при ближайшем рассмотрении, и его применение облегчает жизнь налогоплательщикам, как в финансовом, так и в административном плане.

Во-первых, отсутствует необходимость вести учет расходов, а соответственно собирать различные квитанции, чеки и т. п., подтверждающие ваши расходы. Тем более, не все расходы можно учитывать в составе затрат при определении базы налогообложения.

Если доля расходов мала, а также если вы изначально не готовы «связываться» с учетом расходов, лучше, разумеется, выбрать объект налогообложения «доходы» 6%. Налог уплачивается с общей суммы полученного дохода по налоговой ставке 6%.

Налоговые органы крайне редко проверяют налогоплательщиков, применяющих спецрежим доходы 6%. Причем 6% – это максимальная ставка налога УСН «доходы». Ознакомившись с местным региональным законодательством, вы можете узнать, какая именно ставка налога применяется в вашем регионе. Дело в том, что регионам дано право понижать налоговую ставку до 0%.

Применяя данную систему налогообложения, вам необходимо будет по итогам каждого квартала вносить авансовые платежи. Если после расчета налога полученная величина налога будет больше вычетов, составляющих уплату взносов в пенсионный и медицинский фонды за индивидуального предпринимателя, а также больше 50% от суммы взносов, уплаченных за наемных работников, при их наличии, то необходимо осуществить авансовый платеж УСН.

Сроки оплаты авансовых платежей в 2021 году следующие:

- До 30 апреля 2021 года за 4 квартал 2021 года.

- До 25 апреля за 1 квартал 2021 года;

- До 25 июля за 2 квартал 2021 года;

- До 25 октября за 3 квартал 2021 года;

- До 30 апреля 2021 года за 4 квартал 2021 года.

Справка 2-НДФЛ и патент

Сумму НДФЛ, которую иностранец уплатил на основании патента, вы можете зачесть в счет налога с его зарплаты. Но только после того, как получили соответствующее уведомление из налоговой инспекции.

При этом у вас должно быть подтверждение, что иностранец действительно перечислил НДФЛ. То есть, попросите у него квитанции на оплату налога и сделайте для себя их копии. Если же у него нет подтверждающих документов, зачитывать его платежи в счет уплаты НДФЛ не рекомендуем. В таком случае вы не уплатите НДФЛ с его доходов, и фирму могут оштрафовать по статье 123 НК РФ.

Итак, если у вас на руках уведомление из ИФНС и есть копии платежек, то вы можете зачесть сумму НДФЛ, которую иностранец заплатил в бюджет за текущий налоговый период, то есть 2015 год. То есть, просуммируйте НДФЛ по всем его платежкам, это и будет максимальная сумма, которую вы можете зачесть. При этом вы можете возместить весь НДФЛ, уплаченный иностранцем в бюджет за период действия патента в пределах 2015 года. А не только за период, когда он у вас работал (п. 6 ст. 227.1 НК РФ).

Рассмотрим подробно ваши ситуации.

Ситуация № 1

Из вопроса не совсем ясно, какую сумму уплатил в бюджет гражданин Молдавии. Предположим, он заплатил 12 000 руб. и у вас есть уведомление из ИФНС и его платежки, подтверждающие эту сумму.

ДЕБЕТ 20 (26, 44) КРЕДИТ 70

37 000 руб. — начислена зарплата;

ДЕБЕТ 70 КРЕДИТ 68 субсчет НДФЛ

4810 руб. – удержан НДФЛ

В ноябре вы получили уведомление из ИФНС. И можете зачесть все уплаченные работником авансовые платежи по НДФЛ. То есть, 12 000 руб. (как мы предположили).

СТОРНО

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

4810 руб. – зачтен НДФЛ за октябрь в счет авансовых платежей по патенту;

СТОРНО

4810 руб. – зачтен НДФЛ за ноябрь в счет авансовых платежей по патенту.

СТОРНО

2380 руб. – зачтен НДФЛ за декабрь в счет авансовых платежей по патенту.

Если же сумму авансовых платежей иностранца, подтвержденная квитанциями не 12 000 руб., а больше, вы можете зачесть только сумму НДФЛ , которую вы начислили с доходов работника за 2015 год. То есть в пределах 14 330 руб. (4810 руб. х 3 мес.). Оставшаяся сумма авансовых платежей пропадет. Перенести ее на следующий год вы не вправе. Так как на следующий год нужно будет получить в ИФНС новое уведомление.

Ситуация № 2

В общем, ваши действия те же, что и в ситуации № 1. Вы вправе зачесть в счет НДФЛ только сумму платежей, которую иностранец действительно перечислил за 2015 год.

Например, если он перечислил платеж только за 1 месяц – 4000 руб., вы можете зачесть лишь эту сумму. И только если у вас есть подтверждающие квитанции (п. 6 ст. 227.1 НК РФ).

Суммы, которые гражданин Таджикистана не заплатил по патенту, вы не засчитываете. Если у вас вообще нет квитанций о том, что он что-то заплатил, вы удерживаете с него весь начисленный с его зарплаты НДФЛ, и перечисляете его в бюджет. И на этом ваши обязанности как налогового агента заканчиваются.

Предлагаем ознакомиться: Как подарить квартиру вашему сыну либо дочери, как оформить дарственную от отца или матери

Из ФНС получено подтверждение на право вычета НДФЛ у иностранного работника. Как отразить уменьшение НДФЛ на сумму патента иностранному гражданину в 1С 8.3 Бухгалтерия{q}

Подскажите, пожалуйста, как отразить в 1С 8.3, чтобы не начислялся НДФЛ по иностранному гражданину, работающему по патенту{q}

- Как зачесть аванс по НДФЛ иностранца на патенте

- ШАГ 1. Статус налогоплательщика и уведомление

- ШАГ 2. Регистрация авансового платежа по НДФЛ

НДФЛ по иностранным работникам на патенте исчисляется, но при этом производится зачет авансовых платежей по НДФЛ, которые самостоятельно уплатил иностранный работник (п. 2 ст. 226 НК РФ, ст. 227.1 НК РФ). Пока производится зачет аванса по НДФЛ, в БУ налог не начисляется, т.е. нет проводки Дт 70 Кт 68.01.

01 февраля гражданин Республики Узбекистан («безвизовая» страна) Сайфуллаев Улугбек, временно пребывающий на территории РФ и имеющий патент, нерезидент, принят на работу с окладом 45 000 руб.

В 2021 году авансовый платеж НДФЛ по патенту за месяц в г. Москве составляет 4 500 руб. Рассчитан он по формуле:

- Фиксированная сумма × коэффициент-дефлятор (Приказ Минэкономразвития РФ от 30.10.2017 N 579) × региональный коэффициент (Закон г. Москвы от 26.11.2014 N 55, Информация ФНС России). 1 200 руб. х 1,686 х 2,2242 = 4 500 руб.

Сайфуллаев У. оплатил авансовый платеж по НДФЛ за 11 месяцев в сумме 49 500 руб.

- 4 500 руб. х 11 мес. = 49 500 руб.

В наличии следующие документы:

- платежный документ от 15.01.2018, подтверждающий уплату авансового платежа по НДФЛ в сумме 49 500 руб.;

- заявление У.Сайфуллаева от 01.02.2018 с просьбой уменьшить НДФЛ за налоговый период на сумму уплаченного им авансового платежа по налогу;

- уведомление из ИФНС от 29.01.2018 о подтверждении права на уменьшения исчисленной суммы НДФЛ на сумму уплаченных фиксированных авансовых платежей.

Ставка НДФЛ — 13% (п. 3 ст. 224 НК РФ, ст. 227.1 НК РФ).

Рассмотрим возврат НДФЛ иностранцам работающим по патентам в 1С 8.3 на примере начисления заработной платы за февраль 2021. Сотрудник отработал этот месяц полностью.

Зарплата и кадры – Кадровый учет — Сотрудники – поле Налог на доходы.

Раздел Статус налогоплательщика — поле Статус: Нерезидент, работающий по найму на основании патента.

Раздел Уведомление на авансовые платежи по патентам — налоговый период, номер, дата уведомления и код ИФНС, которая его выдала.

Уведомление можно также зарегистрировать на Шаге 2. Но удобнее выполнять эту операцию на Шаге 1, тогда дальше информация об уведомлении будет заполняться автоматически.

Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать — Авансовый платеж по НДФЛ – Провести и закрыть.

Зарплата и кадры – Все начисления – Начисление зарплаты – кнопка Заполнить.

Подробности расчета можно посмотреть, кликнув по ссылке с суммой НДФЛ 5 850,00 в графе НДФЛ или в Регистре налогового учета по НДФЛ. Ссылка на этот регистр будет доступна также, если перейти по ссылке с суммой НДФЛ 5 850,00.

Проводки

Контроль

ОСВ по счету 70

Расчет суммы к выплате

В последующих месяцах удержание будет производиться аналогичным образом при начислении заработной платы.

Если по итогам года образуется переплата по авансам НДФЛ уплаченным в текущем году (сотрудник уплатил НДФЛ по патенту больше, чем ему начислено), то возврату и зачету эта сумма не подлежит (п. 7 ст. 227.1 НК РФ).

В нашем примере вся сумма авансового платежа по НДФЛ будет учтена, если сотрудник отработает весь период по 31.12.2018 включительно.

Авансовый фиксированный платеж по НДФЛ — 49 500 руб.

НДФЛ, исчисленный за 2021 г.: 45 000 руб. х 11 мес. х 13% = 64 350 руб.

64 350 руб. больше 49 500 руб.

Зарплата и кадры – Зарплата — Отчеты по зарплате – Регистр налогового учета по НДФЛ.

- Зачтено авансовых платежей (ст. 227.1 НК РФ).

- Сумма авансовых платежей зачтенная.

Помогла статья{q}

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

При составлении справки 2-НДФЛ, сумма фиксированных авансовых платежей заносится в нее только в отношении работников с иностранным гражданством. Такие сотрудники получают право на трудоустройство в РФ при наличии оплаченного патента. Его ежемесячная стоимость и порядок перечисления авансовых платежей регулируются ст. 227.1 НК РФ.

Когда работодателем оформляется справка 2-НДФЛ, патент в сумме зачета его стоимости и подоходного налога должен быть отражен в разделе 5 этой формы. Для уменьшения размера НДФЛ к уплате в бюджет, предприятия, принимающие на работу иностранцев, должны иметь уведомление от ИФНС. Налоговый орган рассматривает возможность выдачи разрешения на зачет стоимости патента только при условии, что налоговым агентом по иностранному сотруднику подано соответствующее заявление в ФНС (шаблон заявления приведен в Приказе от 13.11.2015 г. № ММВ-7-11/512). Работник должен для этого предоставить работодателю копии платежных документов.

Если размер авансовых платежей оказался больше, чем исчисленный за отчетный период НДФЛ, остаток не подлежит возмещению и не считается переплатой налога.

В Налоговом кодексе отдельно оговорена ситуация, когда сумма фиксированных авансовых платежей за какой-либо год оказалась больше, чем суммарный НДФЛ, исчисленный с зарплаты иностранца в этом году. Такое превышение не является излишне уплаченным налогом, и его нельзя ни вернуть, ни зачесть (п. 7 ст. 227.1 НК РФ).

Но в отношении отдельных месяцев года данное правило не действует. Это значит, что если авансовый платеж по патенту за какой-либо месяц оказался больше, чем НДФЛ с зарплаты за этот же месяц, разницу можно учесть в следующем месяце. Такой вывод следует из письма ФНС России от 23.09.15 № БС-4-11/[email protected] (см.

Куда предоставлять

НК РФ закрепляет обязанность организации направлять отчеты в ИФНС по месту своего нахождения, а лиц, у которых оформлено предпринимательство, – по месту своей регистрации.

Законодательство предусматривает возможность для хозяйствующего субъекта открывать филиалы, представительства. Это он может делать в отличных от основного адреса нахождения местах. В данных случаях головная компания и каждое обособленное подразделения должны отчитывать в контролирующие органы каждый по месту своего нахождения.

Иногда, сотрудники предприятия могут работать в материнской организации и в филиале, тогда их НДФЛ с зарплаты по ним нужно уплачивать по каждому адресу в соответствии с получаемым работником доходом.

Внимание!

Кроме этого существуют такие организации, которые относятся к крупным налогоплательщикам. Этим фирмам дано право самостоятельно выбирать в какую ИФНС они будут осуществлять платежи по налогам.

Пример расчета налога УСН доходы 6%

Одно из удобств этой системы налогообложения состоит, в том числе и в простоте расчета налога. Для этого не надо иметь никаких специальных знаний или образования.

Расчет налога на УСН доходы 6% выполняется по предельно простой формуле. Для удобства читателей мы привели два примера расчета.

1. Допустим, ваш доход за январь, февраль, март, т. е. за 1 квартал текущего года составил 500 000 руб. 500 000×6% = 30 000 рублей.

2. Определяем размер вычета (это ваши взносы, которые вы должны были уплатить в течении первого квартала 2021 года):

- на обязательное пенсионное страхование 7 338,50 рублей;

- на обязательное медицинское страхование 1 721 рубль.

Итого ваш вычет за 1 квартал 2021 года составит 9 059,50 рублей.

3. 30 000 — 9 059,50 = 20 940,50 рублей. Это и есть сумма, которая называется авансовый платеж за первый квартал 2019 года.

A. Суммируете доход за первый квартал (500 000) с доходом за второй квартал, допустим, он равен 400 000 рублей. 500 000 400 000 = 900 000×6% = 54 000 рублей.

B. Определяете размер вычета (это платежи в фонды за два квартала 18 119 плюс авансовый платеж за первый квартал 20 940,50 рублей). Получается вычет 39 059,50 рублей.

Предлагаем ознакомиться: Почему не начислен налог на квартиру

C. 54 000 — 39 059,50 = 14 940,50 рублей — сумма авансового платежа в налоговую за первое полугодие.

https://www.youtube.com/watch{q}v=ytcreatorsru

Аналогично рассчитывается авансовый платеж за девять месяцев и за год. Не забывайте только уплачивать поквартально взносы пенсионное и медицинское страхование, и тогда у вас будет право вычитывать эти суммы из авансовых квартальных платежей налога в ФНС.

Поясним значение цифр 1 721 рублей и 7 338,50 рублей, указанные п.2 Примера. В 2021 году фиксированные взносы, подлежащие оплате на пенсионное и медицинское страхование определены конкретными цифрами, в отличие от предыдущих лет, когда взносы рассчитывались на основании МРОТ.

Для фиксированных взносов в 2021 году, при годовом доходе менее 300 000 рублей на пенсионное страхование определен размер 29 354 рублей, для взносов на медицинское страхование – 6 884 рубля. Если разбить эти суммы на равные части для равномерной оплаты поквартально, то получим 1 721 рублей и 7 338,50 рублей. Хотя на свое усмотрение вы можете оплачивать взносы необязательно равными частями.

В 2021 году размеры фиксированных взносов для ИП за себя, при доходе менее 300 000 рублей составляли:

- на пенсионное страхование – 26545 рублей;

- на медицинское страхование – 5840 рублей.

При доходе свыше 300 000 рублей в 2021 и в 2021 годах, ИП должен дополнительно к фиксированным взносам перечислить в ИФНС 1% от разницы между годовым доходом и 300 000 рублей. Срок перечисления дополнительного платежа на пенсионное страхование за 2021 и 2019 года – до 1 июля 2021 и до 1 июля 2021 года, соответственно.

Если у вас есть наемные работники, то взносы, уплачиваемые за них, также идут на уменьшение платежей УСН, но по другому правилу. Например:

- Доход за 1 квартал составил 500 000 рублей. Налог, исходя из налоговой ставки 6%, будет 500 000 х 6% = 30 000 рублей.

- Вы уплатили фиксированные взносы за себя в течение 1 квартала в размере 7 338,50 1 721 рублей, а также взносы за наемных работников в размере 15 000 рублей.

- Несмотря на то, что общая сумма взносов составила 7 338,50 1 721 15 000 = 24 059,50 рублей, уменьшить налог вы можете только на 50% суммы рассчитанного налога: 30 000 х 50% = 15 000 рублей.

- Авансовый платеж за 1 квартал для ИП с наемными работниками составит 15 000 рублей.

- В отличии от ИП без наемных работников, ИП с наемными работниками может уменьшать налог УСН не более чем на 50% от суммы рассчитанного налога (п.3.1 статья 346.21 НК РФ).

Размерналога=Ставканалога*Налоговаябаза

Способы предоставления отчетности

Представлять отчетность субъект бизнеса может несколькими способами:

- Непосредственно на бумажном носителе инспектору ИФНС — возможно использовать данный способ только небольшим компаниям, у которых число работников незначительно (меньше 10 человек).

- В электронном виде отчет непосредственно подается инспектору налоговой. Возможно использовать только, если число работников у предприятия менее 3000 человек.

- Через электронный документооборот по телекоммуникационным каналам — отчет подается в ИФНС через спецоператора, необходимо наличие электронной цифровой подписи (ЭЦП).

- Через почтовые отделения – отчеты 2-НДФЛ направляются в налоговую ценным письмом с описанным вложением.

Справка 2-НДФЛ: сумма фиксированных авансовых платежей по иностранным работникам

Ситуация № 1

СТОРНО

СТОРНО

СТОРНО

Ситуация № 2

Процедура сдачи 6-НДФЛ в очередной раз побуждает финансовых специалистов задуматься над нюансами заполнения этой отчетной головоломки.

Зарплатный аванс в 6-НДФЛ — один из множества вопросов, которые требуют отдельных разъяснений.

Авансом принято считать часть заработка сотрудника, выдаваемую ему работодателем:

- в обязательном порядке;

- силу требований законодательства;

- установленные самой компанией сроки (с учетом требований трудового законодательства).

ОБРАТИТЕ ВНИМАНИЕ! Необходимость авансовой выплаты вытекает из требований трудового законодательства. Ст. 136 ТК РФ предписывает работодателю выдавать зарплату каждые полмесяца, иначе ему грозят штрафы (ст. 5.27 КоАП РФ) и материальные потери в виде процентов за задержку зарплаты (ст. 236 ТК РФ).

Подробнее об авансе см. статью «Аванс по зарплате в 2021 году по Трудовому кодексу».

Изучайте зарплатные нюансы с помощью материалов, размещенных на нашем сайте:

- «Налоги на заработную плату в 2018-2019 годах — таблица изменений»;

- «Оплата труда при вахтовом методе работы» и др.

Таким образом, аванс — это элемент дохода работника, облагаемый НДФЛ и, как следствие, имеющий все основания попасть в НДФЛ-отчеты, одним из которых является форма 6-НДФЛ. Отражается ли аванс в 6-НДФЛ, вы узнаете из следующего раздела.

Искать отдельную авансовую строку в отчете бессмысленно. Место для информации о выданном работникам зарплатном авансе и соответствующем этой выплате НДФЛ в нем не выделено.

Такая на первый взгляд недоработка в отчете на самом деле основана на нормах налогового законодательства, поскольку:

- работодатель обязан исчислять НДФЛ на дату фактического получения дохода (такой подход диктуется п. 3 ст. 226 НК РФ);

- удержать налог из зарплаты работника необходимо при ее фактической выплате (п. 4 ст. 226 НК РФ);

- датой получения дохода в виде зарплаты (включая авансовые выплаты) является последний день месяца, за который произведены зарплатные начисления (п. 2 ст. 223 НК РФ, см. также письма Минфина от 15.01.2019 № 03-04-06/1192, от 13.07.2017 № 03-04-05/44802).

Таким образом, на момент выплаты аванса он еще не признается доходом, поэтому и не возникает необходимость в удержании с него НДФЛ.

Подробнее см.: «Надо ли и когда платить НДФЛ с аванса{q}».

ОБРАТИТЕ ВНИМАНИЕ! Дополнительным подтверждением того, что информация об авансе в 6-НДФЛ отдельной строкой не отражается, является мнение на этот счет федеральных налоговиков, высказанное ими в письмах от 15.01.2016 № БС-4-11/320, от 24.03.2016 № БС-4-11/4999.

Разнообразие разъяснений налоговиков по оформлению 6-НДФЛ изучайте с помощью материалов нашего сайта:

- «Новые пояснения ФНС к строке 080 формы 6-НДФЛ»;

- «Новые разъяснения ФНС по премиям: ежемесячным, квартальным, разовым»;

- «Матпомощь при рождении ребенка в пределах 50 000 рублей можно не отражать в 6-НДФЛ».

Несмотря на все вышесказанное, авансовые выплаты в отчетном квартале имели место быть, и вопрос, как отразить аванс в 6-НДФЛ, остается открытым.

Поясним на примере.