Новые коды вычетов

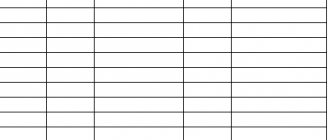

В справках 2-НДФЛ, сдаваемых в 2021 году, а разделе 3 отражаются коды и суммы доходов, а также следующие вычеты НДФЛ:

- выплаты, которые не облагаются НДФЛ в пределах лимита (суточные, матвыгода и т.п.);

- профессиональные вычеты;

- суммы, уменьшающие налоговую базу в соответствии со статьями 213.1, 214, 214.1 Налогового кодекса РФ.

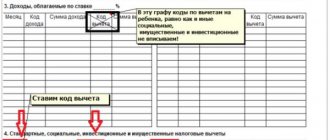

В разделе 3 справки 2-НДФЛ налоговые вычеты показывают напротив соответствующих доходов. Если к одному виду доходов допускается применить несколько вычетов, первый вычет отражают напротив дохода в графах «Код вычета» и «Сумма вычета», второй – строкой ниже и т. д. При этом поля «Месяц», «Код дохода» и «Сумма дохода» напротив второго и следующих вычетов не заполняют. В разделе 4 — показывают стандартные, социальные, инвестиционные и имущественные вычеты на приобретение (строительство) жилья.

Таблицы вычетов 2021 года: коды и размеры

Каждый вычет по НДФЛ определен в установленной НК РФ сумме. При этом каждому вычету соответствует свой код. Далее в таблице приведены коды и размеры вычетов для справок 2-НДФЛ на 2021 год. Таблица сформирована на основании приложения 1 к приказу ФНС России от 10 сентября 2015 № ММВ-7-11/387 (в редакции приказа ФНС России от 22 ноября 2021 № ММВ-7-11/63).

| Код налогового вычета | Размер вычета | Категории налогоплательщиков, на которые распространяется вычет | Основание |

| Стандартные налоговые вычеты | |||

| 104 | 500 руб. | Герои Советского Союза, Герои России, лица, награжденные орденом Славы трех степеней | абз. 2 подп. 2 п. 1 ст. 218 НК РФ |

| Лица вольнонаемного состава СА и ВМФ СССР, ОВД и госбезопасности СССР, занимавшие штатные должности в учреждениях действующей армии в период ВОВ | абз. 3 подп. 2 п. 1 ст. 218 НК РФ | ||

| за каждый месяц | Лица, находившиеся в период ВОВ в городах, участие в обороне которых засчитывается им в выслугу лет для назначения льготной пенсии | абз. 3 подп. 2 п. 1 ст. 218 НК РФ | |

| Участники ВОВ, боевых операций по защите СССР, проходившие службу в учреждениях, входящих в состав армии, и бывшие партизаны | абз. 4 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, находившиеся в Ленинграде в период его блокады с 08.09.1941 по 27.01.1944, независимо от срока пребывания | абз. 5 подп. 2 п. 1 ст. 218 НК РФ | ||

| Бывшие узники концлагерей, гетто, созданных фашистской Германией и ее союзниками в период ВОВ | абз. 6 подп. 2 п. 1 ст. 218 НК РФ | ||

| Инвалиды с детства, а также инвалиды I и II групп | абз. 7 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, получившие болезни, связанные с радиационной нагрузкой, вызванной последствиями радиационных аварий, учений, испытаний | абз. 8 подп. 2 п. 1 ст. 218 НК РФ | ||

| Медперсонал, получивший сверхнормативные дозы радиационного облучения при оказании медпомощи с 26.04.1986 по 30.06.1986 | абз. 9 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, отдавшие костный мозг для спасения жизни людей | абз. 10 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, получившие профессиональные заболевания, связанные с радиационным воздействием на работах в зоне отчуждения ЧАЭС | абз. 11 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, эвакуированные, а также выехавшие добровольно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на ПО «Маяк» и загрязнения реки Теча | абз. 13 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, принимавшие участие в ликвидации последствий аварии на ПО «Маяк» (1957–1958 годы) и загрязнения реки Теча в 1949–1956 годах | абз. 12 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, эвакуированные (добровольно выехавшие) из зоны отчуждения ЧАЭС | абз. 14 подп. 2 п. 1 ст. 218 НК РФ | ||

| Родители и супруги военнослужащих, погибших вследствие увечья, полученного при защите СССР, России, при исполнении иных военных обязанностей | абз. 15 подп. 2 п. 1 ст. 218 НК РФ | ||

| Родители и супруги госслужащих, погибших при исполнении служебных обязанностей | абз. 15 подп. 2 п. 1 ст. 218 НК РФ | ||

| Лица, уволенные с военной службы (призывавшиеся на военные сборы), выполнявшие военный долг в странах, в которых велись боевые действия | абз. 16 подп. 2 п. 1 ст. 218 НК РФ | ||

| Граждане, принимавшие участие в соответствии с решениями органов государственной власти РФ в боевых действиях на территории Российской Федерации | абз. 16 подп. 2 п. 1 ст. 218 НК РФ | ||

| 105 | 3000 руб. | Лица, ставшие инвалидами, получившие заболевания: | абз. 2, 3 и 8 подп. 1 п. 1 ст. 218 НК РФ |

| – связанные с радиационным воздействием катастрофы на ЧАЭС; | |||

| за каждый месяц | – связанные с работами по ликвидации аварии на ЧАЭС; | ||

| – вследствие аварии на ПО «Маяк» в 1957 году и сбросов радиоактивных отходов в реку Теча; | |||

| – связанные с участием в работах по ликвидации аварии на ПО «Маяк»; | |||

| – связанные с проживанием на территориях, подвергшихся загрязнению вследствие аварии на ПО «Маяк» | |||

| Лица, принимавшие участие в 1986–1987 годах в работах по ликвидации аварии на ЧАЭС | абз. 4 и 5 подп. 1 п. 1 ст. 218 НК РФ | ||

| Военнослужащие, проходившие в 1986–1987 годах военную службу в зоне отчуждения ЧАЭС | абз. 6 подп. 1 п. 1 ст. 218 НК РФ | ||

| Военнослужащие, принимавшие участие в 1988–1990 годах в работах по объекту «Укрытие» | абз. 7 подп. 1 п. 1 ст. 218 НК РФ | ||

| Лица, непосредственно участвовавшие в работах по сборке ядерного оружия (до 31.12.1961), ядерных испытаниях, работах по захоронению радиоактивных веществ | абз. 9–13 подп. 1 п. 1 ст. 218 НК РФ | ||

| Инвалиды ВОВ | абз. 14 подп. 1 п. 1 ст. 218 НК РФ | ||

| Инвалиды: | абз. 15 подп. 1 п. 1 ст. 218 НК РФ | ||

| а) из числа военнослужащих, ставших инвалидами I, II и III групп из-за увечья, полученного: | |||

| – при защите СССР, России; | |||

| – вследствие заболевания, связанного с пребыванием на фронте; | |||

| – при исполнении иных обязанностей военной службы; | |||

| б) из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих | |||

| На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 126 | 1400 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 130 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 127 | 1400 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | |||

| – усыновителю | |||

| 131 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 128 | 3000 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 132 | – каждому из опекунов, попечителей (если их несколько); | ||

| – каждому из приемных родителей (если их двое); | |||

| – супругу (супруге) приемного родителя (если здоровый ребенок состоит на их обеспечении) | |||

| На ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы: | абз. 1, 5, 10–11 подп. 4 п. 1 ст. 218 НК РФ | ||

| 129 | 12 000 руб. | – каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке); | |

| – супругу (отчиму) или супруге (мачехе) родителя; | |||

| за каждый месяц | – усыновителю | ||

| 133 | 6000 руб. | – опекуну, попечителю; | |

| – приемному родителю; | |||

| за каждый месяц | – супругу (супруге) приемного родителя | ||

| Двойной вычет на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 134 | 2800 руб. | – единственному родителю, усыновителю | |

| 135 | за каждый месяц | – единственному опекуну, попечителю, приемному родителю | |

| Двойной вычет на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 136 | 2800 руб. | – единственному родителю, усыновителю | |

| 137 | за каждый месяц | – единственному опекуну, попечителю, приемному родителю | |

| Двойной вычет на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 138 | 6000 руб. | – единственному родителю, усыновителю | |

| 139 | за каждый месяц | – опекуну, попечителю, приемному родителю | |

| Двойной вычет на каждого ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы: | абз. 1, 5, 10–12 подп. 4 п. 1 ст. 218 НК РФ | ||

| 140 | 24 000 руб. | – единственному родителю, усыновителю | |

| за каждый месяц | |||

| 141 | 12 000 руб. | – единственному приемному родителю (опекуну, попечителю) | |

| за каждый месяц | |||

| Двойной вычет на первого ребенка до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1–2, 6–7, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 142 | 2800 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 143 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на второго ребенка до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 3, 6, 8, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 144 | 2800 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 145 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на третьего ребенка и каждого следующего в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: | абз. 1, 4, 6, 9, 11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 146 | 6000 руб. | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 147 | за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Двойной вычет на ребенка-инвалида в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет, являющегося инвалидом I–II группы | абз. 1, 5, 10–11, 15 подп. 4 п. 1 ст. 218 НК РФ | ||

| 148 | 24 000 руб. за каждый месяц | – одному из родителей (по заявлению об отказе от вычета второго родителя) | |

| 149 | 12 000 руб. за каждый месяц | – одному из приемных родителей (по заявлению об отказе от вычета второго приемного родителя) | |

| Имущественные налоговые вычеты | |||

| 311 | Сумма фактически произведенных и документально подтвержденных расходов на новое строительство или приобретение жилья и земельных участков (кроме уплаченных процентов по целевым займам (кредитам)) | Лица, которые приобрели (построили): | подп. 3 п. 1 ст. 220 НК РФ |

| – жилье (долю); | |||

| – земельные участки (долю) для индивидуального жилищного строительства; | |||

| – земельные участки (долю), на которых расположено приобретенное жилье | |||

| 312 | Сумма уплаченных процентов: | Лица, которые приобрели (построили): | подп. 4 п. 1 ст. 220 НК РФ |

| – жилье (долю); | |||

| – по целевым кредитам (займам), полученным у российских организаций (предпринимателей) на новое строительство или приобретение жилья и земельных участков в России, | – земельные участки (долю) для индивидуального жилищного строительства; | ||

| – земельные участки (долю), на которых расположено приобретенное жилье | |||

| – по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство или приобретение жилья и земельных участков в России | |||

| Социальные налоговые вычеты | |||

| 320 | В сумме расходов на обучение брата (сестры) до 24 лет в образовательных учреждениях по очной форме (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | подп. 2 п. 1 ст. 219 НК РФ | |

| 321 | В сумме расходов на обучение детей в образовательных учреждениях по очной форме (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Лица, которые оплатили обучение, а именно: | подп. 2 п. 1 ст. 219 НК РФ |

| – родитель за детей в возрасте до 24 лет; | |||

| – опекун (попечитель) за подопечных или бывших подопечных в возрасте до 24 лет | |||

| 324 | В сумме фактически произведенных расходов на медицинские услуги и в стоимости лекарственных препаратов (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Гражданин, купивший медицинские услуги или лекарственные препараты в свою пользу или в пользу супруга (супруги), родителей, детей (в т. ч. усыновленных) в возрасте до 18 лет, подопечных до 18 лет | подп. 3 п. 1 ст. 219 НК РФ |

| 325 | В сумме фактически произведенных расходов на добровольное личное страхование (с учетом ограничения, установленного п. 2 ст. 219 НК РФ) | Гражданин, заключивший договор в свою пользу или в пользу супруга (супруги), родителей, детей (в т. ч. усыновленных) в возрасте до 18 лет, подопечных до 18 лет | подп. 3 п. 1 ст. 219 НК РФ |

| 326 | В сумме расходов по дорогостоящему лечению в медицинских организациях и у предпринимателей | подп. 3 п. 1 ст. 219 НК РФ | |

| 327 | В сумме фактически произведенных расходов (вычет может предоставить работодатель при условии, что он удерживал взносы по договорам из выплат в пользу сотрудника и перечислял в соответствующие фонды) | Гражданин, уплативший в свою пользу и (или) в пользу супруга (в т. ч. в пользу вдовы, вдовца), родителей (в т. ч. усыновителей), детей-инвалидов (в т. ч. усыновленных, находящихся под опекой (попечительством)) пенсионные (страховые) взносы по договорам: | подп. 4 п. 1 ст. 219 НК РФ |

| – негосударственного пенсионного обеспечения, заключенным гражданином с негосударственными пенсионными фондами; | |||

| – добровольного пенсионного страхования, заключенным им со страховыми организациями | |||

| 328 | В сумме уплаченных дополнительных страховых взносов на накопительную пенсию (в размере фактически произведенных расходов с учетом ограничений, установленных п. 2 ст. 219 НК РФ) | Гражданин, уплативший дополнительные страховые взносы на накопительную пенсию в соответствии с Законом от 30 апреля 2008 г. № 56-ФЗ | подп. 5 п. 1 ст. 219 НК РФ |

| Профессиональные налоговые вычеты | |||

| 403 | В сумме фактически произведенных и документально подтвержденных расходов | Лица, получившие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера | п. 2 ст. 221 НК РФ |

| 404 | В сумме фактически произведенных и документально подтвержденных расходов | Лица, получившие: | п. 3 ст. 221 НК РФ |

| – авторские вознаграждения; | |||

| – вознаграждения за создание, издание, исполнение, иное использование произведений науки, литературы и искусства; | |||

| – вознаграждения за открытия, изобретения и промышленные образцы | |||

| 405 | В пределах нормативов затрат | Лица, получившие: | п. 3 ст. 221 НК РФ |

| – авторские вознаграждения; | |||

| – вознаграждения за создание, издание, исполнение, иное использование произведений науки, литературы и искусства; | |||

| – вознаграждения за открытия, изобретения и промышленные образцы | |||

| Доходы, освобождаемые от налогообложения | |||

| 501 | Вычет из стоимости подарка в сумме, не превышающей 4000 руб. за отчетный год | Гражданин, получивший подарок от организации или предпринимателя | абз. 1–2 п. 28 ст. 217 НК РФ |

| 502 | Вычет из стоимости призов в сумме, не превышающей 4000 руб. за отчетный год | Лица, получившие призы в денежной и натуральной формах на конкурсах и соревнованиях, проводимых по решениям: | абз. 1, 3 п. 28 ст. 217 НК РФ |

| – Правительства РФ; | |||

| – законодательных (представительных) органов государственной власти; | |||

| – представительных органов местного самоуправления | |||

| 503 | Вычет из суммы материальной помощи в размере, не превышающем 4000 руб. за отчетный год | Сотрудники (бывшие сотрудники, уволившиеся в связи с выходом на пенсию по инвалидности или по возрасту), которые получили материальную помощь от работодателя | абз. 1, 4 п. 28 ст. 217 НК РФ |

| 504 | Вычет из суммы возмещения в размере, не превышающем 4000 руб. за отчетный год | Сотрудники (для себя, супруга (супруги), родителей, детей), бывшие сотрудники (пенсионеры по возрасту), инвалиды, которым организация возместила (оплатила) стоимость приобретенных ими (для них) медикаментов, назначенных лечащим врачом | абз. 1, 5 п. 28 ст. 217 НК РФ |

| 505 | Вычет из стоимости выигрышей и призов в сумме, не превышающей 4000 руб. за отчетный год | Лица, получившие выигрыши и призы на конкурсах, играх и других мероприятиях, в целях рекламы товаров (работ, услуг) | абз. 1, 6 п. 28 ст. 217 НК РФ |

| 506 | Вычет из суммы материальной помощи в размере, не превышающем 4000 руб. за отчетный год | Инвалиды, получившие материальную помощь от общественных организаций инвалидов | абз. 1, 7 п. 28 ст. 217 НК РФ |

| 507 | Вычет из стоимости подарков и помощи в сумме, не превышающей 10 000 руб. за отчетный год | Если помощь (в денежной и натуральной формах), а также подарки предоставлены: | п. 33 ст. 217 НК РФ |

| – ветеранам ВОВ; | |||

| – инвалидам ВОВ; | |||

| – вдовам военнослужащих, погибших в период войны с Финляндией, ВОВ, войны с Японией; | |||

| – вдовам умерших инвалидов ВОВ; | |||

| – бывшим узникам нацистских концлагерей, тюрем и гетто; | |||

| – бывшим несовершеннолетним узникам нацистских концлагерей, тюрем, гетто и других мест принудительного содержания, созданных фашистами в период Второй мировой войны | |||

| 508 | Не более 50 000 руб. на каждого ребенка | Сотрудники (родители, усыновители, опекуны), которым работодатель оказал единовременную материальную помощь при рождении (усыновлении (удочерении)) ребенка | абз. 6 п. 8 ст. 217 НК РФ |

| 509 | 4300 руб. за каждый месяц в течение срока действия трудового договора | Сотрудники, получившие в качестве оплаты труда сельхозпродукцию собственного производства (работы, услуги, имущественные права) от сельхозпроизводителей, | п. 43 ст. 217 НК РФ |

| крестьянских (фермерских) хозяйств. При одновременном соблюдении условий: | |||

| – общая сумма этого дохода за месяц не превышает 4300 руб.; | |||

| – она составляет не более 50 процентов от суммы вознаграждения за месяц; | |||

| – выручка от реализации товаров (работ, услуг) сельхозпроизводителя (крестьянского (фермерского) хозяйства) не превышает 100 млн руб. | |||

| 510 | Дополнительные страховые взносы, уплаченные работодателем на накопительную часть трудовой пенсии (не более 12 000 руб.) | Гражданин, в пользу которого работодатель уплачивал дополнительные страховые взносы на накопительную часть трудовой пенсии в соответствии с Законом от 30 апреля 2008 г. № 56-ФЗ | п. 39 ст. 217 НК РФ |

| Суммы, уменьшающие налоговую базу по доходам от долевого участия в организации в виде дивидендов | |||

| 601 | В сумме, не превышающей налоговую базу по доходам в виде дивидендов | Российские компании (налоговые агенты), выплачивающие дивиденды своим акционерам, участникам (форма 2-НДФЛ) | п. 1 ст. 214 НК РФ |

| Акционеры (участники), получающие доходы от иностранных компаний из государств, с которыми у России есть соглашения об избежании двойного налогообложения (форма 3-НДФЛ) | |||

| Суммы, уменьшающие налоговую базу по операциям с ценными бумагами и финансовыми инструментами срочных сделок | |||

| 201 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, обращающихся на организованном рынке ценных бумаг | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 202 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, не обращающихся на организованном рынке ценных бумаг | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 203 | Расходы на приобретение, реализацию, хранение и погашение ценных бумаг, не обращающихся на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на рынке | п. 1, 3, 7, 10 ст. 214.1 НК РФ | |

| 205 | Сумма убытка по операциям с ценными бумагами, которые обращаются на организованном рынке ценных бумаг, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 206 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 207 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги, | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы | |||

| 208 | Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются: | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| – ценные бумаги; | |||

| – фондовые индексы; | |||

| – иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы. | |||

| Это убыток, который: | |||

| – получен по результатам этих операций, совершенных в налоговом периоде, после уменьшения налоговой базы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке; | |||

| – уменьшает налоговую базу по операциям с ценными бумагами, которые обращаются на организованном рынке ценных бумаг | |||

| 209 | Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| 210 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке | п. 12, 13, 14, 15, 16 ст. 214.1 НК РФ | |

| Суммы, уменьшающие налоговую базу по операциям РЕПО | |||

| 211 | Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО | ст. 214.3, абз. 1 п. 1 ст. 282 НК РФ | |

| 213 | Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО | ст. 214.3, абз. 1 п. 1 ст. 282 НК РФ | |

| Суммы, уменьшающие налоговую базу по операциям займа ценными бумагами | |||

| 215 | Расходы в виде процентов, уплаченных в отчетном году по совокупности договоров займа | ст. 214.4 НК РФ | |

| 216 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, согласно абзацу 6 пункта 5 статьи 214.4 Налогового кодекса РФ | ст. 214.4 НК РФ | |

| 217 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, согласно абзацу 6 пункта 5 статьи 214.4 Налогового кодекса РФ | ст. 214.4 НК РФ | |

| 218 | Процентный (купонный) расход, который признает плательщик при открытии короткой позиции по ценным бумагам, обращающимся на рынке ценных бумаг | п. 14 ст. 214.3 НК РФ | |

| 219 | Процентный (купонный) расход, который признает плательщик при открытии короткой позиции по ценным бумагам, не обращающимся на рынке ценных бумаг | п. 14 ст. 214.3 НК РФ | |

| 220 | Сумма расхода по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке | п. 2 ст. 302 НК РФ | |

| 222 | Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости обращающихся ценных бумаг, являющихся объектом операций РЕПО, к общей стоимости ценных бумаг, которые являются объектом РЕПО | ст. 214.3 НК РФ | |

| 223 | Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, не обращающимися на рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости не обращающихся ценных бумаг, являющихся объектом операций РЕПО, к общей стоимости ценных бумаг, которые являются объектом РЕПО | ст. 214.3 НК РФ | |

| 224 | Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на рынке ценных бумаг, на который уменьшают финансовый результат, полученный по операциям с ценными бумагами, не обращающимися на рынке ценных бумаг, если на момент их приобретения они относились к обращающимся ценным бумагам | п. 12 ст. 214.1 НК РФ | |

| 225 | Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 226 | Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 227 | Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 228 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 229 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 230 | Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 231 | Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 232 | Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 233 | Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 234 | Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 235 | Суммы расходов по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 236 | Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемая на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 237 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации | ст. 214.4 НК РФ | |

| 238 | Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации | ст. 214.4 НК РФ | |

| 239 | Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО | ст. 214.4 НК РФ | |

| 240 | Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО | ст. 214.4 НК РФ | |

| 241 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающего налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ценных бумаг, учитываемые на индивидуальном инвестиционном счете | ст. 214.4 НК РФ | |

| 250 | Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 251 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, после уменьшения финансового результата по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, уменьшающая финансовый результат по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 252 | Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете | ст. 214.9 НК РФ | |

| 618 | Вычет в сумме положительного финансового результата от реализации (погашения) ценных бумаг, обращающихся на рынке ценных бумаг и находившихся в собственности более трех лет. К таким ценным бумагам относятся: | ст. 219.1 НК РФ | |

| 1) ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже; | |||

| 2) инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании | |||

| 620 | Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 Налогового кодекса РФ |

Выплата материальной помощи работнику организации на УСН. Налоговые последствия

Наша организация находится на УСН (доходы минус расходы). В августе 2010 года нашему сотруднику была оказана материальная помощь в размере 10 тысяч рублей в связи тяжелым материальным положением.

Возможно ли включить материальную помощь в состав расходов? Каким будет налогообложение (НДФЛ и взносы в ПФР) этой материальной помощи и будут ли эти налоги и взносы включены в состав расходов?

Перечень расходов, на которые организация, применяющая упрощенную систему налогообложения, может уменьшить доходы, установлен ст. 346.16 НК РФ

и является

закрытым

.

Материальная помощь в составе учитываемых расходов не поименована

.

В то же время согласно п.п. 6 п. 1 с. 346.16 НК РФ

налогоплательщик вправе уменьшить доходы

на расходы на оплату труда

в порядке, предусмотренном

ст. 255 НК РФ

.

Установленный ст. 255 НК РФ

перечень расходов на оплату труда

не является закрытым

, и согласно п. 25 данной статьи в качестве расходов на оплату труда признаются также другие виды расходов, произведенных в пользу работника,

при условии, что они предусмотрены трудовым или коллективным договором

.

П. 2 ст. 346.16 НК РФ

установлено, что расходы принимаются при условии их соответствия критериям, указанным в

п. 1 ст. 252 НК РФ

, в соответствии с которым налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (

за исключением

расходов, указанных в

ст. 270 НК РФ

).

А п. 23 ст. 270 НК РФ

прямо

запрещает учитывать

расходы в виде сумм материальной помощи работникам.

Таким образом, из норм п. 25 ст. 255 НК РФ

следует, что к расходам на оплату труда относятся любые виды расходов, произведенных в пользу работника, в случае если они предусмотрены трудовым договором и (или) коллективным договором,

за исключением расходов

, указанных в

ст. 270 НК РФ

.

На это обратил внимание и Минфин РФ в письме от 31.07.2009 г. № 03-03-06/1/504.

Следовательно, учесть в расходах

при определении налоговой базы по налогу при УСН суммы материальной помощи работникам

нельзя

.

Причем как предусмотренные, так и не предусмотренные трудовыми договорами.

В соответствии с п. 28 ст. 217 НК РФ

не подлежат налогообложению

(освобождаются от налогообложения)

налогом на доходы физических лиц суммы материальной помощи

, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту,

не превышающие 4 000 рублей за налоговый период

.

Таким образом, суммы материальной помощи, не превышающие за налоговый период 4 000 руб., выплаченные работодателем своему работнику, освобождаются от налогообложения НДФЛ

.

Суммы материальной помощи, превышающие 4 000 руб., подлежат налогообложению

налогом на доходы физических лиц в установленном порядке.

Ст. 7 Федерального закона РФ от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» определено, что объектом обложения страховыми взносами

для плательщиков страховых взносов — организаций признаются

выплаты и иные вознаграждения

, начисляемые ими в пользу физических лиц

по трудовым договорам

и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг.

База для начисления страховых взносов

для организаций определяется как сумма указанных выплат и иных вознаграждений, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона № 212-ФЗ.

Если материальная помощь, выплаченная работнику, в трудовом договоре прямо не предусмотрена

, то можно предположить, что на суммы материальной помощи страховые взносы

не начисляются

.

Ведь в базу для начисления страховых взносов включаются выплаты по трудовым договорам.

Однако Минздравсоцразвития РФ считает, что данная выплата

произведена работнику в рамках его трудовых отношений с организацией и, значит,

связана с трудовым договором

.

Таким образом, материальная помощь

, выплаченная работнику,

подлежит обложению страховыми взносами

(письмо Минздравсоцразвития РФ от 17.05.2010 г. № 1212-19).

При этом сумма материальной помощи, оказываемой работодателем своему работнику, в пределах 4 000 рублей

на этого работника за расчетный период,

не облагается

страховыми взносами согласно п. 11 ч. 1 ст. 9 Закона № 212-ФЗ.

То есть необлагаемый минимум такой же, как и по НДФЛ

.

Напомним, что налогоплательщики, применяющие УСН, в 2010 году не уплачивают страховые взносы в ФСС РФ и фонды медстрахования

.

Налогоплательщики налога при УСН являются плательщиками страховых взносов на обязательное социальное страхование от несчастных случаев на производстве

и профессиональных заболеваний.

Согласно п. 1 ст. 20 Федерального закона РФ от 16.07.1999 г. № 165-ФЗ «Об основах обязательного социального страхования»

расчетной

базой для начисления страховых взносов являются

выплаты, начисленные в виде заработной платы, либо иные источники, определяемые в соответствии с законодательством РФ.

Исходя из п. 2 этой статьи страховые взносы начисляются

страхователями на начисленную оплату труда по всем основаниям (доходам) и иные определяемые федеральным законом источники доходов, установленные федеральными законами о конкретных видах обязательного социального страхования.

П. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний

, утвержденных постановлением Правительства РФ от 02.03.2000 г. № 184, установлено, что

страховые взносы начисляются на начисленную по всем основаниям оплату труда

(доход) работников (в том числе внештатных, сезонных, временных, выполняющих работу по совместительству), а в соответствующих случаях – на сумму вознаграждения по гражданско-правовому договору.

В соответствии с п. 4 Правил страховые взносы не начисляются

на выплаты, установленные

Перечнем выплат, на которые не начисляются страховые взносы в Фонд социального страхования Российской Федерации

, утвержденным постановлением Правительства РФ от 07.07.1999 г. № 765.

П. 7 и 8 Перечня установлено, что страховые взносы не начисляются на материальную помощь, оказываемую работникам

:

– в связи с чрезвычайными обстоятельствами в целях возмещения вреда, причиненного здоровью и имуществу граждан, на основании решений органов государственной власти и органов местного самоуправления, иностранных государств, а также правительственных и неправительственных межгосударственных организаций, созданных в соответствии с международными договорами РФ;

– в связи с постигшим их стихийным бедствием, пожаром, похищением имущества, увечьем, в связи со смертью работника или его близких родственников.

ФСС РФ убежден, что страховые взносы начисляются не только на оплату труда, но и другие выплаты, непосредственно не связанные с результатами трудовой деятельности

.

То есть, по мнению Фонда, на все другие виды материальной помощи

, помимо перечисленных в Перечне, поскольку они, хотя и не связаны с результатами трудовой деятельности,

но составляют доход застрахованных лиц

и прямо не указаны в названном Перечне,

страховые взносы должны начисляться

(письмо от 18.10.2007 г. № 02-13/07-10008).

Арбитражная практика по данному вопросу неоднозначна.

Однако судьи ФАС Уральского округа

выработали свою позицию, идущую вразрез с позицией чиновников.

Арбитры отмечают, что из смысла ст. 20 Закона № 165-ФЗ следует, что Перечень должен устанавливать исключения не из любых доходов, полученных физическими лицами, а из выплат работникам в качестве оплаты труда

.

Следовательно, объектом для исчисления страховых взносов в ФСС РФ являются выплаты, начисленные работнику в связи с выполнением им трудовых обязанностей.

Если выплаченные страхователем суммы материальной помощи

начислены работникам не в связи с выполнением ими трудовых обязанностей, не являются стимулирующими выплатами, осуществляются без учета результатов труда конкретных работников, предусмотрены как дополнительная социальная защита работников, выплаченная при наличии финансовых средств, то

такие выплаты не должны включаться в базу для исчисления страховых взносов

.

Ссылка чиновников о начислении страховых взносов на суммы материальной помощи, основанная на том, что указанные выплаты не предусмотрены в Перечне, на которые не начисляются страховые взносы, судом отклоняется, поскольку перечень устанавливает исключения не из любых доходов, полученных физическими лицами, а лишь из выплат, начисленных работникам в качестве оплаты труда (см. постановления ФАС Уральского округа

от 08.07.2010 г. № Ф09-4987/10-С2, от 30.06.2010 г. № Ф09-4882/10-С2, от 07.06.2010 г. № Ф09-4252/10-С2, от 30.03.2010 г. № Ф09-1884/10-С2, от 23.09.2009 г. № Ф09-7181/09-С2).

Кстати, с нашими судьями согласен и ВАС РФ

(Определение от 25.03.2010 г. № ВАС-17468/09).

Страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ, учитываются

при определении налоговой базы по налогу при УСН на основании

п.п.7 п. 1 ст. 346.16 НК РФ

.

Минфин РФ в письме от 19.04.2010 г. № 03-03-06/2/76 разъяснил, что расходы

в виде страховых взносов в государственные внебюджетные фонды,

начисленные на выплаты, не учитываемые в составе расходов для целей налогообложения, уменьшают налоговую базу

.

И хотя разъяснение было дано в отношении налога на прибыль организаций, оно в полной мере распространяется и на налогоплательщиков УСН.

То есть Вы вправе уменьшить налоговую базу на сумму страховых взносов

, начисленных на сумму материальной помощи, не учтенной в составе расходов для целей налогообложения.