Довольно часто арендаторы сталкиваются с необходимостью обустройства арендованных помещений. Это может быть как косметический ремонт, так и довольно серьезная перепланировка помещения. Т.е. арендатору необходимо произвести неотделимые улучшения в объект аренды.

Неотделимыми считаются улучшения арендованного имущества, которые нельзя отделить от него без нанесения вреда (п. 2 ст. 623 ГК РФ). При этом под улучшениями понимаются работы капитального характера, которые повышают (изменяют) качественные характеристики объекта аренды

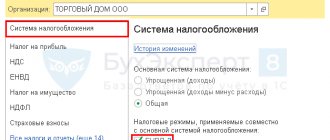

Бухгалтеры знают, что особенности учета финансовых вложений в арендованные объекты зависят прежде всего от условий включенных в договор аренды. От этих условий зависит правильность определения налоговой базы по налогу на прибыль и НДС.

Но до настоящего времени бухгалтеры особенно не заморачивались по поводу налога на имущество, считая, что этот налог платит арендодатель, ведь он является собственником объекта аренды. Это, конечно, верно, но только до тех пор пока арендатор не произвел неотделимые улучшения арендованного имущества.

Об этом напомнила ФНС России в своем письме ФНС России от 15.08.2019 N АС-4-21/[email protected] «О разъяснениях (рекомендациях) по вопросам определения порядка уплаты и представления налоговой отчетности по налогу на имущество организаций в отношении капитальных вложений в виде неотделимых улучшений в арендованный объект недвижимости».

Передача неотделимых улучшений

В соответствии со статьей 623 Гражданского кодекса, все улучшения арендованного имущества, которые могут быть от него отделимы, являются собственностью арендатора. А вот если произведенные улучшения не могут быть отделены без ущерба для имущества, например, ремонт помещения, то в случае прекращения договора аренды арендатор имеет право получить возмещение их стоимости. Оба этих положения действуют в том случае, если в договоре аренды не предусмотрено иное. Из сказанного можно сделать вывод, что неотделимые улучшения арендуемого имущества, произведенные арендатором, являются собственностью арендодателя.

Рассмотрим ситуацию, когда договором аренды предусмотрено, что по его окончании арендатор передает имущество арендодателю по акту приема-передачи. Такой порядок возврата арендуемого имущества является обычной практикой. При этом с учетом изложенного выше, неотделимые улучшения, которые произвел арендатор, вместе с имуществом должны быть переданы арендатору по акту приема-передачи.

В соответствии с пунктом 1 статьи 39 Налогового кодекса, передача неотделимых улучшений пользователем имущества его собственнику признается реализацией. Таким образом, это операция попадает под НДС на основании пункта 1 статьи 146 и пункта 2 статьи 154 Налогового кодекса. Эти выводы подтверждает и судебная практика, например, постановление ФАС Поволжского округа от 26.06.2012 по делу № А65-12909/2011, постановление ФАС Уральского округа от 01.07.2010 № Ф09-4941/10-С2 по делу № А07-20648/2009.

Вывод: если в период аренды арендатор произвел неотделимые улучшения имущества, например, ремонт помещения, то, получая эти улучшения, собственник помещения обязан начислить с них НДС.

Налог на имущество по неотделимым улучшениям

Произведенные арендатором капитальные вложения в арендованный объект основных средств (стоимость улучшений арендованного имущества) учитываются арендатором в составе основных средств до их выбытия в соответствии с договором аренды.

Если организацией-арендатором произведены капитальные вложения в арендованный объект недвижимого имущества, налоговая база которого определяется в соответствии со статьей 378.2 НК РФ, исходя из кадастровой стоимости, то налоговая база в отношении учтенных на балансе арендатора капитальных вложений в арендованный объект недвижимого имущества определяется в соответствии с пунктом 1 статьи 375 НК РФ (Письмо Минфина России от 03.09.2014 № 03-05-05-01/44118). По мнению Минфина РФ, у арендатора все капитальные вложения в арендуемое здание облагаются по среднегодовой стоимости.

Вопрос о том, являются ли капитальные вложения в арендованное помещение движимым или недвижимым имуществом для целей обложения налогом на имущество, должен решаться в каждом конкретном случае с учетом фактических обстоятельств.

По общему правилу, отнесение того или иного капитального вложения к недвижимости зависит от того, подлежат ли права на этот объект государственной регистрации в соответствии со статьей 131 ГК РФ и Федеральным законом от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним».

В Письмах от 11.04.2013 № 03-05-05-01/11960, от 25.02.2013 № 03-05-05-01/5322 Минфин России отметил, что при рассмотрении вопроса отнесения объектов к движимому и недвижимому имуществу необходимо учитывать положения Федерального закона от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений», а также ОКОФ.

По мнению представителей Минфина РФ, произведенные арендатором капитальные вложения в арендованный объект недвижимости, принятые арендатором на учет с 1 января 2013 года в качестве основных средств, не являются движимым имуществом и подлежат налогообложению до их выбытия.

ФНС России в Письме от 28.03.2018 № БС-4-21/[email protected] рекомендует использовать разъяснения, приведенные в Письме Минпромторга России от 23.03.2018 № ОВ-17590-12. В нем, в частности, сказано, что Минпромторг России, как федеральный орган исполнительной власти, ответственный за реализацию промышленной политики, считает необоснованным отнесение оборудования, машин и иных основных средств промышленного производства к недвижимому имуществу.

Неотделимые улучшения учитываются как отдельные инвентарные объекты движимого имущества (например, пожарная и охранная сигнализация и др.), если:

- капитальные вложения в арендованный объект недвижимости могут быть использованы вне этого объекта,

- демонтаж неотделимых улучшений не причиняет несоразмерного ущерба назначению объекта и (или) их функциональное предназначение не является неотъемлемой частью функционирования объекта.

Хотите узнать больше?

Обращайтесь к профессионалам

Подробнее

Выкуп арендуемого имущества

А как быть с НДС в ситуации, когда в период действия договора аренды стороны заключили договор купли-продажи, и бывший арендатор стал собственником имущества? В указанном случае на основании статьи 425 и 450 ГК РФ договор аренды не считается прекратившим действие — имело место лишь прекращение обязательств по нему новацией. В этом случае происходит замена первоначального обязательства, которое существовало между сторонами, на иное обязательство (статья 414 ГК РФ). В рассматриваемом случае арендные обязательства сменились на обязательства по договору купли-продажи.

Поскольку имущество, которое было арендовано, стало собственностью арендатора, то обратно арендодателю по акту приема-передачи оно не передавалось. Соответственно, не передавались и неотделимые улучшения, которые были проведены бывшим арендатором. А раз они не передавались, то их реализация не имела места.

Такая точка зрения находит подтверждение в судебной практике. Так, в определении ВАС РФ от 09.12.2010 № ВАС-14603/10, которое было вынесено по похожему делу, суд указал следующее. Раз помещение, в котором было проведено неотделимое улучшение, перешло по договору купли-продажи в собственность бывшего арендатора, то факт реализации этих неотделимых улучшений, подлежащий обложению НДС, отсутствует. В результате суд признал решение инспекции о необходимости взимания НДС с указанной операции недействительным.

Кроме того, существует постановление Пленума ВАС № 33 от 30.05.14, в пункте 26 которого указано следующее. Если капитальные вложения (в нашем случае неотделимые улучшения) арендатору не компенсировались и осуществлялись не в счет арендной платы, арендатор может принять к вычету предъявленные ему суммы налога по этим затратам. В этой ситуации он выступает как лицо, которое приобрело товары, работы или услуги в ходе своей деятельности.

Таким образом, для целей обложения НДС следует считать, что компенсированные затраты арендатора на неотделимые улучшения имущества передаются арендодателю вместе с этим имуществом, а некомпенсированные и произведенные не в счет арендной платы передаче арендодателю не подлежат.

Резюме

Налоговый орган пишет, что настоящие разъяснения (рекомендации) имеют сугубо информационно-разъяснительный характер, не содержат общеобязательных к применению правовых норм, не конкретизирует нормативные предписания и не препятствуют руководствоваться нормами законодательства в понимании, отличающемся от трактовки, изложенной в настоящих разъяснениях (рекомендациях).

Но далее сообщает, что;

- указанные разъяснения (рекомендации) согласованы Департаментом налоговой и таможенной политики Минфина России (письмо от 14.08.2019 N 03-05-04-01/61497).

- УФНС России по субъектам Российской Федерации поручается оперативно довести настоящую информацию до сотрудников налоговых органов, осуществляющих администрирование налогообложения имущества организаций (включая прием налоговой отчетности и ее проверку) и работу с налогоплательщиками, в целях возможности применения указанных разъяснений (рекомендаций) с момента издания настоящего письма.

Вывод

Поскольку выкуп арендуемого имущества состоялся в период действия договора аренды, приходим к выводу, что некомпенсированные неотделимые улучшения арендодателю не передавались. То есть, в соответствии со статьей 39 НК РФ, реализации не было, соответственно нет и объекта обложения НДС.

Учитывая изложенные выше положения законодательства и судебную практику, можно сделать следующий вывод. Если имущество было выкуплено арендатором в период действия договора аренды, то НДС с произведенных им ранее, но не переданных арендодателю неотделимых улучшений, начисляться не должен.

Основные выводы

- Об объекте налогообложения

Согласно пункту 1 статьи 374 Налогового кодекса Российской Федерации (далее — Кодекс), объектами налогообложения по налогу для российских организаций признается недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

Неотделимые капитальные вложения в арендованный объект недвижимости представляют собой неотъемлемую составную часть этого объекта. Следовательно, неотделимые капитальные вложения, учитываемые у российской организации-арендатора в качестве основных средств, подлежат обложению налогом в силу пункта 1 статьи 374 Кодекса до их выбытия из состава основных средств арендатора.

- Об уплате налога в отношении неотделимых капитальных вложений, находящихся вне местонахождения арендатора или его обособленного подразделения

В соответствии со статьей 385 Кодекса организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (одной четвертой средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со статьей 376 Кодекса, в отношении каждого объекта недвижимого имущества с учетом особенностей, установленных статьей 378.2 Кодекса.

Следовательно, сумма налога, исчисленная в отношении неотделимых капитальных вложений, находящихся вне местонахождения арендатора или его обособленного подразделения, подлежит уплате в бюджет по коду ОКТМО, соответствующему территории муниципального образования по месту нахождения арендованного объекта недвижимости с неотделимыми капитальными вложениями.

- О представлении налоговой отчетности по налогу

Статьей 386 Кодекса определены следующие места представления налогоплательщиками налоговой отчетности по налогу (налоговые расчеты по авансовым платежам по налогу и налоговая декларация по налогу, далее — налоговая отчетность):

- в налоговый орган по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения (абзац первый пункта 1 статьи 386 Кодекса);

- в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации) — в отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций) (абзац второй пункта 1 статьи 386 Кодекса);

- в налоговый орган по месту учета в качестве крупнейших налогоплательщиков — для налогоплательщиков, отнесенных в соответствии со статьей 83 Кодекса к категории крупнейших (абзац третий пункта 1 статьи 386 Кодекса).

Для представления налоговой отчетности по месту нахождения объектов недвижимости с неотделимыми капитальными вложениями необходимо понимать, что факт аренды не является самостоятельным основанием для постановки на учет в налоговых органах по месту нахождения арендованного объекта недвижимости.

Таким образом, представление налоговой отчетности может осуществляться в налоговый орган по месту учета на балансе неотделимых капитальных вложений, то есть по месту нахождения (учета) арендатора или по месту нахождения (учета) его обособленного подразделения, имеющего отдельный баланс, если неотделимые капитальные вложения учитываются на балансе в качестве основных средств данного обособленного подразделения.

Также в этом письме определен порядок заполнения налоговой декларации по налогу на имущество в отношении неотделимых капитальных вложений.

Письмо также содержит подробное описание порядка заполнения строк налоговой отчетности в отношении неотделимых капитальных вложений в арендованный объект.

Неотделимые улучшения и налог на имущество с 2021 года

Платить или не платить налог на имущество с неотделимых улучшений в арендованное имущество в 2021 году, зависит от того, в какое имущество осуществлены капвложения.

Если это недвижимость, то налог нужно продолжать уплачивать. Это касается и объектов, облагаемых по кадастровой стоимости. Исключение — имущество, в отношении которого предусмотрены какие-либо преференции. Они распространяются и на его улучшения.

Если же капвложения осуществлены в движимость, платить налог с них не надо.

На это указывал Минфин в письме от 09.01.2019 № 03-05-05-01/52.

Неотделимые улучшения арендованной недвижимости: рекомендации ФНС

Если ваши капвложения подпадают под налогообложение следуйте таким рекомендациям ФНС (письмо от 15.08.2019 № АС-4-21/[email protected]).

- Платите налог до выбытия неотделимых улучшений из состава ваших основных средств (например, до возврата объекта аренды с капвложениями арендодателю).

- Декларацию сдавайте по месту нахождения вашей организации, а если капвложения учтены на балансе подразделения — в инспекцию ОП. Вставать на учет в инспекции по месту нахождения недвижимости с капвложениями не нужно, ведь она — арендованная.

- А вот перечислять налог нужно туда, где расположен объект. То есть в платежке вы должны указывать ОКТМО того муниципального образования, где располагается арендованная недвижимость с неотделимыми капитальными вложениями. Его же нужно проставлять в декларации.

Неотделимые улучшения: как заполнить раздел 2.1 декларации по налогу на имущество

При заполнении раздела 2.1 по неотделимым улучшениям арендованной недвижимости указывайте:

По строке 010 — код номера объекта недвижимости:

- 3 — если у недвижимости есть инвентарный номер и ей присвоен адрес с указанием муниципального образования;

- 4 — если есть инвентарный номер, но адрес с указанием муниципального образования не присвоен.

По строке 020 — инвентарный номер неотделимых капитальных вложений;

По строке 030 — адрес арендованного объекта недвижимости, если он включает указание муниципального образования (заполняется только если в строке 010 стоит код 3).

По строке 040 — код арендованного объекта недвижимости в соответствии с Общероссийским классификатором основных фондов.

По строке 050 — остаточную стоимость неотделимых капитальных вложений по состоянию на 31 декабря налогового периода.

Как разграничивают движимое и недвижимое имущество, см. здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.