Данные в среднем по России на практике инспекторы не используют. Ориентироваться надо на региональные показатели. Именно на них будут смотреть, «камераля» вашу декларацию за 2 квартал 2018 года.

Посмотрите безопасную долю вычетов по НДС за 1 квартал 2018 года

Мы приводим безопасную долю вычетов по регионам России. Расчет проводился на основании формы 1-НДС с сайта Федеральной налоговой службы.

Если данные у компании выше данных по региону, налоговики заинтересуются организацией. Возможны требования пояснений, комиссии и даже назначение выездных проверок. Раньше налоговики открыто об этом заявляли в письме ФНС России от 17 июля 2013 г. № АС-4-2/12722. Но оно было отменено (письмо Минфина России от 21 марта 2021 г. № ЕД-4-15/5183). Но эксперты говорят, что больше налоговых комиссий в привычном нам виде уже не будет, останутся только комиссии по легализации налоговой базы для выплаты заработной платы и страховых взносов. Их задачи и методы работы закреплены письмом ФНС от 25.07.2017 № ЕД-4-15/[email protected]

образец пояснений о доле вычетов НДС.

Безопасный вычет по НДС

Стоит отметить, что формулировка «безопасный НДС» отсутствует в Налоговом кодексе РФ, а величина налога зависит от перечня факторов: вида деятельности, используемых наценок, сезонности и т.д. Под безопасной долей вычетов принято понимать порог, значение которого законом не установлено, но превышение которого привлечет к компании внимание налоговой службы.

Выделяются две величины, на которые ориентируется ФНС России (Приказ ФНС России от 30.05.2007 № ММ-3-06/[email protected]):

- Вычет по НДС за четыре квартала не должен превышать 89 % от суммы начисленного за этот период налога.

- Вычет по НДС не должен превышать значение средней доли вычетов по НДС. Данные о «средней доле» в каждом регионе России определяются расчетным путем из отчета 1-НДС, который ФНС публикует каждый квартал на своем сайте.

Важно! Соблюдение в 2021 году безопасной доли вычетов по НДС не гарантирует, что компания не попадет в план выездных проверок налоговой службы. «Безопасный» вычет — важный критерий налоговых рисков, но не единственный.

Что делать, если доля вычетов по НДС больше регионального значения?

Готовить объяснения налоговым органам: например, компания создана недавно, поэтому у нее большой объем закупок, но пока мало продаж. Пояснения нужно отправлять в налоговую в электронном виде, однако компании, которые не должны отчитываться через интернет, могут отправить документы в бумажном виде. И будьте готовы к выездной проверке, ведь если доля вычетов по НДС выше, чем указано в таблице по региону – значит, повышается риск навлечь на себя проверку. Специалисты проверят документы и вынесут решение – действительно ли все честно или нужно доначислять налоги и платить штраф за их неуплату.

Как определяется безопасный размер?

Чтобы понять, попадает ли ваша компания в безопасную область по вычетам НДС, рассчитайте процент вычета по НДС в общей сумме начисленного НДС. Для этого понадобятся два параметра, которые можно найти в разделе 3 декларации по НДС:

- Исчисленный НДС.

- НДС к вычету.

Формула для определения в 2021 году безопасного вычета по НДС выглядит так:

Полученный по этой формуле результат представляет долю НДС, которую компания приняла к вычету за налоговый период, то есть квартал.

Пример.

ООО «Радиус» зарегистрировано в Ростовской области. Сумма НДС, начисленная компанией за 4-й квартал 2021 года, составила 1 515 820 руб., а сумма вычетов за аналогичный период — 941 569 руб. Доля вычетов ООО «Радиус» составит:

Таким образом, доля вычетов по НДС в компании равна 62,12 %.

Чтобы оценить риск, связанный с превышением порогового значения по налоговому вычету, полученную долю нужно сравнить с безопасной долей вычетов НДС по региону регистрации компании — Ростовской области.

Безопасная доля вычетов по НДС в регионах России (в %, по 2 кварталу 2021 года)

| Регион | Доля вычетов, % | Регион | Доля вычетов, % |

| Алтайский край | 89,6% | Приморский край | 94,8% |

| Амурская область | 116,8% | Псковская область | 89% |

| Архангельская область | 88,5% | Республика Адыгея | 86,5% |

| Астраханская область | 58,3% | Республика Алтай | 90,4% |

| Белгородская область | 89,4% | Республика Башкортостан | 87,7% |

| Брянская область | 92,3% | Республика Бурятия | 85,3% |

| Владимирская область | 84,6% | Республика Дагестан | 87,2% |

| Волгоградская область | 87% | Республика Ингушетия | 94% |

| Вологодская область | 83,8% | Республика Калмыкия | 78,8% |

| Воронежская область | 92,3% | Республика Карелия | 84,2% |

| Город Москва | 88% | Республика Коми | 79,3% |

| Город Санкт-Петербург | 90,2% | Республика Крым | 88,2% |

| Город Севастополь | 82,4% | Республика Марий Эл | 90,4% |

| Еврейская автономная область | 87% | Республика Мордовия | 89,6% |

| Забайкальский край | 90,9% | Республика Северная Осетия — Алания | 88,2% |

| Ивановская область | 92,6% | Республика Татарстан | 88,4% |

| Иркутская область | 79,3% | Республика Тыва | 74,4% |

| Кабардино-Балкарская Республика | 94% | Республика Хакасия | 89,9% |

| Калининградская область | 65,8% | Республика Саха (Якутия) | 85% |

| Калужская область | 86,6% | Ростовская область | 92,1% |

| Камчатский край | 88,9% | Рязанская область | 85,2% |

| Карачаево-Черкесская Республика | 93,7% | Самарская область | 84,6% |

| Кемеровская область | 81,7% | Саратовская область | 85,5% |

| Кировская область | 84,9% | Сахалинская область | 93,2% |

| Костромская область | 84,1% | Свердловская область | 86,6% |

| Краснодарский край | 89,5% | Смоленская область | 91,9% |

| Красноярский край | 76,1% | Ставропольский край | 88,9% |

| Курганская область | 87,5% | Тамбовская область | 95,2% |

| Курская область | 88,3% | Тверская область | 88,6% |

| Ленинградская область | 86,3% | Томская область | 74,3% |

| Липецкая область | 88,9% | Тульская область | 91,6% |

| Магаданская область | 99,9% | Тюменская область | 83,8% |

| Московская область | 90,6% | Удмуртская Республика | 80,1% |

| Мурманская область | 78,5% | Ульяновская область | 91,1% |

| Ненецкий автономный округ | 116% | Хабаровский край | 88% |

| Нижегородская область | 87,4% | Ханты-Мансийский автономный округ — Югра | 61,9% |

| Новгородская область | 87,4% | Челябинская область | 87,5% |

| Новосибирская область | 89,1% | Чеченская Республика | 103,3% |

| Омская область | 82% | Чувашская Республика | 83,2% |

| Оренбургская область | 71,4% | Чукотский автономный округ | 95,8% |

| Орловская область | 92,9% | Ямало-Ненецкий автономный округ | 97,6% |

| Пензенская область | 90,1% | Ярославская область | 85,8% |

| Пермский край | 79,3% |

Рассчитываем долю вычетов

В разных субъектах показатели могут быть как выше, так и ниже 89%. Рассчитаем, к примеру, показатель безопасной доли вычетов по Владимирской области. Он составляет 85,55% (138 633 101 : 162 037 843). Как видите, он оказался ниже, чем общефедеральный показатель (85,55% < 89%).

Вам понадобится и показатель по фирме. Чтобы его определить, нужно сделать расчеты по декларациям за четыре последних квартала: сложить сумму начисленного НДС, сложить суммы вычетов, разделить общую сумму вычетов на общую сумму начисленного НДС.

Так вы определите долю вычетов в общем размере исчисленного НДС за четыре квартала. Ее нужно сравнить с долей вычета, которая установлена ФНС РФ, а также с показателем по вашему региону.

Блог

В отчетный период все с замиранием сердца сводят данные отчетов и проводят анализ налоговой нагрузки в организации.

Каждый налогоплательщик должен оценить вероятность включения организации в план выездных налоговых проверок (ВНП). Для этого ИФНС опубликовала 12 критериев ВНП.

Одним из критериев является низкая налоговая нагрузка по НДС (налогу на добавленную стоимость).

Если организация в декларации отразит значительную долю налоговых вычетов, это привлечет внимание специалистов налогового ведомства, как следствие может стать одним из оснований проведения ВНП.

За отчетный период (квартал) налогоплательщик должен предоставить в ИФНС налоговую декларацию по НДС. Если сумма НДС, подлежащей вычету, к сумме исчисленного налога с налоговой базы составила установленный процент по региону (в Красноярске 77, 5% за 3 квартал) и более, то налоговая нагрузка по НДС считается низкой.

Налоговый вычет по НДС – это сумма входящего налога по НДС, на которую налогоплательщик вправе уменьшить сумму НДС к уплате. Что бы получить налоговый вычет по НДС необходимо, что бы приобретенные активы (услуги) использовались при операциях с НДС, ТМЦ были приняты к учету, НДС подтвержден счет-фактурой, оформленной в соответствии с Положением 1137.

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3

Узнать подробнее

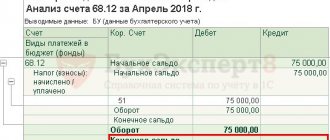

Что бы правильно определить долю вычетов необходимо:

- Начисленный НДС сложить

- НДС к вычету сложить

- Разделить сумму НДС к вычету на сумму НДС к уплате.

Далее необходимо сравнить процент с таблицей региональных показателей на сайте налогового органа.

Показатель низкая налоговая нагрузка — это не доказательства неуплаты налогов. Безусловно налоговый орган не сможет на основании арифметических исчислений доначислить налоги либо оштрафовать.

/ «Бухгалтерская энциклопедия «Профироста» 09.10.17

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

НДС в 2021 году: что нового

ФНС РФ прокомментировала изменения в порядке исчисления и уплаты НДС в 2021 — 2021 годах, предусмотренные федеральными законами от 27.11.2017 № 335-ФЗ и № 350-ФЗ — как положительные, так и отрицательные для налогоплательщиков.

Закон № 335-ФЗ

Федеральным законом от 27.11.2017 № 335-ФЗ с 01.01.2018 на покупателей отдельных видов товаров возлагается обязанность налоговых агентов по НДС. Речь идет о реализации на территории РФ:

- лома и отходов черных и цветных металлов;

- алюминия вторичного и его сплавов;

- сырых шкур животных.

Налоговую базу по НДС по таким операциям определяют налоговые агенты, то есть организации и предприниматели — покупатели этого имущества. Они же платят налог в бюджет по расчетной ставке и могут принять его к вычету, а также сдают декларации по НДС в электронной форме по ТКС. В случае использования приобретенного имущества для необлагаемых НДС операций налог придется восстановить (п. 8 ст. 161, п. 4 ст. 164, п. 15 ст. 167, п. п. 1, 2 ст. 169, подп. 3, 4 п. 3 ст. 170, п. п. 3, 12 ст. 171, п. 4.1 ст. 173, п. 5 ст. 174 НК РФ).

А продавцы сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов обязаны платить НДС, если покупатели – физические лица, а также в случаях, указанных в абзацах 7 и 8 пункта 8 статьи 161 Налогового кодекса РФ (п. 3.1 ст. 166, п. 1 ст. 168 НК РФ).

С 01.01.2019 будет уточнен порядок налогообложения НДС услуг, оказанных иностранными организациями в электронной форме.

Такие услуги облагаются налогом, только если местом их оказания признается территория РФ. С 2021 года подтверждать место оказания услуг в электронной форме придется специальными реестрами операций (п. 5 ст. 148 НК РФ).

Платить НДС при оказании электронных услуг российским организациям и предпринимателям иностранные организации, зарегистрированные в российских налоговых инспекциях, должны будут самостоятельно (п. п. 2 – 4 ст. 174.2 НК РФ). После этого они смогут заявить вычет НДС — при наличии договора, расчетного документа с выделением суммы НДС и указанием ИНН и КПП иностранной организации, а также документов на перечисление оплаты, иностранной организации, включая НДС. Сведения о таких иностранных организациях будут размещены на официальном сайте ФНС России (п. 2.1 ст. 171, п. 1 ст. 172 НК РФ).

Закон № 350-ФЗ

Федеральным законом от 27.11.2017 № 350-ФЗ с 01.01.2018 установлена нулевая ставка НДС для операций по реализации товаров:

- вывезенных в таможенной процедуре реэкспорта и ранее помещенных под таможенную процедуру переработки на таможенной территории, свободной таможенной зоны, свободного склада;

- полученных (образовавшихся) в результате переработки товаров, помещенных под таможенную процедуру переработки на таможенной территории, свободной таможенной зоны, свободного склада.

Также с 01.01.2018 установлена нулевая ставка НДС для услуг по предоставлению железнодорожного подвижного состава, контейнеров для международных перевозок и перевозок товаров через территорию РФ с территории государства, не являющегося членом Таможенного союза, а также оказание транспортно-экспедиционных услуг при международной перевозке, если железнодорожные вагоны и контейнеры не принадлежит российской организации или предпринимателю на праве собственности или на праве аренды (подп. 2.1, 2.7, 3.1 п. 1 ст. 164 НК РФ).

Где найти данные доли вычетов по регионам

Не забудьте, что кроме общефедерального показателя, вам нужно знать долю вычетов по НДС регионального уровня. Этот показатель не публикуется, но его можно рассчитать на основе других открытых данных.

На официальном сайте ФНС в разделе «Статистика и аналитика» размещены данные по формам статистической налоговой отчетности, в том числе отчеты о налоговой базе и структуре начислений по НДС.

Это статотчеты по форме 1-НДС. В таком отчете, сформированном в разрезе регионов, есть данные о суммарных начислениях НДС и суммарной доле вычетов по нужному вам региону (соответственно столбцы 110.1 и 210.1). Безопасную долю вычетов по региону можно посчитать, найдя процентное отношение суммы вычетов к сумме начислений.

Обратите внимание

ФНС на своем сайте обновляет статистические данные, поэтому их нужно периодически проверять. Так, в настоящее время опубликованы статданные по состоянию на 1 ноября 2021 года.