В какой момент начислять страховые взносы на выплаты по ГПД

Для компании-работодателя бывает выгоднее привлекать работников по гражданско-правовым договорам, нежели принимать их в штат. Ведь вознаграждения по ГПД облагают только взносами на обязательное пенсионное страхование и взносами на обязательное медицинское страхование. Это всем известный способ экономии на страховых взносах. Главное – их начислить в нужный момент. А вот с этим некоторые работодатели порой испытывают сложности. Разберемся на примерах.

Порядок оплаты налогов по договору ГПХ

В соответствии с нормами НК РФ и других законодательных актов, выплаты по договорам гражданско-правового характера признаются доходом исполнителя (как правило, это физическое лицо), а значит, входят в налогооблагаемую базу по НДФЛ. Данное правило действует только в случае отсутствия регистрации исполнителя в качестве ИП. В такой ситуации компания-заказчик признается налоговым агентом, а значит, обязана при выплате вознаграждения начислить, удержать и перечислить в бюджет сумму НДФЛ. Следовательно, размер выплат по договору рекомендуется устанавливать с учетом планируемого перечисления налога в бюджет.

Обратите внимание!

Отказ от обязанности выполнять функции налогового агента и перекладывание ее на исполнителя является нарушением налогового законодательства, и за него предусмотрено соответствующее наказание. Также нарушением будет признана уплата НДФЛ за счет собственных ресурсов организации-заказчика.

Пути оптимизации налогов и взносов при применении договоров ГПХ

НДФЛ начисляется на всю сумму вознаграждения исполнителя. На страховые взносы по ГПД в 2021 году влияет система налогообложения, которую применяет организация, особенности деятельности и ряд других факторов.

Использование стандартного и профессионального налогового вычета

Под профессиональным налоговым вычетом понимаются все расходы, которые исполнителю потребовалось понести, чтобы выполнить перечень работ, указанных в договоре. Обязательным требованием НК РФ и ГК РФ является документальное подтверждение понесенных расходов. Предоставление профессионального вычета по НДФЛ, как правило, производится на основании заявления от исполнителя. Составляется оно в произвольной форме. Главное, к нему должны быть приложены документы, которые подтверждают факт затрат. Примером таких документов являются накладные на поставку товаров, кассовые или товарные чеки, проездные документы, счета на проживание в гостиницах и так далее. Ключевым требованием к документам является подтверждение их необходимости для выполнения обязанностей в рамках договора ГПХ. Пример 1: Компания заключила договор ГПХ с исполнителем на оказание услуг по переводу технической документации на русский язык. Стоимость работ – 5000 рублей. Фирма применяет специальный налоговый режим – ЕНВД. Работы были выполнены исполнителем в срок с требуемым уровнем качества. По результатам работ составлен акт приемки-сдачи работ, в котором стороны зафиксировали отсутствие претензий друг к другу. К акту исполнитель приложил заявление, в котором попросил предоставить ему профессиональный налоговый вычет на сумму 1100 рублей с приложением кассового чека из магазина по торговле технической литературой (исполнитель потратил данную сумму на приобретение книг, которые использовал при выполнении работ по переводу). Исходя из полученных данных, расчет суммы НДФЛ производится следующим образом: • Налогооблагаемая база составляет 5000 – 1100 = 3900 рублей. • НДФЛ составляет 3900 * 13% = 507 рублей. Данная сумма подлежит перечислению налоговым агентом в бюджет. • Сумма к выплате на руки исполнителю составит 5000 – 507 = 4 493 рубля. Стандартный налоговый вычет предоставляется подрядчику-физическому лицу по договору ГПХ только при наличии у него несовершеннолетних детей. Чтобы получить его, также необходимо предоставить заявление и свидетельства о рождении детей. Начисляя НДФЛ, следует помнить, что право на стандартный налоговый вычет у исполнителя имеется только до того момента, пока доход не достигнет 350 тысяч рублей. При этом информации о доходах исполнителя у заказчика нет, поэтому стандартный вычет следует предоставлять, но ответственность в таком случае за некорректный расчет НДФЛ будет лежать на налогоплательщике. Стандартный налоговый вычет следует предоставлять за такое количество месяцев, сколько длилась работа вне зависимости от момента выплаты вознаграждения (ежемесячно, авансом или по итогам выполнения работ). Пример 2: Компания заключила договор ГПХ с исполнителем на оказание услуг по переводу технической документации на русский язык. Стоимость работ – 5000 рублей. Фирма применяет специальный налоговый режим – ЕНВД. У исполнителя есть ребенок, которому 12 лет. Чтобы получить стандартный вычет, исполнитель предоставил заказчику заявление, в котором указал, что основного места работы не имеет, а сумма годового дохода на момент подачи заявления меньше 350 тысяч рублей. Помимо заявления подрядчик предоставил копию свидетельства о рождении ребенка, в котором он указан как отец ребенка. Заявления на получение профессионального вычета заказчику не поступало. Порядок расчета НДФЛ в данном случае следующий: • Налогооблагаемый доход равен 3600 рублей (5000 – 1400). • НДФЛ составляет 468 рублей (3600 * 13%). • Сумма к выдаче на руки – 5000 – 468 = 4532 рубля.

НДФЛ с доходов при НПД

Частью 8 статьи 2 Федерального закона от 27.11.2018 № 422-ФЗ установлено, что самозанятые плательщики НПД освобождены от налогообложения НДФЛ в отношении доходов, подпадающих под обложение НПД. Это правило касается всех самозанятых — и предпринимателей, и обычных граждан без предпринимательского статуса.

Значит, контрагенты самозанятых по ГП договорам, которые считаются налоговыми агентами по НДФЛ, не исчисляют и не удерживают подоходный налог с выплачиваемых самозанятым вознаграждений (письма Минфина России от 17.02.2020 № 24-03-08/10748, от 11.03.2019 № 03-11-11/15357). Соответственно, самозанятый не вправе получить вычеты по НДФЛ со своих доходов, облагаемых в рамках НПД (письмо Минфина России от 20.11.2020 № 03-11-11/101167, от 24.09.2019 № 03-11-11/73352).

Какими страховыми взносами облагается договор гражданско-правового характера?

Самым существенным отличием начисления взносов по договорам ГПХ от трудовых договоров является отсутствие необходимости перечислять средства в ФСС РФ на страхование от несчастных случаев в случае отсутствия такой обязанности в договоре. Это позволяет заказчику сэкономить. Однако такая экономия не должна нарушать прав исполнителя. Если нормативными актами установлено, что поручаемая работа будет выполняться в сложных или опасных условиях, отчисления в ФСС РФ должны быть обязательно. В противном случае исполнитель может потребовать включения такого пункта в судебном порядке. В НК РФ определено, что договора ГПХ облагаются страховыми взносами только в случае, когда их предметом является выполнение каких-либо работ или передача авторских прав (выполнение авторских заказов). В 2018 году на вознаграждение, выплачиваемое в рамках таких договоров, начисляются взносы на пенсионное и медицинское страхование. Процентная ставка, на основании которой определяется размер взносов такая же, как и при трудовых отношениях (22% в ПФ РФ и 5,1% — в ФОМС РФ). Начисление взносов по договорам гражданско-правового характера должно производиться в тот же день, что выплата вознаграждения. Как правило, используется один из следующих вариантов: • День выдачи аванса исполнителю; • День подписания акта приемки-сдачи работ, в котором отражено отсутствие сторон претензий друг к другу.

Договор подряда с физическим лицом: налогообложение страховыми взносами в 2018–2019 годах

Помимо трудовых договоров, компании нередко заключают с физическими лицами и ИП договоры гражданско-правового характера. В каких случаях нужно платить взносы и НДФЛ, отражать ли таких работников в табеле и отчетности, рассмотрим в статье.

По сути, выбор налогоплательщика в данном случае будет оформлен его заявлением о предоставлении такого налогового вычета. — Имущественный налоговый вычет Имущественный налоговый вычет в связи с приобретением жилья могут предоставлять исключительно работодатели. Его можно получать как по окончании налогового периода, так и в течение налогового периода через работодателя. В рамках гражданско-правового договора, заказчик не имеет права предоставлять исполнителю такие вычеты, даже если он является налоговым агентом (п.

8 ст. 220 НК РФ). Ведите кадровый учет и рассчитывайте зарплату без проблем через интернет Узнать больше Страховые взносы в фонды Норма п. 1 ст.

ИП на специальных налоговых режимах (УСН, ЕНВД) не уплачивают НДФЛ в отношении доходов, полученных от предпринимательской деятельности. Из п. 3 ст. 346.11 и п. 4 ст. 346.26 НК РФ следует, что налоги, уплаченные в соответствии с этими спецрежимами, заменяют НДФЛ с доходов, полученных от предпринимательской деятельности.

Тогда у проверяющих не возникнет вопросов о том, почему налог не удержан, а сумма вознаграждения перечислена контрагенту в полном объеме. Налоговые вычеты Гл. 23 НК, регулирующая правила исчисления и уплаты НДФЛ, предоставляет возможность налогоплательщикам получить те или иные налоговые вычеты.

Сумма взносов на случай временной нетрудоспособности и в связи с материнством, подлежащая уплате в ФСС РФ, подлежит уменьшению на сумму произведенных плательщиками расходов на выплату обязательного страхового обеспечения по данному виду обязательного социального страхования. В пределах расчетного периода плательщик вправе зачесть сумму превышения расходов на выплату обязательного страхового обеспечения по страхованию на случай временной нетрудоспособности и в связи с материнством над суммой начисленных страховых взносов по указанному виду страхования в счет предстоящих платежей (пункт введен ФЗ от 08.12.2010 N 339-ФЗ).

Если организация заключила договор подряда с физическим лицом, то налогообложение в 2018–2019 годах страховыми взносами не будет отличаться от налогообложения в прошлые годы.

Так, по договорам подряда с физическим лицом начисляются взносы на обязательное пенсионное страхование (п. 1 ст. 7 закона «Об обязательном пенсионном страховании в Российской Федерации» от 15.12.2001 № 167-ФЗ, п. 1 ст. 420 НК РФ).

Кроме того, начисляются взносы на обязательное медицинское страхование (ст. 10 закона «Об обязательном медицинском страховании в Российской Федерации» от 29.11.2010 № 326-ФЗ, п. 1 ст. 420 НК РФ).

Выплаты по договору подряда не подлежат обложению взносами на обязательное страхование на случай временной нетрудоспособности и материнства (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от профессиональных заболеваний и несчастных случаев на производстве по договорам гражданско-правового характера начисляются, только если это предусмотрено условиями договора (п. 1 ст. 5 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ).

Законодательством предусмотрены случаи, когда не производится обложение страховыми взносами договора подряда не только в ФСС, но также в ПФР, и в ФОМС. К таким случаям относятся:

- Заключение соглашения с лицами, зарегистрированными в качестве индивидуальных предпринимателей. ИП обязаны самостоятельно перечислять за себя все страховые взносы согласно тарифам, установленным законодательством (подп. 2 п. 1 ст. 419, ст. 420 НК РФ).

- Заключение договора с иностранцами или лицами без гражданства, временно пребывающими в РФ (подп. 15 п. 1 ст. 422 НК РФ).

- Сделки по договорам подряда с обучающимися по очной форме в высших учебных заведениях РФ в рамках студенческих отрядов, которые освобождаются от уплаты страховых взносов в ПФР (подп. 1 п. 3 ст. 422 НК РФ).

О том, какие взносы начисляет и оплачивает за себя ИП, читайте в статье «Какие страховые взносы платит ИП в 2018-2019 годах?».

Перед заключением договора подряда необходимо тщательно проанализировать его содержание на предмет наличия спорных моментов, позволяющих трактовать его как трудовой.

Судебная практика подтверждает, что ФСС нередко обращается в судебные органы и пытается оспорить соглашения подряда. Если в тексте договора будут выявлены признаки наличия трудовых взаимоотношений между работодателем и работником, на сумму соглашения будут доначислены взносы в фонд (и по нетрудоспособности, и по травматизму) по действующим ставкам, а кроме того, штрафы и пени.

Нюансы, которые важно отразить в договоре подряда:

- в тексте должен быть четко указан период, в течение которого работы должны быть выполнены;

- сумма вознаграждения должна быть отражена за весь объем работ и не делиться по временным периодам;

- в договоре не должно быть ссылок на должностные инструкции либо на режим работы предприятия;

- факт выполнения полного объема работ должен подтверждаться актом приема выполненных работ, подписанным обеими сторонами;

- работа должна носить разовый характер, а после выполнения всего объема отношения между сторонами должны прекратиться.

О том, как договор подряда отразится в ежеквартальной отчетности по НДФЛ, читайте в материале «Как правильно отразить договор подряда в 6-НДФЛ?».

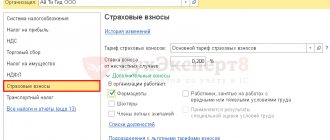

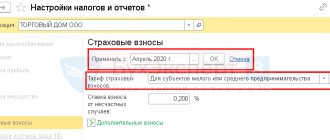

Основные тарифы страховых взносов, применяемые в 2018–2019 годах и установленные для периода 2017–2020 годов, приведены в ст. 426 НК РФ. В общих ситуациях работодателями на доходы, причитающиеся работникам, страховые взносы на ОПС начисляются по ставке 22% от выплат, подлежащих обложению, а на ОМС – по ставке 5,1%.

Условия для применения пониженных тарифов по страховым взносам и значения этих тарифов отражены в ст. 427 НК РФ. Из них в отношении обложения договоров подряда (напомним, что взносами на страхование по нетрудоспособности и материнству они не облагаются, поэтому значения пониженных тарифов по ним мы не проводим) представляют интерес следующие:

- В течение 2018–2019 годов организации и ИП, указанные в подп. 5–9 п. 1 ст. 427 НК РФ, применяют пониженные тарифы на ОПС в размере 20%, на ОМС — 0% (к таким организациям относятся предприятия и ИП на спецрежимах налогообложения, осуществляющие деятельность согласно оговоренному законом списку ОКВЭД; аптечные организации и ИП на ЕНВД, имеющие фармацевтическую лицензию, некоммерческие организации на УСН, осуществляющие деятельность в сфере соцобслуживания, культуры, искусства, массового спорта, научных исследований и разработок, ИП на патентной системе налогообложения, благотворительные организации на УСН).

- Предприятия, имеющие статус участников научно-технического проекта «Сколково», уплачивают только страховые взносы в ПФР в размере 14%.

- Организации, ведущие деятельность в свободной экономической зоне — на территории Республики Крым и города Севастополя, — делают отчисления на ОПС в объеме 6%, на ОМС — 0,1%. По таким же тарифам уплачивают страховые взносы резиденты территории опережающего развития и свободного порта Владивосток и (с 2021 года) некоторые предприятия Калининградской области.

- IТ-компании в течение 2017–2023 годов уплачивают взносы на ОПС в размере 8%, на ОМС — 4%.

- Для хозяйственных обществ, которые применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям-бюджетным автономным учреждениям, а также для резидентов технико-внедренческих, промышленно-производственных и туристко-рекреационных особых экономических зон в течение 2021 года применяется тариф взносов на ОПС 13%, на ОМС — 5.1%.

Подробнее о существующих размерах ставок по взносам читайте в статье «Каковы размеры ставок по страховым взносам на 2017-2018 годы?».

Применение дополнительных тарифов при начислении страховых взносов по договорам ГПХ

Повышенные взносы по договору ГПХ в 2021 году уплачиваются при наличии двух условий: • Входит ли начисленный и выплаченный доход в базу для начисления взносов; • Работа, которая выполняется по договору, относится к категории вредных. Перечень таких видов деятельности содержится в статье 30 Федерального закона «О страховых пенсиях».

Исполнитель договора не является сотрудником компании-заказчика

При отсутствии трудовых отношений между исполнителем и заказчиком, все вопросы должны быть изложены в договоре ГПХ, на основании которого подрядчик выполняет какую-либо разовую работу. Приоритетом для заказчика, в таком случае, будет конечный результат от осуществления деятельности в рамках договора ГПХ. При этом он может не оценивать условия труда, и не обязан обеспечивать исполнителя средствами индивидуальной защиты. Часто заказчик предоставляет исполнителю право на привлечение субподрядчиков для выполнения отдельных работ. В такой ситуации у заказчика отсутствует обязанность начислять и уплачивать страховые взносы по ГПХ в 2021 году по повышенному тарифу. Пример 3: Компания заказала у физического лица по договору ГПХ специальную металлическую решетку, которая будет использоваться в арматурном цехе. В тексте договора отсутствуют требования к условиям труда, месту выполнения работ, имеется указание на возможность привлекать третьих лиц. В процессе изготовления решетки исполнитель разработал чертеж и согласовал его с заказчиком. Размер вознаграждения составляет 23 тысячи рублей. Условия труда в арматурном цехе заказчика признаны вредными. Однако, деятельность по изготовлению решетки не требует постоянного присутствия на месте, а значит, не относится к работам, которые указаны в статье 30 Федерального закона «О социальных пенсиях». Таким образом, оснований для применения дополнительного тарифа по страховым взносам нет. Начисления будут произведены по стандартным тарифам: • По обязательному пенсионному страхованию – 23000 * 22% = 5060 рублей. • В ФОМС РФ – 23000 * 5,1% = 1173 рубля. В связи с отсутствием соответствующего пункта в договоре, взносы в ФСС РФ не начисляются и не уплачиваются.

Исполнитель состоит с заказчиком в трудовых отношениях

Нормативными актами не запрещено выполнение сотрудником разных работ по трудовому и гражданско-правовому договору в одинаковых условиях труда. Если условия на его основном месте работы признаны вредными, то взносы по договору ГПХ придется начислять по повышенному тарифу. Такая позиция не только закреплена в Федеральном законе «О социальных пенсиях», но и нормативных актах Министерства труда и социального развития РФ. Пример 4: В компании по трудовому договору выполняет свои обязанности монтажник стальных и железобетонных конструкций. Данная должностью входит в перечень работ, содержащихся в статье 30 Федерального закона «О социальных пенсиях». Кроме того, по итогам специальной оценки условий труда, место работы данного сотрудника отнесено к категории вредных. Зарплата монтажника составляет 42000 рублей. Данного работника привлекли к выполнению ремонтных работ в арматурном цехе, условия работы в котором также признаны вредными. Сотрудник согласился их выполнить по договору ГПХ, вознаграждение по которому составит 23000 рублей. Несмотря на то, что для работ, выполняемых по договору ГПХ, СОУТ не требуется, при начислении страховых взносов в 2021 году будет применяться повышенный тариф. Это связано с тем, что основное рабочее место сотрудника относится к категории вредных. В результате у компании возникает обязательство начислить взносы в ПФ РФ в размере 4% помимо стандартных 22%. Облагается дополнительными взносами вся сумма вознаграждения, которая выплачивается сотруднику (23000 + 42000 = 65000 рублей).

Налог на профессиональный доход

Платить НПД имеют право физические лица, в том числе официально зарегистрированные предприниматели, получающие выручку:

- от использования имущества;

- от другой деятельности, в ходе которой они не имеют работодателя и не нанимают работников по трудовым договорам.

Чтобы платить НПД, физическому лицу достаточно не вести запрещенные при НПД виды бизнеса и встать на учет в налоговой с помощью мобильного приложения «Мой налог». Через это приложение самозанятый передает в инспекцию заявление о постановке на учет, сведения из своего паспорта и свою фотографию. Кроме того, он может обратиться за помощью в регистрации в отделение банка. В любом случае датой постановки самозанятого на учет в качестве плательщика НПД считается дата подачи его заявления в инспекцию.

Особенности уплаты налогов и взносов при авансовых выплатах

В случае, когда договором ГПХ предусмотрена выплата аванса исполнителю, на нее также должен быть начислены страховые взносы. В отношении НДФЛ имеются определенные нюансы.

Начисление и уплата НДФЛ

Перечисление налога в бюджет для штатных сотрудников и сторонних лиц при заключении договора ГПХ существенно отличается. Если исполнитель не работает в компании, то удерживать НДФЛ следует в момент перечисления аванса. Данная требование установлено НК РФ, и на него неоднократно указывало Министерство финансов РФ в своих письмах и разъяснениях. Контролирующие органы отмечают, что выплаченные авансы в полном объеме включаются в доходы исполнителя в том периоде, когда выплата была осуществлена. Момент завершения работ и подписания акта их приемки-сдачи никак на это не влияет. В случае наличия трудовых отношений с исполнителем и поручении ему выполнения определенных работ в договору ГПХ, НДФЛ удерживается в последний день месяца. Это связано с тем, что основным доходом сотрудника является зарплата, а с нее налог удерживается в последний день периода, как того требует НК РФ. Возможны случаи, когда организация не может выполнить функции налогового агента. В такой ситуации, она обязана не позднее месяца по окончании года уведомить исполнителя по договору ГПХ и контролирующий орган. Сообщение данного факта производится с помощью формы 2 НДФЛ.

Начисление и уплата страховых взносов

В соответствии с нормами ГК РФ, форма оплаты по договору ГПХ может быть любой: частями, предоплата, оплата в полном объеме по завершению работ и так далее. В НК РФ же каких-либо нюансов в части включения сумм вознаграждения в базу для начисления взносов не предусмотрено. Следовательно, организация, в случае выплаты аванса исполнителю, обязана начислить на данную сумму страховые взносы. Расчет размера взносов, подлежащих уплате, производится в последний день месяца, когда вознаграждение было начислено. В случае возврата исполнителем суммы аванса, у компании возникнет переплата по страховым взносам, которую следует отразить в декларациях. Это позволит уменьшить очередной платеж.

Особенности обложения сборами на ОПС и ОМС договоров подряда

Иногда по договоренности исполнителя и заказчика, кроме непосредственного вознаграждения за труд, предусмотрена выплата исполнителю по ГПХ возмещение понесенных им расходов, связанных с исполнением обязательств. Это могут быть затраты на инструменты, сырье, материалы и даже на проезд к месту работы — все то, что предусматривает сам договор подряда; взносы на эти суммы платить не нужно, как это прописано в пп. 2 п. 1 статьи 422 НК РФ. А вот НДФЛ с этих сумм все равно удерживается.

При этом все расходы такого рода должны быть подтверждены документами. Это необходимо для того, чтобы при проведении проверки организации не доначислили страховые взносы и на эти суммы, выплаченные в пользу физлица.

Правовые документы

- Статья 779 ГК РФ. Договор возмездного оказания услуг

- Статья 702 ГК РФ. Договор подряда

- Статья 1288 ГК РФ. Договор авторского заказа

- Статья 226 НК РФ. Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами

- Статья 420 НК РФ. Объект обложения страховыми взносами

- Статья 422 НК РФ. Суммы, не подлежащие обложению страховыми взносами

- Федеральный закон от 24.07.1998 N 125-ФЗ

- Статья 422 НК РФ. Суммы, не подлежащие обложению страховыми взносами

Отражение выплат по договорам ГПХ в бухгалтерском учете

При работе с использованием договоров данного вида, в учете формируются следующие проводки: • Начисление вознаграждения исполнителю: Дебет 26 (44) Кредит 60 (76). Основанием для проводки является договор и акт приемки-сдачи работ. • Начисление страховых взносов: Дебет 26 (44) Кредит 69. Документ-основание – справка расчет, подготовленная бухгалтером. • Удержание НДФЛ: Дебет 60 (76) Кредит 68. В качестве основания используется налоговая карточка исполнителя. • Выплата вознаграждения: Дебет 60 (76) Кредит 50. Выплата производится на основании расходного кассового ордера. • Перечисление НДФЛ в бюджет: Дебет 68 Кредит 51. Основание – выписка из банка по операциям по расчетному счету. • Перечисление страховых взносов: Дебет 69 Кредит 51. Основание – аналогичное предыдущему пункту.