Понятие СНТ

СНТ (садовое некоммерческое товарищество) — некоммерческая структура, учрежденная на добровольных началах с целью помощи ее членам в решении различных хозяйственных и социальных задач при ведении огородничества, садоводства или дачного хозяйства. К числу таких вопросов относится обеспечение участников объединения водой, электричеством, теплом, газом и пр.

Основным нормативным актом, регулирующим деятельность СНТ, с 2019 года является закон «О ведении гражданами садоводства и огородничества…» от 29.07.2017 № 217-ФЗ. До этого действовал закон «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» от 15.04.1998 № 66-ФЗ.

ОБРАТИТЕ ВНИМАНИЕ! На СНТ не распространяется действие закона «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ (п. 3 ст. 1 закона № 7-ФЗ). Но для целей применения нормативов бухучета СНТ рассматривается как некоммерческая структура.

Порядок ведения бухгалтерского учета в СНТ отдельными положениями законодательства не определен. Поэтому необходимо руководствоваться едиными нормами в сфере бухучета, на основании которых следует разработать локальный нормативный документ — учетную политику компании.

Компенсация потерь в электросетях СНТ: судебная практика

Рассмотрим показательное решение суда по делу «завышенных» тарифов на электроэнергию в СНТ.

Жительница Красноярского края обратились в один из местных районных судов с претензией к своему СНТ «Аграрник». В исковом заявлении женщина потребовала отменить решение общего собрание членов СНТ, которым был установлен завышенный (с ее точки зрения) тариф на электроэнергию в размере 2 руб. за 1 кВт.ч. При том, что на территории Красноярского края на тот момент (2012 год) тариф для населения составлял лишь 1,6 руб. за кВт.ч.

В судебном разбирательстве представитель СНТ заявил, решение о назначении повышенного тарифа было принято для того, чтобы покрыть потери, возникающие в электросетях и трансформаторах товарищества. Их объем составляет 5,2%. По мнению представителя СНТ, принятые решения не противоречили действующему законодательству, поскольку оплата производилась за фактически принятое абонентом количество энергии в соответствии с данными учета энергии.

Однако суд с такой точкой зрения не согласился. В судебном решении говорится, что действующим законодательством (а именно — Приказом Федеральной службы по тарифам от 6.08.2004 г. N 20-э/2 «Об утверждении методических указаний по расчету тарифов и цен на элетро — и тепловую энергию на розничном потребительском рынке») садоводческие некоммерческие объединения приравнены (в части действия тарифов на электроэнергию) к категории «население».

При этом решение о размере тарифа на электроэнергию для населения принимает уполномоченный региональный орган исполнительной власти. В случае Красноярского края — Региональная энергетическая комиссия (РЭК). И оплата потребления электроэнергии членами СНТ должна производится именно по тарифу, утвержденному Красноярской РЭК.

Со стороны СНТ на суде были представлены возражения в том смысле, что 2 руб. за кВт.ч. это не тариф, а «плата за электроэнергию». Она установлена как «комплексный показатель для расчетов внутри садового товарищества», с его помощью покрываются расходы на потери и содержание электросетей товарищества, и это совсем не то же самое, что региональный тариф на электроэнергию.

Суд с такой трактовкой не согласился. Тариф, с точки зрения судьи — это тариф. По нему происходит оплата потребляемой электроэнергии. А плата за содержание сетей и покрытие потерь должна взиматься с помощью специальных дополнительных взносов.

В итоге заявление члена СНТ об отмене завышенного тарифа было удовлетворено. Ознакомиться полностью с решением суда можно по этой ссылке.

Такого рода решений достаточно много. И, несмотря на это, практика показывает, что в садоводческих объединениях по-прежнему массово устанавливается свой «внутренний» завышенный тариф на электроэнергию.

Последняя новость на эту тему — итоги проверки прокуратурой Нижегородской области соблюдения законодательства при оплате электроэнергии в садоводческих объединениях региона. Всего было выявлено около сорока случаев установления «завышенного» тарифа на электроэнергию в СНТ. Их председатели получили от прокуратуры представления об устранении выявленных нарушений.

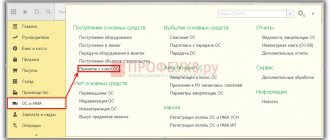

Нюансы учета основных средств в СНТ

Важно! С 01.01.2022 отменяется ПБУ 6/01. Вместо него вводятся два новых ФСБУ: 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Что изменят новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс в своем Обзоре, посмотреть который можно бесплатно, получив пробный доступ к К+.

Учет основных средств (ОС) регламентируется нормами ПБУ 6/01 «Учет основных средств» (утверждено приказом Минфина от 30.03.2001 № 26н). Согласно п. 4 данного положения некоммерческие организации (далее — НКО) принимают к учету ОС в случае, если объект используется в деятельности, направленной на достижение целей создания НКО, включая предпринимательскую деятельность. Также единовременно должны выполняться следующие условия:

- срок предполагаемого использования объекта ОС более года;

- объект приобретен с целью дальнейшего использования, а не для перепродажи.

Объект ОС принимается к учету по первоначальной стоимости, которая складывается из сумм фактических расходов, понесенных в процессе приобретения, строительства или изготовления актива. К ним относятся суммы оплачиваемые продавцу по договору купли-продажи объекта, а также расходы на транспортировку, информационно-консультационные услуги, невозмещаемые налоги и пр.

ОБРАТИТЕ ВНИМАНИЕ! Если основное средство приобретается строго для некоммерческой деятельности (то есть с его использованием не планируют связывать получение облагаемой НДС выручки), то сумма входного НДС включается в стоимость объекта (п. 2 ст. 170 НК РФ).

Все затраты на приобретение объекта ОС собираются на счете 08 «Вложения во внеоборотные активы», а по факту введения в эксплуатацию актива счет 08 кредитуется в дебет счета 01 «Основные средства организации».

Проводки при этом выглядят следующим образом:

Дт 08 Кт 60 — куплен объект ОС у продавца (включая суммы НДС);

Дт 08 Кт 60, 76 — отражены прямые затраты на закупку актива (транспортные, консультационные и проч.);

Дт 01 Кт 08 — актив введен в эксплуатацию;

ВАЖНО! Использование средств из целевых взносов на осуществление капвложений следует отражать с применением счета 83 (согласно инструкции к Плану счетов бухучета, утв. приказом Минфина РФ от 31.10.2000 № 94н).

Дт 86 Кт 83 — целевые средства, направленные на капвложения, учтены как увеличение добавочного капитала;

Дт 83 Кт 01 — отражено выбытие объекта капвложения, купленного за счет целевых поступлений.

Все операции по движению объектов ОС оформляются первичными документами. Какими именно, см. в материале «Документальное оформление движения основных средств».

В бухгалтерском учете объекты ОС стоимостной оценкой менее 40 000 руб. могут быть учтены в составе МПЗ (п. 5 ПБУ 6/01).

ВАЖНО! Амортизация по объектам ОС, приобретенным за счет целевых поступлений и используемых в некоммерческой деятельности, не начисляется (п. 17 разд. 3 ПБУ 6/01, подп. 2 п. 2 ст. 264 НК РФ). Сумма износа рассчитывается линейным способом и учитывается на забалансовом счете 010 «Износ ОС» по итогам года. Переоценка таких активов также не производится.

При выбытии ОС, приобретенных за счет целевого финансирования, источники финансирования не погашаются и не учитываются в финансовых результатах компании. В бухучете такая операция оформляется записью Дт 83 Кт 01.

При этом если СНТ приобрело объект ОС за счет средств от предпринимательской деятельности и использует его для получения дохода, то на данное имущество начисляется амортизация, и оно учитывается отдельно от целевого. Амортизация в таком случае списывается в затраты проводкой Дт 20 (26) Кт 02.

Если же СНТ получило объект ОС за счет целевых средств, но использует его в коммерческой деятельности, то стоимость актива признается доходом НКО (п. 14 ст. 250 НК РФ). Стоимость имущества в данном случае погашается путем начисления амортизации (п. 1 ст. 252 НК РФ).

Разница между СНТ и ОНТ

Главная разница между СНТ и ОНТ — возможность строительства капитальных зданий и сооружений на земельных участках собственников:

- Садоводы из СНТ — могут ставить на земле объекты капстроительства: дома, гаражи, бани, сараи, автомобильные навесы, теплицы и беседки. Если дом на участке соответствует требованиям жилого фонда, можно зарегистрироваться в нем, даже если объект находится за пределами поселка. Если строительство объекта площадью >50 кв.м. только в планах, нужно получать технический план.

- Огородники из ОНТ — не могут ставить объекты капстроительства на своих участках. В этом и заключается разница между СНТ и ОНТ. На территории огорода можно соорудить сарай, времянку, будку, туалет — все то,что не имеет фундамента. Если огородник построит небольшой домик, право собственности на него будет невозможно получить.

Учет целевых средств в СНТ

Бюджет СНТ формируется из средств, вносимых членами СНТ.

ОБРАТИТЕ ВНИМАНИЕ! С 01.01.2019 принимать от участников взносы СНТ может только на расчетный счет, не в кассу (ст. 14 закона № 217-ФЗ). ККТ при приеме взносов не применяется. Взносы не являются платой за товары, работы, услуги, а значит, не подпадают под понятие «расчеты» в смысле закона «О ККТ» от 22.05.2003 № 54-ФЗ. Схожие разъяснения даны в письме Минфина от 11.09.2018 № 03-01-15/65041 в отношении целевых взносов ТСН.

К таким взносам относятся:

- членские взносы — периодически вносимые членами объединения денежные средства, которые направляются на текущие расходы организации;

- целевые взносы — денежные средства, расходование которых может быть направлено на приобретение объектов общего пользования.

ОБРАТИТЕ ВНИМАНИЕ! С 01.01.2019 СНТ больше не собирают с участников вступительные взносы. Вступительные взносы, уплаченные ранее, участникам не возвращаются (п. 31 ст. 54 закона № 217-ФЗ).

Как организовать учет целевого финансирования для налогообложения прибыли, подробно разъясняется в Готовом решении от КонсультантПлюс. Получите пробный доступ и переходите в материал бесплатно.

В бухучете для отражения движения данных взносов используется счет 86 «Целевое финансирование». Для разделения взносов удобнее ввести отдельные субсчета, например, 86.1 «Членские взносы», 86.2 «Целевые взносы». Для учета взаиморасчетов с членами СНТ используется счет 76 «Расчеты с различными дебиторами и кредиторами».

СНТ приходует и расходует денежные средства на основании приходно-расходной сметы, утвержденной на общем собрании членами товарищества (п. 8 ст. 14 закона № 217-ФЗ). Взносы могут быть израсходованы строго на определенную статью сметы. Унифицированной формы сметы не существует, и руководство товарищества разрабатывает ее самостоятельно.

Произведенные расходы можно отражать по дебету стандартных счетов издержек (20, 26), но возможно и сразу отражать по дебету счета 86, минуя счета учета затрат, с выбором субсчета в зависимости от вида издержек.

Пример

Сметой СНТ «Ромашка» предусмотрены следующие платежи: членские взносы — 150 руб. с сотки, целевые взносы на оборудование площадки для сбора мусора — 1 000 руб.

СНТ «Ромашка» приняло в члены нового садовода — Фадеева Н. А. Его участок равен 5 соткам. Он внес все взносы в кассу объединения: 750 руб. (150 × 5 сот.) — членские; 1 000 руб. — целевые. Бухгалтер отразил данные взносы в учете следующим образом:

Дт 50 Кт 76 — 1 750 руб. — поступили в кассу взносы Фадеева Н. А.

Дт 76 Кт 86.2 — 750 руб. — начислены членские взносы в составе целевых средств;

Дт 76 Кт 86.3 — 1 000 руб. — начислены целевые взносы.

За месяц СНТ «Ромашка» понесло следующие расходы:

Дт 86.2 Кт 70 — 15 000 руб. — оплата труда председателя и бухгалтера;

Дт 86.2 Кт 69 — 4 500 руб. — взносы с ФОТ;

Дт 86.2 Кт 71 — 500 руб. — закуплены канцтовары;

Дт 86.3 Кт 10 — 23 800 руб. — списаны материалы и баки на оборудование площадки для мусора;

Дт 86.3 Кт 60 — 3 200 руб. — услуги по установке забора и бетонировании площадки под мусор.

Какую отчетность сдавать СНТ по целевому финансированию, вы можете узнать из Типовой ситуации от К+, получив бесплатный доступ к системе.

Пример

В СНТ «Рассвет» установлены ежемесячные членские взносы в размере 100 руб. за сотку. Кроме того, в марте 2021 года общее собрание решило собрать с каждого участника по 1000 рублей целевых взносов на ремонт ограды.

Иванов А.В. владеет участком площадью 6 соток. Он в марте заплатил членские взносы (600 руб.) и половину целевого взноса (500 руб.). Проводки по расчетам с Ивановым в марте будут следующими:

ДТ 76 — КТ 86.1 (600 руб.) — начислены членские взносы

ДТ 76 — КТ 86.2 (1000 руб.) — начислены целевые взносы

ДТ 51 — КТ 76 (600 руб.) — уплачены членские взносы

ДТ 51 — КТ 76 (500 руб.) — частично уплачены целевые взносы

Дебетовое сальдо по счету 76 в сумме 500 руб. на 31.03.2021 показывает текущую задолженность Иванова перед СНТ по взносам.

Учет прочих доходов и расходов в СНТ

- Учет доходов.

Согласно ст. 5 закона № 217-ФЗ граждане имеют право вести свое хозяйство в индивидуальном порядке и не вступать в ряды участников СНТ. При этом они вправе пользоваться объектами инфраструктуры СНТ за плату, предусмотренную заключенным договором.

Такие платежи не относятся к целевым взносам, учитываются в составе доходов товарищества и подлежат налогообложению.

Кроме того СНТ вправе заниматься коммерческой деятельностью ради достижения основной цели создания товарищества.

ОБРАТИТЕ ВНИМАНИЕ! Эти доходы будут подпадать по сферу действия закона «О ККТ» и потребуют от СНТ применения кассового аппарата.

Записи в учете отражаются в соответствии с ПБУ 9/99 «Доходы организации» (утверждено приказом Минфина от 06.05.1999 № 32н) и методическими рекомендациями к нему:

Дт 62 Кт 90.1 — реализация услуг.

- Учет расходов.

СНТ обязаны вести раздельный учет расходов целевых и коммерческих (п. 2 ст. 251 НК РФ). Учет предпринимательских издержек удобнее всего организовать на счетах 20 и 26.

При этом косвенные расходы необходимо распределить. Косвенные затраты — те издержки, которые относятся к нескольким видам деятельности или ко всей деятельности НКО.

Для целей бухучета (далее — БУ) косвенные издержки можно распределить 2 способами:

- По объему выручки. В таком случае процент издержек, относящихся к коммерческой выручке, определяется по формуле:

Вк / (Вк + Цп) × 100,

где:

Вк — выручка от коммерческой деятельности;

Цп — целевые поступления.

- По удельному весу затрат на оплату труда сотрудников. Тогда процент издержек, относящихся к коммерческой деятельности, будет равен:

ФОТк / (ФОТк + ФОТц) × 100,

где:

ФОТк — фонд оплаты труда сотрудников, занятых в коммерческой деятельности;

ФОТц — оплата труда «целевого» персонала.

Кроме того, у СНТ допускается списание косвенных затрат, таких как расходы на содержание самой организации, зарплату администрации, содержание помещений, сооружений и транспорта, имеющих отношение к уставной деятельности, только за счет целевых взносов (письмо УМНС России по г. Москве от 22.01.2003 № 26-12/4743).

В налоговом учете (далее — НУ) допускается распределение затрат пропорционально выручке (п. 1 ст. 272 НК РФ, письма Минфина России от 16.03.2015 № 03-03-10/13805 и от 25.06.2015 № 03-03-10/36660). В связи с этим удобнее выбрать единый вариант «по объему выручки» и закрепить его как элемент учетной политики.

Все косвенные издержки, собранные на счете 26 «Косвенные расходы», по итогам месяца распределяются между видами деятельности записями:

Дт 86.2 Кт 26 — косвенные издержки распределены к текущей уставной деятельности;

Дт 86.3 Кт 26 — косвенные затраты отнесены к целевым программам;

Дт 20 Кт 26 — косвенные расходы предпринимательской деятельности распределены в производство;

Дт 90.2 Кт 20 —издержки отнесены на себестоимость по коммерческой выручке.

- Учет финансовых результатов.

По итогам каждого месяца СНТ закрывает 90-е счета на счет 99 прибыли (убытки), а по итогам отчетного периода сальдо 99 учитывается в составе нераспределенной прибыли (непокрытого убытка) на счете 84. Но поскольку предпринимательская деятельность осуществляется для достижения целей уставной деятельности, то полученная прибыль не распределяется между участниками, а относится на счет целевого финансирования уставной деятельности НКО записью Дт 84 Кт 86.

Оплата электроэнергии в СНТ: основная проблема

Практическая сторона заключается в том, что на границе внутренней сети СНТ установлен прибор учета электроэнергии. Он показывает, сколько электроэнергии было поставлено садоводческому объединению. Весь этот объем СНТ обязано оплатить.

Средства на оплату объединение собирает со своих членов, а так же лиц, ведущих хозяйство на территории СНТ в индивидуальном порядке, и членами объединения не являющимися (назовем их для простоты «индивидуалами»). И члены СНТ, и «индивидуалы» учет потребления на своих участках ведут с помощью индивидуальных счетчиков электроэнергии.

Проблема, однако, в том, что сумма показаний всех индивидуальных счетчиков в любом случае окажется ниже, чем потребление электроэнергии, учтенное общим счетчиком на «входе» в СНТ.

Первая причина тому — технологические потери в сетях товарищества. Они могут составлять от нескольких процентов до 10% от «входящих» объемов электроэнергии. Зависит эта цифра от состояния инфраструктуры товарищества: трансформаторов, проводов линий электропередач, приборов учета.

Помимо технологических потерь, разница между показаниями индивидуальных и общего счетчика возникает так же по причине неучтенного потребления (считай — воровства) электроэнергии, а так же задержки с передачей показаний счетчиков.

Результат таков: СНТ, исходя из показаний общего прибора учета электроэнергии, должно энергосбытовой компании одну сумму. А собрать с членов СНТ, исходя из действующих тарифов и показаний их счетчиков, может другую, заметно меньшую.

И даже если удастся справиться с воровством и добиться одновременного снятия показаний счетчиков, проблема технологических потерь остается. Решить ее можно двумя путями:

- увеличить тариф, по которому садоводы платят за свет, сделать его выше официально утвержденного для населения данного региона

- ввести дополнительный взнос, за счет которого оплачиваются потери в сетях.

И хотя действующее законодательство и не содержит прямых разъяснений на этот счет, исходя из актуальной судебной практики, правильным является второй путь.

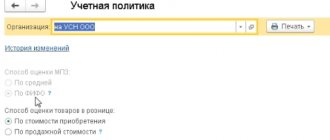

Особенности бухгалтерского учета в СНТ при УСН

Чтобы снизить налоговое бремя и освободиться от уплаты НДС (за исключением ввозного НДС), налога на прибыль и налога на имущество (за исключением недвижимости, стоимость которой определяется Роскадастром), СНТ по коммерческой деятельности вправе выбрать специальный режим в виде упрощенного налога (подп. 14 п. 3 ст. 346.12 НК РФ), выбрав один из доступных вариантов объекта налогообложения: доходы или доходы за вычетом расходов.

В данном случае учет целевых поступлений и расходов ведется также на счете 86 «Целевое финансирование» и не подлежит налогообложению (подп. 1 п. 1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

Учет доходов и расходов от коммерческой деятельности ведется в книге учета доходов и расходов кассовым методом (п. 1 ст. 346.17 НК РФ).

Итоги

Деятельность садовых некоммерческих товариществ находится в особом правовом поле и регулируется специальным федеральным законом.

Статус деятельности организации определяет и особенности ее налогообложения. СНТ не освобождается от уплаты налога на прибыль, НДС и пр. Но в базу при подсчете данных налогов не включаются целевые средства, направленные на осуществление уставной деятельности товарищества.

СНТ также вправе применять УСН. При этом особенностью является исключение сумм целевых средств из доходов для целей обложения УСН.

В связи с тем, что целевые средства не учитываются при налогообложении, СНТ необходимо организовать раздельный учет доходов и расходов, выделив для этого специальный счет 86 «Целевое финансирование».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Система ведения налогового учета

Самым оптимальным выбором для СНТ станет упрощенная система налогообложения («упрощенка», или УСН).

При применении УСН, согласно ч.2 ст.246.11 Налогового Кодекса РФ, организация освобождается от уплаты налогов на добавленную стоимость (НДС), на прибыль и на имущество.

Садоводческие некоммерческие товарищества — это организации, которые не производят продукцию, не занимаются реализацией товара и не оказывают услуги сторонним лицам, поэтому в СНТ лучше применить УСН с определением доходности из расчета в размере 6% от оборота (полученной выручки).

Применяемая система утверждается при регистрации СНТ, этот факт отражается в выписке ЕГРЮЛ.

Так как большинство садоводческих товариществ созданы в конце 80-х и начале 90-х годов прошлого столетия, то в основном все они применяли основную систему налогообложения (ОСНО). Чтобы изменить систему, нужно подать заявление о применении УСН в территориальную налоговую инспекцию. Сделать это необходимо до конца года. Тогда переход на «упрощенку» будет произведен с 1 января.

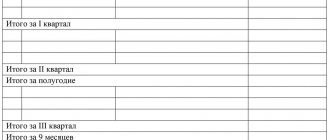

Какую отчетность сдают СНТ

И на УСН, и на ОСНО садоводческие товарищества обязаны сдавать ежемесячную, квартальную и годовую бухгалтерскую отчетность в территориальные отделения налоговой инспекции, пенсионного фонда, фонда социального страхования и статистики.

Обязательное предоставление «Формы-1», «Формы-2» в территориальный орган статистики было отменено с 1 января 2021 года на основании Федерального закона № 444-ФЗ от 28.11.2018 года.

Независимо от применяемой системы налогообложения, все СНТ сдают:

1. В территориальное отделение Пенсионного Фонда:

- «СЗВ-М» — ежемесячно до 15 числа (форма сдается при фактическом начислении оплаты труда сотрудникам);

- «СЗВ-СТАЖ» — ежегодно до 1 марта;

- «СЗВ-ТД» — в случае подачи заявления сотрудником о переходе на электронную трудовую книжку, а также при увольнении или приеме на работу сотрудника, на следующий день после издания приказа (срок сдачи — до 15 февраля).

2. В региональный налоговый орган:

- ежеквартальный расчет по страховым взносам (РСВ) — до последнего числа месяца, следующего за отчетным кварталом (сдается независимо от фактического наличия начисления оплаты труда сотрудниками). Образец изменился в 2021 году в соответствии с Приказом ФНС России от 18.09.2019 № ММВ-7-11/470;

- ежеквартальная «6-НДФЛ» — до последнего числа месяца, следующего за отчетным кварталом (при фактическом начислении оплаты труда сотрудникам);

- годовые «6-НДФЛ» и «2-НДФЛ» — ежегодно до 1 марта (при фактическом начислении оплаты труда сотрудникам);

- ежегодные сведения по среднесписочной численности — до 20 января текущего года;

- налоговая декларация по земельному налогу — ежегодно до 1 марта (при наличии земель коллективного пользования в собственности СНТ).

В 2021 г. сдача налоговой декларации по земельному налогу за 2020 г. отменяется. Налоговая инспекция самостоятельно будет направлять уведомления по уплате налога. Его расчет определяется по виду назначения использования земель и по Единому государственному реестру земель.

- декларация по транспортному налогу за год — сдается до 1 февраля только в том случае, если в собственности товарищества есть зарегистрированные транспортные средства (в 2021 году сдача налоговой декларации по этому виду налога отменена).

3. В территориальный отдел Фонда социального страхования:

- «4-ФСС» сдается каждый месяц на бумажном носителе до 20 числа и электронная передача отчета до 25 числа месяца (сдается независимо от фактического наличия начисления оплаты труда сотрудниками);

- заявление и подтверждение основного вида экономической деятельности (ОКВЭД) — ежегодно до 15 апреля.

4. В отделение Росприроднадзора:

- «2-ТП» (коммунальные отходы) — ежегодно до 1 февраля.

5. В Министерство жилищно-коммунального хозяйства (МЖКХ) (Московская область) — годовой отчет в систему учета отходов Московской области (Кадастр отходов) сдается до 20 апреля.

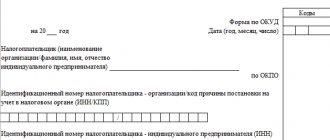

Отчетность СНТ на УСН

Для СНТ, выбравших «упрощенку», список отчетов значительно меньше, чем при основной системе налогообложения ОСНО. Дополнительно в упрощенной бухгалтерской отчетности добавляется только годовая декларация по УСН. Она сдается в региональное отделение налоговой службы (ИФНС) до 31 марта. Стандартный образец утвержден Приказом ФНС РФ от 26.02.2016 №ММВ-7-3/99.

Отчетность СНТ на ОСНО

Основная система налогообложения требует большего количества документации.

- Ежеквартальная декларация налога на добавленную стоимость (НДС) сдается только в электронном виде до 25 числа месяца, следующего за отчетным периодом. Форма утверждена Приказом ФНС РФ от 29.10.2014 №ММВ-7-3/558. Сдается даже в том случае, если хозяйственная деятельность не ведется — тогда в декларации заполняется только титульный лист, а остальные разделы будут нулевые.

- Ежеквартальная декларация по налогу на прибыль — до 28 числа месяца, следующего за отчетным кварталом. Оформляется по образцу, утвержденному приказом ФНС РФ от 23.09.2019 №ММВ-7-3/475.

- Годовая финансовая отчетность — бухгалтерский баланс по «Форме-1» и отчет о прибылях и убытках по «Форме-2», о расходовании средств «Приложение 6» сдаются до 31 марта.

- Годовая декларация по налогу на имущество организаций — ежегодно до 30 марта в том случае, если на балансе товарищества числится имущество. С 2021 года действует новый образец документа, утвержденный приказом ФНС РФ от 14.08.2019 №СА-7-21/405.

Как упростить работу по бухучету, не нанимая на работу бухгалтера

Как видите, отчетных документов не так мало, как кажется. И их составление – лишь часть бухгалтерской работы. Поэтому председателю не рекомендуется брать всю работу бухгалтера на себя. Гораздо эффективнее упростить этот процесс с помощью специальных сервисов и программ.

Они помогут:

- организовать и вести бухгалтерский учет и отчетность;

- правильно отражать в бухгалтерском учете начисление заработной платы сотрудникам;

- вести учет по уплате членских, целевых взносов и иных платежей от владельцев земельных участков и оформлять ведомость задолженностей;

- формировать платежные документы для отправки в банк на уплату налогов и услуг по контрагентам;

- вести отдельные вопросы кадрового делопроизводства;

- взаимодействовать с региональными контролирующими органами по вопросам уведомлений и требований, поступающих в адрес вашего товарищества.

Если бухгалтер уже есть, сделайте его работу более эффективной с помощью программы для СНТ 1С:Садовод. Эту программу легко освоить, она позволяет формировать отчеты безошибочно. В ней также есть календарь, который напомнит о сроках сдачи отчетности.