«Упрощенка» предлагает на выбор два варианта объекта налогообложения: «доходы за вычетом расходов» (УСН 15%) и «доходы» (УСН 6%). Если при «доходно-расходной» УСН налогоплательщику нужно не только подтвердить, но и обосновать свои затраты, то расходы при УСН 6% в расчет не принимаются. Однако, некоторые виды расходов могут уменьшить сумму налога и при «доходной» упрощенке. В этой статье мы рассмотрим, какие это расходы и как их следует учитывать тем, кто применяет УСН «по доходам».

Какие расходы учитываются при УСН 6%

Налоговой базой организаций и ИП при «доходной» УСН признаются их доходы в денежном выражении, а понесенные расходы не учитываются (п. 1 ст. 346.18 НК РФ). Но говорить, что при УСН по «доходам» абсолютно все затраты не принимаются во внимание, будет неправильно.

Так какие расходы учитывать при УСН 6 %? Об этом сказано в п. 3.1 ст. 346.21 НК РФ — налог или авансы, исчисленные за квартал, полугодие, 9 месяцев и год, могут быть уменьшены на следующие суммы расходов:

- страховые взносы (и «на травматизм» в том числе), перечисленные с вознаграждений работникам,

- больничные, оплаченные работодателем, кроме выплат, связанных с профзаболеваниями и несчастными случаями,

- взносы по договорам добровольного личного страхования работников на случай их болезни.

Перечисленные расходы, уменьшающие сумму налога УСН 6%, могут снизить сумму налога или авансового платежа не более, чем на 50%. Например, если налог исчислен в сумме 2000 руб., а уменьшающие его расходы составили 3000 руб., то к уменьшению налога можно принять 1000 руб. (2000 руб. х 50%).

Несколько иначе уменьшается налог на расходы ИП при УСН 6%: предприниматели, не имеющие работников, могут снизить налог на всю сумму уплаченных за себя фиксированных страхвзносов. В остальном налогооблагаемые расходы ИП аналогичны расходам ООО на УСН 6%.

Важно учесть, что страховые взносы могут быть приняты для уменьшения «упрощенного» налога только в квартале их уплаты, а за какой период они начислены, значения не имеет. Расходы, начисленные, но не уплаченные в бюджет, к вычету принять невозможно.

Кроме перечисленных расходов, в части, исчисленной с торговой деятельности упрощенца по «доходам», налог может быть уменьшен за счет уплаченного торгового сбора. В течение 5 дней с момента возникновения такого объекта налогообложения в ИФНС нужно предъявить уведомление о постановке плательщика сбора на учет (п. 8 ст. 346.21 НК РФ).

Можно ли включить в состав налоговых расходов затраты по приобретению материальных ценностей подотчетным лицом на основании товарных чеков, в которых в качестве покупателя указаны розничный покупатель или частное лицо либо покупатель вообще не обозначен?

Вне зависимости от применяемой системы налогообложения (Общий режим, ЕСХН или УСН) налоговые доходы можно уменьшить на соответствующие расходы при условии выполнения требований, предусмотренных ст. 252 НК РФ, в частности расходы должны быть подтверждены:

— документами, оформленными в соответствии с законодательством РФ;

— (либо) документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены расходы;

— (и/или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Другие требования:

— расходы должны быть обоснованными. Под таковыми понимаются экономически оправданные затраты, оценка которых выражена в денежной форме;

— расходы должны быть произведены для осуществления деятельности, направленной на получение дохода.

Пленум ВАС в п. 1 Постановления от 12.10.2006 № 53 указал: представление налогоплательщиком в налоговый орган документов, оформленных надлежащим образом, в целях получения налоговой выгоды является основанием для ее получения, за исключением ситуации, когда налоговым органом доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны или противоречивы.

В силу ч. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом, который обязательно должен содержать реквизиты, перечисленные в ч. 2, а именно:

— наименование документа;

— дату составления документа;

— наименование экономического субъекта, составившего документ;

— содержание факта хозяйственной жизни;

— величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

— наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, либо наименование должности лица, ответственного за оформление свершившегося события (это может быть и несколько лиц);

— подписи обозначенных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации.

Как видим, наименование покупателя не является обязательным реквизитом первичного учетного документа, каковым признается и товарный чек, оформленный соответствующим образом. (Федеральный закон№ 402-ФЗ не устанавливает конкретных видов документов, которые могут использоваться экономическими субъектами в качестве первичных учетных документов для подтверждения фактов хозяйственной жизни, — ПисьмоМФ РФот 25.08.2017 № 03-03-06/1/54769.) Поэтому тот факт, что в товарном чеке в качестве покупателя указаны розничный покупатель или частное лицо либо покупатель вообще не обозначен, сам по себе не препятствует включению затрат по приобретению материальных ценностей подотчетным лицом в состав налоговых расходов.

Подтверждение тому можно найти в арбитражной практике. Например, в Постановлении ФАС ВСО от 28.01.2013 по делу № А78-3770/2012 сделан следующий вывод:

Действующее законодательство не содержит специальных правил по заполнению товарных чеков. Для принятия их к бухгалтерскому учету необходимо, чтобы чеки имели обязательные реквизиты, в числе которых реквизит «Наименование покупателя» отсутствует. При наличии обязательных реквизитов товарный чек соответствует требованиям законодательства и выполняет функции первичного учетного документа, а значит, подтверждает расходы индивидуального предпринимателя. Таким образом, отсутствие в товарном чеке сведений о покупателе либо указание покупателя как частного лица не является основанием для отказа в принятии данных первичных бухгалтерских документов к учету. Судьи также учли, что перечень приобретаемых индивидуальным предпринимателем товаров согласно товарным, кассовым чекам, квитанциям не исключает использование товаров предпринимателем в производственной деятельности. Документально данный вывод налоговая инспекция не опровергла. Факт использования приобретенных товаров в предпринимательской деятельности ИП налоговым инспектором не оценивался.

Поэтому в состав налоговых расходов можно включить затраты по приобретению материальных ценностей подотчетным лицом на основании товарных чеков, в которых в качестве покупателя указаны розничный покупатель или частное лицо либо покупатель вообще не обозначен. Главное, чтобы товарный чек содержал обязательные реквизиты, а произведенные расходы были обоснованными и осуществлены в рамках предпринимательской деятельности.

Учет расходов при УСН «доходы» 6%

Налоговый учет «упрощенцы» обязаны вести в Книге учета доходов и расходов (КУДиР). Приказом Минфина РФ от 22.10.2012 № 135н была утверждена форма и порядок ее заполнения.

От применяемого объекта налогообложения зависит, какие разделы КУДиР следует заполнять:

- При УСН 15% в Книге заполняются все разделы, кроме раздела IV.

- В Книге доходов и расходов при УСН 6% заполняется раздел I в части доходов и раздел IV, предназначенный для отражения страховых взносов, больничных пособий и взносов по договорам личного страхования, согласно п. 3.1 ст. 346.21 НК РФ. В графе 5 раздела I также указываются расходы, предусмотренные условиями получения бюджетных средств для содействия безработным гражданам, и расходы за счет полученных от государства субсидий малому бизнесу. Вносить в КУДиР другие расходы, не влияющие на расчет налога, при УСН 6 процентов (учет расходов поставщиков, например) можно по своему желанию.

Ответ

Как физическое лицо индивидуальный предприниматель может иметь в банке счет для осуществления личных расчетов, а также для получения и расходования средств от предпринимательской деятельности. Однако использовать личный счет в предпринимательских целях, по сути, нельзя.

Но, исходя из разъяснения чиновников, можно сделать косвенный вывод, что бизнесмены вправе использовать текущие счета и личные банковские карты в предпринимательской деятельности.

ИП может получать документы на имя физического лица. Принимать в расходы такие траты можно, но при условии что есть доказательства непосредственной связи этих расходов с доходами от предпринимательской деятельности.

Проверяет ли налоговая расходы при УСН 6%

Если упрощенец на УСН 6% заполняет не только доходные, но и все расходные разделы КУДиР, налоговых инспекторов в случае проверки будут интересовать только доходы и расходы, от которых зависит сумма налога. Остальные затраты налогоплательщика на УСН по «доходам» ИФНС не проверяет, ведь на налоговую базу они все равно не влияют.

А нужно ли подтверждать расходы при УСН 6%? По расходам, не имеющим значения для исчисления налога, подтверждения не требуется (письмо Минфина РФ от 16.06.2010 № 03-11-11/169). Что касается расходов, уменьшающих налог при УСН, согласно п. 3.1 ст. 346.21 НК РФ (страхвзносы, больничные, взносы по договорам личного страхования), то их подтверждение необходимо.

Итак, при УСН 6 процентов учет расходов вести необходимо в той части затрат, которая влияет на налогооблагаемую базу. Такие расходы фиксируются в КУДиР, они должны быть подтвержденными и обоснованными.

Регистрация

На практике возможна ситуация, когда физическим лицом до регистрации его в качестве ИП с объектом налогообложения «доходы минус расходы» были произведены затраты, относящиеся к будущей предпринимательской деятельности. Можно ли учесть их при расчете единого налога?

Обратимся к статье 252 Налогового кодекса. Пункт 1 указанной статьи гласит: расходы должны быть обоснованы и документально подтверждены. Эти критерии обязаны соблюдать «упрощенцы», о чем сказано в пункте 2 статьи 346.16 Налогового кодекса. В то же время порядок учета расходов, произведенных предпринимателем на УСН до его государственной регистрации в качестве ИП, нормами главы 26.2 Налогового кодекса не определен.

В Минфине считают, что если физическое лицо несет расходы до регистрации в качестве предпринимателя, то они никак не могут быть связаны с ведением предпринимательской деятельности. Поэтому учитывать такие расходы в целях налогообложения нельзя (письмо Минфина РФ от 10 апреля 2013 г. № 03-11-11/142).

В упомянутом письме финансисты рассмотрели ситуацию, когда гражданин еще не будучи предпринимателем купил земельный участок и стройматериалы для дальнейшего использования их в бизнесе. По мнению чиновников, стоимость земли и стройматериалов списать на «упрощенные» расходы нельзя. И тот факт, что имущество предназначалось для ведения предпринимательской деятельности, никакой роли не играет.

Однако в арбитражной практике есть решения, в которых суды признают право предпринимателей учесть расходы, произведенные до их госрегистрации в качестве ИП. К примеру, в постановлении ФАС Западно-Сибирского округа от 25 января 2010 года по делу № А45-13717/2009 судьи указали следующее. Факт использования коммерсантом имущества, приобретенного за счет собственных средств до начала осуществления предпринимательской деятельности, «не противоречит действующему законодательству о налогах и сборах и не может лишать предпринимателя права включать спорные затраты в состав расходов, связанных с извлечением дохода, который подлежит налогообложению в установленном порядке».

Но учитывая, что контролеры по данному вопросу придерживаются иного мнения, отстаивать правомерность списания подобных затрат в целях налогообложения придется в суде.

Чиновники не разрешают учесть в УСН-расходах также и затраты на покупку автомобиля, совершенную до постановки на учет предпринимателя. Несмотря на то, что машина используется в предпринимательской деятельности. А в отношении затрат на содержание автомобиля запрета нет. Учесть их в составе УСН-расходов можно, поскольку машина используется в бизнесе (письмо Минфина России от 8 февраля 2021 г. № 03-11-11/7503).

Особенности принятия расходов в УСН: бухгалтерские, аудиторские и юридические услуги

Рассмотреть наиболее спорные ситуации при составлении отчетности по УСН мы попросили заместителя начальника отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина России Юрия Подпорина

.

— Могут ли индивидуальные предприниматели, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, учесть в составе расходов бухгалтерские услуги? Если да, то о каких конкретно услугах здесь идет речь (ведение бухгалтерского учета, ведение налогового учета, подготовка и сдача отчетности, кадровое делопроизводство, расчет заработной платы и налогов, ведение расчетного счета, ведение кассовых операций и т.д.)?

— В соответствии с подп. 15 п. 1 ст. 346.16 НК РФ при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, налогоплательщики, в том числе индивидуальные предприниматели, могут учитывать расходы на бухгалтерские, аудиторские и юридические услуги.

При этом следует иметь в виду, что согласно п. 2 ст. 4 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, ведут учет доходов и расходов в порядке, установленном налоговым законодательством Российской Федерации.

Кроме того, п. 3 названной статьи Федерального закона № 129-ФЗ установлено, что организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ.

В связи с этим индивидуальный предприниматель, применяющий УСН, на основании подп. 15 п. 1 ст. 346.16 НК РФ может учитывать расходы по ведению налогового учета, составлению налоговой отчетности, расчету заработной платы, ведению расчетного счета, ведению кассовых операций и т.п.

Если индивидуальный предприниматель, кроме налогового учета, ведет бухгалтерский учет, то расходы по его ведению также могут быть учтены при налогообложении.

— Когда-то в письме УМНС по г. Москве от 22.12.2003 № 27-08/70659 прозвучало, что включение в состав затрат индивидуальных предпринимателей расходов по оплате услуг бухгалтера, который ведет у данной категории налогоплательщиков налоговый учет, неправомерно. Так ли это? Ведь согласно данной позиции налогового органа получается, что индивидуальные предприниматели не вправе нанимать бухгалтеров.

— Нет, указанная позиция налоговой инспекции неправомерна. Положения подп. 15 п. 1 ст. 346.16 НК РФ распространяются как на организации, так и на индивидуальных предпринимателей, применяющих УСН. Поэтому индивидуальные предприниматели могут учитывать при определении налоговой базы расходы по оплате услуг бухгалтера, который ведет у данной категории налогоплательщиков налоговый учет.

— По каким статьям затрат индивидуальный предприниматель, применяющий УСН с объектом налогообложения «доходы минус расходы», может учесть расходы, связанные с выплатой денежных средств аудиторской фирме за налоговое консультирование, постановку, восстановление и ведение налогового учета, составление налоговых расчетов и деклараций?

— Указанные расходы могут быть учтены индивидуальным предпринимателем, применяющим УСН, на основании подп. 15 п. 1 ст. 346.16 НК РФ.

В соответствии с п. 2 ст. 1 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности» (далее — Закон № 307-ФЗ) под аудиторской деятельностью (аудиторскими услугами) понимается деятельность по проведению аудита и оказанию сопутствующих аудиту услуг, осуществляемая аудиторскими организациями, индивидуальными аудиторами.

Перечень сопутствующих аудиту услуг устанавливается федеральными стандартами аудиторской деятельности (п. 4 ст. 1 названного федерального закона).

Согласно п. 4 Федеральных правил (стандартов) аудиторской деятельности, утвержденных постановлением Правительства России от 23.09.2002 № 696 (Правило (стандарт) № 24), к сопутствующим аудиту услугам относятся:

- услуги по налоговому консультированию, автоматизации бухгалтерского учета и внедрению информационных технологий;

- услуги по оценке стоимости имущества, оценке предприятий как имущественных комплексов, оценке предпринимательских рисков, проведению маркетинговых исследований;

- услуги по обучению специалистов в областях, связанных с аудиторской деятельностью, проведению научно-исследовательских и экспериментальных работ в области, связанной с аудиторской деятельностью, и распространению их результатов;

- услуги по постановке, восстановлению и ведению бухгалтерского учета, составлению финансовой (бухгалтерской) отчетности, бухгалтерскому консультированию;

- услуги по анализу финансово-хозяйственной деятельности организаций и индивидуальных предпринимателей;

- услуги по экономическому и финансовому консультированию;

- услуги по управленческому консультированию;

- услуги по правовому консультированию, представительству в судебных и налоговых органах по налоговым и таможенным спорам;

- услуги по разработке и анализу инвестиционных проектов, а также составлению бизнес-планов.

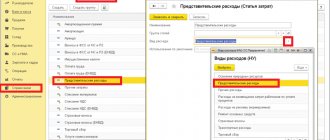

Главные требования к расходам

Расходы, принимаемые при УСН, должны отвечать следующим критериям:

- Они должны быть указаны в перечне НК РФ. Этот список является закрытым и если понесенных затрат в нем нет, то на их величину доходы не корректируются.

- Уровень затрат должен быть экономически обоснован и быть направлен на получение прибыли.

- Осуществляемые расходы должны отвечать виду деятельности.

- Все затраты должны иметь документальное подтверждение.

- Оплата должна быть проведена полностью, а товар и продукция должны быть получены предпринимателем или организацией на УСН.

- Чтобы списать расходы на товар, который был куплен для перепродажи, он должен быть продан.

Момент признания

Получение расходов учитывается при упрощенной системе:

- с даты осуществления оплаты поставщику;

- с даты приема от поставщика продукции/предоставления услуги/ завершения работы;

- даты отгрузки товара конечному покупателю.

Критерии расходов

Все затраты, которые сопровождают ведение бизнеса, должны быть обоснованными: отвечать направлению деятельности коммерсанта и осуществляться с целью получения прибыли.

То есть, если предприниматель занимается производством программного обеспечения, то покупка трактора или комбайна не совсем вписывается в концепцию его работы. Налоговый инспектор во время проверки все затраты, которые учитываются в расчете платежа в бюджет, тщательно рассматривает на предмет обоснованности и в случае подозрений нужно будет доказывать, как они способствуют ведению хозяйственной деятельности.

Кроме этого, все расходы должны быть оплачены, получены и соответственно оформлены. Последнее осуществляется с помощью следующих документов:

- кассового чека;

- бланков строгой отчетности;

- договоры;

- квитанции;

- акты приема-передачи;

- платежные поручения;

- накладные и т.д.

Наличие документов будет подтверждать факт оплаты за товар или услугу, а также его получение коммерсантом. Если налоговая не согласится с учитываемыми затратами, его доход будет пересмотрен, а сам предприниматель оштрафован. Поэтому правильности оформления затрат нужно уделять очень большое внимание.

Также все документы, которые подтверждают расходы, необходимо хранить не меньше 4 лет.

Пример учета расходов

Во время покупки товара в магазине кассовый чек, который получает покупатель, является достаточным доказательством понесенных затрат. Если же предприниматель делает закупку в организации, тогда подтверждением оплаты будет платежное поручение с отметкой банка, а также акт приема-передачи.

Бывают случаи, когда контрагенты рассчитываются между собой продукцией, так называемый бартер. В этом случае подтверждением операции могут быть акты приема-передачи товара.