Расчетный счет может быть заблокирован по требованию ФНС. Причин на приостановку операций по расчетному счету налоговой инспекцией может быть несколько. В данной статье расскажем о возможных причинах блокировки счета налоговой службой, а также о том, как узнать о блокировке счета на сайте налоговой.

Основные причины ареста счетов налоговой инспекцией:

- Неуплата налога.

- Задержка отчетности.

- Нарушения в электронном документообороте с ФНС.

Варианты блокировок

Банк может заблокировать счет клиента по-разному:

| Блокировка | Описание |

| Полная остановка операций по счету | Такая блокировка означает приостановку всех операций как исходящих, так и входящих. Счета блокируют в рамках исполнительного производства, если владелец счета замечен в преступной деятельности |

| Частичная блокировка операций по счету | Запрет распространяется на входящие операции, но не на все. Снимать наличные нельзя, но проводить безналичные операции можно. Иногда блокируется доступ в интернет-банк |

| Приостановка конкретной операции | Операцию невозможно провести до того момента, как не устранят причины, которые привели к блокировке |

| Блокировка конкретной операции | Определенную операцию нельзя довести до конца или провести в дальнейшем |

| Полная блокировка счета | С клиентом расторгают договор на обслуживание и просят снять деньги со счета через другой банк. Такое происходит в том случае, если банк два и более раз блокировал операции по счету |

Чтобы понять, как действовать в той или иной ситуации, уточните вид блокировки. Запросите эту информацию у банка сразу же после приостановки операции.

Как проверить заблокирован ли расчетный счет организации?

Вы хотите проверить заблокирован ваш счет или нет, но как и где это можно сделать? На сайте ФНС есть сервис, показывающий блокировки по фирмам или контрагентам. Введите ИНН, БИК банка и получите необходимую информацию.

Полученное требование об уплате налога, пени или штрафа, это признак возможной блокировки в ближайшем будущем. Второго «звоночка» уже не будет: если не заплатить вовремя сумму более 3 000 рублей, то в течение следующих двух месяцев стоит ждать приостановления операций. Как правило, о блокировке налогоплательщики узнают уже постфактум.

ИФНС обязана направить налогоплательщику копии требования об уплате налога, пени, штрафа и решения о взыскании налога (приостановлении операций по расчётному счёту). Эти копии пригодятся, чтобы проверить правильность заполнения. При ошибках решение можно оспорить, в том числе и в судебном порядке. Проверяйте:

- соблюдены ли все сроки;

- указана ли сумма неуплаты;

- подписаны ли документы уполномоченным лицом (руководителем или зам. руководителя ИФНС и с печатью налогового органа);

- ссылается ли решение о взыскании или приостановке операций по расчетному счёту на требование.

На какой срок блокируют счета

Срок блокировки счета отличается в зависимости от причины:

- 5 дней. На такой период банки блокируют конкретные транзакции, кроме операций зачисления денег на счет – ФЗ №115 статья 7 пункт 10.

- 30 дней. Счет блокируют на такой срок на основании распоряжения Росфинмониторинга.

- Бессрочно. Счет блокируют по решению суда, если владелец финансирует террористические или экстремистские операции. Ограничение действует до вынесения решения об отмене блокировки.

На практике приостановка движения средств по счетам длится дольше стандартных сроков. Банк автоматически продлевает блокировку, пока ситуация не будет решена. За этот период у вас могут запрашивать дополнительные документы. Счет может быть заморожен даже несколько ближайших месяцев.

Итоги

Чтобы наложить арест на счет, налоговики должны принять решение о блокировке расчетного счета налогоплательщика. Оснований для такого решения может быть несколько: компания не исполнила требование ИФНС об уплате налога (пеней, штрафов), не представила налоговую декларацию и/или расчет 6-НДФЛ и др.

Арест счета может быть отменен после устранения его причины (уплаты недоимки (пени, штрафа), представления налоговой отчетности и т. д.).

Арест со счета снимается автоматически, если предприятие находится на стадии ликвидации, конкурсного производства или признано банкротом.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 13.02.2017 N ММВ-7-8/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как владельцу счета сообщают о блокировке

Законодательство не регулирует то, каким образом финансовые организации могут сообщить клиенту о блокировке его счета. Банки сами разрабатывают систему, по которой они уведомляют владельцев счетов.

Например, клиента могут проинформировать о блокировке его счета:

- смс на телефон владельца счета или руководителя юрлица;

- сообщением в личном кабинете интернет-банка или через систему «Клиент-банк», если речь идет о счетах юридического лица;

- звонком владельцу счета.

Любой способ уведомления клиента считается законным.

Как «замораживают» счета

Блокировка банковских счетов – мера принуждения либо обеспечения выполнения законных обязанностей предпринимателя, ведь согласно ст. 57 Конституции РФ, он обязан вовремя платить все установленные налоги и сборы и отчитываться о своей деятельности.

Процедура блокировки

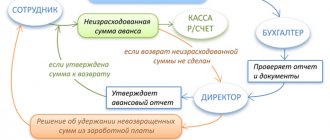

- Решение налоговой о приостановлении денежных операций определенного ИП или ООО выносится руководителем или заместителем и направляется в банк.

- Копия решения пересылается владельцу счета с уведомлением.

- Банк, получив решение налогового органа, незамедлительно и безусловно выполняет его, информируя об остатке средств на арестованном счете. Банк не правомочен проверять законность решения налоговой инспекции.

ВАЖНО! Правомерно останавливать движение средств только на счетах, открытых на основании договора с банком. Депозиты, ссуды, аккредитивы и другие счета блокировке налоговой инспекцией не подлежат.

Заблокирован, но не мертв

«Замороженное» состояние счета не означает автоматический полный запрет на все банковские операции. Абзац 3 п.1. ст.76 НК и ст. 855 ГК разъясняют, какие расчетные операции возможно производить с арестованным счетом.

Так, пополнять счет можно без ограничений.

Списывать средства с проблемного счета тоже возможно, но только в порядке, который по очередности опережает требуемые налоговой выплаты.

- Первыми принято выплачивать компенсации ущерба здоровью и морального вреда, алименты, установленные судом.

- Вторая очередь принадлежит заработной плате или выходным пособиям наемным рабочим.

- Третью очередь выплаты по требованиям налоговой делят с плановыми отчислениями в пенсионный и другие фонды.

УЧТИТЕ! При равной очередности первыми будут списаны те средства, платежные документы на которые были получены раньше.

Когда банк обязан заблокировать счет

Банк обязательно заблокирует расчетный счет клиента в трех случаях:

- По решению суда. Суд выносит решение о приостановлении любых операций по счету клиента, если он связан с преступной деятельностью. Еще одно основание – требование суда заблокировать все счета организации клиента. Блокировка будет длиться, пока рассматривают дело.

- В рамках исполнительного производства. Приставы принуждают владельца счета к исполнению судебного решения, оплате штрафов, задолженностей. По решению гражданского, административного или арбитражного дела блокируют не весь счет, а только определенную сумму денег. Если на счету недостаточная сумма, при зачислении средств долги будут списывать частями. Если платежей несколько, деньги спишут в зависимости от приоритетности выплаты. Очередность списания задолженностей, установлена в ГК ст.855. Счет разблокируют только после полного погашения всех долгов.

- По распоряжению налоговой службы. ФНС блокирует счет юридического лица, если он не сдал в срок налоговую декларацию или не отправил квитанции о приеме документов при сдаче налоговой отчетности в электронном формате.

При полной блокировке счета вы можете выплачивать обязательные платежи: налоги, заработные платы, алименты. При заморозке только определенной суммы, деньгами, которые остались на счете, можно пользоваться по своему усмотрению.

Ограничения по блокировке

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

Блокировка расчетного счета значительно ограничивает возможности компании, но некоторые операции все же можно провести. В основном освобождены от блокировки операции выгодные государству и налоговой:

- Платежи по налогам, штрафам, пеням и страховым взносам в бюджет. Чтобы выполнить такой перевод, направьте платежное поручение в банк. Он обязан его исполнить;

- Платежи, очередность которых предшествует уплате налогов, сборов, штрафов и пеней. Сюда включают (п. 2 ст. 855 ГК РФ):

- 1 очередь — платежи на основании исполнительных документов по возмещению вреда жизни и здоровью, требования о взыскании алиментов;

- 2 очередь — выплата по исполнительным документам выходных пособий и зарплаты текущим и бывшим сотрудникам, авторам результатов интеллектуальной деятельности;

- 3 очередь — расчеты по оплате труда с работающими сотрудниками по трудовому договору, требования налоговой о взыскании задолженности по налогам, сборам, штрафам и пеням.

Налоговые платежи удовлетворяются после уплаты обязательств первой и второй очереди, поэтому их банк исполнит даже если счета компании заблокированы. А вот выплатить зарплату работающим сотрудникам без исполнительного документа не получится. Многие фирмы пытаются оформить удостоверение комиссии по трудовым спорам (КТС), которое также является исполнительным документом. Но этим способом налогоплательщики часто пользуются недобросовестно, поэтому налоговая постоянно судится с банками. Если решите получать удостоверение КТС, рекомендуем делать все по правилам.

Почему банк может приостановить операции

Банк заблокирует счет, если возникли подозрения в том, что вы финансируете преступную или террористическую деятельность. Даже если до этого ваш счет никогда не блокировали на протяжении десятка лет, безупречная репутация не спасет, если возникли подозрения.

Основные причины, по которым банки блокируют операции по счетам клиентов:

- Физическое лицо проводит операцию на сумму большее 600 тыс. рублей.

- Или отправитель, или получатель суммы находится в черном списке банка.

- Платежное поручение подано лицом, которое находится в розыске.

- Клиент не предъявил обосновывающие документы для подтверждения операции или эти документы вызвали подозрение.

- Юридическое лицо часто переводит деньги физлицам или снимает крупные суммы наличными со счета.

- Операция лишена экономического смысла, у нее нет очевидной цели или она слишком запутанная.

- Юридическое лицо дает распоряжение на проведение операции с деньгами, зачисленными меньше, чем 2 дня назад.

- При низкой налоговой нагрузке у организации. Если сумма уплаченных налогов меньше 0,9% от оборота, у банка могут возникнуть подозрения в уклонении от обязательств перед бюджетом.

- На имя одного руководителя открыто сразу несколько организаций и возможно при этом, она никогда не появляется в банке лично.

- Юридическое лицо не уведомило банк о внесении изменений в учредительные документы организации, смене ОКВЭД или руководителя.

- При обнаружении фиктивного адреса компании или других значимых реквизитов юридического лица.

- В штате компании нет сотрудников при больших денежных оборотах, что наводит подозрение на незаконную деятельность.

Это основной список причин для блокировки счета, но на самом деле их гораздо больше. Любую операцию, особенно с большими суммами, обосновывайте документами, так как банк может счесть ее подозрительной, а быстро разблокировать счет получается не всегда.

Причина 2 — компания похожа на обнальщиков

Банк проверяет потенциальных клиентов и если компания или ее владелец напоминает обнальщиков, может не открыть расчетный счет. Перечислим основные причины, которые вызывают сомнения.

- Компания зарегистрирована по массовому адресу либо зарегистрирована по одному адресу, а работает по другому.

- Компания не платит налоги вовремя или задерживает отчетность.

- Компания платит налогов меньше установленного уровня налоговой нагрузки для своей отрасли. Обычно банки обращают внимание на тех, у кого налог меньше 0,9% от оборота.

- Руководитель не знает ответов на вопросы банка и читает их по бумажке. Например, не знает какие операции будут проводиться по счету, с какими контрагентами работает компания, как часто планирует снимать деньги со счета.

- Представитель компании говорит, что бизнес не его, а он помогает другу или жене. Так бывает, если реальный владелец счета скрывает бизнес, например, он работает в компании, где запрещено ведение бизнеса. Чаще себя скрывают именно обнальщики, поэтому банк может усомниться в правдивости представителя.

Что делать. В сервисах проверки благонадежности «Прозрачный бизнес», «Контур.Фокус» или «Спарк», проверьте свою компанию, себя как физлицо, ключевых сотрудников и партнеров по бизнесу. Искать информацию можно как по названию компании, ее адресу, так и по ФИО руководителя и ИНН.

Так выглядит карточка контрагента в сервисе «Прозрачный бизнес»

Допустим, сервис показал, что у компании есть проблемы.

- Исправьте все, что можно исправить. Например, налоговая инспекция приостановила операции из-за долгов — уплатите недоимку, если не сдали налоговую декларацию — сдайте. Если сервис показывает, что ключевой сотрудник внесен в реестр дисквалифицированных лиц, его нужно либо понизить в должности либо уволить. Если юридический адрес числится в реестре массовых адресов, его придется поменять.

- Подготовьте логичное объяснение ситуации для банка, если исправить нельзя. Например, директор компании-партнера оказался в реестре дисквалифицированных лиц. Вы не можете отказаться от партнерства, поэтому докажите, что контрагент действительно поставляет товары или выполняет услуги. Предоставьте телефоны контрагента, адреса электронной почты, подробные отчеты, данные о сотрудниках партнера, которые оказывают вам услуги, закрывающие документы.

Айдар Багавиев, директор по комплаенс «Ак Барс Банка»:

«Ак Барс Банк откажет в открытии расчетного счета, только если будет присутствовать совокупность факторов, подтверждающих, что организация не осуществляет реальной деятельности. Соответствия лишь одному основанию из перечня — недостаточно.»

Какие причины блокировок встречаются чаще

Наиболее частые поводы для блокировки счета по инициативе банка:

- Подозрение в транзите денежных средств. К примеру, деньги пришли на счет предпринимателя, а он переслал их на счет супругу, который оплатил товар картой. Подтверждающим документом может стать чек, где видна цель расходования.

- Обналичивание сумм. Например, ИП держал в банке накопительный счет, который регулярно пополнял наличными, а потом решил открыть депозит в другом банке. При обналичивании средств банк может заблокировать его до выяснения обстоятельств. Для снятия блокировки может помочь договор на открытие депозитного счета с более привлекательными условиями.

- Поступление разных сумм от большого числа контрагентов. Снять подозрения банка можно, если показать контракты со всеми партнерами.

Счета физических лиц, блокируют гораздо реже, чем юридических. Но полностью гарантировать, что никаких приостановок операций не будет, никто не сможет.

Банки очень часто перестраховываются и замораживают любые транзакции, которые кажутся им сомнительными. Поэтому, если вы едете за рубеж, и будете там пользоваться банковской картой, а до этого вы никогда не покидали Россию, лучше предупредите свой банк. Сотрудники финансовой организации могут заподозрить мошенничество, после проведения платежа на Виргинских островах или в Таиланде. В итоге вы останетесь без денег, когда они будут срочно нужны.

Подробнее о том, почему могут заблокировать операции по карте физического лица и как этого избежать, читайте в этой статье Бробанка.

По каким счетам не могут быть приостановлены операции

Инспекция не вправе приостанавливать операции:

- по транзитным счетам, поскольку они не соответствуют признакам счета, указанным в п. 2 ст. 11 НКРФ. Транзитные счета открываются для ведения операций с иностранной валютой одновременно с текущим валютным счетом независимо от волеизъявления организации (п. 2.1 Инструкции ЦБ РФ от 30.03.2004 № 111-И, Письмо Минфина РФ от 16.04.2013 № 03 02 07/1/12722);

- по ссудным счетам, так как они используются для предоставления заемщикам и возврата ими денежных средств (кредитов). Ссудный счет не является счетом по смыслу договора банковского счета (п. 1 Информационного письма ЦБ РФ от 29.08.2003 № 4, Письмо Минфина РФ от 21.11.2007 № 03 02 07/1-497);

- по депозитным счетам, поскольку данные счета открываются на основании договора банковского вклада (п. 1 ст. 834 ГК РФ). Организации не могут перечислять с них денежные средства, а значит, такие счета не соответствуют понятию банковского счета (Письмо Минфина РФ № 03 02 07/1-497). При этом нужно учитывать следующее. Согласно п. 5 ст. 46 НК РФ не производится взыскание налога с депозитного счета, если не истек срок действия депозитного договора. При наличии названного договора налоговый орган вправе дать банку поручение на перечисление по истечении срока действия депозитного договора денежных средств с депозитного счета на расчетный (текущий) счет налогоплательщика (налогового агента), если к этому времени не будет исполнено направленное в указанный банк поручение налогового органа на перечисление налога. Банки обязаны сообщать налоговикам в том числе о наличии вкладов (депозитов) в банке и об остатках денежных средств на них (п. 2 ст. 86 НК РФ);

- по расчетным счетам, открытым для осуществления совместной деятельности товарищества, в связи с тем, что денежные средства на таком счете являются общей собственностью, а не собственностью налогоплательщика. Причем взыскание налога может быть произведено только за счет денежных средств, принадлежащих непосредственно налогоплательщику на праве собственности (Постановление ФАС ЦО от 28.08.2009 № А68-9966/2008-5/18).

Что предпринять при блокировке

При заморозке счета по причине не выплаты налогов по требованию ИФНС, его разблокируют после погашения задолженности. Обычно на снятие ограничений уходит около суток. После этого можно беспрепятственно пользоваться счетом и проводить операции, как раньше.

Если ваш счет заблокировали из-за не поданной декларации о налогах, представьте документ инспекторам как можно скорее. Через день после предоставления отчетности инспектор оформит решение о разблокировке.

При блокировке счета из-за ошибок в электронном документообороте с налоговой инспекцией, предъявите оригиналы документов, пояснения и электронную квитанцию о приеме требований. Счет разблокируют через 1 рабочий день.

Расчетный счет могут заблокировать после налоговой проверки, если у организации выявили задолженности. Такое распоряжение дают, чтобы компания не смогла скрыть имущество и уклониться от оплаты долга. Счет размораживают сразу после отмены обеспечительных мер АПК РФ ст. 91.

Если банк заблокировал счет при начислении вам оплаты за труд, можете предоставить банку договор оказания услуг.

При заморозке конкретной операции, предъявите документ с объяснениями цели проведения транзакции. Направьте в банк документы, которые подтверждают легальность появления денег на вашем счете, если операции блокируют и просят объяснить происхождение суммы. Банк рассматривает поданные документы 10 рабочих дней.

Если ваш счет заблокировали, но на нем находятся средства, которые превышают сумму, указанную в решении ФНС, можно обратиться в налоговую инспекцию об отмене блокировки:

- Оформите в банке выписку об остатке средств на заблокированных счетах.

- Напишите заявление в ФНС в свободной форме. Обязательно укажите в нем номера счетов, на которых есть деньги, и номера счетов, которые нужно разблокировать. Приложите банковскую выписку с указанными остатками.

- В течение двух дней налоговая инспекция должна разблокировать оставшиеся деньги.

ФНС примет решение об отмене блокировки, она должна направить документ в банк для разблокировки. После этого деньгами можно будет распоряжаться.

Нарушения в электронном документообороте с ФНС

Компании, на которых лежит обязанность по сдаче электронной отчетности (п. 3 ст. 80 НК РФ), должны прежде всего подписать договор с оператором ЭДО. Если этого не сделать, налогоплательщик не сможет получать и отправлять данные в ФНС. Как только инспектор обнаружит такую нестыковку, счет будет заблокирован до устранения нарушения (п. 3 ст. 76 НК РФ).

Осторожнее нужно быть и с отправкой электронных квитанций. Любое требование налоговой требует отправки электронной квитанции. Проигнорировав требование ФНС, приостановления по счету операций избежать вряд ли удастся.

Отправить квитанцию нужно успеть за шесть дней (п. 5.1 ст. 23 НК РФ). После этого у плательщиков есть еще ровно 10 дней, чтобы исправить ситуацию и направить квитанцию, если до сих пор она не ушла в ФНС (пп. 2 п. 3 ст. 76 НК РФ).

Чего не стоит делать при блокировке счета банком

Многие клиенты не согласны с действиями сотрудников банка. Такие заморозки могут привести к большим потерям. Деньги вроде бы есть, но фактически ими невозможно пользоваться. Для некоторых ИП и ООО это может стать предпосылкой к банкротству. Чтобы не доводить ситуацию до апогея и не обострять конфликт, избегайте таких действий:

- Не вступайте в ссоры с сотрудниками банка. Такое поведение только настроит против вас. Если попытаться наладить контакт, специалист банка сам подскажет какие документы принести и что сделать для скорейшего разрешения ситуации.

- Не пытайтесь напугать жалобами. Обратиться в ЦБ РФ или Межведомственную комиссию вы можете и без информирования сотрудников банка. Но лучше это сделать только после того, как банк дал письменный отказ в проведении операции.

- Не запугивайте специалистов банка прокуратурой или судом. Чем сильнее вы входите в конфликт, тем серьезнее сотрудники банка настроены стоять на своем. Гораздо эффективнее услышать, как исправить ситуацию, чем пытаться задавить авторитетом.

- Не заменяйте одни неполные документов другими такими же. Дополнительные соглашения к контрактам или счета-фактуры в отрыве от самого договора будут недостаточными для разблокировки счета.

- Не давайте запутанные пояснения. Любые комментарии к операции, которую приостановил банк, должны быть логичными и аргументированными. Если вы сами плохо понимаетесь, что пытаетесь сделать или захотите подкрепить слова устными договоренностями, ничего не выйдет. Банк не снимет блокировку со счета.

Будьте всегда доброжелательны при общениям со специалистами банка. Это поможет не только в той ситуации, когда счет уже заблокирован, но и в будущем, когда у банка только возникнут подозрения. Даже если ваши счета никогда не блокировали, это не гарантирует, что этого не может произойти.

Причина 5 — документы компании или руководителя не в порядке

Банк тщательно проверяет представленные документы, и любая ошибка или неточность может стать причиной отказа.

- Неполный пакет документов. Банк может отказать, если компания не предоставила весь пакет документов, необходимый для открытия счета.

- Документы с ошибками. Банк может отказать в открытии счета, если документ оказался просрочен или составлен с ошибками в цифрах или в фамилии.

- Грязный или рваный паспорт руководителя. Такой документ считается недействительным. Паспорт должен быть чистый, у него должны читаться серия и номер.

- Сведения в анкете документально не подтверждены. Например, компания отказывается отвечать на вопросы о своей деятельности, представлять сведения о планируемых банковских операциях.

Что делать. Отнеситесь ответственно к запрашиваемому пакету документов на открытие счета, даже если кажется, что он слишком большой. Соберите все по списку банка, к нему можете дополнительно приложить:

- рекомендации от клиентов — они помогут банку быстрее понять, легальный бизнес или нет;

- выписки из старого банка — новый банк увидит, что компания платит партнерам и сотрудникам легально, а не в конверте.

Как отменить блокировку счета через межведомственную комиссию

Если банк не отменяет блокировку счета, можно попробовать решить вопрос через межведомственную комиссию:

- Отправьте заявление в МВК через интернет-приемную на сайте Банка России.

- Приложите документ об отказе банка размораживать счет и те подтверждения для проведения операции, которые вы отправляли в банк.

- Ждите ответ. В течение 20 рабочих дней сотрудники комиссии будут рассматривать ваше заявление.

Если в ходе рассмотрения банк окажется неправ, межведомственная комиссия сообщит ему об этом. В течение суток банк обязан направить информацию в Росфинмониторинг, который обновит базу данных по отказам и отправит ее в Банк России. Эти же сведения регулятор отправит всем остальным банкам РФ.

Когда вы получите уведомление о том, что межведомственная комиссия приняла решение в вашу пользу, обратитесь в банк еще раз. После этого счет разблокируют и проведут операцию.

Но если межведомственная комиссия сочтет ваши доказательства неубедительными, попробуйте собрать другие доказательства, которые подтвердят цель вашей операции. С этими документами снова обращайтесь в банк. Подать заявление в МВК повторно по одному и тому же вопросу нельзя.

Как разблокировать счет в банке, заблокированный налоговой инспекцией

На самом деле все достаточно просто и очевидно. Чтобы разблокировать счет, нужно устранить допущенные нарушения: заплатить налог, сдать отчет, наладить электронный документооборот.

Исправив все ошибки, следует известить об этом ФНС. Личный визит или письменное уведомление — это выбор налогоплательщика. Естественно, личное посещение может ускорить процесс снятия блокировки.

После получения письма от компании счет разблокируют в течение одного дня (п. 3.1 и 3.2 ст. 76 НК РФ). Но лучше не делать ситуацию критичной, а сдавать отчеты вовремя и в срок платить все налоги. Блокировка счета может значительно пошатнуть стабильность компании, также могут сорваться выгодные сделки.

Рекомендации по защите своих счетов от блокировки

Чтобы обезопасить свои банковские счета от блокировки, соблюдайте правила организации денежного оборота. Все платежи должны быть обоснованными, а все контрагенты – проверенными клиентами.

Соблюдайте несколько советов, которые помогут обезопасить ваши счета от блокировок:

- Указывайте правдивое и полное назначение платежа. Прописывайте в платежных поручениях: за что платите – за товары или услуги; по какому контракту – номер и дата заключения; укажите вариант оплаты – с НДС или без него. Предупредите контрагентов, чтобы они также предоставляли сведения в полном объеме в своих платежных поручениях.

- Проверяйте контрагентов через электронную систему ФНС до подписания контрактов.

- Работайте только по официально оформленным видам деятельности. Не пытайтесь скрываться от внимания со стороны налоговой службы.

- Снимайте наличные только при необходимости на строго ограниченную сумму. Основную часть расчетов проводите по безналу.

- Представляйте подтверждающие документы, которые запрашивает банк, как можно скорее. Не уклоняйтесь от общения с сотрудниками банка или от личных встреч с его представителями для разъяснения непонятных ситуаций.

- Платите налоги и взносы за себя и сотрудников вовремя. Проводите операцию с того счета, по которому проходят все другие. Не дробите счета по разным видам деятельности, в попытке снизить налогооблагаемую базу.

- Сообщайте банку сведения об изменениях в учредительных документах или смене адреса или телефона.

Эти рекомендации снизят вероятность заморозки счетов, хотя и не отменят ее полностью.

Еще один способ уберечь все свои деньги от заморозки – открыть дополнительный счет в другом банке. При блокировке деньги можно перевести в другой банк, хоть и с огромной комиссией. При этом помните, банки обмениваются с другими организациям сведениями о сомнительных операциях. Можно открыть счет в небольшом банке, так как они для привлечения клиентов могут быть более лояльными. Но в таком случае появляется риск потерять деньги в результате отзыва лицензии Центробанком.

Самый надежный способ защитить свои счета от блокировок – не проводить сомнительные операции и не участвовать в подозрительных схемах.

Причина 3 — у компании много долгов и исков

Банк видит, что у потенциального клиента есть задолженность по налогам свыше 1 000 000 рублей или судебные иски. Для банка это выглядит подозрительно — возможно, компания не платит налоги, зарплаты сотрудникам и не расплачивается с партнерами.

Что делать. Проверьте, как выглядит ваша компания со стороны банка.

- На сайте федеральной службы судебных приставов проверьте, не открыто ли исполнительное производство. Для физических лиц достаточно ввести в поисковую строку ФИО и дату рождения, для организаций — наименование предприятия и регион. Если открыто исполнительное производство, сервис покажет размер долга и предмет задолженности. Например, три года назад была задолженность по налогам, которую вы погасили, но остались не уплачены пени 200 рублей. Сумма незначительная, но для банка такой клиент выглядит подозрительно и ненадежно. Уплатите долги и закройте исполнительное производство.

- В картотеке арбитражных дел проверьте, нет ли судебных исков против компании. Искать можно по названию компании, ИНН или ОГРН. Если иски есть, это плохо — значит, у компании проблемы. Пока идет судебное разбирательство, положение компании выглядит неустойчивым для банка и счет он, скорей всего, не откроет.

Частые вопросы

Что делать, если мои дистанционные каналы банковского обслуживания заблокированы?

Обратитесь в банк. Иногда банк временно приостанавливает обслуживание юридических лиц, через дистанционные каналы. Свяжитесь со специалистом банка, чтобы уточнить причину. В большинстве случаев разговора достаточно, но иногда придется подойти в офис для пояснения ситуации.

Банк прислал запрос на подтверждающие документы по ФЗ-115, что мне делать?

Посмотрите весь список документов, который запросил банк. Принесите их в офис как можно быстрее. Чем более полные сведения вы предоставите, тем вероятнее, что операцию смогут провести, если она не нарушает законодательство.

Сколько раз могут блокировать счет?

Счет могут блокировать каждый раз, когда операция вызывает сомнение у сотрудников банка. Но если так операций слишком много, вам, скорее всего, предложат закрыть счет и откажут в дальнейшем обслуживании.

Банк ничего не запрашивает, но и операцию по счету не проводит, в чем проблема?

Вероятно, банк принял решение отказать в проведении операции. Свяжитесь с сотрудником банка и задайте уточняющие вопросы. Возможно, речь не идет ни о какой блокировке счета, а в присланном платежном поручении содержится ошибка. Специалист ответит на ваш звонок и, исходя из него, вы сможете понять, что делать.

Что будет, если я не принесу подтверждающие документы по заблокированной операции?

Скорее всего, банк не снимет блокировку с операции и передаст сведения об отказе в Росфинмониторинг. Если такое решение банка вы считаете необоснованным, можно обратиться в Межведомственную комиссию.

Источники:

- Интернет-приемная ЦБ РФ.

- «Памятка для организаций и ИП, кроме поднадзорных Росфинмониторингу и Банку России»

- Приказ Росфинмониторинга от 22.04.2015 г. №110 «Об утверждении инструкции о предоставлении в федеральную службу по финансовому мониторингу информации, предусмотренной федеральным законом от 7 августа 2001 г. №115-ФЗ «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма»

- Федеральный закон от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

- ГК РФ Статья 855. Очередность списания денежных средств со счета

- Арбитражный процессуальный кодекс Российской Федерации» от 24.07.2002 №95-ФЗ (ред. от 08.12.2020) Статья 91. Обеспечительные меры

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Приостановление налоговым органом операций по счетам налогоплательщика

Приостановление операций по счетам является одной из наиболее действенных мер воздействия на налогоплательщика. С 2021 года оснований для использования такой меры, обеспечивающей исполнение организацией и индивидуальным предпринимателем своих обязанностей, стало больше. Об этом — эксклюзивное интервью с экспертом — Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

В чем заключается режим приостановления операций по счетам?

Приостановление операций по счету – это особый порядок совершения расходных операций по счету. Все расходные операции запрещаются, кроме прямо разрешенных статьей 76 НК РФ. Зачисление средств на счет происходит в обычном порядке.

Какие платежи исполняются в период действия решения о приостановлении операций?

Платежи в бюджеты в счет уплаты налогов и страховых взносов по обязательному социальному страхованию и платежи, очередность исполнения которых предшествует исполнению обязанности по уплате налога. Очередность исполнения платежей установлена статьей 855 ГК РФ в редакции Федерального закона от 02.12.2013 № 345-ФЗ.

К третьей очереди отнесено списание средств:

—

в оплату труда (исключение из общего правила о приоритете исполнительных документов);

—

по поручениям налоговых органов и органов ПФР и ФСС по уплате налогов и страховых взносов (в данном случае имеется в виду погашение в принудительном порядке задолженности по уплате обязательных платежей).

Требования, относящиеся к одной очереди, исполняются в порядке календарной очередности поступления платежных документов. Это означает, что если поручения налогового органа на списание средств в уплату налога к счету не предъявлялись, платежи налогоплательщика на оплату труда исполняются без ограничений. Поручение налогоплательщика на перечисление зарплаты будет иметь приоритет в исполнении перед поручением налогового органа на списание задолженности, если оно поступило в банк раньше, чем поручение налогового органа.

Четвертая очередь – иные исполнительные документы.

Пятая очередь – иные добровольные платежи. Например, поручения налогоплательщика на перечисление налога отнесено к пятой очередности исполнения.

Из данных положений напрашивается вывод, что в период действия режима приостановления операций по счетам независимо от даты предъявления к счету не исполняются платежи пятой очереди – поручения налогоплательщика, за исключением его расчетов по оплате труда и налогам (страховым взносам).

То есть, исполнительные документы, предъявленные к счету и предусматривающие списание средств в пользу коммерческого кредитора, имеют приоритет перед платежами налогоплательщика в бюджет?

Из разъяснений Минфина, в частности, письма от 05.03.2014 № 03-02-07/1/9544, можно сделать вывод, что под словосочетанием «платежи, предшествующие исполнению обязанности по уплате налогов и сборов» понимаются платежи первой и второй очереди, указанные в пункте 2 статьи 855 ГК РФ, то есть те платежи, которые предшествуют исполнению поручений налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации.

Возможен второй подход к толкованию этого словосочетания, основанный на том, что «поручение налогоплательщика на списание денежных средств в счет уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему Российской Федерации» – это тоже исполнение обязанности по уплате налога, а она отнесена к пятой очереди.

В предыдущей редакции пункта 2 статьи 855 ГК РФ, в статьях федерального закона о федеральном бюджете на соответствующий год списание средств по расчетным документам, предусматривающим платежи в бюджеты бюджетной системы Российской Федерации, относилось к одной очереди (независимо от основания уплаты – добровольное или принудительное). Федеральный закон от 02.12.2013 № 345-ФЗ изменил правовое регулирование очередности списания денежных средств со счета.

То есть, платежи, очередность исполнения которых в соответствии с гражданским законодательством Российской Федерации предшествует исполнению обязанности по уплате налогов и сборов – это платежи, отнесенные к первой – четвертой очереди. Тем самым, в период действия режима приостановления операций по счетам независимо от даты предъявления к счету не исполняются платежи пятой очереди – поручения налогоплательщика, за исключением его расчетов по оплате труда и налогам (страховым взносам).

Каким подходом руководствоваться банку?

Второй подход представляется более обоснованным, поскольку иное толкование допускает приоритет добровольных перечислений по налогам, срок уплаты которых еще не истек, перед списанием денежных средств по исполнительным документам других кредиторов должника. На неправомерность такого толкования указано в Постановлении Конституционного Суда от 23.12.1997 № 21-П.

Иными словами, если к счету налогоплательщика предъявлен исполнительный лист кредитора по хозяйственному договору и поручение самого налогоплательщика на уплату налога, то при недостаточности средств на счете они вначале должны списываться в счет погашения задолженности перед кредитором, а только потом в уплату налогов.

Встречается промежуточная позиция, согласно которой приостановление расходных операций по счету налогоплательщика только по причине непредставления им налоговой декларации, при отсутствии документально подтвержденной задолженности перед бюджетом, не может препятствовать исполнению судебных решений, вступивших в законную силу (письмо Минфина России от 06.07.2015 № 03-02-07/1/38928).

Также обратим внимание на пункт 2 статьи 70 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», в соответствии с которым перечисление денежных средств со счетов должника производится на основании исполнительного документа или постановления судебного пристава-исполнителя без представления в банк или иную кредитную организацию взыскателем или судебным приставом-исполнителем расчетных документов. Согласно Положению о порядке приема и исполнения кредитными организациями, подразделениями расчетной сети Банка России исполнительных документов, предъявляемых взыскателями, утвержденному Банком России 10.04.2006 № 285-П, на основании исполнительного документа банком составляется инкассовое поручение.

Таким образом, поскольку инкассовое поручение представляет собой другую форму безналичных расчетов, чем платежное поручение, независимо от разрешения вопроса, подлежат или не подлежат исполнению в период действия решения о приостановлении операций по счетам налогоплательщика платежи, относящиеся к четвертой очереди, ответственность по статье 134 НК РФ за их исполнение к банку применяться не должна.

Может ли организация открыть счет в другом банке, если ее счет в обслуживающем банке заблокирован?

Банкам под угрозой штрафа запрещено открытие новых счетов тем лицам, в отношении которых принято решение о приостановлении операций (пункт 12 статьи 76, пункт 1 статьи 132 НК РФ).

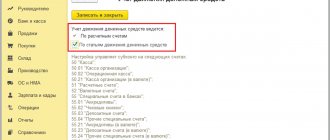

Порядок информирования банков о приостановлении операций и об отмене приостановления операций по счетам (переводов электронных денежных средств) установлен приказом ФНС России от 20.03.2015 № ММВ-7-8/117. Согласно приказу информирование осуществляется путем обращения банка к интернет-сервису «Система информирования банков о состоянии обработки электронных документов».

В интернет-сервисе содержится информация из решения о приостановлении операций по счетам (переводов электронных денежных средств) в банке, в частности, номер и дата принятия налоговым органом решения о приостановлении операций по счетам (переводов электронных денежных средств) в банке с указанием даты и времени его размещения (по московскому времени) в интернет-сервисе.

За открытие счета при наличии решения налогового органа о приостановлении операций по счетам взыскивается штраф в размере 20 тыс. руб. (пункт 1 статьи 132 НК РФ). В данном случае для привлечения банка к ответственности достаточно только самого факта существования решения о приостановлении, наличие которого банк должен был проверить, обратившись к интернет-сервису ФНС России.

Но в период приостановления операций допустимо продление (пролонгация) ранее заключенного договора вклада (депозита), если при этом не происходит открытие нового счета по вкладу (письмо Минфина России от 20.11.2015 № 03-02-07/67417).

А вправе организация открыть депозитный или номинальный счет?

Согласно статье 11 НК РФ счетом признается расчетный (текущий) и иной счет в банках, открытый на основании договора банковского счета.

При наличии решения налогового органа о приостановлении операций по счетам банки не вправе открывать организации счета, вклады, депозиты и предоставлять этой организации право использовать новые корпоративные электронные средства платежа для переводов электронных денежных средств.

В соответствии со статьей 860.1 ГК РФ номинальный счет открывается владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу – бенефициару. Регулирование номинального счета осуществляется на основании положений главы 45 «Банковский счет» ГК РФ. Таким образом, номинальный счет является разновидностью банковского счета (пункт 2.8 Инструкции Банка России от 30.05.2014 № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»).

Следовательно, если операции по счетам организации приостановлены, банк не вправе открыть организации номинальный счет (счет, владельцем которого заявлена такая организация).

Но при этом ответственность банка за открытие вклада, депозита при наличии решения о приостановлении операций по счетам налогоплательщика НК РФ не установлена.

При каких условиях налоговый орган вправе вынести решение о приостановлении операций по счетам?

Операции приостанавливаются руководителем (заместителем руководителя) налогового органа по нескольким основаниям, которые, в свою очередь, возможно объединить в две группы. К первой могут быть отнесены решения, принимаемые в качестве меры, обеспечивающей взыскание налоговой задолженности. Ко второй группе – решения, принимаемые в качестве меры, обеспечивающей представление отдельных документов.

К первой группе относится решение о приостановлении операций, принимаемое в целях обеспечения исполнения решения о взыскании налога. Следует отметить, что помимо решения о взыскании налоговым органом налогоплательщику также должно быть направлено требование об уплате налога. Поручение налогового органа на списание денежных средств в уплату налога и решение о приостановлении операций может направляться к разным счетам налогоплательщика.

Налогоплательщик вправе обжаловать решение о приостановлении операций по счетам, если налоговым органом нарушена процедура взыскания. Например, не было вынесено решение о взыскании налога или был пропущен срок его вынесения (Постановление Девятого арбитражного апелляционного суда от 07.10.2013 № 09АП-31156/2013).

Если решение арбитражного суда о признании незаконным решения инспекции о привлечении к налоговой ответственности вступило в законную силу, налоговый орган обязан отменить решение о взыскании налогов, а также решение о приостановлении операций по счетам. Налогоплательщику следует обжаловать незаконное бездействие налогового органа, которое выражается в непринятии решения об отмене приостановления операций по счетам (Постановление Арбитражного суда Московского округа от 08.12.2014 № Ф05-14131/2014).

К данной группе оснований также относится решение, принимаемое для обеспечения исполнения решения, вынесенного по результатам рассмотрения материалов налоговой проверки (пункт 10 статьи 101 НК РФ).

Последующая отмена решения о привлечении к ответственности (об отказе в привлечении к ответственности за совершение налогового правонарушения) сама по себе не означает, что решение о приостановлении операций было принято незаконно. Незаконным оно становится в случае его несвоевременной отмены.

Согласно статье 16 АПК РФ, вступившие в законную силу судебные акты арбитражного суда являются обязательными для органов государственной власти, органов местного самоуправления, иных органов, организаций, должностных лиц и граждан и подлежат исполнению на всей территории Российской Федерации.

Налогоплательщик может добиться отмены решения о приостановлении операций по счетам, заявив в арбитражном суде по спору с налоговым органом ходатайство о принятии обеспечительных мер.

После принятия судом обеспечительных мер инспекция должна отменить решение о приостановлении операций по счету применительно к положениям статьи 76 НК РФ (Постановление Президиума ВАС РФ от 25.12.2012 № 10765/12).

Но каждое из оснований для приостановления операций по счетам является самостоятельным и может применяться независимо друг от друга. Это означает, что если операции по счетам налогоплательщика в банке были приостановлены по двум основаниям, одно из которых прекратило свое действие, то это не влечет отмены или неисполнения обеспечительных мер инспекции, принятых по другому основанию.

Факт принятия судом обеспечительных мер, запрещающих налоговому органу совершать действия по принудительному взысканию налоговой задолженности, при наличии неотмененного налоговым органом решения, принятого в порядке пункта 10 статьи 101 НК РФ, не служит основанием возобновления расходных операций по счетам налогоплательщика.

Какие основания приостановления операций условно можно отнести ко второй группе?

Прежде всего, это непредставление налоговой декларации.

Срок принятия решения о приостановлении операций по счетам за непредставление декларации с 2015 года составляет 3 года и 10 рабочих дней со дня, установленного НК РФ срока представления декларации. Данное ограничение по сроку принятия решения распространяется и на декларации, не представленные в налоговый орган до 2015 года.

С 2015 года за непредставление декларации могут быть приостановлены операции по счетам у любого лица, которое в соответствии с НК РФ должно представлять налоговые декларации, а не только у налогоплательщика.

Могут ли приостанавливаться операции за непредставление налоговой декларации по налогу на прибыль по итогам отчетного периода?

Приостановление операций за непредставление декларации должно применяться при условии, что определенный документ является налоговой декларацией по содержанию, а не по названию.

За непредставление налоговой декларации по налогу на прибыль организаций по итогам отчетного периода приостановление операций применяться не должно, так как указанный документ не отвечает понятию «налоговая декларация», установленному статьей 80 НК РФ.

Непредставление каких еще документов может повлечь приостановление операций по счетам?

С 1 января 2015 года еще одним основанием блокировки счета стало неисполнение обязанности по передаче налоговому органу квитанции о приеме документов, направленных налоговым органом в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Решение о приостановлении операций налогоплательщика по его счетам в банке и переводов его электронных денежных средств принимается в отношении лиц, обязанных представлять налоговые декларации в электронной форме, которые в нарушение пункта 5.1 статьи 23 НК РФ не передали квитанцию о приеме следующих документов:

—

требования о представлении документов;

—

требования о представлении пояснений;

—

уведомления о вызове в налоговый орган.

Квитанция подлежит направлению не позднее шести дней со дня отправки документов налоговым органом. Решение о приостановлении операций по счетам может быть принято в течение десяти дней после истечения установленного для отправки квитанции срока.

Следовательно, решение о приостановлении операций по данному основанию должно приниматься не ранее седьмого дня и не позднее шестнадцатого дня после отправки документов налоговым органом. Указанные сроки исчисляются в рабочих днях.

Операции не могут быть приостановлены, если налогоплательщиком исполнено полученное требование (уведомление) по существу: представлены документы, пояснения, осуществлена явка вызванного лица в налоговый орган.

Кроме того, налоговый орган не вправе принять решение о приостановлении операций по счетам при неполучении от налогоплательщика квитанции о приеме иных направленных в электронной форме документов, не являющихся требованием о представлении документов, требованием о представлении пояснений или уведомлением о вызове в налоговый орган.

Что изменилось в перечне оснований для приостановления операций по счетам?

С 2021 года Федеральным законом от 02.05.2015 № 113-ФЗ закреплен новый вид отчетности налоговых агентов – расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (пункт 1 статьи 80 НК РФ).

Представлять указанный расчет налоговый агент будет за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом. За год (налоговый период) – не позднее 1 апреля следующего года (пункт 2 статьи 230 НК РФ). Расчет по форме 6-НДФЛ должен быть представлен в налоговый орган, в котором налоговый агент состоит на учете, в электронной форме по телекоммуникационным каналам связи.

Если налоговый орган в течение 10 дней по истечении установленного срока не получит от налогового агента расчет, то руководитель (заместитель руководителя) этого налогового органа может принять решение о приостановлении операций налогового агента по его счетам в банке и переводов его электронных денежных средств (новый пункт 32 статьи 76 НК РФ).

Приостановление операций по счетам не применяется, если расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, представлен в установленный срок на бумажном носителе (независимо от численности физических лиц, получивших доходы от налогового агента).

НК РФ не установлен пресекательный срок для принятия налоговым органом решения о приостановлении операций по счетам за непредставление формы 6-НДФЛ.

До введения в НК РФ пресекательных сроков для принятия решения о приостановлении операций за непредставление декларации, в судебной практике встречались примеры признания недействительным решения налогового органа, принятого спустя более чем 3 года после возникновения оснований для его принятия. Суд исходил из того, что превышение разумного срока принятия решения может означать его недействительность (Постановление ФАС Московского округа от 03.08.2007, 08.08.2007 № КА-А40/7460-07).

Налоговому агенту можно рекомендовать использовать данный аргумент в споре в том случае, когда налоговым органом было принято решение о приостановлении операций по счетам не сразу (по истечении 10 дней со дня установленного срока для представления расчета), а спустя какое-то время.

Каким образом организация узнает о принятых в отношении нее решениях, связанных с блокировкой счета?

От налогового органа. Копии всех принятых налоговым органом решений направляются организации не позднее дня, следующего за днем их принятия. О поступившем решении организацию-клиента также известит банк.

Налоги уплачиваются в рублях. Допускается ли приостановка операций по валютному счету?

Налоговый орган вправе приостановить операции по всем счетам, которые открыты на основании договора банковского счета. То есть, приостановить операции по депозитному счету налоговый орган не вправе. А по расчетному (текущему) счету, включая валютный счет – вправе.

Если приостановление операций обеспечивает взыскание налога, то сумма на валютном счете, в пределах которой операции приостанавливаются, рассчитывается как деление задолженности, указанной в решении, на курс рубля к искомой валюте, установленный Центральным банком на день получения банком решения.

А если в течение срока действия решения изменились реквизиты счета?

Ранее принятое решение продолжает действовать и автоматически применяется к счету с новыми (измененными) реквизитами, в том числе при изменении наименования организации.

Что делать, когда налоговым органом приняты решения о приостановлении операций в отношении всех счетов налогоплательщика?

Действия налогоплательщика зависят от основания, в соответствии с которым принято решение о приостановлении операций.

За непредставление декларации НК РФ допускает принятие решения о приостановлении операций на всех счетах налогоплательщика и на всю сумму средств на этих счетах.

С 2015 года в таком же объеме могут быть приостановлены операции за не передачу налогоплательщиком квитанции о приеме направленных налоговым органом в электронной форме требования о представлении документов, требования о представлении пояснений или уведомления о вызове в налоговый орган, а с 2021 года – за непредставление налоговым агентом формы 6-НДФЛ.

Приостановление операций в случае взыскания задолженности ограничено суммой взыскиваемых средств. Если операции приостановлены для обеспечения исполнения решения, вынесенного по результатам рассмотрения материалов проверки, то заблокированная сумма определяется как разница между задолженностью и стоимостью имущества налогоплательщика, на которое уже наложен запрет на отчуждение (передачу в залог).

Поэтому превышение суммы на счетах, операции по которым приостановлены, над взыскиваемой суммой, может быть по обращению налогоплательщика устранено отменой налоговым органом действия решения о приостановлении в соответствующей части.

Налогоплательщик вправе оспаривать расчет суммы, в отношении которой принято решение об ограничении расходных операций.

Предположим, налоговый орган принимает решение о приостановлении операций по счетам без достаточных оснований, например, при неполучении от налогоплательщика расчета по авансовым платежам по налогу на имущество или квитанции о приеме направленного в электронной форме решения о продлении проверки…

Основания для принятия решения о приостановлении операций по счетам определены НК РФ исчерпывающим образом.

Принятое налоговым органом решение о приостановлении операций при отсутствии надлежащих оснований является неправомерным. В этом случае на всю сумму денежных средств, в отношении которых действовало решение, за каждый календарный день действия решения начисляются проценты по ставке рефинансирования Центрального банка. Напомню, что с 1 января 2021 года значение ставки рефинансирования приравнено к значению ключевой ставки и составляет 11%.

Аналогичные последствия наступают:

—

при принятии решения о приостановлении операций после установленного срока;

—

при несвоевременном принятии налоговым органом решения об отмене решения о приостановлении операций, в том числе при поступлении заявления налогоплательщика о превышении общей суммы заблокированных средств над суммой задолженности;

—

при несвоевременном направлении в банк решения об отмене решения о приостановлении. Налоговый орган должен отменить решение о приостановлении операций не позднее дня, следующего за днем устранения причин, вызвавших его принятие (погашение недоимки, представление декларации и т.п.). Не позднее следующего дня решение об отмене должно быть направлено в банк.

Во всех указанных случаях налогоплательщик вправе заявить требования об уплате процентов.

Как налогоплательщику получить проценты?

Проценты подлежат уплате налогоплательщику по его заявлению. При отказе налогового органа в уплате процентов рекомендуется обращаться в суд.

Проценты рассчитываются исходя из периода, который начинается со дня поступления в банк решения о приостановлении и заканчивается днем поступления в банк решения о его отмене или наступления иных обстоятельств, предусмотренных федеральными законами (в таких ситуациях принятие налоговым органом специального решения об отмене приостановления операций по счетам не требуется).

НК РФ предусмотрено начисление процентов на сумму, в отношении которой действовало фактическое приостановление, а не на сумму, указанную в решении о приостановлении (Определение ВАС РФ от 15.05.2013 № ВАС-5501/13). Поэтому при фактическом отсутствии денежных средств на счетах в течение всего периода действия приостановления операций по счетам оснований для начисления процентов не имеется.

бухгалтерская отчетность налоговая отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Комментарии: 2

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Сергей

16.05.2021 в 20:55 Является ли прохождение средств через банковскую систему — инфильтрацией доходов, полученных преступным путем? То есть, снимая деньги со своего счета в банке ты получаешь в банке чистые или грязные деньги? Если в каждом банке стоят фильтры преступных денег, то какова величина ячейки, через которую могут просочиться преступные деньги? В одном случае банк запросил у меня документы о происхождении 82 рублей 95 копеек. Обязан ли банк документально гарантировать, что выданные им через кассу деньги (или перечисленные безналичным путем) не имеют преступного происхождения (для предъявления в другой банк).

Ответить ↓ Анна Попович

18.05.2021 в 09:25Уважаемый Сергей, банки обязаны пресекать содействие террористической деятельности и отмыванию доходов. Поэтому банки могут проверить любое подозрительное поступление на ваш счет. Однако дать стопроцентную гарантию того, что деньги не имеют определенного прошлого, никто не может.

Ответить ↓

Причина 4 — компания использует коды деятельности из разных сфер

К документам на открытие счета нужно приложить выписку из ЕГРЮЛ (ЕГРИП), по ней банк узнает, чем компания занимается. Например, основной код — перевозка пассажиров автомобильным (автобусным) транспортом, тогда дополнительные коды могут быть связаны с перевозкой грузов, арендой автобусов, хранением и складированием грузов. Но компания-перевозчик, которая зарегистрировала коды для отделки и ремонта помещений, вызывает подозрение банка, так как эти виды деятельности не связаны между собой.

Важно, чтобы у компании действительно были ресурсы, подтверждающие, что она может вести все виды деятельности, заявленные в ОКВЭД. Техника, помещение, лицензии, персонал и т.п.

Также, некоторые банки не работают с клиентами из определенной сферы, например, с микрофинансовыми организациями.

Что делать. Заранее узнайте у банковского работника коды-исключения, с которыми банк не работает. Проверьте свои коды ОКВЭД в едином государственном реестре:

- через налоговый орган — подайте запрос о предоставлении листа записи ЕГРЮЛ лично или по почте;

- через онлайн-сервис ФНС — укажите ИНН и получите выписку из ЕГРЮЛ.

Если среди кодов есть те, по которым компания не работает, их лучше удалить из ЕГРЮЛ. Если у вас ООО, то подайте заявление по форме Р14001 — заполнить нужно только титульный лист, листы Н и Р. На второй странице листа Н укажите коды, которые нужно удалить из реестра. Распечатанное заявление заверьте у нотариуса и отнесите его в ФНС. Или отправьте его в налоговую через личный кабинет, подписав электронной подписью. ИП заполняют заявление по форме Р24001, заверять его у нотариуса не нужно. Подпишите и унесите налоговикам.

Счет заблокирован по инициативе банка

В соответствии с законом 115-ФЗ о противодействии легализации доходов, банки могут отказать клиентам в определенных операциях, приостановить движение денежных средств по счетам или заморозить их. Такие действия могут быть предприняты в случае, если операции клиента покажутся банку сомнительными. Все основания для этого перечислены в статье 7 упомянутого закона.

Блокировка счета

Блокировка счета по инициативе банка означает, что с находящимися на нем денежными средствами не могут проводиться никакие операции. Однако если владельцем счета является физическое лицо, разрешено снимать с него денежные средства в сумме до 10 000 рублей на каждого члена семьи ежемесячно.

Такая мера может быть применена банком, если клиент включен в список организаций и физических лиц, которые подозреваются в причастности к экстремизму, терроризму либо распространению оружия массового уничтожения. Реестры таких организаций и граждан есть на сайте Росфинмониторинга.

Что делать субъекту бизнеса, если он по ошибке попал в такие реестры? Нужно незамедлительно подать в Росфинмониторинг заявление о том, что эта информация должна быть уточнена. Придется доказывать, что никакого отношения к упомянутой незаконной деятельности субъект не имеет. Если это удастся, его исключат из реестра. В тот же день банк обязан разблокировать его счета.

Приостановка операций

В некоторых случаях банк вводит временную приостановку операций на счетах клиента на срок до 5 рабочих дней. Распространяется она не на все операции, а лишь на конкретные переводы. Такая мера может быть предпринята из-за причастности к операции юрлица, которое подконтрольно другой организации или физическому лицу, ранее внесенным в упомянутый выше реестр Росфинмониторинга. Еще одна причина — если операцию осуществляет физическое лицо из этого реестра.

Приостановив операции, банк сообщит об этом в Росфинмониторинг. Если в течение 5 дней оттуда не поступило никаких иных распоряжений, блокировка снимается. Если же Росфинмониторинг выявил подозрительные связи, он может продлить приостановку операций еще на 30 суток. Срок дается на проведение проверки. Если она не выявит нарушений, то операции разблокируют. В ходе проверки могут быть запрошены дополнительные документы и данные.

Отказ от выполнения операции

Если какая-то операция будет воспринята банком как подозрительная, то проведена она не будет. По большому счету, банку достаточно просто подозрения в том, что клиент пытается легализовать доходы, которые получил нелегально. Или же поучаствовать в финансировании террористической деятельности.

В законодательстве точно не определено, какие именно операции банк может посчитать подозрительным. Это регулируется указаниями Центробанка, которых выпущены немало. Например, есть методические рекомендации № 10-МР от 13 апреля 2021 года. В них определены такие признаки сомнительных операций:

- не имеют экономического смысла или цели;

- можно назвать запутанными или необычными;

- носят транзитный характер.

А при наличии следующих признаков банк сочтет организацию подозрительной:

- небольшой уставный капитал — минимум или чуть больше;

- массовый адрес регистрации;

- владелец и руководитель — один человек и при этом он же ведет бухгалтерский учет;

- исполнительный орган отсутствует по указанному в ЕГРЮЛ адресу.

Также есть критерии подозрительных расчетных счетов:

- счета неиспользуемые, используемые редко и нерегулярно;

- счета, налоги с которых не уплачиваются вовсе или уплачиваются в объеме не более 0,5% от дебетового оборота.

Счет покажется подозрительным, если в дополнение к указанным выше обстоятельствам выяснится, что по нему:

- не происходит выплата заработной платы, НДФЛ и страховых взносов (либо ЗП и НДФЛ уплачиваются, а страховые взносы нет);

- объем средств, затраченных на заработную плату, говорит о том, что она занижена (исходя из среднесписочной численности сотрудников);

- отсутствует остаток денег либо он мал по сравнению с обычным объемом операций.

При появлении подобных нарушений будет закрыт доступ в интернет-банк. Вместе с этим банк направит клиенту список документов, которые ему необходимо представить для продолжения работы. Ему будет нужно подготовить как минимум копии налоговых деклараций и бухгалтерской отчетности, но в принципе банк может попросить абсолютно любые данные.

Документы и пояснения нужно будет дать банку тем способом, который он запросит (дистанционно или при личном посещении). Полученную информацию банк рассмотрит в течение 10 дней. В итоге обслуживание либо будет полностью возобновлено, либо клиенту будет отказано. Во втором случае разморозить счет можно будет только через межведомственную комиссию при Центробанке.

Если клиент не представит документы

Требования банка нельзя игнорировать, потому что тогда дело не ограничится блокировкой удаленного доступа к счету. Клиент не сможет подать платежное поручение даже при посещении офиса. Подозрительная операция проведена в любом случае не будет, если не доказать банку ее законность.

Если в течение года произойдет двойной отказ от выполнения операции, у банка появится основание расторгнуть договор обслуживания счета. Информация об этом будет передана в Росфинмониторинг, а оттуда — во все коммерческие банки. Это приведет к тому, что при желании открыть счет в другом месте клиент столкнется с отказами.