Данный обзор посвящен порядку расчета налога на прибыль и заполнению соответствующей декларации в 1С 8.3, программы 1С:Бухгалтерия. Предполагается, что читатель уже знаком с принципами ПБУ 18/02. Охватить в одной статье всю главу 25 НК РФ невозможно, мы остановимся на основных моментах. Также, предоставляя услуги комплексной автоматизации бухгалтерского учета на 1С:Предприятие с 2003 года, мы разработали алгоритм действий по расчету налога на прибыль, применяя программу 1С.

Декларация по налогу на прибыль в 1С отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль. Подробно порядок ее заполнения изложен в Приказе ФНС ММВ-7-3/[email protected] от 19.10.2016 г.

Налоговым периодом для всех компаний является календарный год, крайний срок сдачи годовой декларации – 28 марта. Если последний день сдачи декларации выпадет на выходной день, он переносится на ближайший после него рабочий день.

По отчетным периодам и уплатам авансовых платежей есть нюансы:

Организации с небольшими оборотами сдают в течение года отчетность по итогам:

- 1 квартала до 28 апреля;

- Полугодия до 28 июля;

- 9 месяцев до 28 октября.

В это же время уплачиваются платежи по начисленной прибыли, которые считаются авансовыми, т.к. полностью сумма налога будет сформирована только по итогам года. Иногда возможны ситуации, когда сумма уплаченных в течение года авансовых платежей превышает начисленный по итогам года налог, тогда у организации образуется переплата по налогу.

Если у организации за последние 4 квартала выручка в среднем за квартал равна или превышает 15 млн.рублей, то они уплачивают ежемесячно до 28 числа авансовые платежи по налогу на прибыль, образованные расчетным путем (пример расчета будет позже). Срок сдачи отчетности аналогичен приведенному в предыдущем пункте. Если по итогам квартала сумма авансовых платежей окажется меньше суммы фактически начисленного налога, дельту надо будет доплатить.

Не всегда порядок, когда в течение каждого месяца надо уплачивать авансовый платеж по налогу на прибыль, выгоден для организации. Бывают ситуации, когда прибыли нет, а платить авансы приходится. В таком случае организация может перейти на порядок расчета по фактически полученной прибыли: по итогам каждого месяца надо будет сдавать отчетность в налоговые органы.

Для перехода на этот режим следует подать соответствующее заявление до начала календарного года, затем до окончания налогового периода менять режим будет нельзя.

Предварительная настройка программы

В программе 1С 8.3 Бухгалтерия 3.0 налог на прибыль рассчитывается полностью автоматически. Для его правильного расчета необходимо произвести ряд предварительных настроек.

Перейдите в раздел «Главное» — «Учетная политика». В открывшемся окне установите флаг на пункте «Применяется ПБУ 18 «Учет расчетов по налогу на прибыль организаций».

В последних версиях релиза 1С:Бухгалтерия 3.0 настройки налогов и отчетов производятся отдельно. Перейти к ним можно по соответствующей гиперссылке из нижней части данной формы. В рамках данного примера нам не нужно дополнительно ничего настраивать.

Отражение зарплаты в финансовом учете

На данном этапе программа проверяет и при необходимости предлагает сформировать документ «Отражение зарплаты в финансовом учете».

Далее программа проверяет на наличие проведенного документа «Отражение зарплаты в финансовом учете» за закрываемый период. Если он есть, тогда операция считается выполненной. Если проведенный документ отсутствует, то пункт помечается как проблемный.

Перейдя по кнопке отразить – если ранее не был сформирован документ, то программа его создаст и проведет.

Если выдаст ошибку, то можно перейти по ссылке Подробнее и проверить заполнение документа.

Рисунок 8 – Отражение зарплаты в финансовом учете

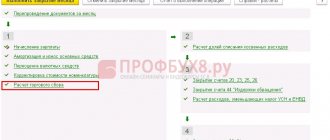

Первичные документы в 1С для начисления налога на прибыль

Поступление (акты, накладные)

Отразим в 1С 8.3 поступление досок. Они являются материалами, из которых в дальнейшем будет производиться продукция.

В проводках данного документа не образовалось никаких разниц, поэтому значения ПР и ВР остались пустыми. Так же обратите внимание, что Сумма по НДС в размер 1260 рублей не отразилась по дебету. Это произошло в связи с тем, что в программе счета по отражению НДС не входят в перечень налоговых в плане счетов.

Поступление оборудования

Отразим в 1С поступление и принятие к учету токарного станка. В новых версиях релиза 1С:Бухгалтерия 3.0 это можно сделать одним документом. Он располагается в разделе «ОС и НМА» — «Поступление основных средств».

В документе принятия к учету добавим амортизационную премию в размере 30% для уменьшения налога.

Сумма данной премии отразится в движениях документа по дебету «КВ» и будет составлять 105 тысяч рублей.

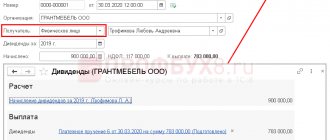

Отражение заработной платы в бухгалтерском учете

Так же включим в расходы оплату труда сотрудникам. Сделать это можно при помощи одноименного документа.

В результате будут созданы движения, как по самому начислению заработной платы, так и по налогам.

Требование-накладная

На данном этапе нам необходимо списать материалы в производство. Спишем те доски, которые мы купили в нашем примере ранее.

Продажа готовых изделий

Первым делом нужно отразить выпуск готовой продукции отчетом производства за смену. Предположим, что из десяти списанных досок мы произвели десять поддонов.

Для отражения факта продажи наших поддонов в 1С воспользуемся документом «Реализация (акты, накладные)». Цена поддона будет составлять 150 рублей. Продадим их все.

Ввод данных для декларации

Для учета доходов и расходов рекомендуется использовать типовые документы.

Рис.4

Второе правило — важно не ошибаться при заполнении аналитики доходов и расходов (счета затрат, статьи затрат, номенклатурные группы, подразделения).

Например, в документе «Отчет производства за смену» номенклатурные группы на закладке «Продукция» и «Материалы» должны соответствовать друг другу (рис.5), а статья затрат присутствовать в регистре «Методы определения прямых расходов производства НУ»

Рис.5

Амортизация

Последним шагом перед расчетом налога на прибыль будет начисление амортизации принятого к учету ранее станка. В связи с тем, что мы приняли его к учету в июле 2021 года, амортизация будет начисляться только при закрытии августа.

По сформировавшимся движениям видно, что программа учла амортизационную премию, которая составляет 105 тысяч рублей за токарный станок.

Оформление выработки сотрудников

При выполнении данной операции анализируются обороты по регистру накопления «Трудозатраты к оформлению» за месяц. Если обороты есть, то программа показывает операцию «Оформление выработки сотрудников» в списке операций.

Обороты по данному регистру появляются в системе в том случае, если в «этапе производства» или в документе «Производство без заказа» или в «Заказе на ремонт» отражалось выполнение работ (на вкладке «Трудозатраты»).

Неоформленные документы можно увидеть и оформить через специальное рабочее место «Выработка сотрудников», которое вызывается как непосредственно из формы закрытия, так и из Журнала «Документы производства».

Рисунок 7 – Переход к оформлению выработки сотрудников

Расчет налога на прибыль

Для просмотра отложенных налоговых обязательств и активов по итогу месяца, сформируйте справку-расчет «Налоговые активы и обязательства». Найти данный отчет можно, например, в обработке «Закрытие месяца».

Из этой же обработке можно сформировать справку – расчет «Расчет налога на прибыль». В ней будут отображаться не только финансовый результат деятельности организации, но и налог на прибыль за текущий месяц, год и за прошлые месяцы текущего года.

По данному отчету видно, что сумма налога на прибыль за текущий месяц составляет 20 процентов от прибыли за текущий месяц:

- 1 271,19 рублей * 20% = 254,24 рублей

Переоценка денежных средств и финансовых инструментов

На данном этапе программа анализирует регистр сведений «Задания к закрытию месяца» с видом операции «Переоценка денежных средств и финансовых инструментов». Если в нем есть запись, тогда шаг фиксируется как требующий выполнения.

В результате формируется регламентный документ с типом Расчет курсовых разниц (раздел Финансовый результат и контроллинг – Закрытие месяца – Регламентные документы

):

Рисунок 6 – Расчет курсовых разниц

Подключаем внешний отчёт 1С, на примере декларации о прибыли

Итак, у Вас на руках актуальная версия декларации о прибыли. За пару дней до окончания срока подачи отчётности, Вы получили файл регламентированного отчёта и теперь можете заполнить декларацию по данным бухгалтерского учёта, аккуратно сохранёнными в программе за квартальный период.

Как Вы можете подключить внешний отчёт в программу и начать работу ?

Файл с регламентированным отчётом можно скачать с пользовательского сайта . Свободный доступ к сайту предоставляется всем пользователям программ «1С:Предприятие» с действующей подпиской на ИТС (информационно-технологическое сопровождение). В приватной части этого сайта, в разделе где размещены обновления программ, Вы можете скачать отчёт так:

Выберите пункт меню «Сохранить ссылку как…» и перед Вами появится диалоговое окно с предложением сохранить файл на жёстком диске компьютера с внешним отчётом 1С. Файл представляет из себя архив с вложенным в него внешним отчётом, отсюда перед тем как подключить сам отчёт в программу, Вам небходимо будет разархивировать.

После того как Вы получите из архива файл отчёта с расширением «.erf», например, «РегламентированныйОтчетДекларацияОПрибыли.erf», запустите программу и откройте в ней список регламентированных отчётов. (Меню «Отчеты — Регламентированная отчетность — Регламентированные отчеты (встроенные)». В верхнем левом углу открывшейся формы, нажмите на кнопку «Справочник отчетов»: на экране появится список регламентированных отчетов, сгруппированный по разделам «Налоговая отчетность», «Отчетность в фонды» и т.д. Рекомендуется соблюдать последовательность действий как показано рисунке:

А теперь выберите раздел и внутри выбранного раздела найдите нужный отчёт. В рассматриваемом примере, нужным разделом является «Налоговая отчётность», а внутри раздела «Отчёт о прибыли». Откройте элемент справочной системы «Отчет о прибыли» для редактирования. Установите переключатель «Использовать:» в положение «файл» — теперь Вам стало доступным поле для выбора файла.

В диалоговом окне выберите файл внешнего отчёта. Это архив файла, который Вы сохранили на жёстком диске ранее:

Выбрав файл, запишите изменения в справочник регламентированных отчётов кнопкой «ОК» или «Записать» и закройте программу. Перезапустите приложение, чтобы работать с изменёнными данный (новая форма отчёта).

Новая версия будет Вам доступна при выборе этого регламентированного отчёта из списка. Какая именно версия используется можно узнать из информационной надписи:

Форма с надписью всегда открывается перед началом формирования нового отчёта.

Погашение стоимости ТМЦ в эксплуатации

На данном шаге система проверяет статус по ТМЦ в эксплуатации. Если есть запись в регистре сведений в месяц закрытия (или раньше), то в списке операций появляется шаг про Погашение стоимости, который требует выполнения. Если записи в регистре сведений нет, но есть проведенный документ «Погашение стоимости», тогда операция в списке показывается как выполненная.

При запуске процедуры закрытия система будет создавать документ «Погашение стоимости ТМЦ в эксплуатации» автоматически.

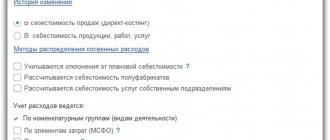

Распределение производственных затрат. Настройка распределения расходов

В ходе данного шага производится настройка распределения материальных и нематериальных затрат на затраты и выпущенную продукцию. Создаются документы «Распределение расходов на себестоимость продукции».

Обработка создания документов также может быть вызвана из разделе «Производство» — Внутрицеховой учет — «Распределение расходов».

Если документы созданы не все или по введенным ранее документам обнаружена ошибка распределения, то операция отмечается как требующая выполнения.

При запуске процедуры будут сформированы недостающие документы. При этом само распределение происходит на следующем этапе.

Документы создаются с теми настройками, которые установлены у статьи расходов по умолчанию.

Рисунок 10 – Настройка распределения расходов

Расчет курсовых разниц

Необходимость данного шага определяется системой на основании остатков по переоцениваемым валютным счетам.

При этом система делает предварительный расчет курсовой разницы по курсу на конец закрываемого периода. Если сумма отличается от того, что сейчас есть в остатках по проводкам, тогда фиксируется необходимость регламентного расчета.

В результате формируются документы Регламентная операция с типом операции Расчет курсовых разниц по регламентированному учету

.

Распределение НДС

Программа анализирует регистр сведений «Задания к закрытию месяца» с видом операции «Распределение НДС». Если в нем есть запись, тогда шаг фиксируется как требующий выполнения. Если записей в регистре сведений на нужный период (или раньше) нет, но есть проведенный документ «Распределение НДС», то шаг отмечается как выполненный.

В результате автоматически создается и проводиться документ «Распределение НДС».

Рисунок 11 – Распределение НДС