Пояснения к Бухгалтерскому балансу и пояснения к Отчету о финансовых результатах входят в состав годовой бухгалтерской отчетности (ч. 1 ст. 14 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4 приказа Минфина России от 2 июля 2010 г. № 66н).

Как правило, сведения в Пояснениях расшифровывают числовые показатели Бухгалтерского баланса или Отчета о финансовых результатах. Это следует из положений пункта 24 ПБУ 4/99.

В Пояснениях также раскрывают сведения об учетной политике организации, а также дополнительную информацию. Ту, которой нет в Бухгалтерском балансе и Отчете о финансовых результатах, но без нее пользователям будет сложно оценить реальное финансовое положение организации, финансовые результаты ее деятельности и движения денежных средств за отчетный период.

Кто обязан составлять

Заполнение пояснений к бухгалтерскому балансу обязательно для всех организаций, которые ведут бухучет. Исключение – организации, которые вправе применять упрощенные формы учета и отчетности. Например, это малые предприятия, которые не подлежат обязательному аудиту, а также большинство некоммерческих организаций (п. 6 приказа Минфина России от 2 июля 2010 г. № 66н, ч. 4 и 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Это общий порядок заполнения пояснений к бухгалтерскому балансу. Однако есть ситуации, когда и малые предприятия должны составлять пояснения. Например, если организация вносит изменения в учетную политику. В таком случае соответствующие сведения нужно привести в дополнительной информации в составе пояснений.

Пояснительная записка к годовой бухгалтерской отчетности

В соответствии с п.1 ст.13 Закона №129-ФЗ «О бухгалтерском учете», организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность.

Обратите внимание:В соответствии с п.3 ст.4 Закона №129-ФЗ, организации, перешедшие на УСНО, освобождаются от обязанности ведения бухгалтерского учета. При этом организации, находящиеся на УСНО, должны вести учет ОС и НМА в соответствии с действующим законодательством.

В соответствии с п.28 ПБУ 4/99 «Бухгалтерская отчетность организации», Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках раскрывают информацию в виде отдельных отчетных форм и в виде пояснительной записки.

Пояснительная записка входит в состав бухгалтерской отчетности в соответствии с п.2 ст.13 Закона 129-ФЗ, наряду с бухгалтерским балансом и другими формами бухгалтерской отчетности.

Пояснительная записка к годовой бухгалтерской отчетности должна содержать существенную информацию:

- об организации,

- ее финансовом положении,

- сопоставимости данных за отчетный и предшествующий ему годы,

- методах оценки и существенных статьях бухгалтерской отчетности.

В пояснительной записке должно сообщаться о фактах неприменения правил бухгалтерского учета в случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации, с соответствующим обоснованием.

В противном случае неприменение правил бухгалтерского учета рассматривается как уклонение от их выполнения и признается нарушением законодательства РФ о бухгалтерском учете.

В пояснительной записке к бухгалтерской отчетности организация объявляет изменения в своей учетной политике на следующий отчетный год (п.4 ст.13 Закона 129-ФЗ «О бухгалтерском учете»).

Также организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если сочтет ее полезной для заинтересованных пользователей при принятии экономических решений (п.39 ПБУ 4/99).

В ней раскрываются:

- динамика важнейших экономических и финансовых показателей деятельности организации за ряд лет;

- планируемое развитие организации;

- предполагаемые капитальные и долгосрочные финансовые вложения;

- политика в отношении заемных средств, управления рисками;

- деятельность организации в области научно-исследовательских и опытно-конструкторских работ;

- природоохранные мероприятия;

- иная информация.

Дополнительная информация при необходимости может быть представлена в виде аналитических таблиц, графиков и диаграмм.

Руководствуясь требованиями Закона №129-ФЗ и положениями действующих ПБУ составим примерную Пояснительную записку к бухгалтерскому балансу небольшой организации ООО «Ромашка» за 2011 год.

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к годовому бухгалтерскому балансу за 2011 год ООО

1. Основные сведения об организации.

Общество с ограниченной ответственностью , юридический и фактический адрес: 117437, Москва г, Профсоюзная ул., дом № 110, корпус Б.

Дата государственной регистрации: 20 июля 2007 года.

ОГРН: 1012357987234.

ИНН: 7723123702.

КПП: 772301001.

Зарегистрировано в ИФНС России №23 по г. Москве 20.07.2007г. свидетельство 77 №005555155.

Бухгалтерская отчетность Общества сформирована исходя из действующих в Российской Федерации правил бухгалтерского учета и отчетности.

Численность работающих на конец отчетного периода составила 55 человек.

В 2011 году произошло увеличение Уставного капитала за счет нераспределенной прибыли прошлых лет в соответствии с Протоколом №1У от 11.04.2011 на сумму 3 000 000 руб. Размер уставного капитала Общества на 31.12.2011г. составляет 3 100 000 рублей.

Основными видами деятельности Общества является производство и оптовая продажа чулочно-носочных изделий.

Производственно-финансовая деятельность осуществлялась Обществом на протяжении всего периода 2011 года и была направлена на получение доходов в отчетном и последующих периодах.

Уровень существенности, закрепленный Обществом в учетной политике для целей бухгалтерского учета составляет 15% от соответствующей статьи бухгалтерской отчетности.

2. Выручка (доходы) от реализации

Выручка от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления признается по мере готовности работы, услуги, продукции (п.13 ПБУ 9/99 «Доходы организации»).

Доходы от реализации в 2011 году составили 2 000 000 руб. (без НДС):

Доходы от реализации за прошлые отчетные периоды составили (без НДС):

- 2010 год – 1 700 000 руб.;

- 2009 год – 1 500 000 руб.;

- 2008 год – 1 200 000 руб.;

- 2007 год – 800 000 руб.

Анализ приведенных показателей свидетельствует о положительной динамики развития финансово-хозяйственной деятельности предприятия.

3. Расходы, связанные с реализацией

Управленческие расходы, учитываемые по дебету счета 26 «Общехозяйственные расходы», по окончании отчетного периода не распределяются между объектами калькулирования и в качестве условно — постоянных списываются непосредственно в дебет счета 90 «Реализация продукции (работ, услуг)» с распределением между номенклатурными группами пропорционально удельному весу выручки от реализации.

Коммерческие и управленческие расходы признаются в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п.9 ПБУ 10/99 «Расходы организации»).

Расходы, связанные с реализацией в 2011 году составили 1 000 000 руб. (без НДС):

Для целей налогового учета сумма расходов, связанных с реализацией составила 970 000 руб.

Возникшая разница в учете производственных и управленческих расходов для целей бухгалтерского и налогового учета образовалась в связи с применением ПБУ для определения расходов в бухгалтерском учете и положений Налогового кодекса – для учета расходов в целях налогообложения.

Сумма разницы между БУ и НУ в размере 30 000 руб. сложилась из временной разницы в размере 20 000 руб. и постоянных разниц на сумму 10 000 руб. следующим образом:

1. Временная разница в размере 20 000 руб. образовалась в связи с различиями учета амортизации объектов ОС для целей налогового и бухгалтерского учета.

2. Постоянные разницы в размере 10 000 руб. (5 000 + 5 000) состоят из расходов не принимаемых для целей НУ, а именно:

- 5 000 руб. амортизация ОС не принимаемая для целей НУ;

- 5 000 руб. расходы на медицинское страхование сверх норм.

Расходы, связанные с реализацией за прошлые отчетные периоды составили (без НДС):

- 2010 год – 900 000 руб.;

- 2009 год – 800 000 руб.;

- 2008 год – 700 000 руб.;

- 2007 год – 600 000 руб.

Анализ приведенных показателей свидетельствует об оптимизации расходов, связанных с реализацией, что положительно влияет на экономическую деятельность предприятия.

4. Финансовый результат, полученный от основных видов деятельности

Финансовый результат, полученный от основных видов деятельности в 2011 году составил 1 000 000 руб. (2 000 000 — 1 000 000).

Для целей налогового учета сумма прибыли от продаж составила 1 030 000 руб. (2 000 000 – 970 000).

Кроме того, по основному виду деятельности не отражены итоги реализации крупной партии готовых изделий, в связи с отсрочкой передачи партии товара в адрес покупателя ООО «ЛЮТИК» и подписания товарной накладной ТОРГ-12.

Реализация товара состоялась в 1 квартале 2012 года. Все работы по производству продукции были завершены в 4 квартале 2011 года.

Готовая продукция отражена на счете 43 «Готовая продукция» в сумме фактических затрат на ее изготовление — 200 000 руб.

Сумма выручки от реализации данной партии продукции собственного производства составляет 470 000 руб.

Сумма полученной прибыли (до налогообложения) по данному проекту составит 270 000 руб.

5. Прочие доходы

Сумма прочих доходов в 2011 году составила 150 000 руб.

Для целей налогового учета сумма прочих доходов составила 100 000 руб.

Возникшая разница в учете прочих доходов для целей бухгалтерского и налогового учета образовалась в связи с применением ПБУ для определения суммы прочих доходов в бухгалтерском учете и положений Налогового кодекса – для учета доходов для целей налогообложения.

Сумма разницы между БУ и НУ в размере 50 000 руб. представляет собой постоянную разницу, которая состоит из суммы взноса учредителя, владеющего 100% долей в ООО.

6. Прочие расходы

Сумма прочих расходов в 2011 году составила 350 000 руб.

Для целей налогового учета сумма прочих доходов составила 185 000 руб.

Возникшая разница в учете прочих расходов для целей бухгалтерского и налогового учета образовалась в связи с применением ПБУ для определения суммы прочих расходов в бухгалтерском учете и положений Налогового кодекса – для учета расходов для целей налогообложения.

Сумма разницы между БУ и НУ в размере 165 000 руб. представляет собой постоянную разницу, которая сложилась из следующих расходов, не принимаемых для целей НУ:

- 10 000 руб. проценты по кредитам (в т.ч. вексельные %) превышающие предельный размер принимаемых для целей НУ в соответствии со ст.269 Налогового кодекса;

- 50 000 руб. расходы предыдущих налоговых периодов, не учитываемые в текущем налоговом периоде;

- 60 000 руб. премии за счет чистой прибыли и материальная помощь сотрудникам организации;

- 40 000 руб. штрафы и пени по акту выездной проверки ПФР и ФСС от 27.09.2011 №547;

- 5 000 руб. прочие расходы (в т.ч. амортизация ОС не производственного назначения, приобретение питьевой воды и прочие расходы, не учитываемые для целей НУ).

В течении 2011 года Общество учло в составе прочих расходов затраты в виде процентов по долгосрочному банковскому кредиту в размере 150 000 руб.

Данный кредит был предоставлен Обществу Банком «Возрождение» на пополнение оборотных средств, согласно договора кредитования от 15 ноября 2011г. №2342/2.

Сумма кредита, согласно договору составляет 1 000 000 руб. и полностью получена Обществом в ноябре 2011 года.

Срок погашения основной суммы долга по кредитному договору – 15 ноября 2014 года. Проценты погашаются ежемесячно.

7. Расчеты по налогу на прибыль

Общество формирует в бухгалтерском учете и раскрывает в бухгалтерской отчетности информацию о расчетах по налогу на прибыль организаций в соответствии с требованиями ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Прибыль для целей налогообложения по налогу на прибыль в соответствии с данными регистров налогового учета и данными налоговой декларации составила 945 000 руб.

Ставка налога на прибыль в 2011 году составляла 20%. Сумма начисленного налога на прибыль по данным налоговой декларации за 2011 год составила 189 000 руб.

Сумма бухгалтерской прибыли по данным регистров бухгалтерского учета составила 800 000 руб.

Сумма условного расхода отраженного в бухгалтерском учете по дебету счета 99.02.1 «Условный расход по налогу на прибыль» составил 160 000 руб. (800 000*20%).

Сумма отложенных налоговых активов (далее ОНА) на начало 2011 года составляла 16 000 руб. В течении 2011 года произошло увеличение ОНА на сумму 4 000 руб. в связи с возникновением временной разницы (в части амортизации ОС) в размере 20 000 руб. (20 000*20% = 4 000).

Сумма постоянных налоговых активов (далее ПНА) составила в 2011 году 10 000 руб. ПНА возник за счет постоянной разницы на сумму взноса учредителя, владеющего 100% долей в ООО в УК Общества в бухгалтерском учете в размере 50 000 руб.

Сумма постоянных налоговых обязательств (далее ПНО) составила в 2011 году 35 000 руб. ПНО возникло за счет постоянных разниц на сумму 175 000 руб. ((10 000 + 165 000)*20% = 35 000).

Текущий налог на прибыль организаций рассчитанный в соответствии с положениями ПБУ 18/02 составляет 189 000 руб. (160 000 + 4 000 + 35 000 – 10 000)* и соответствует данным налоговой декларации за 2011 год.

*Текущий налог на прибыль организаций = условный расход + Начисленные ОНА + ПНО – ПНА.

8. Финансовый результат хозяйственной деятельности

Финансовый результат, полученный в 2011 году составил 615 000 руб. (800 000 — 189 000 + 4 000).

На финансовый результат деятельности предприятия в 2011 году повлияли понесенные и списанные на финансовый результат расходы:

- управленческие,

- коммерческие,

- прочие,

связанные с реализацией крупной партии готовых изделий, произведенных в 4 квартале 2011 года и реализованных в 1 квартале 2012 года.

9. Сведения об учетной политике организации

Положение по учетной политике, применяемой Обществом, составлено в соответствии с положениями Федерального закона №129-ФЗ от 21.11.1996г. «О бухгалтерском учете» и требованиями ПБУ 1/2008 «Учетная политика организации» и прочими действующими положениями, указаниями, инструкциями.

Учетная политика Общества утверждена Приказом №1УП от 30.12.2010г.

Первоначальная стоимость ОС Общества погашается:

- линейным способом по нормам амортизации, установленным в зависимости от срока полезного использования ОС согласно Классификации ОС, утвержденной постановлением Правительства РФ от 01.01.2002г. №1.

В случае приобретения основных средств, бывших в употреблении, срок полезного использования по этому имуществу определять следующим образом:

- срок полезного использования уменьшается на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Активы, в отношении которых выполняются условия, служащие основанием для принятия их к бухгалтерскому учету в качестве объектов основных средств, стоимостью не более 40 000 рублей за единицу отражаются в бухгалтерском учете и отчетности:

- в составе материально-производственных запасов и списываются в состав расходов по мере отпуска в эксплуатацию.

Общество не создает резерва на ремонт ОС.

Затраты по ремонту основных средств:

- включаются в себестоимость продукции (работ, услуг) отчетного периода.

Инвентаризация ОС производится:

- 1 раз в 3 года.

Оценка МПЗ при выбытии осуществляется по средней взвешенной себестоимости приобретения/заготовления группы МПЗ.

Обществом создается резервпод снижение стоимости МПЗ за счет финансовых результатов.

Резерв под снижение стоимости МПЗ образуется:

- на сумму разницы между текущей рыночной стоимостью и фактической себестоимостью, если последняя выше текущей рыночной стоимости.

- Размер резерва при отсутствии движения активов:

- в течение года – 50% балансовой стоимости,

- свыше года – 100% балансовой стоимости.

Стоимость специальной оснастки погашается:

- линейным способом.

Стоимость специальной одежды, срок эксплуатации которой согласно нормам выдачи не превышает 12 месяцев, в момент передачи (отпуска) сотрудникам организации

- списывается единовременно.

Предприятием в отчетном году создаются резервы сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации (п. 70 Положения по ведению бухгалтерского учета и отчетности).

Размер резерва сомнительных долгов составляет:

- 100%, если вынесено решение суда не в пользу Общества, либо о банкротстве/ликвидации должника.

- 100%, если все попытки, предпринятые к розыску должника оказались безуспешны.

- 50%, если не удалось избежать досудебного урегулирования и дело передано в суд.

- 50%, если срок просрочки задолженности превышает 3 месяца и должник не подписывает акт сверки взаиморасчетов/не согласен с сумой долга.

- 30%, если срок просрочки задолженности превышает 3 месяца и должник подписал акт сверки взаиморасчетов и с суммой долга согласен.

Выручка от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления признается:

- по мере готовности работы, услуги, продукции (п.13 ПБУ 9/99).

Затраты на производствоаккумулируются на счете 20 «Основное производство» с аналитическим учетом по видам номенклатуры, видам затрат на производство, подразделениям.

Незавершенное производство учитывается:

- на счете 20 «Основное производство» в размере фактической стоимости. Счет 21 «Полуфабрикаты собственного производства» не применяется.

К прямым расходам, связанным с производством и реализацией товаров собственного производства, а так же выполнением работ и оказанием услуг относятся:

- Фактическая стоимость сырья, материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и образующих их основу, либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

- Стоимость готовой продукции, используемой в производстве;

- Общепроизводственные расходы.

Общепроизводственные затраты аккумулируются на счете 25 «Общепроизводственные расходы» и в конце месяца списываются на счет 20 «Основное производство» с распределением затрат по видам номенклатуры.

К общепроизводственным расходам, связанным с производством и реализацией товаров собственного производства, а так же выполнением работ и оказанием услуг относятся:

- Фактическая стоимость сырья и материалов, используемых для общепроизводственных целей;

- Амортизационные отчисления по ОС производственного и общепроизводственного назначения;

- Амортизационные отчисления по НМА производственного и общепроизводственного назначения;

- Стоимость покупных товаров и готовой продукции, используемых в производстве;

- Расходы на работы и услуги сторонних организаций производственного и общепроизводственного характера;

- Расходы на оплату труда основного производственного персонала с отчислениями на страховые взносы;

- Расходы будущих периодов в части, относящейся к общепроизводственным расходам.

Распределение общепроизводственных расходов, учитываемых по дебету счета 25 «Общепроизводственные расходы» осуществляется пропорционально:

- выручке от реализации продукции (работ, услуг).

Управленческие расходы, учитываемые по дебету счета 26 «Общехозяйственные расходы», по окончании отчетного периода

- не распределяются между объектами калькулирования и в качестве условно — постоянных списываются непосредственно в дебет счета 90 «Реализация продукции (работ, услуг)» с распределением между номенклатурными группами пропорционально удельному весу выручки от реализации.

Коммерческие и управленческие расходы признаются в себестоимости проданных продукции, товаров, работ, услуг:

- полностью в отчетном году их признания в качестве расходов по обычным видам деятельности (п.9 ПБУ 10/99).

Стоимость покупных товаров в бухгалтерском учете формируется:

- исходя из расходов на их приобретение. Транспортные расходы по доставке товаров учитываются отдельно на счете 44 «Расходы на продажу».

При выбытии финансовых вложений их оценка осуществляется по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений.

Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе:

- в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида (п. 65 Положения по ведению бухгалтерского учета и отчетности).

Затраты, которые были ранее учтены организацией в составе расходов будущих периодов с отражением на счете 97, в регистрах бухгалтерского учета не переносятся. В бухгалтерском балансе данные затраты отражаются в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

Не исключительные правана программные продукты и иные аналогичные нематериальные объекты, не являющиеся нематериальными активами согласно ПБУ 14/2007:

- учитываются на счете 97 «Расходы будущих периодов» и списываются на затраты ежемесячно равными долями в течение срока течение срока действия договора (п.39 ПБУ 14/2007).

В бухгалтерском балансе данные затраты отражаются в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида.

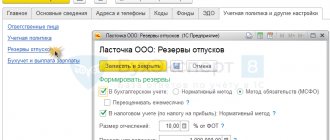

Резервы предстоящих расходовна выплату отпускных признаются оценочным обязательством и отражаются на счете учета резервов предстоящих расходов. Величина оценочного обязательства относится в состав прочих расходов. Размер оценочного обязательства определяется исходя из всей суммы отпускных, положенных, но не отгулянных сотрудниками на отчетную дату (п. 17, 18, 19 ПБУ «Оценочные обязательства, условные обязательства и условные активы»).

Резервы предстоящих расходов и платежейв 2011 году, создание которых не обязательно в соответствии с действующим законодательством – не создаются.

Полученные займы и кредиты учитываются в составе краткосрочных либо долгосрочных заемных средств, в соответствии с условиями договора, а именно:

- При сроке погашения, не превышающем 12 месяцев, займы и кредиты учитываются в составе краткосрочной задолженности по кредитам и займам;

- При сроке погашения, превышающем 12 месяцев – в составе долгосрочной задолженности по кредитам и займам.

Перевод долгосрочной кредиторской задолженности по полученным займам и кредитам в краткосрочную кредиторскую задолженность не производится.

Начисленные проценты и (или) дисконт по облигациям отражаются в составе:

- прочих расходов в тех отчетных периодах, к которым относятся данные начисления.

Генеральный директор

Фомин Иван Владимирович __________________(подпись)

Главный бухгалтер

Иванова Елена Сергеевна __________________(подпись)

Форма документа

Пояснения можно составить в текстовой и (или) табличной форме. Обычно их оформляют в виде таблицы. Решить, что включать в такую таблицу, можно самостоятельно с учетом приложения 3 к приказу Минфина России от 2 июля 2010 г. № 66н (п. 4 приказа Минфина России от 2 июля 2010 г. № 66н).

Если такие Пояснения заполняете для отделения статистики или налоговой инспекции, то после графы «Наименование показателя» дополнительно введите в таблицы графу «Код». Коды строк проставляйте в соответствии с приложением 4 к приказу Минфина России от 2 июля 2010 г. № 66н. Такой порядок следует из пункта 5 приказа Минфина России от 2 июля 2010 г. № 66н.

Основные разделы

Пояснения к Бухгалтерскому балансу и пояснения к Отчету о финансовых результатах включают следующие разделы:

- нематериальные активы и расходы на НИОКР;

- основные средства;

- финансовые вложения;

- запасы;

- дебиторская и кредиторская задолженность;

- затраты на производство;

- оценочные обязательства;

- обеспечения обязательств;

- государственная помощь.

Показатели разделов заполняйте исходя из данных за отчетный и предшествующий периоды (п. 35 Положения, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н).

Что такое форма 5 бухгалтерской отчетности: образец заполнения, типовой бланк, пример оформления

При подаче ежегодного отчета все предприятия обязаны предоставлять дополнительные приложения к балансу, среди которых – форма 5 (Пояснения к бухгалтерскому балансу), в которой отображаются сведения о капиталах, имуществе и обязательствах предприятия, отображенных в бухгалтерском балансе.

Что такое форма 5 бухгалтерской отчетности

В этом приложении дается более подробная и детальная информация по отдельным разделам баланса, в том числе отражаются причины и способы возникновения сумм бухгалтерского отчета, обосновываются его разделы и пункты (приказ Минфина № 66н от 2.07.2010).

Приложение 5 к бухгалтерскому балансу обязаны предоставлять все предприятия, занимающиеся предпринимательской деятельностью, кроме предприятий малого бизнеса, применяющих упрощенную систему налогообложения.

Они заполняют форму только в случае необходимости, когда требуется дополнительная информация по разделам баланса.

Форма 5 предполагает заполнение таблиц по различным группам активов предприятия согласно их финансовой принадлежности. При заполнении некоторых строк приложения нужно использовать коды, утвержденные совместным приказом Минфина РФ № 102н и Госкомстата РФ № 475 от 14.11.2003. Для остальных строчек коды утверждают сами предприятия.

Структура

Форма 5 состоит из нескольких разделов, которые имеют свои особенности при заполнении. Количество заполненных табличных блоков в приложении формы 5 должно соответствовать объему сведений по строкам бухгалтерского баланса. При составлении баланса в нем указываются ссылки на конкретные поясняющие документы по отдельным пунктам.

Нематериальные активы

Первый раздел «Нематериальные активы» состоит из двух таблиц:

- Первая содержит подробные сведения по разным видам активов.

- Во второй отражаются особенности и размеры сумм амортизации на начало и к концу года.

Строчки 010 – 015 требуется заполнить при наличии патента на какой-нибудь вид деятельности, при этом строка 010 отражает стоимость права, остальные строчки содержат более детальную информацию по этому праву.

Строка 030 «Деловая репутация». Заполняется, если предприятие было приватизировано в результате выигранного конкурса, при этом оплаченная стоимость оказалась выше первоначально установленной для данного лота. В строчку вписывается разница этих сумм.

Раздел «Нематериальные активы»

Основные средства

Раздел «Основные средства» также содержит две таблицы:

Заносятся данные о фактически находящихся в эксплуатации объектах недвижимости, в том числе при отсутствии права собственности на некоторые из них.

Раздел «Основные средства»

Другие разделы

Раздел «Движение заемных средств» отображает количество наличных денежных средств предприятия, пути их движения, полученные займы и сроки их погашения.

Запасы в залоге

Раздел «Дебиторская и кредиторская задолженности» содержит все сведения по краткосрочной и долгосрочной дебиторской и кредиторской задолженностям предприятия сроком более года, а также по движению векселей, выданных, полученных и просроченных.

Раздел о задолженности

Глава «Амортизируемое имущество». Отражаются сведения о быстроизнашивающихся, нематериальных активах предприятия, его основных средствах и малоценных средствах.

Затраты на производство

Раздел «Проведение инвестиционных вложений» содержит детальный учет имущества, переданного другим предприятиям (физическим или юридическим лицам) с целью извлечения прибыли.

Обеспечения обязательств

Кроме этого в бланк формы входит раздел «Государственные вложения», в котором следует отразить средства, выделенные из бюджета государства на возвратной или безвозмездной основах.

Государственная помощь

Бланки и образцы

Для заполнения формы применяется специальный бланк. Отсутствие такого бланка, а также ошибки в занесенных сведениях могут привести к значительному искажению отчетности предприятия, что сделает невозможным отображение реальной картины финансовой деятельности и финансовых результатов.

Бланк утвержден приказом Минфина РФ № 67н от 22.07.2003. Но предприятие вправе само разработать такой бланк с учетом основных требований к нему по ПБУ 4/99. вы можете и у нас бесплатно.

Образец бланка Приложения формы 5 бухгалтерской отчетности

Основой для введения информации служат все первичные бухгалтерские документы предприятия. Кроме детализации разных пунктов баланса, форма 5 дает более полную и понятную картину финансового положения организации.

Можно ли обойтись без формы 5

Приложение формы 5 — это уточняющий документ, необходимость которого подтверждена практикой: некоторое время назад она была заменена пояснительной запиской, что привело к возникновению путаницы, так как формат пояснительной записки никак не вписывался в общий формат бухгалтерской отчетности. Поэтому данное приложение было вновь введено и стало необходимой составной частью форм бухотчетности. То есть неразрывная связь баланса и приложения к нему доказана практикой.

Бумажные формы бухгалтерской отчётности, мошенничество в Интернете, применение ЕНВД — все это вы найдете в видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/buhgalteriya/otchetnost/5-forma.html

Нематериальные активы и расходы на НИОКР

В этом разделе раскройте информацию по следующим строкам Бухгалтерского баланса:

- строка 1110 «Нематериальные активы»;

- строка 1120 «Результаты исследований и разработок»;

- строка 1190 «Прочие внеоборотные активы».

Раздел «Нематериальные активы и расходы на НИОКР» состоит из пяти таблиц.

В таблице 1.1 «Наличие и движение нематериальных активов» раскройте информацию о первоначальной стоимости и накопленной амортизации (на конец и на начало периода), поступлении и выбытии за период, о результатах переоценки, а также информацию о стоимости нематериальных активов, подверженных обесценению в отчетном году, о сумме признанного убытка от обесценения. Отразите данные как в целом по всем нематериальным активам, так и в разрезе их отдельных видов (абз. 2, 3, 6, 8 п. 41 ПБУ 14/2007, п. 35 ПБУ 4/99).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

При переоценке в графе «Первоначальная стоимость» приводится текущая рыночная стоимость или текущая (восстановительная) стоимость (примечание 3 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.2 «Первоначальная стоимость нематериальных активов, созданных самой организацией» раскройте информацию по нематериальным активам, которые организация создала самостоятельно (абз. 11 п. 41 ПБУ 14/2007). Данные укажите на отчетную дату, предыдущий год и год, который предшествует предыдущему (примечания 2, 4 и 5 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.3 «Нематериальные активы с полностью погашенной стоимостью» укажите наименование и первоначальную стоимость тех материальных активов, стоимость которых полностью самортизирована, но организация продолжает их использовать (абз. 9 п. 41 ПБУ 14/2007). Данные укажите на отчетную дату, предыдущий год и год, который предшествует предыдущему (примечания 2, 4 и 5 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.4 «Наличие и движение результатов НИОКР» укажите информацию о сумме расходов на НИОКР (п. 16 ПБУ 17/02).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 1.5 «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов» пропишите суммы затрат как в общем, так и с разбивкой по видам за отчетный и предыдущий год по:

- незаконченным исследованиям и разработкам (остаток на начало года, сумма затрат за год, сумма списанных затрат, не давших положительного результата, сумма расходов, принятых к учету, остаток на конец года);

- незаконченным операциям по приобретению нематериальных активов (остаток на начало года, сумма затрат за год, сумма списанных затрат, не давших положительного результата, сумма расходов, принятых к учету, остаток на конец года).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

Бухгалтерская отчетность: заполняем форму 2, форму 4 и форму 5

Шаблоны и формы Бухгалтерская отчетность — это неизбежная задача любого бухгалтера. Рассмотрим особенности составления бухгалтерских отчетов некоммерческих организаций. Приложим актуальные бланки и образцы заполнения.

19 марта 2021 Евдокимова Наталья

Действующие бланки бухгалтерских отчетов для некоммерческих организаций утверждены Приказом Минфина России № 66н.

Полный перечень отчетной документации мы рассмотрели в статье «Состав бухгалтерской отчетности 2021».

Отчет о финансовых результатах деятельности — форма № 2

Актуальный бланк — ОКУД 0710002, табличная часть раскрывает показатели доходов, расходов от осуществления предпринимательской или иной деятельности, а также о результатах финансовой деятельности учреждения.

НКО обязаны сдавать этот отчет, если:

- Организация за отчетный период получила собственные доходы от реализации работ и услуг, продажи товаров.

- Размер полученных доходов по предпринимательской деятельности существен по отношению к общим доходам.

- Отражения доходов в отчете о целевом использовании средств недостаточно для полного раскрытия информации об осуществлении деятельности.

- Отсутствие информации препятствует реальной оценке финансового состояния организации.

Бухотчетность по ф. № 2 состоит из титульной части, в которой указываются реквизиты экономического субъекта: наименование некоммерческой организации, вид деятельности, организационно-правовая форма собственности, ИНН. В табличной части документа содержатся:

- наименование показателя;

- код строки по каждому наименованию;

- числовое выражение показателя за отчетный период;

- аналогичный показатель за предшествующий период.

Некоторые строки табличной части подлежат дополнительной расшифровке в пояснительной записке к отчету. Из-за раскрытия информации за отчетный и предшествующий периоды могут возникнуть несоответствия, которые необходимо скорректировать.

Отчет о движении денежных средств — форма № 4

Большинство некоммерческих организаций вправе вести бухучет упрощенным способом. Вопрос о порядке и составе упрощенной отчетности раскрыт в теме: «Подаем отчетность по упрощенной схеме». При незначительных оборотах денежных средств или их полном отсутствии организация вправе не предоставлять документ ОКУД 0710004.

Отчет содержит информацию о годовом движении финансовых потоков в части поступления, расходования, кредитования, инвестированной деятельности и прочих направлений компании.

Раскрытие показателей следует выполнять с учетом остатков (сальдо) на начало и конец календарного года в валюте РФ (руб.).

Если некоммерческое предприятие осуществляет расчеты в иностранной валюте, то показатели отчета подлежат конвертации (пересчету) в рубли по курсу валют на дату составления бухгалтерской отчетности.

https://www.youtube.com/watch?v=wkdOEdv2Ips

В отчет не включают следующие виды сумм денежных потоков:

- вложения средств, связанных с инвестированием в государственные ценные бумаги, векселя, акции и иные денежные эквиваленты;

- денежные поступления от погашения денежных эквивалентов без учета процентов и платежей, начисленных за период пользования;

- операции по обмену валюты без учета курсовой разницы (прибыль или потеря);

- операции по обмену денежных эквивалентов без учета выгод и потерь при обмене;

- перечисление средств организации между своими расчетными счетами;

- операции по списанию для получения наличных денег с расчетного счета предприятия;

- иные аналогичные потоки денежных средств.

Подробный алгоритм заполнения представлен в Положении по БУ 23/2011 (Приказ Минфина РФ от 02.02.2011 № 11н). Текст размещен на официальном сайте Минфина.

| формы 4 бухгалтерской отчетности |

| формы 4 |

Основные средства

В этом разделе раскройте информацию по следующим строкам Бухгалтерского баланса:

- строка 1150 «Основные средства»;

- строка 1160 «Доходные вложения в материальные ценности»;

- строка 1190 «Прочие внеоборотные активы».

Раздел «Основные средства» Пояснений содержит четыре таблицы.

В таблице 2.1 «Наличие и движение основных средств» отразите информацию о первоначальной стоимости и накопленной амортизации основных средств (на начало и на конец отчетного года и предыдущего года), а также информацию о поступлении (выбытии) основных средств, переоценке и начисленной амортизации за отчетный период и предыдущий год (п. 32 ПБУ 6/01). Информацию раскройте по группам объектов основных средств (абз. 3 п. 27 ПБУ 4/99, п. 32 ПБУ 6/01). Стоимость объектов, которые учтены в составе основных средств и в составе доходных вложений в материальные ценности, отразите раздельно.

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 2.2 «Незавершенные капитальные вложения» укажите информацию о стоимости незавершенных капитальных вложений (на начало и на конец отчетного года и предыдущего года), а также о ее изменении за отчетный период и предыдущий год (без учета затрат на будущие объекты нематериальных активов и НИОКР).

В таблице 2.3 «Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации» раскройте информацию об увеличении (уменьшении) стоимости объектов основных средств в результате их частичной ликвидации или достройки, дооборудования или реконструкции (абз. 5 п. 32 ПБУ 6/01).

Данные укажите за отчетный год и за предыдущий (примечания 1 и 2 к приложению 3 к приказу Минфина России от 2 июля 2010 г. № 66н).

В таблице 2.4 «Иное использование основных средств» отразите информацию по основным средствам, которые:

- сдали в аренду, при этом неважно, числятся они на балансе или нет;

- взяли в аренду, при этом неважно, числятся они на балансе или нет;

- являются объектами недвижимости, и их начали использовать, хотя они находятся на госрегистрации;

- переведены на консервацию;

- используются в ином качестве (например, являются объектами залога и др.).

Информацию отразите по состоянию на 31 декабря отчетного года, на 31 декабря предыдущего года и на 31 декабря позапрошлого года.

Форма 5 — Приложение к бухгалтерскому балансу

Важным и дополнительным приложением к бухгалтерскому балансу является форма №5, которая детально расшифровывает разделы баланса. Этот вид документации носит уточняющий характер. Ранее этот документ пытались отменить, но потом вернули, так как возникала путаница в данных.

Бланк формы 5 бухгалтерской отчетности и ее образец

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах – это форма № 5 и ее целью является детализирование отраженных показателей и внесение уточняющих сведений.

Официальный бланк формы № 5 можно скачать здесь.

Актуальный образец заполнения Пояснений к бухгалтерскому балансу и отчету о финансовых результатах можно скачать здесь в формате pdf.

Следующие субъекты могут не заполнять форму №5 бухгалтерской отчетности:

- малого бизнеса, аудит которого не может не проводиться;

- некоммерческие организации;

- общественные организации, которые не занимаются коммерческой деятельностью.

Таким образом, можно увидеть более ясную картину состояния финансов конкретной организации, так как все данные в пояснениях подразделены на виды и группы по финансовой принадлежности.

Приложение 5 к бухгалтерскому балансу: структура и порядок заполнения

Рассмотрим подробнее группы, на которые подразделяются финансовые показатели.

Раздел о нематериальных активах

Раздел «Нематериальные активы» – это уточняющие сведения по бухгалтерскому балансу, прописанные в строке 110. НМА прописываются по первоначальной стоимости. Данные отражаются по принципу:

Стоимость НМА на начало отчетного периода + поступление – выбытие = стоимость НМА на конец отчетного периода

В форме 5 суммы, отражающие выбывшие НМА, прописываются с круглыми скобками. В этом блоке также расписываются суммы по амортизации НМА на начало и конец отчетного года. Там же есть строки для видов НМА:

Раздел «Основные средства»

В этом разделе детализируются все сведения, касающиеся движения основных средств и их наличия, и расшифровывается строка 120 бухгалтерского баланса.

Данные, представленные в аналитическом учете по счетам 01 и 02, где прописаны основные средства и их амортизация, нужны для отражения показателей этого блока.

Показатели по основным средствам заполняются по стоимости, называемой первоначальной или восстановительной.

Получите 267 видеоуроков по 1С бесплатно:

Также таблицы отражают изменение указанной стоимости объектов ОС, которые были реконструированы, достроены или ликвидированы. Цифры по выбывшим ОС записываются с круглыми скобками. ОС с учетом амортизации также расшифровывается в отдельной таблице этого раздела::

Раздел о суммах вложений финансов

В этом разделе детализируются суммы по строкам 140 и 250 формы № 1. Здесь отражаются показатели по вложениям средств краткосрочного и долгосрочного характера, расписываются их виды и выделяются в группы. Также представлению подлежат финансовые вложения, имеющие статус «в залоге» и по которым произошла передача другим лицам:

Условно можно выделить такие группы финансовых вложений:

- вложение в фонды, формирующие уставные капиталы других организаций;

- ценные бумаги государственного и муниципального характера;

- ценные бумаги других предприятий, туда же относятся и долговые ценные бумаги (облигации, векселя);

- выданные займы;

- вклады по депозиту и прочие.

Раздел «Обеспечения обязательств»

В этом разделе детализируется информация, касающаяся указанных в Справке о наличии ценностей сведений, которые представлены на забалансовых счетах. Отдельно указываются сведения по обеспечениям, которые были выданы и получены на начало и конец отчетного года:

Раздел «Затраты на производство»

В этом блоке уточняется информация по расходам и затратам, связанным с производственным процессом, а также любые изменения остатков, касающиеся незавершенного производства, затрат будущих периодов и запасов предстоящих расходов.

Указываются общие сведения по предприятию, но не учитывается оборот внутри предприятия. К нему можно отнести расходы, касающиеся передачи товаров, продукции или проведения работ и услуг, которые относятся к собственным целям предприятия:

Раздел «Государственная помощь»

Этот раздел касается предприятий, которые получали за отчетный период государственную помощь. К ним относятся субвенции, субсидии, государственные кредиты, а также другие активы предприятия – участки под землю, природные ресурсы, другая недвижимость:

Раздел о задолженности

Этот раздел предусматривает уточнение строк 230 и 240 актива и строк 510, 520, 610, 620, 630 и 660 пассива бухбаланса, к которым относятся суммы по задолженности предприятия перед кредиторами и задолженность дебиторов. Прописываются все цифры задолженности, имеющие статус с краткосрочным и долгосрочным периодом. Они подразделяются по видам на начало и конец отчетного года:

Источник: https://BuhSpravka46.ru/nalogi/buhgalterskaya-otchetnost/forma-5-prilozhenie-k-buhgalterskomu-balansu.html

Финансовые вложения

В этом разделе раскройте информацию по следующим строкам Бухгалтерского баланса:

- строка 1170 «Финансовые вложения»;

- строка 1240 «Финансовые вложения (за исключением денежных эквивалентов)».

Данный раздел Пояснений к бухгалтерскому балансу состоит из двух таблиц.

В таблице 3.1 «Наличие и движение финансовых вложений» раскройте информацию о первоначальной стоимости (на начало и на конец периода) долгосрочных и краткосрочных финансовых вложений, а также об их изменении за период (поступление, выбытие, начисление процентов) (п. 41 ПБУ 19/02). Информацию раскрывайте по видам финансовых вложений (п. 42 ПБУ 19/02).

В таблице 3.2 «Иное использование финансовых вложений» укажите информацию по финансовым вложениям, которые находятся в залоге и переданы третьим лицам (кроме продажи), а также об их ином использовании по состоянию на конец периода (абз. 7 и 8 п. 42 ПБУ 19/02).

Запасы

Этот раздел раскрывает информацию по строке 1210 «Запасы» Бухгалтерского баланса.

Раздел включает в себя две таблицы, информацию в которых надо отражать по видам запасов (п. 23 ПБУ 5/01).

В таблице 4.1 «Наличие и движение запасов» укажите себестоимость и величину резерва под снижение стоимости (на начало и на конец периода), а также изменения за период (п. 27 ПБУ 5/01). В таблице 4.2 «Запасы в залоге» укажите запасы неоплаченные и запасы в залоге по договору (на отчетную дату) (п. 27 ПБУ 5/01).

Дебиторская и кредиторская задолженность

В этом разделе раскройте информацию по следующим строкам Бухгалтерского баланса:

- строка 1230 «Дебиторская задолженность»;

- строка 1410 «Заемные средства»;

- строка 1450 «Прочие обязательства»;

- строка 1510 «Заемные средства»;

- строка 1520 «Кредиторская задолженность».

Состоит раздел из двух таблиц для информации по дебиторской задолженности и двух – для кредиторской.

В таблице 5.1 «Наличие и движение дебиторской задолженности» по долгосрочной и краткосрочной дебиторской задолженности в разрезе их видов укажите информацию о наличии дебиторской задолженности на начало и на конец периода, ее изменения за период (поступление, выбытие), а также информацию о резерве по сомнительным долгам.

В графе «На начало года» отразите в совокупности дебетовое сальдо по счетам 60, 62, 66, 67, 68, 69, 70, 71, 73, 75, 76 на 1 января отчетного года.

В графе «На конец периода» укажите остатки дебиторской задолженности по состоянию на конец отчетного года.

В графе «Изменения за период» отразите поступления и выбытия задолженностей, а также перевод задолженности из долгосрочной в краткосрочную.

Суммы дебиторской задолженности указывайте в полном размере согласно условиям договоров (т. е. без учета созданного под нее резерва по сомнительным долгам) (п. 35 ПБУ 4/99).

В таблице 5.2 «Просроченная дебиторская задолженность» раскройте информацию по просроченной дебиторской задолженности (т. е. задолженности, срок погашения которой истек) по состоянию на отчетную дату и на 31 декабря предыдущих двух лет. Суммы задолженности в разрезе их видов укажите в двух оценках: по условиям договоров (т. е. в полной сумме) и в балансовой оценке (т. е. за вычетом созданного под нее резерва по сомнительным долгам).

Пример, как оформить пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах в части дебиторской задолженности

Бухгалтер ООО «Альфа» перед составлением годовой бухгалтерской отчетности провел инвентаризацию дебиторской задолженности.

Данные за 2015 год

По дебету счета 62:

- 400 000 руб. – задолженность по товарам, отгруженным «Дельте» 27 декабря 2014 года по договору поставки от 20 декабря 2014 г. № 125 (срок оплаты до 1 февраля 2021 года), – задолженность текущая, краткосрочная;

- 50 000 руб. – задолженность по товарам, отгруженным «Гамме» 21 мая 2015 года по договору поставки от 16 мая 2015 г. № 86 (срок оплаты до 1 июня 2015 года), – задолженность просроченная, краткосрочная, сомнительная (не обеспеченная гарантиями), создавался резерв по сомнительным долгам;

- 50 000 руб. – задолженность по товарам, отгруженным «Омеге» 5 апреля 2015 года по договору поставки от 31 марта 2015 г. № 67 (срок оплаты до 1 июня 2015 года), – задолженность просроченная, краткосрочная, сомнительная (не обеспеченная гарантиями), создавался резерв по сомнительным долгам;

- 100 000 руб. – задолженность по товарам, отгруженным «Бете» 10 октября 2015 года по договору поставки от 1 октября 2015 г. № 95 (срок оплаты до 31 декабря 2015 года), – задолженность просроченная, краткосрочная, резерв по сомнительным долгам не создавался.

По кредиту счета 62:

- 50 000 руб. – погашена задолженность по товарам, отгруженным «Гамме» 21 мая 2012 года по договору поставки от 16 мая 2015 г. № 86;

- 29 июня 2015 года «Гамма» в полном объеме оплатила задолженность. Резерв по сомнительным долгам был восстановлен на сумму 50 000 руб.;

- 50 000 руб.– списана за счет резерва по сомнительным долгам задолженность по товарам, отгруженным «Омеге» 5 апреля 2015 года по договору поставки от 31 марта 2015 г. № 67.

«Альфа» вела претензионную работу, пыталась в судебном порядке взыскать задолженность с «Омеги». Задолженность взыскать не удалось. 6 ноября 2015 года «Омега» по решению суда была признана банкротом. В результате данная дебиторская задолженность была признана безнадежной и в декабре 2015 года списана за счет резерва по сомнительным долгам;

- 100 000 руб. – погашена задолженность по товарам, отгруженным «Бете» 10 октября 2015 года по договору поставки от 1 октября 2015 г. № 95;

- 1 февраля 2015 года «Бета» в полном объеме оплатила задолженность.

По дебету счета 76:

- 1 000 000 руб. – задолженность по договору беспроцентного займа от 19 июля 2015 г. № 1 с А.С. Кондратьевым (заем выдан 19 июля 2015 года сроком до 18 июля 2021 года, возвращается единовременно в полной сумме по окончании срока действия договора) – задолженность текущая, долгосрочная.

По дебету счета 60:

- 1 500 000 руб. – перечислен аванс по договору поставки от 22 декабря 2015 г. № 55 с «Гермесом» (срок поставки товара до 20 января 2021 года) – задолженность текущая, краткосрочная.

Других видов дебиторской задолженности нет.

По дебету счета 63:

- 50 000 руб. – восстановлен резерв в части задолженности «Гаммы» по договору поставки от 16 мая 2015 г. № 86;

- 50 000 руб. – списана за счет резерва задолженность «Омеги» по договору поставки от 31 марта 2015 г. № 67.

Итого на 31 декабря 2015 года:

- дебиторская задолженность, учтенная по договорам, – 2 900 000 руб., в том числе:

- 400 000 руб. – задолженность покупателей (краткосрочная);

- 1 500 000 руб. – задолженность поставщиков (краткосрочная);

- 1 000 000 руб. – задолженность по беспроцентным займам выданным (долгосрочная);

- сумма резерва по сомнительным долгам – 0 руб.;

- данные баланса по строке 1230 «Дебиторская задолженность» – 2 900 000 руб. (400 000 руб. + 1 500 000 руб. + 1 000 000 руб.).

Данные за 2014 год

По дебету счета 62:

- 50 000 руб. – задолженность по товарам, отгруженным «Гамме» 21 мая 2014 года по договору поставки от 16 мая 2014 г. № 86 (срок оплаты до 1 июня 2014 года), – задолженность просроченная, краткосрочная, сомнительная (не обеспеченная гарантиями), создавался резерв по сомнительным долгам;

- 50 000 руб. – задолженность по товарам, отгруженным «Омеге» 5 апреля 2014 года по договору поставки от 31 марта 2014 г. № 67 (срок оплаты до 1 июня 2014 года), – задолженность просроченная, краткосрочная, сомнительная (не обеспеченная гарантиями), создавался резерв по сомнительным долгам;

- 100 000 руб. – задолженность по товарам, отгруженным «Бете» 10 октября 2014 года по договору поставки от 1 октября 2014 г. № 95 (срок оплаты до 31 декабря 2014 года), – задолженность просроченная, краткосрочная, резерв по сомнительным долгам не создавался.

Других видов дебиторской задолженности не было.

По кредиту счета 63:

- 50 000 руб. – создан резерв по сомнительным долгам в части задолженности «Гаммы» по договору поставки от 16 мая 2014 г. № 86.

Итого на 31 декабря 2014 года:

- дебиторская задолженность, учтенная по договорам, – 200 000 руб. (задолженность покупателей, краткосрочная), в том числе просроченная – 200 000 руб. (балансовая стоимость – 100 000 руб.);

- сумма резерва по сомнительным долгам – 100 000 руб.;

- данные баланса по строке 1230 «Дебиторская задолженность» – 100 000 руб. (200 000 руб. – 100 000 руб.).

Данные за 2013 год

По дебету счета 62:

- 50 000 руб. – задолженность по товарам, отгруженным «Гамме» 21 мая 2013 года по договору поставки от 16 мая 2013 г. № 86 (срок оплаты до 1 июня 2013 года), – задолженность просроченная, краткосрочная, резерв по сомнительным долгам не создавался;

- 50 000 руб. – задолженность по товарам, отгруженным «Омеге» 5 апреля 2013 года по договору поставки от 31 марта 2013 г. № 67 (срок оплаты до 1 июня 2013 года), – задолженность просроченная, краткосрочная, сомнительная (не обеспеченная гарантиями), создан резерв по сомнительным долгам.

По условиям договоров с «Омегой» и «Гаммой» проценты за просрочку платежей не предусмотрены.

Других видов дебиторской задолженности не было.

По кредиту счета 63:

- 50 000 руб. – создан резерв по сомнительным долгам в части задолженности «Омеги» по договору поставки от 31 марта 2013 г. № 67.

Итого на 31 декабря 2013 года:

- дебиторская задолженность, учтенная по договорам, – 100 000 руб. (задолженность покупателей, краткосрочная), в том числе просроченная – 100 000 руб. (балансовая стоимость – 50 000 руб.);

- сумма резерва по сомнительным долгам – 50 000 руб.;

- данные баланса по строке 1230 «Дебиторская задолженность» – 50 000 руб. (100 000 руб. – 50 000 руб.).

На основании этих показателей бухгалтер расшифровал данные в разделе «Дебиторская и кредиторская задолженность» Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах.

Таблицу 5.3 «Наличие и движение кредиторской задолженности» заполните отдельно по долгосрочной и краткосрочной кредиторской задолженности в разрезе их видов. Раскройте информацию по остаткам задолженности на начало и на конец периода, изменения за период (поступление, выбытие) с распределением сумм кредиторской задолженности, возникшей в рамках хозяйственной деятельности и от начисленных процентов и штрафов (абз. 10 п. 27 ПБУ 4/99, п. 2 и 17 ПБУ 15/2008).

В графе «На начало года» отразите в совокупности кредитовое сальдо по счетам 60, 62, 66, 67, 68, 69, 70, 71, 73, 75, 76 на 1 января отчетного года.

В графе «На конец периода» укажите остатки кредиторской задолженности по состоянию на конец отчетного года.

В графе «Изменения за период» отразите поступления и выбытия задолженностей, а также перевод задолженности из долгосрочной в краткосрочную.

В таблице 5.4 «Просроченная кредиторская задолженность» раскройте информацию по остаткам на конец отчетного периода и на 31 декабря предыдущих двух лет просроченной кредиторской задолженности (т. е. задолженности, срок погашения которой истек) в разрезе ее видов.

ГЛАВБУХ-ИНФО

Ответ подготовил:

профессиональный бухгалтер Башкирова Ираида Контроль качества ответа: профессиональный бухгалтер Родюшкин Сергей 28 марта 2016 г.

| Следующая > |

Затраты на производство

Раздел «Затраты на производство» представлен одной таблицей, которая раскрывает информацию по следующим строкам Отчета о финансовых результатах:

- строка 2120 «Себестоимость продаж»;

- строка 2210 «Коммерческие расходы»;

- строка 2220 «Управленческие расходы».

В таблице «Затраты на производство» раскройте информацию о составе затрат в разрезе их элементов (абз. 12 п. 27 ПБУ 4/99, абз. 2 п. 22 и п. 8 ПБУ 10/99). Суммы затрат укажите за два периода: отчетный период и предыдущий период.

Государственная помощь

Раздел состоит из одной таблицы, которая раскрывает информацию по следующим строкам Бухгалтерского баланса:

- строка 1410 «Заемные средства»;

- строка 1510 «Заемные средства»;

- строка 1530 «Доходы будущих периодов».

В таблице раскройте информацию по полученным бюджетным средствам и кредитам за отчетный год и за предшествующий год (абз. 1 п. 22 ПБУ 13/2000). Суммы бюджетных кредитов раскройте в разрезе их целевого назначения (абз. 2 п. 22 ПБУ 13/2000).