2-НДФЛ является документом, содержащим сведения о начисленных физическим лицам доходах и суммах НДФЛ. Фактически существует две справки с такими сведениями, но с разным назначением и статусом. Одну работодатели передают по окончании года налоговикам — это справка формы 2-НДФЛ. Другую — выдают работникам, и ее форма не имеет специальной кодировки. Бланки обеих справок утверждены отдельными приложениями к одному приказу ФНС. С 2021 года этот порядок меняется. Подробности — в нашем материале.

Новое в отчетах по налогу на доходы граждан с 2021 года

Основное новшество для бухгалтеров с 2021 года – это измененная форма расчета по НДФЛ. 2020-й – последний год, за который представляли еще два отчета – 2-НДФЛ и 6-НДФЛ. Начиная с 01.01.2021 эти две формы вошли в единый расчет 6-НДФЛ.

Часть, относящаяся к прежнему расчету 6-НДФЛ, была изрядно откорректирована. Основная суть отчетности не поменялась, но форма отличается значительно.

Подробнее о порядке заполнения 6-НДФЛ за 1 квартал 2021 года читайте здесь.

Часть, относящаяся к прежней форме 2-НДФЛ, не подверглась вмешательствам и перешла в новый расчет 6-НДФЛ практически в неизмененном виде.

Теперь структура расчета 6-НДФЛ выглядит так:

| РАСЧЕТ СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ (6-НДФЛ) | |

| Раздел 1 | Данные об обязательствах налогового агента |

| Раздел 2 | Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц |

| Приложение 1 к расчету | Справка о доходах и суммах налога физического лица |

| Приложение | Сведения о доходах и соответствующих вычетах по месяцам налогового периода |

2-НДФЛ для ИФНС

Справка 2-НДФЛ теперь именуется «Справка о доходах и суммах налога физического лица». Напомним, сейчас она именуется «Справка о доходах физического лица».

У новой справки может быть 4 признака:

- цифра 1 – в общем случае;

- цифра 2 – при невозможности удержать налог;

- цифра 3 – в общем случае, если ее сдает правопреемник налогового агента,

- цифра 4 – при невозможности удержать налог, если ее сдает правопреемник налогового агента

Теперь 2-НДФЛ – это не одинокий лист бумаги. У новой справки есть приложение.

Приложение называется «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

То, что сейчас отражается в разделе 3 справки, в следующем году надо будет отражать в отдельном приложении.

Сейчас в справке 2-НДФЛ есть отдельные строки для указания данных уведомления на получение социального и имущественного вычетов.

В новой справке необходимо будет указывать код вида уведомления:

- «1» – если налогоплательщику выдано Уведомление, подтверждающее право на имущественный налоговый вычет;

- «2» – если налогоплательщику выдано Уведомление, подтверждающее право на социальный налоговый вычет;

- «3» – если налоговому агенту выдано Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

В приложении к справке указываются расшифровка сведений о доходах физлица по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

При этом стандартные, социальные и имущественные налоговые вычеты в приложении к справке не отражаются.

По соответствующим видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

Сроки сдачи обновленного расчета

Налоговые агенты по НДФЛ по-прежнему представляют 6-НДФЛ с установленные ранее сроки. То есть – ежеквартально.

Подробнее о сроках сдачи 6-НДФЛ в 2021 году мы писали здесь.

Но Приложение 1, которым теперь является справка о доходах, прилагают лишь к годовому расчету 6-НДФЛ. В квартальные расчеты оно не входит.

Получается, что в сроках сдачи справки о доходах в налоговую ничего не поменялось: 2-НДФЛ и раньше была годовым отчетом.

Как отчитаться по форме 2-НДФЛ за 2020 год

Порядок оформления справок 2-НДФЛ за 2021 год, которые работодатели будут оформлять уже в 2021 году, остается прежним:

О таком порядке представления справок 2-НЛФЛ, начиная с 01.01.2020, налоговики напомнили в Письме ФНС от 15.11.2019 № БС-4-11/[email protected]

Полезная информация от КонсультантПлюс

Что учесть при заполнении справки 2-НДФЛ за 2021 год узнайте из материала справочной системы «Как заполнить 2-НДФЛ за 2020 г.».

Как корректно внести данные в приложение к обновленному расчету

Итак, налоговые агенты по НДФЛ сдают справку о доходах граждан в составе годового 6-НДФЛ.

Новый бланк утвержден приказом ФНС России от 15.10.2020 № ЕД-7-11/753.

Бланк обновленной формы расчета 6-НДФЛ 2021 вы найдете здесь:

БЛАНК 6-НДФЛ 2021

Новая справка о доходах с 2021 года состоит из двух частей:

- общие сведения о начисленном доходе и о том, какую сумму налога исчислил и удержал налоговый агент;

- помесячные доходы с указанием вычетов (в виде приложения к справке).

Подводим итоги

- Привычная всем справка формы 2-НДФЛ, как отдельная отчетная форма, с отчетности за 2021 год перестанет существовать;

- Вместо 2-НДФЛ появится новое Приложение № 1 к обновленному расчету 6-НДФЛ, содержащее сведения из этой справки и заполняемое только по итогам года.

- Работникам и другим физлицам, получавшим от работодателя доходы в отчетном периоде, будет выдаваться справка по форме, утвержденной Приложением № 4 к Приказу ФНС от 15.10.2020 № ЕД-7-11/[email protected] Новая справка не отличается от той, что мы применяли в 2021 году.

Как внести данные в справку о доходах

Разберем детально в таблице, как с 2021 года заполняют поля справки о доходах.

| ЗАПОЛНЕНИЕ ПОЛЕЙ СПРАВКИ О ДОХОДАХ И СУММАХ НАЛОГА ФИЗЛИЦ В 2021 ГОДУ | |

| Номер справки | Для каждого физлица/каждой справки присваивают уникальный порядковый номер в течение налогового периода. То есть, это не значит, что если справка Иванова была под номером «1» в 2021 году, то такой же номер должен быть и у справки Иванова в 2022 году. Но в одном календарном году все номера должны быть уникальными. То есть – не повторяющимися |

| Номер корректировки сведений | При корректировке сведений ставят номер корректировки «01», «02» и т. д. При аннулировании справки ставят номер «99». При этом порядковый номер справки, которую корректируют или аннулируют должен соответствовать первичной |

| Раздел 1. Данные о физическом лице | Сюда вносят данные о физлице – получателе дохода: ИНН, Ф.И.О., дата рождения, гражданство, удостоверяющий личность документ. Статус плательщика: 1 – налоговый резидент РФ 2 – налоговый нерезидент РФ 3 – высококвалифицированный специалист, не являющийся налоговым резидентом РФ 4 – участник госпрограммы по содействию добровольному переселению в РФ, не является налоговым резидентом 5 – иностранный гражданин – беженец или получил временное убежище в РФ, не является налоговым резидентом 6 – иностранный гражданин, осуществляющий трудовую деятельность в РФ по найму на основании патента |

| Раздел 2. Общие суммы дохода и налога за налоговый период | Сначала указывают ставку налога. Если налоговым агентом было выплачено несколько видов доходов, облагаемых по разным ставкам, справку заполняют на каждую ставку. Общая сумма дохода – это сумма дохода по указанной ставке. Включает в себя сумму НДФЛ Налоговая база – сумма облагаемого дохода, то есть с учетом вычетов Сумма налога исчисленная – налоговая база × соответствующая ставка налога Сумма налога удержанная – та сумма, которую налоговый агент удержал при выплате дохода Сумма фиксированных авансовых платежей – в отношении иностранных работников на патенте. Принимают в уменьшение исчисленного налога Сумма налога перечисленная – сумма, которую налоговый агент перечислил в бюджет Сумма налога, излишне удержанная налоговым агентом – сумма налога, которую налоговый агент не вернул налогоплательщику, а также суммы, образовавшиеся в связи с изменением налогового статуса налогоплательщика в налоговом периоде |

| Раздел 3. Стандартные, социальные и имущественные налоговые вычеты | Налоговый агент по заявлению налогоплательщика может предоставить ему налоговые вычеты по НДФЛ. Для стандартного вычета достаточно заявления, а для получения имущественного и социального вычета у работодателя нужно получить подтверждение из налоговой о том, что налогоплательщик имеет право на вычет. Здесь указывают код вычета (полный перечень кодов указан в Приложении № 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387) и сумму вычета. Далее проставляют код уведомления: 1 – подтверждает право на имущественный вычет 2 – подтверждает право на социальный вычет 3 – подтверждает право на уменьшение налога на фиксированные авансы (для иностранцев на патенте) Также указываю дату, номер уведомления и код налогового органа, его выдавшего |

| Раздел 4. Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога | Сумму неудержанного налога и сумму дохода, с которого налог не удержан, указывают лишь в том случае, если у налогового агента не было возможности удержать налог (например, при выплате дохода в натуральном виде). Если доход будет выплачен позже (например, при задержке зарплаты) или налог будет удержан позже, то отражать эти суммы здесь не надо |

О новой форме отчетности по НДФЛ в 2021 году

Более чем за год до наступления 2021 года стало известно, что с соответствующего налогового периода изменится отчетность по НДФЛ. Об этом было сказано в Федеральном законе от 29.09.2019 № 325‑ФЗ, который внес изменения в п. 2 ст. 230 НК РФ, вступившие в силу с 01.01.2020[1].

В связи с этими изменениями издан Приказ ФНС России от 15.10.2020 № ЕД-7‑11 / [email protected] (далее – Приказ ФНС № ЕД-7‑11 / [email protected]), которым утверждены форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6‑НДФЛ), порядок ее заполнения и представления, формат представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, в электронной форме, а также форма справки о полученных физическим лицом доходах и удержанных суммах НДФЛ (далее – Справка).

Данный документ впервые должен быть применен начиная с отчетности за I квартал 2021 года. При этом утрачивает силу Приказ ФНС России от 14.10.2015 № ММВ-7‑11 / [email protected], до сих пор применявшийся с целью заполнения формы 6‑НДФЛ, но по его правилам необходимо отчитаться за 2021 год не позднее 01.03.2021. Да и Справки за 2021 год представляются в соответствии с Приказом ФНС России от 02.10.2018 № ММВ-7‑11 / [email protected], который в дальнейшем утратит силу.

17.02.2021 Автор: Сухов А. Б., эксперт журнала

Заполнение титульного листа.

Изменения внесены уже в титульный лист формы 6‑НДФЛ (далее – Расчет), хотя они в основном выглядят формальными.

Так, до сих пор в нем надо было указать период представления Расчета с соответствующим кодом и налоговый период (год). Под периодами представления имелись в виду отчетные периоды по НДФЛ (первый квартал, полугодие, девять месяцев, год), а отдельными кодами отмечались такие же отчетные периоды, но при реорганизации (ликвидации) организации.

Теперь соответствующие поля называются иначе – «Отчетный период» (в нем проставляется код) и «Календарный год». Но заполняются эти поля точно так же, как и ранее.

Принципиально новым является в титульном листе то, что поля, ранее именовавшиеся «Форма реорганизации (ликвидация) (код)» и «ИНН / КПП реорганизованной организации», теперь дополнительно стали называться соответственно «Лишение полномочий (закрытие) обособленного подразделения (код)» и «ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения».

В пункте 2.2 Порядка заполнения[2] по этому поводу сказано, что в случае закрытия обособленного подразделения организация – налоговый агент представляет Расчет по закрытому подразделению в налоговый орган по месту своего учета. В Расчете указываются ИНН и КПП организации, а в поле «Код по ОКТМО» – ОКТМО закрытого обособленного подразделения. В поле «Форма реорганизации (ликвидация) (код) / Лишение полномочий (закрытие) обособленного подразделения (код)» ставят код 9[3], а в поле «ИНН / КПП реорганизованной организации / ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения» – ИНН и КПП закрытого подразделения. В поле «По месту нахождения (учета) (код)» указывается код места представления Расчета налоговым агентом. Соответствующие коды обозначены в приложении 2 к Порядку заполнения, они несколько изменились и теперь их список выглядит так.

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 215 | По месту нахождения правопреемника российской организации |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении расчета по закрытому обособленному подразделению |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 335 | По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

Индивидуальные предприниматели также должны учитывать следующее: если они являются налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде ЕНВД[4] и (или) ПСНО, в отношении своих наемных работников в поле «Код по ОКТМО» они указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Это правило связано с тем, что в соответствии с абз. 8 п. 7 ст. 226 НК РФ такие предприниматели с доходов наемных работников обязаны перечислять исчисленные и удержанные суммы налога в бюджет по месту своего учета в связи с осуществлением данной деятельности.

В иных случаях они указывают код по ОКТМО по месту жительства.

Заполнение раздела 1.

Существенные изменения претерпели разд. 1 и 2 Расчета. Как видно, чиновники учли большинство проблем, связанных с заполнением Расчета в прежней редакции.

Так, в разд. 1 Расчета будут указываться данные об обязательствах налогового агента, причем это будут не какие‑либо промежуточные данные, а именно те, на основании которых налоговые органы смогут контролировать эти обязательства.

В качестве сводных данных в разд. 1 будет фигурировать только сумма НДФЛ, удержанная за последние три месяца отчетного периода, обобщенная по всем физическим лицам и выплатам (строка 020).

В этом же разделе надо указать отдельно по каждой дате (не позднее которой должно быть сделано перечисление налога) все выплаты за те же три последних месяца отчетного периода (в строке 021).

Пример

7‑го числа месяца работникам выплачена зарплата и с нее удержан НДФЛ в сумме 22 000 руб.

10‑го и 25‑го числа месяца выплачены суммы пособия по временной нетрудоспособности (в части обязанности работодателя) двум работникам. Удержан НДФЛ, соответственно, 350 и 540 руб.

В месяце 30 дней.

В соответствии с п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Следовательно, надо перечислить НДФЛ не позднее 8‑го числа месяца (удержанный с суммы заработной платы) и не позднее 30‑го числа месяца (удержанный с пособий по временной нетрудоспособности). Выходные дни в рамках примера учитывать не будем.

По нашему мнению, если срок перечисления с нескольких выплат совпадает, то соответствующий НДФЛ можно указывать суммарно по одной строке.

| Срок перечисления налога | Сумма налога | |||||||||||||||||||||||||

| 021 | 0 | 8 | . | Х | Х | . | Х | Х | Х | Х | — | — | — | — | — | — | — | — | — | — | — | 2 | 2 | 0 | 0 | 0 |

| 021 | 3 | 0 | . | Х | Х | . | Х | Х | Х | Х | — | — | — | — | — | — | — | — | — | — | — | — | — | 8 | 9 | 0 |

Сумма налога, удержанная за последние три месяца отчетного периода, указанная в поле 020, должна соответствовать сумме значений всех заполненных полей 022.

Аналогично в разд. 1 Расчета указывается сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ за последние три месяца отчетного периода. То есть в поле 030 отражается общая сумма налога, возвращенная таким образом за этот период. А в полях 031 и 032 – в том числе суммы возврата в каждую отдельную дату этого же периода.

Если у физического лица сумма дохода с начала налогового периода нарастающим итогом превысила 5 млн руб., то в соответствии с новой редакцией гл. 23 НК РФ с суммы превышения названной величины налог удерживается по ставке 15 %. В таком случае для доходов и налога, удерживаемого по этой ставке, заполняется отдельный экземпляр разд. 1. Это следует из Письма ФНС России от 01.12.2020 № БС-4‑11 / [email protected]. В нем приведены примеры того, как Расчет заполняется в подобной ситуации.

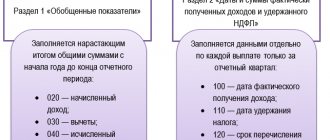

Заполнение раздела 2

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разд. 2 заполняется для каждой из ставок налога.

Здесь указывается не только обобщенная по всем физическим лицам вся сумма начисленного дохода нарастающим итогом с начала налогового периода. В том числе надо выделить по отдельным строкам сумму дохода:

– в виде дивидендов;

– по трудовым договорам (контрактам);

– по гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг).

Такая разбивка облегчит, видимо, налоговикам контроль начисления НДФЛ и страховых взносов при том, что их облагаемая база различается.

Общие суммы исчисленного и удержанного налога заносятся без разбивки[5], общая сумма вычетов указывается только в целом по всем физическим лицам.

Также надо указать общее количество физических лиц, которым в отчетном периоде был начислен облагаемый налогом доход.

Обратите внимание:

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется.

В поле 190 разд. 2 указывается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, но, в отличие от разд. 1, нарастающим итогом с начала налогового периода.

Заполнение Справки

В соответствии с Приказом ФНС № ЕД-7‑11 / [email protected] Справка представляется теперь при составлении Расчета за налоговый период – календарный год и вместе с Расчетом.

Обратите внимание:

На основании п. 2 Приказа ФНС № ЕД-7‑11 / [email protected] в том же составе (то есть Расчет и Справка) представляются сообщение о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного НДФЛ в соответствии с п. 5 ст. 226 НК РФ, а также сообщение о невозможности удержания суммы НДФЛ согласно п. 14 ст. 226.1 НК РФ.

Согласно п. 5.3 Порядка заполнения взамен отдельной представленной Справки может быть представлена корректирующая или аннулирующая ее (при этом требуется представление уточненного Расчета с корректирующими (аннулирующими) Справками).

Общие правила заполнения Справки не изменились по сравнению с приведенными в Приказе ФНС России от 02.10.2018 № ММВ-7‑11 / [email protected] Но стоит обратить внимание на заполнение поля «Код вида документа, удостоверяющего личность» в отношении каждого физического лица. В данном поле указываются коды в соответствии с приложением 5 к Порядку заполнения. В нем произошли изменения.

Для свидетельства о предоставлении временного убежища на территории Российской Федерации вместо кода 19 теперь действует код 18.

Нет больше отдельных кодов для загранпаспорта гражданина РФ и военного билета офицера запаса. В то же время сохранен код 91, который указывается в отношении иных документов, признаваемых в соответствии с законодательством или международными договорами РФ в качестве удостоверяющих личность налогоплательщика.

Обратите внимание:

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика (серия и номер документа), знак «№» не проставляется.

В силу п. 3 ст. 230 НК РФ налоговые агенты по‑прежнему обязаны выдавать физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога. Очевидно, теперь они должны это делать по форме, утвержденной в соответствии с приложением 4 к Приказу ФНС № ЕД-7‑11 / [email protected].

[1] См. об этом статью М. В. Подкопаева «Важные изменения для налоговых агентов по НДФЛ с 2021 года», № 12, 2021 (стр. 39).

[2] Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ) (приложение 2 к Приказу ФНС России № ЕД-7‑11 / [email protected]).

[3] См. новую редакцию приложения 4 к Порядку заполнения.

[4] В Приказе ФНС России № ЕД-7‑11 / [email protected], который вступил в силу с 01.01.2021, имеется указание в отношении данного спецрежима, хотя этот спецрежим не применяется с той же даты.

[5] За исключением исчисленной суммы налога, из нее надо выделить сумму налога, исчисленного с доходов в виде дивидендов.

Бухгалтер Крыма, №2, 2021 год

Разместить:

Комментарии

Как внести сведения в приложение к справке о доходах

Внесем в таблицу пояснения, как указать необходимые сведения в каждом поле приложения к справке о доходах.

Приведем пример заполнения приложения к расчету 6-НДФЛ за 2021 год.

| ПРИМЕР Пусть Смирнова работает в ООО «Пресс бух» бухгалтером. За 2021 год ей были выплачены следующие доходы и предоставлены следующие вычеты: | |

| Ежемесячный оклад | 25 000 рублей (в июне она была в отпуске) В сентябре оклад составил 23 000 из-за больничного |

| Отпускные в мае | 22 000 рублей |

| Больничный в сентябре | 1300 рублей |

| Авторский договор на написание статьи в июне | 5000 рублей |

| Стандартный вычет на ребенка | 1400 рублей ежемесячно |

| Профессиональный вычет | 20% от 5000 рублей = 1000 рублей |

Вот образец заполнения справки о доходах 2021 по примеру:

ОБРАЗЕЦ ЗАПОЛНЕНИЯ СПРАВКИ О ДОХОДАХ И НАЛОГЕ – ПРИЛОЖЕНИЯ 6-НДФЛ

Какую форму о справки о доходах теперь выдают работнику

С 2021 года произошло разделение справок о доходах, которые налоговый агент сдавал в налоговую в качестве отчетности, и которую выдавал физлицу по его запросу.

Тем же приказом ФНС, которым утверждена новая форма 6-НДФЛ 2021, введена и справка о доходах, выдаваемая физлицу.

Такая справка может понадобиться для представления в различные государственные органы или другие учреждения для оформления пособий, субсидий, кредита и прочее.

Бланк справки о доходах для выдачи работнику вы можете скачать по ссылке:

БЛАНК СПРАВКИ О ДОХОДАХ И НАЛОГЕ ДЛЯ РАБОТНИКА

Справка о доходах, которую налоговый агент может выдать своему сотруднику, представляет собой компиляцию двух страниц приложения 1 к расчету 6-НДФЛ. Вот, какие сведения входят в справку для работника:

Печать на такой справке о доходах ставить не обязательно.

На основании нашего примера заполним справку о доходах для выдачи Смирновой.

ОБРАЗЕЦ ЗАПОЛНЕНИЯ СПРАВКИ О ДОХОДАХ И НАЛОГЕ 2021 ДЛЯ РАБОТНИКА